行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

美国年度新屋销售总数 (10月)

美国年度新屋销售总数 (10月)公:--

预: --

美国克里夫兰联储CPI月率 (季调后) (12月)

美国克里夫兰联储CPI月率 (季调后) (12月)公:--

预: --

前: --

美国克利夫兰联储CPI月率 (12月)

美国克利夫兰联储CPI月率 (12月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (12月)

中国大陆M0货币供应量年率 (12月)--

预: --

前: --

中国大陆M1货币供应量年率 (12月)

中国大陆M1货币供应量年率 (12月)--

预: --

前: --

中国大陆M2货币供应量年率 (12月)

中国大陆M2货币供应量年率 (12月)--

预: --

前: --

美国EIA次年天然气产量预期 (1月)

美国EIA次年天然气产量预期 (1月)公:--

预: --

前: --

美国EIA次年短期原油产量预期 (1月)

美国EIA次年短期原油产量预期 (1月)公:--

预: --

前: --

美国EIA当年短期前景原油产量预期 (1月)

美国EIA当年短期前景原油产量预期 (1月)公:--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国30年期国债拍卖平均收益率

美国30年期国债拍卖平均收益率公:--

预: --

前: --

阿根廷12个月CPI年率 (12月)

阿根廷12个月CPI年率 (12月)公:--

预: --

前: --

美国预算余额 (12月)

美国预算余额 (12月)公:--

预: --

前: --

阿根廷CPI月率 (12月)

阿根廷CPI月率 (12月)公:--

预: --

前: --

阿根廷全国CPI年率 (12月)

阿根廷全国CPI年率 (12月)公:--

预: --

前: --

美国里士满联储主席巴尔金发表讲话

美国里士满联储主席巴尔金发表讲话 美国当周API库欣原油库存

美国当周API库欣原油库存公:--

预: --

前: --

美国当周API原油库存

美国当周API原油库存公:--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存公:--

预: --

前: --

美国当周API汽油库存

美国当周API汽油库存公:--

预: --

前: --

韩国失业率 (季调后) (12月)

韩国失业率 (季调后) (12月)公:--

预: --

前: --

日本路透短观非制造业景气判断指数 (1月)

日本路透短观非制造业景气判断指数 (1月)公:--

预: --

前: --

日本路透短观制造业景气判断指数 (1月)

日本路透短观制造业景气判断指数 (1月)公:--

预: --

前: --

中国大陆出口额年率 (人民币) (12月)

中国大陆出口额年率 (人民币) (12月)公:--

预: --

前: --

中国大陆贸易账 (美元) (12月)

中国大陆贸易账 (美元) (12月)公:--

预: --

前: --

中国大陆贸易账 (人民币) (12月)

中国大陆贸易账 (人民币) (12月)公:--

预: --

前: --

中国大陆出口额 (12月)

中国大陆出口额 (12月)公:--

预: --

前: --

中国大陆进口额年率 (人民币) (12月)

中国大陆进口额年率 (人民币) (12月)公:--

预: --

前: --

中国大陆进口额 (人民币) (12月)

中国大陆进口额 (人民币) (12月)公:--

预: --

前: --

中国大陆进口额年率 (美元) (12月)

中国大陆进口额年率 (美元) (12月)公:--

预: --

前: --

中国大陆出口额年率 (美元) (12月)

中国大陆出口额年率 (美元) (12月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (12月)

中国大陆未偿还贷款增长年率 (12月)--

预: --

前: --

英国10年期国债拍卖收益率

英国10年期国债拍卖收益率--

预: --

前: --

加拿大先行指标月率 (12月)

加拿大先行指标月率 (12月)--

预: --

前: --

美国MBA抵押贷款申请活动指数周环比

美国MBA抵押贷款申请活动指数周环比--

预: --

前: --

美国核心PPI年率 (11月)

美国核心PPI年率 (11月)--

预: --

前: --

美国PPI月率 (季调后) (11月)

美国PPI月率 (季调后) (11月)--

预: --

前: --

美国PPI年率 (11月)

美国PPI年率 (11月)--

预: --

前: --

美国经常账 (第三季度)

美国经常账 (第三季度)--

预: --

前: --

美国零售销售年率 (11月)

美国零售销售年率 (11月)--

预: --

前: --

美国零售销售 (11月)

美国零售销售 (11月)--

预: --

前: --

美国核心零售销售月率 (11月)

美国核心零售销售月率 (11月)--

预: --

前: --

美国PPI年率 (不含食品、能源和贸易) (11月)

美国PPI年率 (不含食品、能源和贸易) (11月)--

预: --

前: --

美国PPI月率终值 (不含食品、能源和贸易) (季调后) (11月)

美国PPI月率终值 (不含食品、能源和贸易) (季调后) (11月)--

预: --

前: --

美国核心零售销售 (11月)

美国核心零售销售 (11月)--

预: --

前: --

美国零售销售月率 (不含汽车) (季调后) (11月)

美国零售销售月率 (不含汽车) (季调后) (11月)--

预: --

前: --

美国零售销售月率 (11月)

美国零售销售月率 (11月)--

预: --

前: --

美国零售销售月率 (不含加油站和汽车经销商) (季调后) (11月)

美国零售销售月率 (不含加油站和汽车经销商) (季调后) (11月)--

预: --

前: --

美国核心PPI月率 (季调后) (11月)

美国核心PPI月率 (季调后) (11月)--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 美国商业库存月率 (10月)

美国商业库存月率 (10月)--

预: --

前: --

美国年度成屋销售总数 (12月)

美国年度成屋销售总数 (12月)--

预: --

前: --

美国成屋销售年化月率 (12月)

美国成屋销售年化月率 (12月)--

预: --

前: --

美国当周EIA俄克拉荷马州库欣原油库存变动

美国当周EIA俄克拉荷马州库欣原油库存变动--

预: --

前: --

美国当周EIA原油库存变动

美国当周EIA原油库存变动--

预: --

前: --

美国当周EIA汽油库存变动

美国当周EIA汽油库存变动--

预: --

前: --

美国EIA原油产量预测当周需求数据

美国EIA原油产量预测当周需求数据--

预: --

前: --

美国当周EIA原油进口变动

美国当周EIA原油进口变动--

预: --

前: --

美国当周EIA取暖油库存变动

美国当周EIA取暖油库存变动--

预: --

前: --

美国主要消费者信心指数 (PCSI) (1月)

美国主要消费者信心指数 (PCSI) (1月)--

预: --

前: --

日本国内企业商品价格指数年率 (12月)

日本国内企业商品价格指数年率 (12月)--

预: --

前: --

无匹配数据

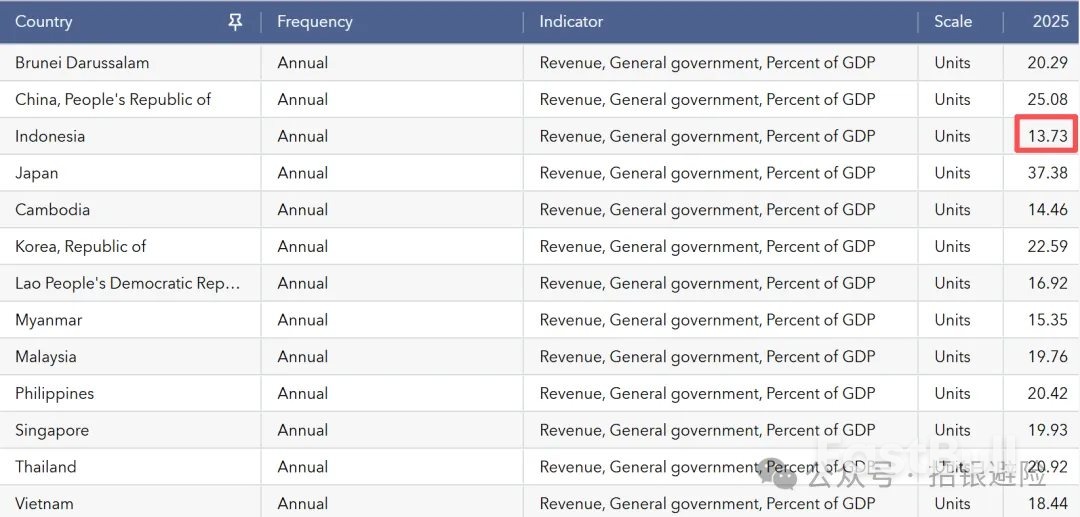

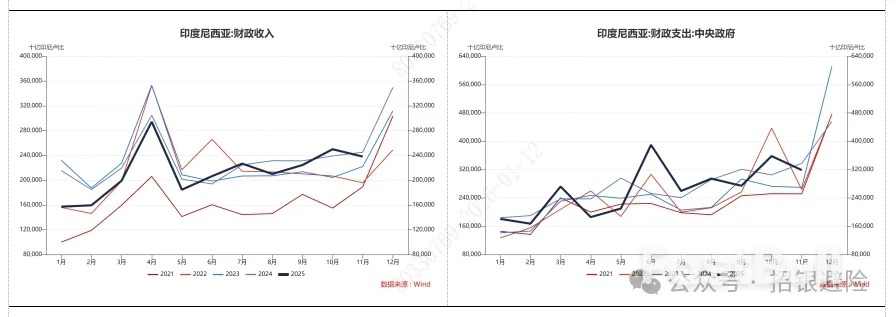

开年以来,印尼卢比兑美元汇率在东盟货币中靠后,跌幅超过1%,延续了2025年以来的弱势,这反映了市场对印尼财政可持续性的忧虑。

一场关于美联储独立性的政治风暴正愈演愈烈。随着美国司法部对主席鲍威尔展开调查,以及最高法院即将审理一桩关键的理事罢免案,白宫与美联储之间的博弈已进入深水区。这场前所未有的宪法层面冲突,正让市场对美国货币政策的基石产生动摇,投资者正紧张评估其对未来利率和资产价格的深远影响。

在这场风暴中,首个关键战场是美联储理事丽莎·库克的罢免案。1月21日,美国最高法院将就总统特朗普试图罢免库克一事听取辩论。此前,政府官员指控库克在抵押贷款申请中虚报居住地,构成欺诈,特朗普随即试图将其免职,但被法院阻止。

此案的判决结果至关重要。如果白宫胜诉,将为总统罢免包括鲍威尔在内的美联储高级官员树立一个强有力的先例。

美国银行经济学家阿迪亚·巴夫在一份报告中明确指出:“如果最高法院的判决对库克不利,鲍威尔因司法部调查而被免职的可能性将大幅增加。我们一直认为,库克案对政策走向的影响,比下一任主席人选更为关键。”

而就在上周日,鲍威尔本人宣布,因美联储总部一笔数亿美元的装修项目争议,已收到司法部的传票。这项调查的焦点在于,鲍威尔去年在国会作证时,是否就该项目作出了虚假陈述。事件的升级,让美联储的处境变得更加微妙。

长期以来,特朗普一直是鲍威尔的尖锐批评者,去年就曾考虑过罢免他。鲍威尔坚称总统无权这样做,但前提是总统无法找到罢免的“理由”。

从表面上看,现在罢免鲍威尔似乎意义不大,因为他的主席任期将于今年五月结束,届时特朗普可以自由提名新人选。然而,关键在于,鲍威尔作为美联储理事的任期将一直持续到2028年。这意味着,即便卸任主席,他仍可以理事身份留在联邦公开市场委员会(FOMC),继续对货币政策施加影响,并可能阻碍特朗普所要求的“实质性”降息。

这反而可能激励鲍威尔选择留任理事,以此作为捍卫美联储独立性的最后堡垒。面对特朗普时而激烈的人身攻击,鲍威尔大多选择沉默。尽管美国历任总统都曾试图影响美联储,但特朗普的公开和激进程度前所未有。更重要的是,这是司法部首次对一位在任的美联储主席展开调查。

多位分析师认为,当前局势很可能演变为一场持久的拉锯战。

德意志银行将鲍威尔与前美联储主席马里纳·埃克尔斯相提并论。1948年,埃克尔斯被杜鲁门总统免去主席职务后,依然选择留任美联 储理事直至1951年,期间始终是美联储独立性的坚定捍卫者。如今,美联储总部大楼正是以他的名字命名。

更激进的可能性是,即便特朗普提名了新的主席,负责制定利率的FOMC内部也可能出现抵制行动,选择让鲍威尔继续担任事实上的领导者。

德意志银行首席美国经济学家马修·卢泽蒂分析称:“如果政府坚持对鲍威尔进行刑事起诉,而参议院共和党人又抵制新的理事提名程序,FOMC很可能会选择让鲍威尔继续担任主席。”虽然这种情况过去从未发生,但上周末的事件无疑增加了这种可能性。

所有目光再次聚焦于库克案的听证会。如果特朗普胜诉,他罢免鲍威尔的行动将获得法律依据。反之,如果库克胜诉,白宫与美联储之间将陷入一场意志力的比拼,给政策走向带来巨大的不确定性。

市场正密切关注这场风波的任何线索。目前,交易员普遍押注美联储在本月晚些时候的会议上不会降息。芝商所的数据显示,市场预期下一次降息最早也要等到六月。

嘉信理财宏观研究与策略主管凯文·戈登指出:“库克案的判决结果,将对未来任何一位总统塑造美联储架构的能力产生深远影响。”他补充道,虽然市场对鲍威尔相关新闻的反应幅度不大,但其方向性走势——美元盘整、股市和债市下跌——已经清晰地揭示了,如果这场冲击持续下去,市场将如何定价。

围绕美联储主席鲍威尔的一场调查,正在演变为一场政治风波。就在美国总统特朗普准备提名下一任美联储主席的关键时刻,司法部对现任主席鲍威尔展开调查的消息引发了政坛的强烈反弹,甚至可能推迟新主席的提名进程。

尽管如此,特朗普似乎决心已定。当地时间1月13日,他明确表示,将在“未来几周内”宣布接替鲍威尔的提名人选。这一表态,直接无视了党内一些重要议员的严重关切。

特朗普的强硬态度,首先激起了参议院银行委员会成员、共和党参议员Thom Tillis的公开反对。该委员会是美联储主席提名确认听证和首次投票的关键场所。

Tillis在前一天发表声明,措辞严厉地表示,在鲍威尔被调查一事得到彻底解决之前,他将阻止特朗普提名的所有美联储主席人选。他写道:“我将反对任何美联储提名人的确认——包括即将到来的美联储主席空缺。”

阿拉斯加州参议员Lisa Murkowski也迅速跟进,声援Tillis。她透露自己已与鲍威尔通话,并直指政府的调查“只不过是一种胁迫手段”。她补充说,Tillis“在问题解决之前阻止任何美联储提名人选的做法是正确的”。

共和党内部的反对并非空话,它可能让特朗普的提名在参议院面临实实在在的程序障碍。

目前,参议院银行委员会由13名共和党人和11名民主党人组成。这意味着,如果Tillis坚持反对,并且所有民主党人都投票反对特朗普的提名人,票数将形成12比12的平局。这种情况虽然不至于完全阻止提名进入参议院全体投票,但无疑会使关键的委员会程序变得异常艰难。

与此同时,特朗普本人似乎也改变了对此事的态度。他一改此前强调“事前全然不知”的说法,转而默许了这项调查。

周二,特朗普在白宫对记者说:“他(鲍威尔)超支数十亿美元,所以,要么他无能,要么他贪污腐败。我不知道他是哪种人,但他肯定没干好工作。” 他还毫无根据地声称“喜欢这项调查的人比不喜欢的人多”。

这场调查标志着特朗普政府对美联储的攻击急剧升级,也再次引发了外界对美联储独立性的深切担忧。

鲍威尔的任期将于今年5月结束,特朗普曾多次试图在此之前将他解雇。据透露,特朗普可能会在1月21日前往瑞士达沃斯参加世界经济论坛之前或之后,正式宣布他的继任者人选。

一则给信用卡利率设置上限的提议,正让一个规模达700亿美元的债务证券化市场感到不安。尽管多数投资者认为政策真正落地的可能性不大,但市场已经开始评估一旦成真可能带来的严重后果。

自美国总统特朗普上周提议将信用卡利率上限设为10%后,相关证券的风险溢价几乎没有变动,显示出市场的观望态度。但这平静的表面下,暗流涌动。

利率上限对债券投资者的冲击将是直接而致命的。摩根大通的策略师在一份报告中明确指出,对于那些以银行信用卡应收账款为基础资产的债券,10%的利率上限将导致一项关键的收益指标——“超额利差”——暴跌至与2008年金融危机期间相似的水平。

所谓超额利差,是资产产生的现金流在覆盖所有成本后剩余的部分,它构成了吸收潜在损失、降低违约风险的重要“安全垫”。一旦这个缓冲垫被削薄,债券的安全性将大打折扣。

Academy Securities的交易员Daniel Schaeffer也警告,信用卡资产支持证券(ABS)市场在这种政策面前“非常脆弱”。他认为,利率上限将把大量目前支付10%至50%高利率的借款人挤出市场,尤其是那些与低收入消费者相关的债券,将受到最沉重的打击。

摩根大通补充说,与风险较高的“非优质”借款人相关的债券情况会更糟。报告直言,如果利率被强制压低到10%,意味着将没有足够的资金来偿还所有债券持有人的本息。

除了冲击存量资产,利率上限还将导致整个市场的规模萎缩。银行会因此收紧信贷标准,避免向高风险借款人放贷,从而导致可供证券化的信用卡债务大幅减少。

事实上,根据摩根士丹利的数据,信用卡债务在整个资产支持证券(ABS)市场中的份额本已在下降。2009年其占比曾高达36%,而现在已降至9%。利率上限政策无疑会加速这一趋势。

Deer Park Road Management的投资组合经理Harry Murray表示:“贷款量会减少,信用卡ABS的发行量也会随之下降。”他指出,由于投资者都在观望政策前景,目前的交易活动已普遍减少。摩根大通的策略师也预测,在情况明朗之前,信用卡ABS的新发行和二级市场交易“可能会受限”。

有趣的是,债券市场的平静与股票市场形成了鲜明对比。消息传出后,投资者迅速抛售了万事达、Capital One Financial Corp.和美国运通等银行和信用卡发行商的股票。

评级机构穆迪的看法具有代表性:对信用卡利率设定10%的上限将对相关债券产生“全面负面影响”。不过,穆迪也认为,政府要落实这一上限可能面临不小的困难。这或许是债券市场至今保持冷静的主要原因。

伦敦金属交易所(LME)三个月期铜周二虽小幅收低0.2%至13179美元/吨,盘中更一度下探13033美元,但迅速自低位反弹的走势已凸显市场强支撑。美元指数当日虽维持强势,但在美国12月CPI数据符合预期后涨幅收窄,为铜价提供喘息空间。更值得关注的是,过去12个月LME铜价累计飙升45%,上周更创下13387.5美元历史新高,距离14000美元关口仅一步之遥。

本轮铜价狂飙的核心逻辑在于全球矿山供应中断与供应缺口担忧。Commodity Market Analytics董事总经理Dan Smith指出:"市场流动性过剩,大量资金正从美元资产外流,在全球寻找避风港,而铜的工业属性与金融属性双重叠加,成为资金青睐的标的。"他进一步预测,LME铜短期突破14000美元"概率极高",这背后是矿山生产中断、美国关税预期引发的"抢运铜"潮,以及全球现货市场趋紧的三重支撑。

LME最新数据印证了供应紧张的现实——周二注册仓单铜库存骤降22%至六个月低点,现货铜较三个月期货溢价CMCU0-3升至64美元/吨,创一个月新高,而一周前该溢价仅3美元。这种"现货升水"扩大现象,直接反映了全球现货铜的紧缺程度,尤其是非美国地区的现货供应因"抢运铜"潮而进一步收紧。

在铜价"筑底反弹"的同时,其他金属表现各异:LME锡大涨3.6%至49710美元/吨,创2022年3月以来新高;铝收涨0.5%至3199.5美元/吨,盘中触及3215.5美元,创2022年4月以来新高;铅微涨0.3%至2060美元;锌则冲高回落收跌0.4%至3202美元,此前曾触及去年10月以来高点;镍下跌1.3%至17655美元,表现相对疲软。

尽管美元走强对铜价构成短期压制,但分析师普遍认为,这难以改变铜价长期上行趋势。一方面,全球能源转型与电动汽车、光伏等产业对铜的需求持续增长,矿山产能扩张滞后,供需缺口将持续扩大;另一方面,资金对"硬资产"的配置需求仍在增加,铜作为兼具工业属性与金融属性的标的,其吸引力不减。

在这场"供应危机"与"资金洪流"的共舞中,铜价正站在14000美元关口前蓄势待发。当市场流动性持续过剩,当现货升水揭示供应深层危机,铜的下一轮突破,或许即将开启。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。