行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)公:--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)公:--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)公:--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)公:--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)公:--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率公:--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)公:--

预: --

前: --

美国EIA次年天然气产量预期 (12月)

美国EIA次年天然气产量预期 (12月)公:--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)公:--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国10年期国债拍卖平均收益率

美国10年期国债拍卖平均收益率公:--

预: --

前: --

美国当周API汽油库存

美国当周API汽油库存公:--

预: --

前: --

美国当周API库欣原油库存

美国当周API库欣原油库存公:--

预: --

前: --

美国当周API原油库存

美国当周API原油库存公:--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存公:--

预: --

前: --

韩国失业率 (季调后) (11月)

韩国失业率 (季调后) (11月)公:--

预: --

前: --

日本路透短观非制造业景气判断指数 (12月)

日本路透短观非制造业景气判断指数 (12月)公:--

预: --

前: --

日本路透短观制造业景气判断指数 (12月)

日本路透短观制造业景气判断指数 (12月)公:--

预: --

前: --

日本PPI月率 (11月)

日本PPI月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数月率 (11月)

日本国内企业商品价格指数月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数年率 (11月)

日本国内企业商品价格指数年率 (11月)公:--

预: --

前: --

中国大陆CPI年率 (11月)

中国大陆CPI年率 (11月)公:--

预: --

前: --

中国大陆PPI年率 (11月)

中国大陆PPI年率 (11月)公:--

预: --

前: --

中国大陆CPI月率 (11月)

中国大陆CPI月率 (11月)公:--

预: --

前: --

印度尼西亚零售销售年率 (10月)

印度尼西亚零售销售年率 (10月)公:--

预: --

前: --

意大利工业产出年率 (季调后) (10月)

意大利工业产出年率 (季调后) (10月)--

预: --

前: --

意大利12个月期BOT国债拍卖平均收益率

意大利12个月期BOT国债拍卖平均收益率--

预: --

前: --

英国央行行长贝利发表讲话

英国央行行长贝利发表讲话 欧洲央行行长拉加德发表讲话

欧洲央行行长拉加德发表讲话 南非零售销售年率 (10月)

南非零售销售年率 (10月)--

预: --

前: --

巴西IPCA通胀指数年率 (11月)

巴西IPCA通胀指数年率 (11月)--

预: --

前: --

巴西CPI年率 (11月)

巴西CPI年率 (11月)--

预: --

前: --

美国MBA抵押贷款申请活动指数周环比

美国MBA抵押贷款申请活动指数周环比--

预: --

前: --

美国劳工成本指数季率 (第三季度)

美国劳工成本指数季率 (第三季度)--

预: --

前: --

加拿大隔夜目标利率

加拿大隔夜目标利率--

预: --

前: --

加拿大央行利率决议

加拿大央行利率决议 美国当周EIA汽油库存变动

美国当周EIA汽油库存变动--

预: --

前: --

美国EIA原油产量预测当周需求数据

美国EIA原油产量预测当周需求数据--

预: --

前: --

美国当周EIA俄克拉荷马州库欣原油库存变动

美国当周EIA俄克拉荷马州库欣原油库存变动--

预: --

前: --

美国当周EIA原油库存变动

美国当周EIA原油库存变动--

预: --

前: --

美国当周EIA原油进口变动

美国当周EIA原油进口变动--

预: --

前: --

美国当周EIA取暖油库存变动

美国当周EIA取暖油库存变动--

预: --

前: --

美国点阵图利率预期-长期 (第四季度)

美国点阵图利率预期-长期 (第四季度)--

预: --

前: --

美国点阵图利率预期-第一年 (第四季度)

美国点阵图利率预期-第一年 (第四季度)--

预: --

前: --

美国点阵图利率预期-第二年 (第四季度)

美国点阵图利率预期-第二年 (第四季度)--

预: --

前: --

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)--

预: --

前: --

美国预算余额 (11月)

美国预算余额 (11月)--

预: --

前: --

美国超额准备金率上限 FOMC利率上限 (超额准备金率)

美国超额准备金率上限 FOMC利率上限 (超额准备金率)--

预: --

前: --

美国有效超额准备金率

美国有效超额准备金率--

预: --

前: --

美国点阵图利率预期-当前 (第四季度)

美国点阵图利率预期-当前 (第四季度)--

预: --

前: --

美国联邦基金利率目标

美国联邦基金利率目标--

预: --

前: --

美国点阵图利率预期-第三年 (第四季度)

美国点阵图利率预期-第三年 (第四季度)--

预: --

前: --

美联储公布利率决议及货币政策声明

美联储公布利率决议及货币政策声明 美联储主席鲍威尔召开货币政策新闻发布会

美联储主席鲍威尔召开货币政策新闻发布会 巴西Selic目标利率

巴西Selic目标利率--

预: --

前: --

英国三个月RICS房价指数 (11月)

英国三个月RICS房价指数 (11月)--

预: --

前: --

无匹配数据

美国对委内瑞拉干预的讨论不休,分析指其石油宝藏是关键。若政局变动,国际油价恐先暴涨后暴跌,加拿大石油业将受冲击。平衡短期震荡与长期能源可负担性,成为这场地缘政治博弈的微妙挑战。

自特朗普下令对委内瑞拉附近的一艘船只实施打击以来,关于美国可能直接干预以推动该国政权更迭的讨论就未曾平息。这些猜测的核心,几乎都指向一个关键资源:石油。也正因如此,一旦委内瑞拉政局发生变动,其影响将波及全球。

委内瑞拉拥有全球最大的已探明原油储量,这本身就是一个巨大的地缘经济筹码。更关键的是,其出产的原油大多是重质原油,而这正是美国墨西哥湾沿岸炼油厂最适应处理的类型。

事实上,在特朗普的第一任期内,随着对委内瑞拉制裁的逐步加码(该制裁最早始于2005年),这些炼油商曾经历过一段艰难时期。当时,为了填补委内瑞拉原油的空缺,来自加拿大的重油成了主要替代品。这也预示着,如果委内瑞拉政局有变,加拿大石油业将是首批感受到冲击的行业之一。

资深能源作家Irina Slav分析认为,若美国真的采取行动,最直接的市场反应将是国际油价的瞬间跳涨。

多年来,在美国的制裁压力下,委内瑞拉的石油产量和出口量已大幅萎缩。尽管近几年有所恢复,但仍远低于其巅峰水平。最新数据显示,11月的日均出口量约为90万桶,路透社称这是今年第三高的月度水平。

数据分析公司Wood Mackenzie的数据也证实了这一点:委内瑞拉今年的日均总产量为90万桶。这个数字与大约20年前的300万桶/日,以及2017年的200万桶/日相比,差距巨大。制裁和长期的管理不善是造成现状的共同原因。

然而,许多美国观察家相信,政权更迭将彻底改变委内瑞拉的石油命运。他们预计,一个对美国更友好的新政府上台后,制裁将被解除,届时美国生产商将重返该国油田。

这意味着,在最初的价格飙升之后,一旦市场预期大量委内瑞拉原油将重返国际市场,油价可能会转而暴跌。Slav认为,尽管这目前只是一个假设,但几乎所有人都认为它发生的可能性很大。

特朗普政府的“能源可负担性”算盘

Wood Mackenzie美洲区副主席埃德·克鲁克斯(Ed Crooks)也提到了这一可能性,并引用了美国财政部长贝森特(Besant)的言论。克鲁克斯指出,贝森特的表态间接暗示了特朗普政府希望通过类似方式来压低油价,以维持能源价格的“可负担性”。

贝森特在接受福克斯新闻采访时表示:“我认为,如果俄乌局势或委内瑞拉局势出现变化,我们很有可能会看到油价进一步下跌。在特朗普的领导下,石油和汽油价格已经大幅下降。而真正实现可负担性的关键,就在于降低能源价格。”

如果委内瑞拉真的发生“变故”,连锁反应将迅速传导至加拿大。能源分析师大卫·布莱克蒙(David Blackmon)在近期的播客中明确指出,一旦更多委内瑞拉原油涌入墨西哥湾沿岸的炼油厂,对加拿大原油的需求将受到负面冲击。

在这种情景下,对于加拿大政府而言,积极拓展美国以外的出口市场,将是明智的战略选择。

归根结底,委内瑞拉超过3000亿桶的石油储量,占全球总量的20%,无疑是一个极具诱惑力的“奖品”。

然而,想要得到这个奖品,可能需要先承受一次剧烈的油价冲击。这与贝森特所强调的“可负担性”目标在短期内是相悖的。如何平衡短期动荡与长期利益,将是这场地缘政治博弈中最微妙的难题。

美联储本周三大概率将宣布年内第三次降息,但这很可能也是本轮宽松周期的最后一次。由于美国央行内部对持续通胀的担忧日益加剧,分歧已然公开化,这可能导致主席杰罗姆·鲍威尔无法就明年初的进一步行动给出任何明确暗示。

今年秋季,美联储已经两次下调利率,在过去15个月里累计降息1.5个百分点。每一次新的降息,都将使基准利率更接近足以刺激经济活动的水平——而这正是许多官员希望避免的。

在一些官员看来,当前的利率已经处在“中性”位置,既不刺激经济,也不抑制增长。这种对于货币政策松紧程度的根本性分歧,很可能导致利率决议再次出现分裂投票。部分分析师甚至预测,持反对意见的官员可能多达三位。

让鲍威尔达成共识的任务变得更加困难的,是新经济数据的缺席。由于政府停摆持续了整个10月和11月的大部分时间,11月的官方劳动力市场数据要到12月16日才公布,通胀数据则要再等两天。

毕马威首席经济学家Diane Swonk指出:“这让美联储必须谨慎行事。”她补充说,鲍威尔在会后的新闻发布会上,将无法保证委员会的下一步行动。“他必须代表从一个极端到另一个极端的各种观点,而这才是更难传达的信息。”

根据安排,美联储将于美国东部时间周三下午2点在华盛顿公布利率决议,并同步发布政策声明和最新的经济预测。半小时后,鲍威尔将举行新闻发布会。

从近期数据看,尽管亚马逊和Verizon等大型企业因裁员计划成为新闻焦点,但11月宣布的裁员总数有所下降。9月份的消费者支出基本没有变化,而美联储偏爱的通胀指标则小幅升至2.8%,比央行2%的目标高出近一个百分点。

在这样的背景下,多数分析师预计,决策者将在声明中重申:

一些分析师还认为,声明可能会暗示未来几个月进一步调整利率的可能性较低。正如Swonk所说:“我的感觉是,他们会暂停行动,以等待更多数据,因为他们已经进行了一些降息。”

最新的经济预测摘要(SEP)很可能直观地展现决策者之间的分歧。早在9月份,就有八位官员认为到2026年的降息幅度不应超过本周可能的降息幅度,而另外九位官员则预计至少还会有两次降息。

经济学家同时预测,委员会可能会上调对2025年经济增长的预测中值,同时小幅下调对今年年底通胀的预期。而明年的失业率预测,则可能比9月份的预测略高。

自10月会议以来,鲍威尔一直没有公开发表讲话,他将要面对的可能是一个更加分裂的委员会。一些地区联储行长(其中许多人今年没有货币政策投票权)已公开反对进一步降息。另一些人则表现出犹豫,或对通胀持续高于目标的情况下继续降息的后果表示担忧。

然而,一个关键信号出现在11月21日。被认为与鲍威尔关系密切的纽约联储行长约翰·威廉姆斯(John Williams)公开表示,“短期内”仍有进一步降息的空间。此番言论打消了投资者对本周降息的疑虑,并推高了市场预期。

即便如此,分歧依然显著。许多分析人士认为,以下官员可能会投出反对票,倾向于维持利率不变:

与此同时,包括波士顿的苏珊·柯林斯(Susan Collins)、芝加哥的奥斯坦·古尔斯比(Austan Goolsbee)以及美联储理事迈克尔·巴尔(Michael Barr)在内的多位官员,自上次会议以来都表达了对通胀的担忧。

另一方面,预计美联储理事斯蒂芬·米兰(Stephen Millan)将再次呼吁更大幅度的降息,像前两次会议一样,主张降息0.5个百分点。

除了内部的政策分歧,投资者也在密切关注白宫的动向。外界正在观察,总统唐纳德·特朗普是否会宣布接替鲍威尔的人选,后者的任期将于明年5月到期。

目前,特朗普的国家经济委员会主任凯文·哈塞特(Kevin Hassett)被视为接替鲍威尔的领跑者,不过正式的提名可能要到明年初才会公布。

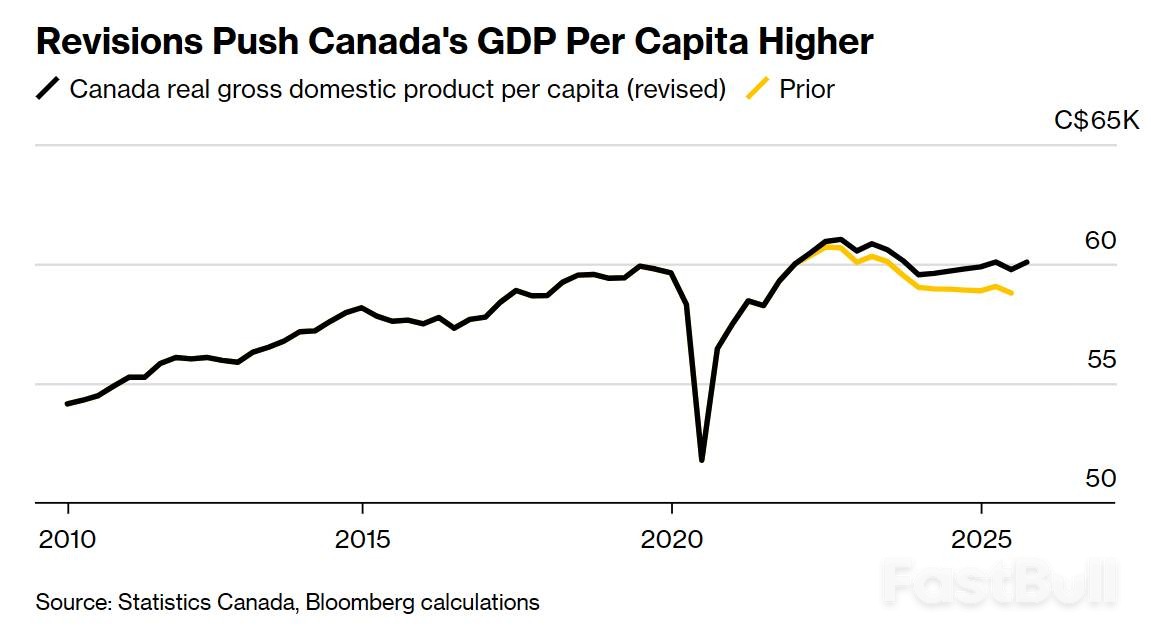

北京时间周三22:45,加拿大央行将公布最新利率决议。市场普遍预期,鉴于近期经济数据表现出超预期的韧性,加拿大央行将维持当前2.25%的政策利率不变,并可能暗示本轮降息周期已经结束。

根据彭博社对市场人士和经济学家的调查,加拿大央行行长麦克勒姆(Tiff Macklem)及其同僚预计将一致同意按兵不动。早在10月份,决策者们就已释放信号,称如果经济增长和通胀压力的发展符合预期,当前的借贷成本就处于“大致合适的水平”,暗示进一步放宽政策的意愿不强。

此后的经济数据,包括国内生产总值(GDP)、通胀和就业报告,均好于预期,进一步巩固了暂停降息的理由。

近期一系列强劲的经济指标,是支撑加拿大央行维持利率不变的核心逻辑。在经历了年初美国贸易政策带来的冲击后,加拿大经济展现出了强大的适应能力。

道明证券(TD Securities)的策略主管安德鲁·凯尔文(Andrew Kelvin)表示:“我预计央行的基调将是建设性的,甚至带有一丝胜利的意味。”他认为,央行在承认贸易风险持续存在的同时,也不得不强调近期经济活动的改善。

尽管宏观数据亮眼,但加拿大经济并非高枕无忧。决策者面临的挑战是,既要向市场传达宽松周期可能结束的信号,又不能忽视依然存在的重大风险,特别是来自美国贸易政策的不确定性。

目前,经济内部仍存在明显的薄弱环节:

正因为这些风险,麦克勒姆在沟通上必须小心翼翼,避免过早释放鹰派信号。

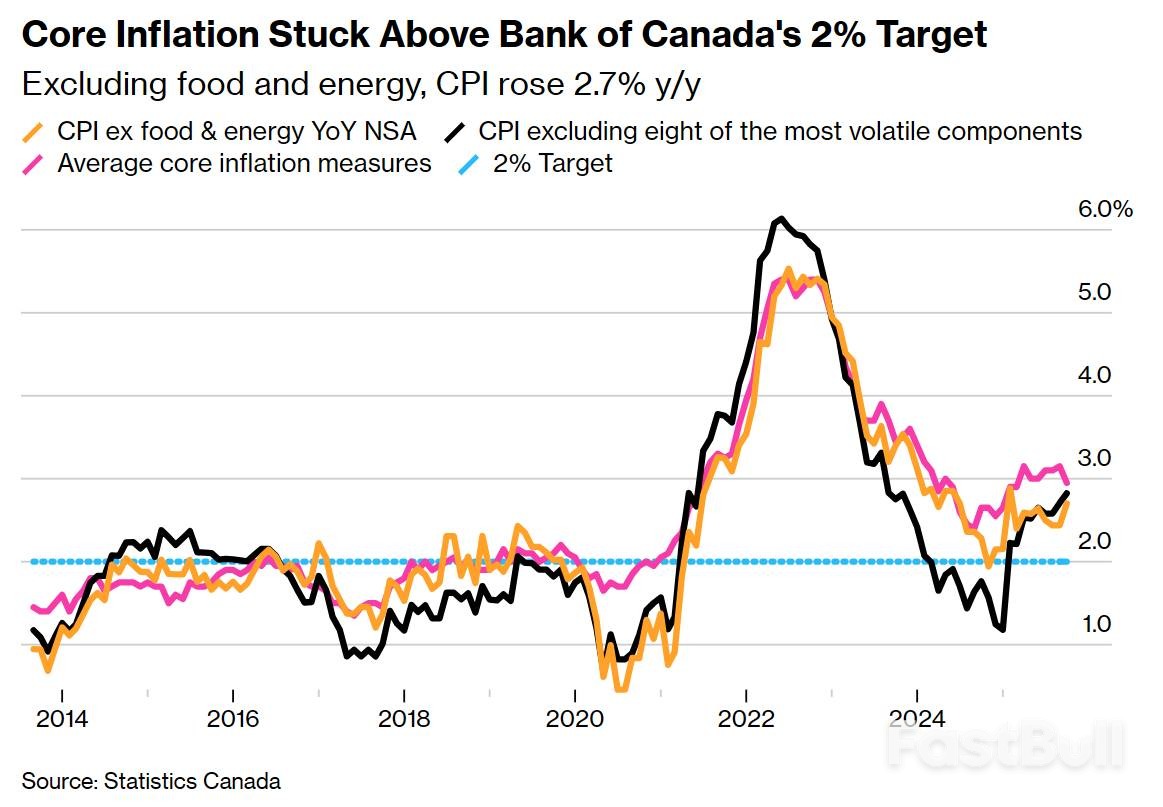

在通胀问题上,加拿大央行的沟通策略似乎正在发生变化,这也引发了经济学家的讨论。

近期,决策者不再像过去那样频繁强调他们偏好的核心通胀指标——截尾平均通胀与核心通胀中位数(目前年率约为3%),而是笼统地表示潜在通胀水平已接近2.5%。近四分之三的受访者认为,剔除食品和能源后的CPI年率是衡量核心通胀的更合适指标。

加拿大皇家银行(RBC)的经济学家内森·简森(Nathan Janzen)和克莱尔·范(Claire Fan)在报告中警告,由于2026年消费者和政府支出可能强于预期,未来的核心通胀可能“比央行所希望的更具粘性”。

对于未来的利率路径,市场和经济学家的看法存在分歧。

不过,道明证券的凯尔文认为,官员们在本次会议上会避免释放任何转向加息的信号。他表示:“考虑到经济中仍存在大量闲置产能,现在就开始暗示未来加息为时尚早。”

美联储政策会议临近,全球市场屏息以待。周三亚洲交易时段,美元指数在99.20附近窄幅整理,交易员普遍选择在关键决议公布前保持观望。当前,决定美元短期乃至中期命运的核心变量有两个:一是美国最新公布的就业数据,二是美联储即将释放的政策信号。这两者将共同谱写美元的未来走势。

美国劳工部最新发布的JOLTS职位空缺报告显示,10月份职位空缺数量升至766万,显著高于市场预期的720万,再次证明了美国劳动力市场的韧性。

通常情况下,强劲的就业数据会削弱市场的降息预期,从而在短线上为美元提供支撑。数据公布后,市场对12月降息25个基点的概率预期也从接近90%小幅回落至87.4%。一位纽约大型金融机构的外汇策略师指出:“就业数据的韧性,提升了美联储在政策上保持谨慎的可能性。”

然而,需要明确的是,在美联储已经进入宽松周期的大背景下,单一的经济数据对长期趋势的撼动能力有限。市场的目光早已越过这份报告,投向了即将到来的美联储会议。

市场普遍预期,美联储将在本次会议上宣布降息25个基点。因此,降息本身已不是新闻,真正能够搅动市场的,是政策声明与主席鲍威尔新闻发布会的“基调”。

许多分析人士预测,鲍威尔可能会在降息的同时,强调未来的宽松空间有限,从而形成一次“鹰派降息”。前美联储货币事务主管比尔·英格利(Bill English)认为:“最可能出现的情形是,美联储宣布降息,但其声明和发布会却暗示未来的降息节奏将会放缓。”

这为美元走势带来了两种可能:

除了本次会议的基调,市场还在密切关注美国政府释放的关于美联储主席人选的信号。凯文·哈西特(Kevin Hassett)被视为接替鲍威尔的热门人选之一。

分析人士普遍认为,哈西特的政策立场更为宽松。如果他未来掌管美联

储,可能会加快降息的节奏。这意味着,尽管强劲的就业数据为美元提供了短线支撑,但从中期来看,潜在的领导层变动反而为美元带来了偏向疲软的风险。

从根本上说,驱动美元指数方向的不是当前的数据表现,而是美联储未来的政策路径——是否会继续宽松,节奏如何,以及领导层变动是否会带来更鸽派的货币政策。在这些核心变量明朗之前,美元指数大概率将维持区间震荡。

从美元指数的日线图结构来看,当前走势可以概括为“弱反弹后的区间整理”,技术形态整体偏弱。

总体而言,美元指数正处在一个等待政策催化的敏感位置,技术图表也显示,方向性的突破仍需新的基本面消息来推动。

从结构性角度看,美元指数已经进入了“政策主导型行情”。基本面数据虽然能引发短线波动,但真正决定中期趋势的,是美联储对未来路径的指引以及潜在的领导层变化。

强劲的就业数据只是表面的支撑,市场真正需要关注的是,美联储是否会通过措辞来改变市场对2025年整体宽松力度的预期。如果未来的政策预期进一步偏向宽松,美元“易跌难涨”的格局可能会变得更加明显。

乌克兰总统泽连斯基的最新表态,让关于该国战时选举的讨论再起波澜。他公开表示,如果西方盟友能提供关键支持,乌克兰愿意在60至90天内举行选举。然而,这一看似让步的姿态背后,附带了一个极难实现的前提条件。

泽连斯基在接受媒体采访时明确指出,在乌克兰当前面临的战争环境下举行任何选举,首要前提是确保投票环境的绝对安全。

他表示,如果美国和欧洲能够提供帮助,共同保障选举过程的安全,那么乌克兰方面就准备在两个月到三个月内组织大选。泽连斯基称,他个人“有意愿推动此事”,并已要求乌克兰议会的执政党议员着手准备相关法律的修订提案,为战时选举扫清法律障碍。

根据乌克兰现行法律,在国家处于“战时状态”期间,禁止举行任何选举。自2022年2月以来,乌克兰全境进入战时状态并多次延长,原定于2024年3月举行的总统选举因此被无限期推迟。

泽连斯基此次在选举问题上改变口风,被普遍认为是直接回应来自美国前总统特朗普的压力。就在前一天,特朗普公开质疑乌克兰是否还是一个“民主国家”,暗示基辅方面正以战争为借口回避选举。

今年年初以来,特朗普及其团队已多次就“战时选举”和“泽连斯基支持率”等问题与乌克兰政府展开舆论交锋,并呼吁乌克兰尽快停火并举行大选。

值得注意的是,就在今年2月25日,乌克兰最高拉达(议会)还专门通过了一项议案,确认“战时无法举行选举”,以此表达对泽连斯基继续履职的支持。此前,泽连斯基及多位乌克兰高官也曾多次公开拒绝在战争期间举行选举的想法。

分析人士认为,泽连斯基的最新表态看似是对特朗普作出了让步,但实际上更像是一种“以退为进”的政治策略,巧妙地将难题抛给了美国和欧洲。

乌克兰方面提出的“确保安全投票”的要求,其内涵远不止技术层面的支持。在炮火持续的战场环境下,保障每一个投票站、每一位选民的安全,实际上等同于要求实现全面停火。

因此,泽连斯基看似同意了选举,却将实现选举的先决条件——全面停火——的责任,转移给了要求他举行选举的西方伙伴。此举既回应了外界的批评,又守住了自己的底线,将“皮球”稳稳地踢回了美欧一方的场地。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。