行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

今次议息会议上最大的“意外”,是鲍威尔对12月可能暂停减息的表态,但如果站在鲍威尔的角度去想,可能也没有那么意外。

在存储芯片需求持续井喷式扩张的大举推动之下,被市场视为全球经济"金丝雀"的韩国在10月整体出口强势回升,与半导体出口紧密相关联的强大韧性需求可谓大幅超越了美国关税负面影响以及和假期相关的日历扰动因素,为在全球贸易逆风局势中航行的政策制定者们带来一些安慰。

按工作日差异进行调整后,10月韩国出口额同比增长14%,此前一个月在工作日调整的基础上曾意外下降6.1%。进口则如经济学家们所预期的那样下降1.5%,实现大约61亿美元贸易顺差。

尽管今年10月因韩国中秋假期(10月3日至9日)导致工作日大幅减少,但是出口仍实现反弹,经过工作日差异调整之后的出口则更加强劲。去年该假期发生在9月,这一日历效应限制了与上年同期比较的有效性,因此经过工作日调整后的比较更加具备实际统计学意义。

若直接用当月总出口额做同比,不剔除工作日差异,所谓的10月总体出口(headline exports)则是同比增长3.6%,前值经修订为9月出口同比增长12.6%,反映出日历效应带来的出口拖累,同时也显示出假期效应抵挡不住存储芯片出口炸裂式增长。

本次回升的关键驱动是存储芯片出货规模继续无比强劲,带动半导体类出口总体同比大幅增长25.4%,主要因人工智能算力基础设施以及传统云计算服务器相关需求持续强劲所带来的重大驱动力。10月份韩国的汽车出口则意外同比下降10.5%,而石化与钢铁出口则分别下降22%与21.5%,主要因关税导致投入成本持续高企以及全球工业需求仍然偏向疲软而持续承压。

该数据发布于韩国与美国敲定一项市场期待已久的贸易协议短短几日之后,该项重磅贸易协议将美国对韩国商品进口的关税上限设定为15%。该协定在美国总统唐纳德·特朗普访韩期间重磅达成,其中还包括一揽子3,500亿美元的韩国赴美投资计划以及对韩国外汇市场的重要保障措施。

在美韩贸易协定签订进行之前,美国对韩国汽车进口的关税一直维持在25%。这使得该国汽车制造商们在出口至美国市场的竞争中处于劣势,因为日本政府此前在9月敲定了其协议,获得仅仅15%的关税。但是特朗普在到访韩国并签署相关贸易协议之后表示,这些关税现在将大幅降至15%。

更强劲的出口数据与这份美韩贸易协议相叠加,或可在11月27日韩国央行的下一次货币政策决定之前为其带来一些缓解情绪,减轻其刺激经济增长的压力,使该中央银行得以聚焦于遏制源自房地产市场上涨的楼市失衡。韩国央行已表示其首要任务仍是维系韩国整体金融环境稳定,然而首尔地区的公寓价格依然高企、并且首尔家庭债务持续上升。

来自花旗集团的韩国经济学家金镇旭在10月29日的一份报告中写道,强劲的第三季度国内生产总值以及首尔与华盛顿之间的贸易协议,可能"部分缓解韩国央行对负的GDP产出缺口的持续担忧情绪"。"同时,韩国央行对外部金融稳定的担忧也可能在一定程度上有所缓解。"

最新公布的韧性十足出口数据可谓凸显半导体等高端制造领军者们,尤其是对于韩国经济增长至关重要的存储芯片领域,在全球AI数据中心建设浪潮如火如荼,所带来的持续井喷式扩张的存储芯片需求带动之下,迈向史无前例的超级周期。

存储芯片——对于韩国出口乃至韩国经济而言可谓至关重要。韩国是世界上最大规模两家存储芯片生产商——SK海力士与三星的所在地,其中,全球HBM霸主SK海力士已经成为英伟达AI GPU算力集群的最核心的HBM供应商。韩国另一存储巨头三星,则是全球最大规模科技公司之一以及全球最大规模的消费电子级DRAM与NAND存储芯片、企业级NAND存储组件供应商,并且近期也成为AI芯片霸主英伟达旗舰AI算力集群产品——GB200/GB300系列的HBM存储系统供应商。

随着AI智能体等突破式AI应用工具渗透至全球各行各业带来天量级"AI推理端算力需求",意味着AI芯片、HBM存储系统、企业级SSD以及高性能网络与电力设备等AI算力基础设施建设领域需求的未来前景仍将是星辰大海,此外,端侧AI热潮也将带来消费电子级DRAM与NAND存储需求迈向新一轮增长曲线。

在全球加速扩张与AI训练/推理密切相关联基础设施的史无前例"AI算力竞赛"中,摩根士丹利等华尔街巨头们高呼"存储超级周期"已至。这家华尔街金融巨头在研报中表示,在全球大型企业与各政府部门纷纷斥巨资布局AI的这股史无前例AI基建狂热浪潮中,与英伟达AI GPU所主导的人工智能训练/推理系统密切相关的核心存储芯片需求仍然无比火爆,推动包括HBM存储系统、服务器级别DDR5与企业级HDD/SSD在内的数据中心存储业务营收猛增。

在黄仁勋于GTC大会上释放一系列重磅的积极催化剂,以及微软、谷歌和Facebook母公司Meta在最新业绩会议上释放出继续斥巨资购置AI算力基础设施以大规模建设AI数据中心的重大信号之后,全球AI芯片产业链随之陷入"看涨狂欢"的长期牛市氛围之中,尤其是"AI芯片超级霸主"英伟达(NVDA.US)总市值突破并站稳5万亿美元这一超级关口,成为全球首个市值达到5万亿美元的公司。

在美东时间周二GTC大会上黄仁勋释放出"Blackwell与下一代Rubin架构将共同推动英伟达未来五个季度数据中心业务营收将超过5000亿美元"的这一无比重磅业绩信号。从营收数据的角度来理解,Blackwell与Rubin的五个季度预期营收将突破5000亿美元,并且值得注意的是,仅仅包含Blackwell与Rubin,全然不包括其他的NVIDIA高性能网络、汽车芯片以及HPC等等重要细分业务营收,并且不包含任何程度的中国市场预期。

摩根士丹利表示,英伟达HBM最大规模供应商兼企业级SSD存储系统领军者SK海力士的"售罄"信号,显示存储产能供应将更加紧张,专属于存储芯片价格的持续上涨环境将持续贯穿整个2026年,有望持续至2027年,全球存储芯片领域的业绩增长前景更加接近2017-2018年的超级周期基准。另一华尔街金融巨头野村预计,整个存储行业范围内有意义的存储芯片产能和存储产品实际产量增长加速预计要到2027年中后期才会出现,从而导致供不应求的局面将持续数年之久。

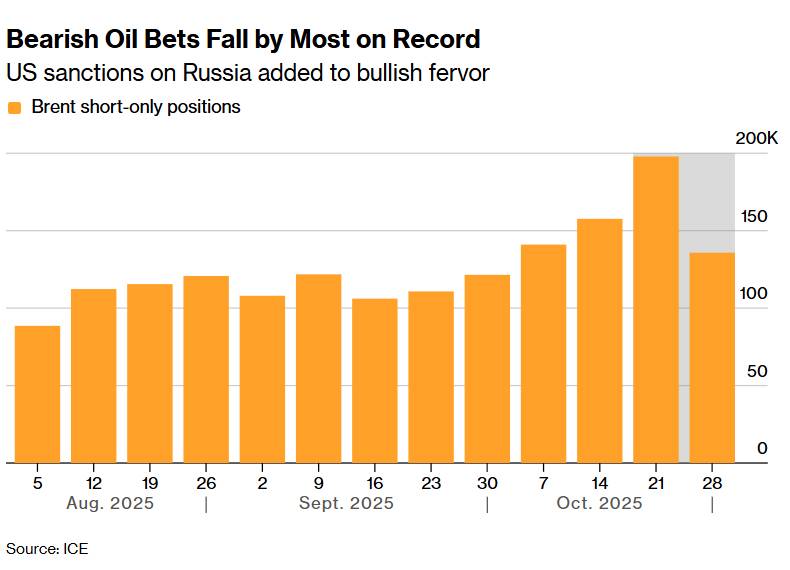

在美国政府对俄罗斯最大规模石油巨头们实施制裁举措之后,全球对冲基金们将其在布伦特原油期货合约上的看跌做空仓位削减幅度创下有记录以来最大仓位降幅,而这恰逢原油交易市场刚刚适应"供应过剩"这一悲观预期之际。

对于这些痴迷于高杠杆策略的对冲基金们来说,最新的制裁可谓全面威胁到这家"欧佩克+"联盟中规模仅次于沙特的产油国的石油出口,因此它们对于"供应过剩"这一预期也随之大幅降温,进而大举逃离油市看跌押注。

根据ICE Futures Europe的统计数据,截至10月28日当周,有着"聪明钱"称号的全球对冲基金们将针对这一全球原油价格基准的布伦特原油期货纯做空押注减少了62,078手,创纪录降至135,790手,这种无比庞大的看跌仓位削减规模创下ICE Futures Europe有统计以来的最大幅度。

这种飞速的市场交易情绪转变发生在美国政府将俄罗斯石油巨头Rosneft Oil Co. PJSC和Lukoil PJSC列入制裁黑名单之后,旨在全面遏制俄罗斯克里姆林宫近乎无止境的石油出口财政收入,这些资金基本上集中投入于俄罗斯-乌克兰战争泥沼。

除了制裁俄罗斯石油巨头们将带来的供应规模大幅削减,大宗商品交易员们还在将目光聚焦于莫斯科石油供应的主要买家印度和中国的下一步大动作,以寻找美国政府最新的制裁举措对全球石油供需平衡影响的线索。

这些针对俄罗斯石油出口的加码升级制裁出台之际,全球石油供应看似无比充裕,这曾促成此前的极度浓厚看空情绪。尽管需求增速出现降温迹象,但是欧佩克+联盟的产油成员国们一直在大幅提高石油产量,导致包括高盛、花旗以及摩根士丹利在内的华尔街大行们持续看空布伦特原油价格,这些大行自今年以来持续预测供应过剩将延续至整个2026年。

随着欧佩克及其盟友持续增加石油供应,国际原油基准——布伦特原油价格正在朝着五年来最大年度跌幅的方向发展(布伦特原油今年以来下跌超15%),这种持续增产带来的"供应过剩预期"以及油价疲软,可谓大幅削弱了埃克森美孚、雪佛龙所主导的石油行业在新冠疫情之后获得的丰厚利润以及美国总统唐纳德·特朗普的亲传统能源行业监管体制的光环。然而从对冲基金们最新押注来看,布伦特原油疲软态势可能急剧转向大反弹。

据悉,美国政府持续停摆已使CFTC的美国对冲基金原油期货持仓的每周报告暂停发布,因此洲际交易所欧洲期货分部(ICE Futures Europe)的数据大宗商品交易员们而言可谓至关重要。

对俄罗斯财政重点依赖的能源出口业务收入而言,这是美国政府迄今最严厉、最直接的一次制裁升级之一:这标志着"对俄企业在俄罗斯-乌克兰战争期间最严厉的美国制裁措施"。遭遇制裁的上述两家俄罗斯石油超级巨头合计约占俄罗斯原油产量的近一半,对全球石油市场格局的影响非常显著。

除两家母公司外,多家子公司被同步指定;同时触发50%规则对其持股链条的延伸封锁。此外,美国政府可制裁与被封锁人员进行"重大交易"的任何外国金融机构(FFIs);这意味着非美银行/企业,尤其是欧洲的金融巨头们若继续与Rosneft、Lukoil有重大往来,可能面临被限制进入美元/美国金融体系等惩罚。

在美国联邦政府关门期间公布的未经调整的州政府级失业金申领数据基础上,私营统计机构们的最新分析显示,美国初请失业救济金申请数量在上周呈现出意外下降,意味着美国劳动力市场虽然相比于火热时期明显降温,但是韧性十足,暂未步入持续萎靡的负增长阶段。私营机构根据州政府统计的汇编数据显示,预计截至10月25日当周,初请人数从前一周修正之后的23.1万人显著降至约21.8万人。

由于美国联邦政府持续停摆,自9月25日以来美国劳工部未发布每周基准的全美失业金申请报告,但为大多数州提供了可下载的细分统计数据。私营统计机构们使用劳工统计局预先发布的每周季节性因素对这些原始的州政府失业金申请数字进行了调整。

当纳入所有州的数据时,这种方法与官方的季调之后数据非常接近。然而,马萨诸塞州、亚利桑那州、哥伦比亚特区和美属维尔京群岛的最新周度数据仍然不可用。对于这些地区,私营机构普遍以前四周的平均值替代。

市场当前聚焦的续请失业金人数方面——这一指标可作为正在持续领取失业福利人数的替代衡量指标,私营机构统计显示,截至10月18日当周可能将从194万人小幅升至195万人。

私营统计机构们普遍表示,美国联邦雇员群体中的失业救济金申请数量在近期有所下降,但仍处于极高水平。根据劳工部网站发布的一些数据,截至10月25日当周,全美国在联邦雇员失业补偿(UCFE)项目下的新初请数量为8,865件。上述四个地区的统计数据同样缺失。

因此,私营机构们预计美国联邦雇员的续请失业金人数截至10月18日当周大幅升至20,594人,为上一次美国联邦政府停摆结束以来的最高水平。

值得注意的是,无论数据来源ADP还是Revelio就业统计,都显示出美国企业招聘活动相比较于就业市场火热时期已显著放缓,但是仍然显示出韧性十足的小幅增长态势,并且无论是这些统计机构还是高盛等华尔街大行,仍然期待美国经济实现"金发姑娘式的软着陆"。

近期公布的消费者支出上行+PCE符合预期曲线+GDP数据上修的组合,以及近期的初请失业金数据显示出劳动力市场暂未进一步显著恶化,叠加市场押注美联储本轮降息强度将强于2024年年末,确实提高了"金发姑娘"宏观情境的主观概率:即增长不弱、通胀不过热、市场预期更"偏向降息"的低利率轨迹。

所谓"金发姑娘"(Goldilocks)式美国宏观经济环境,即指代美国经济不冷不热、刚刚好,维持GDP与消费者支出适度增长和长期稳定的温和通胀趋势,与此同时基准利率位于下行轨迹。

随着主席鲍威尔的鹰派表态与美联储内部罕见分歧的公开化,市场的不确定性骤然升温,就连"老债王"格罗斯也开始布局做空美国国债。

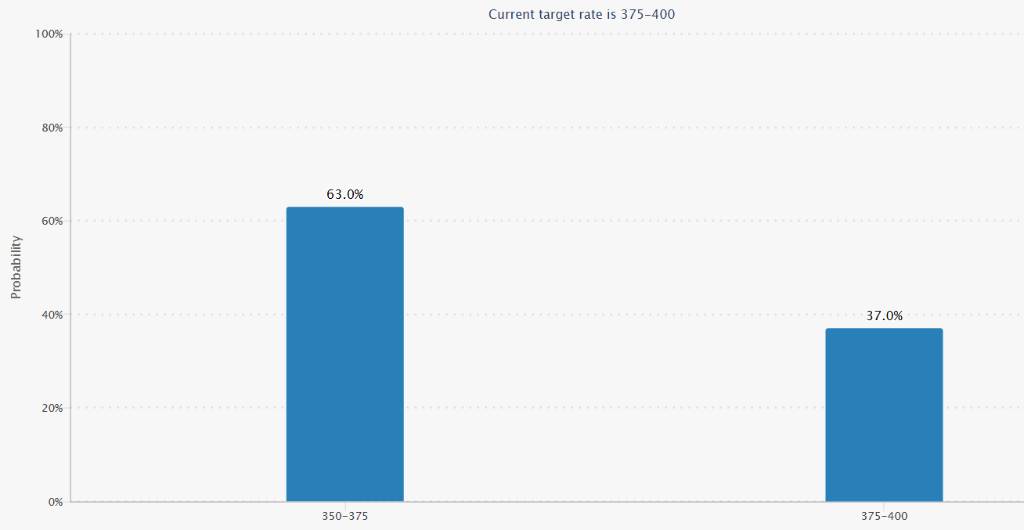

美联储主席鲍威尔在本周美联储利率会议后表示,12月的降息远非"板上钉钉"。此外,这次利率决议中部分官员主张更大幅度的降息,而另一些官员则倾向于按兵不动。

这是六年来首次出现如此复杂的内部分歧。据芝商所联邦利率观察工具,美联储12月降息的概率已一周前的91.7%降至63%。

美联储政策路径不再明朗之际,PIMCO联合创始人、传奇投资人比尔.格罗斯透露他正在抛售美国国债期货,押注高额赤字和国债发行过剩将持续推高收益率。

美联储内部日益公开化的分歧,正在成为市场新的关注焦点。美联储主席鲍威尔在讲话中承认FOMC内部存在"强烈不同的观点"。

在本周的利率决议中,12名投票委员里有两人投下反对票。其中,理事米兰主张降息50个基点,而堪萨斯城联储主席Jeff Schmid则认为应维持利率不变。

达拉斯联储主席Lorie Logan、克利夫兰联储主席Beth Hammack和堪萨斯城联储主席Jeff Schmid均各自解释了他们更倾向于维持利率不变的理由。

Jeff Schmid认为劳动力市场基本平衡,而通胀"仍然过高"。Logan则表示,除非有明确证据表明通胀降速超预期,否则她"很难在12月再次支持降息"。

然而美联储理事沃勒发声,继续主张在12月降息,理由是"最大的担忧是劳动力市场",且通胀数据正朝着正确的方向发展。

这种罕见的双向异议是过去六年来首次出现。一些市场人士认为,如果未来的经济数据表现复杂,这种分歧可能会持续更长时间。摩根大通Bob Michele表示:

如果未来美国经济数据好坏参半,你将会看到更多反对意见。鲍威尔正在失去对美联储成员的控制。看看他,他实际上已经处于任期的'跛脚鸭'阶段。

在美联储政策路径不确定性增加的背景下,曾经的"债券之王"比尔.格罗斯选择卖出美国国债期货。

据报道,这位Pimco的联合创始人对美国国债保持看跌立场。格罗斯曾警告称,美国金融体系中存在过度扩张的风险。

如今他表示,不断膨胀的赤字和美元走弱让他对美国国债持悲观态度。格罗斯在一封电子邮件中写道:

交易?我正在卖出10年期(国债)期货,即使经济放缓至1%到2%,(美债)供应也太多了。

分析认为在当前环境下,对短期利率变动最敏感的交易看起来已不再便宜。投资者需调整策略,转向期限较长的债券,这类债券受短期政策波动的影响较小。Loomis Sayles的Dan Fuss建议投资者保持谨慎:

你要做的不是站在车流中,而是走到中间的安全岛上。

居高不下的美国国债收益率为美元指数提供了支撑,因为这将使全球投资者持有美元现金更具吸引力。摩根士丹利Jim Caron在一次采访中表示:

如果你预期美联储不会那么快或那么大幅度地降息,那应该会支撑美元。

据报道,摩根士丹利长期看空美元的货币团队,在美联储10月会议后已将对美元的看法转为中性,并建议平仓对欧元和日元的空头头寸。

TS Lombard的Daniel Von Ahlen和Andrea Cicione则押注美国短期利率在年底前将超过日本,他们的交易策略是做空美国12月担保隔夜融资利率(SOFR)期货,同时做多日本的等价物。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。