行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

新西兰联储维持利率不变,虽出口与低利率支撑经济,然全球不确定性及关税或减缓复苏。未来利率走势取决于通胀数据与经济前景。

根据美国达拉斯联储的一项研究,特朗普政府对移民的限制以及驱逐力度加大,将使美国今年的经济增速受到近一个百分点的拖累。

Pia Orrenius等经济学家的一项分析显示,越过美国南部边境的移民数量急剧下降,以及驱逐外国出生工人的力度加大,可能导致2025年美国GDP增速下降约0.8个百分点。

研究人员研究了五种不同的移民减少情景将如何影响GDP和通胀。他们发现,新政策对经济增长的冲击最大,而今年的通胀率将略有上升。

不过,研究人员也承认,历史数据的可用性有限使得他们的研究结果具有高度的不确定性。

去年,美墨边境的移民数量急剧下降,并在特朗普当选总统后进一步下降。特朗普发起了大规模驱逐无证移民的行动,并通过取消对许多外国人的驱逐保护来鼓励移民离开。

美国国土安全部表示,今年6月份逮捕了6000多名非法越境美墨边境人员,创下数十年来月度非法越境人数最低纪录。

研究人员发现,越境进入美国的移民减少——而非驱逐出境——是美国经济增长受打击的最大原因,占预计GDP减少量的93%。

研究人员发现,在“大规模驱逐”的情况下,即到2027年底,每年有100万移民被驱逐出境,到2025年底,美国年GDP增速将下降近0.9个百分点,到2027年底,将下降1.5个百分点。

美联储主席鲍威尔也曾多次暗示,特朗普的移民政策正在挤压劳动力市场。在今年6月份的国会听证会上,他表示,由于劳动力减少,经济增长正在“放缓”。

牛津经济研究院6月份发布的一项研究发现,严格的移民执法将收紧劳动力市场,并可能会永久性地推高通胀。研究指出,由于劳动力受限,生产成本会上升,产出会下降。

无党派智库美国国家政策基金会(NFAP)的执行董事Stuart Anderson近日警告称,劳动力市场的不确定性可能导致“经济萎靡不振”。

“如果你想要经济增长,你就需要有越来越多的劳动力。” Anderson称。“那种认为通过减少劳动力数量就能创造更多机会的想法在实践中根本行不通,因为这不是商业运作的方式。”

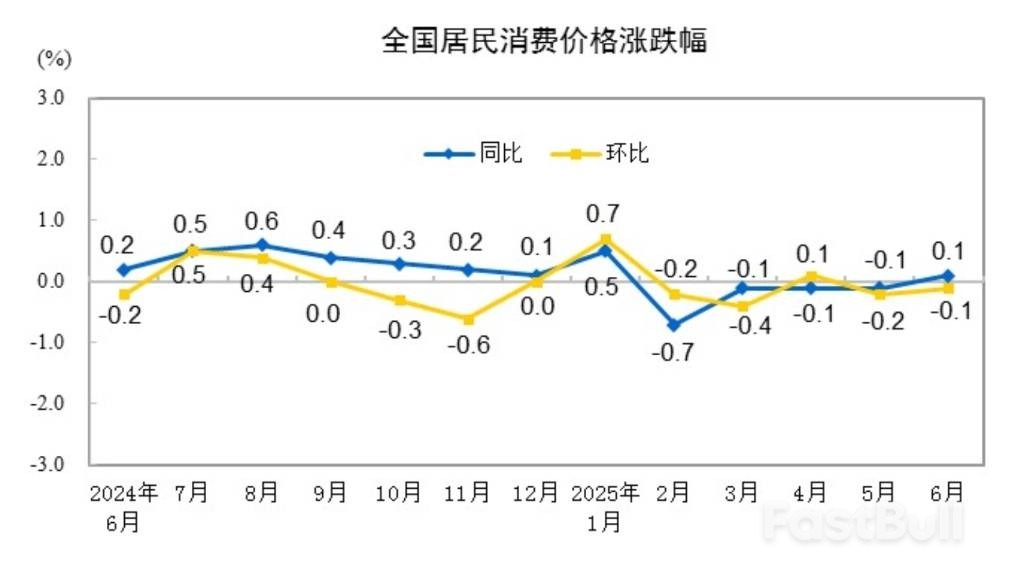

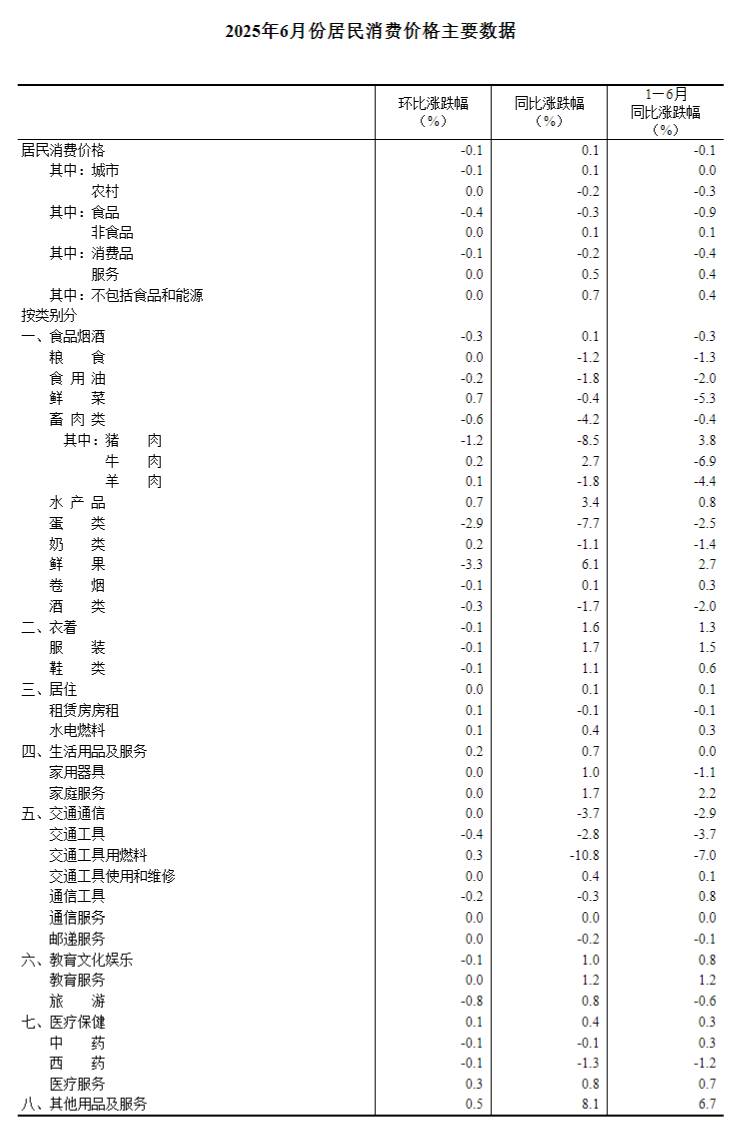

7月9日周三,中国国家统计局公布数据显示,2025年6月份,全国居民消费价格同比上涨0.1%。其中,城市上涨0.1%,农村下降0.2%;食品价格下降0.3%,非食品价格上涨0.1%;消费品价格下降0.2%,服务价格上涨0.5%。上半年,全国居民消费价格比上年同期下降0.1%。

6月份,全国居民消费价格环比下降0.1%。其中,城市下降0.1%,农村持平;食品价格下降0.4%,非食品价格持平;消费品价格下降0.1%,服务价格持平。

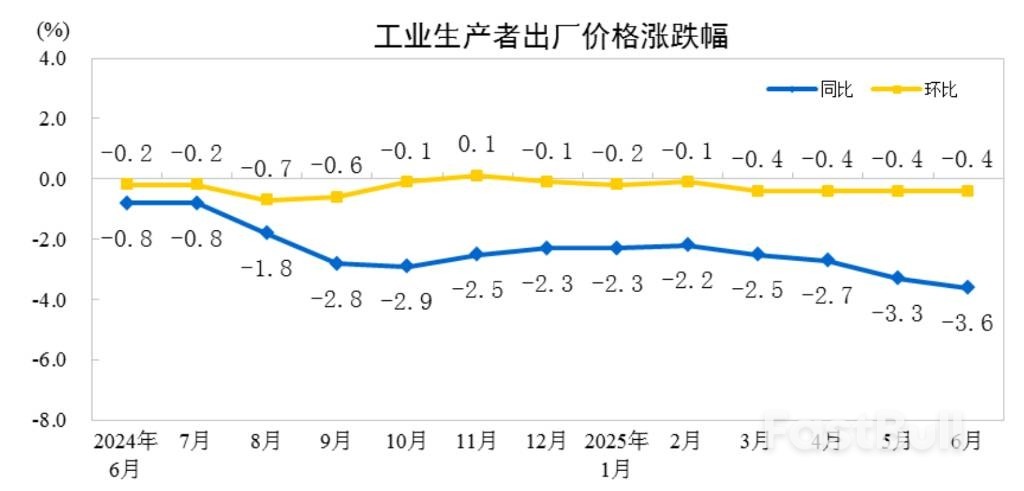

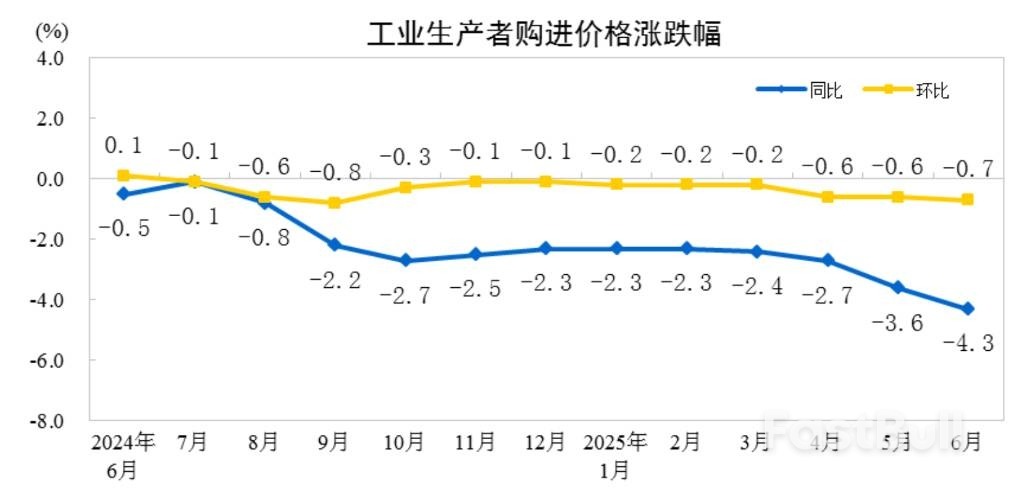

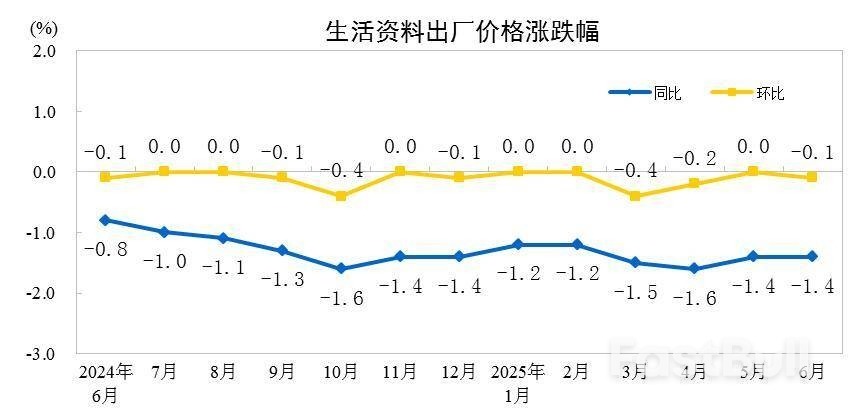

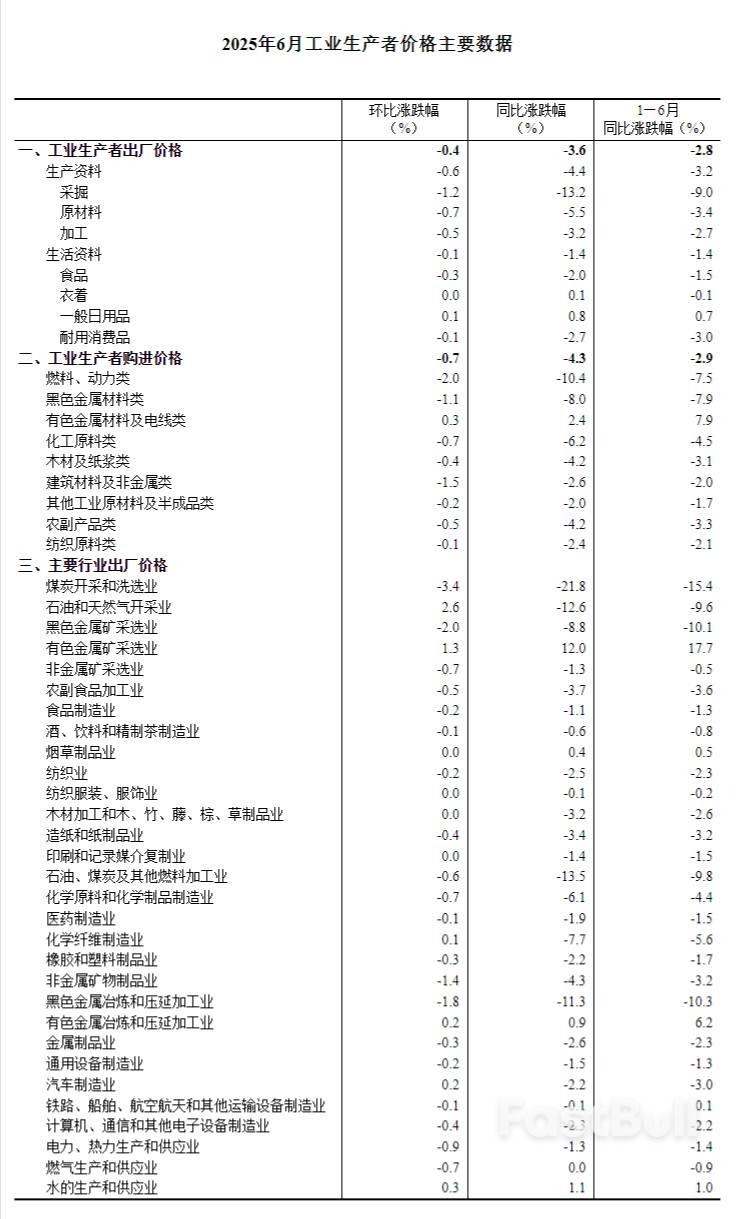

2025年6月份,全国工业生产者出厂价格同比下降3.6%,环比下降0.4%;工业生产者购进价格同比下降4.3%,环比下降0.7%。上半年,工业生产者出厂价格比上年同期下降2.8%,工业生产者购进价格下降2.9%。

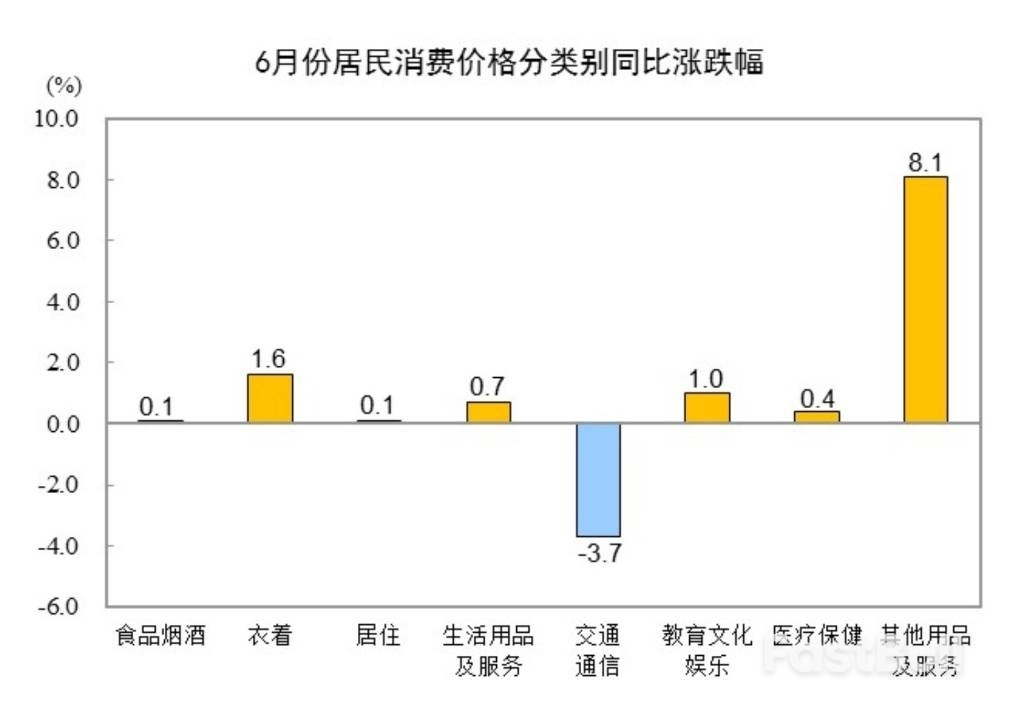

同比看,6月份,食品烟酒类价格同比上涨0.1%,影响CPI(居民消费价格指数)上涨约0.03个百分点。食品中,鲜果价格上涨6.1%,影响CPI上涨约0.12个百分点;水产品价格上涨3.4%,影响CPI上涨约0.07个百分点;蛋类价格下降7.7%,影响CPI下降约0.05个百分点;畜肉类价格下降4.2%,影响CPI下降约0.13个百分点,其中猪肉价格下降8.5%,影响CPI下降约0.12个百分点;粮食价格下降1.2%,影响CPI下降约0.02个百分点;鲜菜价格下降0.4%,影响CPI下降约0.01个百分点。

其他七大类价格同比六涨一降。其中,其他用品及服务、衣着、教育文化娱乐价格分别上涨8.1%、1.6%和1.0%,生活用品及服务、医疗保健、居住价格分别上涨0.7%、0.4%和0.1%;交通通信价格下降3.7%。

环比看,6月份,食品烟酒类价格环比下降0.3%,影响CPI下降约0.09个百分点。食品中,鲜果价格下降3.3%,影响CPI下降约0.07个百分点;蛋类价格下降2.9%,影响CPI下降约0.02个百分点;畜肉类价格下降0.6%,影响CPI下降约0.02个百分点,其中猪肉价格下降1.2%,影响CPI下降约0.02个百分点;鲜菜价格上涨0.7%,影响CPI上涨约0.01个百分点;水产品价格上涨0.7%,影响CPI上涨约0.01个百分点。

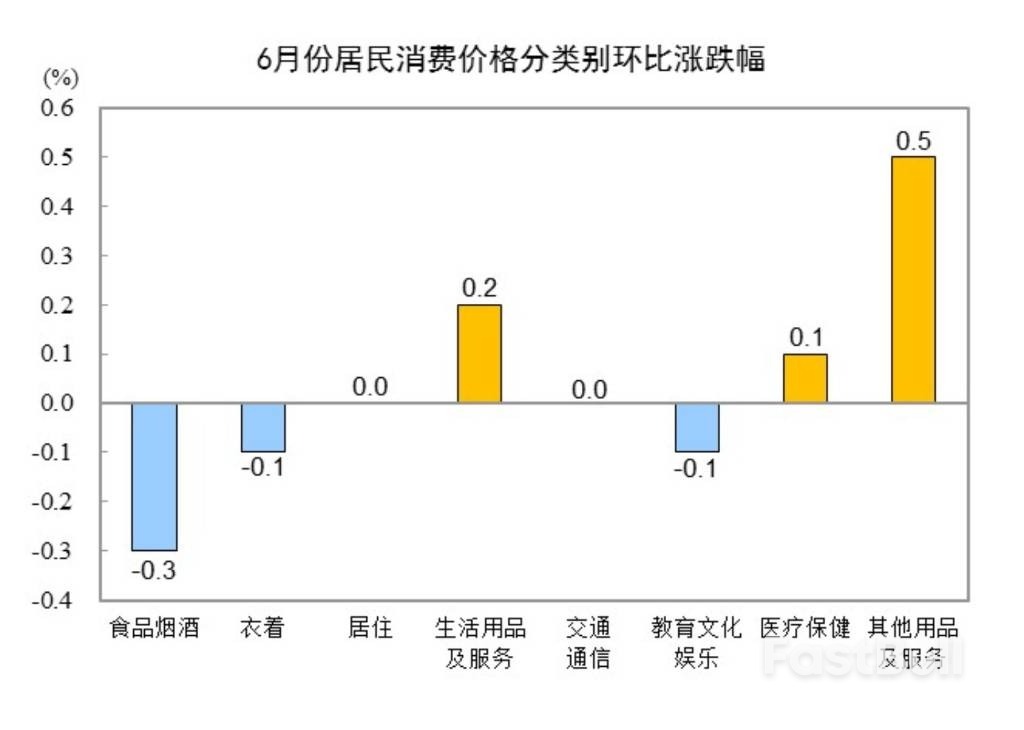

其他七大类价格环比三涨两平两降。其中,其他用品及服务、生活用品及服务、医疗保健价格分别上涨0.5%、0.2%和0.1%;居住、交通通信价格均持平;衣着、教育文化娱乐价格均下降0.1%。

同比看,6月份,工业生产者出厂价格中,生产资料价格下降4.4%,影响工业生产者出厂价格总水平下降约3.26个百分点。其中,采掘工业价格下降13.2%,原材料工业价格下降5.5%,加工工业价格下降3.2%。生活资料价格下降1.4%,影响工业生产者出厂价格总水平下降约0.35个百分点。其中,食品价格下降2.0%,衣着价格上涨0.1%,一般日用品价格上涨0.8%,耐用消费品价格下降2.7%。

工业生产者购进价格中,燃料动力类价格下降10.4%,黑色金属材料类价格下降8.0%,化工原料类价格下降6.2%,农副产品类价格下降4.2%,建筑材料及非金属类价格下降2.6%,纺织原料类价格下降2.4%;有色金属材料及电线类价格上涨2.4%。

环比看,6月份,工业生产者出厂价格中,生产资料价格下降0.6%,影响工业生产者出厂价格总水平下降约0.42个百分点。其中,采掘工业价格下降1.2%,原材料工业价格下降0.7%,加工工业价格下降0.5%。生活资料价格下降0.1%,影响工业生产者出厂价格总水平下降约0.02个百分点。其中,食品价格下降0.3%,衣着价格持平,一般日用品价格上涨0.1%,耐用消费品价格下降0.1%。

工业生产者购进价格中,燃料动力类价格下降2.0%,建筑材料及非金属类价格下降1.5%,黑色金属材料类价格下降1.1%,化工原料类价格下降0.7%,农副产品类价格下降0.5%,纺织原料类价格下降0.1%;有色金属材料及电线类价格上涨0.3%。

在上周四就业数据公布前,交易员在美债市场建立了大规模多头仓位,预计疲软的就业数据将强化降息预期。

然而,数据迅速打破了这一预期,期货交易员持有的风险敞口,即未平仓合约数量,在随后几个交易日中迅速下滑。这一去杠杆化过程正对看多美债的投资者造成利润挤压,变化主要集中在与5年期和10年期国债挂钩的期货合约上。

在上周四,与10年期美债挂钩的期货合约中,收益率每个基点对应的风险头寸大约有500万美元被平仓。换句话说,市场上的多头交易者在面对不利行情时,选择迅速撤出头寸。这些被清算的合约总规模大致相当于抛售了价值约70亿美元的10年期美债。

本周二,因全球对长期国债的需求减弱,投资者担忧各国政府过度依赖长期债券融资,债市再次承压。

花旗策略师戴维·比伯(David Bieber)在一份报告中写道:“强劲的非农就业数据令市场完全取消了7月降息的预期,而债券价格下跌则源自此前多头仓位的被动平仓。”

他补充称,美债的战术性仓位仍“处于过度做多”的状态,近期建立的多头已陷入亏损。

美国商品期货交易委员会(CFTC)周一公布的数据显示,资产管理机构在5年期和10年期国债期货上的看多仓位大幅攀升,目前处于创纪录的高位。

本周三和周四会迎来总额分别为390亿美元的10年期国债和220亿美元的30年期国债标售,若需求疲弱,可能进一步加剧做多久期仓位投资者的被动去杠杆压力。相比之下,周二580亿美元的3年期国债标售反应良好。

整体而言,当前利率市场处于方向不明、分歧放大的阶段,机构在不同期限、不同工具上展开多空对冲布局,反映出对美联储政策路径和宏观数据的不确定性仍在主导市场行为。

在美债现券市场中,摩根大通客户同时加码多头与空头仓位,显示市场分歧加剧。其中净多头仓位升至6月中旬以来高点,表明部分投资者仍押注利率见顶、债券具备配置价值;但与此同时,空头仓位也升至月内高位,反映另一部分投资者对美债回调风险保持警惕。

在SOFR期权市场,交易集中围绕利率走势的不确定性展开。一方面,大额买盘押注美联储年内按兵不动,与当前市场普遍预期的50个基点降息形成对立;另一方面,也有资金持续布局看涨期权,显示对降息路径仍有信心。

风险敞口主要聚焦在9月和12月的看跌期权上,体现市场对年内利率维持高位的担忧加剧。

在美债期权方面,近期随着债市承压,偏斜度明显转向看跌,交易员为对冲利率上行风险支付溢价,避险情绪升温。与此同时,仍有资金通过大额看涨组合押注市场反弹,显示部分投资者认为债市或已进入超跌阶段。

从CFTC持仓数据来看,资产管理机构在非农数据前一周显著加仓10年期等中长久期国债期货,净多头头寸创历史新高,反映出机构在预期转向前的抢跑行为。而对冲基金则反向增持空头仓位,押注债市将继续承压。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。