行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

美国挑战者企业裁员月率 (11月)

美国挑战者企业裁员月率 (11月)公:--

预: --

前: --

美国当周初请失业金人数四周均值 (季调后)

美国当周初请失业金人数四周均值 (季调后)公:--

预: --

前: --

美国当周初请失业金人数 (季调后)

美国当周初请失业金人数 (季调后)公:--

预: --

前: --

美国当周续请失业金人数 (季调后)

美国当周续请失业金人数 (季调后)公:--

预: --

前: --

加拿大Ivey PMI (季调后) (11月)

加拿大Ivey PMI (季调后) (11月)公:--

预: --

前: --

加拿大Ivey PMI (未季调) (11月)

加拿大Ivey PMI (未季调) (11月)公:--

预: --

前: --

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)公:--

预: --

美国工厂订单月率 (不含运输) (9月)

美国工厂订单月率 (不含运输) (9月)公:--

预: --

前: --

美国工厂订单月率 (9月)

美国工厂订单月率 (9月)公:--

预: --

前: --

美国工厂订单月率 (不含国防) (9月)

美国工厂订单月率 (不含国防) (9月)公:--

预: --

前: --

美国当周EIA天然气库存变动

美国当周EIA天然气库存变动公:--

预: --

前: --

沙特阿拉伯原油产量

沙特阿拉伯原油产量公:--

预: --

前: --

美国当周外国央行持有美国国债

美国当周外国央行持有美国国债公:--

预: --

前: --

日本外汇储备 (11月)

日本外汇储备 (11月)公:--

预: --

前: --

印度回购利率

印度回购利率公:--

预: --

前: --

印度基准利率

印度基准利率公:--

预: --

前: --

印度逆回购利率

印度逆回购利率公:--

预: --

前: --

印度央行存款准备金率

印度央行存款准备金率公:--

预: --

前: --

日本领先指标初值 (10月)

日本领先指标初值 (10月)公:--

预: --

前: --

英国Halifax房价指数年率 (季调后) (11月)

英国Halifax房价指数年率 (季调后) (11月)公:--

预: --

前: --

英国Halifax房价指数月率 (季调后) (11月)

英国Halifax房价指数月率 (季调后) (11月)公:--

预: --

前: --

法国经常账 (未季调) (10月)

法国经常账 (未季调) (10月)公:--

预: --

前: --

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)公:--

预: --

前: --

法国工业产出月率 (季调后) (10月)

法国工业产出月率 (季调后) (10月)公:--

预: --

前: --

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)公:--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)公:--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)公:--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)公:--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)--

预: --

前: --

美国当周钻井总数

美国当周钻井总数--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)--

预: --

前: --

无匹配数据

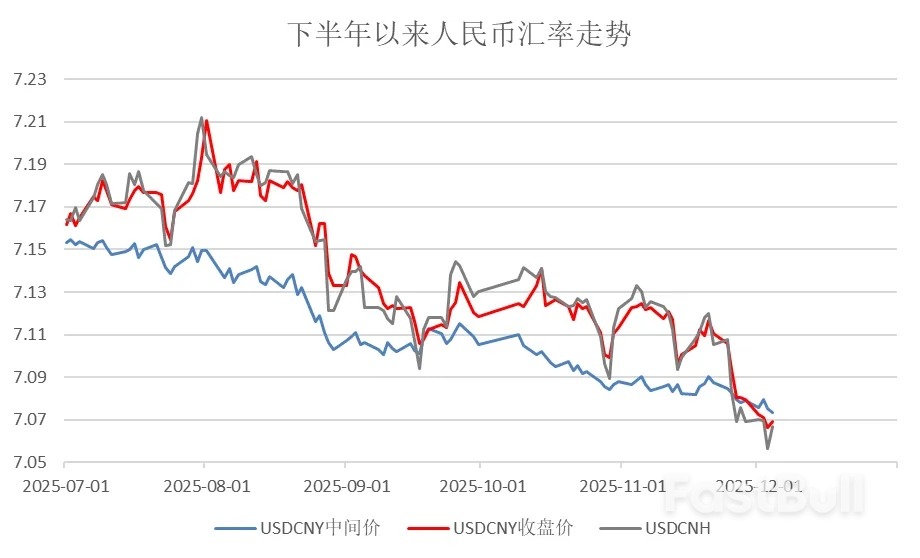

12月第一周,人民币即期直逼7.05关口,升值节奏似乎比前两个月都快,已经听到有一些声音在担忧,年底人民币即期会破7吗?

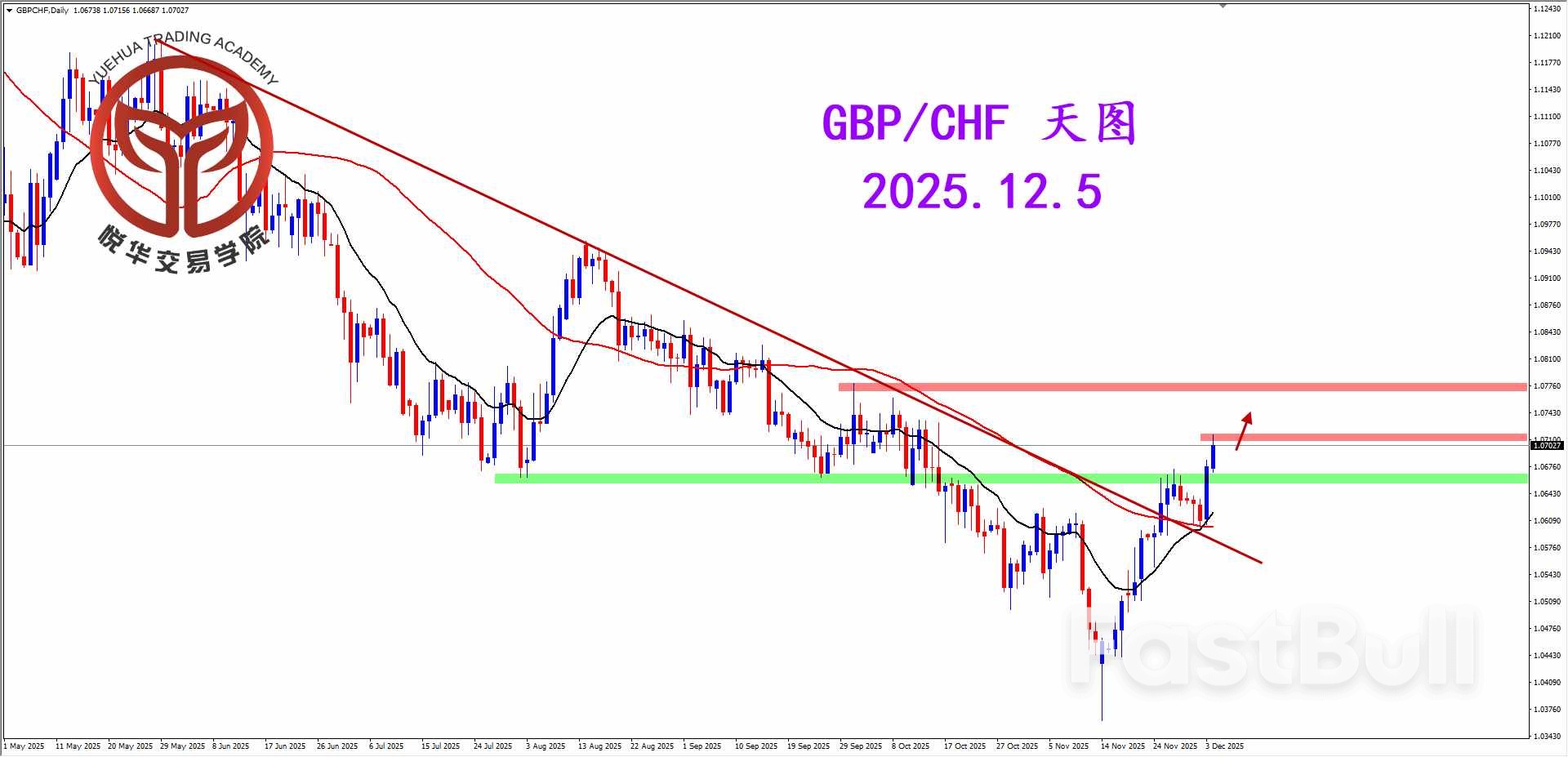

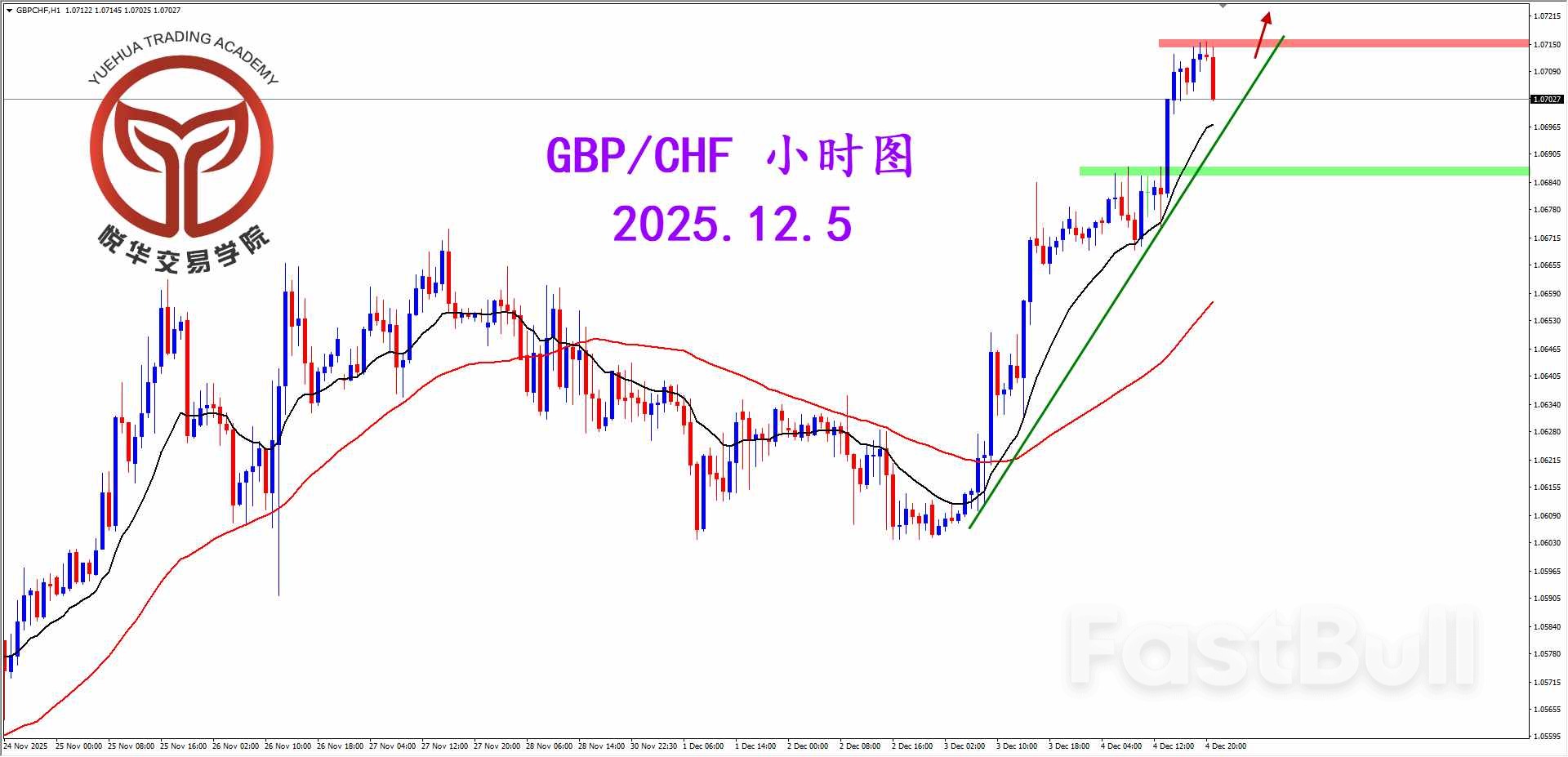

镑瑞天图,昨天行情收出阳线形态只是幅度有限,但从技术格局角度看走向偏强,所以可以保持一些偏多头思路,等待后市调整后可能的继续拉升机会。

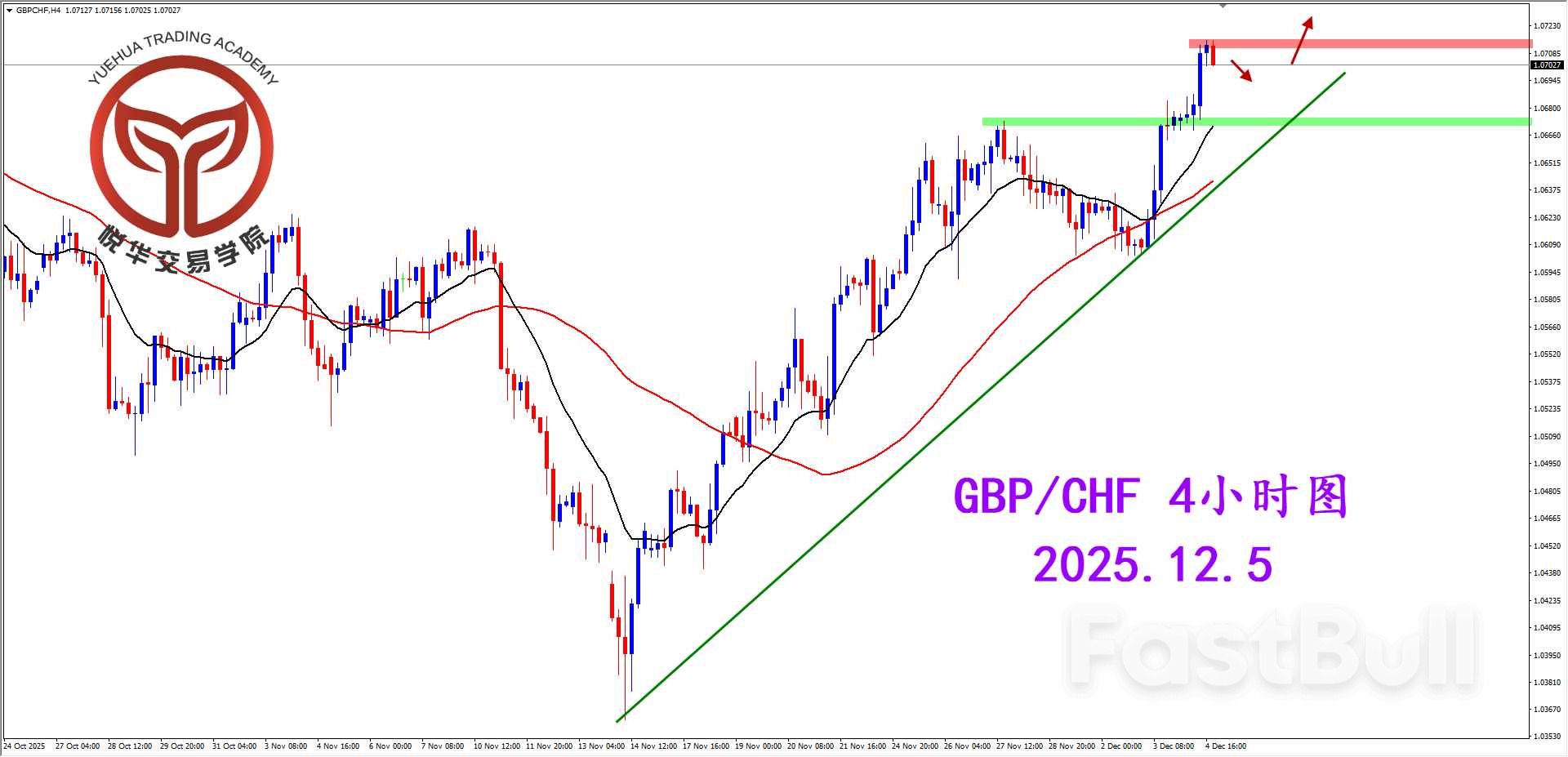

镑瑞天图,昨天行情收出阳线形态只是幅度有限,但从技术格局角度看走向偏强,所以可以保持一些偏多头思路,等待后市调整后可能的继续拉升机会。 镑瑞4小时图,市场多头流向发展的较为顺利,虽然有过极端回调但最终还是拉涨走强,建议投资者保持短线多头思路,等待调整后再度关注可能的多头机会。

镑瑞4小时图,市场多头流向发展的较为顺利,虽然有过极端回调但最终还是拉涨走强,建议投资者保持短线多头思路,等待调整后再度关注可能的多头机会。 镑瑞小时图,市场多头流向持续发展且有继续向上机会,目前需要投资者耐心等待必要回调动作,凭借均线和趋势线支撑关注可能的多头机会。

镑瑞小时图,市场多头流向持续发展且有继续向上机会,目前需要投资者耐心等待必要回调动作,凭借均线和趋势线支撑关注可能的多头机会。

据英国《泰晤士报》援引政府消息人士的话报道称,英国政府已准备将英国境内价值80亿英镑的被冻结俄罗斯资产转交给乌克兰,但相关机制目前仍未制定。

此前,欧盟委员会提出了两种在2026至2027年为乌克兰提供资金的方案,其中包括动用被冻结的俄罗斯资产。欧委会称,已为欧盟国家和金融机构设计了"保护措施",以应对俄罗斯可能的反制。最终的资金决定将由12月的欧盟峰会做出,期间将进行磋商。

报道援引英国外交大臣伊薇特·库珀在周三与北约成员国外长会晤时的话称:"我们需要一个协调一致的计划,来使用这些俄罗斯主权资产,不仅要在短期内支持乌克兰,也要向俄罗斯传递一个强有力的信号。"

一名政府消息人士表示,目前尚未制定具体机制,以解冻英国境内价值80亿英镑(约合106亿美元)的俄罗斯资产并将其转交乌克兰。

欧盟委员会正极力推动欧盟国家同意将俄罗斯主权资产用于援助基辅。欧盟内部讨论的金额从1850亿欧元到2100亿欧元不等,形式为贷款,乌克兰在冲突结束后并在"莫斯科向其支付损失赔偿"的前提下,需"名义上"偿还这笔贷款。但俄罗斯外交部此前已表示,欧盟要求俄罗斯向乌克兰支付赔偿的想法脱离现实,布鲁塞尔长期以来在从事对俄罗斯资产的盗窃行为。

自特别军事行动以来,欧盟和七国集团冻结了俄罗斯近一半的黄金外汇储备,总计约3000亿欧元。其中,超过2000亿欧元资产位于欧盟境内,包括存放在位于比利时的欧洲清算银行(Euroclear)账户上的1800亿欧元。欧盟委员会此前称,2025年1月至11月,欧盟已将冻结俄资产所产生的收益中的181亿欧元转交给乌克兰。

俄罗斯外交部多次指出,欧洲冻结俄资产的行为就是盗窃,并强调欧盟的目标不仅是私人资产,还包括俄罗斯国家资产。俄罗斯外长谢尔盖·拉夫罗夫曾表示,若西方没收被冻结的俄资产,莫斯科将作出回应。他指出,俄罗斯同样有能力不归还西方国家存放在俄境内的资金。

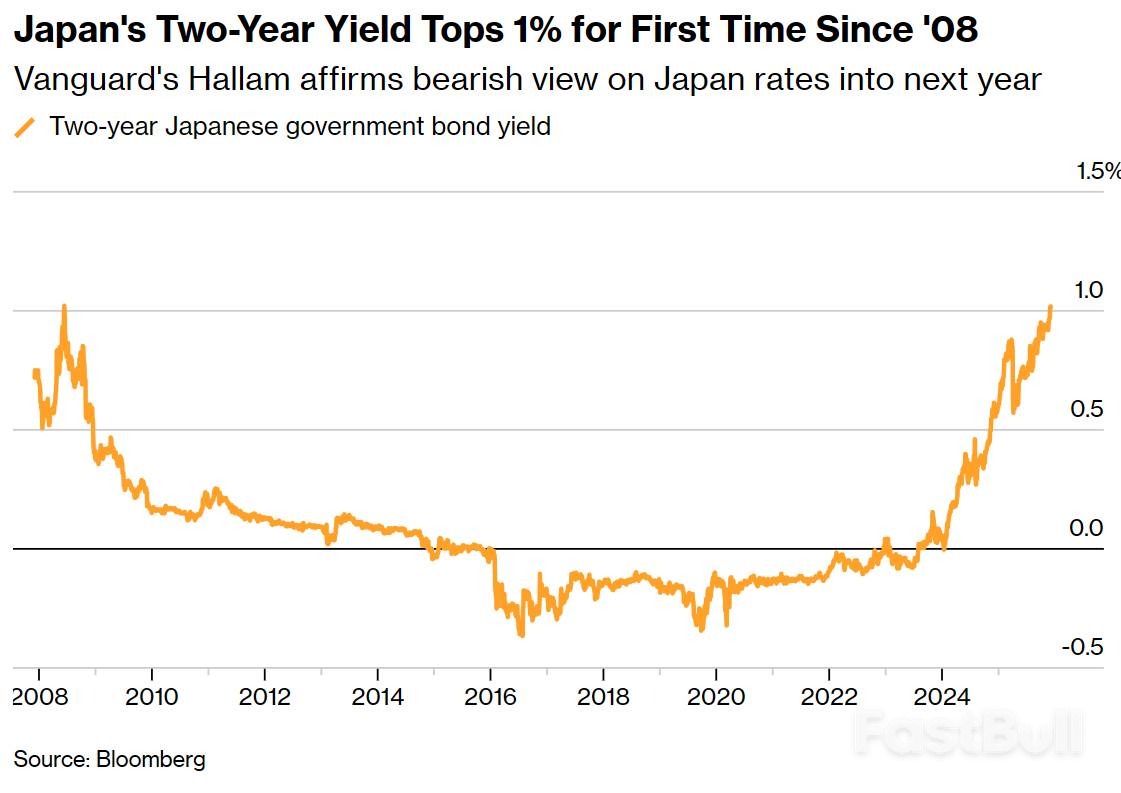

据先锋集团(Vanguard Group Inc.)称,尽管交易员正大举押注日本央行本月加息,但他们仍忽略了一个风险,即日本利率需要进一步攀升以平抑通胀。

日本两年期国债收益率近日已升破1%,创下2008年以来的最高水平,原因是投资者押注以行长植田和男为首的日本央行官员将在12月18日至19日的会议上恢复加息。但在经历了多年的持续宽松货币政策后,这一利率仍远低于十国集团(G10)的同行——尽管日本的通胀预期正处于自2004年有记录以来的最高水平附近。

管理着11万亿美元资产的先锋集团全球利率主管罗杰·哈勒姆(Roger Hallam)周四在接受采访时表示:"市场低估了日本中性利率需要升至多高才能缓解通胀压力,因此低配日本国债是正确的选择。"他补充道:"我们仍然认为日本央行将继续推进政策正常化,并在12月加息。"

植田和男本周表示,中性利率(即既不具有限制性也不具有刺激性的政策水平)的估算范围很广。日本央行此前曾表示,该利率位于1%至2.5%之间。目前的政策利率为0.5%。

哈勒姆表示,相对于基金基准,先锋集团在收益率曲线的中短端低配日本国债。

彭博新闻社周四报道称,高市早苗政府的关键成员不会阻碍加息,这促使掉期交易员提高了对加息的预期。目前市场定价显示,日本央行在12月19日会议结束时将收紧约22个基点,而就在一周前这一预期仅为约14个基点。

先锋集团对日本央行加息的预期也支撑了其观点,即日本短期利率债的表现将不及长期利率债,这是该公司以及包括三井住友信托银行和普信国际(T. Rowe Price International)在内的同行近几个月来所持有的观点。

哈勒姆表示,日本央行的政策正常化"往往会导致收益率曲线从前端向外趋于平坦。考虑到收益率曲线相对陡峭,介于中期和长端之间的曲线趋平交易实际上相当具有吸引力。"

尽管日本5年期和30年期国债之间的利差从9月到10月收窄了约35个基点,但该利差近期有所回升,较10月的低点走阔了约15个基点。

油价在周五亚盘时段延续反弹,背后动力来自宏观预期与供应不确定性共同强化。前一交易日,WTI最近月合约上涨1.2%,收于每桶59.67美元,市场情绪逐渐转向偏多。

政策预期推动需求改善随着市场普遍押注美联储将在下周启动新一轮降息周期,全球资金环境将趋向宽松。降息意味着融资成本下降、消费与工业需求回升,从而对能源消费形成支撑。

"新一轮降息周期强化了2025年的能源需求前景,而美元的疲软让国际买家的原油采购成本进一步降低。"

美元持续走弱成为支撑油价的重要因素。在贸易担忧情绪与全球经济复苏不均衡的背景下,美元指数承压,使得以美元计价的原油更具成本优势,进一步增强了国际买家的采购意愿。

地缘局势持续紧张限制供应恢复供应端的不确定性依然是支撑油价的重要变量。"和平谈判缺乏进展,使大量俄罗斯原油在短期内回归全球市场的可能性显著降低。"——Antonio Di Giacomo

供应端受限带来的紧平衡预期,使市场对油价未来走势保持偏强态度。短期来看,冲突持续意味着全球流动性改善与供应收紧形成"需求升、供给稳"的局面,对国际油价构成积极支撑。

从日线级别观察,美原油正在从弱势整理向强势反弹结构切换。近期价格在58美元附近构筑明显底部后持续回升,并成功突破短期均线粘合区,显示买盘力量逐步增强。

日线K线呈现连续底部抬升结构,均线系统出现多头排列的雏形,MACD柱状体持续收窄并接近零轴,表明空头动能大幅减弱,市场或将进一步尝试向上突破。

60美元关口成为短期最关键的技术压力位。该区域为前期密集成交带,具有强指向意义。一旦有效站稳,将打开通往62美元甚至更高位置的上涨通道。

支撑方面,58.000—58.50美元区间为核心防守位,若跌破可能重新陷入震荡;若维持在其上方运行,整体趋势将保持偏强格局。整体而言,日线图表明美原油已进入反弹强化阶段。

当前油市处于"宏观偏暖 + 供应偏紧 + 技术转强"的三重结构中。宏观面降息预期强化未来需求,而地缘局势持续限制供应恢复,使油价获得双重支撑。

技术面进一步确认反弹趋势。如果未来美联储继续推进宽松节奏,油价仍具上行空间。不确定性在于全球需求恢复是否跟上预期,以及地缘局势若突然缓和可能带来供应压力

初步迹象显示,美国企业和消费者正承受着该国关税政策的主要冲击,关税也让美联储努力对抗通胀变得更加困难,美国正"自食恶果"。

报道称,美国总统特朗普曾高调预测,别国将为其保护主义政策付出代价。他认为,出口商为了保住全球最大消费市场的立足点,会自行消化关税成本。

但学术研究、企业调查及业内反馈显示,在关税政策实施的最初几个月里,实际是美国企业在支付关税成本,并将部分成本转嫁给消费者,且未来可能出现更多涨价。

"大部分成本似乎由美国企业承担," 哈佛大学教授阿尔贝托 卡瓦洛在接受采访时表示,"我们已经看到(成本)逐渐传导到消费者价格,并且存在明显的上行压力。"

自美国3月初开始加征关税以来,进口商品价格上涨了4%,而国内产品价格上涨了2%。

卡瓦洛与研究员保拉 拉马斯、佛朗哥 巴斯克斯追踪了美国主要线上及线下零售商的359148种商品价格,涵盖地毯到咖啡等各类产品。

进口商品中涨幅最大的是美国无法自主生产的产品(如咖啡),或是来自关税惩罚力度较大国家的产品。

尽管这些涨幅具有实际影响,但总体远低于相关产品的关税税率,这意味着销售商也在消化部分成本。然而,不包含关税的美国进口价格数据显示,外国出口商一直在提高美元计价价格,并将美元对其本币贬值的部分成本转嫁给美国买家。

耶鲁大学预算实验室智囊团的研究员在一篇博文中表示:"这表明外国生产商几乎没有(若有也极少)吸收美国关税成本,与此前的经济研究结论一致。"

报道称,美国关税政策仍在推进中,已将美国进口关税平均水平从约2%推升至预估17%。出口商、进口商与消费者围绕每月巨额关税成本的分摊博弈仍在持续,预计完全适应这一政策还需数月时间。

据报道,美国通胀正面临上行风险。美联储上月因担忧就业市场疲软而降息,但政策制定者对关税驱动型通胀是否会消退存在分歧。

"美国关税的预期影响尚未完全显现," 荷兰国际集团经济学家鲁本 德维特表示,"我们预计这些影响将在未来几个月变得更加明显。"

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。