行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)公:--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)公:--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)公:--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)公:--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)公:--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)公:--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)公:--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

美国纽约联储制造业物价获得指数 (12月)

美国纽约联储制造业物价获得指数 (12月)--

预: --

前: --

美国纽约联储制造业新订单指数 (12月)

美国纽约联储制造业新订单指数 (12月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大截尾均值CPI年率 (季调后) (11月)

加拿大截尾均值CPI年率 (季调后) (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

加拿大CPI月率 (季调后) (11月)

加拿大CPI月率 (季调后) (11月)--

预: --

前: --

美联储理事米兰发表讲话

美联储理事米兰发表讲话 美国NAHB房产市场指数 (12月)

美国NAHB房产市场指数 (12月)--

预: --

前: --

澳大利亚综合PMI初值 (12月)

澳大利亚综合PMI初值 (12月)--

预: --

前: --

澳大利亚服务业PMI初值 (12月)

澳大利亚服务业PMI初值 (12月)--

预: --

前: --

澳大利亚制造业PMI初值 (12月)

澳大利亚制造业PMI初值 (12月)--

预: --

前: --

日本制造业PMI初值 (季调后) (12月)

日本制造业PMI初值 (季调后) (12月)--

预: --

前: --

英国失业率 (11月)

英国失业率 (11月)--

预: --

前: --

英国三个月ILO失业率 (10月)

英国三个月ILO失业率 (10月)--

预: --

前: --

无匹配数据

英美达成技术协议,强化人工智能、量子计算、民用核能合作。微软领衔美企承诺投资英国310亿英镑,或重塑大西洋两岸未来格局,英国能否借此扭转经济颓势?

周三(9月17日)现货黄金在连续三个交易日上涨以后迎来小幅回落,本周交易开始以来,黄金的看涨动能已推动价格短期上涨1.7%,短期的技术回调不影响总体看涨趋势。随着美联储利率决议临近,持续数周的稳定买盘压力依然坚挺,只要市场对美联储降息的预期持续压制美元,黄金在后续交易中大概率将保持上行主导趋势。

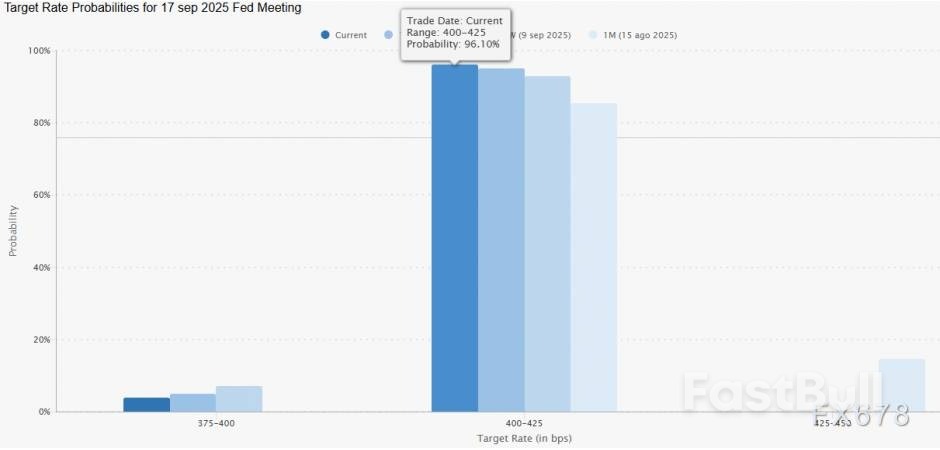

美联储利率决议前夕,所有迹象均指向降息25个基点——利率将从4.5%下调至4.25%。CME数据持续印证这一预期:8月15日降息概率为85.41%,而截至周二已攀升至96.10%,其他结果的可能性微乎其微。

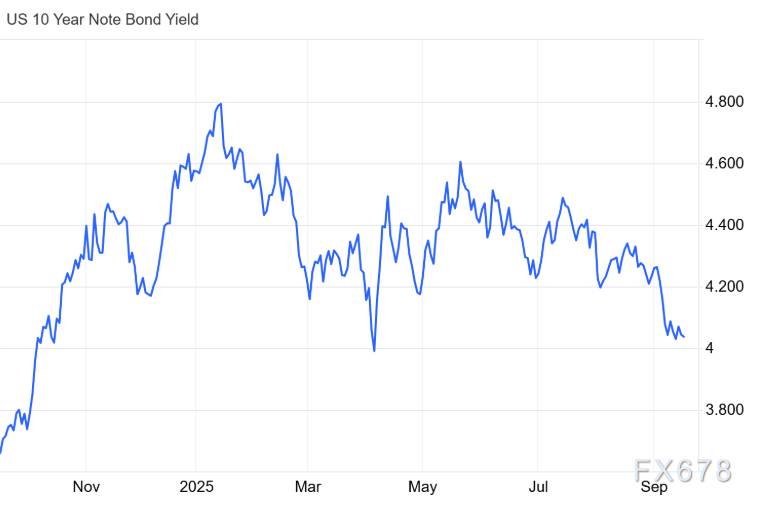

在此情景几成定局之际,其影响亦蔓延至10年期国债——收益率持续下行逼近4.0%关口,创下自4月以来新低。截至目前,这一趋势未见逆转迹象:市场对美联储降息的预期几乎直接传导至收益率曲线,削弱了美债相对于其他资产的吸引力。

当前环境对黄金堪称理想,债券与黄金虽同属避险资产,但当债券收益率走弱时,黄金作为替代选择的重要性便显著提升。由于黄金不产生利息或分红,当附息资产收益率下降时,其吸引力自然增强。固定收益市场的疲软正成为短期内黄金需求的关键推动力。

若美联储如预期降息并强化年内维持宽松立场的信号,债券市场的下行压力或将持续,从而支撑黄金需求并维持现货黄金的看涨倾向。

除债券市场外,低利率政策也在冲击美元——近几周美元持续走软。衡量美元对一篮子货币表现的美元指数(DXY)周二已跌破97关口,一度接近7月1日低点(96.54)附近,现报96.74。

周二美元指数显著下跌,周三迎来小幅技术回调,但不影响总体看跌趋势。同时,美元指数技术面已跌破近两个月来形成的下行通道,进一步强化看跌趋势。

美元疲软直接利好黄金,其一,两者存在避险属性竞争:美元信用削弱推动资金转向黄金;其二,因黄金以美元计价,美元贬值使国际买家能以更低成本购入,从而提振全球需求。

在此背景下,只要DXY维持下行趋势且美元持续走弱,黄金的买盘压力短期内便难以消退。

自8月20日启动的这轮上涨一度将金价推至每盎司3702.93美元的历史新高,确认了图表上主导的看涨倾向。

但周三亚市时段出现回落迹象,暗示这轮长期涨势中可能出现阶段性停顿。通常来说,价格维持在高点附近,短期技术性回调难以避免。

日线相对强弱指数(RSI)持续位于70上方,坚定处于超买区域,该读数凸显买盘动能亢奋。

MACD柱状图仍处于零轴上方,但已开始呈现逐渐缩小的柱线,表明短期看涨动能正在减弱,这预示未来几个交易日内可能需要经过一个整理的过程,再重新回到上涨趋势上。

关键点位分析:

3700美元——重大阻力位:既是历史高点,也是短期内最重要的心理关口,有效突破该位置将强化看涨倾向,并可能推动主导趋势向新目标延伸。

3640美元——近期屏障化支撑:过去数个交易日内形成的中性点位,若短期回撤持续下去,该位置或可转化为初步支撑位。

3500美元——关键支撑位:对应4月前高位置,现已转换为重要支撑,若价格回探该点位附近将检验当前上涨趋势的强度;一旦跌破,则增加看空倾向加剧的风险。

北京时间12:03,现货黄金现报3681.56美元/盎司。

欧盟外交与安全政策高级代表卡娅·卡拉斯16日说,欧盟委员会将于17日公布暂停贸易优惠等针对以色列的措施,以施压其结束加沙冲突。

卡拉斯在社交媒体上写道,以色列在加沙地带发动的地面进攻将使本已严峻的形势进一步恶化,因为这意味着“更多人死亡、更多的破坏以及更多人流离失所”。

欧盟委员会主席冯德莱恩10日在欧洲议会全会上表示,加沙正在发生的人道主义危机“震撼了世界的良知”,欧盟拟采取一系列新举措加以应对,包括暂停对以色列的部分双边支持、对极端主义的部长和暴力定居者实施制裁、部分中止《欧盟-以色列联系国协议》中与贸易相关的事项。同时,欧盟还计划设立“巴勒斯坦援助小组”。

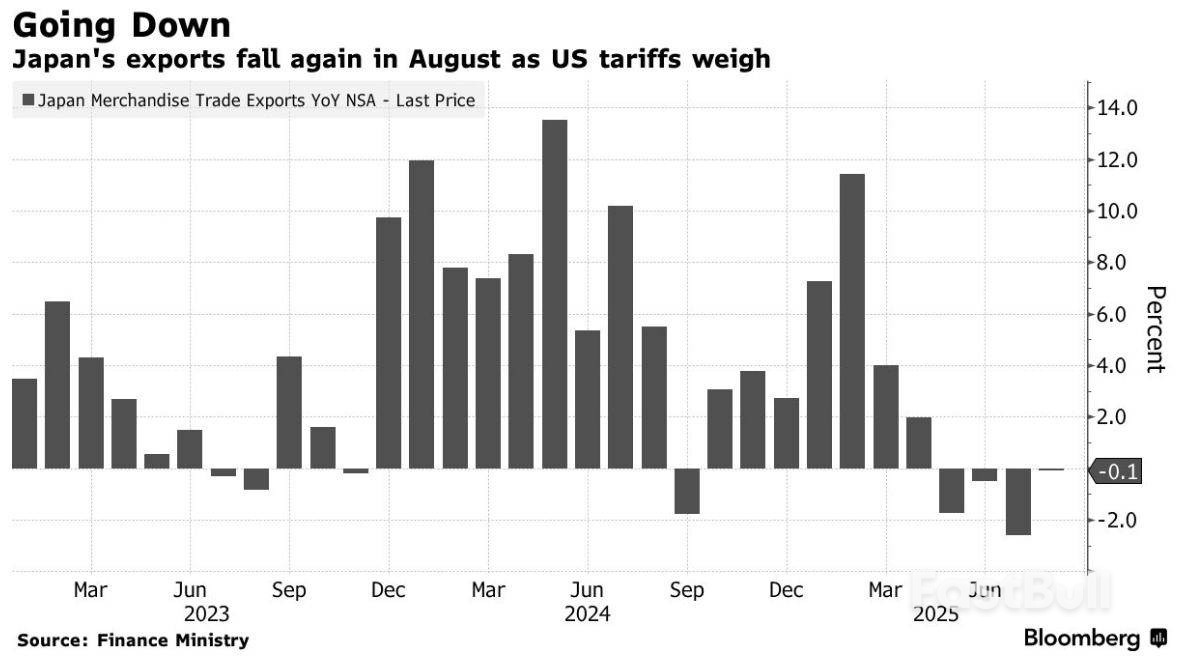

对亚洲和欧盟的发货量增长帮助限制了跌幅,经济学家此前预测下降2.0%。与此同时,日本对美出口额创下四年多来最大降幅。

总体而言,日本贸易收支出现赤字,逆差为2425亿日元(17亿美元)。进口额下降5.2%,而共识预期为下降4.1%。

日本出口的最新下滑正值全球企业持续消化特朗普贸易政策带来的冲击之际。对于依赖出口的日本来说,贸易受到的冲击令该国依然脆弱的增长面临风险,可能破坏当局所寻求的通胀、工资增长与增长之间的良性循环。

农林中金研究所首席经济学家Takeshi Minami表示:"美国对汽车等商品的新关税税率设定为15%,问题在于日本企业未来将如何应对。汽车制造商以外的企业也可能试图通过削减成本来吸收关税影响。如果发生这种情况,利润将会下降,给中小企业带来压力,这可能使工资难以增长。"

整体出口下降的主要原因是日本对美出口额下降13.8%,其中汽车是主要拖累因素。对华出口下降0.5%,对欧出口增长5.5%。

特朗普政府提高关税继续扰乱全球贸易,尽管协议已经达成。7月下旬,美国同意将日本进口汽车的关税从27.5%降至15%,并避免在先前关税基础上叠加新的15%的普遍关税,但这些变更直到9月16日才生效。

8月份,美国仍是日本出口的第二大目的地,仅次于中国。对美汽车出口额下降28.4%,而出口量下降9.5%,这种模式表明日本汽车制造商正在继续降价以维持在美国的市场份额。这正在挤压它们的利润率,可能对它们保持过去两年工资增长步伐的能力造成打击。

对企业财务的冲击可能会让日本央行头疼,因为它仍在寻找机会逐步提高基准利率。迄今为止,强劲的工资增长是日本央行政策正常化举措背后的关键因素,而且由于通胀率在三多年间一直徘徊在2%的目标水平或以上,关于加息的猜测一直存在。

对美钢铁出口继续面临50%的关税,出口额下降26.2%,但出口量小幅上升,这是出口商可能通过降低价格来吸收部分关税影响的另一个迹象。半导体和医药出口分别下降12.4%和12.8%。作为7月协议的一部分,美国在未来影响这些行业的部门关税方面给予日本安全条款,意味着日本不会受到比其他任何国家更严厉的对待。

7月的贸易协议给日本出口商,特别是汽车制造商带来了一些缓解,但新关税能否维持将取决于东京在多大程度上实施5500亿美元的投资机制——这是贸易协议的一个关键支柱。如果日本未能通过该工具资助项目,特朗普可以再次提高对日本商品的关税。

日本对美贸易顺差为3240亿日元,这意味着它将继续面临特朗普要求缩小差距的压力,美国总统长期以来一直对此表示批评。

在双边贸易协议实施的同时,日本继续面临来自美国的持续压力,要求通过非双边方式做得更多。美国正敦促其七国集团中的盟友,包括日本,对印度等国家购买俄罗斯石油的行为征收高额关税,以说服普京总统结束在俄乌冲突。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。