行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

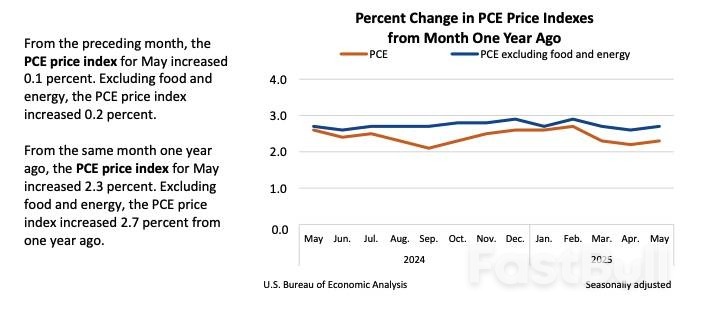

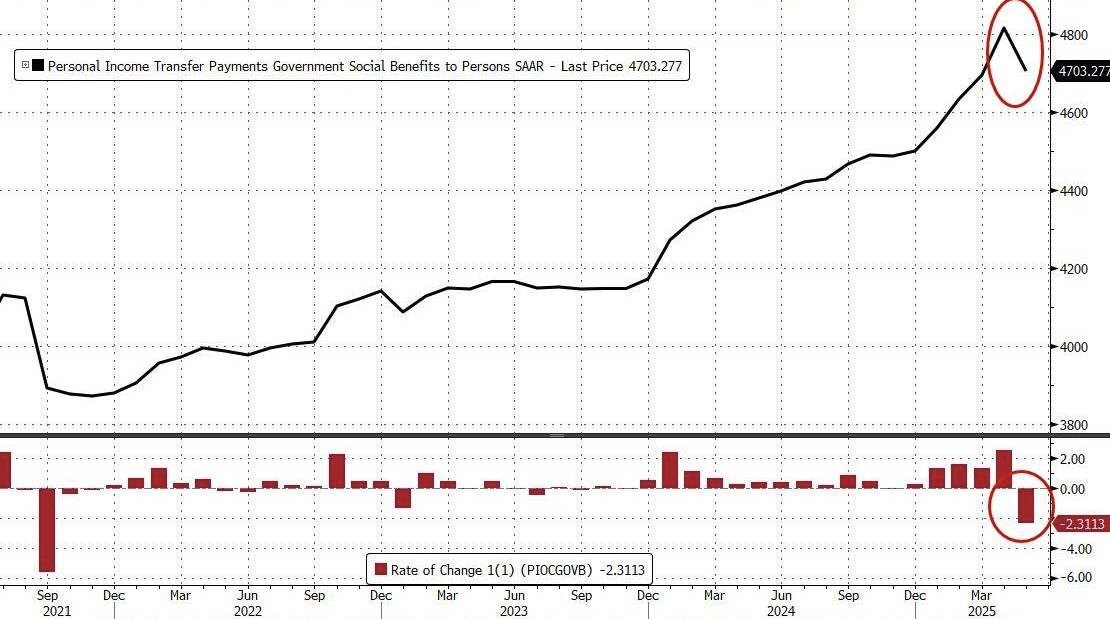

①最新数据显示,最受关注的美国5月核心PCE通胀数据略超预期; ②鲍威尔此前警告称,这一数据可能会在6-8月显著上行; ③与此同时,美国消费者收入数据也出现超预期骤降,分析指出这与美国政府的福利金支出下降有关。

北京时间周五晚间20点30分,被称为“美联储最重视通胀数据”的5月个人消费支出价格指数(PCE)出炉。在核心通胀数据略超预期的背景下,美国消费者收入和支出数据也出现显著不及预期的局面。

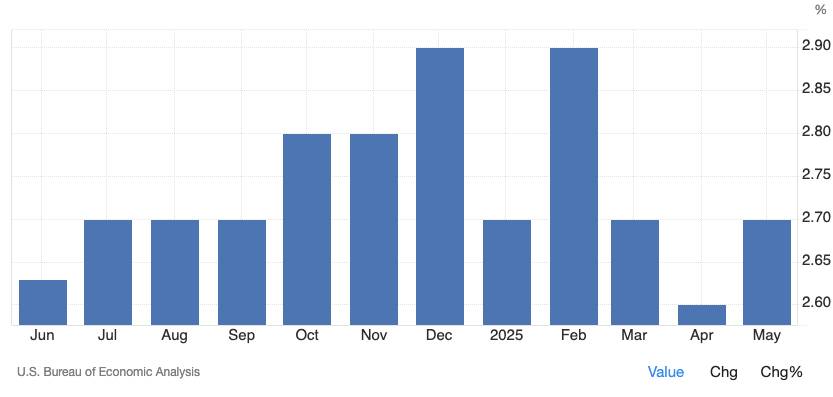

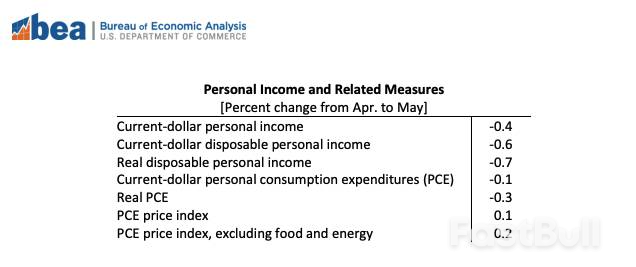

通胀数据方面,美国5月PCE指数环比增速为0.1%,核心PCE指数环比增速为0.2%;不过由于2024年5月的基数更低,所以5月名义PCE同比增幅升至2.3%,核心PCE同比升至2.7%。其中核心PCE数据要比经济学家事前预期的同比增长2.6%(环比+0.15%)稍高一些。

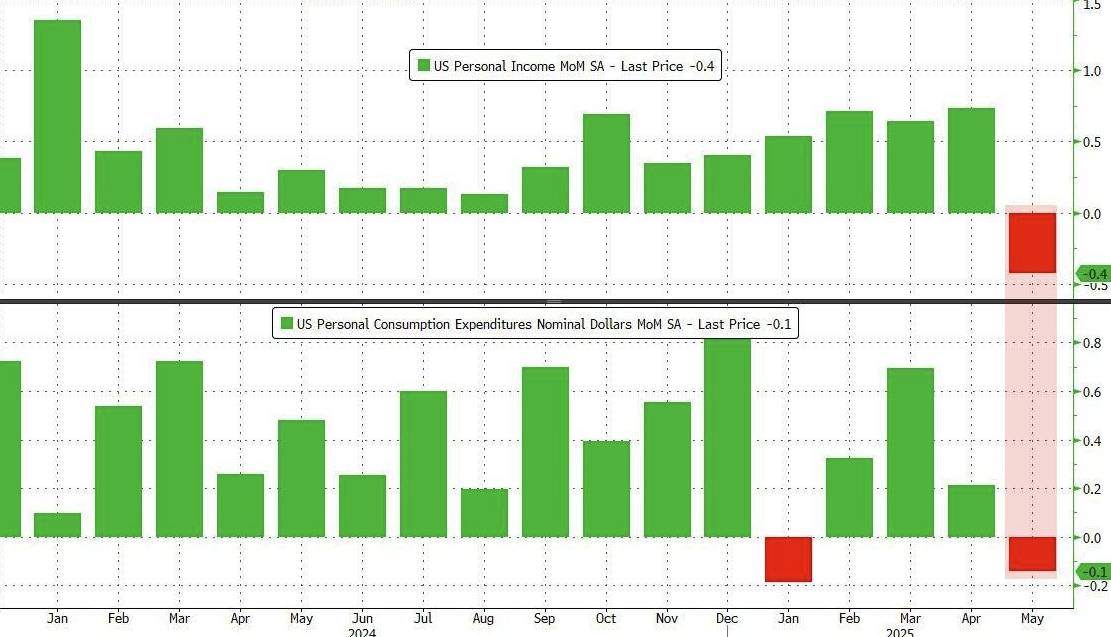

同时,以往不怎么引人关注的美国消费者支出和收入数据,在最新报告中颇为扎眼:美国消费者5月个人收入环比下降0.4%,创2021年9月以来的最低值,远低于增长0.3%的预期;而个人支出也环比下降0.1%,事前预期为增长0.1%。

经通胀调整后的个人支出数据也环比下降0.3%。交通服务、外出餐饮住宿、金融服务及其他服务等类别的消费均出现下滑。

简而言之,5月PCE报告可以归纳为收入和支出都在萎缩,只有通胀在上升。

不过数据也显示,个人收入数据的下降主要由于美国联邦政府的转移支付减少,“政府效率部”等机构的行动似乎引发了社会福利金发放的骤然下降。有分析指出,年初立法给予教师、消防员和警察等公务员的福利激增效应开始出现消退。

由于通胀形势大致温和,数据本身对美股市场的影响有限,三大指数开盘时维持温和上涨,标普500指数和纳斯达克指数均刷新盘中历史新高。

不过十年期美债收益率在短暂下跌后又显著拉升,或预示着美国货币政策的前景仍非坦途,而5月数据也未能拨开经济前景的迷雾。

5月的关键通胀数据也卡在一个相当重要的节骨眼上:美联储主席鲍威尔在上周的利率决议和本周国会听证会上均强调,美国的通胀压力即将因关税显著上升,所以现在不应急着降息。美联储官员们上周预测,2025年美国核心PCE通胀将同比上升3.1%。

鲍威尔本周也对国会议员们表示,随着关税逐渐传导至消费者价格,他预计6月、7月和8月通胀将回升。他也补充称,如果这一预测落空,美联储有可能会提前降息。

但美联储内部已经出现了不同的声音。美联储理事克里斯托弗·沃勒上周表示,若通胀保持稳定且经济风险加剧,7月就可以降息,而负责监管的副主席鲍曼也呼应了这一观点。

下一个有关美国通胀的数据点,是美国劳工部于7月15日公布的6月CPI数据。

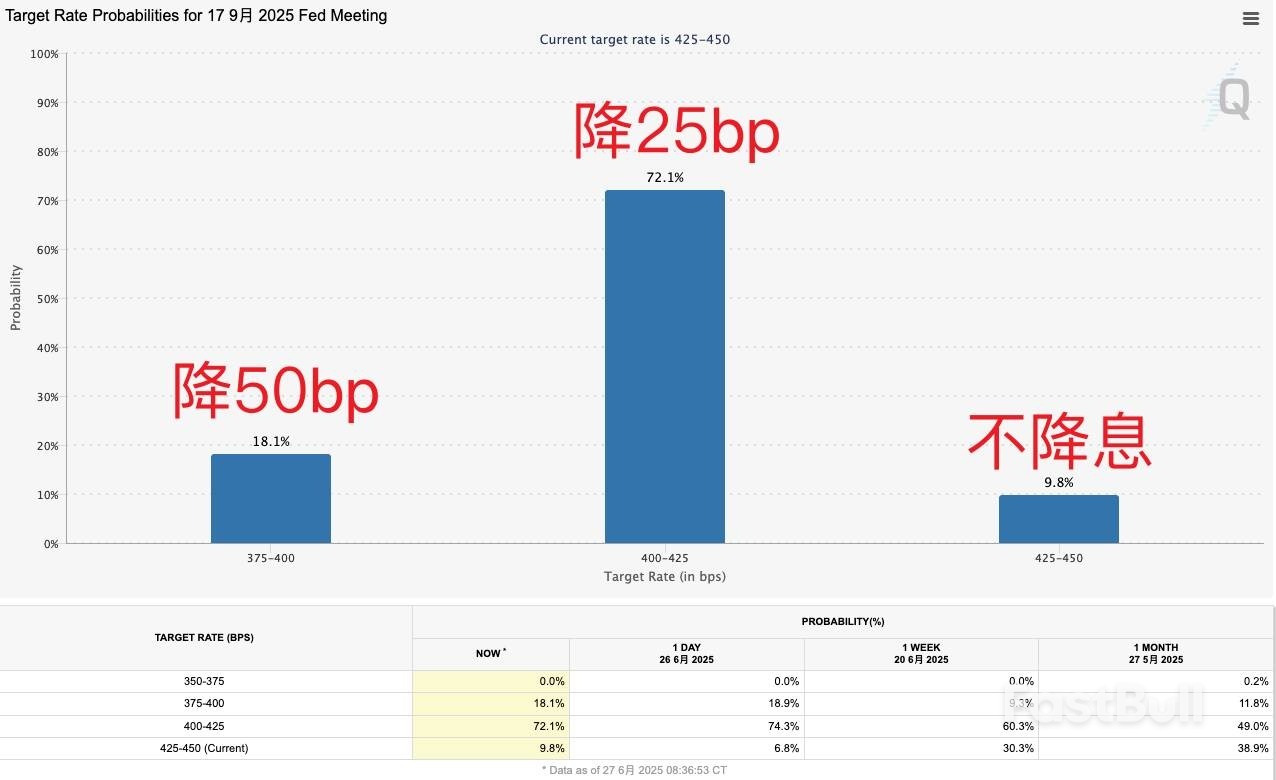

CME“美联储观察工具”也显示,目前市场预测7月底降息的概率只有20%,但9月降息的可能性超过8成,数据发布前后变化不大。

多位美联储官员本周明确表示,他们需要再花几个月时间,以确认关税驱动的价格上涨不会导致通胀持续攀升。

过去一周,美联储理事克里斯托弗・沃勒(Christopher Waller)和米歇尔・鲍曼(Michelle Bowman)引发关注,他们暗示,若通胀得到控制,最早可能在7月29日至30日的美联储会议上支持降息。

然而,此后包括美联储主席杰罗姆・鲍威尔(Jerome Powell)、纽约联储主席约翰・威廉姆斯(John Williams)和旧金山联储主席玛丽・戴利(Mary Daly)在内的近十几位政策制定者,都给这一想法泼了冷水。

戴利周四在接受《彭博surveillance》采访时承认,有越来越多的证据表明,关税可能不会导致通胀大幅或持续飙升。但这仅让她倾向于 “在秋季” 降息。

“一段时间以来,我的基本预期是我们将在秋季开始调整利率,而且我的观点并未真正改变。” 戴利说。

今年物价降温幅度超出预期,美联储偏好的通胀指标在4月上涨2.1%,略高于央行2% 的目标。

周四早些时候公布的数据还显示,持续领取失业救济金的人数攀升至2021年11月以来的最高水平,过去六周大幅增加,这表明更多人失业时间延长。与此同时,截至6月21日的一周,首次申请失业救济金人数有所下降。

戴利表示,尽管劳动力市场正在放缓,但她并未看到其走弱的预警信号。

她重申,当前的货币政策处于 “合适的位置”。

周四,另外三位美联储官员分别发表讲话,暗示他们不准备支持美联储下次会议降息。

波士顿联储主席苏珊・柯林斯(Susan Collins)周四在接受彭博新闻采访时表示:“在7月会议之前,我们实际上只会再获得一个月的数据。我预计需要看到更多信息。”

柯林斯称,她的基准预期是在今年晚些时候恢复降息。

“这可能意味着一次降息,也可能意味着不止一次,但我认为这真的需要由数据来决定。我没有看到紧迫性。” 她说。

里士满联储主席汤姆・巴尔金(Tom Barkin)在向纽约商业经济协会发表讲话时表示,他预计关税将给物价带来上行压力。他补充说,由于仍存在诸多不确定性,央行应等待更多明朗信息后再调整利率。

“过于仓促地朝着任何一个方向行动几乎没有好处。” 巴尔金说,“鉴于当前经济的强劲势头,我们有时间耐心追踪事态发展,让前景变得更加清晰。”

芝加哥联储主席奥斯坦・古尔斯比(Austan Goolsbee)表示,如果通胀明显朝着政策制定者设定的2% 目标迈进,且经济前景的不确定性消退,央行可能会恢复降息。

他说:“我乐观地认为,我们已经看到了良好的数据,或许关税的影响将被控制在一定范围内,但我们希望能确认这一点。”

鲍威尔周二在国会小组作证时表示,若不是因为关税给未来物价前景带来不确定性,基于通胀下降的情况,美联储现在可能已经在降息了。与此同时,没有必要急于做出任何利率变动。

鲍威尔说:“关税的影响将取决于多种因素,包括其最终水平。就目前而言,我们处于有利位置,可以先等待了解更多关于经济可能走向的信息,再考虑调整我们的政策立场。”

随着美国威胁对欧盟加征50%关税的最后谈判期限7月9日的临近,欧盟内部两大经济体德国与法国在应对策略上显现出明显分歧。

当地时间6月26日,欧洲理事会峰会在布鲁塞尔举行。德国总理默茨(Friedrich Merz)呼吁欧盟委员会把握最后窗口期推动协议达成。而法国则认为,美国应完全取消对欧关税,否则欧盟会作出回应。

6月27日,欧盟委员会主席冯德莱恩(Ursula von der Leyen)在会后的新闻发布会上表示,欧洲仍在评估美方最新提案,已准备好达成协议,但也做好了谈判破裂的预案,“所有选项都已纳入考量范围”。

当前,美国对欧盟钢铁和铝产品及部分衍生品征收50%的关税,对汽车征收25%的关税,并对所有欧盟进口商品征收10%的基准关税。

德国ifo经济研究所国际经济研究中心副主任鲍尔(Andreas Baur)对第一财经记者表示,德国制造业可能成为美国加税政策的重灾区。他称,当前,欧盟最重要的战略目标是“要将贸易冲突控制在美欧双边范畴”,并与全球其他经济体维护合作,将对美出口转移至其他地区有助于缓冲损失。

欧盟内部正因美国的关税威胁而陷入战略分歧。

据报道,在布鲁塞尔峰会期间,冯德莱恩向成员国领导人通报了美方最新提案。欧盟官员认为,该提案要求欧盟作出“不平衡和单方面的让步”。这与欧盟在过去几个月中持续推动的工业品“零对零”的关税方案形成强烈反差,欧盟还提出,可以从美国购买液化天然气(LNG)和大豆等战略商品。

意大利经济与财政部前首席经济学家科多尼奥(Lorenzo Codogno)对第一财经记者表示:“欧洲出于安全和健康原因对某些贸易板块征收低关税,有些情况下甚至直接禁止进口。因此,欧盟提出的对工业品零关税的提议,是旨在在不触及相关敏感领域的情况下,双向降低关税。同时,欧盟还希望通过购买自身有需求的LNG等商品换取低关税。”

在欧盟“强硬派”中,欧盟工业专员塞茹尔内(Stephane Sejourne)表示,欧盟将需要对美方任何关税采取反制措施,包括10%的基准关税。

法国总统马克龙(Emmanuel Macron)则表示,欧盟愿意迅速达成协议,但“这种意愿不应被误解为软弱”。他称:“与美国的最佳关税协议是零对零”,如果美国决定保留10%的关税,欧盟必须予以回应,“否则我们会被认为天真或软弱,或者两者兼有,但我们既不天真也不软弱。”

与之形成对比的是默茨的态度,他强调汽车、化工和制药三大关键产业正面临风险,并表示在不足两周的期限内完成复杂贸易谈判是不现实的。本周早些时候,默茨已批评欧盟委员会的谈判策略过于技术化,主张集中精力解决汽车、钢铁、能源、化工和制药等核心行业的关税问题。

意大利总理梅洛尼(Giorgia Meloni)也表示,可考虑接受部分关税以避免局势恶化。

当前,欧盟官员认为,最可能的出路是在截止日前达成原则性框架协议,为后续谈判争取时间。

意大利企业与制造部副部长瓦伦蒂尼(Valentino Valentini)在本周的夏季达沃斯期间表示,在27个成员国间协调立场本就是巨大挑战。他预计,谈判会继续拖延,因为“美方尚未明确最终诉求”,而美国“现在的思路就是不断推后最后期限,并让所有人提心吊胆”。但他认为,这并非一个好策略,长期的不确定性可能将临时性关税冲击演变为全面经济衰退。

德国的紧迫态度源于切实的经济风险。

根据德国ifo研究所本周发布的最新模拟研究,若美国全面实施其关税计划,包括升级至50%的所谓“对等关税”及7月9日后可能追加的特定行业关税,德国制造业将遭受系统性冲击。模型显示,在经济完成调整后,德国制造业整体规模可能萎缩2.8%,而对美出口将骤降38.5%。

受影响最严重的将为汽车与制药两大支柱产业。模拟数据表明,汽车行业创造的价值可能损失6%,制药业损失更将高达9%。相较之下,服务业与农业或因贸易转移效应获得0.4%的微弱增长,但这远不足以抵消制造业的损失。

针对德国产品在美国市场是否有不可替代性的问题,鲍尔对第一财经记者表示:“虽然产品替代弹性是模拟的关键参数,但实际影响还取决于多维因素,包括美国本土产能、关税对产业链成本的传导效应,以及第三方供应国面临的贸易壁垒。”他表示,这并非德国独有的问题,日韩等制造业强国同样面临对美出口锐减,但开拓其他市场的贸易转移效应可能缓冲部分损失。

他称,德国需要“与南美、印度和印度尼西亚等伙伴签订新的双边协议来实施积极的贸易政策”,从而为欧盟出口提供重要推动力。

值得注意的是,欧盟的确正积极布局多元化贸易网络。

尽管法国此前对与南美南方共同市场签署自贸协议表示反对,但在本次峰会期间,马克龙与默茨表示,欧洲领导人原则上同意签署该协议。默茨更公开支持冯德莱恩提出的改革倡议,后者在本月的七国集团(G7)会议期间提出,主张建立替代“功能失调”的世贸组织的新国际贸易框架。

默茨表示,如果世贸组织继续陷入困境,“我们这些仍然相信自由贸易是正确之路的人必须提出新的方案。”

加拿大经济在4月份略有萎缩,实际国内生产总值下降0.1%,低于3月份0.2%的增长,也低于预估的零变化,据加拿大统计局周五报告的数据显示。

这次萎缩主要由商品生产行业的疲软所驱动,整体下降0.6%。制造业受到的打击尤为严重,4月份下降1.9%,是该板块自2021年4月以来最大的降幅。

运输设备制造业下降3.7%,其他运输设备暴跌21.6%,这是其六个月来的首次下滑。食品生产下降3.6%,而石油和煤炭产品制造业在需求减弱的情况下进行维护,导致下降5.9%。

服务生产行业提供了一些抵消作用,上升0.1%。金融投资服务激增3.5%,受益于美国关税宣布及随后暂停所引发的波动性导致的较高股票交易量。

公共部门活动在4月份增长0.4%,联邦公共管理跃升2.2%,因选举相关操作加强。艺术和娱乐板块增长2.8%,是自2022年3月以来的最强表现,这得益于五支NHL球队晋级季后赛。

批发贸易下降1.9%,是自2023年6月以来最大的月度降幅。九个子行业中有七个出现萎缩,在贸易流量疲软的情况下,以机动车零部件和设备分销商的降幅最为明显。

初步估计表明,GDP在5月份又萎缩了0.1%,给加拿大的经济复苏增加了压力。该国经济仍然严重依赖美国市场,特别是在石油和天然气开采方面,2023年该行业60%的产出和42%的就业来自美国需求。

油砂子行业显示出更大的对美国依赖性,去年其87%的产出和劳动力与美国消费相关。虽然跨山管道扩建在2024年增加了对美国以外的出口,但美国仍然是加拿大主要的原油买家,在今年加拿大创纪录的2.404亿立方米原油出口中购买了2.298亿立方米。

近几个月来,美国的价格压力一直保持相对温和,令经济学家和政策制定者感到意外,他们原本预计,通胀在特朗普关税的施压下将加剧。但周五公布的新数据证实,通胀的温和趋势在5月份仍在继续,但对于那些预计今年夏季通胀将再次加速的人来说,这并没有带来多少安慰。

美国5月核心PCE物价指数年率录得2.7%,高于预期的2.6%,前值由2.5%修正为2.6%,创2025年2月以来新高;月率录得0.2%,超过预期和前值的0.1%。美国5月PCE物价指数年率录得2.3%,符合预期,前值由2.1%修正为2.2%;月率为0.1%,与预期和前值一致。

值得注意的是,美国5月个人支出环比下降0.1%,为年初以来最大降幅,预期为增长0.1%,前值为0.20%。该读数表明围绕特朗普政府经济政策的不确定性加剧,正日益给经济增长前景带来压力。

数据公布后,交易员预计美联储将于9月开始降息,增加了美联储将在2025年降息3次的押注。美元指数短线走低10点。

从几个方面来看,这不是一份很好的报告。核心PCE比预期更热。收入和支出疲软,符合一些企业的评论。

美联储官员正密切关注经济数据,他们在今年何时降息以及降息幅度的问题上的分歧越来越大。这些分歧源于对特朗普的关税将在多大程度上加剧通胀和劳动力市场弹性的不同看法。

明尼阿波利斯联储主席卡什卡利周五重申,他坚持自己的观点,即通胀降温将允许美联储在今年9月开始两次下调政策利率。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。