行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

尽管英国央行的降息幅度完全在市场的预料之中,但央行货币政策委员会的分化却完全在市场意料之外。在九名货币政策委员会成员中,仅有五名成员支持下调利率25个基点。

英国央行8日宣布,下调基准利率25个基点,从4.5%下调至4.25%。

尽管英国央行的降息幅度完全在市场的预料之中,但央行货币政策委员会的分化却完全在市场意料之外。此前,市场主流的预测是,投票结果将是8:1,有一名货币政策委员会成员支持降息50个基点,其余八名成员将支持25个基点的降息。但最新公布的会议纪要显示,在九名货币政策委员会成员中,有两名成员投票支持下调基准利率50个基点,有两名成员支持维持现行利率不变,仅有五名成员支持下调利率25个基点。

这一分化将英国央行目前左右为难的窘境显露无遗。智库英国董事学会(IOD)的首席经济学家Anna Leach指出,央行的会议纪要清楚地表明,央行货币政策委员会正陷入两难境地:一方面担心通胀上升,另一方面担心全球形势发展可能给英国经济带来下行风险。

英国的通胀现状和未来发展趋势,其实并不支持央行降息,尤其是大幅降息。3月份,英国的CPI为2.6%,即便已经连续两个月处于下降通道,但仍高于英国央行2%的通胀目标。从4月份开始,随着英国公共服务收费的增加,如水费、燃气费、网络费、市政税等,多家机构预期,英国4月份通胀将大幅上行。央行对此有较为清醒的认识。8日,英国央行的最新预测是,在后面几个月,英国的通胀将升高至3.5%。这和此前的预测几乎没有变化。英国智库之一的经济和社会研究所(National Institute of Economic and Social Research,NIESR)在8日公布的英国经济展望报道中预测,由于劳动力市场紧张和相关产品价格上限的提高,英国2025年的平均通胀将在3.3%左右,并在随后三年里以更加缓慢的速度向央行2%的通胀目标靠近。英国这样的通胀现状和趋势,促使两名货币政策成员支持维持利率不变,促使五名成员支持仅小幅降息。

但英国央行在此时也不得不实施降息,原因无他,英国的经济现状实在疲弱不振。标准普尔(S&P)6日公布的数据显示,英国4月份服务业采购经理指数PMI从3月份的52.5大幅下降至49.0。这是这一数据连续17个月处于扩展状态后首次跌入收缩区间。4月份,包括制造业和服务业在内,英国综合采购经理指数从3月的51.5下跌至48.5。对于英国的经济增长,英国央行的最新预测是,英国经济增速在今年第二季度将大幅下跌,1、2月的经济增速分别为零和0.5%。英国央行特别提及,美国的关税政策一方面打击英国对美的出口,另一方面也打击英国对全球的出口,从而在未来三年内,导致此后每年经济增长下降0.3个百分点。标准普尔英国区经济学家Tim Moore指出,4月份,英国服务业跌向收缩区间,主要由于商业不稳定引发的海外订单的减少。4月份,英国服务业的海外订单下降速度为2021年2月份以来的最快水平。

基于英国经济的现状,在央行货币政策会议召开之前,多家研究机构呼吁,非常时期,英国央行应该更加激进,实施大幅降息。咨询公司牛津经济研究院的英国经济学家Edward Allenby指出,英国近期经济增长前景本已充满挑战,美国宣布的关税政策更是使情形进一步雪上加霜。5月降息基本已成定局,货币政策委员会可能暗示未来降息的策略将不再那么谨慎。

但在左右为难中,英国央行既没有大幅降息50个基点,也没有抛弃谨慎的货币立场,而是和此前的取向基本一致,即“走一步,看一步,小步慢跑”。市场预期,英国央行在接下来的6月份,还将继续降息。

即便英国央行的降息幅度低于市场预期,但仍受到行业组织的欢迎。英国商会(BCC)研究主管David Bharier指出,自国内税收上调和全球贸易战的双重影响以来,英国中小企业信心一直在下降。央行将利率降至4.25%,将有助于企业吸收在多个方面面临的冲击。许多迫切需要财务喘息的企业,渴望在未来几个月看到利率的进一步下调。

市场预期,在今年剩下的几个月里,英国央行还将保持降息节奏。Anna Leach指出,今年至少还有50个基点的降息空间。英国工业联合会(CBI)的经济学家Alpesh Paleja指出,鉴于全球和英国国内经济前景存在诸多变数,央行货币政策委员会成员可能还会保持谨慎立场。但随着通胀风险日益偏向下行,加快降息步伐可能会被越来越多的委员接受。

黄金从上个月3500美元/盎司的历史高点下跌3.2%,周三金价比4月2日的水平高出2.0%,当时特朗普在“解放日”宣布对中国征收125%的关税,随后中方也采取了相应的举措。

相比之下,具有更多工业用途的白银比4月2日的价格低了1美元以上,但随着全球股市和工业大宗商品的下跌,白银从一周后突然触及的7个月低点反弹了15.3%以上。

中国人民银行行长潘功胜在美国华盛顿特区出席二十国集团财长和央行行长会议时表示,当前全球经济充满不确定性,经济碎片化和贸易紧张局势加剧,扰乱全球产业链供应链,引发金融市场动荡,削弱全球经济增长动能,各方应加强合作,努力避免全球经济滑向“高摩擦、低信任”的轨道。

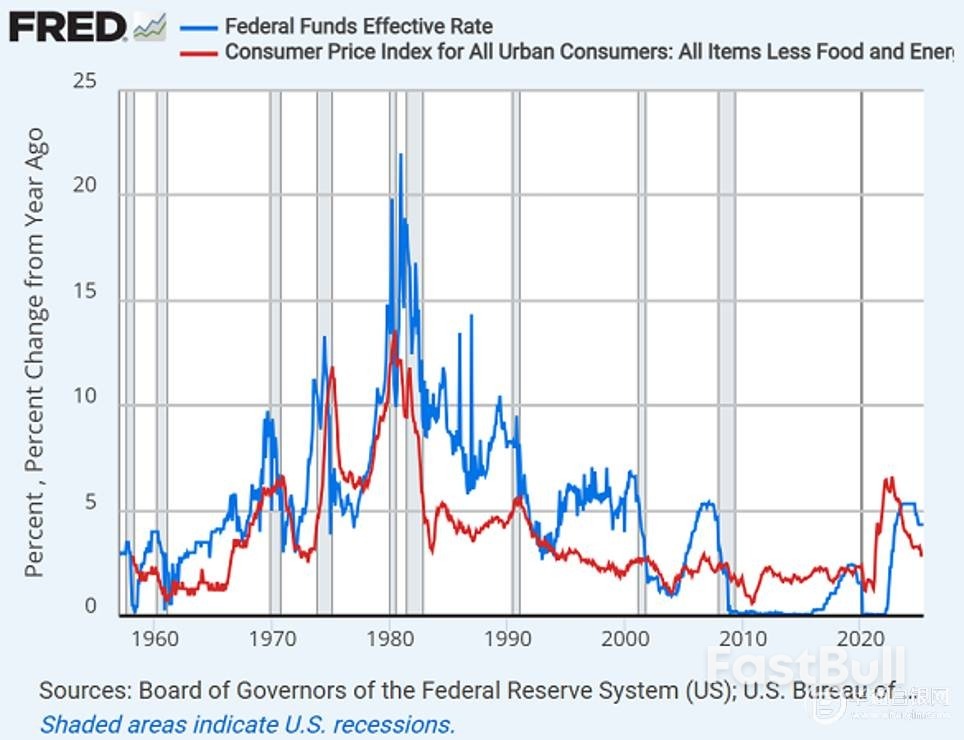

由于特朗普要求美联储在上个月的贸易关税动荡中削减借贷成本,去年美联储的利率比核心CPI通胀高出1.6个百分点以上,接近2008年初以来的最高实际利率。

根据芝加哥商品交易所(CME)衍生品交易所的美联储观察工具,押注美联储今天的决定,意味着99.0%的可能性是“不变”。

这一共识从上个月的61.5%大幅上升,当时特朗普“解放日”贸易关税冲击导致大宗商品价格跟随美国股市暴跌。

芝加哥商品交易所的数据显示,美联储6月份的决定也不会给69.4%的联邦基金期货合约价格带来“变化”(高于一个月前的0.8%和上周的32.9%)。

美联储发布议息决议声明,美联储宣布将联邦基金利率目标区间维持在4.25%至4.50%,这是今年1月以来美联储连续第三次维持利率不变。

媒体报道,美国总统特朗普正敦促国会,计划提高对部分最富有美国人的税率,以此补偿其他减税措施造成的财政收入减少。

据知情人士向媒体透露,特朗普的提案包括,为年收入至少250万美元的个人,或年收入500万美元以上的家庭设立一个新的39.6%最高税率等级。

一位消息人士对媒体称,特朗普在周三与美国众议院议长约翰逊的通话中提出了这一要求。他还重申,希望废除风险投资与私募股权基金经理享有的“附带权益”税收优惠(carried interest)。

不过,目前还不确定,这项提案是否也会扩大对部分小企业主的减税优惠,这些企业通常是通过个人报税来申报收入的。

如果国会批准特朗普提出的39.6%最高税率,将使顶层税率回到特朗普2017年减税之前的水平。目前,个人所得税的最高税率为37%。

不过,特朗普此前在是否对富人加税的问题上态度反复。他曾表示,这种税收可能促使富人迁往其他国家,也可能在选票上伤害共和党人。

该提案的主要目的是减轻特朗普减税方案带来的财政压力。由于共和党内部在是否削减社会保障类支出(如低收入群体的医疗补助Medicaid)方面难以达成共识,他们面对的压力与日俱增,要求限制整套富人增税提案的总成本。

分析认为,对高收入群体加税将为共和党腾出更多空间,从而将特朗普2017年的减税政策永久化,并落实他的一些竞选承诺,包括取消小费与加班费的税收。

不过,加税一向违背共和党的传统理念。许多共和党高层此前对提高富人税负的其他提案表示抗拒。

参议院财政委员会主席、爱达荷州共和党参议员Mike Crapo周四在接受媒体采访时表示,他对这一增税提议“并不兴奋”,但“众议院和参议院确实有不少人支持”。

“如果总统明确表示支持这项提议,那对我们来说将是一个非常重要的考量因素。”

英美达成贸易协议,但是10%的基准关税仍然实施,此协议可能成为美国与其他国家贸易谈判的基准,且汽车关税的调整或成为其他国家关税谈判的模版。

当地时间8日,英国和美国已经就关税贸易协议条款达成一致。不过,美方此前加征的10%所谓“对等关税”也未取消。

据报道称,尽管双方宣布贸易协议,但是英国对美国的出口仍将面临最低10%的关税,远高于2023年不到2%的水平。

Evercore ISI分析师Sarah Bianchi表示,"10%的基准关税将会持续存在,如果英国都无法降至零关税,那么其他国家几乎不可能做到。"

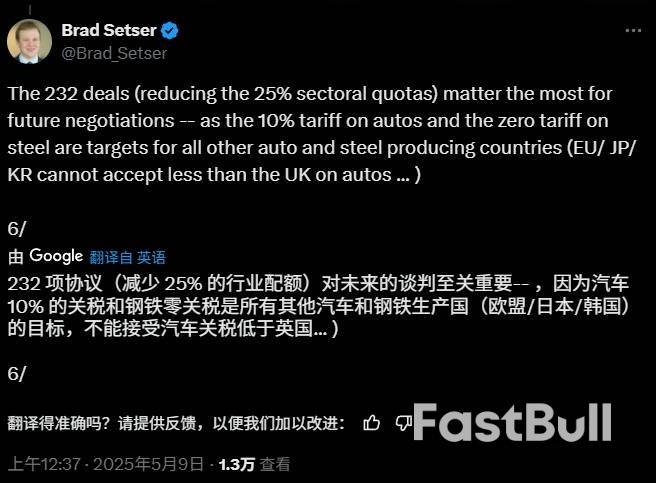

另外,据报道,英美贸易协议将英国汽车进口到美国的额外25%关税降至最高10%,并设置每年10万辆汽车的上限。这或成为欧盟、日本、韩国等国关税谈判的模版。

《华盛顿邮报》首席经济记者Jeff Stein在社交媒体X上发文称,美英协议最大的新闻或许是美国在特定行业的关税上展现了一些灵活性,很难想象日本和韩国如何能够接受一项仍然坚持25%全额关税的协议,但英国的协议表明,他们或许可以接受英国的豁免条款。

作为美国最古老、最坚定的盟友,英国也没有“逃脱”10%的基准关税。分析认为,英国本应是获得优惠贸易条件的理想候选国:因为不仅与美国存在贸易逆差,还大量购买美国制造产品,在国防领域投入充足,且英国首相与特朗普个人关系良好。

值得注意的是,一年前这样的关税决定本会被视为两国关系出现"严重问题"的信号,但如今双方却都将此描述为"好结果"。这一现象凸显了全球贸易格局已发生重大转变。

分析认为,与美国之间的贸易协议将不再以壁垒降低多少来评判,而是以壁垒上升多少来衡量。如果其他国家的处境更糟,这最终可能被视为英国的胜利。然而,关税提高成本,降低效率,让所有人都更糟糕。从这个意义上说,没有经济赢家。

另外,在英美贸易协议后,股市上涨并非因为投资者认为这一协议有利于美国经济增长,而是因为他们认为这使得进一步达成协议的可能性增加。

对于美国对盟友英国仍征收10%的基准关税,福克斯商业频道的高级记者、《纽约邮报》的专栏作家Charles Gasparino指出:

现在你知道鲍威尔为什么不降息了吧。如果10%的关税包含在对英协议中,我们不确定如何至少在短期内避免一些经济影响,比如通胀,因为英国是我们的朋友,我们卖给英国的商品比我们卖给其他国家的商品多。也就是说,对英国征收10%的关税,对我们有贸易逆差的国家征收的关税要高得多。这就是你现在在华尔街听到的关于关税投资的计算。

据环球时报,根据白宫发布的文件,每年从英国出口到美国的前10万辆汽车将按照10%的额外关税税率征税,超过部分则按25%的额外关税税率征税。根据英国政府的说法,美国对英国钢铁和铝进口的关税也已降至0%,此前也征收25%的税率。

CFR高级研究员Brad Setser认为,这对未来的谈判至关重要,因为汽车10%的关税和钢铁零关税是所有其他汽车和钢铁生产国(欧盟/日本/韩国)的目标。

这一配额大致与英国对美国的汽车出口量相匹配。根据英国汽车制造商和贸易商协会(SMMT)的数据,2024年英国向美国出口约10.2万辆汽车。

这对英国汽车制造商,尤其是捷豹路虎(JLR)来说是个利好。捷豹路虎在英国生产大部分车辆并出口至美国。由于面临高关税,捷豹路虎最初在4月份宣布暂停向美国发货,但本周早些时候重新开始发货。

据报道,美国商务部长卢特尼克(Howard Lutnick)在当天的新闻发布会上发出了对其他国家的信号:

"我们与英国达成了汽车协议。如果你不在美国生产,你将被征收25%的汽车关税。特朗普同意他们可以向美国出口10万辆汽车,只需支付10%的关税,这保护了他们的汽车工业。"

Lutnick补充道:"如果你的供应链在国家安全方面是安全和受保护的,你可以在汽车方面与我们合作。"

卡内基基金会研究员Peter Harrell在社交媒体发文指出,这表明特朗普愿意就其232条款关税进行关税配额谈判,就像他在第一任期内所做的那样。不过,对于德国或韩国来说,这可能更难,因为它们出口的汽车数量要多得多。

Jeff Stein还表示:“这是朝着管理贸易迈出的一大步,在管理贸易中,我们会告诉你可以进口多少。这完全是对自由贸易的否定。我们放弃了贸易人士所谓的‘基于规则’的贸易——我们设定2%或其他的单一数字——转向管理贸易,在管理贸易中,我们优先保护国内生产。”

Peter Harrell认为,英美协议展示了特朗普的贸易政策。全文如下:

今天的美英协议向我们揭示了特朗普的贸易政策:

1. 10% 的关税(大部分)将持续下去。特朗普上个月对大多数英国进口产品征收了10% 的关税,而大多数英国进口产品仍将面临10% 的关税。特朗普在回答问题时表示,没有哪个国家的关税会低于10%,而且许多国家的关税将更高。

2. 特朗普比我预期更愿意对某些232条款“产品”关税给予较低关税或零关税配额。他批准了每年进口10万辆英国汽车的配额,税率为10%,而不是他设定的25%。(注:尚不清楚该配额适用10%的税率,还是12.5%的税率(即特朗普设定的10%+2.5%的最惠国关税),或者10%的税率是否包含2.5%的税率。)

这是一个重要的先例。这表明特朗普愿意就其232条款关税进行关税配额谈判,就像他在第一任期内所做的那样。话虽如此,我敢肯定特朗普会密切关注配额的总体规模:英国获得关税配额相对容易,因为它去年只出口了10.2万辆汽车。对于德国或韩国来说,这可能更难,因为它们出口的汽车数量要多得多。

3. 作为“新钢铝贸易联盟”(美方声明)的一部分,英国将获得0%的钢铝关税配额(英方声明),以换取其在钢铝外部壁垒方面的合作(美方新闻发布会)。这既是对特朗普现行钢铝关税的一个重大例外——尽管与特朗普第一任期的配额一致——也暗示美国可能正在为这些金属制定更大规模的全球安排。

4. 特朗普为美国农业赢得了更好的市场准入,尽管具体细节尚未公布。美国政府称这是一个价值50亿美元的机遇。英国澄清说将保留食品安全标准,特朗普则谈到“鲍比”(美国卫生与公众服务部部长肯尼迪)正在如何清理美国食品。我敢打赌,这实际上会导致英国向美国有机和非有机“天然”食品开放市场,但不包括例如用生长激素处理的美国牛肉。

5. 英国表示,英国的数字监管不会发生实质性变化。值得关注的是,这些问题在未来美国与欧盟等国的谈判中是否会变得更加重要。

6. 关键细节仍有待谈判——这只是一项“初步”协议。目前看来,该协议的具体内容,例如农业方面的具体规定,仍在最终敲定中。此外,美英两国均表示,将就可能涉及其他问题的进一步协议进行谈判。我推测,这将包括即将出台的美国药品关税等对英国至关重要的问题。

7. 电影关税即将到来,但詹姆斯·邦德无需担心。特朗普在回答问题时重申他正在计划电影关税,但随后指出,已故的肖恩·康纳利是我的朋友,他曾帮助处理苏格兰的许可问题,因此詹姆斯·邦德无需担心关税。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。