行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国零售销售月率 (季调后) (12月)

英国零售销售月率 (季调后) (12月)公:--

预: --

前: --

法国制造业PMI初值 (1月)

法国制造业PMI初值 (1月)公:--

预: --

前: --

法国服务业PMI初值 (1月)

法国服务业PMI初值 (1月)公:--

预: --

前: --

法国综合PMI初值 (季调后) (1月)

法国综合PMI初值 (季调后) (1月)公:--

预: --

前: --

德国制造业PMI初值 (季调后) (1月)

德国制造业PMI初值 (季调后) (1月)公:--

预: --

前: --

德国服务业PMI初值 (季调后) (1月)

德国服务业PMI初值 (季调后) (1月)公:--

预: --

前: --

德国综合PMI初值 (季调后) (1月)

德国综合PMI初值 (季调后) (1月)公:--

预: --

前: --

欧元区综合PMI初值 (季调后) (1月)

欧元区综合PMI初值 (季调后) (1月)公:--

预: --

前: --

欧元区制造业PMI初值 (季调后) (1月)

欧元区制造业PMI初值 (季调后) (1月)公:--

预: --

前: --

欧元区服务业PMI初值 (季调后) (1月)

欧元区服务业PMI初值 (季调后) (1月)公:--

预: --

前: --

英国综合PMI初值 (1月)

英国综合PMI初值 (1月)公:--

预: --

前: --

英国制造业PMI初值 (1月)

英国制造业PMI初值 (1月)公:--

预: --

前: --

英国服务业PMI初值 (1月)

英国服务业PMI初值 (1月)公:--

预: --

前: --

墨西哥经济活动指数年率 (11月)

墨西哥经济活动指数年率 (11月)公:--

预: --

前: --

俄罗斯贸易账 (11月)

俄罗斯贸易账 (11月)公:--

预: --

前: --

加拿大核心零售销售月率 (季调后) (11月)

加拿大核心零售销售月率 (季调后) (11月)公:--

预: --

前: --

加拿大零售销售月率 (季调后) (11月)

加拿大零售销售月率 (季调后) (11月)公:--

预: --

美国IHS Markit 制造业PMI初值 (季调后) (1月)

美国IHS Markit 制造业PMI初值 (季调后) (1月)公:--

预: --

前: --

美国IHS Markit 服务业PMI初值 (季调后) (1月)

美国IHS Markit 服务业PMI初值 (季调后) (1月)公:--

预: --

前: --

美国IHS Markit 综合PMI初值 (季调后) (1月)

美国IHS Markit 综合PMI初值 (季调后) (1月)公:--

预: --

前: --

美国密歇根大学消费者信心指数终值 (1月)

美国密歇根大学消费者信心指数终值 (1月)公:--

预: --

前: --

美国密歇根大学现况指数终值 (1月)

美国密歇根大学现况指数终值 (1月)公:--

预: --

前: --

美国密歇根大学消费者预期指数终值 (1月)

美国密歇根大学消费者预期指数终值 (1月)公:--

预: --

前: --

美国谘商会领先指标月率 (11月)

美国谘商会领先指标月率 (11月)公:--

预: --

前: --

美国谘商会同步指标月率 (11月)

美国谘商会同步指标月率 (11月)公:--

预: --

前: --

美国谘商会滞后指标月率 (11月)

美国谘商会滞后指标月率 (11月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期终值 (1月)

美国密歇根大学一年期通胀率预期终值 (1月)公:--

预: --

前: --

美国谘商会领先指标 (11月)

美国谘商会领先指标 (11月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

德国IFO商业预期指数 (季调后) (1月)

德国IFO商业预期指数 (季调后) (1月)--

预: --

前: --

德国IFO商业景气指数 (季调后) (1月)

德国IFO商业景气指数 (季调后) (1月)--

预: --

前: --

德国IFO商业现况指数 (季调后) (1月)

德国IFO商业现况指数 (季调后) (1月)--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (11月)

美国达拉斯联储PCE物价指数年率 (11月)--

预: --

前: --

巴西经常账 (12月)

巴西经常账 (12月)--

预: --

前: --

墨西哥失业率 (未季调) (12月)

墨西哥失业率 (未季调) (12月)公:--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国非国防资本耐用品订单月率 (不含飞机) (11月)

美国非国防资本耐用品订单月率 (不含飞机) (11月)--

预: --

前: --

美国耐用品订单月率 (不含国防) (季调后) (11月)

美国耐用品订单月率 (不含国防) (季调后) (11月)--

预: --

前: --

美国耐用品订单月率 (不含运输) (11月)

美国耐用品订单月率 (不含运输) (11月)--

预: --

前: --

美国耐用品订单月率 (11月)

美国耐用品订单月率 (11月)--

预: --

前: --

美国芝加哥联储全国活动指数 (11月)

美国芝加哥联储全国活动指数 (11月)--

预: --

前: --

美国达拉斯联储新订单指数 (1月)

美国达拉斯联储新订单指数 (1月)--

预: --

前: --

美国达拉斯联储商业活动指数 (1月)

美国达拉斯联储商业活动指数 (1月)--

预: --

前: --

英国BRC商店物价指数年率 (1月)

英国BRC商店物价指数年率 (1月)--

预: --

前: --

中国大陆工业利润年率 (年初至今) (12月)

中国大陆工业利润年率 (年初至今) (12月)--

预: --

前: --

墨西哥贸易账 (12月)

墨西哥贸易账 (12月)--

预: --

前: --

美国S&P/CS20座大城市房价指数年率 (未季调) (11月)

美国S&P/CS20座大城市房价指数年率 (未季调) (11月)--

预: --

前: --

美国S&P/CS20座大城市房价指数月率 (季调后) (11月)

美国S&P/CS20座大城市房价指数月率 (季调后) (11月)--

预: --

前: --

美国FHFA房价指数月率 (11月)

美国FHFA房价指数月率 (11月)--

预: --

前: --

美国联邦住房金融局 (FHFA) 房价指数 (11月)

美国联邦住房金融局 (FHFA) 房价指数 (11月)--

预: --

前: --

美国里奇蒙德联储制造业综合指数 (1月)

美国里奇蒙德联储制造业综合指数 (1月)--

预: --

前: --

美国谘商会消费者现况指数 (1月)

美国谘商会消费者现况指数 (1月)--

预: --

前: --

美国谘商会消费者预期指数 (1月)

美国谘商会消费者预期指数 (1月)--

预: --

前: --

美国里奇蒙德联储制造业装船指数 (1月)

美国里奇蒙德联储制造业装船指数 (1月)--

预: --

前: --

美国里奇蒙德联储服务业收入指数 (1月)

美国里奇蒙德联储服务业收入指数 (1月)--

预: --

前: --

美国谘商会消费者信心指数 (1月)

美国谘商会消费者信心指数 (1月)--

预: --

前: --

澳大利亚澳联储截尾均值CPI年率 (第四季度)

澳大利亚澳联储截尾均值CPI年率 (第四季度)--

预: --

前: --

澳大利亚CPI年率 (第四季度)

澳大利亚CPI年率 (第四季度)--

预: --

前: --

澳大利亚CPI季率 (第四季度)

澳大利亚CPI季率 (第四季度)--

预: --

前: --

无匹配数据

比特币冲高之际,美国加密立法风暴加剧。围绕稳定币收益,Coinbase临阵倒戈,传统金融与加密行业激烈博弈,市场结构法案前景扑朔迷离。

比特币价格近期强势反弹,一度触及97500美元的两个月高点,距离十万美元大关仅一步之遥。然而,市场的乐观情绪背后,一场关乎行业未来的立法风暴正在华盛顿酝酿。美国参议院银行委员会原计划就一项关键的加密货币市场结构法案进行投票,但随着华尔街与加密行业就“稳定币收益”问题展开激烈博弈,法案的前景突然变得扑朔迷离。

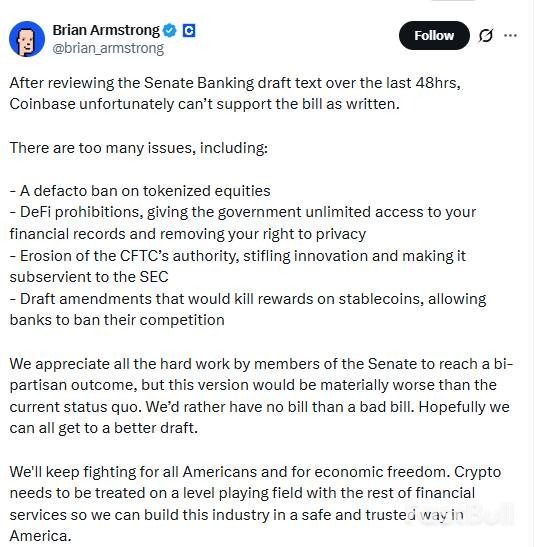

就在法案审议前夜,美国最大加密货币交易所Coinbase的首席执行官Brian Armstrong突然在社交媒体上投下重磅炸弹:Coinbase撤回对该法案的支持。

Armstrong直言:“我们宁愿没有法案,也不要一个糟糕的法案。”他列举了法案中存在的多个关键问题,包括限制稳定币奖励、代币化股票以及去中心化金融(DeFi)等条款。

这一表态无疑是对法案的重大打击。该法案旨在明确美国证券交易委员会(SEC)和商品期货交易委员会(CFTC)的监管分工,一度被加密行业视为争取合法地位的关键一步。然而,如今因为多方分歧,这部法案可能在委员会投票阶段就宣告失败。

一位加密行业的游说人士匿名透露:“这个法案真的有可能在委员会阶段就崩溃。业内人士现在情绪非常激动。”

稳定币的收益支付问题,是引爆此次冲突的核心导火索。

一方面,传统银行业游说团体认为,尽管去年夏天通过的《Genius法案》禁止稳定币发行商直接向用户付息,但却为第三方合作机构提供了漏洞。美国独立社区银行家协会(ICBA)主席Rebeca Romero Rainey明确表示,他们寻求的是一项“全面禁令”,不仅要限制发行商,还应涵盖交易所、经纪商等所有关联方。美国银行家协会甚至组织了超过3200名银行家请愿,要求加强禁令。

银行业的核心逻辑是,如果允许加密公司为稳定币支付类似存款利息的奖励,将导致大量存款从银行系统流出,最终损害实体经济。

另一方面,加密行业则认为这是传统金融在打压创新。目前的法案草案虽然禁止了稳定币奖励,但也为会员或激励计划留下了豁免。一个由两党参议员提出名为《Clarity法案》的折中方案,试图允许加密公司提供类似信用卡积分的交易奖励。

但这显然无法满足Coinbase的需求。该公司在2025年第三季度的财报中,稳定币相关收入高达3.55亿美元,并为其稳定币USDC的持有者提供收益。Armstrong尖锐地批评称,草案修正案“将扼杀稳定币奖励,让银行得以封杀竞争对手”。

除了稳定币收益问题,Armstrong还对法案的其他条款表达了强烈担忧。他警告说,提案中包含了对代币化股票的“事实上的禁令”,并且可能通过限制DeFi让政府“无限制访问”用户的财务记录。

此外,他还批评草案将削弱CFTC的权力,使其“从属于”SEC,这将扼杀创新。Cosmos Labs的联合创始人Maghnus Mareneck也表示:“如果国会关闭当前漏洞,支付利息的稳定币可能会被淘汰。在立法中,加密货币交易所可能不如银行受青睐。”

一位匿名游说人士抱怨称,为了争取两党支持,法案已经“向左倾斜”,增加了监管DeFi、加密代币上市流程等条款,并将过多监督权交给了SEC。

为这场立法博弈增添更多不确定性的,是民主党人推动的一项道德条款,旨在防止政治人物从其持有的加密资产中获利。由于特朗普家族与加密行业的深度关联,这一问题变得尤为敏感。

然而,共和党人对此表示强烈反对。参议院银行委员会主席、共和党参议员Tim Scott明确表示,道德条款不属于《Clarity法案》的讨论范畴。如果部分将此视为“红线”的民主党人因此撤回支持,法案在委员会获得简单多数票通过的难度将进一步加大。

据知情人士透露,预计在周四的审议中,将有超过100项修正案被提出,显示出各方分歧之大。

TD Cowen的董事总经理Jaret Seiberg分析称,一个可能的妥协方向是“平台不得为持有稳定币支付奖励,但可以在使用稳定币时支付奖励”,这类似于银行过去为借记卡消费提供的奖励。

对于加密行业而言,全面的市场结构法案是赋予其合法性的关键。但在经历了多年的激烈辩论后,即将出炉的法案版本可能比没有法案更糟糕。Coinbase的公开反对,已经为法案的前景蒙上浓重阴影,而要达成强有力的两党共识,显然还有很长的路要走。

高盛集团的一项关键指标显示,其客户的乐观情绪已飙升至近一年来的最高点,市场风险偏好正处于历史极值区域。在全球增长前景的驱动下,投资者似乎暂时将地缘政治与宏观经济的担忧抛在了脑后。

然而,这种极致的乐观情绪究竟是新一轮上涨的起点,还是市场回调的危险信号?

根据高盛交易部门的数据,其内部的“风险偏好指标”已经攀升至2025年初以来的最高水平,位于历史数据的第96个百分位。这意味着当前市场的看涨情绪异常高涨。

这种情绪也反映在了市场表现上。标普500指数在经历了连续三年的两位数回报后,于2026年再度上涨约0.7%,始终在历史高位附近徘徊。尽管周三因对美国可能针对伊朗采取行动的担忧,市场一度下跌约1%,但整体的乐观基调并未被逆转。

高盛董事总经理李·科珀史密斯指出,通常情况下,如此高的风险偏好会被视为投资者过度狂热的警示。但他认为,在美国及其他地区经济增长势头强劲的背景下,这次的看涨前景或许有其坚实依据。

高盛的分析认为,当前市场乐观情绪的核心驱动力是“健康的”,即源于对全球经济增长的信心。

投资者的行为清晰地体现了这一点:他们更青睐股票而非债券,更偏好周期股而非防御股。同时,信用利差正在收窄,通胀预期也在上升——这些都是典型的“亲增长”资产配置模式。

这种对增长的信心在美国周期性行业中表现得尤为突出。一个有力的证据是,代表经济乐观时期首选的小盘股,在周三有望连续第九个交易日跑赢标普500指数,这追平了自金融危机以来的最长连胜纪录。

科珀史密斯在报告中写道:“当宏观背景提供支撑时,风险偏好上升本身并不是卖出信号,乐观态势持续的时间可能比大多数人预期的更长。”

尽管增长前景提供了支撑,但历史数据依然发出了警示。

高盛的另一项Marquee客户调查显示,目前的看涨程度在过去十年中仅出现过三次——分别是2017年末、2020年末和2024年末。值得注意的是,在这三次中的两次,市场都在随后的三个月内经历了回调。

科珀史密斯也补充道,在当前这样的高位水平上,市场往往会发生两件事:小幅回调会变得更加频繁,而超额的股票回报则变得更加罕见。

不过,这次与以往或许存在一个关键区别:市场的仓位分布。调查显示,大约有22%的受访者仍然认为自己是看跌者。这表明,虽然积极情绪高涨,但市场远未达到危险的“一边倒”状态,为后续走势留下了一丝悬念。

自上任以来,美国总统特朗普与美联储主席鲍威尔之间的摩擦就从未停歇。但最近,这场冲突已从口头抨击升级到司法层面。美国司法部向美联储发出传票,威胁就其大楼翻新项目提起刑事诉讼,这让鲍威尔成为美国历史上首位面临刑事调查的美联储主席。

然而,越来越多投资者和分析师认为,特朗普此举非但没能“驯服”美联联储,反而可能弄巧成拙,不仅会催生一个更鹰派的美联储,还可能阻碍他心中鸽派主席人选的提名,甚至让鲍威尔在卸任后继续扮演“影子主席”的角色。

鲍威尔作为美联储主席的任期将于今年5月结束。但关键在于,除非他主动辞职,否则他作为美联储理事的任期将一直持续到2028年1月。

博彩市场和华尔街分析师的最新预测显示,即便卸任主席,鲍威尔也极有可能继续留在美联储担任理事。这意味着,特朗普与鲍威尔的对峙在5月后远未结束。

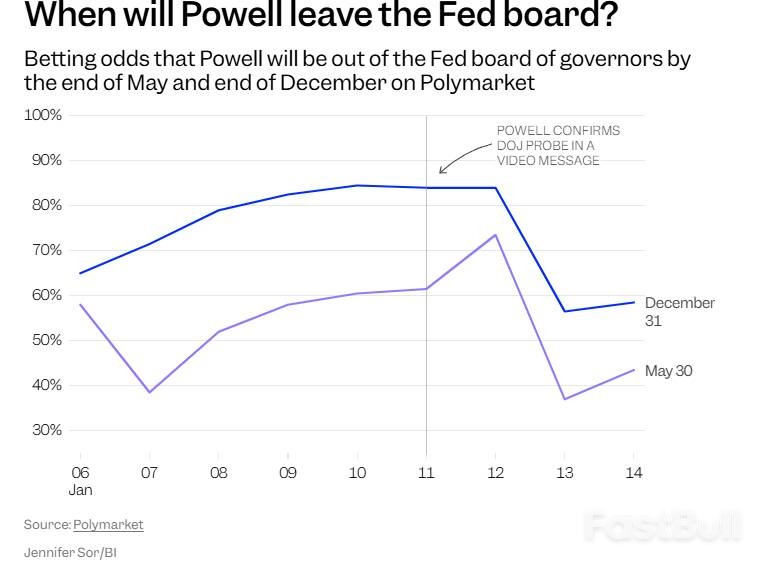

在博彩平台Polymarket上,自从1月11日鲍威尔发布视频回应司法调查后,市场对其在5月底和12月底离开美联储理事会的押注概率均出现断崖式下跌。

目前,投注者认为鲍威尔在5月30日主席任期结束后离开理事会的可能性仅为45%,远低于本月初的74%。同时,市场认为他在今年年底前离任的可能性也从85%降至62%。

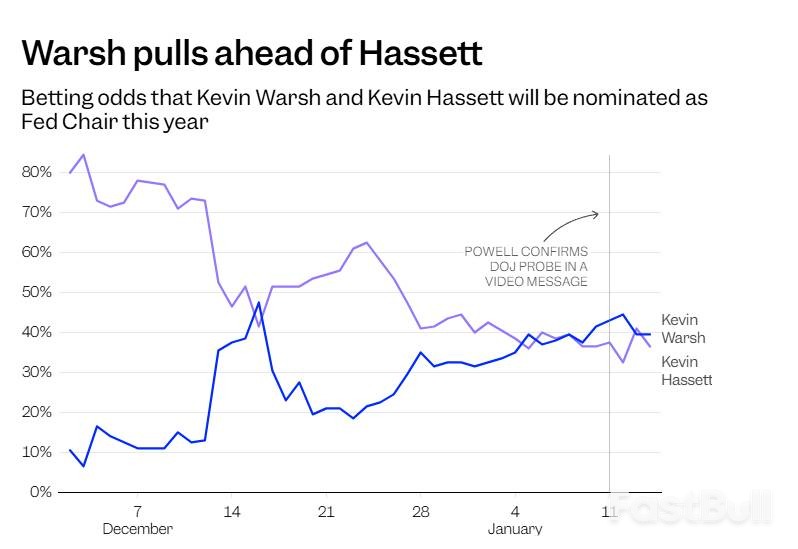

与此同时,市场对下任美联储主席的人选也重新进行了评估。特朗普的坚定盟友、一直鼓吹大幅降息的凯文·哈塞特被提名的可能性骤降。相比之下,货币政策立场鹰派得多的凯文·沃什,如今被认为是更可能的人选。

惠伦全球顾问公司(Whalen Global Advisors)主席克里斯·惠伦(Chris Whalen)分析称,在降息问题上,特朗普与美联储的争斗,最终结果可能与他的期望完全相反。

惠伦预测:“我们会迎来一个更加强硬的联邦公开市场委员会(FOMC),而鲍威尔很可能在未来两年里继续担任理事。这绝非特朗普政府想看到的结果。”

他的分析逻辑如下:

首先,如果美联储过早降息(如特朗普所愿),可能引发通货膨胀,最终迫使美联储不得不更快加息。这不仅会削弱美联储抑制通胀的能力,更会损害其信誉,可能导致通胀失控。

其次,正因如此,美联储决策者必然会尽力维护其独立性,不受政治压力影响。司法部的调查反而将美联储的独立性问题置于聚光灯下,使其维护政策独立性变得比以往任何时候都更加重要。

再次,鲍威尔本人原先对卸任后是否留任持中立态度。但在司法部介入后,惠伦认为他更有可能留下来,以捍卫美联储的独立性和声誉。

最后,在美联储独立性受到外界高度关注的背景下,特朗普想让哈塞特这样的亲信人物获得参议院的支持,也变得更加困难。惠伦补充道:“我认为在美联储人选问题上,特朗普目前正处于危险境地。凯文·哈塞特可能已经出局了。”

惠伦甚至猜测,特朗普和鲍威尔之间可能曾存在一种“不成文的协议”。“我一直认为,自去年夏天以来,他们的默契是,如果鲍威尔在5月卸任后同意离开美联储,特朗普就不会再提及那个建筑项目了。”

他指的是特朗普曾多次批评的美联储数十亿美元的改造项目,并指出去年下半年特朗普对此的批评确实减少了。

“但周日,这件事(司法调查)还是发生了,”惠伦说,“这使得鲍威尔更有可能继续担任美联储理事。”

他表示,这意味着鲍威尔自己也可能成为“影子美联储主席”——即在其理事任期结束前,持续影响美联储的货币政策预期。

惠伦总结道:“我认为特朗普处理美联储的方式不当。他本可以简单地说‘他做得不好,我们期待选出一位新主席’,仅此而已。”他现在预计鲍威尔会一直留在理事会,直到2028年任期结束。“通过不断地针对鲍威尔个人进行攻击,我认为他们(特朗普政府)是无法达到自己目的的。”

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。