行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

金价连续走弱,跌破关键位。美联储会议纪要或成转折点?强势美元与美债收益率压制下,黄金能否逆势反弹?市场高度谨慎,静待方向指引。

周三(7月9日),现货黄金延续跌势,连续第二日走弱,跌破3300关口,北美时段交投于3295美元附近,受累于美元指数(DXY)走强及美债收益率全线抬升。

市场聚焦北京时间周四凌晨公布的FOMC会议纪要,期望从中寻找美联储在6月议息会议中维持基准利率于4.25%-4.50%区间,释放出对通胀压力及劳动力市场韧性的关注信号。

尽管市场对9月降息有所期待,但上周公布的非农就业数据进一步强化了当前维持高利率水平的政策合理性。CMEFedWatch工具显示,9月降息25个基点的概率降至62.9%。与此同时,黄金日线图呈明显震荡盘整结构,目前运行于布林带中轨与下轨之间,整体走势偏弱。自触及3499.83美元高点后,行情陷入横盘整理区间,顶部阻力集中于3400-3450美元区间,底部支撑在3250美元一线。近期价格回踩3250附近未能有效跌破,构成重要支撑位。MACD指标死叉延续,绿柱放大,双线下行,动能偏弱。RSI指标运行于44附近,亦未显示超卖或反弹信号,价格仍处于弱势整理阶段。

分析认为若跌破3250一线,可能打开进一步回调空间,关注3170区域支撑;上行方面,如能有效站稳3400上方,则有望重新测试3450一线高点。市场情绪观察市场当前处于高度谨慎状态。强势美元与上行的美债收益率对无息资产黄金构成持续压制。尽管全球政经不确定性仍存,但未能激发黄金的避险买盘,显示市场风险偏好尚未明显转变。另一方面,关税政策的不确定性虽带来短暂避险情绪回升,但在利率预期主导的环境中,其对黄金的支撑作用明显弱化。技术面迟迟未能形成突破,市场情绪更多体现为观望与等待,美联储会议纪要成为多空下一步动向的关键分水岭。

后市展望短期展望:黄金短期走势依赖于FOMC纪要及通胀预期变动。分析认为若纪要透露出年内可能降息的倾向,或有望缓解美元强势局面,从而助力黄金反弹测试3400美元关口。但若纪要仍强调通胀粘性及高利率的必要性,黄金恐延续弱势,测试3250支撑。

中长期展望:从中长期角度看,分析认为全球宏观经济下行压力、地缘政治不确定性及央行购金趋势,仍对黄金构成潜在支撑。但需警惕若美元长期保持强势且美债收益率维持高位,黄金或难以获得系统性上行动能。交易员密切关注9月FOMC会议前的关键数据表现,尤其是CPI与PCE通胀指标。

欧盟表示,其正努力在本月末之前与美国达成贸易协议,而美国总统特朗普则承诺将于周三对未指明的国家发布进一步的关税通知。

特朗普周二表示,将对进口铜材征收 50%的关税,并很快对半导体和药品实施相关关税措施,此举进一步扩大了贸易争端的规模,给全球经济前景蒙上了阴影。

特朗普在周二晚些时候表示,当地时间周三上午将发布“至少七份”关税通知,下午还将发布更多通知。他在Truth Social平台的帖子中未提供其他细节。就在周一,他向 14 个贸易伙伴发出了关税信函,要求对包括韩国和日本等实力强大的美国供应商在内的这些国家征收 25%及以上的关税,这些关税将于 8 月 1 日生效。

特朗普表示,与中国和欧盟的贸易谈判进展顺利,而欧盟是美国最大的双边贸易伙伴。

特朗普表示,他“大概”会在两天内向欧盟公布其对美出口产品的税率,并补充说,由 27 个成员国组成的欧盟已变得更加合作了。他说道:“他们过去对我们非常不好,直到最近才开始对我们很好。实际上,这就像完全不同的一个世界了。”

欧盟委员会主席冯德莱恩给出了谨慎的回应。冯德莱恩向欧洲议会表示:“我们坚守自己的原则,捍卫自身利益,秉持诚信原则继续开展工作,并为各种情况做好准备。”

欧盟委员会的一位发言人表示,欧盟计划在 8 月 1 日之前达成贸易协议,甚至有可能在接下来的几天内就完成。然而,意大利经济部长詹卡洛·吉奥吉蒂警告称,双方之间的谈判“非常复杂”,可能会一直持续到截止日期。

在特朗普宣布对来自 14 个国家的进口商品加征更高关税之后,美国研究机构Yale Budget Lab估计,消费者实际承受的美国关税税率已升至 17.6%,高于此前的 15.8%,创下了九十年来的最高纪录。

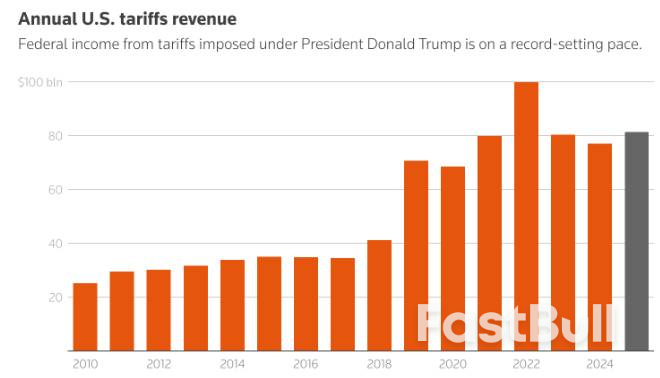

特朗普政府一直将这些关税称作重要的收入来源。美国财政部长贝森特表示,截至目前,华盛顿已获得约 1000 亿美元的收入,到今年年底可能还能再获得 3000 亿美元。近年来,美国每年通过关税获得的收入约为 800 亿美元。

特朗普政府在 4 月初公布了一系列针对不同国家的关税措施后,曾承诺“90 天内达成 90 项协议”。但截至目前,仅与英国和越南达成了两份协议。特朗普表示,与印度的协议也已接近达成。

随着美国总统特朗普与美联储主席鲍威尔之间的矛盾不断升级,特朗普已考虑提前任命下一任美联储主席,借此来削弱鲍威尔的影响力。然而,密切关注美联储的观察人士警告称,不要指望下一任美联储主席能够轻而易举地大幅降息。

据报道,美国国家经济委员会主任凯文·哈塞特(Kevin Hassett)和前美联储理事凯文·沃什(Kevin Warsh)正在激烈竞争美联储主席这一关键职位。与此同时,美国财长贝森特被传可能既想担任财政部长,又觊觎美联储主席之位,甚至有传言称特朗普曾提出让他身兼两职。

特朗普已多次公开表示对鲍威尔的不满,指责高利率政策阻碍经济增长,并多次喊话美联储降息。特朗普还明确表示,期望下任美联储主席能迅速开启降息,这比他首个任期时的条件更加明确。

目前,已有一些投资者在期货市场上押注,当鲍威尔的任期在明年5月结束时,基准利率将立即下调——尽管这不太可能发生。这类交易押注于,特朗普任命的下一任美联储主席是“一个想要降息的人”,届时特朗普将能够如愿以偿。

但这样的押注忽视了美联储制定利率政策的真实运作方式。纽约大学经济学教授Mark Gertler表示:“美联储主席无法像独裁者一样行事。”他指出,对利率进行调整需要得到联邦公开市场委员会(FOMC)多数成员的支持。FOMC共有19位政策制定者参与,其中12人有投票权。换句话说,新任美联储主席必须拿出合理的降息理由,说服其余成员支持他的主张。

今年以来,美联储官员一致同意将联邦基金利率维持在4.25%至4.5%区间。但从利率预测来看,政策制定者们在是否降息的问题上分歧明显,主要因为他们对特朗普加征关税对通胀影响的看法不一。

特朗普可能会利用2025年1月美联储理事库格勒(Adriana Kugler)任期届满而出现的空缺,将其新任主席人选安排进美联储理事会。如果鲍威尔辞去其理事职务,特朗普还将获得另一个空缺人选名额。鲍威尔尚未明确表示自己是否会在卸任美联储主席后完全离开美联储理事会。

即便鲍威尔在卸任后离开美联储理事会,也不意味着降息所需的票数就足够了。其他官员是否愿意支持降息,更多地取决于美国经济的实际表现,而要逐个说服其他政策制定者并不容易。

政策分歧并不罕见,但在一个重视广泛共识、尤其是在政策发生重大转向时的机构中,投票结果极少出现严重分裂。德意志银行证券美国高级经济学家Brett Ryan表示:“最终,这还是一个委员会的决定,不论下任主席是谁,都必须建立共识。”

美联储将于7月10日凌晨(北京时间2:00)公布6月货币政策会议纪要。尽管会议利率维持在4.25%-4.5%的区间不变,但最新《经济预测摘要》(SEP)显示,2025年预期降息两次,每次25个基点,略显宽松。然而,2026年降息预期则从3月的50个基点下调至25个基点,反映出政策制定者对长期路径依然持高度谨慎态度。

从会议声明可以看出,美联储依旧认为通胀水平“略高”,而就业市场保持强劲,失业率处于低位。这一判断随后得到了经济数据的佐证。6月非农就业新增14.7万人,明显高于市场预期的11万人,失业率从5月的4.2%小幅下降至4.1%。这进一步支撑了对短期内维持当前利率不变的判断。

虽然部分联储官员对7月降息持开放态度,但市场主流预期仍倾向于9月甚至更晚的时间点。据CME FedWatch工具,7月降息的概率几乎为零,而9月维持利率不变的概率为36%。这反映出即使存在降息预期,其具体时点仍存较大不确定性,交易员对联储的路径前景仍保持观望。

美国国会刚刚通过的“大漂亮”法案,正在给美国企业界带来一场深刻而复杂的变革。

在国会以微弱优势通过后,这项大规模税收和支出法案正在重新定义美国企业界的赢家和输家。

分析指出,私募基金行业和化石燃料企业成为最大受益者,而可再生能源产业和部分硅谷科技巨头则面临冲击。

价值13万亿美元的私募基金行业无疑是法案的最大受益者之一。

根据法案,包括黑石(Blackstone)和阿波罗(Apollo)在内的资管巨头,成功保留了备受瞩目的“附带权益”(carried interest)税收漏洞。

据悉,这项“附带权益”条款允许交易者以较低的长期资本利得税率而非更高的所得税率缴纳绩效利润税,从而每年为该行业公司节省数十亿美元的税收。

此前,特朗普曾表示将关闭这一漏洞,但最终未果。

前美国财政部官员、现任Highland Global Advisors咨询公司负责人Michael Pedroni表示:

“如果你身处私募资产领域,这对你来说是一项非常好的法案。”

“这项法案代表着私募资产行业的重大胜利。”

此外,法案还通过固定债务利息税扣除并扩展至折旧和摊销,为许多私人股本支持的公司降低了税率。

不过,私人信贷基金未能如愿获得近110亿美元的税收抵免,针对所谓“业务发展公司”股息税的限制条款未被纳入最终法案。

法案对零售行业的冲击主要体现在联邦食品援助的削减上。

补充营养援助计划(SNAP)明年预计将减少90亿美元的拨款,尽管幅度不到1%,但据摩根士丹利的数据,这将直接影响全国食品和饮料的杂货支出。

食品公司如Conagra、Kellogg和Kraft Heinz受SNAP用户支出的占比最高,或将面临销量压力。

国家杂货商协会副总裁Stephanie Johnson警告称,服务低收入地区的杂货商可能面临“严峻挑战”,稳定的SNAP福利是这些社区商店维持运营的关键。

与此同时,法案通过逐步取消价值低于800美元的进口货物的关税豁免,对实体零售商构成利好。这项豁免此前被亚马逊等在线零售商利用,以直接从海外发货的方式压低成本,削弱了美国本土小型企业的竞争力。

此外,餐饮业则因针对服务员和小费收入的2.5万美元税收扣除而受益。

医疗保健行业在法案最终版本中避免了最严厉的削减。针对低收入美国人的政府医疗保险计划Medicaid的资金虽被削减,但幅度小于预期。

这一度推动Tenet Healthcare和HCA Healthcare等营利性医院连锁企业股价的强劲上涨,其中Tenet在7月创下20多年来的最高水平。

然而,有分析预测,到2034年,该法案将导致1180万美国人失去医疗保险。

小型医院尤其可能因对Medicaid的依赖而陷入困境。

Income Research + Management的资深投资组合经理Wesly Pate指出:

“大型医院将比小型医院更有能力应对这场风暴。”

能源行业受法案的影响呈现两极分化。

煤炭行业意外成为赢家,因为特朗普政府将其视为满足激增电力需求和制造业回流的关键。按照法案,冶金煤生产商现在可以在2029年前申请2.5%的成本税收抵免。

冶金煤炭Ramaco Resources首席执行官Randall Atkins对此表示高度赞扬:

“我们对特朗普所做的一切感激不尽。”

此外,地热、水电和核能等零碳能源也保留了丰厚的税收抵免。清洁能源风投基金38 North Ventures的Isaac Brown称其为法案中的“最佳受益者”。

但许多太阳能和风能项目将失去投资和生产税收抵免。根据法案,此前拜登《通胀削减法案》中的电动汽车税收激励措施将在9月后取消,房主安装太阳能电池板和热泵的抵免也将在2025年后逐步取消。

财政部数据显示,2023年该项抵免总额高达84亿美元,其取消可能引发承包商破产潮。

电池制造商虽然在2033年前可获得税收抵免,但新规要求更高的美国制造比例,这将对该行业造成冲击。

科技行业尤其是科技巨头在法案中损失惨重。

特斯拉等依赖电动车税收激励和排放信用销售的公司将受到直接冲击,其电池、充电站和太阳能屋顶业务均面临不利影响。

此前,特斯拉受益于电动汽车税收激励措施并通过出售排放配额获得数十亿美元收入。

AI领域同样未能幸免,尽管亚马逊、谷歌、微软和Meta等巨头大力游说,参议院仍否决了对州级AI监管的10年暂停提议。

这意味着包括OpenAI和Anthropic在内的AI开发商将面临美国各州的新规压力,例如纽约已通过法案要求AI公司公布安全报告,否则将面临罚款。

相比之下,私人航天公司如SpaceX和Blue Origin则受益于法案允许航天港通过市政债券市场融资的条款。这一利好可能推动其基础设施扩张。

美国国防工业成为最大赢家之一,国防预算将额外增加1500亿美元,总预算正朝着创纪录的1万亿美元迈进。

根据国会预算办公室数据,新增资金包括230亿美元用于导弹防御系统、280亿美元用于造船业(尤其是无人舰艇)以及更多炮弹和弹药。

分析称,洛克希德马丁(Lockheed Martin)、RTX等传统国防承包商,以及Anduril和Palantir等新兴和科技承包商将从中受益。造船资金则利好HII和通用动力(General Dynamics)的Electric Boat子公司。

法案对美国部分富裕大学征收高达8%的投资收益税,评判标准是学生捐赠基金人均超过200万美元的学校。

据Wellesley College经济学家Phillip Levine估计,仅16所大学将受影响,其中哈佛大学预计每年损失2.67亿美元。

此外,法案对学生贷款、医疗和营养支持的削减可能间接推高大学成本,挤压州政府对公立大学的资金支持。

Levine进一步指出,这是因为在医疗、饥饿和高等教育的优先级排序中,后者往往排在最后。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。