行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

现代汽车收购美国通用的印度工厂,把在印度的年产能增至140万辆。三星电子在印度扩建手机工厂。尹锡悦和莫迪还就扩大EV和半导体技术合作达成一致。韩国财阀正把印度打造成出口基地,但并非一切顺利……

韩国财阀企业正在把印度打造成出口基地。现代汽车通过收购美国通用汽车(GM)的印度工厂等,把在印度的年产能提高至140万辆。三星电子也在印度扩建智能手机工厂,供应商不断向印度集聚。受到韩印两国政府的经济合作推动,不仅限于印度国内,印度还成为韩国企业向中东、非洲展开攻势的跳板。

9月9日~10日在印度首都新德里举行的20国集团(G20)峰会上,印度总理莫迪在繁忙的会议间隙,抽出时间与韩国总统尹锡悦举行会谈。

除了扩大防卫装备供应之外,韩印两国还针对纯电动汽车(EV)和半导体领域就扩大技术合作达成一致。据悉,双方同意向印度汇聚尖端产业,在两国构筑稳定的供应链。

对于以出口为经济支柱的韩国来说,拥有世界最多人口的印度市场具有很大吸引力。对于急于培育高科技产业的印度来说,与拥有半导体技术的韩国合作也有好处。外交对立较少的韩印两国的想法不谋而合。

韩国企业的印度业务始于1990年代后期,目前正迎来新阶段。在扩大印度工厂生产的同时,作为面向中东和非洲市场的出口基地,印度工厂也开始发挥作用。中东和非洲与印度地理位置近,气候和经济实力也相似,因此面向印度的模式被认为容易行得通。

持续对印度积极投资的是现代汽车。现代8月宣布收购通用的塔莱加(Talegaon)工厂,表示“在印度的产能将提高至100万辆的水平”。

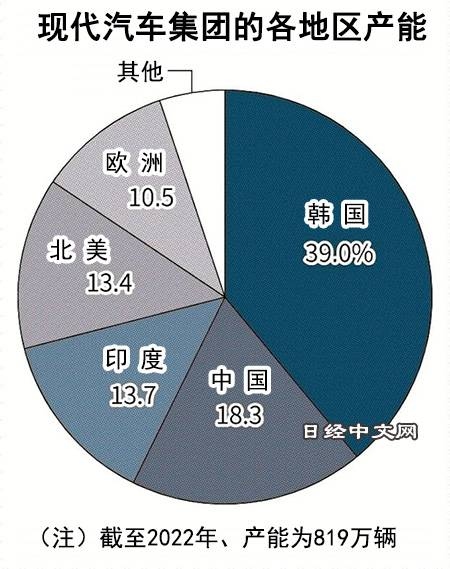

现代与旗下的起亚加起来,在印度的年产能预计将从2022年的约120万辆提高至140万辆,印度将成为现代汽车仅次于韩国的第2大生产基地。现代汽车集团在印度国内的销量为80万辆,可见有60万辆左右将用于出口。现代在销售持续低迷的中国推进生产基地重组,印度的作用将进一步提高。

现代汽车1998年独资在印度南部的金奈建设整车工厂,开始开拓印度市场。通过面向印度的战略车型微型车“Santro”的热销,逐渐从领先的玛鲁蒂铃木等手中夺取市场份额。现代与起亚合计,在印度国内的乘用车市场份额为21%,仅次于玛鲁蒂铃木(41%),位居第2。

现代摩比斯(Hyundai Mobis,现代汽车的主要供应商)也正在现代和起亚的当地工厂旁边建设零部件工厂,还考虑建设第3座工厂。2级供应商等也在逐步集聚,韩国企业正在印度国内稳步推进供应链的建设。

此外,1995年进驻印度市场的三星电子也非常重视印度。三星在新德里附近的诺伊达市(Noida)运营一座巨大的智能手机工厂。通过2018年公布的追加投资,该工厂的年产能将达到1.2亿部左右,被认为占到三星智能手机出货量的4成左右。

三星2019年宣布撤出在中国的智能手机生产,一直把生产转移至越南和印度。虽然主要原因是中国的工资上涨,但在中美对立尖锐化的背景下,最终有望形成不依赖中国的供应链。

此外,三星显示器将花费7亿美元建立面板供应基地等,相关产业也会陆续进驻印度。对于正在印度市场与中国品牌争夺最大份额的三星来说,诺伊达工厂被定位为兼顾开拓印度市场和向海外出口的重要基地。

7月下旬,印度总理莫迪在古吉拉特邦举行的半导体产业振兴活动“Semicon India”上登台,高调宣布“印度正在为(吸引)半导体产业铺红毯”。还呼吁国内外企业进驻印度,莫迪表示“迅速采取行动的企业可以获得领先优势”。

2014年上台的莫迪政府提出制造业振兴政策“Make in India”,一直推动国内外企业扩大在印度的生产。通过调整各邦的税制、下调法人税实际税率等措施,推进改善营商环境。由于中美对立,全球正在推进调整供应链,对印度的期待正在提高。不过,印度的“法制不透明”这一点仍是沉重的课题。

印度一直优先考虑自身国内情况,有时采取唐突的措施。2022年为了优先供应国内,对钢铁产品征收出口关税。2023年8月宣布针对个人电脑和平板电脑等的进口采取许可制度。最初决定当天实施,但后来又通知给予3个月的宽限期,朝令夕改的做法对企业来说也是风险。

韩国企业进驻印度也并非一切顺利。浦项制铁(POSCO)2005年曾表示要与印度的地方政府共同建设钢铁厂,但由于当地居民的反对等原因,地方政府放弃了履行合同。此外,2022年浦项制铁又决定与印度新兴财阀阿达尼集团(Adani Group)建设钢铁厂,但由于阿达尼涉嫌违规,计划不可避免地被推迟。

世界最多人口、平均年龄28岁、未来将超越中国——虽然印度常常得到肯定,但毫无征兆的管制和关税变更等,商业环境剧变的风险很大。

继“Make in India”之后,印度政府还提出了“Make for the World”的口号。不仅是内需,这个口号还意识到振兴出口,但为了获得海外企业的信赖,印度有必要进一步确保透明性。

美国货币紧缩的关注焦点正在从基准利率的终点转向高利率的持续时间。美联储(FRB)对于在避免经济大幅恶化的同时抑制通货膨胀的软着陆表现出自信,但是汽车行业的罢工、原油价格走高等防守范围外的负面因素也愈演愈烈。过于强劲的美国经济面临过度货币紧缩的风险。

“我们一直尝试实现软着陆,而且认为这是可能的”,美联储主席鲍威尔在9月20日的美国联邦公开市场委员会(FOMC)会议后的记者会上这样强调。当天公布的经济展望给人的印象是,这种观点在FOMC成员内部也有所增强。

预计2023年10~12月美国的实际增长率为2.1%,比6月时的上次预测(1.0%)大幅上调,2024年的增长率也有所上调。2023年10~12月的失业率预期下调0.3个百分点,降至3.8%。预计2024~2025年的失业率也将保持在4.1%。描绘的前景是在不严重损害经济和就业的情况下,物价涨幅逐渐降至作为目标的2%。

自从美联储开始加息已过去1年半,美国经济非但没有衰退,反而呈现出加速的势头。剔除其中波动较大的品类后,物价涨幅逐渐放缓,劳动力市场的过热迹象也开始缓解。原因不是失业人数激增,而是招聘人数减少。可以说,鲍威尔一直倡导的美国经济软着陆并非强辩,而是具有现实意味。

鲍威尔还指出,软着陆的成败“可能取决于我们无法控制的因素”。其中之一就是汽车巨头的罢工。

美国汽车工人联合会(UAW)针对大型汽车公司发起的罢工围绕加薪等问题还在进行协商,UAW方面暗示将从本周末开始扩大罢工范围。目前的罢工人数被认为约占工会成员的1成,如果罢工蔓延和长期化,对美国经济的影响将变得巨大。

在美国联邦国会,在9月底的财政年度末之前,由于占据众议院多数的在野党共和党的强硬派反对等,拿出“过渡性预算”通过时间表的希望仍然渺茫。美国政府机构被迫关门的风险加大,除了直接拉低经济增长率之外,还有观点担心经济统计数据的停止公布会给政策判断带来障碍。

美国债券投资巨头太平洋投资管理公司(Pimco)的Libby Cantrill表示,“政府关门产生的巨大影响可能超出多数人预期”。

“货币紧缩的效果尚未完全显现”,鲍威尔在记者会上也重申了这一观点。其发言的宗旨是,在量化紧缩仍在持续的情况下,效果渗透到实体经济需要较长时间。

鲍威尔认为,加息已进入最后阶段,“过度紧缩的风险和紧缩力度不足的风险已达到同等程度”。暗示出的想法是为了避免经济过度冷却、自己扼杀软着陆的萌芽,将慎重行动。

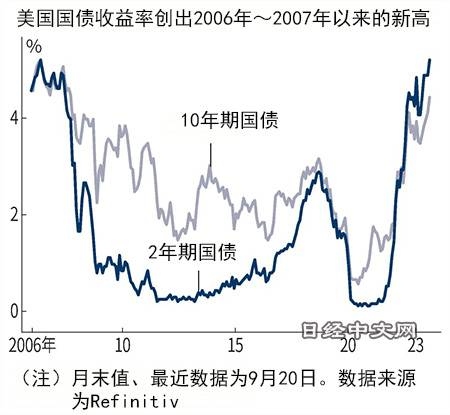

2006~2007年的高利率导致美国不断膨胀的房产泡沫破裂,并演变成2008年秋季的雷曼危机。随着目前利率负担的增加,实体经济和金融市场的负担正在稳步增加。

美国标普全球评级(S&P Global Ratings)的数据显示,8月全球大企业的债务违约达到16起,作为8月数据创出自雷曼危机后的2009年以来新高。

其中,美国的债务违约有9起,占据过半。背负巨额债务的美国卡车物流巨头Yellow Corporation等财务薄弱的企业陷入了困境。

今后数年将面临巨额再融资的美国商业房地产也是在抵御利率上升方面隐忧较大的领域。美联储期待的软着陆前景仍不容乐观。

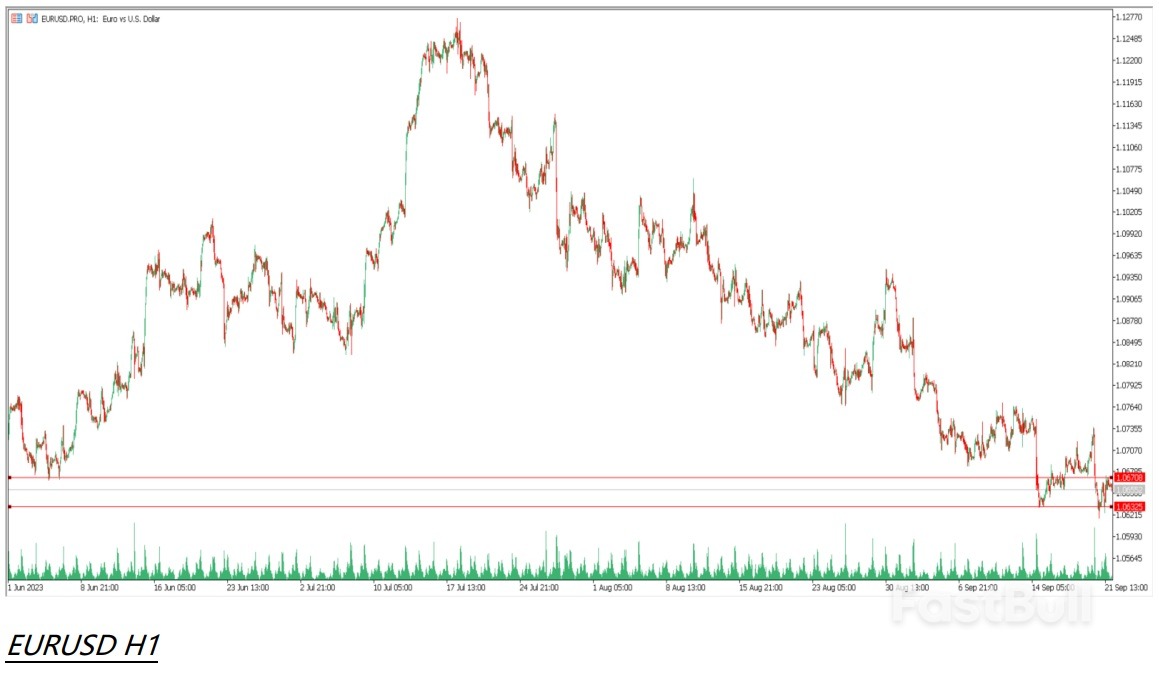

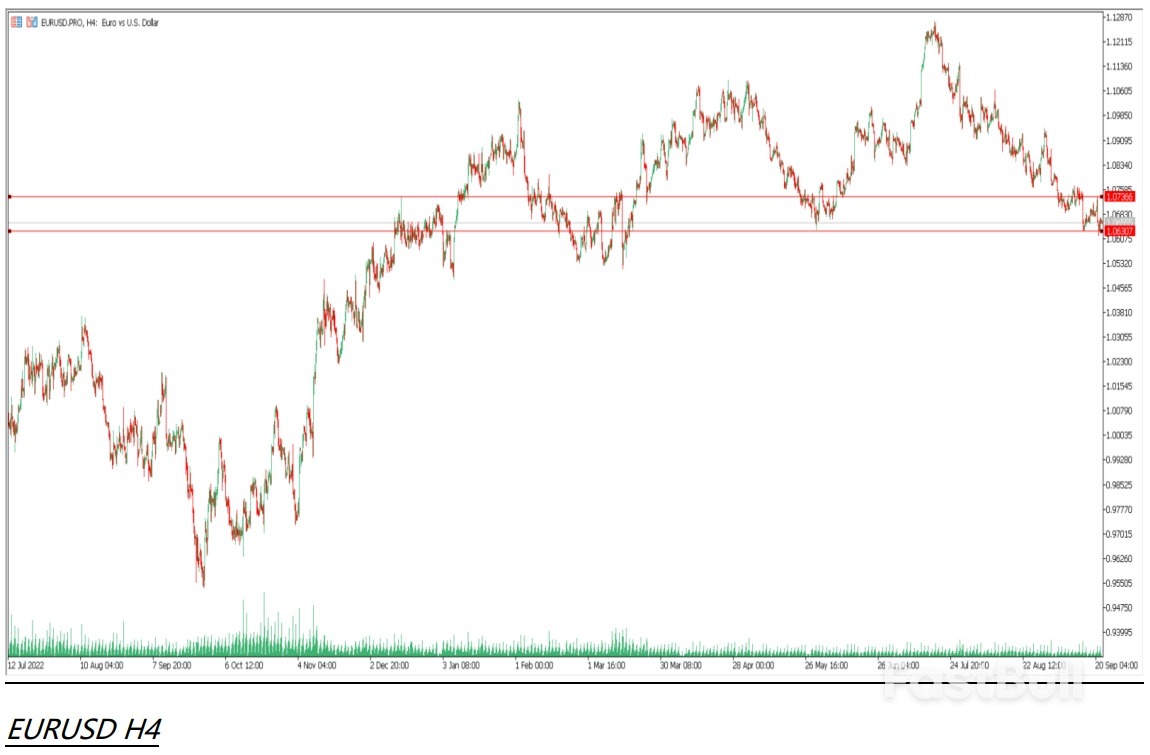

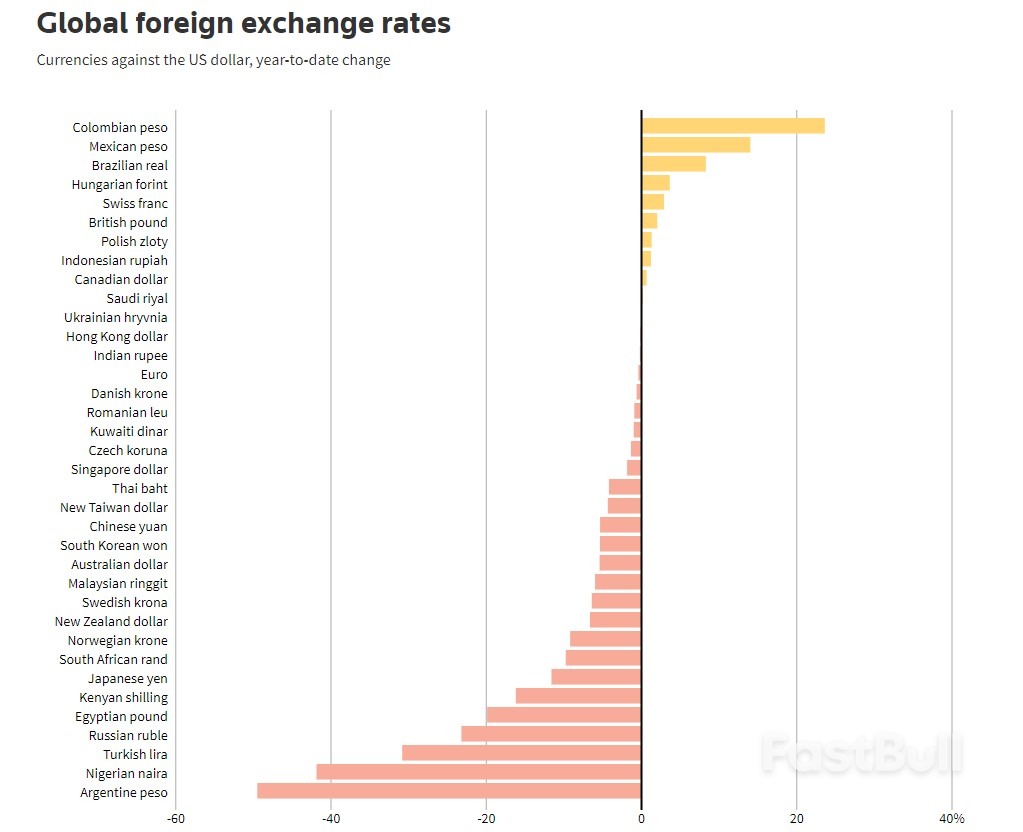

图:全球汇率

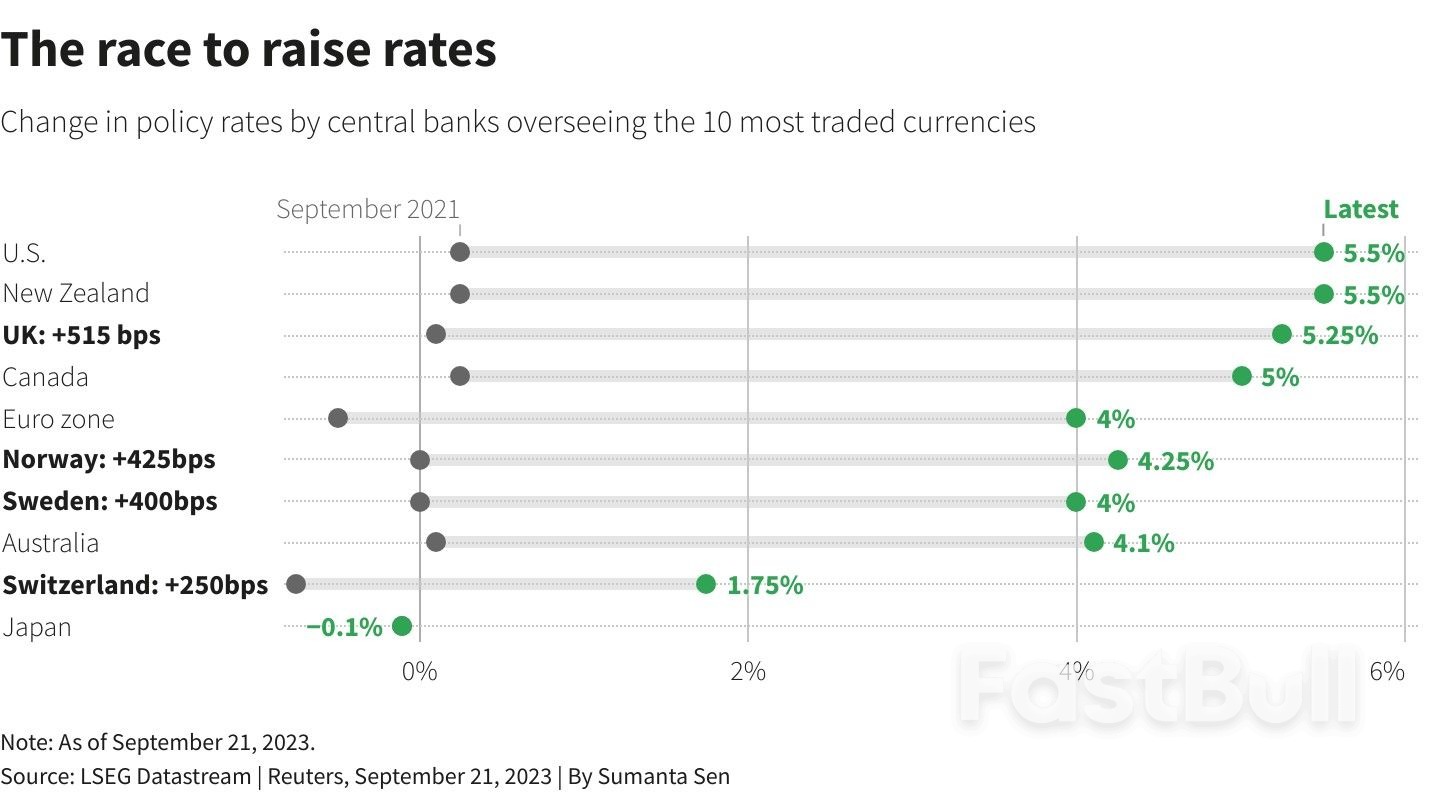

图:全球汇率 图:各国竞相升息

图:各国竞相升息随着利率、美元飙升和股市下跌,比特币跌至 26,500 美元。

Oanda 的爱德华·莫亚 (Edward Moya) 表示,美联储“长期加息”的立场给加密货币公司带来了压力。

据 QCP Capital 称,股票抛售可能会拖累 BTC 价格走低。

加密货币市场周四下跌,因投资者消化了美联储主席杰罗姆·鲍威尔关于保持金融状况紧张和利率长期处于高位的强硬言论的影响。

比特币 (BTC) 价格跌至 26,600 美元左右,在过去 24 小时内下跌 1.5%,几乎没有受到与 Mt. Gox 内爆相关的延迟支付的积极消息影响,Mt. Gox 内爆是数字资产市场抛售压力恐慌的长期根源。

以太坊 (ETH) 跌破 1,600 美元,延续对 BTC 的跌势,兑比特币资产跌至 14 个月新低。 ETH 当天下跌 1.8%,与 CoinDesk 市场指数 (CMI) 相似。

加密货币公司遭受了更严重的损失。 Solana 的 SOL、Polygon 的 MATIC、Lido 的 LDO 和 Optimism 的 OP 当天下跌了 3%-5%。

在加密货币行业中,由于不可替代代币(NFT)平台ImmutableX的原生代币(IMX)的强劲表现,CoinDesk文化娱乐指数(CNE)逆势上涨1%。

美联储预计今年加息一次,明年降息幅度较小,这刺激了传统市场。

10年期国债收益率飙升至16年新高,而衡量美元兑一篮子主要货币强弱的DXY指数一度跃升至106附近,为3月份美国地区银行业困境达到顶峰以来的最高水平 。

美国股市因此遭到抛售,标准普尔 500 指数大盘下跌 1.6%,以科技股为主的纳斯达克综合指数下跌 1.8%。

数字资产交易公司 QCP Capital 表示,美联储严格的政策给股市带来的压力可能会拖累加密货币价格。

“在此背景下,美国股市和利率市场已经突破了一些非常关键的水平,可能会接替看跌的论点,”QCP在电报市场更新中写道。“这一宏观举措可能会渗透到加密市场,并使比特币随之走低,尽管与纳斯达克等其他非常紧张的宏观市场相比,比特币的贝塔系数更低。”

高利率给加密货币公司带来压力:“借贷成本仍将居高不下,再融资对加密货币公司来说将是一场噩梦。”——Edward Moya,Oanda 美洲高级市场分析师

在线经纪平台 Oanda 高级市场分析师爱德华·莫亚 (Edward Moya) 表示,较高的利率还将给陷入困境的数字资产公司带来压力,推高其再融资成本。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。