行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

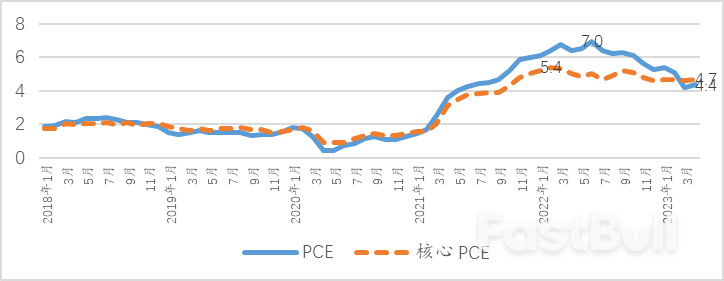

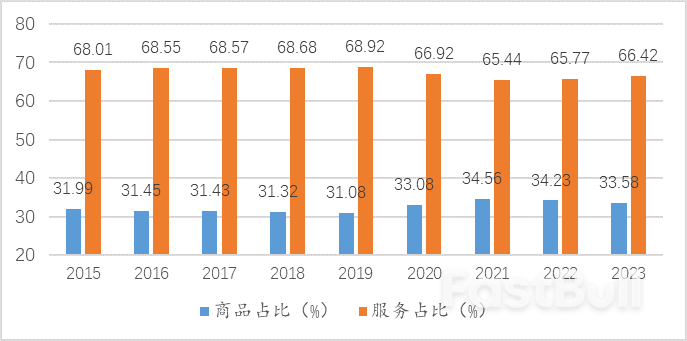

供应管理协会(ISM)周一表示,美国非制造业采购经理人指数(PMI)从4月份的51.9降至上月的50.3。该指数高于50表明服务业在增长,该行业占美国经济的三分之二以上。路透访查的经济学家此前预测非制造业PMI将小幅上升至52.2。

6月5日,日经平均指数的涨幅达到693点,创出今年最大涨幅。重新评价日本股票的外国投资者持续买入。即使以海外投资者衡量投资业绩的美元计算,上涨也日趋明显,形成了吸引进一步买入的局面。不过,由于急速上涨,从业绩来看的低估值正在减弱。日本的企业能否进一步提高业绩将是股价持续上涨的关键。

在6月5日的东京股市,美国摩根士丹利4日发布的报告成为话题。该报告认为日本股票在亚洲最有潜力,东证股价指数(TOPIX)的目标水平到2024年6月将涨至2400点,此前预测截至2023年底为2020点。这比5日收盘的2219点高出8%以上。

该公司的策略师乔纳森·加纳认为“日本企业的净资产收益率(ROE)和治理改善的确定性正在提高”。他同时分析称,企业业绩的增长将成为股价上涨的驱动力。

东京证券交易所的数据显示,海外投资者截至5月26日连续9周净买入日本股票现货。连续9周净买入属于6年来首次,这一期间的净买入额合计超过4万亿日元。在主要投资者群体中,海外投资者成为日本股票的最大买家。

海外投资者持续买入日本股票的主要原因可以通过解读“以美元计算的日经平均指数”来寻找答案。

将美元资金投向日本股票的海外投资者一般来说分别观察以日元计算的股价涨跌率和汇率影响。以美元计算的日经平均指数显示出将两者综合起来的投资业绩。即使日经平均指数上涨,如果日元兑美元以更快的速度贬值,以美元衡量的价值也会下降,难以考虑作为投资对象。

2022年,日元汇率从2月的1美元兑115日元左右骤跌至10月的超过150日元的水平。同一期间日经平均指数上涨约1000点,但以美元计算下降2成。海外投资者在此期间净卖出日本股票约3万亿日元。

不过,今年日本股市的走高超过了日元贬值的势头。截至6月5日,美元计价的日经平均指数上涨了17%。高盛证券的副总裁石桥隆行表示:“此前减少日本股票配置的海外投资者很多,由于以美元计价出现上涨,为了不落于人后似乎正在买入”。

以美元计算的日经平均指数5日的收盘为230点。与2021年2月创出的约290点的历史最高点相比,处于8成左右的水平。在海外投资者的投资资产中,日本股票的持有比例正在提高,但摩根大通证券的量化策略师高田将成表示“对于中长期投资者来说,这一比例还有提高的余地”。

由于物价涨幅居高不下,认为日本央行迟早会缩小大规模宽松政策的预期也根深蒂固。似乎存在寻求在日美利率差缩小、日元兑美元升值之前买入日本股票的趋势。

不过,作为买入日本股票的理由之一的“低估”已经减弱。

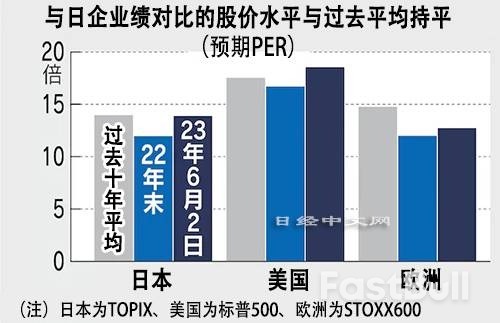

从预期PER(市盈率、即股价除以每股预期收益)来看,TOPIX为13.9倍,从2022年底(12倍)开始上升,已与过去10年的平均水平持平。虽然低于接近19倍的美国股市,但高于接近13倍的欧洲。在以美元计价观察日本股票之际,每股收益也是以美元来计算,因此股票估值没有变化。

如果企业的利润不进一步扩大,日本股票的上涨将变得难以期待。英国施罗德(Schroders)投资组合经理詹姆斯·高特里(James Gautrey)对日本通胀预期上升给予积极评价。他认为“在通胀情况下,拥有定价能力强的商品的企业可通过超过成本上升的提价来改善利润水平”。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。