行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

法国10年期OA国债拍卖平均收益率

法国10年期OA国债拍卖平均收益率公:--

预: --

前: --

欧元区零售销售年率 (10月)

欧元区零售销售年率 (10月)公:--

预: --

前: --

巴西GDP年率 (第三季度)

巴西GDP年率 (第三季度)公:--

预: --

前: --

美国挑战者企业裁员人数 (11月)

美国挑战者企业裁员人数 (11月)公:--

预: --

前: --

美国挑战者企业裁员月率 (11月)

美国挑战者企业裁员月率 (11月)公:--

预: --

前: --

美国挑战者企业裁员年率 (11月)

美国挑战者企业裁员年率 (11月)公:--

预: --

前: --

美国当周初请失业金人数四周均值 (季调后)

美国当周初请失业金人数四周均值 (季调后)公:--

预: --

前: --

美国当周初请失业金人数 (季调后)

美国当周初请失业金人数 (季调后)公:--

预: --

前: --

美国当周续请失业金人数 (季调后)

美国当周续请失业金人数 (季调后)公:--

预: --

前: --

加拿大Ivey PMI (季调后) (11月)

加拿大Ivey PMI (季调后) (11月)公:--

预: --

前: --

加拿大Ivey PMI (未季调) (11月)

加拿大Ivey PMI (未季调) (11月)公:--

预: --

前: --

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)公:--

预: --

美国工厂订单月率 (不含运输) (9月)

美国工厂订单月率 (不含运输) (9月)公:--

预: --

前: --

美国工厂订单月率 (9月)

美国工厂订单月率 (9月)公:--

预: --

前: --

美国工厂订单月率 (不含国防) (9月)

美国工厂订单月率 (不含国防) (9月)公:--

预: --

前: --

美国当周EIA天然气库存变动

美国当周EIA天然气库存变动公:--

预: --

前: --

沙特阿拉伯原油产量

沙特阿拉伯原油产量公:--

预: --

前: --

美国当周外国央行持有美国国债

美国当周外国央行持有美国国债公:--

预: --

前: --

日本外汇储备 (11月)

日本外汇储备 (11月)公:--

预: --

前: --

印度回购利率

印度回购利率公:--

预: --

前: --

印度基准利率

印度基准利率公:--

预: --

前: --

印度逆回购利率

印度逆回购利率公:--

预: --

前: --

印度央行存款准备金率

印度央行存款准备金率公:--

预: --

前: --

日本领先指标初值 (10月)

日本领先指标初值 (10月)公:--

预: --

前: --

英国Halifax房价指数年率 (季调后) (11月)

英国Halifax房价指数年率 (季调后) (11月)公:--

预: --

前: --

英国Halifax房价指数月率 (季调后) (11月)

英国Halifax房价指数月率 (季调后) (11月)公:--

预: --

前: --

法国经常账 (未季调) (10月)

法国经常账 (未季调) (10月)公:--

预: --

前: --

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)公:--

预: --

前: --

法国工业产出月率 (季调后) (10月)

法国工业产出月率 (季调后) (10月)公:--

预: --

前: --

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)公:--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)--

预: --

前: --

美国当周钻井总数

美国当周钻井总数--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)--

预: --

前: --

无匹配数据

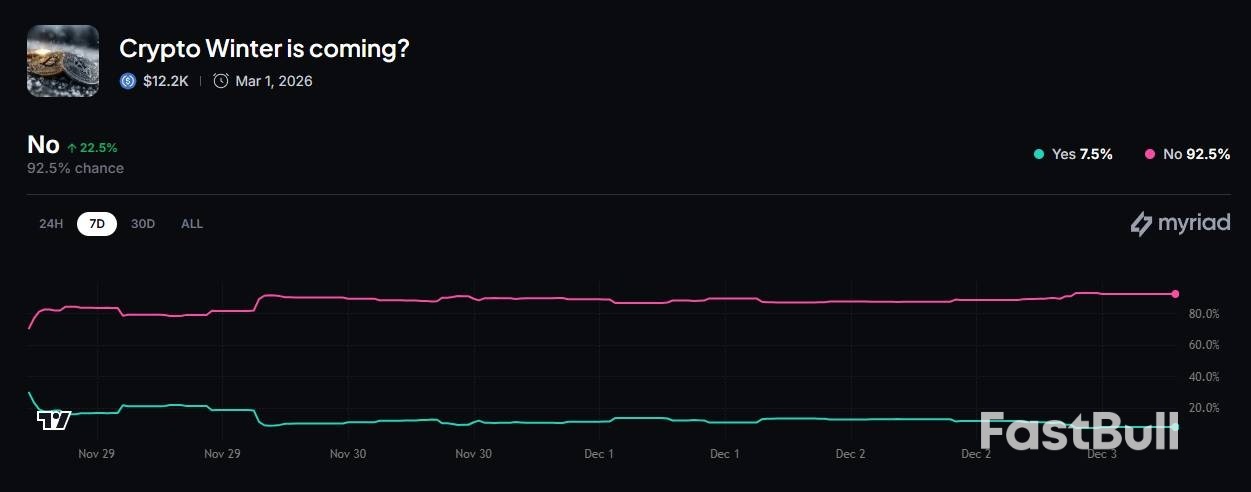

①加密货币市场在经历12月头一天暴跌后,于后两日企稳回暖,市场交易员也开始对价格预测转向乐观;②Myriad平台的调查显示,只有7.5%的用户认为加密货币市场会出现寒冬,较此前的30%有所下降;③分析师认为,美联储下周利率决议是影响比特币走势的关键因素之一。

在2025年步入最后一个月之际,加密货币市场经历了一场震荡行情。在遭遇了12月头一天的暴跌后,市场在12月2日和3日出现企稳回暖,对此,众多市场交易员对加密货币的价格预测开始转向乐观。

根据链上预测平台Myriad一项关于"加密货币市场是否会出现寒冬"的调查显示,仅有7.5%的用户持有悲观态度,这一比例较上周五(11月28日)的30%有所下降。

这一情绪的改善与周二(12月2日)加密货币价格的反弹相吻合。截至发稿,比特币的交易价格已超过93000美元,过去24小时内上涨了6%。

不过此时的价格与10月初创下的超126000美元的历史最高价相比,仍低了约27%。

与此同时,以太坊的交易价格为2990美元,自周一暴跌以来已上涨7.3%。但过去一个月里,以太币的价格同样下跌了超过20%。

在链上预测平台Myriad上,若要符合"加密货币寒冬"的标准,则需要同时满足以下四个条件中的三个:其一,比特币价格降至 35000 美元;其二,以太坊价格降至1000美元;其三,"比特币大户"Strategy公司的股价降至每股50美元;其四,TradingView上的加密货币总市值降至3500亿美元。

更广泛地来看,"加密货币寒冬"实际上指的是市场出现持续性下跌的情况,包含了价格下跌、交易活动放缓、投资者兴趣消退等状况,且这种状况通常会持续数月甚至数年。

最近的一轮"加密货币寒冬"始于2021年末,一直持续到2023年下半年。其爆发是由疫情时期的牛市破裂所引发的,加上2022年Terra/Luna币的崩盘以及由此引发的连锁反应,导致了加密货币对冲基金"三箭资本"在当年6月倒闭、加密货币交易所FTX在同年11月倒闭。

在那段时期,比特币的价格从2021年11月接近69000美元的历史高位一路下跌至约16000美元,跌幅约为75%,而风险投资资金和交易量也大幅下降。

但从目前的现状来看,虽然比特币和以太坊的价格近期也出现了下跌,但"加密货币寒冬"似乎并未来临。

不少分析师指出,美联储下周的利率决议将是左右比特币今年走势的关键因素之一。

数字资产金融服务集团HashKey Group的高级研究员Tim Sun此前透露,"只要对于2026年美联储宽松周期的预期不至于完全落空……那么这一阶段更有可能是形成底部的盘整阶段,而非新的长期熊市。"

全球存储芯片正经历一场供应危机,人工智能数据中心与消费电子设备制造商正在争夺日益紧缺的存储芯片,价格飙升威胁到从智能手机到AI项目的各类产品。这场短缺涉及从USB闪存到高端HBM芯片的几乎所有存储类型,不仅可能推高消费品价格,还可能拖累AI基础设施投资回报,演变为宏观经济风险。

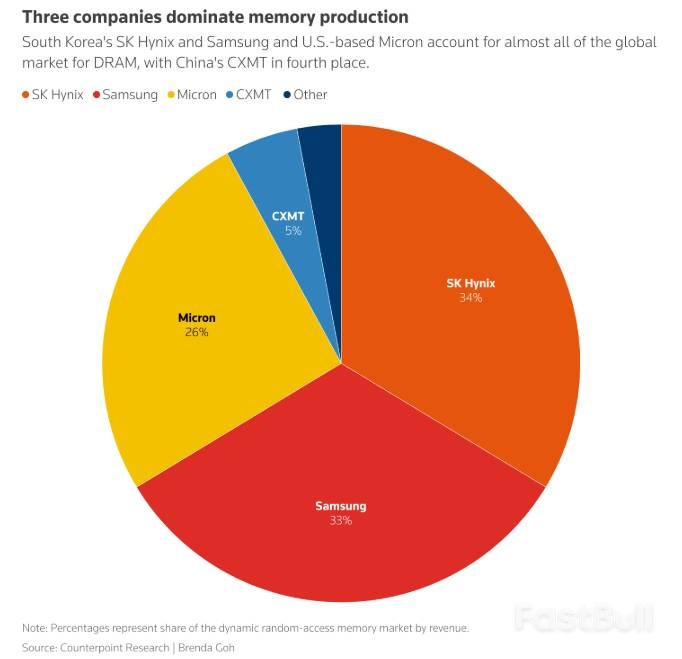

据媒体周三报道,SK海力士预计存储短缺将持续至2027年底。微软、谷歌等科技巨头正争相向美光、三星电子和SK海力士等存储芯片制造商争取供应。日本电子商店已开始限制消费者购买硬盘驱动器数量,中国智能手机制造商警告价格可能上涨。

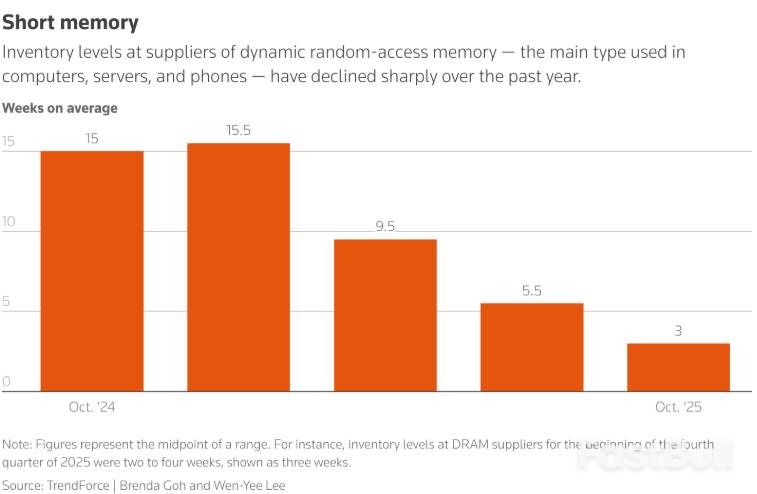

市场研究机构TrendForce数据显示,自今年2月以来,部分存储芯片价格已上涨超过一倍。动态随机存取存储器供应商的平均库存水平从2024年底的13至17周,降至今年7月的3至8周,10月进一步跌至2至4周。芯片制造商三星、SK海力士和美光的股价今年均因芯片需求而上涨。

Counterpoint Research预计,先进和传统存储芯片价格将在第四季度上涨30%,2026年初可能再涨20%。Realme印度首席营销官Francis Wong向路透表示,存储成本的急剧上涨"自智能手机出现以来前所未有",可能迫使公司在6月前将手机价格提高20%至30%。

这场危机源于芯片制造商的战略转向与市场需求的错位。2022年11月ChatGPT发布后引发的生成式AI热潮,促使全球掀起AI数据中心建设浪潮,存储芯片制造商随之将更多产能分配给用于英伟达AI处理器的高带宽存储器。

三星在2024年5月通知客户,计划今年停产一种DDR4芯片——用于PC和服务器的旧款产品,据媒体看到的信件显示。美光6月表示已通知客户将在六至九个月内停止供应DDR4及其对应的智能手机用LPDDR4芯片。

然而这一转型恰逢传统数据中心和PC的更新周期,以及智能手机销量超预期增长,而这些产品依赖传统芯片。TechInsights高级研究员Dan Hutcheson表示,事后来看,"可以说行业措手不及"。

据媒体此前报道,三星上月将服务器存储芯片价格提高了多达60%。英伟达首席执行官黄仁勋10月访问韩国期间与三星电子会长李在镕会面并宣布交易,他承认价格飙升显著,但表示英伟达已获得大量供应。

据两位知情人士透露,谷歌、亚马逊、微软和Meta在10月向美光提出开放式订单,告知公司无论价格如何,将接受其能够交付的全部产能。

据两位知情人士和另一消息源透露,这些公司在10月和11月派遣高管访问三星和SK海力士,游说争取配额。一位消息人士表示:"每个人都在恳求供应。"

SK海力士10月表示,其2026年所有芯片已售罄,三星则表示已为明年生产的HBM芯片获得客户。两家公司都在扩大产能以满足AI需求,但用于传统芯片的新工厂要到2027年或2028年才能投产。

SK集团会长崔泰源上月在首尔的行业论坛上表示:"这些天我们收到太多公司的存储供应请求,以至于我们担心如何处理所有这些请求。如果我们不能供应它们,它们可能面临根本无法开展业务的境地。"

OpenAI在10月与三星和SK海力士签署初步协议,为其Stargate项目供应芯片,该项目到2029年每月需要多达90万片晶圆。崔泰源表示,这大约是当前全球HBM月产量的两倍。

存储短缺的影响正向消费端传导。小米和Realme已警告可能不得不提价。Realme营销总监王硕表示:"一些制造商可能在影像相机上节省成本,一些在处理器上,一些在电池上。但存储成本是所有制造商必须完全吸收的;没有办法转移它。"

小米则表态,将通过提价和销售更多高端手机来抵消更高的存储成本,并补充说其他业务将有助于缓冲影响。11月,笔记本电脑制造商华硕表示,拥有约四个月的库存(包括存储组件),并将根据需要调整定价。

在东京电子产品中心秋叶原,商店正在限制存储产品购买以遏制囤积。PC商店Ark外的告示牌显示,自11月1日起,客户购买硬盘驱动器、固态硬盘和系统内存的总数限制为八件。五家商店的店员表示,短缺已导致价格在最近几周急剧上涨,一些商店三分之一的产品售罄。

游戏玩家常用的32GB DDR5内存价格超过47000日元,高于10月中旬的约17000日元。高端128GB套装价格已上涨一倍多,达到约18万日元。

芯片制造商华邦电子占DRAM市场约1%份额,是首批宣布扩大产能以满足需求的公司之一。其董事会10月批准了一项大幅提高资本支出至11亿美元的计划。华邦电子总裁陈沛铭表示:"许多客户来找我们说'我真的需要你的帮助',有一家甚至要求签订六年期长期协议。"

价格飙升正推动客户转向二手市场。秋叶原二手PC零件商店iCON的老板Roman Yamashita表示,他的业务正在蓬勃发展。

深圳组件贸易商Polaris Mobility的销售经理Eva Wu表示,价格变化如此之快,以至于分销商发布的报价每日到期——在某些情况下每小时到期——而在短缺之前是每月更新。在北京,一位DDR4卖家表示,她已囤积2万个单位,预期价格进一步上涨。

在加州,Paul Coronado表示,他的公司Caramon销售从退役数据中心服务器中拆下的回收低端存储芯片,自9月以来月销售额激增。几乎所有产品现在都被香港中间商购买,然后转售给中国客户。他说:"我们过去每月销售额约为50万美元,现在是80万至90万美元。"

科技咨询公司Greyhound Research首席执行官Sanchit Vir Gogia表示:"存储短缺现在已从组件级问题升级为宏观经济风险。"AI基础设施建设"正在与无法满足其实际需求的供应链发生碰撞"。这场持续的短缺可能拖累基于AI的生产力增长,并延迟数千亿美元的数字基础设施投资,还可能在许多经济体试图控制物价上涨和应对美国关税之际增加通胀压力。

在加密货币市场正寻求从持续数周的抛售中复苏之际,比特币周三延续反弹势头,一度涨2.5%至93900美元,创下自11月17日以来的最高水平。截至发稿,比特币报93262美元,以太坊等其他主要加密货币也小幅走高。但值得注意的是,交易员仍保持谨慎,市场情绪也依然脆弱,整个加密货币市场压力犹存的迹象持续存在。

比特币在10月初一度涨至126,251美元的历史高点,但自那以后便经历了一轮惨烈抛售,整个加密货币市场的市值则蒸发了超过1万亿美元。比特币近日的反弹为此前持续数周的溃败提供了短暂的喘息机会。Coinglass的数据显示,最新的反弹行情导致过去24小时内总价值约4亿美元的加密货币看跌头寸。

比特币本周经历了一段坎坷的旅程。周一,Strategy(MSTR.US)首席执行官Phong Le表示,如果需要偿还债务,这家比特币"巨鲸"公司可能会出售其持有的加密货币。这则消息随后引发比特币暴跌。

周二,比特币回升至9万美元上方。交易员指出,美国证券交易委员会(SEC)主席保罗·阿特金斯(Paul Atkins)计划公布针对数字资产公司的"创新豁免"措施、以及先锋集团决定允许主要持有加密货币的ETF和共同基金在其平台上交易是推动比特币反弹的原因。

与此同时,交易员仍保持谨慎,市场情绪依然脆弱,整个加密货币市场压力犹存的迹象持续存在。FalconX亚太区衍生品交易主管肖恩•麦克纳尔蒂(Sean McNulty)表示:"我们没有看到上方有大量买家。市场情绪依然脆弱。"加密货币投资者信心的一个晴雨表是在美国上市的12只比特币现货ETF。数据显示,这些基金周二获得了5900万美元的资金流入,而麦克纳尔蒂对这一规模的资金流入描述为"微弱"。

市场观察人士表示,有几项指标表明比特币的反弹之路可能并不平坦。根据CryptoQuant的数据,比特币资金费率——衡量加密货币市场情绪的一个关键指标——在过去几天已转为负值,这意味着在永续期货市场上,看跌押注的需求超过了看涨头寸的需求。

表明投资者谨慎情绪的另一个迹象是,根据Bitfinex分析师的说法,加密货币交易所上的USDT和USDC等稳定币余额有所上升,这表明交易员正在停放资金,而非积极抄底。该分析师在一份报告中表示:"这在周期末段的调整中是典型现象——投资者通过转向稳定币来对冲风险,直到ETF资金流稳定和宏观不确定性消除。""重要的是,这不是在市场长期顶部时看到的行为——那时稳定币流动性会枯竭。而眼下,流动性正在场外积累,表明有备用资金在等待形势明朗。"

量化资产管理协议Axis的首席执行官Chris Kim表示,总体情绪是谨慎的。他表示,机构投资者似乎在等待美联储下周的利率决定,然后才会增加风险敞口。

QCP集团首席执行官Melvin Deng表示,比特币的这次反弹"实际上只是一次解脱性反弹"。但他同时指出,比特币可能会从此处"重获一些上涨动力","对于那些尚未充分部署的人来说,这是一个很好的切入点"。

尽管比特币在经历了近几个月的剧烈波动后重回9万美元上方,但Bullish首席执行官、前纽约证券交易所总裁汤姆·法利(Tom Farley)表示,这种加密货币的价格波动将继续成为投资者焦虑的根源。法利表示,尽管他仍长期看好比特币——Bullish在其投资组合中仍持有2.4万枚比特币,但"波动性是真实存在的,而且这种波动性将长期存在"。

法利将近期的比特币价格波动归因于比特币购买模式的变化,特别指出像Strategy这样的大型机构买家的影响——该公司在去年头七个月买入了18万枚比特币,但在随后的几个月里大幅减少了购买量。

法利解释称,市场动态显示,每年大约有16万枚比特币被"挖出",这就需要价值约150亿美元的增量买家来消化这些新供应,"当边际买家撤出时,市场就会出现更多波动和下行压力"。他指出,机构购买减少是导致比特币价格波动加剧的原因之一。

法利还谈到了加密货币生态系统内的安全问题,包括近期影响DeFi协议的几起黑客攻击事件。尽管发生了这些事件,法利指出,重大安全漏洞已显著减少,"大约半年前我们醒悟过来,发现现在感觉它更像是一个机构资产类别了,大体上,中心化交易所是值得信赖的"。

虽然承认安全仍是"任何加密货币公司的头号风险",但法利对区块链技术的未来表示乐观。他预测称:"未来几年,我们将看到主要金融资产类别迁移到公开可用的区块链相关技术上。"这一预测这反映了尽管市场存在固有波动,但他仍保持持续信心。

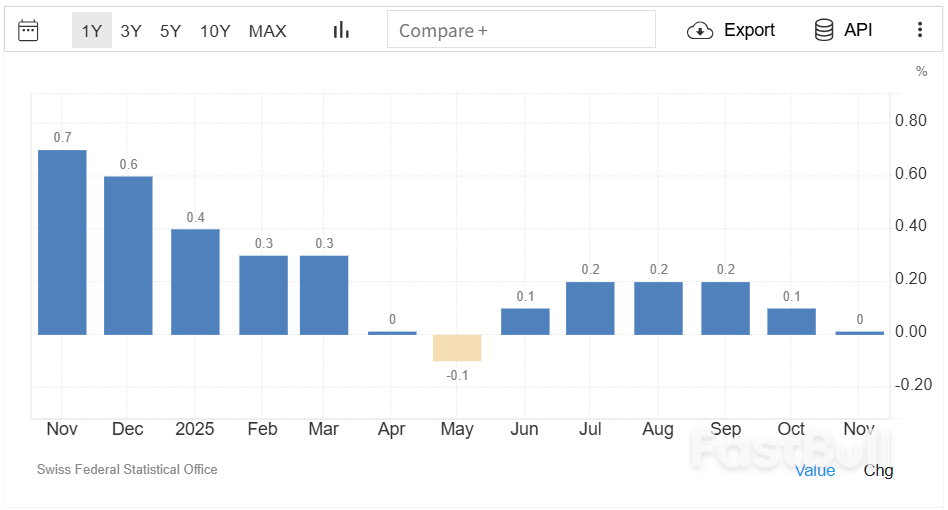

瑞士的通胀率在11月份出乎意料地陷入停滞,而一项衡量基础通胀的指标放缓至四年来的最低水平。瑞士统计局周三表示,与一年前相比,消费者价格增长为零,原因多种多样。这是六个月以来最低的数据,低于10月份的0.1%。这一结果增大了瑞士央行预测的本季度通胀率将平均回升至0.4%的可能性落空。由于目前利率为零,政策制定者宁愿避免进一步降息可能损害金融体系,尽管他们已承诺在有必要时会这样做。

瑞士的通胀率在11月份出乎意料地陷入停滞,而一项衡量基础通胀的指标放缓至四年来的最低水平。瑞士统计局周三表示,与一年前相比,消费者价格增长为零,原因多种多样。这是六个月以来最低的数据,低于10月份的0.1%。这一结果增大了瑞士央行预测的本季度通胀率将平均回升至0.4%的可能性落空。由于目前利率为零,政策制定者宁愿避免进一步降息可能损害金融体系,尽管他们已承诺在有必要时会这样做。澳大利亚统计局3日发布的数据显示,澳今年第三季度国内生产总值(GDP)环比增长0.4%,同比增长2.1%。

澳统计局国民账户主管格蕾丝·金表示,三季度澳经济增长保持稳定,增速与新冠疫情结束以来的季度平均水平相当。同时,由于经济增长与人口增长走势相符,三季度人均GDP环比持平,同比增长0.4%。

三季度澳经济增长主要受到国内最终需求推动,其中私人投资和家庭消费起到主导作用。数据显示,三季度澳私人投资环比增长2.9%,家庭消费环比增长0.5%。

报告显示,今年德国工业产出预计下降2%,为连续第四年下滑。德国已连续两年陷入经济衰退,联邦政府预计今年经济增幅仅为约0.2%。

德国工业联合会2日发布最新工业报告,大幅下调德国今年工业生产预期,指出德国经济正面临二战后最严重的危机。德国工业联合会主席彼得·莱宾格表示,德国工业正经历"自由落体式"下滑,需要以竞争力和增长为优先的政策调整。

报告显示,今年德国工业产出预计下降2%,为连续第四年下滑。莱宾格指出,这一趋势已超出周期性波动范围,反映工业发展陷入结构性困境。今年第三季度工业产出环比下降0.9%,同比下降1.2%,为连续第九个季度萎缩,较2018年峰值明显回落。

德国已连续两年陷入经济衰退,联邦政府预计今年经济增幅仅为约0.2%。今年5月上台的总理默茨承诺重振德国,包括通过大规模公共支出,加大国防和基础设施投入。默茨政府表示,经济复苏需要时间,已实施减税等改革措施,但企业批评改革速度仍显不足。

在人工智能(AI)投资热潮持续之际,市场此前担心甲骨文(ORCL.US)或将增发高达1000亿美元的债务为其AI雄心提供资金。对甲骨文债务状况的担忧促使其五年期信用违约互换(CDS)一度飙升至三年来的最高水平。不过,法国巴黎银行认为,甲骨文实际增发的债务规模将远小于1000亿美元。

法国巴黎银行分析师Stefan Slowinski在一份客户报告中表示:"我们估计,甲骨文只需增发250亿至3500亿美元的债务,就可为其AI基础设施建设提供资金。"他补充称,尽管250亿至300亿美元的债务增发是在该公司近期发行的180亿美元债券之外,但仍远低于一些投资者担忧的1000亿美元。

Stefan Slowinski补充称:"鉴于甲骨文云基础设施业务利润率较高,我们相信该公司可以承受更高的债务负担,管理层也可以寻求其他融资方案(例如供应商融资),以缓解前期现金支出压力。"该分析师予甲骨文"增持"评级,但由于资本支出增加和汇率变化,将目标价从430美元下调至290美元。

此外,Stefan Slowinski表示,市场目前对甲骨文与OpenAI合作的定价仅为"最小的上行幅度"。他补充称:"我们计算得出,目前甲骨文约84%的市值是由其非人工智能业务支撑的。根据我们的估计,到2030财年,甲骨文云基础设施业务对每股收益的贡献可能达到约13美元,这意味着只要甲骨文云基础设施业务能接近其目标,就会迎来不对称的上行空间。"

在此前市场对AI泡沫担忧升温之际,华尔街对科技巨头为构建AI基础设施而承担高额债务的担忧正日益加剧。尽管大型科技公司在AI上的巨额支出并非新鲜事,但为此筹集创纪录的债务却是新的情况。更令投资者担忧的是,这一趋势打破了近年来的惯例——过去科技公司动用手头庞大的现金储备来支付资本支出。而如今,杠杆的使用以及许多融资交易的循环性质,引入了此前未曾有过的风险。

数据显示,AI支出前五大公司——亚马逊(AMZN.US)、 Alphabet(GOOGL.US)、微软(MSFT.US)、Meta Platforms(META.US)和甲骨文——在2025年合计筹集了创纪录的1080亿美元债务,是过去九年平均水平的三倍多。

其中,甲骨文的发债行为受到了特别关注。该公司在9月份发行了180亿美元的美国投资级债券以增加AI支出,相关银行还发起了380亿美元的债务发行来资助与甲骨文相关的数据中心。此后,甲骨文的股价在9月飙升,但自9月10日创下历史新高以来,该股已暴跌近42%,原因是投资者重新评估该公司激进的资本支出对其资产负债表的影响以及其如何为巨额资本支出融资。

甲骨文预测,其当前财年的资本支出为350亿美元,其中大部分将用于其云业务。与此同时,这笔巨额支出正在损害该公司的资产负债表,今年的自由现金流预计为负97亿美元,而去年该公司已出现自1990年以来的首次自由现金流为负的情况。更重要的是,未来两个财年,甲骨文的自由现金流将进一步减少,到2028财年可能达到负243亿美元。

标普全球评级已将甲骨文的展望修订为"负面","因为其预期的资本支出和债务发行以为加速增长的AI基础设施提供资金,导致其信用状况紧张"。

巴克莱银行也在11月早些时候发布了一份研究报告,将甲骨文的债务评级下调至"减持",并警告其可能在2026年11月耗尽现金。巴克莱这一预测的核心逻辑在于,甲骨文为履行其AI合同而进行的资本支出已超出其自由现金流所能支撑的范围,迫使其依赖外部融资。该行的模型显示,即便资本支出不再增加,甲骨文的现金储备(截至目前约为110亿美元)也可能在2026年11月前耗尽,届时公司将面临再融资需求。

直到最近,资本支出还被视为企业参与AI的必要条件。一些投资者甚至将其视为企业信心的积极反映。但随着华尔街专业人士希望看到更强的投资回报,资本支出正受到越来越多的审视,在等式中加入债务只会加剧这个问题。

景顺首席全球市场策略师Brian Levitt警告称:"有些企业承诺进行大规模投资,但自身现金流不足以支撑,可能需要承担巨额债务来为未来的投资提供资金。" "在信贷市场未出现动荡前,这种模式或许可行。但我认为,市场正越来越关注这一风险。"

包括甲骨文在内的科技巨头们债务的增加还给市场还带来了新一层的担忧。尽管市场受到AI高回报承诺的推动,但投资者仍警惕该技术尚未产生证明如此大规模资本支出合理性所需的利润。投资管理公司Sage Advisory在此前的一份报告中称,AI资本支出预计到2027年将增至6000亿美元,高于2024年的超2000亿美元和2025年的近4000亿美元,而净债务发行预计在2026年将达到1000亿美元。

此外,科技巨头发债规模的增加还引发了债券市场能否吸收这波供应激增的疑问,并加剧了人们对AI支出日益增长的担忧——这种担忧拖累美股在连续六个月上涨后于11月出现大幅回调。

尽管投资者对科技公司债券的需求一直很强劲,但投资者将要求可观的新发行溢价来吸收部分新债券。美国投资级信用利差(指高评级公司为吸引投资者需求而支付的高于国债收益率的溢价)在历史上仍处于低位,但近几周已略有上升,部分反映了对冲击市场的新一波债券供应的担忧。

虽然杠杆率增加,但由于其持久的盈利增长和强大的竞争地位,投资者总体上仍对科技巨头持积极态度。根据瑞银的估计,科技巨头计划中的资本支出约有80%至90%来自其自身现金流。Sage Advisory的研究报告称,顶级超大规模公司预计将从现金多于债务转变为仅有适度水平的借款,杠杆率仍将保持在1倍以下,这意味着它们的总债务将少于其收益。高盛分析师则表示,除甲骨文外,超大规模公司最多可吸收高达7000亿美元的额外债务,并且仍被视为安全,杠杆率将低于典型的A+评级公司。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。