行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)公:--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)公:--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)公:--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)公:--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)公:--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)公:--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)公:--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)公:--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)公:--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)公:--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)公:--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数公:--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)公:--

预: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)公:--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)公:--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)公:--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)公:--

预: --

前: --

美国纽约联储制造业物价获得指数 (12月)

美国纽约联储制造业物价获得指数 (12月)公:--

预: --

前: --

美国纽约联储制造业新订单指数 (12月)

美国纽约联储制造业新订单指数 (12月)公:--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)公:--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)公:--

预: --

前: --

加拿大截尾均值CPI年率 (季调后) (11月)

加拿大截尾均值CPI年率 (季调后) (11月)公:--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)公:--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)公:--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)公:--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)公:--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)公:--

预: --

前: --

加拿大CPI月率 (季调后) (11月)

加拿大CPI月率 (季调后) (11月)公:--

预: --

前: --

美联储理事米兰发表讲话

美联储理事米兰发表讲话 美国NAHB房产市场指数 (12月)

美国NAHB房产市场指数 (12月)--

预: --

前: --

澳大利亚综合PMI初值 (12月)

澳大利亚综合PMI初值 (12月)--

预: --

前: --

澳大利亚服务业PMI初值 (12月)

澳大利亚服务业PMI初值 (12月)--

预: --

前: --

澳大利亚制造业PMI初值 (12月)

澳大利亚制造业PMI初值 (12月)--

预: --

前: --

日本制造业PMI初值 (季调后) (12月)

日本制造业PMI初值 (季调后) (12月)--

预: --

前: --

英国三个月ILO就业人数变动 (10月)

英国三个月ILO就业人数变动 (10月)--

预: --

前: --

英国失业金申请人数 (11月)

英国失业金申请人数 (11月)--

预: --

前: --

英国失业率 (11月)

英国失业率 (11月)--

预: --

前: --

英国三个月ILO失业率 (10月)

英国三个月ILO失业率 (10月)--

预: --

前: --

英国三个月含红利的平均每周工资年率 (10月)

英国三个月含红利的平均每周工资年率 (10月)--

预: --

前: --

英国三个月剔除红利的平均每周工资年率 (10月)

英国三个月剔除红利的平均每周工资年率 (10月)--

预: --

前: --

法国服务业PMI初值 (12月)

法国服务业PMI初值 (12月)--

预: --

前: --

法国综合PMI初值 (季调后) (12月)

法国综合PMI初值 (季调后) (12月)--

预: --

前: --

法国制造业PMI初值 (12月)

法国制造业PMI初值 (12月)--

预: --

前: --

德国服务业PMI初值 (季调后) (12月)

德国服务业PMI初值 (季调后) (12月)--

预: --

前: --

德国制造业PMI初值 (季调后) (12月)

德国制造业PMI初值 (季调后) (12月)--

预: --

前: --

德国综合PMI初值 (季调后) (12月)

德国综合PMI初值 (季调后) (12月)--

预: --

前: --

欧元区综合PMI初值 (季调后) (12月)

欧元区综合PMI初值 (季调后) (12月)--

预: --

前: --

欧元区服务业PMI初值 (季调后) (12月)

欧元区服务业PMI初值 (季调后) (12月)--

预: --

前: --

欧元区制造业PMI初值 (季调后) (12月)

欧元区制造业PMI初值 (季调后) (12月)--

预: --

前: --

英国服务业PMI初值 (12月)

英国服务业PMI初值 (12月)--

预: --

前: --

英国制造业PMI初值 (12月)

英国制造业PMI初值 (12月)--

预: --

前: --

英国综合PMI初值 (12月)

英国综合PMI初值 (12月)--

预: --

前: --

欧元区ZEW经济景气指数 (12月)

欧元区ZEW经济景气指数 (12月)--

预: --

前: --

德国ZEW经济现况指数 (12月)

德国ZEW经济现况指数 (12月)--

预: --

前: --

德国ZEW经济景气指数 (12月)

德国ZEW经济景气指数 (12月)--

预: --

前: --

欧元区贸易账 (未季调) (10月)

欧元区贸易账 (未季调) (10月)--

预: --

前: --

欧元区ZEW经济现况指数 (12月)

欧元区ZEW经济现况指数 (12月)--

预: --

前: --

欧元区贸易账 (季调后) (10月)

欧元区贸易账 (季调后) (10月)--

预: --

前: --

美国零售销售月率 (不含汽车) (季调后) (10月)

美国零售销售月率 (不含汽车) (季调后) (10月)--

预: --

前: --

无匹配数据

九月魔咒或至?比特币以太币双双回调,市场爆仓频发。流动性萎缩、ETF资金流出,牛市或面临挑战,十万美元支撑能否守住?

9月历来是BTC和ETH表现最差的月份,加密货币市场回调可能仍未停止。

8月26日,比特币(BTC)跌至108717美元,连续第4日下跌。以太币(ETH)也大幅回调,跌至4314美元,较历史高点大跌13%。

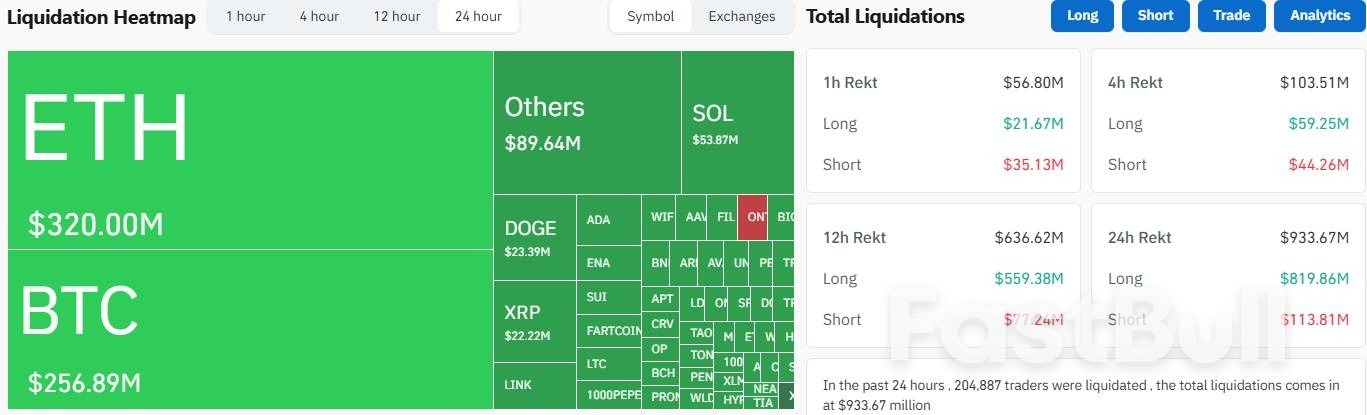

根据Coinglass数据显示,过去24小时,全球共有20.5万人爆仓 ,爆仓总金额为9.34亿美元,其中多单爆仓8.20亿美元。

市场观察人士表示,随着流动性萎缩、ETF资金流出以及链上活动疲软,再加上鲸鱼资金转向ETH以及散户多头被清算,比特币牛市行情正在逐渐消退。

而随着9月临近,疲软的季节性因素可能会进一步令交易员感到恐慌。

根据CoinGlass数据显示, 9月是BTC和ETH历史上回报率最低的月份,当月平均跌幅分别为3.77%和6.42%。

分析师们对短期前景的看法不一。一些人认为,比特币可能将重新测试10万美元关口。而另一些人则认为,比特币不可能跌破10万美元的支撑位。

“比特币本周期不会跌破10万美元,目标价仍为14.5万美元。”分析师BitQuant表示。

澳大利亚央行8月11至12日会议的纪要显示,央行货币政策委员会预计未来一年将进一步降低利率以实现政策目标,而降息速度可能取决于经济数据。

两周前该行将基准利率下调至3.6%,周二在悉尼发布的会议记录显示,澳大利亚央行称利率水平“仍然有些限制性”。

澳大利亚央行在当前的宽松周期中已将利率下调75个基点,降至2023年4月以来的最低水平。鉴于劳动力市场依然紧俏且生产率增长疲软,其重点现在转向进一步降息的可能跨度。

会议纪要显示:“委员们认为,根据他们在开会时所掌握的情况,要保持充分就业,同时使通胀率持续回到目标区间的中点,似乎可能需要在未来一年进一步降低现金利率。”

“他们还认为,现金利率的下降速度应该在每次会议上依据公布的经济数据来决定。”

会议纪要还透露了,在劳动力市场依然紧俏、通胀预期略高于澳洲央行2%-3%目标中点的情况下,货币政策委员会的考量。与此同时,私人需求正显示出复苏的迹象,而中性利率(即政策既不刺激也不紧缩的水平)仍存在不确定性。

会议纪要显示,这些考虑或许需要采取渐进式放松政策。委员会成员还讨论了如果劳动力市场“已经达到平衡”,可能加快降息步伐的必要性。

经济学家预计,到2026年3月,澳大利亚央行将再降息两次,将现金利率降至3.1%,之后将暂停一段时间。

特朗普政府在周一发布的一份公告草案中概述了对印度产品征收50%关税的计划,这是白宫计划推进提高关税的最新信号。

当地时间8月25日,美国国土安全部发布预告通知,拟自8月27日零时起对印度商品加征50%关税。

该通知指出,关税将适用于“所有进口供消费或仓储提取供消费的印度商品”。

本月初,美国总统特朗普签署行政令,以印度持续购买俄罗斯石油为由,对印度商品在现有25%关税的基础上额外征收25%的关税,使总税率达到50%,远高于美国对其他亚太国家征收的关税。

第一轮25%的关税已于8月7日生效,而额外征收的25%关税将于行政令公布21天后生效。

特朗普此前曾威胁对购买俄罗斯能源的国家实施二级制裁,而印度成为首个因购买俄油而面临美国“二级关税”的国家。

针对美方加征关税的做法,印度方面多次表示,这些关税 “不公平、不合理且没有正当理由”。印度将采取 “一切必要行动” 来保护其国家利益。

印度外交部长苏杰生23日表示,印度与美国的贸易谈判仍在继续,但在谈判中有一些必须坚守和捍卫的底线。他还表示,印度致力于保护本国农民和小企业的利益,并将依据国家利益做出决策。

苏杰生还指责美国双标,因为俄欧贸易规模远超印俄。

此前,由于印度不同意向美国开放其庞大的农业和乳制品行业,两国之间的贸易谈判破裂。作为世界第一大经济体和第五大经济体,美印之间的双边贸易额超过1900亿美元。

周一,印度总理莫迪在一场集会上发表了措辞强硬的讲话,称将支持小企业家和农民。他表示,“我的政府绝不会让小企业家、农民和动物饲养者受到任何伤害。无论压力有多大,我们都将不断增强实力,以抵御挑战。”

在人工智能兴起与用工成本上升导致就业机会锐减的双重影响下,英国首次求职者正面临自新冠疫情最严重时期以来最严峻的招聘寒冬。

此外,在薪资税成本上升后,雇主持续从招聘全职员工转向兼职员工。自4月更高最低工资标准与增税政策实施以来,合同工岗位数量增长22%,而全职岗位数量同期下降9%。

求职网站Adzuna的数据显示,截至7月的一个月内,毕业生岗位、学徒岗位及无需学位的初级岗位数量下降4.5%,至略低于21万个。目前,入门级岗位仅占所有职位空缺的五分之一,远低于2022-2024年期间27%的平均水平,也是2020年10月(当时经济受疫情管控影响)以来的最低占比。

英国劳动力市场放缓的冲击正集中体现在首次求职者身上,他们也是最易受招聘冻结影响的群体。为应对工党政府推出的260亿英镑(约合350亿美元)薪资税上调政策及新的更高最低工资标准,雇主正全面暂停招聘。在截至6月的三个月里,英国青年失业率升至14.1%,较疫情前水平高出2个百分点。

该报告进一步印证了“人工智能正重塑企业招聘计划”的趋势。Adzuna的数据显示,通常涉及文档筛选、演示文稿制作等“AI适配型任务”的毕业生岗位,过去一年减少28%,降幅几乎是入门级岗位的4倍。

“企业的招聘意愿明显分化,”Adzuna联合创始人安德鲁·亨特表示。

报告还显示,7月英国整体职位空缺数小幅下降至近86.5万个,环比减少1.2%。入门级岗位招聘放缓及医疗行业岗位减少的影响,部分被建筑业岗位两位数的增长所抵消。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。