行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

美国的高通胀、紧缩的货币政策和不断攀升的国债利率,让债务问题变得更加复杂。美债的规模会稳定下来吗?在什么条件下会稳定?

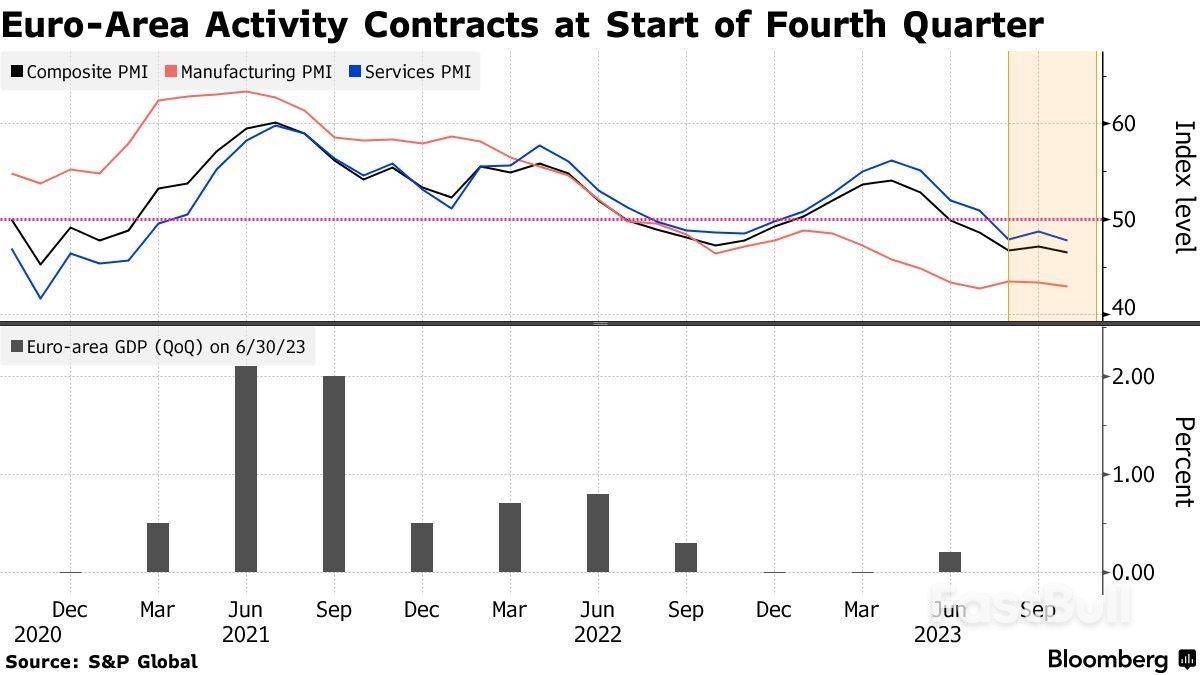

我们获悉,欧元区私营部门活动在10月再次表现低迷,表明该地区经济可能陷入衰退。周二公布的数据显示,欧元区10月Markit综合PMI初值降至46.5,为三年以来的最低水平,不及经济学家预期的47.4和前值47.2,且明显低于荣枯线50。

具体来看,欧元区10月Markit制造业PMI初值降至43,不及经济学家预期的43.7和前值43.4;欧元区10月Markit服务业PMI初值降至47.8,不及经济学家预期的48.7和前值48.7。

汉堡商业银行的首席经济学家Cyrus de la Rubia表示:“在欧元区,情况正变得越来越糟。如果今年下半年欧元区经济出现温和衰退,即连续两个季度出现负增长,我们不会感到意外。”欧元区第三季度GDP数据将于下周公布,市场目前预计欧元区三季度GDP将萎缩0.1%。

欧元区经济面临的不利因素包括:欧洲央行的货币紧缩政策、全球经济增长放缓、巴以冲突导致的能源价格上涨以及其他地缘政治风险。此外,欧洲央行周二在其季度银行贷款调查中表示,由于利率上升和经济环境恶化,欧元区银行第三季度进一步收紧了贷款标准,而这可能会令欧元区经济进一步承压。

经济疲软可能是欧洲央行本周举行的政策会议上的焦点。在连续十次加息后,市场目前普遍预计欧洲央行本周将选择维持利率不变。此外,经济学家目前预计欧洲央行最早将于明年9月降息。然而,欧元区经济的低迷可能会令市场猜测降息会更早到来。

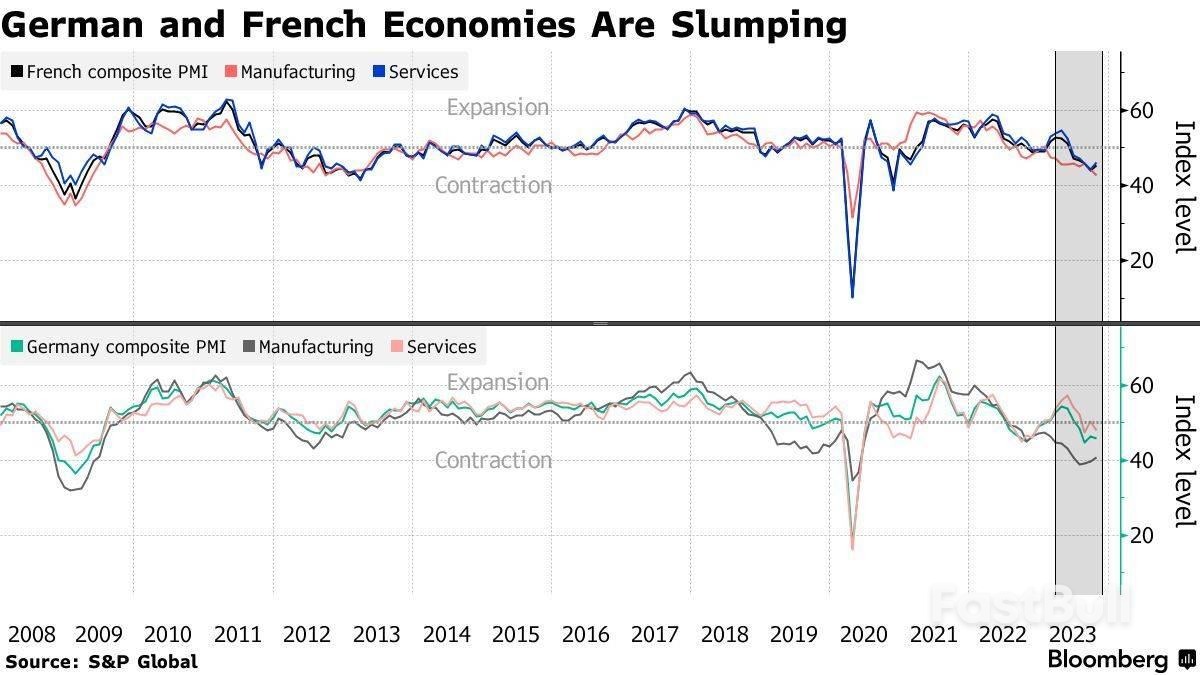

欧元区经济两大火车头——法国和德国——10月PMI数据也不尽如人意。数据显示,法国10月Markit综合PMI初值为45.3,好于经济学家预期的44.4和前值44.1。其中,法国10月Markit服务业PMI初值升至46.1,好于经济学家预期的44.6和前值44.4,但法国10月Markit制造业PMI初值降至42.6,不及经济学家预期的44.4和前值44.2,仍远低于荣枯线。

德国10月Markit综合PMI初值为45.8,不及经济学家预期的46.7和前值46.4。其中,德国10月Markit服务业PMI初值为48,不及经济学家预期的50和前值50.3;德国10月Markit服务业PMI初值为40.7,好于经济学家预期的40和前值39.6,但仍远低于荣枯线。

欧元区劳动力市场也出现了更多的疲软迹象。Cyrus de la Rubia表示:“服务提供商的招聘几乎陷入停滞。制造业公司则在加紧裁员。这是2021年1月以来首次就业总体下降。”

Cyrus de la Rubia补充称,数据表明,德国经济将再次陷入衰退,德国2023年经济也将陷入萎缩。他表示:”德国在最后一个季度开始时表现不佳。制造业产出继续急剧下降,上个月增长的服务业活动再次表现不佳。”

在经济表现不佳的同时,欧洲央行似乎还没到宣布战胜通胀的时候。汉堡商业银行的经济学家Norman Liebke表示:“价格指数处于危险地带。在燃料价格上涨和工资压力持续存在之际,投入价格的涨幅连续第二个月扩大。”

图:上证指数(浅蓝) vs 10年期美债收益率(深蓝)

图:上证指数(浅蓝) vs 10年期美债收益率(深蓝)

对于急欲想要在明年大选选战中,证明自身执政能力的拜登政府而言,本周四或许将是一个值得他们开足马力、“自吹自擂”的黄金窗口——因为当天美国商务部公布的GDP数据很可能将显示,美国第三季度实际GDP年化季率较今年前两个季度实现了“翻倍”……

尽管美国经济眼下面临着借贷成本上升、学生贷款恢复偿还等诸多阻力,并且乌克兰和中东地区的战火也仍在纷飞,但最近的经济数据表明,美国经济仍在加速增长!

根据媒体对经济学家和业内机构的调查显示,美国国内生产总值(GDP)在截止9月30日的第三季度料将以4.3%的年化速度增长。而许多原本预计美国经济今年会衰退的分析师近来也都匆匆上调了预测。

高盛经济学家上周将第三季度美国经济增长率预期从3.7%上调至4%;经济咨询公司High Frequency Economics则将第三季度增长率预测从4.4%上调至4.6%;美银的最新预测则为4.5%。

如果美国第三季度增长率最终真的落在上述预测范围内,则无疑将表明美国经济增速较第一季度的2.2%和第二季度的2.1%明显加快。美国商务部将于北京时间周四20:30公布官方GDP数据。

事实上,根据经济学家和美联储官员今年年初时的预测,美国经济到了三季度本应会出现明显放缓乃至接近停滞,因为利率大幅上升会导致支出和投资减少。

然而,眼下的现实情况却恰恰相反!

过去几周公布的多项经济数据足以证明这一点。从某些方面来看,美国劳动力市场在第三季度实际上变得更加强劲了。9月份,美国新增非农就业人数达到33.6万人,相较8月份的22.7万人和7月份的23.6万人大幅增加。

火热的招聘明显刺激了旺盛的消费。继6月、7月和8月分别增长0.2%、0.6%和0.8%之后,9月份美国零售销售数据又环比增长了0.7%。今年春季时下滑的制造业也出现了反弹迹象——美联储周二公布的数据显示,9月份制造业产出增长0.4%;此前在8月份下降0.1%。

此外,花旗集团和摩根大通等华尔街大行本月也公布了强劲的财报业绩,这些银行高管们表示他们对经济的展望有所改善。美国航空集团上周四也指出,预计今年假日季的旅游需求将强于去年。

对于美国经济持续呈现的反常火热现象,许多普通投资者可能会百思不得其解。不过对此,有业内人士给出了以下几个看上去颇为合理的驱动理由。

首先,眼下美国通胀的降温加上工资增长依然强劲,意味着实际薪资增长正进一步上涨。

根据Pantheon Macroeconomics首席经济学家Ian Shepherdson的预估,去年12月至今年6月间,经通胀调整后的美国税后收入年化增长率为7%。这使得家庭储蓄率从去年12月的3.4%上升到了5月时的5.3%,并使得疫情时期刺激计划所留下的大约1.2万亿美元的累积储蓄,出现了进一步增加。

第三季度,美国家庭开始消耗这些储蓄,这刺激了新的支出。8月份的储蓄率降至了3.9%。

巴克莱银行首席美国经济学家Marc Giannoni表示,对经济衰退的担忧减弱也可能使得美国家庭更乐于花钱,尤其是现在美国经济似乎已经基本摆脱了今春硅谷银行和签名银行倒闭的影响。在过去一年接连预测美国经济将发生衰退之后,本月接受美媒调查的经济学家表示,他们现在认为未来12个月美国经济将避免陷入衰退。

与此同时,美联储的加息政策似乎也并未对美国经济产生预期中的降温效果。美联储主席鲍威尔上周四表示,这可能是因为企业和家庭在大流行病期间锁定了较低的利率,当时美联储的短期利率目标接近零。

事实上,根据杰富瑞经济学家的发现,尽管美联储提高了利率,但企业利息支出占收入的比重在过去一年中反而一直在下降。根据纽约联储的研究,虽然较高的房贷利率导致新房购买的筹资难度加大,但此前已有约1400万房主在疫情期间进行了再融资。该银行发现,这降低了许多家庭的按揭付款额,在某些情况下,还允许他们将部分房屋净值套现,从而使家庭储蓄在第二季度增加了约4000亿美元。

那么,在三季度表现异常火热后,美国经济接下来将何去何从呢?经济学家也指出了三种潜在的结局。

结局①:最糟糕的情况无疑是眼下的经济火热势头仍然是短暂的。这并非完全无迹可寻——尽管时薪在上涨,但美国工人的工作时间却在减少。9月份,美国雇员经通胀调整后的周薪同比下降0.2%,这是自5月份以来的首次下降。如果这种情况持续下去,家庭可能会缩减开支。

结局②:第二种情况是经济可能继续火热运行,最终推动通胀再次上升。这最终仍不排除出现“泰极而否”的局面——或将会促使美联储进一步提高利率,从而放缓经济增长速度,增加经济衰退的风险。

结局③:最后一种情况则是经济增长可能保持强劲,而通胀仍在可控范围内。这种经济学家口中的“金发女孩情景”无疑将是人们所能预期到的最好情景——因为这意味着生产率的提高,经济可以生产更多的商品和服务,而不会出现导致通胀大幅反弹的恶果。如果是这样的话,美联储无需加息也能继续保持强劲增长。

那么,“金发女孩情景”在未来能够出现吗?有一些迹象表明前景可能确实看好。

例如,美国适龄劳动力(即正在工作或寻找工作的人)的比例正达到了二十多年来的最高水平。这表明,就业增长可以保持在高位,而不需要雇主大幅提高工资以至于必须同时提高售价。在联邦政府补贴的推动下,向清洁能源的转型也正在激发新的商业投资。今年第二季度,美国私营部门非住宅支出占经通胀调整后国内生产总值的14.7%,是2007年以来的最高纪录。

不过,不少经济学家眼下还没有彻底接受这种乐观的局面。标普全球公司经济学家Ben Herzon就表示,“经济是否已经发生了转变,以至于我们不必担心劳动力市场紧张带来的通胀压力?我认为情况并非如此。”

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。