行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

华尔街见闻

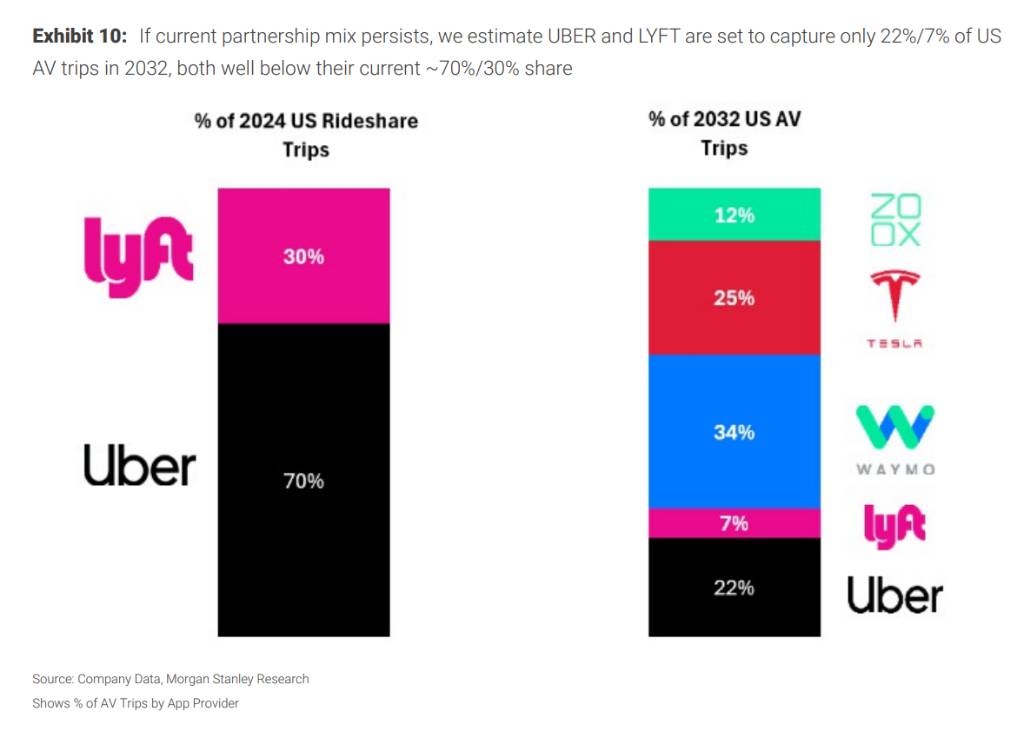

摩根士丹利预测2026年为自动驾驶商业化关键拐点,届时美国将有33个城市推出服务,市场进入爆发期。报告认为未来将由Waymo和特斯拉主导,形成安全与成本的双寡头格局,并警告这一趋势将直接冲击Uber和Lyft的网约车业务与估值。

摩根士丹利最新发布的研报指出,2026年将成为自动驾驶行业的关键“拐点”。

据追风交易台,12月7日,摩根士丹利认为,对于投资者而言,这意味着从概念炒作到商业化落地的残酷转换。以下是这一变革对资本市场的核心影响:

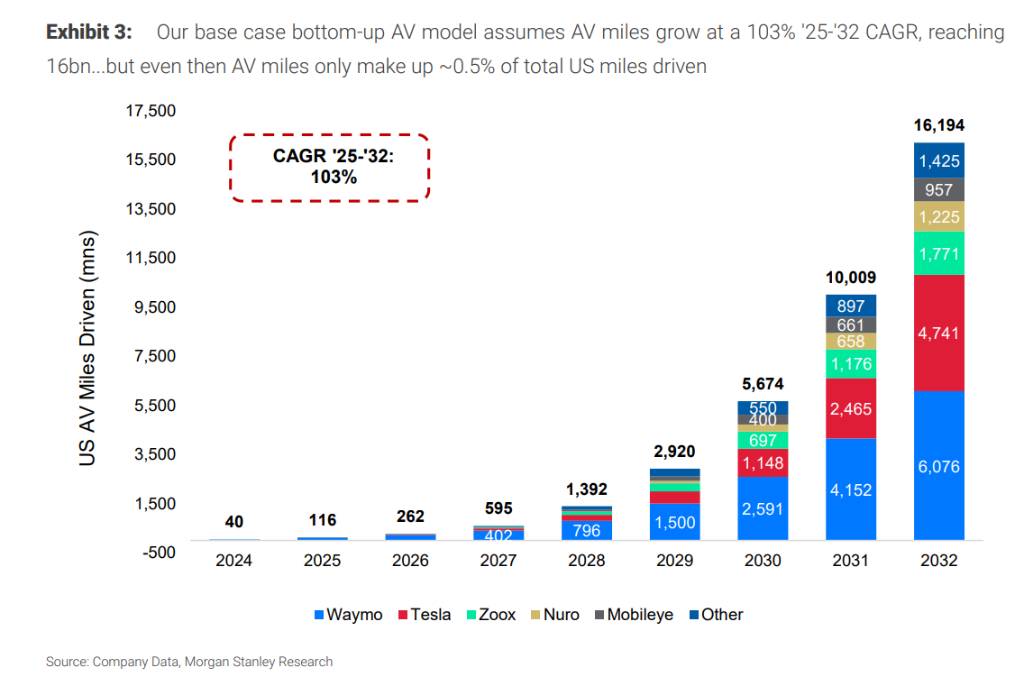

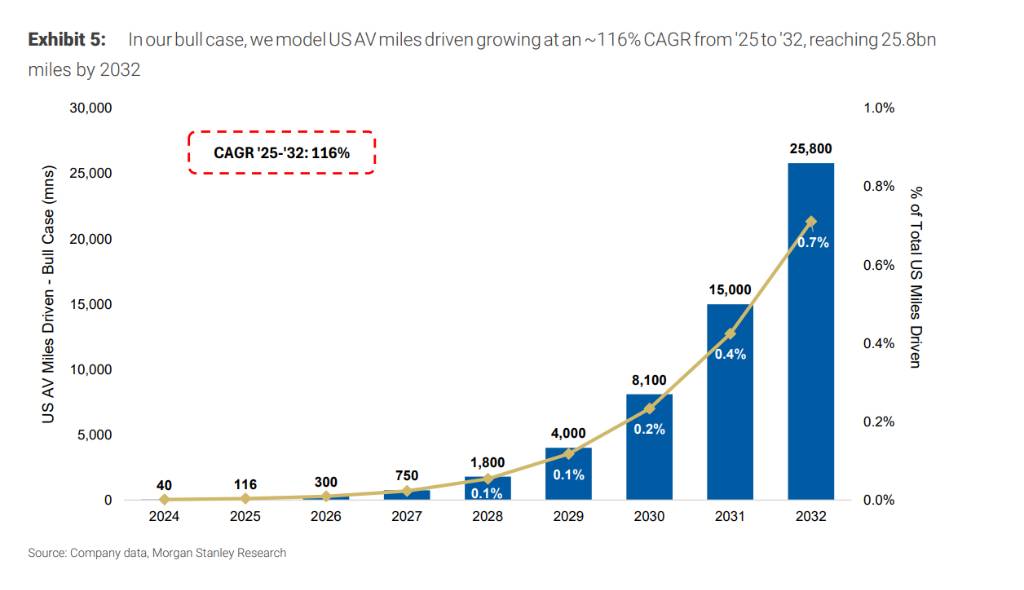

市场爆发性增长: 预计从2025年到2032年,美国自动驾驶里程将增长140倍,达到160亿英里。

双寡头格局确立:Waymo和特斯拉(Tesla)将在2032年合计占据美国自动驾驶里程约70%的市场份额。这是一场关于“成本”与“安全”的终极对决。

优步/Lyft的至暗时刻? 随着自动驾驶技术商的崛起,传统网约车平台的护城河面临严峻挑战。摩根士丹利预测Uber和Lyft在自动驾驶领域的市场份额将大幅缩水,并因此下调了对这两家公司的估值倍数约10%。

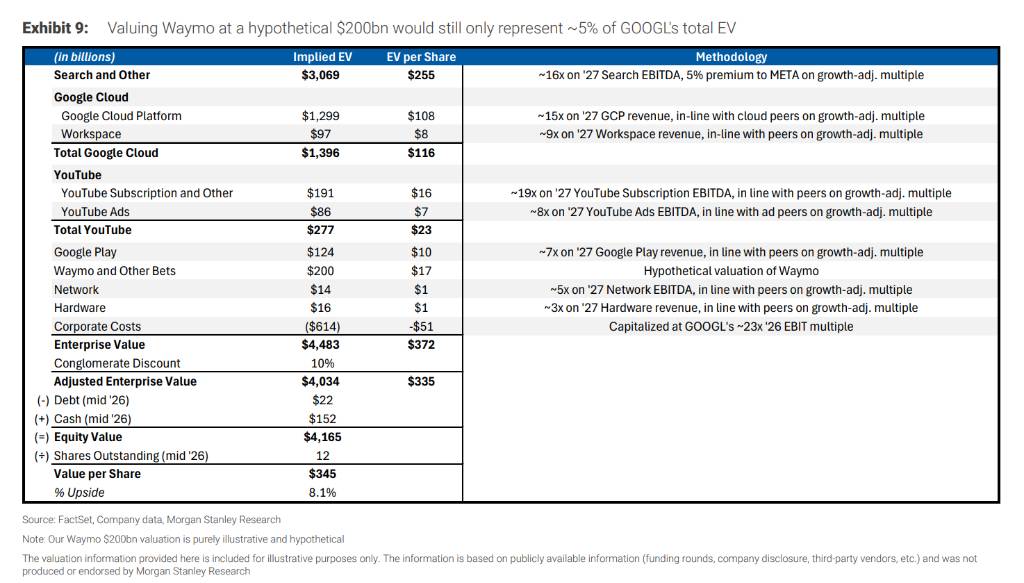

估值逻辑重塑: 即使Waymo估值达到2000亿美元,仅占谷歌(Alphabet)企业价值的约5%,短期内难以显著拉动谷歌股价;而特斯拉的低成本优势将成为其核心护城河。

2026年:自动驾驶的“奇点”时刻

市场即将告别漫长的测试期,进入爆发期。摩根士丹利预测,2026年将有33个美国城市推出自动驾驶服务(其中17个已宣布,9个极大可能推出)。

从数据模型来看,增长曲线极其陡峭:

2025年全美自动驾驶里程预计仅为1.16亿英里。

基准情形下,预计2025-2032年的年复合增长率(CAGR)将高达103%。

到2032年,自动驾驶里程将达到160亿英里。

尽管这一数字惊人,但也仅占美国汽车总行驶里程的0.5%,却能占据美国网约车行业里程的30%。这意味着自动驾驶将首先颠覆网约车市场,而非个人拥车市场。

Waymo vs 特斯拉:安全与成本的博弈

未来的自动驾驶市场将由Waymo和特斯拉主导,两者的竞争逻辑截然不同:Waymo依靠安全建立壁垒,特斯拉依靠成本击穿底线。

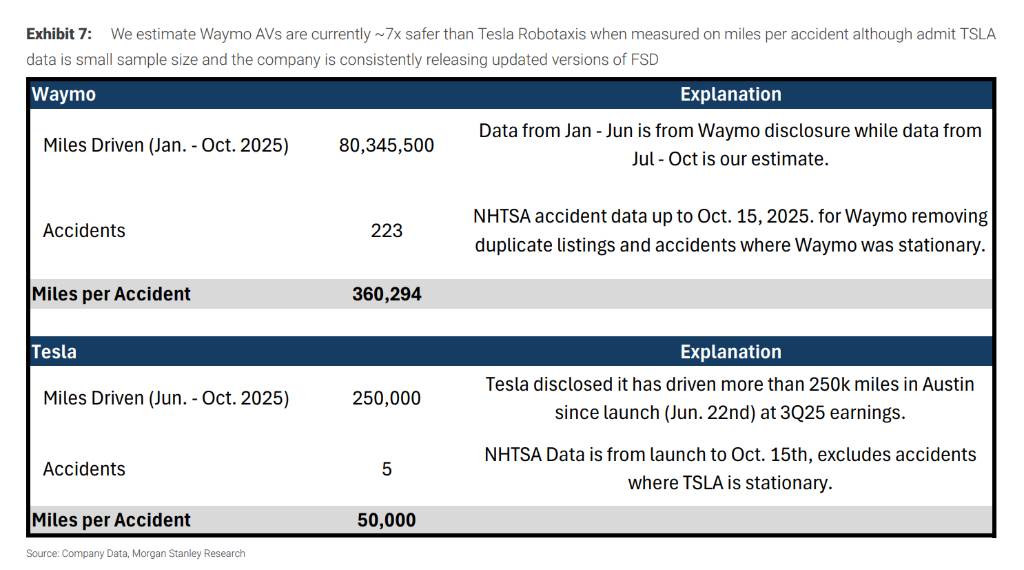

1.安全数据:Waymo遥遥领先

据NHTSA数据估算,Waymo目前的平均无事故里程约为36万英里。

特斯拉Robotaxi在奥斯汀的数据显示,平均无事故里程约为5万英里。

结论: 目前Waymo的安全性约为特斯拉的7倍。特斯拉需要大幅提升FSD的安全性以缩小差距。

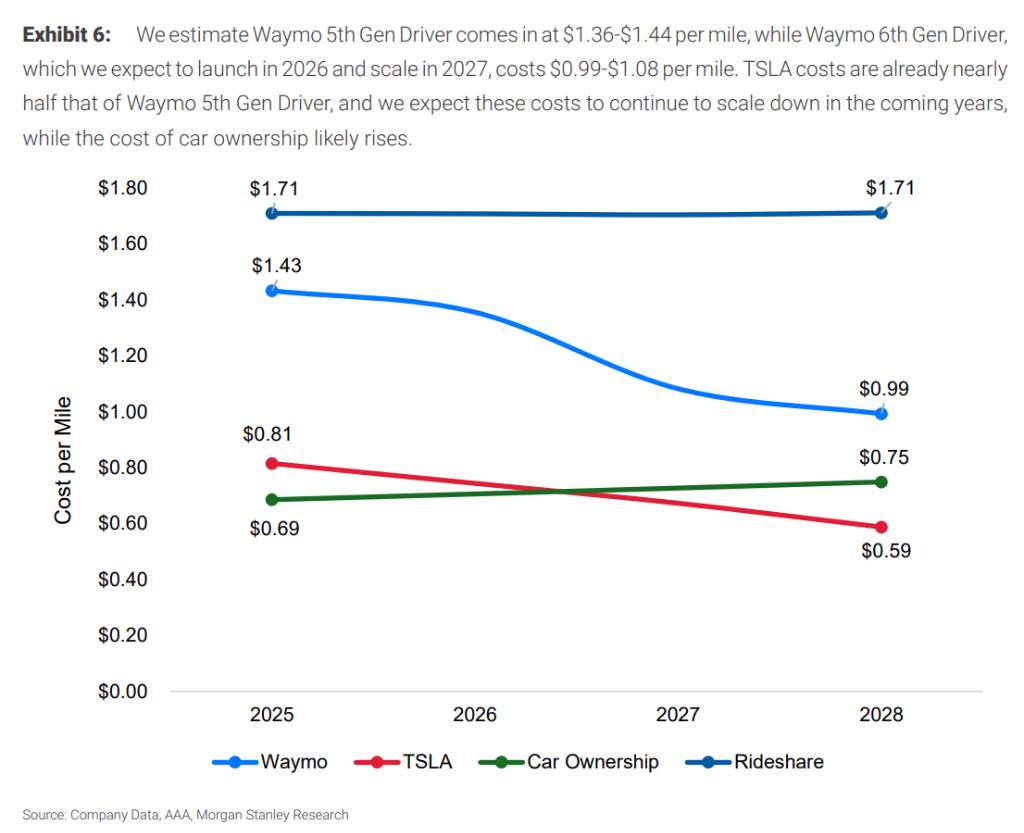

2.成本数据:特斯拉拥有压倒性优势

Waymo: 目前第5代车型的每英里成本高达1.36-1.43美元。即使是预计2026年推出、2027年规模化的第6代车型,成本也仅降至0.99-1.08美元。

特斯拉: 目前估算的每英里成本仅为0.81美元。

对比: 特斯拉目前的成本已经比Waymo现有车型低约40%-43%,且接近美国私人拥车成本(约0.70美元/英里)。

关键点: 谁能更快补齐短板(Waymo降本 vs 特斯拉提升安全),谁就是最终赢家。

优步(Uber)与Lyft:面临“蚕食”风险,估值承压

对于网约车平台Uber和Lyft来说,自动驾驶即是机遇也是巨大的生存威胁。关键变量在于“增量”——自动驾驶是带来了新的出行需求,还是仅仅抢走了现有人类司机的生意?

份额剧减预警:

目前Uber和Lyft占据网约车市场约70%和30%的份额。

但在摩根士丹利的模型中,到2032年,Uber和Lyft预计仅能捕获美国自动驾驶行程的22%和7%(假设Waymo等通过自家APP运营部分行程,且特斯拉不与它们合作)。

盈利冲击:

如果自动驾驶完全是对现有业务的“蚕食”,预计将导致Uber 2030年的EBITDA下降4%,Lyft下降16%。

只有在自动驾驶带来完全“增量”的情况下,才能对EBITDA产生正向贡献(Uber +1%,Lyft +3%)。

估值下调:

鉴于自动驾驶带来的长期不确定性悬顶,摩根士丹利将Uber和Lyft的目标估值倍数下调了约10%。Uber目标价从115美元下调至110美元。

谷歌(Alphabet):Waymo虽好,但仅是九牛一毛

尽管Waymo在技术和落地城市上领先,并在2024年底的融资中获得了超过450亿美元的估值,但对母公司Alphabet的整体市值影响有限。

估值测算: 即使在假设情境下将Waymo估值提升至2000亿美元(相当于Uber全球网约车和外卖业务的总和),这也仅占Alphabet当前企业价值的约5%。

投资启示:Waymo的成功更多是谷歌长期技术储备的体现,短期内难以成为谷歌股价上涨的核心驱动力。

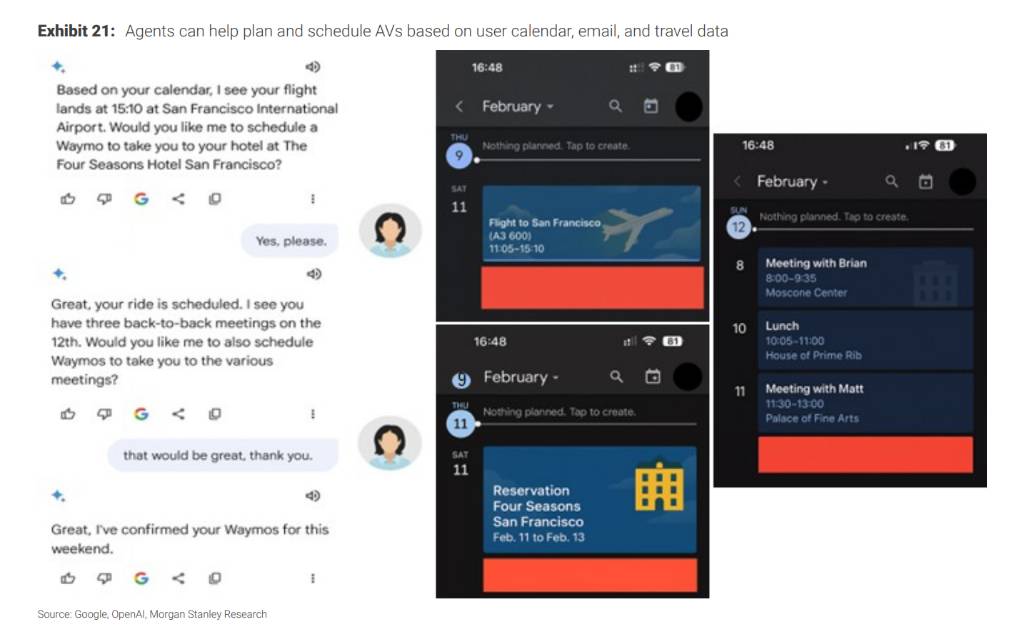

AI Agents(智能体):被忽视的加速器

摩根士丹利提出了一个被市场忽视的催化剂:AI代理整合。

未来的AI代理可以访问用户的日历、邮件和旅行计划,自动、无缝地调度自动驾驶车辆。

谷歌的优势:拥有搜索、G-suite、谷歌日历和Waymo的垂直整合能力,谷歌最有潜力提供这种“主动式”的出行服务体验,从而降低用户门槛,加速自动驾驶的普及。这将是谷歌在自动驾驶战争中除了Waymo之外的另一张王牌。

~~~~~~~~~~~~~~~~~~~~~~~~

以上精彩内容来自追风交易台。

更详细的解读,包括实时解读、一线研究等内容,请加入【追风交易台▪年度会员】

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

财联社12月9日讯(编辑 潇湘)随着AI浪潮持续重塑全球经济格局,人们对于这一赛道不断涌现出的风口企业,无疑已屡见不鲜。不过,有人“得意”的同时自然也会有人“失意”——那些未能及时采用该技术的企业可能面临被时代淘汰的风险,而业内人士此前对于这方面风险的警惕程度似乎并不高。

对此,业内知名的韦德布什(Wedbush)证券分析师Dan Ives就将目光投向了这一领域。他在周一发布的报告中列出了12只“AI输家”股票,认为这些公司在人工智能浪潮中“被甩在后面”的可能性最高。该名单包含了一系列该公司评级为中性或表现逊于大盘的股票,包括了:

英特尔、惠普、高通、优步、来福车(Lyft)、Pinterest、Trade Desk、Adobe、DocuSign、Workday、Nice和Maplebear(Instacart)。

其中,韦德布什分析师近期已放弃了对Pinterest和Nice股票的看涨立场。

硬件厂商面临成本压力

一一来看。尽管英特尔、惠普和高通从事于硬件制造,但Ives认为它们仍属“输家”之列,因为人工智能基础设施热潮正通过被其称之为“内存挤压”的现象,冲击这些公司核心业务。随着需求超过供应导致内存成本上涨,这些硬件供应商将难以将成本转嫁给购买个人电脑的消费者。

韦德布什团队指出,即便英特尔获得美国政府支持也收效甚微——该公司还未能达成实质性交易,且在AI基础设施市场正持续失去份额,不断被AMD蚕食。鉴于英特尔约60%的营收来自PC而非AI服务器,Ives预计该公司毛利率到2026年底可能萎缩逾5%。

遭AI冲击的软件股

Adobe、Docusign、Workday和Nice等软件股,则可能因市场担忧AI将使传统软件解决方案过时而遭受重创,艾夫斯认为这些公司难以实现反弹。他指出,这些企业依赖按用户收费的高成本订阅模式,而AI则更倾向于按使用量计费的低成本“消费”模式。

Ives指出,若排除汇率影响,Adobe数字媒体业务(含Illustrator、Photoshop等服务)的年度经常性收入已出现“小幅放缓”。他补充道,Adobe在生成式人工智能领域的自主研发中“难以显著提升变现能力”。

Ives还提到,相较同行,Adobe在AI产品Firefly的落地速度存在滞后。这意味着该公司最终将陷入“守住市场份额而非抢占份额”的境地。他同时预测,随着更廉价的AI创意工具普及,Adobe核心的专业用户群体将逐步萎缩。

Ives近期已下调了云联络中心即服务(CCaaS)平台供应商Nice的评级,同样反映出用户基数萎缩的威胁。Wedbush团队指出,谷歌母公司Alphabet、亚马逊和微软等超大规模企业正进军Nice所在的市场领域。

广告、外卖和网约车公司也有麻烦?

韦德布什团队表示,大型科技巨头还正在冲击Pinterest和Trade Desk等小型广告企业,以及Instacart、优步和Lyft等食品配送和网约车公司。

广告商越来越优先选择亚马逊、谷歌和Meta的生态系统,因为这些平台能直接从客户那里收集数据,这已促使韦德布什分析师Scott McDevitt在周一的报告中对Pinterest的前景持更谨慎的态度。

与此同时,Ives在报告中写道,随着特斯拉无人出租车Cybercab和谷歌无人出租车Waymo的崛起,网约车公司正面临“巨大颠覆”——行业价值正从轻资产平台转向拥有完整自动驾驶技术栈的平台。

韩国主要证券交易所运营商在约一个月内第二次就SK海力士的股价飙升发出警示,这引发了对该股可能已经过热的担忧。韩国交易所于周二对该股票发布了为期一天的“投资警示”。这一警示不会导致交易停止,但示意投资者应谨慎行事。受此消息影响,截至发稿,该股早盘交易中跌近2%。

此类警示通常在股票成交量或价格出现突然或无法解释的重大变动时触发。SK海力士股价周一上涨6.1%,市场猜测该公司正计划发行美国存托凭证。该公司对此则表示,ADR相关事宜“尚未有任何确认”。

作为AI芯片霸主英伟达(NVDA.US)重要的高带宽内存(HBM)供应商,SK海力士的股价今年以来上涨了两倍多。值得注意的是,11月3日,韩国证券交易所于11月3日晚发布了一份关于SK海力士股票的“投资警示”,该警示有效期为一天,交易所称这是基于该股票的大幅上涨做出的判断。在这份警示发出之后。11月4日,该公司该股票在韩国证券交易所的跌幅高达5.3%。

这种来自交易所的警示对于一家大型上市公司来说是较为罕见的,且交易所发出的警示是触发更高级别警报之前的预警信号,这将限制保证金交易。据悉,如果一只股票处于投资警示状态且满足其中八项标准之一,例如:在三个交易日内上涨 100%,交易所将发布投资警报;此外,如果该股票在两个交易日内上涨40%,交易将暂停一天。

AI需求爆表,SK海力士Q3利润创新高

得益于全球人工智能(AI)基础设施建设热潮对内存需求的提振,SK海力士第三季度销售额达24.5万亿韩元,营业利润达到创纪录的11.4万亿韩元。

SK海力士计划在明年投入更多资金以提高产能,力求加快产量增长,以赶上由OpenAI、Meta(META.US)等行业领军企业引领的前所未有的大规模投资浪潮。SK海力士将于本季度开始向客户供应下一代HBM4组件,并将于2026年全面开展销售业务。

SK 海力士的高管在财报电话会议上表示,HBM芯片自2023年起就已售罄,到2027年供应仍将紧张。该公司表示,内存市场已经进入超级周期,看到内存需求发生结构性变化。

从更长远来看,许多投资者和科技公司都坚信,人工智能的出现将引发内存市场的“超级周期”,尤其是对于制造人工智能加速器和诸如ChatGPT这类服务所需的HBM芯片而言。这对HBM行业的领军者SK海力士而言无疑是重大利好。分析指出,2026年,SK海力士的销售额和利润预计将大幅增长,这得益于对DRAM和NAND芯片的需求。该公司在财报中宣布,DRAM位需求(总量)明年可能会增长超过20%。更重要的是,NAND销售量可能会大幅增加,因为SK海力士预计2026年位需求将增长17%-19%。更高的需求能够提高销售价格,从而提升SK海力士的利润。

华尔街见闻

全球债券巨头PIMCO首席投资官警告,美国信用市场,特别是迅速膨胀的私人信贷领域,存在评级虚高的“危险假设”,这与2008年金融危机前的自满情绪相似。他指出,投资者过度依赖第三方评级而非自身分析,可能在经济放缓时面临损失。

全球最大债券基金之一的首席投资官警告称,美国信用市场正建立在“危险的”假设之上,虚高的评级可能正在给投资者带来一种虚假的安全感,而此时美联储出手干预市场的能力正面临限制。

据彭博12月8日报道,PIMCO首席投资官Dan Ivascyn在一次播客节目中表示,仅仅因为评级机构给出了投资级评级,就想当然地认为其符合标准是“非常、非常危险的”。他指出,当前市场与金融危机前存在相似之处,只不过上次是向低质量家庭放贷,而这次是向低质量公司。

这一警告的背景是私人信贷市场的迅猛扩张。各类基金为争夺一度由银行主导的贷款业务而展开激烈竞争,这促使一些投资者更加依赖第三方评级,而非进行深入的自主信用分析。Ivascyn认为,这与2008年金融危机前市场普遍存在的自满情绪如出一辙。

Ivascyn的担忧并非孤例,监管机构已开始关注私人信贷市场的潜在风险。据报道,美国证券交易委员会(SEC)正在对私人信贷领域最活跃的评级机构之一Egan-Jones Ratings Co.进行调查。

此外,国际清算银行(BIS)在今年早些时候的一份报告中也指出,大量资金涌入私人信贷市场,尤其是来自保险公司的资金,“可能导致对信誉的评估被夸大,以及相应的资本计提不足”。

风险与机遇并存的“新时代”

尽管Ivascyn对评级问题提出警告,但他认为当前市场正进入一个“新时代”,为主动型投资者提供了机遇。他指出,“激进的”承销标准、更宽的风险溢价以及央行干预范围的缩小,意味着市场正回归基本面驱动。

“你回到了一个市场越来越需要依靠自身、依靠基本面站稳脚跟的环境,”Ivascyn表示,“这是一个激动人心的时刻。这意味着市场上有更多的风险溢价、期限溢价,以及更高的绝对和相对收益率。”

PIMCO自身的投资策略也反映了这一点。据报道,尽管特朗普政府的关税政策引发了债市动荡,但PIMCO仍增持了美国国债。此外,该基金还大量买入机构支持的抵押贷款债券,Ivascyn称其“与公司债相比,甚至在绝对意义上,利差都非常阔”。

得益于此,PIMCO旗下规模达2130亿美元的旗舰基金Pimco Income Fund今年实现了10.4%的回报。

展望未来,Ivascyn表示,公司预计得益于人工智能相关的资本投资和特朗普政府《大漂亮法案》的影响,美国经济将在2026年初走强。但他同时警告,如果经济增长放缓,信贷损失可能会增加,并可能引发一些“失望”。

对于市场关注的美联储独立性问题,以及Kevin Hassett被视为接替主席鲍威尔的热门人选,Ivascyn表示PIMCO对此并非“重大担忧”。他认为,“委员会将继续关注双重使命”,主席只是“一票而已”,美联储的“独立精神”将得以维持。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。