行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)公:--

预: --

前: --

英国服务业指数月率

英国服务业指数月率公:--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)公:--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)公:--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)公:--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)公:--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)公:--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)公:--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)公:--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)公:--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)公:--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)公:--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)公:--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)公:--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)公:--

预: --

前: --

印度存款增长年率

印度存款增长年率公:--

预: --

前: --

巴西服务业增长年率 (10月)

巴西服务业增长年率 (10月)公:--

预: --

前: --

墨西哥工业产值年率 (10月)

墨西哥工业产值年率 (10月)公:--

预: --

前: --

俄罗斯贸易账 (10月)

俄罗斯贸易账 (10月)公:--

预: --

前: --

费城联储主席保尔森发表讲话

费城联储主席保尔森发表讲话 加拿大营建许可月率 (季调后) (10月)

加拿大营建许可月率 (季调后) (10月)公:--

预: --

前: --

加拿大批发销售年率 (10月)

加拿大批发销售年率 (10月)公:--

预: --

前: --

加拿大批发库存月率 (10月)

加拿大批发库存月率 (10月)公:--

预: --

前: --

加拿大批发库存年率 (10月)

加拿大批发库存年率 (10月)公:--

预: --

前: --

加拿大批发销售月率 (季调后) (10月)

加拿大批发销售月率 (季调后) (10月)公:--

预: --

前: --

德国经常账 (未季调) (10月)

德国经常账 (未季调) (10月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

日本短观大型非制造业景气判断指数 (第四季度)

日本短观大型非制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观小型制造业前景指数 (第四季度)

日本短观小型制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型非制造业前景指数 (第四季度)

日本短观大型非制造业前景指数 (第四季度)--

预: --

前: --

日本短观大型制造业前景指数 (第四季度)

日本短观大型制造业前景指数 (第四季度)--

预: --

前: --

日本短观小型制造业景气判断指数 (第四季度)

日本短观小型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型制造业景气判断指数 (第四季度)

日本短观大型制造业景气判断指数 (第四季度)--

预: --

前: --

日本短观大型企业资本支出年率 (第四季度)

日本短观大型企业资本支出年率 (第四季度)--

预: --

前: --

英国Rightmove住宅销售价格指数年率 (12月)

英国Rightmove住宅销售价格指数年率 (12月)--

预: --

前: --

中国大陆工业产出年率 (年初至今) (11月)

中国大陆工业产出年率 (年初至今) (11月)--

预: --

前: --

中国大陆城镇失业率 (11月)

中国大陆城镇失业率 (11月)--

预: --

前: --

沙特阿拉伯CPI年率 (11月)

沙特阿拉伯CPI年率 (11月)--

预: --

前: --

欧元区工业产出年率 (10月)

欧元区工业产出年率 (10月)--

预: --

前: --

欧元区工业产出月率 (10月)

欧元区工业产出月率 (10月)--

预: --

前: --

加拿大成屋销售月率 (11月)

加拿大成屋销售月率 (11月)--

预: --

前: --

欧元区储备资产总额 (11月)

欧元区储备资产总额 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

加拿大新屋开工 (11月)

加拿大新屋开工 (11月)--

预: --

前: --

美国纽约联储制造业就业指数 (12月)

美国纽约联储制造业就业指数 (12月)--

预: --

前: --

美国纽约联储制造业指数 (12月)

美国纽约联储制造业指数 (12月)--

预: --

前: --

加拿大核心CPI年率 (11月)

加拿大核心CPI年率 (11月)--

预: --

前: --

加拿大制造业未完成订单月率 (10月)

加拿大制造业未完成订单月率 (10月)--

预: --

前: --

加拿大制造业新订单月率 (10月)

加拿大制造业新订单月率 (10月)--

预: --

前: --

加拿大核心CPI月率 (11月)

加拿大核心CPI月率 (11月)--

预: --

前: --

加拿大制造业库存月率 (10月)

加拿大制造业库存月率 (10月)--

预: --

前: --

加拿大CPI年率 (11月)

加拿大CPI年率 (11月)--

预: --

前: --

加拿大CPI月率 (11月)

加拿大CPI月率 (11月)--

预: --

前: --

加拿大CPI年率 (季调后) (11月)

加拿大CPI年率 (季调后) (11月)--

预: --

前: --

加拿大核心CPI月率 (季调后) (11月)

加拿大核心CPI月率 (季调后) (11月)--

预: --

前: --

无匹配数据

CTCP Chứng khoán Stanley Brothers (SBSI, UPCoM: VUA) công bố nghị quyết triển khai phương án chào bán cổ phiếu riêng lẻ để tăng vốn điều lệ. Trong đó, có nêu danh sách các nhà đầu tư tham gia đợt chào bán.

Việc chào bán cổ phiếu đã được thông qua tại ĐHĐCĐ bất thường của VUA vào tháng 9/2025. Theo đó, VUA sẽ chào bán 166.1 triệu cp riêng lẻ với giá 10,000 đồng/cp, dự kiến thu về 1.66 ngàn tỷ đồng nhằm bổ sung nguồn lực kinh doanh. Mức giá này thấp hơn 38% so với thị giá hiện tại (16,900 đồng/cp tại phiên 24/11).

Diễn biến giá cổ phiếu VUA

Vốn điều lệ sau chào bán dự kiến là 2 ngàn tỷ đồng. Số vốn thu về được sử dụng để đầu tư hệ thống công nghệ thông tin; bổ sung nguồn vốn cho hoạt động cho vay ký quỹ (margin), tự doanh, và bảo lãnh phát hành chứng khoán.

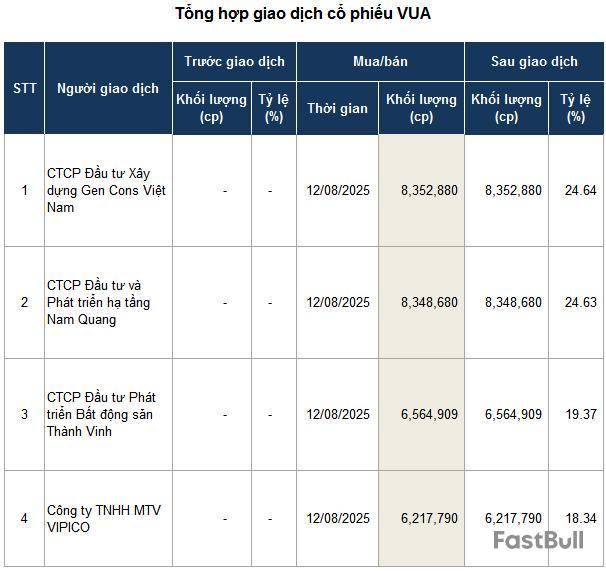

Đối tượng chào bán là các nhà đầu tư chứng khoán chuyên nghiệp. Theo danh sách công bố tại nghị quyết, có 6 nhà đầu tư tổ chức tham gia đợt chào bán. Bên cạnh 4 cổ đông lớn là CTCP Đầu tư Xây dựng Gen Cons Việt Nam (đang nắm 24.64% vốn, tương đương 8.4 triệu cp), CTCP Đầu tư và Phát triển hạ tầng Nam Quang (24.63% vốn, hơn 8.3 triệu cp), CTCP Đầu tư Phát triển Bất động sản Thành Vinh (19.37%, gần 6.6 triệu cp) và Công ty TNHH MTV VIPICO (18.34%, hơn 6.2 triệu cp), có sự xuất hiện của 2 cổ đông khác là CTCP Kinh doanh Xây dựng - Vận tải Thanh Hà và CTCP Bất động sản Xây dựng Hưng Thịnh. Nếu đợt chào bán thành công, 2 cổ đông Thanh Hà và Bất động sản Xây dựng Hưng Thịnh sẽ sở hữu 4% cổ phần tại VUA, tương đương 4 triệu cp.

Mối liên hệ các nhà đầu tư với VUA

Thời gian thực hiện dự kiến trong quý 4/2025 hoặc quý 1/2026, sau khi được UBCKNN chấp thuận. Cổ phiếu chào bán sẽ bị hạn chế chuyển nhượng trong vòng 1 năm.

Tại đại hội, lãnh đạo VUA cho biết việc tăng vốn là hết sức cần thiết, nhằm nâng cao năng lực tài chính, tăng quy mô vốn cho hoạt động kinh doanh, cho vay giao dịch ký quỹ, đầu tư tài chính, bảo lãnh phát hành…; cung cấp nhiều sản phẩm dịch vụ tài chính mới cho khách hàng nhằm đáp ứng yêu cầu cạnh tranh trong ngành; nâng cao năng lực cạnh tranh và sẵn sàng nguồn lực tài chính để thực thi kế hoạch kinh doanh.

Hải Âu

FILI - 13:00:00 24/11/2025

MỚI

Lộ diện dàn cổ đông Stanley Brothers tham gia đợt chào bán nâng vốn lên 2.000 tỷ

CTCP Chứng khoán Stanley Brothers (SBSI, UPCoM: VUA) công bố nghị quyết triển khai phương án chào bán cổ phiếu riêng lẻ để tăng vốn điều lệ. Trong đó, có nêu danh sách các nhà đầu tư tham gia đợt chào bán.

Việc chào bán cổ phiếu đã được thông qua tại ĐHĐCĐ bất thường của VUA vào tháng 9/2025. Theo đó, VUA sẽ chào bán 166.1 triệu cp riêng lẻ với giá 10,000 đồng/cp, dự kiến thu về 1.66 ngàn tỷ đồng nhằm bổ sung nguồn lực kinh doanh. Mức giá này thấp hơn 38% so với thị giá hiện tại (16,900 đồng/cp tại phiên 24/11).

Vốn điều lệ sau chào bán dự kiến là 2 ngàn tỷ đồng. Số vốn thu về được sử dụng để đầu tư hệ thống công nghệ thông tin; bổ sung nguồn vốn cho hoạt động cho vay ký quỹ (margin), tự doanh, và bảo lãnh phát hành chứng khoán.

Đối tượng chào bán là các nhà đầu tư chứng khoán chuyên nghiệp. Theo danh sách công bố tại nghị quyết, có 6 nhà đầu tư tổ chức tham gia đợt chào bán. Bên cạnh 4 cổ đông lớn là CTCP Đầu tư Xây dựng Gen Cons Việt Nam (đang nắm 24.64% vốn, tương đương 8.4 triệu cp), CTCP Đầu tư và Phát triển hạ tầng Nam Quang (24.63% vốn, hơn 8.3 triệu cp), CTCP Đầu tư Phát triển Bất động sản Thành Vinh (19.37%, gần 6.6 triệu cp) và Công ty TNHH MTV VIPICO (18.34%, hơn 6.2 triệu cp), có sự xuất hiện của 2 cổ đông khác là CTCP Kinh doanh Xây dựng - Vận tải Thanh Hà và CTCP Bất động sản Xây dựng Hưng Thịnh. Nếu đợt chào bán thành công, 2 cổ đông Thanh Hà và Bất động sản Xây dựng Hưng Thịnh sẽ sở hữu 4% cổ phần tại VUA, tương đương 4 triệu cp.

Nguồn: VUA

Mối liên hệ các nhà đầu tư với VUA

Nguồn: VUA

Thời gian thực hiện dự kiến trong quý 4/2025 hoặc quý 1/2026, sau khi được UBCKNN chấp thuận. Cổ phiếu chào bán sẽ bị hạn chế chuyển nhượng trong vòng 1 năm.

Tại đại hội, lãnh đạo VUA cho biết việc tăng vốn là hết sức cần thiết, nhằm nâng cao năng lực tài chính, tăng quy mô vốn cho hoạt động kinh doanh, cho vay giao dịch ký quỹ, đầu tư tài chính, bảo lãnh phát hành…; cung cấp nhiều sản phẩm dịch vụ tài chính mới cho khách hàng nhằm đáp ứng yêu cầu cạnh tranh trong ngành; nâng cao năng lực cạnh tranh và sẵn sàng nguồn lực tài chính để thực thi kế hoạch kinh doanh.

CTCP Chứng khoán Stanley Brothers (SBSI, UPCoM: VUA) có kế hoạch tổ chức ĐHĐCĐ bất thường lần 1/2025 nhằm thông qua phương án tăng vốn điều lệ từ 339 tỷ đồng lên 2,000 tỷ đồng thông qua chào bán riêng lẻ, đồng thời bầu lại dàn nhân sự HĐQT, BKS mới.

Đại hội dự kiến được tổ chức vào sáng ngày 14/10 tại tầng 7, Rox Tower, số 54A đường Nguyễn Chí Thanh, phường Láng, TP. Hà Nội. Trước đó, SBSI đã chốt danh sách cổ đông dự họp vào ngày 05/09.

Tăng vốn điều lệ lên 2,000 tỷ đồng

HĐQT SBSI dự kiến trình cổ đông xem xét kế hoạch phát hành tối đa 166.1 triệu cp riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, thực hiện trong năm 2025 và 2026, dự kiến nâng vốn điều lệ từ 339 tỷ đồng lên 2,000 tỷ đồng.

Nếu được thông qua, đại hội sẽ ủy quyền cho HĐQT đàm phán với nhà đầu tư và quyết định giá chào bán tại từng thời điểm, đảm bảo không thấp hơn mệnh giá và không thấp hơn giá trị sổ sách cổ phiếu theo BCTC soát xét/kiểm toán gần nhất trước ngày HĐQT thông qua Nghị quyết triển khai phương án.

Tại thời điểm 30/06/2025, dù có vốn góp chủ sở hữu 339 tỷ đồng, nhưng quy mô vốn chủ của SBSI chỉ nhỉnh hơn 260 tỷ đồng do chịu lỗ lũy kế hơn 81 tỷ đồng, phản ánh tình hình kinh doanh khó khăn.

Như vậy, giá trị sổ sách tại thời điểm 30/06/2025 chỉ 7,676 đồng/cp. Do đó, khả năng SBSI trong thời gian tới sẽ sử dụng mệnh giá 10,000 đồng/cp để xác định giá chào bán tối thiểu.

Xu hướng lỗ lũy kế ngày càng lớn của SBSI

Với giả định có thể thu về tối đa 1,661 tỷ đồng (tính theo mệnh giá) từ đợt chào bán, SBSI cho biết sẽ dùng số tiền này để bổ sung nguồn lực cho các hoạt động kinh doanh, bao gồm đầu tư hệ thống công nghệ thông tin, hoạt động cho vay ký quỹ (margin), tự doanh và bảo lãnh phát hành chứng khoán.

Theo Công ty, việc tăng vốn là hết sức cần thiết, nhằm nâng cao năng lực tài chính, tăng quy mô vốn cho hoạt động kinh doanh, cho vay giao dịch ký quỹ, đầu tư tài chính, bảo lãnh phát hành…; cung cấp nhiều sản phẩm dịch vụ tài chính mới cho khách hàng nhằm đáp ứng yêu cầu cạnh tranh trong ngành; nâng cao năng lực cạnh tranh và sẵn sàng nguồn lực tài chính để thực thi kế hoạch kinh doanh.

Thay thế dàn lãnh đạo "9x"

Đại hội sắp tới cũng sẽ xem xét thông qua việc tăng số lượng thành viên HĐQT từ 3 lên 5 để tăng cường công tác quản trị trong giai đoạn phát triển mới, đồng thời thay thế toàn bộ 3 thành viên HĐQT và 3 thành viên BKS nhiệm kỳ 2024-2029 đã nộp đơn xin từ nhiệm vào ngày 12/08 vì lý do cá nhân.

Đáng chú ý, dàn lãnh đạo vừa từ nhiệm đa phần có tuổi đời rất trẻ, bao gồm Chủ tịch Luyện Quang Thắng (1994), Thành viên HĐQT kiêm Tổng Giám đốc Nguyễn Quang Anh (1978), Thành viên HĐQT Phạm Hoàng Hải (1990); Trưởng BKS Đỗ Đức Lộc (1992), Thành viên BKS Đinh Thị Lan Anh (1990) và Lê Thị Giang (1993).

Cũng trong ngày 12/08, SBSI bổ nhiệm bà Trương Thị Lan Anh làm Giám đốc Tài chính mới. Nhân vật này từng giữ vai trò Giám đốc Kế toán Chi tiêu tại Ngân hàng TMCP Hàng hải Việt Nam - MSB (2017-2025), Kiểm soát viên Kế toán Thuế Ngân hàng tại TMCP Kỹ Thương Việt Nam - Techcombank (2011-2017), Trưởng nhóm Kế toán thanh toán CTCP FPT (2003-2011).

Huy Khải

FILI - 16:43:00 22/09/2025

SBSI muốn tăng vốn lên 2,000 tỷ, thay thế dàn lãnh đạo “9x”

CTCP Chứng khoán Stanley Brothers (SBSI, UPCoM: VUA) có kế hoạch tổ chức ĐHĐCĐ bất thường lần 1/2025 nhằm thông qua phương án tăng vốn điều lệ từ 339 tỷ đồng lên 2,000 tỷ đồng thông qua chào bán riêng lẻ, đồng thời bầu lại dàn nhân sự HĐQT, BKS mới.

Đại hội dự kiến được tổ chức vào sáng ngày 14/10 tại tầng 7, Rox Tower, số 54A đường Nguyễn Chí Thanh, phường Láng, TP. Hà Nội. Trước đó, SBSI đã chốt danh sách cổ đông dự họp vào ngày 05/09.

Tăng vốn điều lệ lên 2,000 tỷ đồng

HĐQT SBSI dự kiến trình cổ đông xem xét kế hoạch phát hành tối đa 166.1 triệu cp riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, thực hiện trong năm 2025 và 2026, dự kiến nâng vốn điều lệ từ 339 tỷ đồng lên 2,000 tỷ đồng.

Nếu được thông qua, đại hội sẽ ủy quyền cho HĐQT đàm phán với nhà đầu tư và quyết định giá chào bán tại từng thời điểm, đảm bảo không thấp hơn mệnh giá và không thấp hơn giá trị sổ sách cổ phiếu theo BCTC soát xét/kiểm toán gần nhất trước ngày HĐQT thông qua Nghị quyết triển khai phương án.

Tại thời điểm 30/06/2025, dù có vốn góp chủ sở hữu 339 tỷ đồng, nhưng quy mô vốn chủ của SBSI chỉ nhỉnh hơn 260 tỷ đồng do chịu lỗ lũy kế hơn 81 tỷ đồng, phản ánh tình hình kinh doanh khó khăn.

Như vậy, giá trị sổ sách tại thời điểm 30/06/2025 chỉ 7,676 đồng/cp. Do đó, khả năng SBSI trong thời gian tới sẽ sử dụng mệnh giá 10,000 đồng/cp để xác định giá chào bán tối thiểu.

Với giả định có thể thu về tối đa 1,661 tỷ đồng (tính theo mệnh giá) từ đợt chào bán, SBSI cho biết sẽ dùng số tiền này để bổ sung nguồn lực cho các hoạt động kinh doanh, bao gồm đầu tư hệ thống công nghệ thông tin, hoạt động cho vay ký quỹ (margin), tự doanh và bảo lãnh phát hành chứng khoán.

Theo Công ty, việc tăng vốn là hết sức cần thiết, nhằm nâng cao năng lực tài chính, tăng quy mô vốn cho hoạt động kinh doanh, cho vay giao dịch ký quỹ, đầu tư tài chính, bảo lãnh phát hành…; cung cấp nhiều sản phẩm dịch vụ tài chính mới cho khách hàng nhằm đáp ứng yêu cầu cạnh tranh trong ngành; nâng cao năng lực cạnh tranh và sẵn sàng nguồn lực tài chính để thực thi kế hoạch kinh doanh.

Thay thế dàn lãnh đạo "9x"

Đại hội sắp tới cũng sẽ xem xét thông qua việc tăng số lượng thành viên HĐQT từ 3 lên 5 để tăng cường công tác quản trị trong giai đoạn phát triển mới, đồng thời thay thế toàn bộ 3 thành viên HĐQT và 3 thành viên BKS nhiệm kỳ 2024-2029 đã nộp đơn xin từ nhiệm vào ngày 12/08 vì lý do cá nhân.

Đáng chú ý, dàn lãnh đạo vừa từ nhiệm đa phần có tuổi đời rất trẻ, bao gồm Chủ tịch Luyện Quang Thắng (1994), Thành viên HĐQT kiêm Tổng Giám đốc Nguyễn Quang Anh (1978), Thành viên HĐQT Phạm Hoàng Hải (1990); Trưởng BKS Đỗ Đức Lộc (1992), Thành viên BKS Đinh Thị Lan Anh (1990) và Lê Thị Giang (1993).

Cũng trong ngày 12/08, SBSI bổ nhiệm bà Trương Thị Lan Anh làm Giám đốc Tài chính mới. Nhân vật này từng giữ vai trò Giám đốc Kế toán Chi tiêu tại Ngân hàng TMCP Hàng hải Việt Nam - MSB (2017-2025), Kiểm soát viên Kế toán Thuế Ngân hàng tại TMCP Kỹ Thương Việt Nam - Techcombank (2011-2017), Trưởng nhóm Kế toán thanh toán CTCP FPT (2003-2011).

Chưa dừng lại với TVR32504, CTCP Đầu tư Phát triển Bất động sản Thành Vinh – một trong 4 cổ đông lớn mới của CTCP Chứng khoán Stanley Brothers đã tiếp tục phát hành thêm lô trái phiếu mới TVR32505 với giá trị 610 tỷ đồng, đánh dấu lô trái phiếu thứ năm phát hành trong quý 3/2025.

Cụ thể, lô TVR32505 được phát hành vào ngày 09/09/2025, sẽ đáo hạn vào ngày 09/09/2033, tức 96 tháng. Lãi suất cố định 9.2%/năm, tiền lãi sẽ được trả một lần vào ngày đáo hạn.

Trước TVR32505, Thành Vinh đã phát hành 4 lô trái phiếu khác trong tháng 7 (TVR32501 và TVR32502) và tháng 8 (TVR32503 và TVR32504). Các trái phiếu này đều có lãi suất 9.2%/năm và tiền lãi trả vào ngày đáo hạn. Điểm khác là hai lô phát hành trong tháng 7 có kỳ hạn 84 tháng, còn lô tháng 8 kỳ hạn 72 tháng.

Sau các đợt phát hành liên tiếp, tổng dư nợ trái phiếu của Công ty Thành Vinh lên 2,610 tỷ đồng.

CTCP Đầu tư Phát triển BĐS Thành Vinh thành lập vào ngày 15/10/2018 tại tỉnh Nghệ An. Ngành nghề kinh doanh chính là Kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê. Vốn điều lệ hiện tại là 905 tỷ đồng. Tổng Giám đốc kiêm đại diện pháp luật là ông Nguyễn Huy Hoàng.

Trong báo cáo xếp hạng tín nhiệm ngày 03/04/2025, Saigon Ratings đánh giá Công ty Thành Vinh là có lợi thế cạnh tranh trên thị trường nhờ có mối quan hệ hợp tác kinh doanh chiến lược với TNR và các đối tác khác.

Tuy nhiên, thương hiệu trên thị trường và các nguồn lực Thành Vinh còn rất hạn chế. Bên cạnh đó, Công ty Thành Vinh chưa có quỹ đất dự phòng đầu tư dự án đủ lớn để phát triển kinh doanh trong trung và dài hạn.

Do đó, Saigon Ratings đánh giá việc năm 2025, Công ty Thành Vinh thực hiện chính sách gia tăng đòn bẩy tài chính mạnh, trong khi dòng tiền và lợi nhuận kinh doanh chưa được ổn định, dẫn tới khả năng đảm bảo thực hiện các nghĩa vụ nợ đầy đủ và đúng hạn của Công ty trong trung và dài hạn sẽ bị suy giảm đáng kể.

Hà Lễ

FILI - 11:45:23 16/09/2025

CTCP Đầu tư Phát triển Bất động sản Thành Vinh – một trong 4 cổ đông lớn mới của CTCP Chứng khoán Stanley Brothers vừa hoàn tất huy động 600 tỷ đồng thông qua phát hành trái phiếu.

Theo đó, lô trái phiếu của Công ty Thành Vinh phát hành vào ngày 13/08, có mã TVR32504, kỳ hạn 72 tháng, đáo hạn vào 13/08/2031. Lãi suất cố định 9.2%/năm, tiền lãi trả một lần khi đến hạn. Đây là lô trái phiếu thứ 4 đang lưu hành của Công ty.

3 lô còn lại đều được Thành Vinh phát hành trong năm nay, với 2 lô phát hành tháng 7 (TVR32501 và TVR32502) và 1 lô ngay đầu tháng 8 (TVR32503). Các trái phiếu này đều có lãi suất 9.2%/năm và tiền lãi trả vào ngày đáo hạn. Điểm khác là hai lô phát hành trong tháng 7 có kỳ hạn 84 tháng, còn lô đầu tháng 8 kỳ hạn 72 tháng.

Sau các đợt phát hành liên tiếp, tổng dư nợ trái phiếu của Công ty Thành Vinh lên 2,000 tỷ đồng.

Được biết, đợt phát hành trái phiếu lần 4 của Công ty Thành Vinh diễn ra chỉ 1 ngày sau khi doanh nghiệp này mua vào gần 6.6 triệu cp VUA, qua đó trở thành cổ đông lớn của công ty chứng khoán này với tỷ lệ 19.37%. Giá trị thương vụ ước tính đạt khoảng 92 tỷ đồng.

CTCP Đầu tư Phát triển BĐS Thành Vinh thành lập vào ngày 15/10/2018 tại tỉnh Nghệ An. Ngành nghề kinh doanh chính là Kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê.

Tại thời điểm mới thành lập, vốn điều lệ 20 tỷ đồng; trong đó cổ đông lớn nhất là CTCP Bất động sản Hano – Vid góp 90%, ông Lê Đức Đông góp 5% và ông Phạm Tiến Đạt 5%. Thành Vinh hiện có vốn điều lệ 905 tỷ đồng. Tổng Giám đốc kiêm đại diện pháp luật là ông Nguyễn Huy Hoàng.

Trong báo cáo xếp hạng tín nhiệm ngày 03/04/2025, Saigon Ratings đánh giá Công ty Thành Vinh là có lợi thế cạnh tranh trên thị trường nhờ có mối quan hệ hợp tác kinh doanh chiến lược với TNR và các đối tác khác. Sản phẩm bất động sản hiện nay của Công ty chủ yếu là đất nền nhà ở và các sản phẩm khác như nhà phố, biệt thự ở các dự án, dành cho phân khúc khách hàng có thu nhập trung bình. Một số dự án có chi phí giá thành đầu tư tương đối thấp và biên lợi nhuận cao hơn so với trung bình của ngành nhờ nhận chuyển nhượng với mức giá thấp từ CTCP Tập đoàn Cienco 4.

Tuy nhiên, thương hiệu Thành Vinh trên thị trường còn rất hạn chế; nguồn lực nhân sự rất giới hạn; quy mô kinh doanh và thị phần ở mức trung bình, chủ yếu tập trung ở các địa phương có quy mô nhỏ, xa trung tâm thành phố lớn.

Bên cạnh đó, Công ty Thành Vinh chưa có quỹ đất dự phòng đầu tư dự án đủ lớn để phát triển kinh doanh trong trung và dài hạn. Trong khi đó, việc hợp tác hoặc nhận chuyển nhượng dự án từ các đối tác tiềm năng sẽ phụ thuộc vào nhiều yếu tố khách quan, bao gồm giá cả chuyển nhượng, hoàn chỉnh hồ sơ pháp lý đầu tư và sự sẵn có của dự án. Điều này có thể sẽ ảnh hưởng đến tính chủ động về kế hoạch phát triển kinh doanh và khả năng duy trì nguồn cung liên tục các sản phẩm bất động sản của Công ty trong thời gian tới.

Saigon Ratings đánh giá việc năm 2025, Công ty Thành Vinh thực hiện chính sách gia tăng đòn bẩy tài chính mạnh, trong khi dòng tiền và lợi nhuận kinh doanh chưa được ổn định, dẫn tới khả năng đảm bảo thực hiện các nghĩa vụ nợ đầy đủ và đúng hạn của Công ty trong trung và dài hạn sẽ bị suy giảm đáng kể.

Một trong các thành viên sáng lập là Hano-Vid từ ngày 30/06/2025 đã công bố loạt Nghị quyết trái chủ về việc chấp thuận kéo dài kỳ hạn cho 92 lô trái phiếu phát hành từ năm 2020 thêm tối đa 2 năm, ngày đáo hạn mới là vào tháng 7 và 8/2025, tùy ngày đáo hạn cụ thể của từng lô.

Mức lãi suất áp dụng cho toàn bộ thời gian kéo dài là cố định 8.4%/năm đối với các lô được phát hành vào tháng 7 và 9.2%/năm đối với các lô phát hành vào tháng 8.

Hà Lễ

FILI - 16:23:47 20/08/2025

Cơ cấu cổ đông lớn của CTCP Chứng khoán Stanley Brothers vừa ghi nhận sự xuất hiện của 4 tổ chức mới, sau khi nhóm này mua tổng cộng gần 29.5 triệu cp, tương đương 87% vốn điều lệ.

Theo báo cáo giao dịch, cả 4 tổ chức đều chưa sở hữu cổ phiếu VUA trước đó. Cụ thể, từ ngày 12/08, CTCP Đầu tư Xây dựng Gen Cons Việt Nam và CTCP Đầu tư và Phát triển hạ tầng Nam Quang trở thành 2 cổ đông lớn nhất với tỷ lệ sở hữu xấp xỉ nhau là 24.64% vốn (gần 8.4 triệu cp) và 24.63% vốn (hơn 8.3 triệu cp). Tiếp đến, CTCP Đầu tư Phát triển Bất động sản Thành Vinh nắm giữ 19.37% (gần 6.6 triệu cp) và Công ty TNHH MTV VIPICO sở hữu 18.34% (hơn 6.2 triệu cp).

Diễn biến cổ phiếu VUA từ đầu năm 2024 đến phiên 20/08/2025

Đáng chú ý, phiên 12/08, có gần 32.9 triệu cp VUA được sang tay qua thỏa thuận, chiếm 97% số cổ phần niêm yết cũng như đang lưu hành, trong khi không phát sinh giao dịch khớp lệnh nào. Điều này cho thấy nhiều khả năng toàn bộ lượng cổ phiếu trên đã được chuyển nhượng cho nhóm cổ đông mới.

Tổng giá trị thỏa thuận đạt khoảng 461 tỷ đồng, tương ứng 14,024 đồng/cp, thấp hơn 6% so với giá đóng cửa cùng phiên. Ước tính, Gen Cons Việt Nam và Nam Quang cùng chi hơn 117 tỷ đồng, Bất động sản Thành Vinh chi khoảng 92 tỷ đồng và VIPICO bỏ ra hơn 87 tỷ đồng.

Sau thương vụ, Stanley Brothers thông báo chốt danh sách cổ đông tham dự ĐHĐCĐ bất thường lần 1 năm 2025 để thông qua việc miễn nhiệm các thành viên HĐQT gồm ông Luyện Quang Thắng, ông Nguyễn Quang Anh, ông Phạm Hoàng Hải và Ban Kiểm soát gồm ông Đỗ Đức Lộc, bà Đinh Thị Lan Anh, bà Lê Thị Giang, đồng thời bầu nhân sự thay thế.

Về kết quả kinh doanh, nửa đầu năm 2025, Công ty lỗ ròng hơn 3.4 tỷ đồng, giảm lỗ so với cùng kỳ. Doanh thu hoạt động chỉ đạt hơn 4 tỷ đồng, giảm 58%, do không còn ghi nhận lãi bán tài sản tài chính FVTPL, chi phí hoạt động cũng giảm về gần 4 tỷ đồng. Tuy nhiên, lợi nhuận kinh doanh vẫn không đủ bù chi phí quản lý, khiến Công ty tiếp tục lỗ.

Trên thị trường chứng khoán, giá cổ phiếu VUA đứng ở mức 14,900 đồng/cp từ phiên 11/08, khi không có giao dịch khớp lệnh trên sàn.

Khang Di

FILI - 13:13:00 20/08/2025

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。