行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國密西根大學五年通膨年增率初值 (12月)

美國密西根大學五年通膨年增率初值 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

前: --

美國密西根大學現況指數初值 (12月)

美國密西根大學現況指數初值 (12月)公:--

預: --

前: --

美國密西根大學消費者信心指數初值 (12月)

美國密西根大學消費者信心指數初值 (12月)公:--

預: --

前: --

美國密歇根大學一年期通膨率預期初值 (12月)

美國密歇根大學一年期通膨率預期初值 (12月)公:--

預: --

前: --

美國密西根大學消費者預期指數初值 (12月)

美國密西根大學消費者預期指數初值 (12月)公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國單位勞動力成本初值 (季調後) (第三季度)

美國單位勞動力成本初值 (季調後) (第三季度)--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

前: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本工資月增率 (10月)

日本工資月增率 (10月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

日本貿易帳 (季調後 ) (海關數據) (10月)

日本貿易帳 (季調後 ) (海關數據) (10月)公:--

預: --

前: --

日本年度GDP季增率修正值 (第三季度)

日本年度GDP季增率修正值 (第三季度)公:--

預: --

中國大陸出口額年增率 (人民幣) (11月)

中國大陸出口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (美元) (11月)

中國大陸貿易帳 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)--

預: --

前: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)--

預: --

前: --

加拿大領先指標月增率 (11月)

加拿大領先指標月增率 (11月)--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)--

預: --

前: --

中國大陸貿易帳 (美元) (11月)

中國大陸貿易帳 (美元) (11月)--

預: --

前: --

美國3年期公債拍賣殖利率

美國3年期公債拍賣殖利率--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

墨西哥CPI年增率 (11月)

墨西哥CPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國10年期公債拍賣平均殖利率

美國10年期公債拍賣平均殖利率--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

無匹配數據

川普總統公開對烏克蘭總統澤倫斯基未閱讀美方「和平計畫」表達失望,其表態時機正值俄羅斯「歡迎」美國新安全戰略報告。這一微妙局勢揭示了美烏俄三方圍繞烏克蘭未來方案的複雜拉鋸,引發外界對潛在幕後交易的猜測。

美國總統川普7日晚間說,對烏克蘭總統澤倫斯基感到"失望",因為後者"還沒讀過"美方提出的"和平計劃"。 7日,俄羅斯對美國國家安全戰略報告表示"歡迎"。美國媒體表示,川普表態的時機耐人尋味。

「我必須說,對於澤連斯基總統至今沒有讀過該提議,我有點失望。」川普當晚在華盛頓甘迺迪中心出席一場活動時告訴記者,」不過,他的人民喜歡這個計畫」。

川普當晚還說,美方近來分別與俄羅斯和烏克蘭兩國領導人就"和平計劃"展開會談,"我相信,俄羅斯對此沒意見,但我不確信澤連斯基對此是否沒意見"。

美國和烏克蘭代表團6日結束在美國佛羅裡達州邁阿密舉行的3天會談,雙方主要討論了領土和安全保障問題。澤倫斯基7日表示,與美方就"和平計畫"的談判具有建設性,但過程並不容易。

根據美國阿克西奧斯新聞網站報道,澤連斯基6日與川普特使威特科夫和川普女婿庫許納進行了兩小時的電話會議。烏方談判代表預計8日從邁阿密返回歐洲,並在英國首都倫敦向澤連斯基通報美方新提案。澤連斯基計劃8日在英國與英法德等國領導人會面並進行諮詢。

俄羅斯總統普丁從未公開表示接受美方提出的"和平計畫"。普丁和威特科夫2日在克里姆林宮舉行會談。俄總統助理烏沙科夫會談後表示,會談沒有達成解決烏克蘭問題的折衷方案。

美聯社報導,川普公開對澤連斯基表達不滿,時機選擇耐人尋味。報道說,就在7日,俄羅斯對白宮4日深夜發表的美國國家安全戰略報告表示歡迎。

根據塔斯社7日報道,俄羅斯總統新聞秘書佩斯科夫表示,最新發布的美國國家安全戰略報告不再將俄稱為"直接威脅",甚至呼籲在戰略穩定領域與俄方開展合作,俄方認為美國國家安全戰略的轉變是積極舉措。

隨著聯準會決策者在日益鷹派和日益鴿派的立場上分歧加劇,鮑威爾在本週的央行會議上將不得不進行一番艱難的協調工作。

聯準會再次降息幾乎已成定局,但主要問題在於鮑威爾將如何表達下個月進一步寬鬆的前景。

華爾街預期這將是一次"鷹派降息",意味著鮑威爾在加入鴿派陣營於本月降息後,為了安撫聯邦儲備銀行內的鷹派,可能會避免釋放明年1月份降息的信號。

美國銀行分析師在上週五的一份報告中表示:"鮑威爾正面對著近年來分歧最大的委員會。因此,我們認為他會像10月份那樣,試圖在新聞發布會上用鷹派立場來平衡預期的降息。"

但同時,這位聯準會主席也一直堅稱,決策者並沒有預設的路線,利率變動將取決於後續發布的數據。

因此,美國銀行對鮑威爾能否如此輕易地實現"鷹派降息"表示懷疑,考慮到兩次會議之間將發布大量影響市場的數據,其中一些數據還因政府停擺而被推遲。

例如,在聯準會會議後的一周,10月和11月的就業數據、10月的零售銷售數據以及11月的消費者物價指數(CPI)都將公佈。而且這些指標的12月讀數很可能會在明年1月27日至28日的下次會議之前發布。

分析師表示:"鮑威爾要在新聞發布會上發出令人信服的鷹派信號將是非常困難的。"

美國銀行認為他仍有辦法走出這一困境。一種選擇是鮑威爾暗示,就業數據必須出現"進一步顯著疲軟"才能觸發明年1月份的降息。

另一個選擇是提出3.5%-3.75%的基準利率水準(如果聯準會本週降息,基準利率將處於該水準)在剔除通膨因素後並不具有限制性,這意味著聯準會不再像以前那樣嚴重拖累經濟。

同樣,摩根大通首席美國經濟學家邁克爾費羅利(Michael Feroli)表示,他預計鮑威爾會強調,在本週降息後,利率將接近中性水平。因此,任何額外的寬鬆政策都將取決於勞動市場的實質惡化,而不是基於風險管理。

目前,華爾街並不預期明年1月聯準會會降息,芝商所的"聯準會觀察"工具顯示當前市場定價的機率為25%。但美國銀行認為鮑威爾可能會為此留有餘地。

分析師預測:"如果市場近期開始更激進地押註明年1月份降息,我們不會感到驚訝。而且這種預期的出現可能會增加12月會議上出現更多反對票的可能性,因為鷹派可能會傾向於固執己見,而不是妥協。"

隨著美國最高法院一項關鍵裁決的臨近,華盛頓與美國商界正上演一場複雜的遊戲。川普政府似乎正悄悄準備"B計劃"以維持其標誌性的關稅政策,而企業界則已爭先恐後地採取法律行動,以確保在可能到來的、規模或超千億美元的關稅退款中占得一席之地。

最新的動態來自美國總統川普本人。根據媒體最新報道,川普週日(12月7日)在社群媒體Truth Social上發文稱,即使最高法院限制其權力,他仍有"其他方法"徵收關稅。這一表態被部分市場分析人士解讀為,他已在為最高法院可能做出的不利裁決做準備。

同時,美國企業界的行動更為直接。零售巨頭Costco已加入包括Revlon、Ray-Ban在內的眾多公司行列,對川普政府提起訴訟。此舉旨在確保一旦法院裁定其依據《國際緊急經濟權力法》(IEEPA)徵收的關稅為非法,公司有資格獲得已繳關稅的退款。

這一系列動態的核心,是即將到來的最高法院裁決,它將決定川普政府是否有權利用緊急權力法案大規模徵收關稅。此案不僅關係到美國貿易政策的未來走向,更牽動著可能高達1000億美元的關稅收入的最終歸屬,其潛在影響被一名大法官形容為可能造成一場"混亂"。

儘管面臨法律挑戰,川普政府已明確表示將繼續推行其關稅政策。財政部長貝森特透露,他正在準備一項"B計劃",以應對最高法院可能做出的不利裁決。

據報道,貝森特的計畫是動用其他法律授權來維持現有的關稅結構。他表示:「我們可以通過301條款、232條款,以及我認為被稱為122條款的法案,重建完全相同的關稅結構。」這些條款分別涉及不公平貿易行為、國家安全威脅以及國際收支危機,為總統提供了不同的貿易行動授權。

同時,政府官員對退款的可能性持強硬立場。貝森特警告稱,裁定關稅非法可能引發對企業的"大規模退款",這將給財政部帶來巨大的財政和行政負擔。商務部長盧特尼克在接受媒體採訪時更是直言,企業排隊等候退款"不會發生",並強調"無論如何,我們未來都會有關稅"。

在政府擺出強硬姿態的同時,美國企業正通過各種法律途徑,為確保自身利益而"爭先恐後"。

根據雅虎財經報道,企業採取行動的核心驅動力是"清算"(liquidation)期限的臨近。在貿易術語中,"清算"指進口商品應繳關稅的最終計算和確認。這項程序通常在徵稅後10到11個月內完成。企業擔心,一旦關稅被"清算",未來申請退款的難度將大大增加。

為此,以Costco為代表的大型公司選擇了直接提起訴訟,要求法院阻止對其所繳關稅的清算,以"確保其獲得全額退款的權利不被損害"。

而其他一些公司,特別是規模較小的企業,則傾向於向美國海關和邊境保護局提交正式的"抗議"(protest)文件。

國際貿易律師Ted Murphy提醒客戶,退款"幾乎肯定不會是自動的",進口商現在就應該採取措施保護自己的權利。

在官方表態和企業行動之外,市場分析家正試圖解讀這場博弈的可能結局。一種廣受關注的觀點認為,最終結果可能是川普政府在法庭上敗訴,但企業卻拿不回退款。

Bianco Research的Jim Bianco在社交平台X上分析稱,他預計最高法院將裁定透過IEEPA徵收關稅屬非法行為,但同時法院可能不會下令退還已徵收的約1670億美元關稅,以避免"潛在地拖垮經濟"。他認為,法院可能會將退款問題交由國會處理。

這一觀點得到了美國第一政策研究所(AFPI)一份"法庭之友"陳述的支持。該陳述認為,總統擁有基於《1930年關稅法》的廣泛權力,可以對損害美國利益的行為者實施制裁或懲罰,而法院通常不願幹預總統在這一領域的權力。這意味著,即使IEEPA路徑被堵死,政府仍可能以"制裁"為名,重新實施類似的關稅措施。

目前,各方都在為多種可能性做準備,整個事件的前景充滿了不確定性。最高法院大法官Amy Coney Barrett在11月的庭審中就曾直言,潛在的退款程序"在我看來可能會一團糟"。

代表企業方的律師Neal Katyal也承認,退款程序"很困難",並暗示除了提起訴訟的公司外,其他公司也需要採取行動,例如提交行政抗議。

綜合來看,投資者和企業正面臨一個複雜的局面:一方面,最高法院的裁決可能為獲得巨額退款打開大門;但另一方面,川普政府已明確表示將"不惜一切代價"阻止退款,並準備了替代方案來維持關稅。正如貿易律師Erik Smithweiss所言:"我們預計(政府的)回應將是'奮力抗爭,除非法官告訴你絕對必須退錢,否則一分錢都別給'。"

--2025年四季度,美國市場迎來山寨幣現貨ETF的集中爆發期。繼比特幣與以太坊打開ETF的大門後,XRP、DOGE、LTC、HBAR等山寨幣ETF相繼在美國上線,而AVAX、LINK等資產的ETF亦進入快速審核階段。與比特幣ETF漫長的十年監管博弈形成鮮明對比,這批山寨幣ETF在短短數月內完成申報至上市的全流程,顯示出美國監管態度的顯著轉折,山寨幣ETF的湧現已不再是孤立事件,而是加密監管結構性放鬆後的自然結果。

這次點燃上市潮爆發的關鍵主要來自於兩點,2025年9月17日SEC批准的《商品信託股份通用上市標準》修訂案以及11月美國政府停擺期間觸發的"8(a)條款。通用上市標準為加密資產ETF設定了統一准入體系,使滿足條件的資產不再需要逐一面對SEC的漫長審查。

其次11月"8(a)條款"的觸發與SEC的被動處境加速了此次ETF上線的過程。在美國政府停擺期間,通用標準曾短暫中斷,但SEC在11月14日發布指引,首次允許發行人主動移除S-1註冊聲明中的延遲修訂條款。根據《1933年證券法》第8(a)條,未包含該條款的聲明將在20天後自動生效,除非SEC主動叫停。這就創造了事實意義上的默許上市管道。此時由於政府各部門停擺,無法在有限時間內逐一堵申請。 Bitwise、Franklin Templeton等發行商隨即搶佔窗口,透過移除延遲條款完成快速註冊,推動山寨幣ETF在11月中下旬集中落地,形成市場當前的加密資產ETF上市潮。

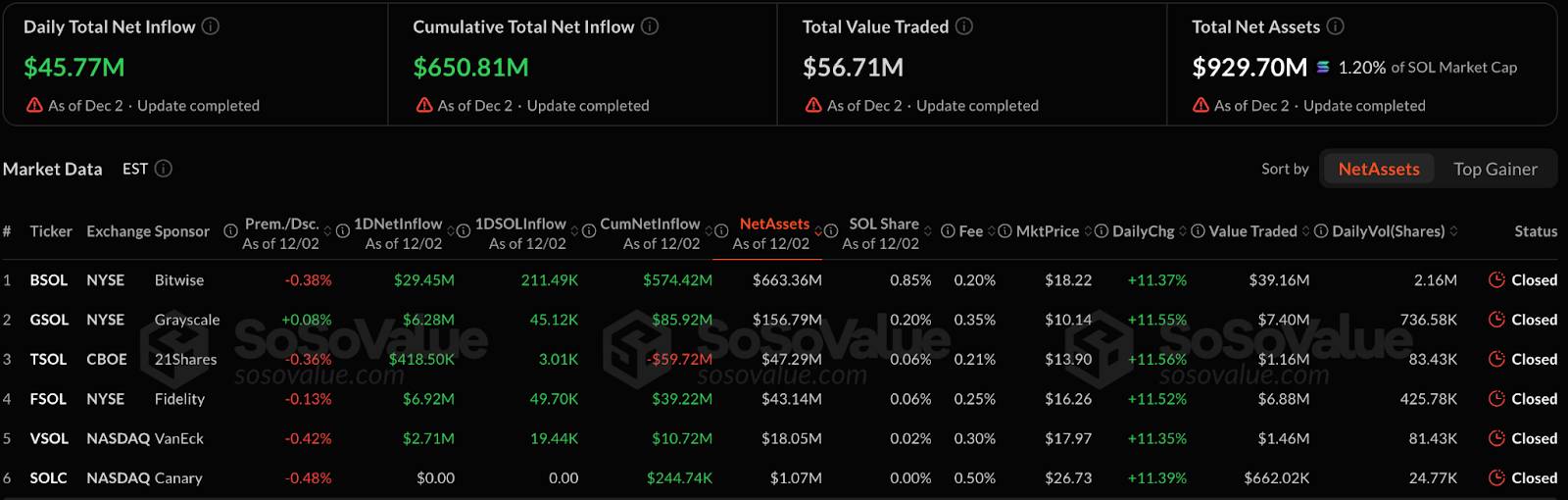

索拉納(太陽報)

SOL的首批產品於10月28日上市,儘管上市以來SOL價格持續下跌約31%,但資金卻呈現越跌越買的逆勢流入態勢。截至12月2日,整個SOL ETF板塊累計淨流入高達6.18億美元,總資產達9.15億美元佔SOL總市值的1.15%。在不到兩個月的時間內取得如此規模,也在一定程度上反映出市場對SOL作為"第三大公鏈"定位的廣泛認可。

由Bitwise推出的BSOL表現最為突出,光是該產品就吸引了約5.74億美元的資金,成為SOL ETF中流入規模最大的單一基金。 BSOL能取得領先,關鍵在於其設計的質押收益機制-所有持有的SOL均直接進行質押,所獲得的staking獎勵不會發放給投資者,而是自動復投,以提升基金淨值的成長。這種將staking回報與基金淨值掛鉤的方式,為希望參與SOL生態但又不願自行管理私鑰和節點的機構/投資者,提供了一個合規、便捷且具備收益優勢的替代方案。

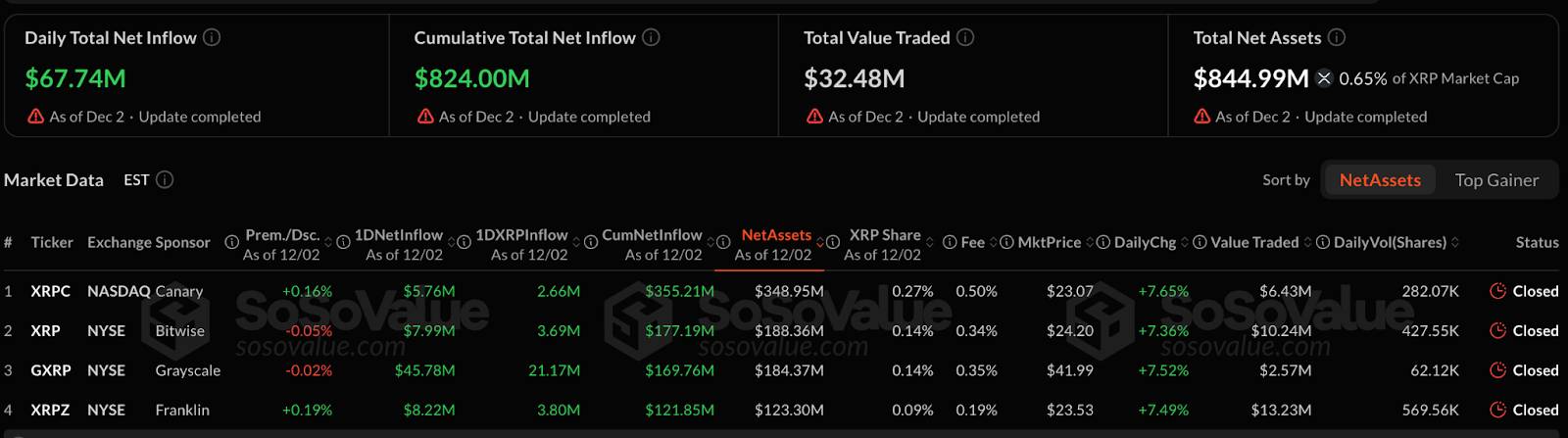

瑞波幣(XRP)

XRP ETF於2025年11月13日起陸續上線,同期XRP價格下跌約9%。與SOL一樣,XRP ETF也呈現了越跌越買的趨勢。截止12月2日,累計淨流入8.24億美元,總資產價值約8.44億美元,佔XRP總市值的0.65%。各大發行商在XRP ETF產品的規模差距並未明顯拉開,多家機構呈現相對均衡的市場佔比。

狗狗幣

DOGE ETF遭遇了市場的徹底冷遇,印證了Meme幣與機構資金管道之間存在著巨大鴻溝。以Grayscale的GDOG(11月24日上市)為代表的產品表現極為慘淡,累計淨流入僅268萬美元,資產管理規模不足700萬美元,僅佔Doge總市值的0.03%。更嚴峻的是Bitwise的同類產品甚至出現了零流入,且低迷的日成交額(約109萬美元)也表明傳統投資者目前對Doge這類缺乏基本面支撐、主要依賴社區情緒的MEME資產依然存在懷疑態度。

常春藤(HBAR)

HBAR ETF作為中小市值專案的代表,卻取得了相對其自身規模而言較為成功的滲透效果。該ETF於10月29日上線,儘管近兩個月HBAR價格下跌約28%,但ETF卻累計獲得了8,204萬美元的淨流入。並且使得HBAR ETF的資產管理規模佔HBAR總市值的達到1.08%。這項滲透效果要遠高於Doge、LTC等山寨幣,這也可能意味著市場對於HBAR這類具備明確企業級應用的中等市值資產具備一定信心。

萊特幣 (LTC)

LTC ETF則成為了一個經典案例,缺乏新敘事的傳統資產即使獲得ETF通道暫時也難以煥發新生。其於10月29日上市後,價格表現疲軟下跌約7.4%,資金層面更是關注度寥寥,累計淨流入僅747萬美元,且多次出現單日零流入的尷尬局面。每日僅約53萬美元的成交額凸顯其流動性不足。這表明LTC目前所依賴的數位白銀等陳舊敘事在當今市場已缺乏吸引力。

ChainLink(LINK)

灰階的GLINK ETF於12月3日正式上線,上線後首日便流入了近4,090萬美元,目前總資產價值約6,755萬美元,佔Link總市值的0.67%。從首日交易結果來看,GLINK在流動性和資金吸引力方面都取得了良好開局。

自從山寨幣ETF陸續上市以來,加密ETF市場出現了明顯分化:在比特幣與以太坊價格持續下跌、相關ETF不斷流出的情況下,SOL、XRP、HBAR、LINK等山寨幣ETF卻逆勢獲得資金湧入。也就是說,部分從BTC、ETH ETF撤出的資金並沒有離開加密市場,而是轉向了成長性更高的資產。這也顯示了山寨幣ETF的資金來源呈現雙層結構,既有存量再配置,也有增量入場。

增量資金主要來自此次參與發行的傳統金融巨頭,包括BlackRock、Fidelity、VanEck、FranklinTempleton、Canary等。這些機構背後的資金來源涵蓋退休金、保險資金、財富管理帳戶、401K退休計畫、資管客戶及家族辦公室等,過去受限於合規門檻無法直接購買山寨幣,如今透過ETF首次實現合法配置,形成了實實在在的新資金流入。換句話說,山寨ETF的大量上線給了傳統資金進場購買加密資產的新一輪機會。

SOL、XRP、HBAR等首批產品的成功上線,使山寨幣ETF的製度化路徑已清晰落地。接下來,生態規模更大、機構關注度更高的公鏈將成為下一批重點,包括AVAX、ADA、DOT、BNB、TRX、SEI、APT等。一旦獲批上市,這些資產有望進一步吸引合規資金,為多鏈生態帶來新一輪流動性擴張。展望未來,山寨幣ETF市場將呈現三大趨勢:

其一,頭部集中與產品差異化並行加劇。

具備清晰基本面與長期敘事的資產將獲得持續資金偏好,而缺乏生態驅動的項目即便上市也難以改善表現。同時,ETF產品的競爭將更多圍繞費率、質押收益與品牌能力展開,領先發行商將吸走大部分資金。

其二,產品形態將從單一追蹤走向策略化與組合化。

指數型、多元資產籃子及主動式管理類產品將陸續出現,滿足機構在風險分散、收益增強與長期配置方面的專業需求。

其三,ETF將成為重塑加密市場資金結構的關鍵力量。

被納入ETF的資產將獲得"合規溢價"與穩定資金流入,而未進入合規框架的代幣則面臨流動性和關注度的持續流失,市場分層結構將進一步強化。

換言之,山寨幣ETF的競爭焦點正從"能否上市"轉向"上市之後如何持續吸引資金"。隨著AVAX、ADA、DOT、BNB、TRX等進入審核尾聲,山寨幣ETF的第二輪擴張週期已悄悄開啟。 2026年,將成為加密資產全面機構化的關鍵節點,不僅在上市數量上持續擴容,更在資金定價邏輯和生態競爭格局上帶來深度重塑。

上週發布的多項經濟數據表明,美國就業市場持續疲軟、9月關鍵通膨數據好於預期,市場對於聯準會的降息預期持續升溫,提振投資人樂觀情緒,美股三大指數上週全部累計上漲。其中道瓊指數累計上漲0.50%,標普500指數累計上漲0.31%,納指漲幅為0.91%。

原油期貨方面,俄烏和平協議的關鍵談判陷入僵局,美國與委內瑞拉緊張局勢持續,多重地緣政治風險推動國際油價上周小幅上漲,其中美油期貨主力合約價格累計上漲約2.6%、布油期貨主力合約價格漲幅為0.87%。

貴金屬市場方面,因部分投資人趕在國際金價漲至近六週高點後獲利了結,上週國際金價累計下跌約0.3%。

本週,全球金融市場迎來"超級央行週",多國央行將陸續公佈最新的利率決議。其中最受市場關注的是聯準會本週的議息會議。因近期美國勞動市場持續疲軟,市場普遍預期聯準會將在先前兩次降息的基礎上,再次下調利率25個基點。

但聯準會內部關於是否降息仍分歧巨大,市場關注的焦點轉向以下三點:一是聯邦公開市場委員會內部投票的結果,聯準會主席鮑威爾能否以最少反對票推動本輪降息,過於分裂的聯準會將直接影響市場信心。二是鮑威爾在議息會議後的表態,以及他明年是否會繼續留任聯準會理事。三是聯準會官員預測後續利率路徑的"點陣圖"。

本次,聯準會的議息會議不僅將直接影響全球風險資產的短期趨勢,也將為市場判斷未來降息節奏提供關鍵指引。

本週,美國半導體巨頭博通與資料庫軟體供應商甲骨文將發布新一季財報,兩家AI產業鏈的代表性企業被視為觀察人工智慧基礎設施投資前景的關鍵窗口。

博通是GoogleAI晶片的核心夥伴,投資人將聚焦在博通財報中AI業務的成長數據以及未來的業績指引,花旗曾預計2026財年博通的AI業務營收將激增147%。

市場對甲骨文的關注焦點在於其雲端基礎設施業務的成長狀況,以及甲骨文如何應對資本支出激增和融資壓力。

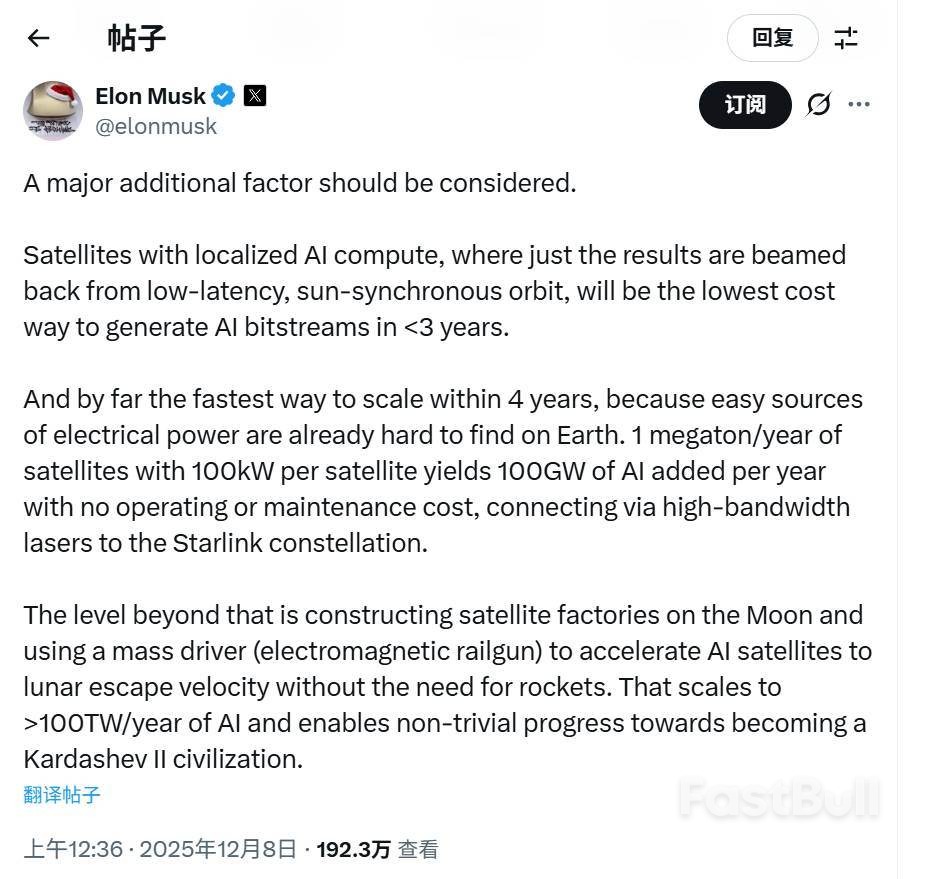

隨著人工智慧熱潮開始受到越來越多基礎設施和能源供應的瓶頸,人工智慧的下一次重大飛躍可能不會發生在陸地上,而是在太空上。

這是伊隆馬斯克最新在X上提出的宏大設想。

美東時間週日,馬斯克在X上寫道:

在低延遲的太陽同步軌道上,僅將計算結果傳輸回來的本地化AI運算衛星,將在三年內成為產生人工智慧位元流成本最低的方式。

而且,由於地球上現成的電力資源本來就稀缺,因此,在四年內實現規模化擴張的速度也遙遙領先。每年發射1百萬噸級的衛星,每顆衛星配備100千瓦的功率,即可每年新增100吉瓦的人工智慧運算能力,且無需任何營運或維護成本,並透過高頻寬雷射連接到星鏈星座。

更進一步,可以在月球上建造衛星工廠,並使用質量驅動器(電磁軌道炮)將人工智慧衛星加速到月球逃逸速度,而無需火箭。這將使人工智慧運算能力達到每年超過100太瓦,並推動人類邁向卡爾達舍夫II型文明(Kardashev II civilization)邁出重要一步。 "

馬克宏所說的"卡爾達舍夫等級"是由蘇聯天文學家尼古拉·卡爾達舍夫於1964年提出的技術評估體系,透過能源利用能力將文明劃分為Ⅰ型(掌控行星能源)、Ⅱ型(收集恆星系統能量)和Ⅲ型(控制銀河系能源)三個等級。

馬斯克還在另一篇貼文中補充說:

"一旦月球上有了月球工廠、機器人和大規模驅動器,整個循環就會閉合,這個系統可能會與傳統貨幣脫鉤,並以瓦特和噸位為單位自主運行。"

近幾個月內,不僅是馬斯克,谷歌的"太陽捕捉者"(Project Suncatcher)計畫、亞馬遜的"Leo"衛星互聯網星座推進計畫也都和馬斯克的宏大設想一樣,指向人工智慧發展的下一個方向:太空。

將人工智慧引入太空——儘管這聽起來可能有些離譜,但科技巨頭們華麗的新聞稿和充滿雄心壯志的言論背後,實際上是人工智慧開發者所面臨的非常現實的困境:因為AI模型規模不斷擴大且需求急劇上升,以至於支撐全球數位脊樑的數據中心、光纖網路和電力系統已經開始出現明顯壓力。同時,開拓新的能源來源的速度也難以跟上需求成長的步伐,而且還需要考慮諸如延遲、氣候風險和政治障礙等因素。

谷歌的"太陽捕捉者"計畫旨在建造由近持續性太陽照射驅動、並由太空真空環境冷卻的軌道計算節點。其理念是,這些搭載大量GoogleTPU的衛星最終能夠比地面資料中心更有效率地運行機器學習模型,尤其適用於那些不需要即時人機互動的任務。在軌道上,太陽能板的效率更高,冷卻也更簡單。而且,它們不會因風暴或停電而中斷運作。

亞馬遜則希望透過"LEO"項目,建構一個由數千顆低地球軌道衛星組成的全球寬頻網絡,最終將連接到雲端和人工智慧基礎設施。其中一些衛星或許有一天會為那些缺乏或無法連接雲端服務的地區提供邊緣運算服務,用於執行人工智慧任務。

同時,馬斯克正在構思為xAI和SpaceX設計的"軌道計算農場"的概念,以解決相關問題。這體係不僅會運行模型,還會對其進行訓練,這是一個更具挑戰性的技術難題,但對於那些需要不間斷能源供應和物理隔離且資源消耗大的任務而言,或許是有意義的。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。