ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ญี่ปุ่น ดัชนีแนวโนมอุตสาหกรรมการผลิตย่อยTankan (ไตรมาส 4)

ญี่ปุ่น ดัชนีแนวโนมอุตสาหกรรมการผลิตย่อยTankan (ไตรมาส 4)ค:--

ค: --

ค: --

ญี่ปุ่น ดัชนีแนวโนมนอกอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)

ญี่ปุ่น ดัชนีแนวโนมนอกอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)ค:--

ค: --

ค: --

ญี่ปุ่น ดัชนีแนวโนมอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)

ญี่ปุ่น ดัชนีแนวโนมอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)ค:--

ค: --

ค: --

ญี่ปุ่น ดัชนีการกระจายอุตสาหกรรมการผลิตย่อยTankan (ไตรมาส 4)

ญี่ปุ่น ดัชนีการกระจายอุตสาหกรรมการผลิตย่อยTankan (ไตรมาส 4)ค:--

ค: --

ค: --

ญี่ปุ่น ดัชนีการกระจายอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)

ญี่ปุ่น ดัชนีการกระจายอุตสาหกรรมการผลิตใหญ่ Tankan (ไตรมาส 4)ค:--

ค: --

ค: --

ญี่ปุ่น รายจ่ายฝ่ายทุนของวิสาหกิจขนาดใหญ่ Tankan YoY (ไตรมาส 4)

ญี่ปุ่น รายจ่ายฝ่ายทุนของวิสาหกิจขนาดใหญ่ Tankan YoY (ไตรมาส 4)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Rightmove YoY (ธ.ค.)

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Rightmove YoY (ธ.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ ผลผลิตภาคอุตสาหกรรม YoY (YTD) (พ.ย.)

จีนแผ่นดินใหญ่ ผลผลิตภาคอุตสาหกรรม YoY (YTD) (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ อัตราการว่างงานในเขตเมือง (พ.ย.)

จีนแผ่นดินใหญ่ อัตราการว่างงานในเขตเมือง (พ.ย.)ค:--

ค: --

ค: --

ซาอุดิอาระเบีย CPI YoY (พ.ย.)

ซาอุดิอาระเบีย CPI YoY (พ.ย.)ค:--

ค: --

ค: --

ยูโรโซน ผลผลิตภาคอุตสาหกรรม YoY (ต.ค.)

ยูโรโซน ผลผลิตภาคอุตสาหกรรม YoY (ต.ค.)ค:--

ค: --

ค: --

ยูโรโซน การผลิตภาคอุตสาหกรรม MoM (ต.ค.)

ยูโรโซน การผลิตภาคอุตสาหกรรม MoM (ต.ค.)ค:--

ค: --

ค: --

แคนาดา ดัชนียอดขายที่อยู่อาศัยที่อยู่การปิดการขาย MoM (พ.ย.)

แคนาดา ดัชนียอดขายที่อยู่อาศัยที่อยู่การปิดการขาย MoM (พ.ย.)ค:--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติค:--

ค: --

ค: --

แคนาดา จำนวนที่อยู่อาศัยเริ่มสร้าง (พ.ย.)

แคนาดา จำนวนที่อยู่อาศัยเริ่มสร้าง (พ.ย.)ค:--

ค: --

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต NY Fed (ธ.ค.)

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต NY Fed (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีอุตสาหกรรมการผลิต NY Fed (ธ.ค.)

สหรัฐอเมริกา ดัชนีอุตสาหกรรมการผลิต NY Fed (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา CPI หลัก YoY (พ.ย.)

แคนาดา CPI หลัก YoY (พ.ย.)ค:--

ค: --

ค: --

แคนาดา การสั่งซื้อที่กำลังดำเนินอยู่ของภาคการผลิต MoM (ต.ค.)

แคนาดา การสั่งซื้อที่กำลังดำเนินอยู่ของภาคการผลิต MoM (ต.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาในการได้มาภาคการผลิต NY Fed (ธ.ค.)

สหรัฐอเมริกา ดัชนีราคาในการได้มาภาคการผลิต NY Fed (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีคำสั่งซื้อภาคการผลิตใหม่ NY Fed (ธ.ค.)

สหรัฐอเมริกา ดัชนีคำสั่งซื้อภาคการผลิตใหม่ NY Fed (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา คำสั่งซื้อใหม่ภาคการผลิต MoM (ต.ค.)

แคนาดา คำสั่งซื้อใหม่ภาคการผลิต MoM (ต.ค.)ค:--

ค: --

ค: --

แคนาดา CPI หลัก MoM (พ.ย.)

แคนาดา CPI หลัก MoM (พ.ย.)ค:--

ค: --

ค: --

แคนาดา ค่าเฉลี่ยปรับแต่ง CPI YoY (SA) (พ.ย.)

แคนาดา ค่าเฉลี่ยปรับแต่ง CPI YoY (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา สินค้าคงคลังภาคการผลิต MoM (ต.ค.)

แคนาดา สินค้าคงคลังภาคการผลิต MoM (ต.ค.)ค:--

ค: --

ค: --

แคนาดา CPI YoY (พ.ย.)

แคนาดา CPI YoY (พ.ย.)ค:--

ค: --

ค: --

แคนาดา CPI MoM (พ.ย.)

แคนาดา CPI MoM (พ.ย.)ค:--

ค: --

ค: --

แคนาดา CPI YoY (SA) (พ.ย.)

แคนาดา CPI YoY (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา CPI หลัก MoM(SA) (พ.ย.)

แคนาดา CPI หลัก MoM(SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา CPI M/M (อเมริกาใต้) (พ.ย.)

แคนาดา CPI M/M (อเมริกาใต้) (พ.ย.)ค:--

ค: --

ค: --

ผู้ว่าการคณะกรรมการธนาคารกลางสหรัฐฯ มิลานกล่าวสุนทรพจน์

ผู้ว่าการคณะกรรมการธนาคารกลางสหรัฐฯ มิลานกล่าวสุนทรพจน์ สหรัฐอเมริกา ดัชนีตลาดการเคหะ NAHB (ธ.ค.)

สหรัฐอเมริกา ดัชนีตลาดการเคหะ NAHB (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย PMI คอมโพสิตเบื้องต้น (ธ.ค.)

ออสเตรเลีย PMI คอมโพสิตเบื้องต้น (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)

ออสเตรเลีย PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)

ออสเตรเลีย PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)--

ค: --

ค: --

ญี่ปุ่น PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)

ญี่ปุ่น PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

สหราชอาณาจักร การเปลี่ยนแปลงการจ้างงาน ILO 3 เดือน (ต.ค.)

สหราชอาณาจักร การเปลี่ยนแปลงการจ้างงาน ILO 3 เดือน (ต.ค.)--

ค: --

ค: --

สหราชอาณาจักร จำนวนผู้ขอรับสวัสดิการการว่างงาน (พ.ย.)

สหราชอาณาจักร จำนวนผู้ขอรับสวัสดิการการว่างงาน (พ.ย.)--

ค: --

ค: --

สหราชอาณาจักร อัตราการว่างงาน (พ.ย.)

สหราชอาณาจักร อัตราการว่างงาน (พ.ย.)--

ค: --

ค: --

สหราชอาณาจักร อัตราการว่างงานของ ILO 3 เดือน (ต.ค.)

สหราชอาณาจักร อัตราการว่างงานของ ILO 3 เดือน (ต.ค.)--

ค: --

ค: --

สหราชอาณาจักร รายได้3 เดือน (รายสัปดาห์พร้อมโบนัส) YoY (ต.ค.)

สหราชอาณาจักร รายได้3 เดือน (รายสัปดาห์พร้อมโบนัส) YoY (ต.ค.)--

ค: --

ค: --

สหราชอาณาจักร รายได้3 เดือน (รายสัปดาห์ยกเว้นโบนัส) YoY (ต.ค.)

สหราชอาณาจักร รายได้3 เดือน (รายสัปดาห์ยกเว้นโบนัส) YoY (ต.ค.)--

ค: --

ค: --

ฝรั่งเศส PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)

ฝรั่งเศส PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)--

ค: --

ค: --

ฝรั่งเศส PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)

ฝรั่งเศส PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

ฝรั่งเศส PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)

ฝรั่งเศส PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)--

ค: --

ค: --

เยอรมนี PMI อุตสาหกรรมบริการเบื้องต้น (SA) (ธ.ค.)

เยอรมนี PMI อุตสาหกรรมบริการเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

เยอรมนี PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)

เยอรมนี PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

เยอรมนี PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)

เยอรมนี PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

ยูโรโซน PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)

ยูโรโซน PMI คอมโพสิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

ยูโรโซน PMI อุตสาหกรรมบริการเบื้องต้น (SA) (ธ.ค.)

ยูโรโซน PMI อุตสาหกรรมบริการเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

ยูโรโซน PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)

ยูโรโซน PMI อุตสาหกรรมการผลิตเบื้องต้น (SA) (ธ.ค.)--

ค: --

ค: --

สหราชอาณาจักร PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)

สหราชอาณาจักร PMI อุตสาหกรรมบริการเบื้องต้น (ธ.ค.)--

ค: --

ค: --

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตเบื้องต้น (ธ.ค.)--

ค: --

ค: --

สหราชอาณาจักร PMI คอมโพสิตเบื้องต้น (ธ.ค.)

สหราชอาณาจักร PMI คอมโพสิตเบื้องต้น (ธ.ค.)--

ค: --

ค: --

ยูโรโซน ดัชนีความอ่อนไหวทางเศรษฐกิจ ZEW (ธ.ค.)

ยูโรโซน ดัชนีความอ่อนไหวทางเศรษฐกิจ ZEW (ธ.ค.)--

ค: --

ค: --

เยอรมนี ดัชนีสถานะทางเศรษฐกิจปัจจุบัน ZEW (ธ.ค.)

เยอรมนี ดัชนีสถานะทางเศรษฐกิจปัจจุบัน ZEW (ธ.ค.)--

ค: --

ค: --

เยอรมนี ดัชนีความอ่อนไหวทางเศรษฐกิจ ZEW (ธ.ค.)

เยอรมนี ดัชนีความอ่อนไหวทางเศรษฐกิจ ZEW (ธ.ค.)--

ค: --

ค: --

ยูโรโซน ดุลการค้า (Not SA) (ต.ค.)

ยูโรโซน ดุลการค้า (Not SA) (ต.ค.)--

ค: --

ค: --

ยูโรโซน ดัชนีสถานะทางเศรษฐกิจปัจจุบัน ZEW (ธ.ค.)

ยูโรโซน ดัชนีสถานะทางเศรษฐกิจปัจจุบัน ZEW (ธ.ค.)--

ค: --

ค: --

ยูโรโซน ดุลการค้า (SA) (ต.ค.)

ยูโรโซน ดุลการค้า (SA) (ต.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนียอดค้าปลีก MoM (ไม่มีรถยนต์) (SA) (ต.ค.)

สหรัฐอเมริกา ดัชนียอดค้าปลีก MoM (ไม่มีรถยนต์) (SA) (ต.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

ข้อมูลระบุว่าอัตราดอกเบี้ยยังคงสูงขึ้นในเดือนพฤศจิกายน 2565 <br>แหล่งข่าวเผยว่า การเก็งกำไรจะยังคงเปิดกว้าง นัก<br>วิเคราะห์กล่าวว่าความแข็งแกร่งจะคงอยู่จนถึงสิ้นปี

อัตราค่าระวางขนส่งน้ำมันดิบขนาดใหญ่พิเศษพุ่งสูงสุดในรอบกว่า 2 ปี ตามแหล่งข่าวในอุตสาหกรรมและข้อมูลของ LSEG เนื่องจากอุปทานเรือบรรทุกน้ำมันตึงตัว ประกอบกับการส่งออกจากตะวันออกกลางที่เพิ่มขึ้น และอุปทานเก็งกำไรไปยังเอเชียเพิ่มมากขึ้น

อัตราค่าโดยสารเรือ VLCC ที่สำคัญบนเส้นทางตะวันออกกลาง-จีน หรือที่รู้จักกันในชื่อ TD3C (DFRT-ME-CN) พุ่งขึ้นแตะระดับ W108 ในการวัดระดับอุตสาหกรรม Worldscale ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนพฤศจิกายน 2565 โดยอ้างอิงจากข้อมูลที่รวบรวมโดย LSEG ซึ่งเทียบเท่ากับอย่างน้อย 6.6 ล้านดอลลาร์สหรัฐ ตามการคำนวณของแหล่งข้อมูลในอุตสาหกรรม

อัตราดังกล่าวเพิ่มขึ้นเกือบ 150% นับตั้งแต่ต้นปีนี้

“เรากำลังเห็นสินค้าบรรทุกอย่างต่อเนื่องจากอดีต MEG (การบรรทุกสินค้าจากตะวันออกกลาง) และอดีตแอตแลนติก ในขณะที่รายการระวางเรือมีความสมดุลกันมาก” นายหน้าเรือรายหนึ่งกล่าวกับรอยเตอร์เมื่อวันพฤหัสบดี

อัตราค่าระวางเรือ VLCC ที่แข็งแกร่งนั้นสร้างรายได้ที่น่าดึงดูดใจให้กับเจ้าของเรือในปีนี้ แหล่งข่าวจากอุตสาหกรรมการเดินเรือกล่าวในงานประชุมปิโตรเลียมเอเชียแปซิฟิกที่ประเทศสิงคโปร์เมื่อสัปดาห์ที่แล้ว

ข้อมูลจากบริษัทวิเคราะห์ Kpler ระบุว่า การส่งออกน้ำมันดิบจากตะวันออกกลางมีแนวโน้มที่จะสูงเกิน 18 ล้านบาร์เรลต่อวันในเดือนกันยายน ซึ่งเป็นครั้งแรกนับตั้งแต่เดือนเมษายน 2566 หลังจากที่องค์การกลุ่มประเทศผู้ส่งออกน้ำมัน (OPEC) และพันธมิตร หรือที่เรียกว่า OPEC+ ตกลงที่จะเพิ่มการผลิตน้ำมัน

ความต้องการที่แข็งแกร่งของเอเชียยังดึงอุปทานน้ำมันดิบจากแอ่งแอตแลนติก ซึ่งจะทำให้เรือบรรทุกน้ำมันต้องเดินทางในระยะทางไกลขึ้น ยกตัวอย่างเช่น โรงกลั่นน้ำมันของอินเดียได้เพิ่มปริมาณการซื้อน้ำมันดิบจากสหรัฐฯ สำหรับการส่งมอบในเดือนตุลาคมและพฤศจิกายน ขณะที่โรงกลั่นน้ำมันอิสระของจีนกำลังซื้อน้ำมันจากบราซิลและแอฟริกาตะวันตก

Sentosa Shipbrokers บอกกับ Reuters ว่า "ปัจจัยหลักที่ทำให้ปริมาณเรือพุ่งสูงขึ้นในเดือนกันยายนนั้น มาจากการเปิดให้มีการเดินเรือจากอ่าวเปอร์เซียไปยังเอเชียตะวันออกอย่างเสรี และความตึงตัวที่ตามมาจากการที่เรือต่างๆ ตกลงที่จะเดินทางในระยะทางไกลมาก" และเสริมว่าปัจจัยดังกล่าวยังทำให้ปริมาณเรือในตลาดหลักมีจำกัดอีกด้วย

Anoop Singh หัวหน้าฝ่ายวิจัยการขนส่งระดับโลกของ Oil Brokerage กล่าวว่าซาอุดีอาระเบียกำลังส่งออกน้ำมันมากขึ้น เนื่องจากความต้องการใช้น้ำมันดิบเพื่อผลิตกระแสไฟฟ้าในช่วงฤดูร้อนสิ้นสุดลง ขณะเดียวกัน ราคาน้ำมันดิบดูไบที่แข็งแกร่งก็เปิดกว้างสำหรับการเก็งกำไรเช่นกัน

“แนวโน้มในระยะสั้นคือโมเมนตัมจะยังคงดำเนินต่อไปจนถึงสิ้นปีและต่อเนื่องไปจนถึงไตรมาสแรกของปีหน้า” เขากล่าว และเสริมว่าความแข็งแกร่งของราคาน้ำมันดิบดูไบอาจเพิ่มขึ้นได้อีกหากเกิดการสูญเสียอุปทานน้ำมันดิบคุณภาพปานกลาง เช่น น้ำมันดิบจากรัสเซียภายใต้แรงกดดันทางภูมิรัฐศาสตร์

ประธานาธิบดีโดนัลด์ ทรัมป์แห่งสหรัฐฯ กล่าวเมื่อวันเสาร์ว่า สหรัฐฯ เตรียมที่จะกำหนดมาตรการคว่ำบาตรด้านพลังงานใหม่ต่อรัสเซีย แต่ก็เฉพาะในกรณีที่ประเทศสมาชิกนาโต้ทั้งหมดหยุดซื้อน้ำมันจากรัสเซีย และดำเนินมาตรการที่คล้ายคลึงกัน

คู่ GBP/USD ทรงตัวที่ระดับ 1.3626 ดอลลาร์สหรัฐในวันพฤหัสบดี หลังจากมีความผันผวนสูงในวันพุธ คู่เงินนี้ยังคงอยู่ใกล้ระดับสูงสุดในรอบกว่า 10 สัปดาห์ ขณะที่ตลาดรอผลการตัดสินใจด้านนโยบายของธนาคารกลางอังกฤษในช่วงบ่ายวันนี้

คาดว่า BoE จะคงอัตราดอกเบี้ยไว้ที่ 5.25% (หมายเหตุ: แก้ไขจาก 4% ตามอัตรา BoE ในปัจจุบัน) และอาจส่งสัญญาณลดโปรแกรมการซื้อพันธบัตรประจำปีมูลค่า 100,000 ล้านปอนด์

ข้อมูลล่าสุดแสดงให้เห็นว่าอัตราเงินเฟ้อของสหราชอาณาจักรทรงตัวที่ 3.8% ในเดือนสิงหาคม ซึ่งสอดคล้องกับการคาดการณ์ทั้งสองแบบและระดับสูงสุดในรอบ 18 เดือนในเดือนกรกฎาคม ตัวเลขตลาดแรงงานโดยรวมสอดคล้องกับที่คาดการณ์ไว้ โดยอัตราการว่างงานยังคงอยู่ที่ 4.7% การเติบโตของค่าจ้าง (ไม่รวมโบนัส) อยู่ที่ 4.8% (4.7% รวมโบนัส) และการจ้างงานลดลง 8,000 ตำแหน่ง

ตลาดคาดการณ์ว่า BoE จะปรับลดอัตราดอกเบี้ยยังคงอ่อนแอ โดยมีโอกาสเพียงหนึ่งในสามเท่านั้นที่จะปรับลดอัตราดอกเบี้ยภายในเดือนธันวาคม

ขณะเดียวกัน ธนาคารกลางสหรัฐฯ ได้ประกาศลดอัตราดอกเบี้ยลง 25 จุดพื้นฐานเมื่อวานนี้ ซึ่งเป็นที่คาดการณ์กันอย่างกว้างขวาง โดยผู้ซื้อขายคาดว่าจะมีการลดอัตราดอกเบี้ยเพิ่มอีกอย่างน้อย 2 ครั้งภายในสิ้นปี 2568

แผนภูมิ H4:

ในกราฟ H4 คู่เงิน GBP/USD ปรับตัวสูงขึ้นแตะระดับ 1.3723 ดอลลาร์สหรัฐ ก่อนจะอ่อนตัวลงแตะระดับ 1.3620 ดอลลาร์สหรัฐ แนวโน้มนี้มีแนวโน้มที่จะสร้างกรอบพักตัวบริเวณระดับนี้ หากราคาหลุดระดับ 1.3620 ดอลลาร์สหรัฐ อาจนำไปสู่การปรับตัวลดลงไปที่ระดับ 1.3528 ดอลลาร์สหรัฐ และอาจเกิดการดีดตัวกลับเข้าสู่ระดับ 1.3620 ดอลลาร์สหรัฐ แรงขายที่เกิดขึ้นอีกครั้งอาจผลักดันให้ราคาขึ้นไปแตะระดับ 1.3500 ดอลลาร์สหรัฐ และมีโอกาสปรับตัวลดลงต่อไปที่ระดับ 1.3277 ดอลลาร์สหรัฐ ตัวบ่งชี้ MACD สนับสนุนแนวโน้มนี้ โดยมีเส้นสัญญาณอยู่เหนือศูนย์ แต่กำลังกลับตัวลงอย่างเด็ดขาด

แผนภูมิ H1:

ในกราฟ H1 คู่เงินได้ปรับตัวลดลงสู่ระดับ 1.3620 ดอลลาร์สหรัฐ คาดว่าจะเกิดช่วงพักตัวบริเวณระดับนี้ การทะลุลงครั้งนี้น่าจะเป็นจุดเริ่มต้นของคลื่นลูกแรกของแนวโน้มขาลงใหม่ที่ระดับ 1.3530 ดอลลาร์สหรัฐ Stochastic oscillator สอดคล้องกับแนวโน้มขาลงระยะสั้นนี้ เนื่องจากเส้นสัญญาณอยู่ต่ำกว่า 50 และมีแนวโน้มลดลงสู่ระดับ 20

ค่าเงินปอนด์กำลังซื้อขายใกล้ระดับสูงสุดในรอบหลายสัปดาห์ ขณะที่ตลาดรอคำแนะนำจากธนาคารกลางอังกฤษ (BoE) แม้ว่าอัตราเงินเฟ้อของสหราชอาณาจักรจะยังคงอยู่ในระดับสูง แต่ข้อมูลแรงงานที่อ่อนตัวลงและนโยบายผ่อนคลายทางการเงินของเฟด (Fed) ได้จำกัดแนวโน้มขาขึ้นของค่าเงินปอนด์ (GBP) ในทางเทคนิคแล้ว ค่าเงินปอนด์ดูเหมือนจะเสี่ยงต่อการปรับฐานในระยะสั้น โดยเฉพาะอย่างยิ่งหาก BoE ยังคงระมัดระวัง การตัดสินใจในวันนี้และการสื่อสารที่เกี่ยวข้องจะมีความสำคัญอย่างยิ่งในการกำหนดว่าสายเคเบิลจะขยายการฟื้นตัวหรือเข้าสู่ช่วงการปรับฐานที่ลึกกว่า

เบรนท์และ WTI เป็นสองดัชนีอ้างอิงน้ำมันชั้นนำของโลก ซึ่งมีอิทธิพลต่อต้นทุนพลังงานและแนวโน้มเศรษฐกิจ ตั้งแต่ความผันผวนทางภูมิรัฐศาสตร์ ไปจนถึงความต้องการที่เปลี่ยนแปลง และการเปลี่ยนผ่านด้านพลังงาน ราคาน้ำมันในอนาคตจะถูกกำหนดโดยปัจจัยสำคัญระดับโลก บทความนี้จะวิเคราะห์ปัจจัยสำคัญและการคาดการณ์ราคาน้ำมันเชิงวิเคราะห์สำหรับปี 2025–2030 และปีต่อๆ ไป พร้อมให้บริบทแก่นักลงทุน

เบรนท์และ WTI เป็นดัชนีอ้างอิงราคาน้ำมันที่ทั่วโลกจับตามองอย่างใกล้ชิด มีอิทธิพลต่อต้นทุนพลังงานและความเชื่อมั่นของตลาด ราคาน้ำมันทั้งสองสะท้อนความสมดุลระหว่างอุปสงค์และอุปทาน ความตึงเครียดทางภูมิรัฐศาสตร์ และการเปลี่ยนแปลงโครงสร้างตลาด การทำความเข้าใจประวัติศาสตร์ของทั้งสองจะช่วยให้เข้าใจบริบทสำคัญในการวิเคราะห์ว่าตลาดจะมุ่งหน้าไปทางไหนต่อไป

ตั้งแต่ปี 2553 ถึงกลางปี 2557 ราคาน้ำมันดิบเบรนท์ซื้อขายใกล้เคียงหรือสูงกว่า 100 ดอลลาร์สหรัฐต่อบาร์เรลอย่างต่อเนื่อง โดยได้รับแรงหนุนจากอุปสงค์ทั่วโลกที่คงที่ กำลังการผลิตสำรองที่จำกัด และความกังวลเกี่ยวกับปัญหาการหยุดชะงักของอุปทานในตะวันออกกลาง โดยทั่วไปราคาน้ำมันดิบ WTI ซื้อขายต่ำกว่าราคาน้ำมันดิบเบรนท์ 5–15 ดอลลาร์สหรัฐ เนื่องจากปัญหาคอขวดด้านโครงสร้างพื้นฐานของสหรัฐฯ ที่จำกัดการส่งออก การปฏิวัติน้ำมันหินดินดานได้เริ่มต้นขึ้นแล้ว แต่กลุ่มโอเปกยังคงรักษากำลังการผลิตไว้ได้ ทำให้ตลาดตึงตัว

ภายในกลางปี 2014 การเติบโตอย่างรวดเร็วของน้ำมันเชลล์ในสหรัฐฯ ซึ่งเพิ่มขึ้นหลายล้านบาร์เรลต่อวัน ประกอบกับความต้องการที่ชะลอตัวลงในจีน ก่อให้เกิดภาวะอุปทานล้นตลาด ในเดือนพฤศจิกายน 2014 โอเปกเลือกที่จะไม่ลดการผลิต โดยมีเป้าหมายเพื่อปกป้องส่วนแบ่งตลาดจากผู้ผลิตที่มีต้นทุนสูงกว่า ราคาน้ำมันทรุดตัวลง โดยทั้งเบรนท์และ WTI ตกลงมาต่ำกว่า 30 ดอลลาร์สหรัฐในช่วงต้นปี 2016 การลดลงอย่างรวดเร็วนี้ทำให้ต้องลดรายจ่ายลงทุนทั่วทั้งอุตสาหกรรม และเริ่มชะลอการผลิตน้ำมันเชลล์

ตั้งแต่ปี 2559 โอเปกและพันธมิตรนอกกลุ่มโอเปก (OPEC+) ได้ดำเนินการปรับลดกำลังการผลิตร่วมกัน ซึ่งช่วยให้ราคาน้ำมันฟื้นตัว ราคาน้ำมันดิบเบรนท์และ WTI ปรับตัวสูงขึ้นในช่วง 50–70 ดอลลาร์สหรัฐฯ และบางครั้งราคาก็ปรับตัวสูงขึ้นเนื่องจากความตึงเครียดทางภูมิรัฐศาสตร์ เช่น การคว่ำบาตรอิหร่านของสหรัฐฯ ในปี 2561 ส่วนส่วนลดของ WTI ต่อน้ำมันดิบเบรนท์ลดลงหลังจากที่สหรัฐฯ ยกเลิกการห้ามส่งออกน้ำมันดิบในช่วงปลายปี 2558 ส่งผลให้ราคาน้ำมันดิบภายในประเทศสามารถเข้าถึงผู้ซื้อจากต่างประเทศได้ และบรรเทาปัญหาการล้นตลาดของคลังน้ำมันคุชชิง

การระบาดใหญ่ของโควิด-19 ส่งผลให้การบริโภคน้ำมันลดลงอย่างกะทันหันและถือเป็นประวัติศาสตร์ โดยลดลงประมาณ 20% ในช่วงต้นปี 2563 ปริมาณสำรองน้ำมันจึงเต็มอย่างรวดเร็ว ในเดือนเมษายน 2563 สัญญาซื้อขายล่วงหน้าน้ำมันดิบ WTI เดือนพฤษภาคม ปิดที่ -37.63 ดอลลาร์ต่อบาร์เรล เนื่องจากผู้ถือสัญญาส่งมอบน้ำมันต้องจ่ายเงินเพื่อระบายน้ำมันออกจากคลังเนื่องจากไม่มีพื้นที่จัดเก็บเพียงพอ ราคาน้ำมันดิบเบรนท์ลดลงมาอยู่ที่ประมาณ 19 ดอลลาร์ แต่ยังคงมีแนวโน้มที่ดี OPEC+ ตอบสนองด้วยการลดกำลังการผลิตน้ำมันดิบลงสูงสุดเป็นประวัติการณ์ถึง 9.7 ล้านบาร์เรลต่อวันในเดือนพฤษภาคมและมิถุนายน ส่งผลให้ราคาน้ำมันทรงตัวในช่วงครึ่งหลังของปี

เมื่อเศรษฐกิจกลับมาเปิดอีกครั้ง ความต้องการก็ฟื้นตัวอย่างรวดเร็ว ราคาน้ำมันดิบเบรนท์และน้ำมันดิบ WTI กลับมาสูงกว่า 80 ดอลลาร์สหรัฐฯ ภายในปลายปี 2564 ในเดือนกุมภาพันธ์ 2565 ความขัดแย้งระหว่างรัสเซียและยูเครนที่เริ่มต้นขึ้นได้ก่อให้เกิดภาวะช็อกด้านอุปทาน ราคาน้ำมันดิบทั้งสองชนิดพุ่งสูงกว่า 120 ดอลลาร์สหรัฐฯ ชั่วครู่ ขณะที่มาตรการคว่ำบาตรบังคับให้ราคาน้ำมันดิบของรัสเซียไหลเข้าเอเชียในราคาที่ต่ำกว่า

ในปี 2566 การเติบโตทางเศรษฐกิจโลกที่ชะลอตัวและอุปทานน้ำมันนอกกลุ่มโอเปกที่เพิ่มขึ้นเป็นปัจจัยกดดันราคาน้ำมันดิบ ส่งผลให้ราคาน้ำมันดิบเบรนท์แตะระดับต่ำสุดในรอบปีประมาณ 70 ดอลลาร์สหรัฐ และน้ำมันดิบ WTI ต่ำกว่า 64 ดอลลาร์สหรัฐ กลุ่มโอเปกพลัสตอบโต้ด้วยการลดกำลังการผลิตน้ำมันดิบโดยสมัครใจรวมประมาณ 5 ล้านบาร์เรลต่อวัน นำโดยซาอุดีอาระเบียที่ลดกำลังการผลิตเพิ่มอีก 1 ล้านบาร์เรลต่อวัน ราคาน้ำมันดิบเบรนท์ยังคงทรงตัวในปี 2567 โดยแตะระดับสูงสุดที่ 91 ดอลลาร์สหรัฐในเดือนเมษายน ก่อนที่จะลดลงต่ำกว่า 69 ดอลลาร์สหรัฐในเดือนกันยายน ราคาน้ำมันดิบ WTI เพิ่มขึ้นแตะ 87 ดอลลาร์สหรัฐ และลดลงมาอยู่ที่ 64 ดอลลาร์สหรัฐในช่วงเวลาเดียวกัน

ณ ปี 2568 ราคาน้ำมันยังคงใกล้ระดับต่ำสุดนับตั้งแต่ปี 2564 ราคาน้ำมันดิบเบรนท์/WTI ร่วงลงมาอยู่ที่ 58/55 ดอลลาร์สหรัฐฯ ในเดือนเมษายน เนื่องจากตลาดได้รับผลกระทบจากมาตรการภาษีของโดนัลด์ ทรัมป์ โดยราคาน้ำมันดิบทั้งสองชนิดฟื้นตัวขึ้นมาอยู่ที่ประมาณ 77 ดอลลาร์สหรัฐฯ ภายในเดือนมิถุนายน อันเนื่องมาจากความตึงเครียดระหว่างอิสราเอลและอิหร่าน

คาดการณ์ว่าตลาดน้ำมันในช่วงครึ่งหลังของทศวรรษ 2020 จะถูกกำหนดโดยปฏิสัมพันธ์ระหว่างการเติบโตของอุปสงค์ การบริหารจัดการอุปทาน การเปลี่ยนแปลงนโยบาย และการพัฒนาทางเทคโนโลยี แหล่งข่าวเน้นย้ำว่าปัจจัยเหล่านี้มีความเชื่อมโยงกัน การเปลี่ยนแปลงในด้านหนึ่งมักจะกระตุ้นให้เกิดการปรับเปลี่ยนในด้านอื่นๆ แม้ว่าการเคลื่อนไหวของราคาน้ำมันในระยะสั้นอาจเกิดจากเหตุการณ์เฉพาะหน้า แต่ปัจจัยเชิงโครงสร้างเหล่านี้อาจกำหนดทิศทางโดยรวมของราคาน้ำมันดิบเบรนท์และน้ำมันดิบ WTI ในช่วงเวลาดังกล่าว

นักวิเคราะห์คาดการณ์ว่าการเติบโตของอุปสงค์น้ำมันโลกจะชะลอตัวลงเมื่อเทียบกับช่วงต้นทศวรรษ 2020 แต่ยังคงเป็นไปในเชิงบวกตลอดเกือบทั้งทศวรรษ สำนักงานพลังงานระหว่างประเทศ (IEA) คาดการณ์ว่า ปริมาณน้ำมันจะเพิ่มขึ้นประมาณ 0.7 ล้านบาร์เรลต่อวัน (mb/d) ในปี 2025 ซึ่งเป็นอัตราการขยายตัวต่อปีที่น้อยที่สุดนับตั้งแต่ปี 2009 นอกช่วงการระบาดใหญ่ ในทางตรงกันข้าม การวิเคราะห์ของ OPEC ชี้ให้เห็นว่าอุปสงค์จะสูงถึงประมาณ 113.3 mb/d ในปี 2030 โดยให้เหตุผลว่าการเติบโตในประเทศกำลังพัฒนาจะชดเชยการลดลงของเศรษฐกิจในประเทศพัฒนาแล้วได้มากกว่า

คาดการณ์ว่าการเติบโตส่วนใหญ่จะมาจากเอเชีย โดยเฉพาะอินเดีย จีน และเอเชียตะวันออกเฉียงใต้ ซึ่งขับเคลื่อนโดยการเดินทางที่เพิ่มขึ้น การขยายตัวของอุตสาหกรรม และผลผลิตปิโตรเคมี คาดว่าประเทศในกลุ่ม OECD จะมีการบริโภคที่ทรงตัวหรือลดลง เนื่องจากประสิทธิภาพที่เพิ่มขึ้น การใช้พลังงานไฟฟ้า และมาตรการนโยบายต่างๆ ช่วยลดการพึ่งพาน้ำมัน แหล่งข้อมูลในแต่ละภาคส่วนระบุว่า การขนส่งทางถนนยังคงเป็นผู้บริโภคหลัก แต่กำลังเติบโตช้าลง เนื่องจากการใช้รถยนต์ไฟฟ้าเพิ่มขึ้น อุตสาหกรรมปิโตรเคมีเป็นปัจจัยขับเคลื่อนที่ทรงตัว โดยเฉพาะอย่างยิ่งในเอเชีย ซึ่งมีความต้องการพลาสติกและวัสดุอุตสาหกรรมเพิ่มขึ้น คาดว่าปริมาณการใช้น้ำมันเชื้อเพลิงอากาศยานจะเพิ่มขึ้นอย่างต่อเนื่อง เนื่องจากการเดินทางทางอากาศทั่วโลกยังคงขยายตัวอย่างต่อเนื่อง

นโยบายของโอเปกพลัสถูกมองว่ามีอิทธิพลสำคัญต่อราคาในระยะกลาง ปัจจุบันกลุ่มโอเปกพลัสควบคุมผลผลิตน้ำมันทั่วโลกมากกว่า 40% และได้แสดงให้เห็นถึงความเต็มใจที่จะระงับการผลิตเพื่อป้องกันภาวะอุปทานล้นตลาด การลดการผลิตโดยสมัครใจประมาณ 5 ล้านบาร์เรลต่อวันในช่วงปี พ.ศ. 2566-2567 นำโดยซาอุดีอาระเบีย สะท้อนให้เห็นถึงบทบาทของโอเปกพลัสในการกำหนดราคาขั้นต่ำ บางคนเชื่อว่าโอเปกพลัสอาจยังคงปรับการผลิตเพื่อรักษาสมดุลของตลาด โดยเฉพาะอย่างยิ่งหากอุปสงค์เติบโตต่ำกว่าเป้าหมาย

ภาคส่วนน้ำมันหินน้ำมันของสหรัฐฯ ยังคงเป็นแหล่งผลิตน้ำมันนอกกลุ่มโอเปกที่สำคัญ แม้ว่าคาดว่าการเติบโตของการผลิตจะทรงตัว อยู่ที่ประมาณ 13.4 ล้านบาร์เรลต่อวันในช่วงปี พ.ศ. 2568-2569 วินัยทางการเงินของอุตสาหกรรม แรงกดดันจากนักลงทุนที่ต้องการผลตอบแทนแก่ผู้ถือหุ้น และการลดลงของแหล่งขุดเจาะน้ำมันชั้นนำ ล้วนเป็นปัจจัยที่ทำให้อัตราการผลิตน้ำมันลดลง นอกสหรัฐฯ คาดว่าจะมีอุปทานเพิ่มเติมจากโครงการทรายน้ำมันในบราซิล กายอานา และแคนาดา ปัจจัยทางภูมิรัฐศาสตร์ยังคงเป็นความเสี่ยงที่ยังคงมีอยู่ เช่น ความตึงเครียดในตะวันออกกลาง มาตรการคว่ำบาตรของรัสเซียที่ยังคงดำเนินอยู่ และความไม่แน่นอนที่อาจเกิดขึ้นในประเทศต่างๆ เช่น ลิเบียหรือไนจีเรีย ล้วนเป็นสาเหตุของการหยุดชะงักของอุปทาน

แหล่งข่าวระบุว่านโยบายด้านสภาพภูมิอากาศและการเปลี่ยนผ่านด้านพลังงานมีแนวโน้มที่จะกำหนดแนวโน้มความต้องการมากขึ้น คำมั่นสัญญาการปล่อยมลพิษสุทธิเป็นศูนย์กำลังกระตุ้นให้เกิดการเพิ่มประสิทธิภาพ การใช้พลังงานหมุนเวียน และการเปลี่ยนแปลงของเชื้อเพลิงสำหรับการขนส่ง การใช้รถยนต์ไฟฟ้ากำลังขยายตัวอย่างรวดเร็ว โดยยอดขายรถยนต์ใหม่ในจีน กว่า 40% เป็นรถยนต์ไฟฟ้าหรือไฮบริดในปี 2567 และคาดว่าจะเพิ่มขึ้นทั่วโลก

การกำหนดราคาคาร์บอนกำลังถูกขยายไปยังตลาดต่างๆ มากขึ้น โดยสหภาพยุโรปวางแผนที่จะรวมการขนส่งทางถนนเข้าไว้ในระบบการซื้อขายการปล่อยมลพิษตั้งแต่ปี 2570 เป็นต้นไป เศรษฐกิจขนาดใหญ่หลายแห่งได้ประกาศเป้าหมายการเลิกใช้เครื่องยนต์สันดาปภายในภายในปี 2578 หรือหลังจากนั้น ซึ่งมีอิทธิพลต่อกลยุทธ์ของผู้ผลิตรถยนต์ในปัจจุบัน แรงกดดันจากนักลงทุนที่กดดันให้บริษัทน้ำมันสอดคล้องกับเป้าหมาย ESG อาจจำกัดการลงทุนต้นน้ำระยะยาว ซึ่งอาจทำให้อุปทานตึงตัวในช่วงปลายทศวรรษนี้

ความก้าวหน้าทางเทคโนโลยีต้นน้ำทำให้การผลิตมีประสิทธิภาพมากขึ้น ปัจจุบันบริษัทขุดเจาะหินน้ำมันในสหรัฐฯ ผลิตได้มากกว่าปี 2557 ประมาณ 2.5 เท่าต่อ แท่นขุดเจาะ ซึ่งช่วยประหยัดต้นทุนได้อย่างมาก โครงการนอกชายฝั่งก็ได้รับประโยชน์จากการถ่ายภาพแผ่นดินไหวที่ดีขึ้นและการออกแบบที่ได้มาตรฐาน

การขยายโครงสร้างพื้นฐาน เช่น คลังน้ำมันส่งออกใหม่ ท่อส่งน้ำมัน และการยกระดับโรงกลั่นในเอเชียและแอฟริกา อาจช่วยปรับปรุงการไหลเวียนของการค้าและความมั่นคงด้านอุปทานในภูมิภาค ปริมาณสำรองปิโตรเลียมเชิงยุทธศาสตร์ยังคงเป็นปัจจัยสำคัญในการรักษาเสถียรภาพของตลาด การปล่อยน้ำมันดิบอย่างประสานงาน เช่น ปริมาณสำรองน้ำมันดิบ 180 ล้านบาร์เรลจากสหรัฐฯ ในปี 2565 ได้แสดงให้เห็นถึงความสามารถในการควบคุมราคาน้ำมันที่พุ่งสูงขึ้น คาดว่าวัฏจักรสินค้าคงคลังจะมีบทบาทสำคัญเช่นกัน โดยปีที่มีปริมาณน้ำมันเกินดุลจะส่งผลกระทบต่อราคาน้ำมัน และช่วงที่มีภาวะขาดดุลจะเพิ่มแรงกดดันให้ราคาน้ำมันสูงขึ้น

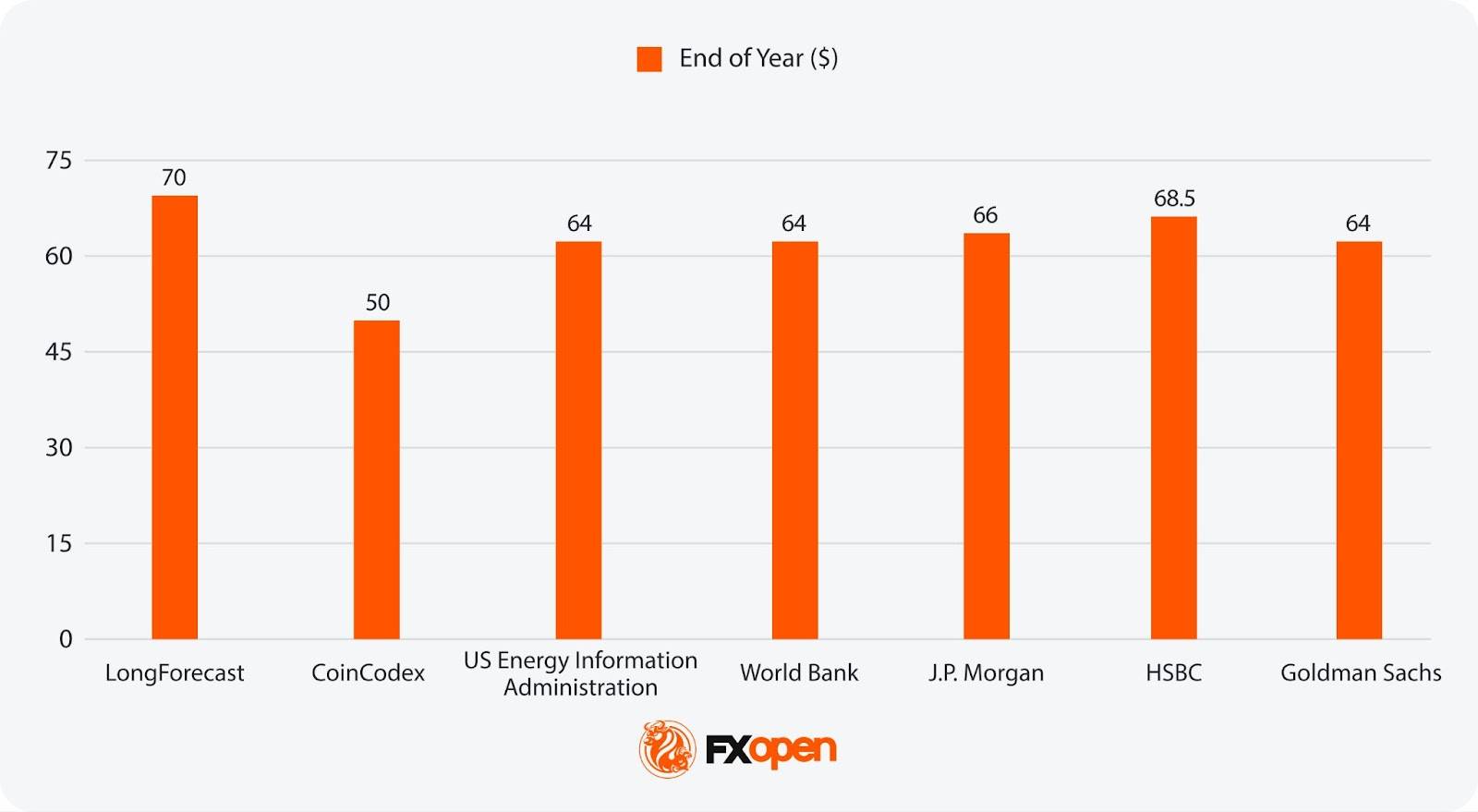

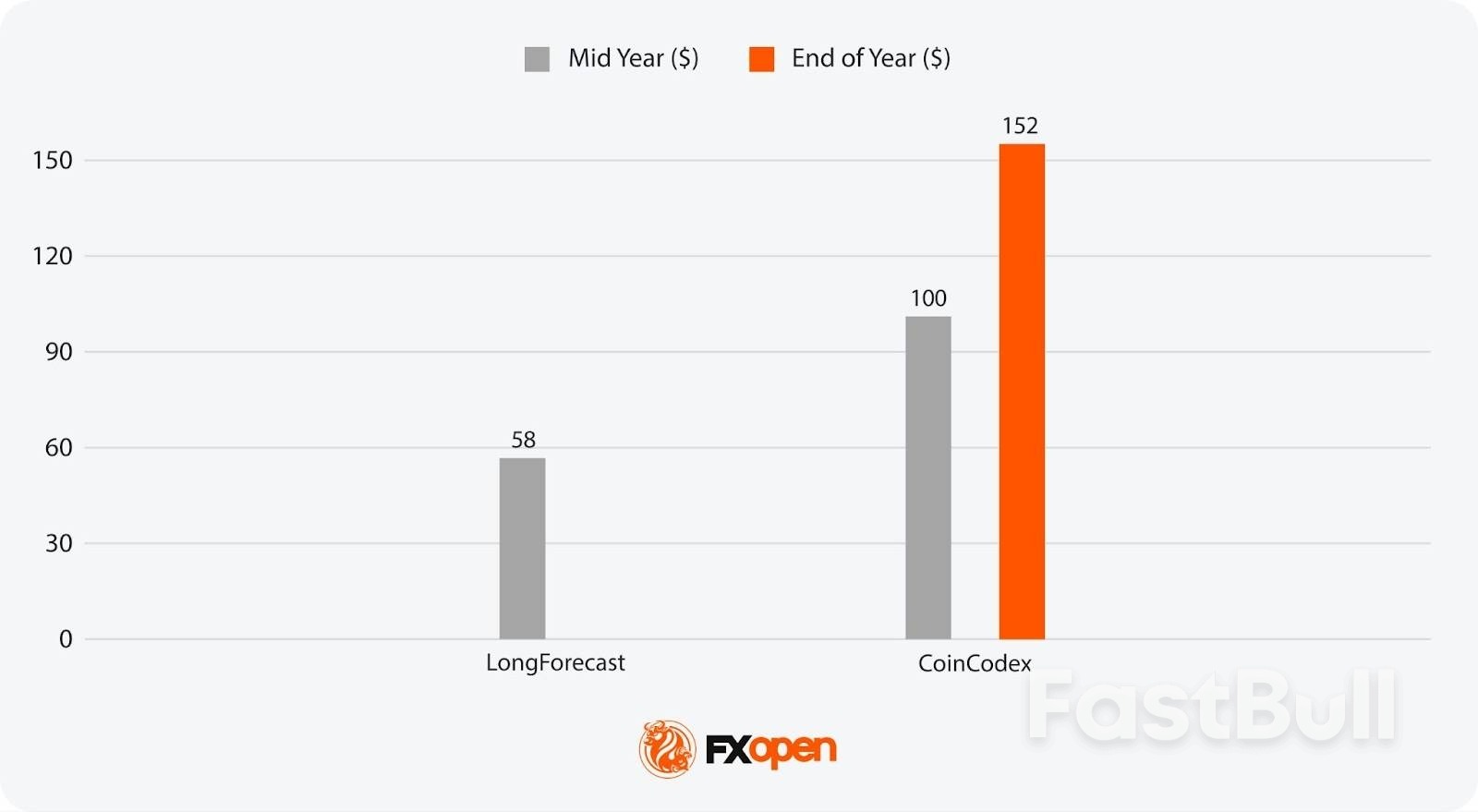

การคาดการณ์ราคาน้ำมันในปี 2568 คาดว่าจะมีอุปทานส่วนเกินในระดับเล็กน้อย โดยธนาคารโลกคาดการณ์ว่าปริมาณการผลิตน้ำมันดิบทั่วโลกจะสูงกว่าปริมาณการบริโภค ประมาณ 0.7 ล้านบาร์เรลต่อวัน การเติบโตของอุปสงค์มีแนวโน้มที่จะชะลอตัวลงอย่างรวดเร็วเหลือ ประมาณ +0.7 ล้านบาร์เรลต่อวัน ซึ่งเป็นระดับต่ำสุดนับตั้งแต่ปี 2552 นอกช่วงการระบาดใหญ่ เนื่องจากการฟื้นตัวหลังโควิด-19 ค่อย ๆ ลดลงและประสิทธิภาพการผลิตเริ่มดีขึ้น คาดว่าอุปทานจากนอกกลุ่มโอเปกจากสหรัฐอเมริกา บราซิล และกายอานาจะเพิ่มขึ้น ขณะที่โอเปกพลัสกำลังค่อยๆ ผ่อนคลายการลดการผลิตโดยสมัครใจบางส่วน สำหรับราคาน้ำมันเบรนท์ การคาดการณ์สำหรับปี 2568 ระบุว่าราคาน้ำมันดิบอาจซื้อขายอยู่ในช่วง 50-70 ดอลลาร์สหรัฐ ภายใต้เงื่อนไขเหล่านี้ เว้นแต่ความเสี่ยงทางภูมิรัฐศาสตร์จะทำให้เกิดการหยุดชะงักอย่างกะทันหัน

เบรนท์

ดับเบิลยูทีไอ

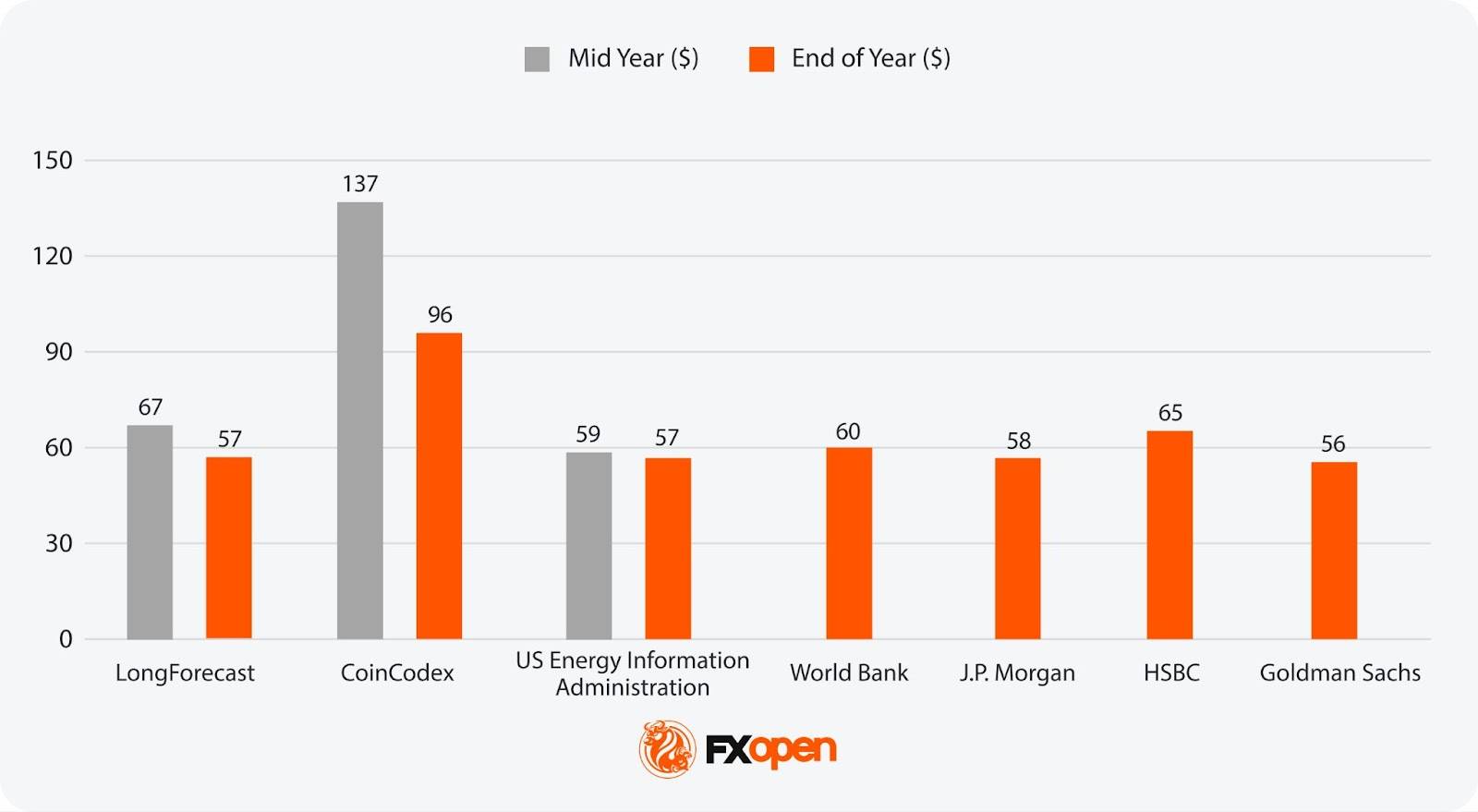

เมื่อมองไปข้างหน้าในช่วงครึ่งหลังของทศวรรษ 2020 แนวโน้มราคาวิเคราะห์น้ำมันเริ่มมีความหลากหลาย โดยมีหลายปัจจัยที่อาจกำหนดทิศทางของราคาได้

บางแหล่งคาดการณ์ว่าปี 2569 อาจเป็นช่วงราคาต่ำสุดในรอบวัฏจักร หากปริมาณน้ำมันสำรองยังคงเพิ่มขึ้นอย่างต่อเนื่องตั้งแต่ปี 2568 เป็นต้นไป คาดว่าผลผลิตน้ำมันจากหินน้ำมันของสหรัฐฯ จะทรงตัว แต่โครงการใหม่ที่ได้รับอนุมัติในช่วงต้นทศวรรษนี้อาจยังคงช่วยเพิ่มกำลังการผลิตได้ คาดว่าการเติบโตของอุปสงค์จะยังคงอยู่ในระดับต่ำ โดยการบริโภคของ OECD มีแนวโน้มลดลง และการเติบโตของตลาดเกิดใหม่มีแนวโน้มชะลอตัวลง OPEC+ อาจจำเป็นต้องคงหรือเพิ่มการลดกำลังการผลิตเพื่อถ่วงดุลอุปทาน โดยเฉพาะอย่างยิ่งหากการเติบโตของ GDP โลกอ่อนแอ สภาพแวดล้อมด้านอุปสงค์ที่อ่อนแอลงอาจสอดคล้องกับการแข่งขันที่เพิ่มมากขึ้นเพื่อแย่งชิงส่วนแบ่งตลาดระหว่าง OPEC+ และผู้ผลิตน้ำมันรายอื่น

เบรนท์

ดับเบิลยูทีไอ

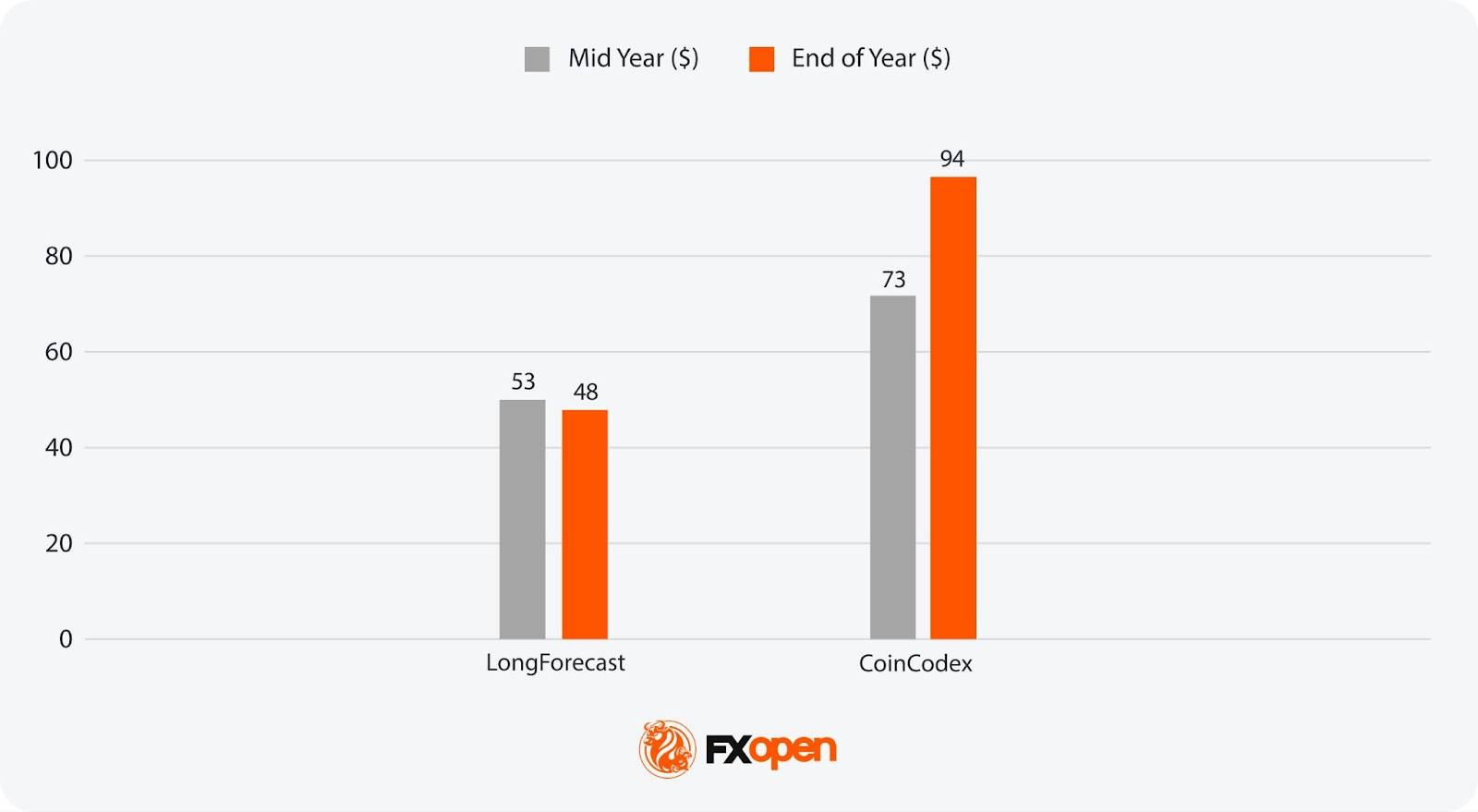

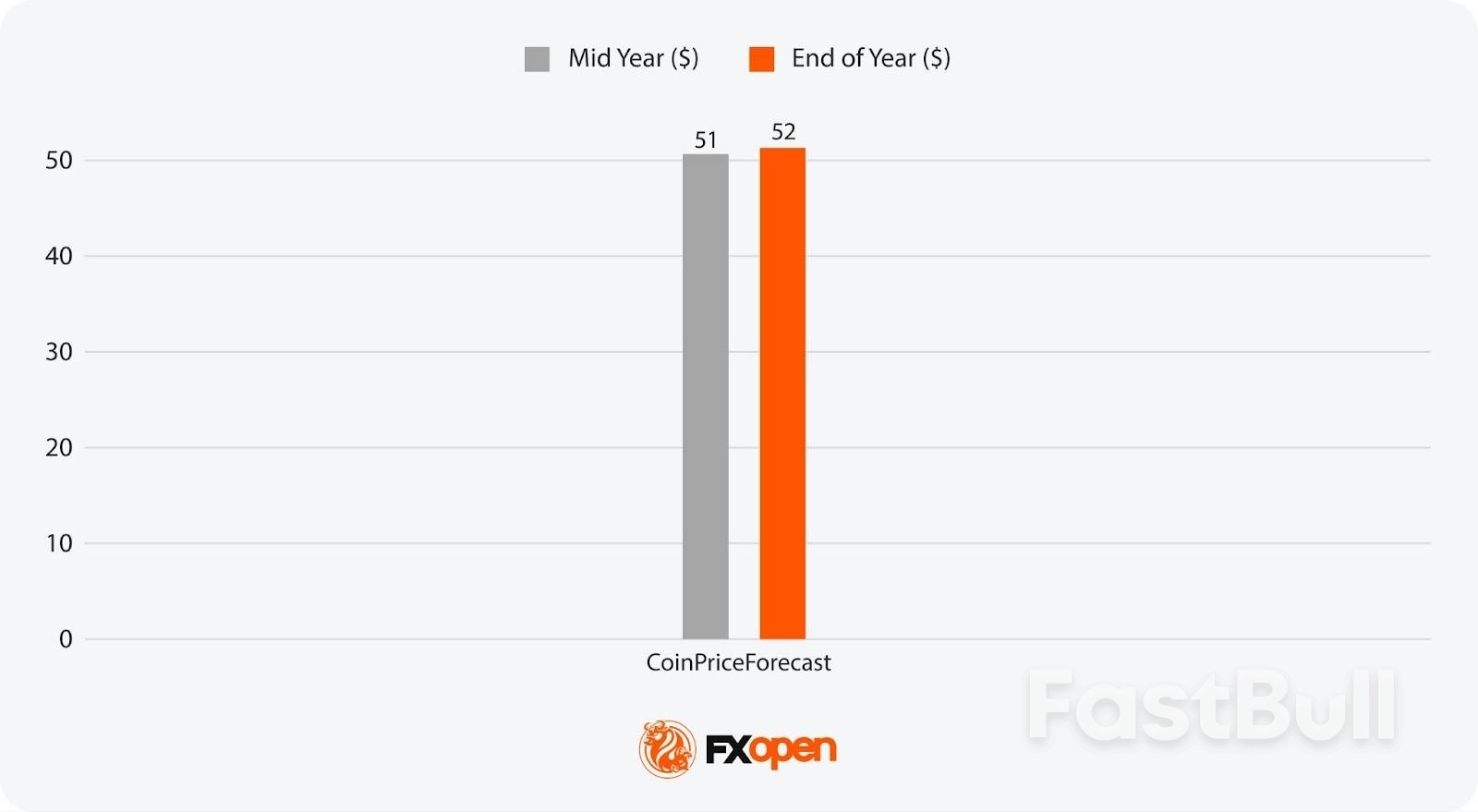

คาดว่าในปี 2570 ตลาดจะเริ่มปรับสมดุล หากราคาน้ำมันที่ตกต่ำในช่วงหลายปีก่อนหน้าทำให้การลงทุนในน้ำมันดิบลดลง การเติบโตของอุปทานอาจชะลอตัวลง ขณะที่อุปสงค์อาจแข็งแกร่งขึ้นเล็กน้อยตามภาวะเศรษฐกิจโลกที่ฟื้นตัว แหล่งข่าวระบุว่าบทบาทของโอเปกอาจเด่นชัดมากขึ้นหากอุปทานของกลุ่มโอเปกพลัสพุ่งสูงสุด โดยเรียกร้องให้มีการผลิตเพิ่มขึ้นเพื่อตอบสนองการบริโภคที่เพิ่มขึ้น การลดลงของสินค้าคงคลังที่อาจเกิดขึ้นอาจสนับสนุนการคาดการณ์ราคาน้ำมันที่ปรับตัวสูงขึ้นเมื่อเทียบกับระดับกลางทศวรรษ แม้ว่าความเสี่ยงทางภูมิรัฐศาสตร์และอัตราการนำรถยนต์ไฟฟ้ามาใช้ยังคงเป็นตัวแปรสำคัญ

เบรนท์

ดับเบิลยูทีไอ

ภายในปี 2571 ความต้องการอาจสูงถึงหรือสูงกว่า 110 ล้านบาร์เรลต่อวัน ตามการคาดการณ์ของโอเปก ซึ่งขับเคลื่อนโดยการเติบโตของตลาดเกิดใหม่ในภาคการขนส่งและปิโตรเคมี คาดว่ากำลังการกลั่นในเอเชียและตะวันออกกลางจะมีบทบาทสำคัญในการตอบสนองความต้องการนี้ หากการลงทุนในขั้นต้นในช่วงกลางทศวรรษ 2560 ไม่เพียงพอ บางคนคิดว่ากำลังการผลิตส่วนเกินอาจตึงตัว ส่งผลให้ตลาดมีความอ่อนไหวต่อภาวะอุปทานลดลง อย่างไรก็ตาม หากการเติบโตของความต้องการสอดคล้องกับแนวโน้มที่ชะลอตัวของ IEA ราคาอาจยังคงอยู่ในระดับปานกลาง โดยโอเปก+ จะยังคงควบคุมการผลิตต่อไป

เบรนท์

ดับเบิลยูทีไอ

นักวิเคราะห์มองว่าปี 2029 อาจเป็นช่วงเปลี่ยนผ่านที่สำคัญ IEA มองว่าการเติบโตของอุปสงค์อาจใกล้ศูนย์ในระยะนี้ ซึ่งเป็นสัญญาณบ่งชี้ถึงระดับคง ที่ที่ 102 ล้านบาร์เรลต่อวัน อย่างไรก็ตาม โอเปกคาดการณ์ว่าการขยายตัวจะยังคงดำเนินต่อไปที่ 112 ล้านบาร์เรลต่อวัน ซึ่งบ่งชี้ถึงการคาดการณ์ของตลาดที่แตกต่างกัน กำลังการผลิตที่ต่ำเกินไปในทั้งสองสถานการณ์อาจนำไปสู่ความผันผวนที่สูงขึ้น ความสมดุลของตลาดในปี 2029 อาจขึ้นอยู่กับความเต็มใจของโอเปกในการปรับกำลังการผลิต และขึ้นอยู่กับว่าการลดลงของโอเปก+ จะเร่งตัวขึ้นหรือไม่

เบรนท์

ดับเบิลยูทีไอ

ภายในปี 2573 ตลาดน้ำมันคาดว่าจะสะท้อนผลกระทบสะสมจากการเปลี่ยนแปลงทางเศรษฐกิจ นโยบาย และเทคโนโลยีในช่วงทศวรรษที่ผ่านมา นี่คือปีที่คำมั่นสัญญาเกี่ยวกับสภาพภูมิอากาศระดับชาติและเหตุการณ์สำคัญในการเปลี่ยนผ่านภาคอุตสาหกรรมหลายประเด็นมาบรรจบกัน ซึ่งอาจส่งผลต่อรูปแบบความต้องการน้ำมัน นักวิเคราะห์บางคนคาดการณ์ว่าการบริโภคจะถึงจุดอิ่มตัวแล้ว ขณะที่นักวิเคราะห์บางคนมองว่าตลาดเกิดใหม่จะเติบโตในระดับปานกลาง

สถานการณ์ในช่วงปี 2030 อาจเกี่ยวข้องกับแรงผลักดันเชิงโครงสร้างมากกว่า เช่น ความก้าวหน้าของการใช้พลังงานไฟฟ้า มาตรการเพิ่มประสิทธิภาพ และการทดแทนเชื้อเพลิง และการลงทุนในขั้นต้นสามารถรักษาระดับการเติบโตด้านอุปสงค์ที่ยังคงเติบโตต่อไปได้หรือไม่ ความสอดคล้องหรือความแตกต่างระหว่างเป้าหมายนโยบายและความเป็นจริงของตลาดอาจกำหนดทิศทางราคา โดยอาจนำไปสู่ตลาดที่มั่นคงและมีอุปทานเพียงพอ หรืออาจเกิดภาวะตึงตัวขึ้นอีกครั้งหากอุปทานยังคงล่าช้า

หลังจากปี 2030 แนวโน้มราคาน้ำมันดิบเชิงวิเคราะห์ระบุว่า ทิศทางของราคาน้ำมันดิบเบรนท์และ WTI จะขึ้นอยู่กับว่าความต้องการน้ำมันทั่วโลกเข้าสู่ภาวะลดลงอย่างต่อเนื่องหรือทรงตัว ในกรณีที่ความต้องการน้ำมันพุ่งถึงจุดสูงสุดก่อนกำหนด ราคาอาจเผชิญกับแรงกดดันขาลงจากอุปทานส่วนเกินเชิงโครงสร้าง เว้นแต่ผู้ผลิตจะจงใจจำกัดกำลังการผลิต อิทธิพลของโอเปกอาจเพิ่มขึ้นเมื่ออุปทานของโอเปกพลัสลดลง ซึ่งจะทำให้กลุ่มโอเปกพลัสมีศักยภาพในการปรับกำลังการผลิตเพื่อรักษาเสถียรภาพของราคาได้มากขึ้น

บางคนคิดว่าการลงทุนที่ไม่เพียงพอในกำลังการผลิตต้นน้ำในช่วงทศวรรษ 2020 อาจทำให้เกิดภาวะตึงตัวของอุปทานเป็นระยะๆ แม้ว่าความต้องการจะอ่อนตัวลง ซึ่งนำไปสู่ความผันผวนของราคาที่เกิดขึ้นบ่อยครั้งมากขึ้น คาดว่าการเปลี่ยนผ่านด้านพลังงานจะเร่งตัวขึ้นในช่วงทศวรรษ 2030 โดยรถยนต์ไฟฟ้าจะได้รับความนิยมมากขึ้น การปรับปรุงประสิทธิภาพ และเชื้อเพลิงทางเลือกจะปรับเปลี่ยนรูปแบบความต้องการ ปิโตรเคมี การบิน และการขนส่งขนาดใหญ่อาจยังคงเป็นเสาหลักด้านความต้องการ แต่การบริโภคในภาคส่วนอื่นๆ อาจหดตัวลง

มาตรการทางนโยบายต่างๆ เช่น การกำหนดราคาคาร์บอนและกฎระเบียบการปล่อยมลพิษที่เข้มงวดขึ้น อาจเพิ่มแรงกดดันด้านต้นทุนต่อการใช้น้ำมัน ซึ่งส่งผลต่อทั้งระดับการบริโภคและเศรษฐศาสตร์การผลิต พลวัตทางภูมิรัฐศาสตร์อาจยังคงเป็นปัจจัยสำคัญ โดยเฉพาะอย่างยิ่งในภูมิภาคผู้ผลิตหลักที่มีปริมาณสำรองต่ำ แหล่งข้อมูลสองแหล่งคือ CoinCodex และ CoinPriceForecast ได้คาดการณ์ราคาน้ำมันดิบ WTI หลังปี 2030 ราคาน้ำมันดิบ WTI คาดการณ์ว่าจะอยู่ที่ประมาณ 81 ดอลลาร์สหรัฐในปี 2035 ตามข้อมูลของ LongForecast ขณะที่ CoinCodex คาดการณ์ว่าจะพุ่งสูงถึง 420 ดอลลาร์สหรัฐในปี 2040 และสูงกว่า 1,500 ดอลลาร์สหรัฐภายในปี 2050 โดยรวมแล้ว สภาวะตลาดหลังปี 2030 อาจถูกกำหนดโดยความสัมพันธ์ระหว่างอุปสงค์ที่ลดลงในบางภาคส่วน การเติบโตของอุปทานที่จำกัด และลำดับความสำคัญด้านพลังงานทั่วโลกที่เปลี่ยนแปลงไป

คำถามที่พบบ่อย

แนวโน้มราคาน้ำมันในปี 2569 จะเป็นอย่างไร?

โดยทั่วไปนักวิเคราะห์คาดการณ์ว่าปี 2569 จะเป็นปีที่ราคาน้ำมันดิบอ่อนตัวลง โดยส่วนใหญ่คาดการณ์ว่าราคาน้ำมันดิบเบรนท์จะอยู่ที่ 56 ถึง 137 ดอลลาร์สหรัฐฯ ต่อบาร์เรล และน้ำมันดิบ WTI จะอยู่ที่ 52 ถึง 62 ดอลลาร์สหรัฐฯ ต่อบาร์เรล ปัจจัยนี้สะท้อนถึงปริมาณน้ำมันดิบคงคลังที่คาดว่าจะเพิ่มขึ้นจากปีก่อนๆ อุปสงค์ที่เติบโตในระดับปานกลาง และการบริหารจัดการอุปทานของกลุ่มโอเปกพลัสอย่างต่อเนื่อง เพื่อป้องกันไม่ให้ราคาน้ำมันลดลงอย่างรุนแรง

การคาดการณ์เชิงวิเคราะห์สำหรับราคาน้ำมันในปี 2570 จะเป็นอย่างไร?

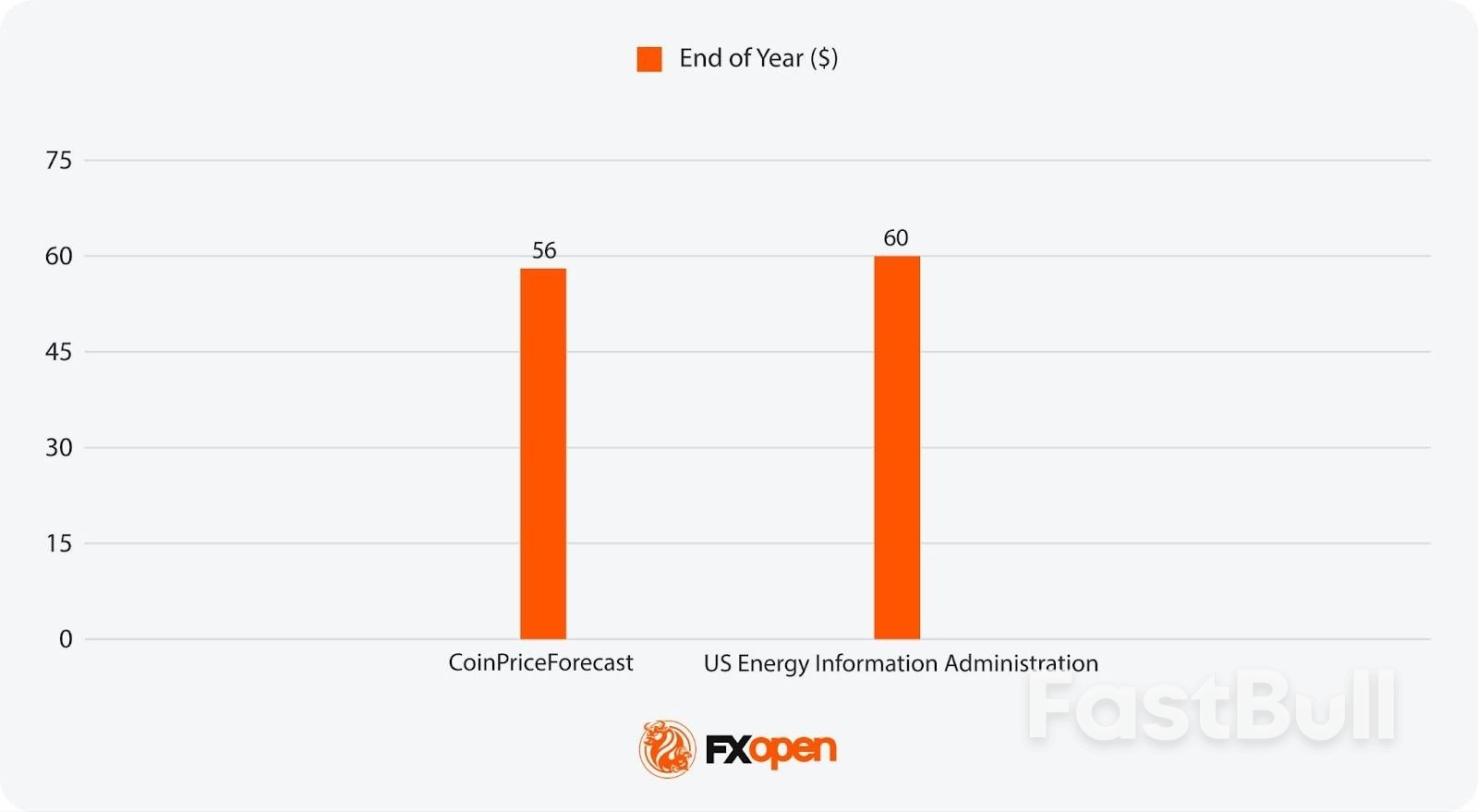

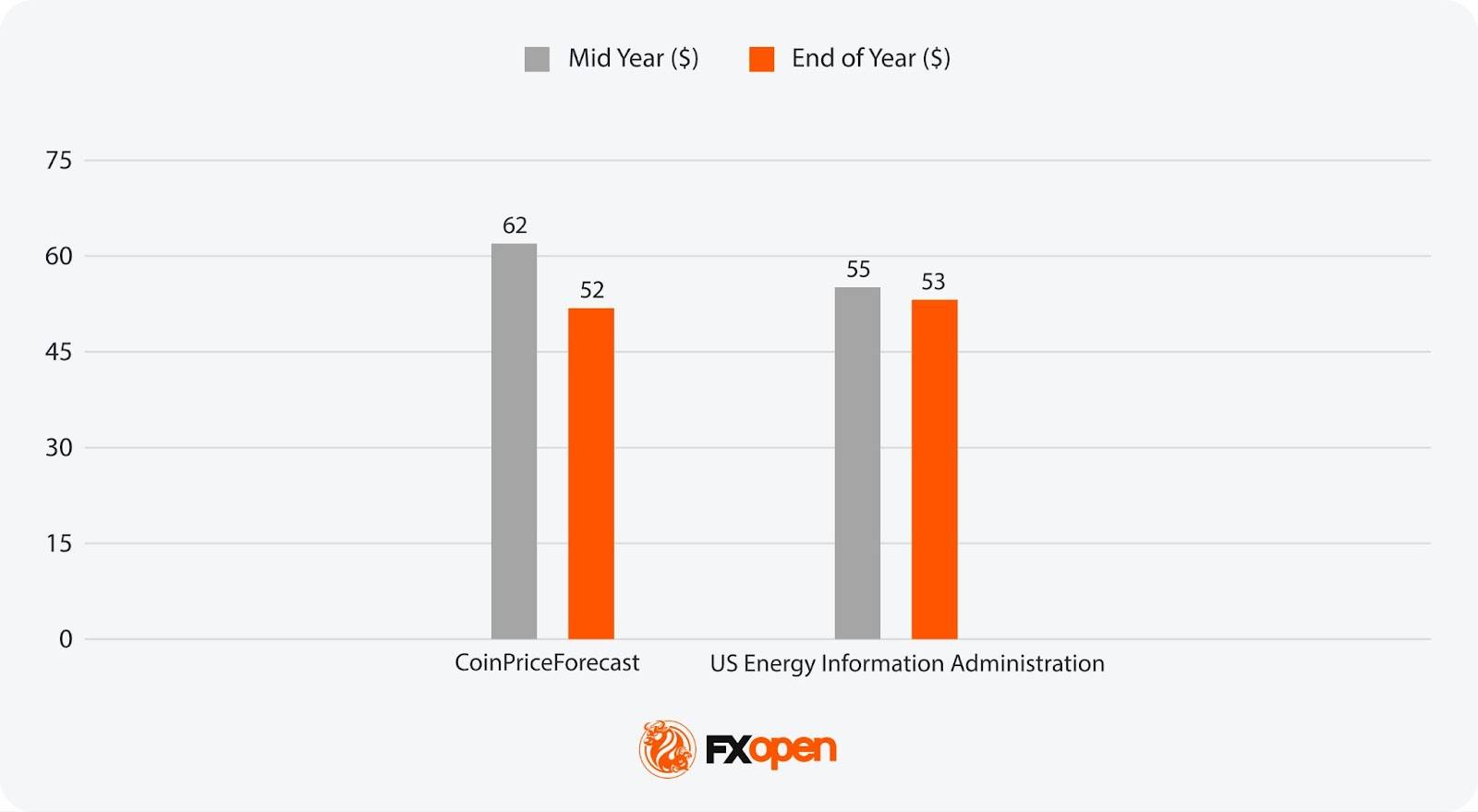

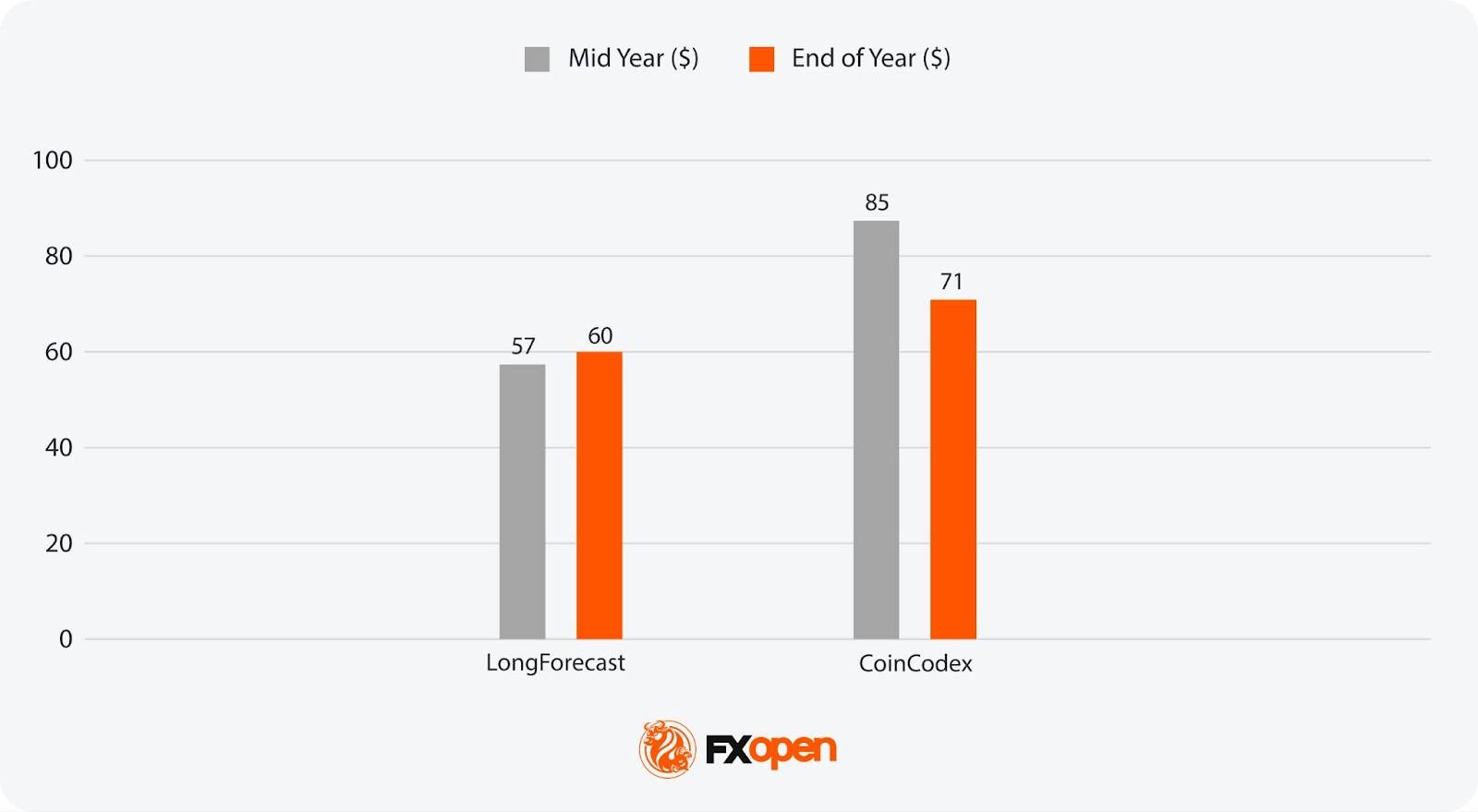

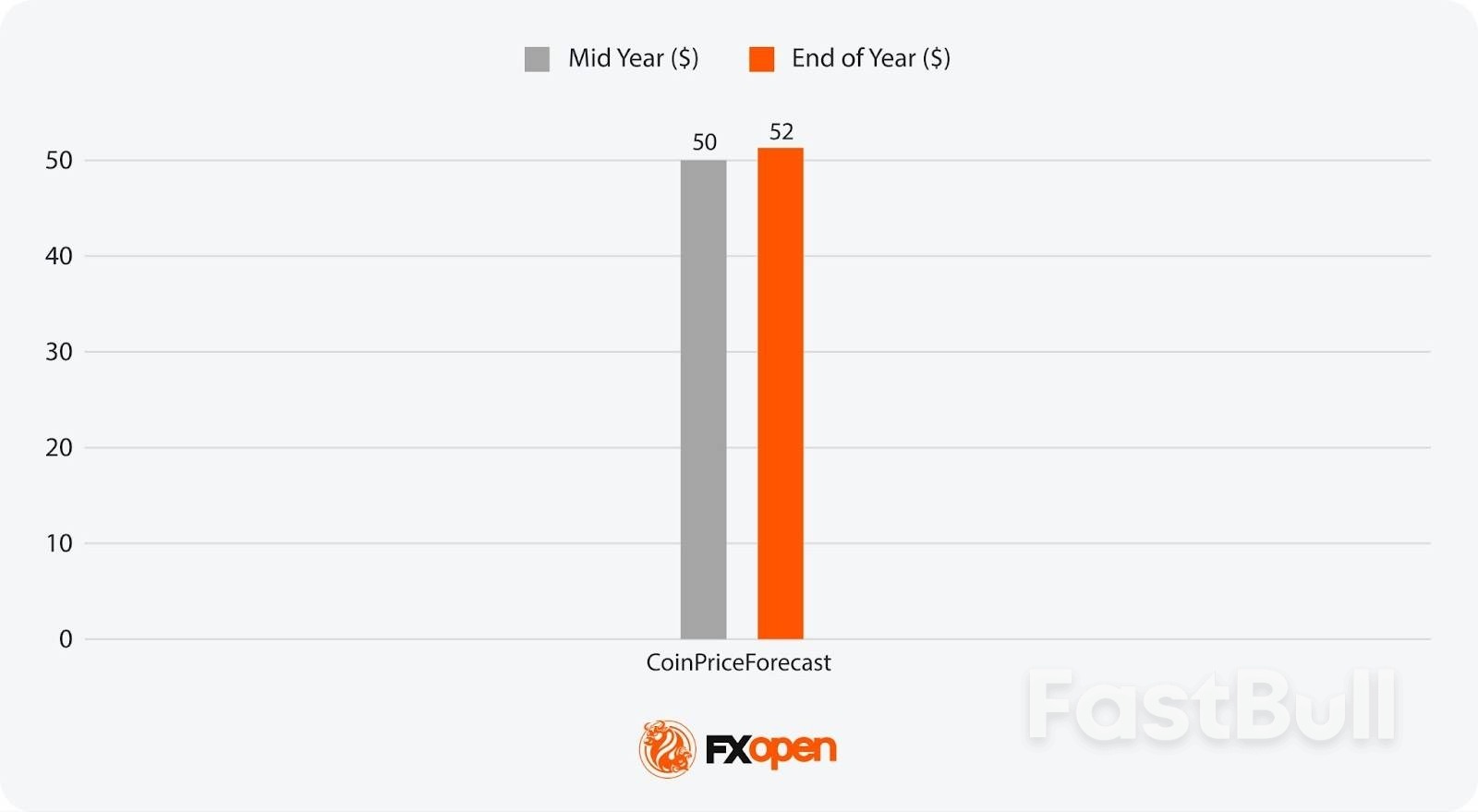

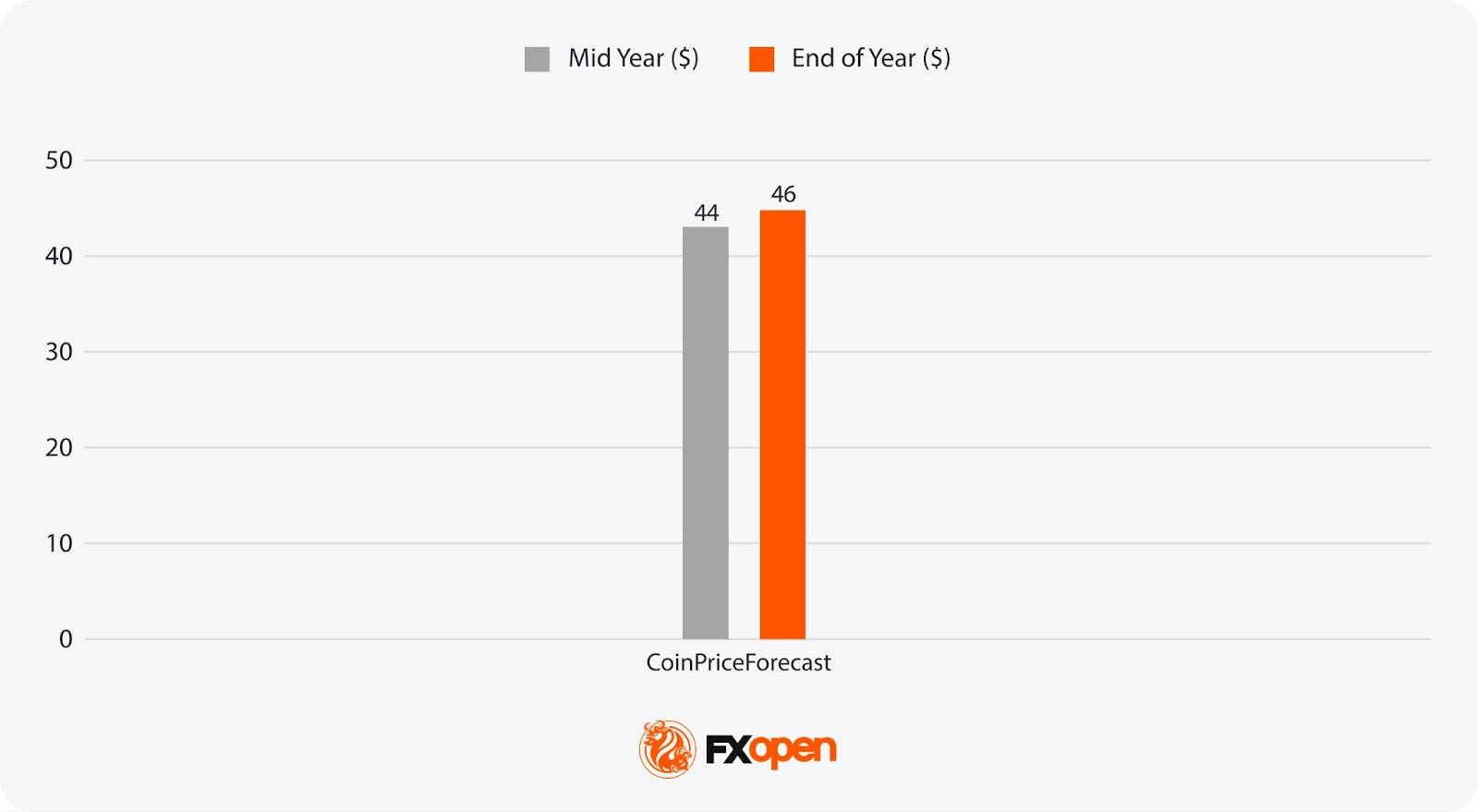

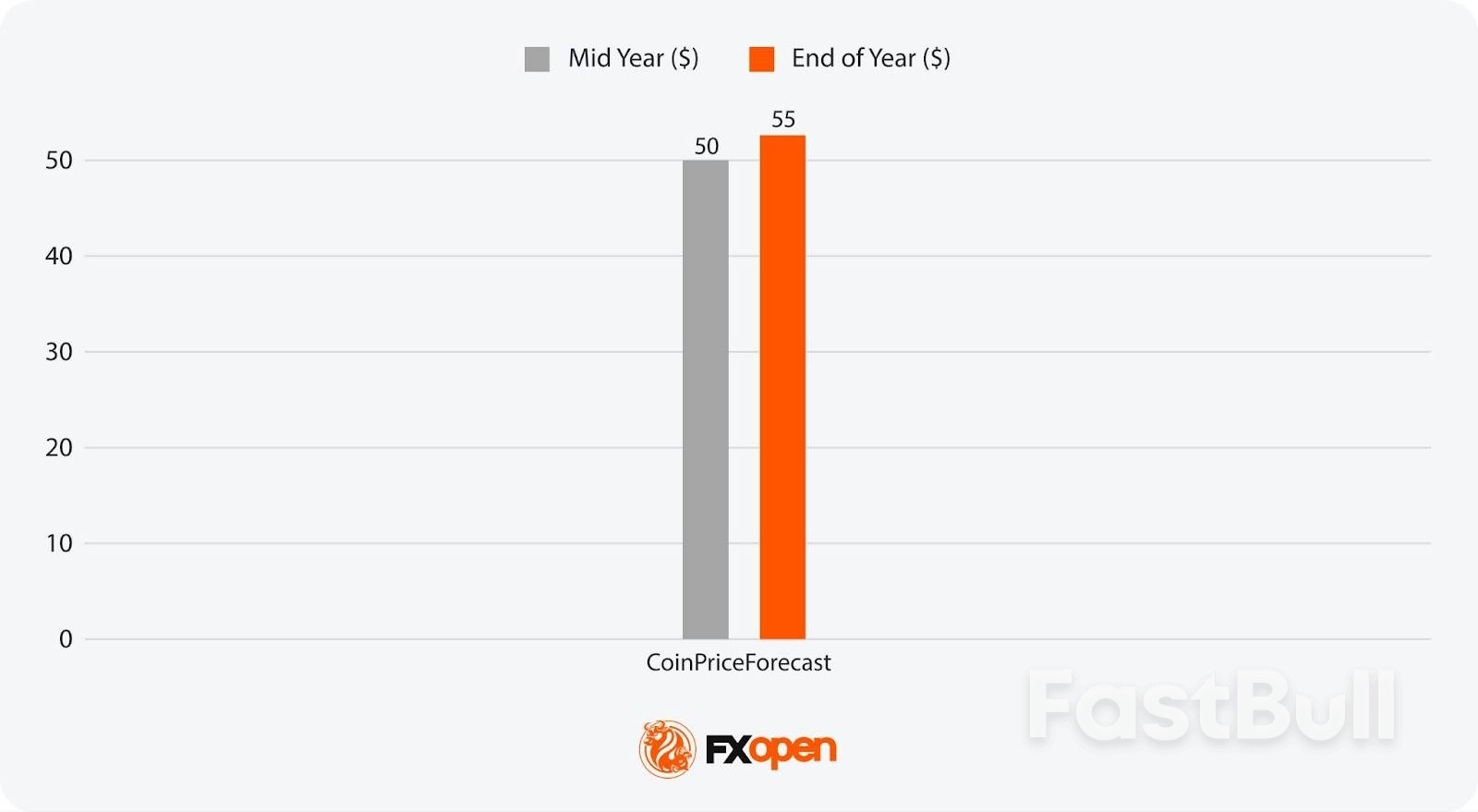

การคาดการณ์ราคาน้ำมันเชิงวิเคราะห์สำหรับปี 2027 นั้นมีจำกัด แต่บางแหล่งข้อมูลให้ช่วงราคาที่บ่งชี้ LongForecast คาดการณ์ราคาน้ำมันดิบเบรนท์ไว้ที่ 57 ถึง 85 ดอลลาร์สหรัฐฯ ต่อบาร์เรล ขณะที่ CoinPriceForecast คาดการณ์ราคาน้ำมันดิบ WTI ไว้ที่ 50 ถึง 52 ดอลลาร์สหรัฐฯ ความสมดุลของตลาด ณ เวลานั้นอาจขึ้นอยู่กับว่าการเติบโตของอุปทานจะชะลอตัวลงหรือไม่เนื่องจากการลงทุนที่ลดลง

น้ำมันดิบจะมีมูลค่าเท่าใดในปี 2030?

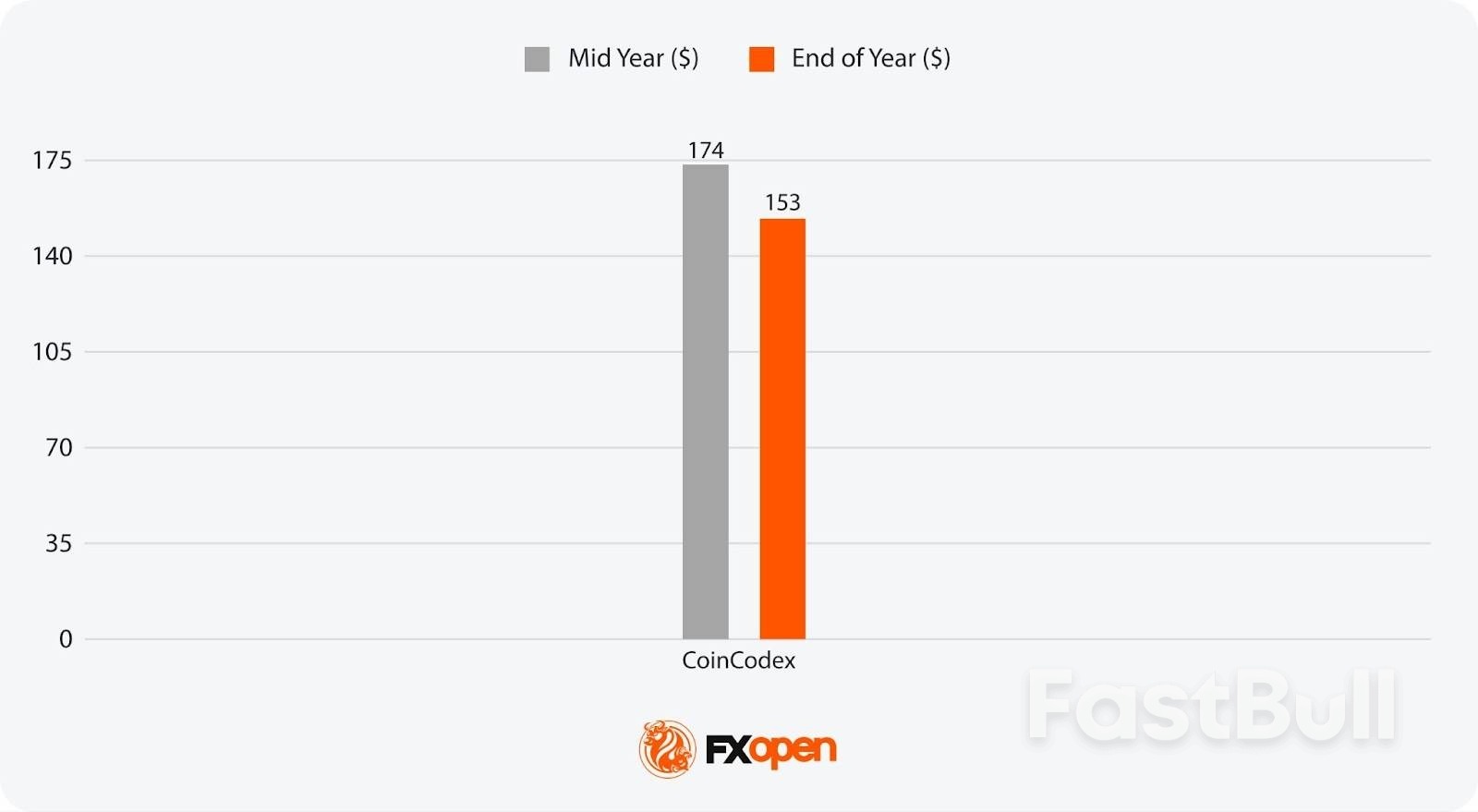

การคาดการณ์เชิงวิเคราะห์ระยะยาวยังมีน้อย แต่ CoinCodex คาดการณ์ว่าราคาน้ำมันดิบเบรนท์อาจสูงถึง 174 ดอลลาร์ต่อบาร์เรล ขณะที่ CoinPriceForecast คาดการณ์ราคาน้ำมันดิบ WTI ไว้ระหว่าง 50 ถึง 55 ดอลลาร์ ความแตกต่างเหล่านี้สะท้อนถึงความไม่แน่นอนเกี่ยวกับแนวโน้มอุปสงค์ นโยบายการเปลี่ยนผ่านด้านพลังงาน และระดับการลงทุน

ราคาน้ำมันสามารถขึ้นได้ไหม?

ตามที่นักวิเคราะห์ระบุ ราคาอาจเพิ่มขึ้นในสภาวะตลาดที่ตึงตัวหรือในช่วงที่อุปทานหยุดชะงัก แต่ราคาอาจอ่อนตัวลงในปีที่มีกำไรเช่นกัน

น้ำมันจะเป็นการลงทุนที่ดีในปี 2568 หรือไม่?

การซื้อขาย CFD ช่วยให้ผู้ซื้อขายสามารถเข้าร่วมในตลาดได้ไม่ว่าราคาสินทรัพย์จะสูงขึ้นหรือต่ำลง ช่วยให้ผู้ซื้อขายสามารถใช้ประโยชน์จากการเคลื่อนไหวราคาที่ผันผวนทั้งขาขึ้นและขาลงได้

ตลาดหุ้นเอเชียวันนี้ได้รับผลกระทบจากการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (เฟด) ลง 0.25% และตัวเลขการจ้างงานของออสเตรเลียที่แย่กว่าที่คาดการณ์ไว้ ซึ่งสร้างแรงกดดันต่อค่าเงินดอลลาร์ออสเตรเลีย (AUD) และส่งผลกระทบต่อตลาดหุ้นในประเทศ ตลาดหุ้นในภูมิภาคผันผวน โดยดัชนีนิกเคอิของญี่ปุ่นยังคงกำหนดทิศทางขาขึ้น ขณะที่กระแสเงินทุนจากสินทรัพย์ปลอดภัยช่วยหนุนค่าเงินเยนและทองคำ ขณะนี้ตลาดกำลังรอผลการประชุมของธนาคารกลางญี่ปุ่น (BOJ) และข้อมูลเงินเฟ้อของญี่ปุ่นในช่วงปลายสัปดาห์

การเคลื่อนไหวของค่าเงินดอลลาร์ในวันพฤหัสบดีสะท้อนถึงการปรับตัวของตลาดอย่างต่อเนื่องต่อแนวโน้มขาลงของเฟด โดยค่าเงินยังคงแข็งค่าเล็กน้อย แม้จะมีความกังวลพื้นฐานเกี่ยวกับภาวะถดถอยของตลาดแรงงาน การฟื้นตัวของค่าเงินดอลลาร์จากจุดต่ำสุดในวันพุธ บ่งชี้ว่าตลาดมีมุมมองที่สมดุลมากขึ้นต่อแนวทางการผ่อนคลายนโยบายการเงินเพิ่มเติมของเฟด แม้ว่ายังคงมีความไม่แน่นอนอย่างมากเกี่ยวกับอัตราการลดอัตราดอกเบี้ยในอนาคต หมายเหตุธนาคารกลาง:

แนวโน้ม 24 ชั่วโมงถัดไป แนวโน้มขาลงที่อ่อนแอ

เงินยูโรแสดงให้เห็นถึงความยืดหยุ่น แม้อ่อนค่าลงเล็กน้อยในวันพฤหัสบดี โดยยังคงรักษาระดับสูงสุดในรอบ 4 ปีเมื่อเทียบกับดอลลาร์สหรัฐฯ ปัจจัยสนับสนุนที่สำคัญ ได้แก่ อัตราเงินเฟ้อของยูโรโซนที่ทรงตัวอยู่ที่เป้าหมาย 2% ของธนาคารกลางยุโรป (ECB) การคาดการณ์การเติบโตทางเศรษฐกิจที่ดีขึ้น และการคาดการณ์ของตลาดว่าวัฏจักรการลดอัตราดอกเบี้ยของธนาคารกลางได้สิ้นสุดลงแล้ว อย่างไรก็ตาม ความไม่แน่นอนของนโยบายการค้าที่ยังคงดำเนินอยู่และตัวชี้วัดทางเศรษฐกิจที่หลากหลาย ชี้ให้เห็นถึงมุมมองเชิงบวกอย่างระมัดระวัง โดย ECB ยังคงใช้แนวทางที่อิงข้อมูลเป็นหลัก พร้อมกับย้ำว่ากระบวนการลดภาวะเงินฝืดได้เสร็จสิ้นลงแล้ว หมายเหตุของธนาคารกลาง:

แนวโน้ม 24 ชั่วโมงถัดไป: แนวโน้มขาขึ้นปานกลาง

ฟรังก์สวิสยังคงดึงดูดกระแสเงินทุนไหลเข้าที่ปลอดภัย ขณะที่ความไม่แน่นอนทั่วโลกยังคงดำเนินต่อไป โดยมูลค่าเทียบกับดอลลาร์สหรัฐและสกุลเงินหลักอื่นๆ ใกล้แตะระดับสูงสุดเมื่อเร็วๆ นี้ คาดว่าธนาคารกลางสวิสจะคงอัตราดอกเบี้ยไว้ และไม่มีการคาดการณ์ข้อมูลใหม่หรือเหตุการณ์ที่น่าประหลาดใจใดๆ ในวันนี้ นักยุทธศาสตร์ระดับโลกมองว่าฟรังก์สวิสเป็นสินทรัพย์ปลอดภัยที่นักลงทุนต้องการ โดยเฉพาะอย่างยิ่งเมื่อเทียบกับเงินเยนของญี่ปุ่น เนื่องจากเสถียรภาพทางการคลังของสวิตเซอร์แลนด์และนโยบายของธนาคารกลางที่รอบคอบ หมายเหตุธนาคารกลาง:

แนวโน้ม 24 ชั่วโมงถัดไป: แนวโน้มขาขึ้นปานกลาง

ดอลลาร์แคนาดายังคงได้รับแรงกดดันเล็กน้อยหลังจากการปรับลดอัตราดอกเบี้ย โดยธนาคารกลางส่งสัญญาณว่าอาจมีความยืดหยุ่นในการดำเนินการเพิ่มเติมหากภาวะเศรษฐกิจยังคงอ่อนแอ นักลงทุนกำลังรอสัญญาณจากธนาคารกลางสหรัฐฯ และจับตาดูราคาน้ำมันและนโยบายการค้าเพื่อหาทิศทางที่ชัดเจนขึ้น ปัจจุบันอัตราแลกเปลี่ยน USD/CAD อยู่ที่ประมาณ 1.3760 และ CAD ต่อ USD อยู่ที่ประมาณ 0.726 อัตราแลกเปลี่ยนมีความผันผวนค่อนข้างแคบในช่วงสัปดาห์ที่ผ่านมา และ CAD ปรับตัวสูงขึ้นประมาณ 0.7% ต่อสัปดาห์หลังจากการปรับลดอัตราดอกเบี้ย หมายเหตุธนาคารกลาง:

แนวโน้ม 24 ชั่วโมงถัดไป แนวโน้มขาลงที่อ่อนแอ

ตลาดน้ำมันในวันที่ 18 กันยายน 2568 สะท้อนถึงปฏิสัมพันธ์ที่ซับซ้อนระหว่างปัจจัยพื้นฐานด้านอุปสงค์และอุปทานที่ซบเซาและความเสี่ยงทางภูมิรัฐศาสตร์ที่ยังคงดำเนินอยู่ แม้ว่าการปรับลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ จะช่วยพยุงอุปสงค์ในระยะยาว แต่ความกังวลเร่งด่วนเกี่ยวกับความอ่อนแอทางเศรษฐกิจของสหรัฐฯ ปริมาณน้ำมันกลั่นคงคลังที่เพิ่มขึ้น และการเพิ่มขึ้นของกำลังการผลิตของกลุ่มโอเปกพลัส กำลังกดดันราคาน้ำมันให้อยู่ในระดับต่ำ ตลาดยังคงซื้อขายอยู่ในช่วง 5 ดอลลาร์สหรัฐฯ ที่กำหนดไว้ โดยราคาน้ำมันดิบเบรนท์อยู่ที่ประมาณ 68 ดอลลาร์สหรัฐฯ และน้ำมันดิบดับเบิลยูทีไออยู่ที่ประมาณ 64 ดอลลาร์สหรัฐฯ ขณะที่นักลงทุนรอสัญญาณที่ชัดเจนขึ้นเกี่ยวกับการฟื้นตัวของเศรษฐกิจโลกและความเสี่ยงจากการหยุดชะงักของอุปทานจากความขัดแย้งระหว่างรัสเซียและยูเครนที่กำลังดำเนินอยู่

แนวโน้ม 24 ชั่วโมงถัดไป แนวโน้มขาลงปานกลาง

ดอลลาร์แข็งค่าขึ้นเมื่อเทียบกับสกุลเงินหลักอื่นๆ ในกลุ่มเดียวกัน เนื่องจากนักลงทุนตีความแนวโน้มนโยบายของธนาคารกลางสหรัฐฯ ว่ามีแนวโน้มผ่อนปรนน้อยกว่าที่คาดการณ์ไว้ก่อนหน้านี้

ดัชนีค่าเงินดอลลาร์สหรัฐของบลูมเบิร์กปรับตัวเพิ่มขึ้นถึง 0.4% ซึ่งเป็นการปรับตัวขึ้นสูงสุดในรอบสองสัปดาห์ เนื่องจากนักลงทุนลดการคาดการณ์เกี่ยวกับการปรับลดอัตราดอกเบี้ยของเฟดในอนาคตหลังจากการตัดสินใจด้านนโยบายเมื่อวันพุธ ค่าเงินดอลลาร์นิวซีแลนด์และวอนเกาหลีใต้เป็นปัจจัยสำคัญที่อ่อนค่าลง

“แม้ว่าจะมีสัญญาณการลดอัตราดอกเบี้ยเพิ่มเติม แต่อัตราและขนาดของการเคลื่อนไหวอาจไม่ยืดหยุ่นเท่าที่คาดการณ์ไว้ในตลาดเมื่อเร็วๆ นี้” เจน โฟลีย์ นักกลยุทธ์จาก Rabobank ในลอนดอนกล่าว “เนื่องจากการผ่อนคลายนโยบายการเงินของเฟดจำนวนมากได้ถูกกำหนดราคาไว้ล่วงหน้าก่อนการประชุมเมื่อวานนี้ และเนื่องจากตลาดมีภาวะ Short ดอลลาร์มาระยะหนึ่งแล้ว ภาวะ Short ดอลลาร์จึงกระตุ้นให้เกิดการปิดกั้นภาวะ Short ดอลลาร์ขึ้นเล็กน้อย”

เฟดได้ปรับลดอัตราดอกเบี้ยอ้างอิงลง 0.25% เมื่อวันพุธที่ผ่านมา ตามที่นักเศรษฐศาสตร์คาดการณ์ไว้ และได้กำหนดการลดอัตราดอกเบี้ยอีกสองครั้งในปีนี้ หลังจากได้รับแรงกดดันจากทำเนียบขาวมาหลายเดือนให้ลดต้นทุนการกู้ยืม แต่ด้วยผลกระทบของภาษีศุลกากรต่อเงินเฟ้อที่ยังคงมีความไม่แน่นอน ประธานเฟด เจอโรม พาวเวลล์ จึงได้ชี้แจงอย่างชัดเจนว่าเจ้าหน้าที่จะต้องเผชิญกับทางเลือกที่ยากลำบากในอีกไม่กี่เดือนข้างหน้า ขณะที่พวกเขากำลังพิจารณาว่าจะยังคงลดอัตราดอกเบี้ยต่อไปหรือไม่

“นักลงทุนสกุลเงินกำลังเตรียมรับมือกับการขายชอร์ตดอลลาร์ หลังจากที่เฟดไม่สามารถตรวจสอบความคาดหวังของตลาดที่มีแนวโน้มผ่อนปรนเป็นพิเศษก่อนการประชุมนโยบายในเดือนกันยายน” วาเลนติน มารินอฟ นักยุทธศาสตร์จาก Credit Agricole SA ในลอนดอนกล่าว

ทำเนียบขาวของทรัมป์กำลังจะประกาศชัยชนะครั้งสำคัญบน TikTok อย่าหลงเชื่อ ข้อตกลงบนโต๊ะไม่ใช่ชัยชนะของความมั่นคงแห่งชาติสหรัฐฯ แต่เป็นการประนีประนอมเพื่อรักษาหน้าและปล่อยให้ภัยคุกคามร้ายแรงที่สุดยังไม่ได้รับการแก้ไข นับตั้งแต่ TikTok เข้าสู่ร้านค้าแอปของสหรัฐฯ ในปี 2017 เจ้าหน้าที่ความมั่นคงแห่งชาติสหรัฐฯ ได้แสดงความกังวลหลักสองประการ ประการแรก ข้อมูลส่วนบุคคลที่ละเอียดอ่อนของชาวอเมริกัน ซึ่งรวมถึงข้อมูลการกดแป้นพิมพ์ ตำแหน่งทางภูมิศาสตร์ และรูปแบบการใช้ชีวิต กำลังถูกเก็บเกี่ยวและจัดเก็บไว้ในเซิร์ฟเวอร์ในจีนแผ่นดินใหญ่ ซึ่งหน่วยข่าวกรองของสหรัฐฯ สามารถเข้าถึงข้อมูลเหล่านี้ได้ ประการที่สอง อัลกอริทึมอาจถูกนำมาใช้เพื่อนำเสนอเนื้อหาที่ถูกควบคุมโดยการควบคุม การบิดเบือนข้อมูล หรืออิทธิพลทางการเมืองที่พรรคคอมมิวนิสต์จีน (CCP) ชี้นำ

การจัดเก็บข้อมูลของชาวอเมริกันในเซิร์ฟเวอร์ที่ตั้งอยู่ในสหรัฐอเมริกาซึ่งดำเนินการโดยบริษัทสัญชาติอเมริกัน ข้อตกลงที่เปิดเผยในกรุงมาดริดเมื่อวันที่ 16 กันยายน อาจช่วยแก้ไขปัญหาแรกนี้ได้บางส่วน แต่ประเด็นที่สองซึ่งใหญ่กว่า นั่นคือการควบคุมอัลกอริทึม ยังคงไม่ได้รับการแตะต้อง มีรายงานว่า Oracle, Silver Lake และ Andreessen Horowitz กำลังเตรียมใช้เงินหลายพันล้านดอลลาร์เพื่อซื้อลิขสิทธิ์อัลกอริทึมจาก ByteDance ซึ่งหมายความว่าพรรคคอมมิวนิสต์จีนยังคงมีอำนาจยับยั้งโค้ดที่ตัดสินสิ่งที่ชาวอเมริกัน 170 ล้านคนเห็นในแต่ละวัน

กล่าวอีกนัยหนึ่ง ข้อตกลงนี้อนุญาตให้บริษัทอเมริกันใช้เงินหลายพันล้านดอลลาร์เพื่อซื้ออัลกอริทึมที่พรรคคอมมิวนิสต์จีนควบคุมในที่สุด เรามาถึงจุดนี้ได้อย่างไร? เพราะสำหรับทีมเจรจาของทั้งสหรัฐฯ และจีน ทางเลือกที่ดีที่สุดสำหรับข้อตกลงที่เจรจากันไว้แล้วคือการกำจัด TikTok ออกจากตลาดอเมริกา ซึ่งเป็นผลลัพธ์ที่ไม่น่าพึงพอใจยิ่งกว่าข้อตกลงที่ไม่สมบูรณ์ที่สุดเสียอีก

ทีมทรัมป์ออกมาโจมตี TikTok ด้วยการเรียกร้องให้มีการถอนการลงทุนทั้งหมดโดยบังคับในปี 2020 รัฐสภาได้ตอกย้ำจุดยืนในการเจรจาของสหรัฐฯ ด้วยการผ่านร่างพระราชบัญญัติคุ้มครองชาวอเมริกันจากการใช้งานที่ควบคุมโดยฝ่ายตรงข้ามต่างประเทศ (PAFACA) ในปี 2024 ศาลฎีกายืนยันความสามารถในการบังคับใช้กฎหมายนี้ในคดี TikTok, Inc. v. Garland กฎหมายของสหรัฐฯ คือการบังคับให้ TikTok ดำเนินงานในดินแดนของสหรัฐฯ หาก ByteDance ไม่ยอมสละ "การควบคุมทั้งทางตรงและทางอ้อมทั้งหมด" ของแอป

แม้จะมีความกังวลด้านความมั่นคงแห่งชาติอย่างล้นหลามและมีมูลความจริง แต่ก็ไม่มีใครในวอชิงตันอยากเป็นคนลั่นไกแอปที่มีอิทธิพลทางวัฒนธรรมและเศรษฐกิจมากขนาดนี้ ทำเนียบขาวรู้ดีว่าการแบนจะไม่เป็นที่นิยมอย่างมหาศาล ขณะที่ปักกิ่งรู้ดีว่าการยกเลิกจะทำให้ ByteDance สูญเสียรายได้ต่อปี 15,000-30,000 ล้านดอลลาร์ เมื่อถึงเดือนกุมภาพันธ์ เป็นที่ชัดเจนว่าฝ่ายจีนยอมถอน TikTok ออกจากร้านค้าแอปของอเมริกา แทนที่จะยอมรับความอับอายจากการบังคับขาย ซึ่งจะทำให้ชาวอเมริกันสามารถควบคุมคอนเทนต์ของแอปได้

ภาวะชะงักงันนี้ก่อให้เกิดภาวะสมดุลที่แปลกประหลาด คณะเจรจาของสหรัฐฯ ต่างพูดจาแข็งกร้าว ขณะที่พยายามหาข้อตกลงที่จะทำให้ TikTok อยู่รอดต่อไปอย่างเงียบๆ ปักกิ่งยังคงยึดมั่นในการควบคุมด้วยอัลกอริทึม โดยรู้ว่าวอชิงตันมีความต้องการทางการเมืองต่ำที่จะห้ามอย่างเต็มรูปแบบ ท่ามกลางภาวะชะงักงันนี้ นักลงทุนชาวอเมริกันที่มองเห็นโอกาสในการเก็งกำไรที่ทำกำไรได้ก็ก้าวเข้ามา และทำเนียบขาวก็พร้อมที่จะแสดงความคืบหน้าก่อนการประชุมระหว่างทรัมป์และสี จิ้นผิงที่อาจเกิดขึ้นในการประชุมสุดยอดผู้นำเอเปก

ผลลัพธ์คือข้อตกลงที่ไม่ขัดกับเส้นแบ่งระหว่างฝ่ายใดฝ่ายหนึ่ง แต่กลับเปิดโอกาสให้ประธานาธิบดีทั้งสองฝ่ายสามารถอ้างชัยชนะและเดินหน้าต่อไปได้ TikTok ยังคงอยู่รอด ByteDance ยังคงควบคุมสูตรลับของตน และทำเนียบขาวสามารถอ้างได้อย่างน่าเชื่อถือว่าปกป้องข้อมูลของชาวอเมริกัน โดยไม่ใส่ใจปัญหาหลัก นั่นคืออิทธิพลของพรรคคอมมิวนิสต์จีนเหนือกระแสโซเชียลมีเดียของชาวอเมริกัน 170 ล้านคน

สภาคองเกรสไม่ควรเข้าใจผิดว่านี่เป็นวิธีแก้ปัญหาเชิงกลยุทธ์ อย่างน้อยที่สุด สมาชิกสภานิติบัญญัติควรเรียกร้องให้มีการตรวจสอบระบบแนะนำของ TikTok อย่างเป็นอิสระและต่อเนื่อง การเปิดเผยการเปลี่ยนแปลงอัลกอริทึมที่สำคัญ และความโปร่งใสที่บังคับใช้ได้เกี่ยวกับวิธีการจัดอันดับหรือระงับเนื้อหา หากไม่เป็นเช่นนั้น สหรัฐอเมริกาก็จะต้องเจอกับปัญหาเดิมๆ ซ้ำซาก นั่นคือไมโครโฟนสดจากเจ้าหน้าที่เซ็นเซอร์ของปักกิ่งที่ส่งเสียงร้องไปยังวัยรุ่นชาวอเมริกันทุกคน

ธนาคารกลางญี่ปุ่นอาจขึ้นอัตราดอกเบี้ยในเดือนตุลาคม แม้ว่านายซานาเอะ ทาคาอิจิ ผู้สนับสนุนการผ่อนคลายนโยบายการเงินเชิงรุก จะชนะการเลือกตั้งหัวหน้าพรรครัฐบาลและกลายเป็นนายกรัฐมนตรีคนต่อไปก็ตาม นายโทโมยูกิ ชิโมดะ อดีตผู้บริหารธนาคารกลางกล่าวเมื่อวันพฤหัสบดีที่ผ่านมา

ทาคาอิจิถูกมองว่าเป็นผู้สมัครตัวเต็งที่จะคว้าชัยชนะในการเลือกตั้งวันที่ 4 ตุลาคม โดยเธอโดดเด่นในการคัดค้านการขึ้นอัตราดอกเบี้ยของ BOJ และการเรียกร้องให้เพิ่มการใช้จ่ายเพื่อกระตุ้นเศรษฐกิจ

แนวโน้มที่เธอจะได้เป็นนายกรัฐมนตรีคนต่อไปของญี่ปุ่นทำให้ผู้เล่นในตลาดบางรายเข้าซื้อเงินเยนและพันธบัตรรัฐบาลญี่ปุ่น โดยมองว่าการกระทำดังกล่าวอาจทำให้ BOJ ไม่กล้าขึ้นอัตราดอกเบี้ย

แต่ชิโมดะ ซึ่งมีประสบการณ์การทำงานในแผนกกิจการการเงินของธนาคารกลางญี่ปุ่น คาดว่าผลการแข่งขันชิงตำแหน่งผู้นำ รวมถึงชัยชนะที่เป็นไปได้ของทาคาอิจิ จะมีผลกระทบจำกัดต่อนโยบายการเงิน

“แม้ว่าเธอสามารถสนับสนุนการใช้จ่ายทางการคลังที่มากขึ้น แต่ฉันสงสัยว่าทาคาอิจิจะสามารถดำเนินนโยบายที่อาจทำให้ค่าเงินเยนอ่อนค่าลงได้หรือไม่” ชิโมดะกล่าวกับรอยเตอร์ในการสัมภาษณ์

เงินเยนที่อ่อนค่าลงส่งผลให้การส่งออกได้รับแรงกระตุ้น แต่กลับกลายเป็นประเด็นที่น่ากังวลสำหรับผู้กำหนดนโยบาย เนื่องจากทำให้ต้นทุนการนำเข้าสูงขึ้น และยังเป็นปัจจัยที่ทำให้เงินเฟ้อยังคงอยู่สูงกว่าเป้าหมาย 2% ของธนาคารกลางญี่ปุ่นอีกด้วย

การที่เงินเยนอ่อนค่าลงต่ำกว่า 150 เยนต่อดอลลาร์อาจทำให้เกิดการร้องเรียนจากรัฐบาลสหรัฐฯ ซึ่งกำลังดำเนินนโยบายเงินดอลลาร์อ่อนค่าลงเพื่อกระตุ้นการส่งออกของสหรัฐฯ ชิโมดะกล่าว

BOJ น่าจะมีแนวโน้มที่จะขึ้นอัตราดอกเบี้ยในการประชุมวันที่ 29-30 ตุลาคม หากราคาหุ้นยังคงแข็งแกร่ง และผลสำรวจความเชื่อมั่นทางธุรกิจแบบ "tankan" ที่จะกำหนดในวันที่ 1 ตุลาคม ไม่แย่ลงมากนัก เขากล่าว

“กำไรของบริษัทไม่ใช่เรื่องเลวร้าย และการขาดแคลนแรงงานเชิงโครงสร้างจะผลักดันให้ค่าแรงสูงขึ้น ต้นทุนอาหารที่พุ่งสูงขึ้นอย่างต่อเนื่องจะทำให้เงินเฟ้อสูงขึ้นด้วย” ชิโมดะ ซึ่งปัจจุบันเป็นนักวิชาการที่มหาวิทยาลัยริกเคียวของญี่ปุ่น กล่าว

“สภาพแวดล้อมที่รองรับการขึ้นอัตราเริ่มเข้าที่เข้าทางแล้ว”

คาดว่า BOJ จะคงอัตราดอกเบี้ยไว้ที่ 0.5% ในการประชุม 2 วันซึ่งจะสิ้นสุดในวันศุกร์

ผลสำรวจของรอยเตอร์สแสดงให้เห็นว่านักเศรษฐศาสตร์ส่วนใหญ่คาดการณ์ว่าจะมีการขึ้นอัตราดอกเบี้ยอีก 25 จุดพื้นฐานภายในสิ้นปีนี้ แต่ผู้ตอบแบบสอบถามมีความเห็นแตกต่างกันในเรื่องช่วงเวลา โดยคาดการณ์ว่าจะมีขึ้นในเดือนตุลาคมและมกราคม

ทาคาอิจิเป็นที่รู้จักในฐานะผู้สนับสนุนการผสมผสานมาตรการกระตุ้นเศรษฐกิจทั้งทางการคลังและการเงินแบบ "อาเบะโนมิกส์" ภายใต้การนำของนายกรัฐมนตรีชินโซ อาเบะ ผู้ล่วงลับ ธนาคารกลางญี่ปุ่น (BOJ) ได้ดำเนินโครงการซื้อสินทรัพย์จำนวนมหาศาลในปี 2013 เพื่อดึงญี่ปุ่นออกจากภาวะเงินฝืด คู่แข่งสำคัญของเธอคือชินจิโร โคอิซูมิ ซึ่งมุมมองของเขาต่อนโยบายของ BOJ ยังไม่ค่อยเป็นที่ทราบแน่ชัด

BOJ ถอนมาตรการกระตุ้นเศรษฐกิจครั้งใหญ่ที่กินเวลาร่วม 10 ปีเมื่อปีที่แล้ว และขึ้นอัตราดอกเบี้ยระยะสั้นเป็น 0.5% ในเดือนมกราคม โดยมองว่าญี่ปุ่นกำลังจะบรรลุเป้าหมายเงินเฟ้อ 2% อย่างยั่งยืน

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน