Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

Biro Statistik - Pakistan, Indeks Harga Konsumen (CPI) Januari +5,6% Dibandingkan Tahun Sebelumnya

Juru Bicara Komisi Uni Eropa: Angka Saat Ini Tidak Menunjukkan Uni Eropa Terlalu Bergantung pada Satu Pemasok Gas

Imbal Hasil Obligasi Pemerintah Acuan India 10 Tahun Berakhir di 6,7662%, Penutupan Sebelumnya 6,6963%

Bank Sentral Chili Menyatakan Indeks Aktivitas Ekonomi Imacec Naik 1,7% pada Desember Dibandingkan Tahun Sebelumnya, Pasar Memperkirakan Naik 0,9%.

Menteri Keuangan Jerman Klingbeil: Belum Ada Keputusan Mengenai Royalti Digital, Kekuatan Platform AS Harus Dibatasi

Konvoi Pasukan Keamanan Pemerintah Suriah Bergerak Menuju Kota Hasakah yang Dikuasai Kurdi, Dikerahkan Berdasarkan Kesepakatan dengan AS - Saksi Mata Reuters

Para Ekonom Brasil Memperkirakan Real Brasil Akan Mencapai 5,50 per Dolar pada Akhir Tahun 2026, Dibandingkan Perkiraan Sebelumnya yang Juga 5,50 - Jajak Pendapat Bank Sentral

Para Ekonom Brasil Memperkirakan Pertumbuhan PDB 2026 Sebesar 1,80% Dibandingkan Perkiraan Sebelumnya - Jajak Pendapat Bank Sentral

Ekonom Brasil Memperkirakan Suku Bunga Selic Akhir Tahun 2026 Sebesar 12,25% Dibandingkan Perkiraan Sebelumnya yang Juga 12,25% - Jajak Pendapat Bank Sentral

Inggris Menyambut Baik Pembukaan Kembali Penyeberangan Rafah di Gaza Tetapi Mengatakan Lebih Banyak yang Harus Dilakukan

Menurut sumber-sumber di dalam pemerintahan Iran, presiden Iran secara resmi telah memerintahkan dimulainya negosiasi nuklir khusus dengan Amerika Serikat. Pernyataan sebelumnya dari juru bicara Kementerian Luar Negeri Iran juga mengkonfirmasi bahwa dialog antara Iran dan AS kemungkinan besar akan dimulai dalam beberapa hari mendatang. Dipahami bahwa negosiasi ini diharapkan mencapai pembahasan tingkat tinggi. Menteri Luar Negeri Iran Araqchi akan bertemu langsung dengan perwakilan AS Witkoff. Upaya diplomatik ini akan dilakukan sepenuhnya dalam kerangka perjanjian nuklir, dengan tujuan untuk memecahkan kebuntuan yang telah berlangsung lama.

Pendapatan Ekspor Pertanian Argentina Mencapai $1,85 Miliar pada Bulan Januari, Menurut Kamar Dagang Ciara-Cec.

Presiden Ukraina Zelenskiy: Seperti Sebelumnya, Tentara Rusia Tetap Fokus pada 'Teror' terhadap Logistik Ukraina

Juru Bicara Kementerian Ekonomi Jerman Mengatakan Pasokan Gas Alam Aman, Terdapat Kapasitas Impor Tambahan

Perusahaan energi Ukraina, Dtek, mengatakan Rusia menyerang salah satu perusahaan batubaranya di wilayah Dnipropetrovsk untuk kedua kalinya dalam 24 jam.

Amerika Serikat Indeks Harga Produsen (IHP) Inti MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat Indeks Harga Produsen (IHP) Inti MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) Final MoM (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Penyesuaian Per Kuartal) (Des)

Amerika Serikat Indeks Harga Produsen (IHP) Final MoM (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Des)

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Des)S:--

P: --

S: --

Amerika Serikat IHK Chicago (Jan)

Amerika Serikat IHK Chicago (Jan)S:--

P: --

Kanada Neraca Anggaran Pemerintah Federal (Nov)

Kanada Neraca Anggaran Pemerintah Federal (Nov)S:--

P: --

S: --

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil Mingguan

Amerika Serikat Total Nilai Pengeboran Bahan Bakar Fosil MingguanS:--

P: --

S: --

Amerika Serikat Total Pengeboran Mingguan

Amerika Serikat Total Pengeboran MingguanS:--

P: --

S: --

China, Daratan PMI Manufaktur Resmi NBS (Jan)

China, Daratan PMI Manufaktur Resmi NBS (Jan)S:--

P: --

S: --

China, Daratan PMI Non-Manufaktur Resmi NBS (Jan)

China, Daratan PMI Non-Manufaktur Resmi NBS (Jan)S:--

P: --

S: --

China, Daratan PMI Komposit (Jan)

China, Daratan PMI Komposit (Jan)S:--

P: --

S: --

Korea Selatan Nilai Awal Akun Perdagangan (Jan)

Korea Selatan Nilai Awal Akun Perdagangan (Jan)S:--

P: --

Jepang PMI Manufaktur Final (Jan)

Jepang PMI Manufaktur Final (Jan)S:--

P: --

S: --

Korea Selatan PMI Manufaktur - IHS Markit (Penyesuaian Per Kuartal) (Jan)

Korea Selatan PMI Manufaktur - IHS Markit (Penyesuaian Per Kuartal) (Jan)S:--

P: --

S: --

Indonesia PMI Manufaktur - IHS Markit (Jan)

Indonesia PMI Manufaktur - IHS Markit (Jan)S:--

P: --

S: --

China, Daratan PMI Manufaktur - Caixin (Penyesuaian Per Kuartal) (Jan)

China, Daratan PMI Manufaktur - Caixin (Penyesuaian Per Kuartal) (Jan)S:--

P: --

S: --

Indonesia Akun Perdagangan (Des)

Indonesia Akun Perdagangan (Des)S:--

P: --

S: --

Indonesia Inflasi YoY (Jan)

Indonesia Inflasi YoY (Jan)S:--

P: --

S: --

Indonesia Inflasi Inti YoY (Jan)

Indonesia Inflasi Inti YoY (Jan)S:--

P: --

S: --

India IHK Manufaktur HSBC Final (Jan)

India IHK Manufaktur HSBC Final (Jan)S:--

P: --

S: --

Australia Harga Komoditas YoY (Jan)

Australia Harga Komoditas YoY (Jan)S:--

P: --

S: --

Rusia PMI Manufaktur - IHS Markit (Jan)

Rusia PMI Manufaktur - IHS Markit (Jan)S:--

P: --

S: --

Turki PMI Manufaktur (Jan)

Turki PMI Manufaktur (Jan)S:--

P: --

S: --

U.K. Indeks Harga Rumah Nasional MoM (Jan)

U.K. Indeks Harga Rumah Nasional MoM (Jan)S:--

P: --

S: --

U.K. Indeks Harga Rumah Nasional YoY (Jan)

U.K. Indeks Harga Rumah Nasional YoY (Jan)S:--

P: --

S: --

Jerman Penjualan Retail Riil MoM (Des)

Jerman Penjualan Retail Riil MoM (Des)S:--

P: --

Italia PMI Manufaktur (Penyesuaian Per Kuartal) (Jan)

Italia PMI Manufaktur (Penyesuaian Per Kuartal) (Jan)S:--

P: --

S: --

Afrika Selatan PMI Manufaktur (Jan)

Afrika Selatan PMI Manufaktur (Jan)S:--

P: --

S: --

Zona Euro PMI Manufaktur Final (Jan)

Zona Euro PMI Manufaktur Final (Jan)S:--

P: --

S: --

U.K. PMI Manufaktur Final (Jan)

U.K. PMI Manufaktur Final (Jan)S:--

P: --

S: --

Turki Akun Perdagangan (Jan)

Turki Akun Perdagangan (Jan)S:--

P: --

S: --

Brazil PMI Manufaktur - IHS Markit (Jan)

Brazil PMI Manufaktur - IHS Markit (Jan)--

P: --

S: --

Kanada Indeks Keyakinan Ekonomi Nasional

Kanada Indeks Keyakinan Ekonomi Nasional--

P: --

S: --

Kanada PMI Manufaktur (Penyesuaian Per Kuartal) (Jan)

Kanada PMI Manufaktur (Penyesuaian Per Kuartal) (Jan)--

P: --

S: --

Amerika Serikat PMI Manufaktur Final - IHS Markit (Jan)

Amerika Serikat PMI Manufaktur Final - IHS Markit (Jan)--

P: --

S: --

Amerika Serikat Indeks Output ISM (Jan)

Amerika Serikat Indeks Output ISM (Jan)--

P: --

S: --

Amerika Serikat Indeks Inventaris ISM (Jan)

Amerika Serikat Indeks Inventaris ISM (Jan)--

P: --

S: --

Amerika Serikat Indeks Tenaga Kerja Manufaktur ISM (Jan)

Amerika Serikat Indeks Tenaga Kerja Manufaktur ISM (Jan)--

P: --

S: --

Amerika Serikat Indeks Pesanan Baru Manufaktur ISM (Jan)

Amerika Serikat Indeks Pesanan Baru Manufaktur ISM (Jan)--

P: --

S: --

Amerika Serikat PMI Manufaktur ISM (Jan)

Amerika Serikat PMI Manufaktur ISM (Jan)--

P: --

S: --

Korea Selatan IHK YoY (Jan)

Korea Selatan IHK YoY (Jan)--

P: --

S: --

Jepang Mata Uang Basis YoY (SA) (Jan)

Jepang Mata Uang Basis YoY (SA) (Jan)--

P: --

S: --

Australia Jumlah Izin Pembangunan Rumah Tinggal YoY (Des)

Australia Jumlah Izin Pembangunan Rumah Tinggal YoY (Des)--

P: --

S: --

Australia Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Des)

Australia Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Australia Izin Konstruksi YoY (Penyesuaian Per Kuartal) (Des)

Australia Izin Konstruksi YoY (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Australia Izin Konstruksi Swasta MoM (Penyesuaian Per Kuartal) (Des)

Australia Izin Konstruksi Swasta MoM (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Australia Bunga Pinjaman Semalam

Australia Bunga Pinjaman Semalam--

P: --

S: --

Pernyataan Suku Bunga RBA

Pernyataan Suku Bunga RBA Jepang Yield Lelang Mata Uang 10-Tahun

Jepang Yield Lelang Mata Uang 10-Tahun--

P: --

S: --

Arab Saudi PMI Komprehensif - IHS Markit (Jan)

Arab Saudi PMI Komprehensif - IHS Markit (Jan)--

P: --

S: --

Konferensi Pers RBA

Konferensi Pers RBA Turki Indeks Harga Produsen (IHP) YoY (Jan)

Turki Indeks Harga Produsen (IHP) YoY (Jan)--

P: --

S: --

Turki IHK YoY (Jan)

Turki IHK YoY (Jan)--

P: --

S: --

Turki IHK YoY (Tidak Termasuk Energi, Makanan, Minuman, Tembakau Dan Emas) (Jan)

Turki IHK YoY (Tidak Termasuk Energi, Makanan, Minuman, Tembakau Dan Emas) (Jan)--

P: --

S: --

Turki Akun Perdagangan (Jan)

Turki Akun Perdagangan (Jan)--

P: --

S: --

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY--

P: --

S: --

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Des)

Amerika Serikat Tingkat Lowongan Pekerjaan - JOLTS (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Meksiko PMI Manufaktur (Jan)

Meksiko PMI Manufaktur (Jan)--

P: --

S: --

Amerika Serikat Stok Minyak Olahan API Mingguan

Amerika Serikat Stok Minyak Olahan API Mingguan--

P: --

S: --

Amerika Serikat Stok Bensin API Mingguan

Amerika Serikat Stok Bensin API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah API Mingguan

Amerika Serikat Stok Minyak Mentah API Mingguan--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

Mereka yang berharap penurunan tajam harga emas dan perak pada hari Jumat — yang menyebabkan penurunan 9% pada emas dan 27% pada perak — akan melambat pada hari Senin ini, terbangun dengan mimpi buruk lainnya pagi ini.

Mereka yang berharap penurunan tajam harga emas dan perak pada hari Jumat — yang turun 9% untuk emas dan 27% untuk perak — akan melambat pada hari Senin ini, terbangun dengan mimpi buruk lain pagi ini. Kedua logam tersebut banyak dijual di Asia, menunjukkan bahwa posisi leverage dan stop loss belum sepenuhnya terbayar.

Telah banyak spekulasi dalam beberapa minggu terakhir, dan suasana spekulatif itu sekarang muncul dengan cukup keras.

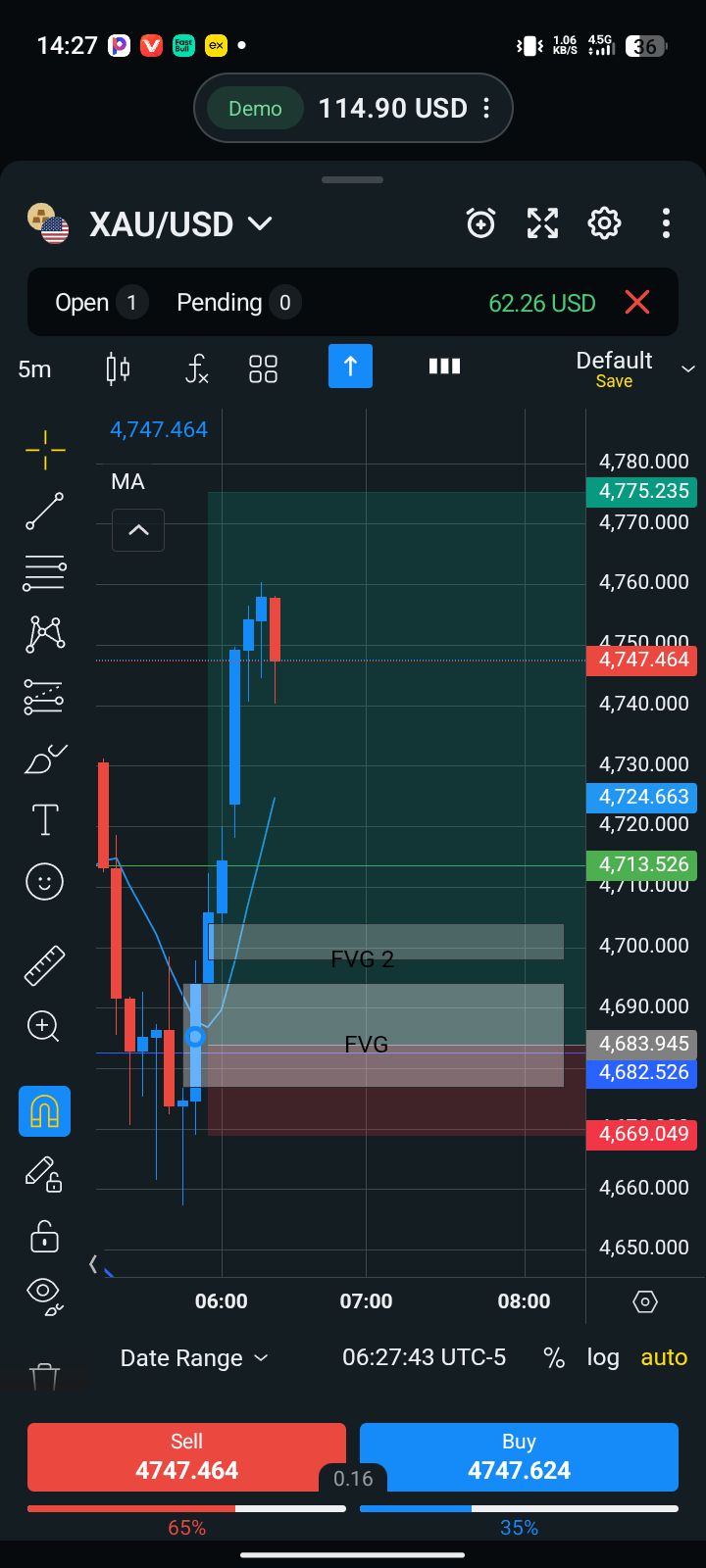

Jika dilihat dari level harga, untuk emas, saya memperkirakan kemungkinan koreksi menuju kisaran $4.600–$4.800 jika terjadi aksi jual, dan pagi ini kita berada di dekat level support $4.600 per ons. Harus saya akui bahwa aksi jual jauh lebih brutal daripada yang saya—dan banyak orang—harapkan. Pagi ini, retracement Fibonacci minor 23,6% dari Oktober 2023 hingga minggu lalu telah ditembus.

Mengingat volatilitas yang tinggi dan besarnya posisi leverage, aksi jual dapat semakin dalam menuju 50-DMA (saat ini di dekat $4.480) dan berpotensi lebih jauh ke 200-DMA (saat ini di dekat $4.235). Level teknikal kunci yang saya pantau berada di bawah, di $4.115 — retracement Fibonacci 38,2% utama dari reli sejak akhir tahun 2023. Level ini seharusnya bertahan jika tema "Jual Amerika, Jual Dolar" tetap berlaku di tengah menurunnya kepercayaan terhadap kebijakan perdagangan dan geopolitik Gedung Putih.

Untuk perak, reli saat naik lebih cepat daripada emas, jadi koreksi saat turun juga lebih cepat. Perak turun lebih dari 26% pada hari Jumat, turun lagi 13% pagi ini, dan kerugian terus terjadi lebih cepat daripada yang bisa saya selesaikan kalimat saya. Secara keseluruhan, pada saat penulisan ini, harga perak telah turun hampir 40% sejak puncaknya minggu lalu.

Yang lebih penting, harga perak telah turun di bawah dua level teknis utama: 50-DMA dan retracement Fibonacci utama 38,2%. Level terakhir menunjukkan bahwa perak telah memasuki fase konsolidasi bearish, dengan risiko kerugian yang lebih dalam sebelum koreksi melambat.

Seberapa dalam? Level kunci berikutnya adalah retracement 50%, tepat di bawah $70 per ons — level psikologis yang dapat bertindak sebagai penghambat dan menarik pembeli saat harga turun. Di bawah itu, retracement utama 61,8% di $57,80 per ons akan menjadi level lain yang perlu diperhatikan.

Apakah aksi jual terbaru di sektor logam mulia akan menjadi peluang untuk memulai kembali — terutama bagi mereka yang ketinggalan reli — akan bergantung pada beberapa faktor, termasuk nilai tukar dolar AS.

Dolar AS telah menguat sejak Jumat, dengan indeks dolar pulih sekitar 1% dari level terendah empat tahun setelah berita bahwa Federal Reserve mungkin memiliki Ketua baru. Kevin Warsh terpilih sebagai Presiden Fed berikutnya dan akan menggantikan Jerome Powell jika dikonfirmasi.

Nominasi ini mengakhiri spekulasi berbulan-bulan tentang siapa yang akan memimpin Fed selanjutnya dan memberikan petunjuk tentang arah kebijakan di masa depan. Berdasarkan pandangannya di masa lalu, Bapak Warsh telah mengkritik kepemimpinan Fed dan neraca keuangannya yang terus berkembang. Ia juga telah menyuarakan kekhawatiran yang kuat tentang inflasi yang mengikis daya beli sekaligus menaikkan harga aset.

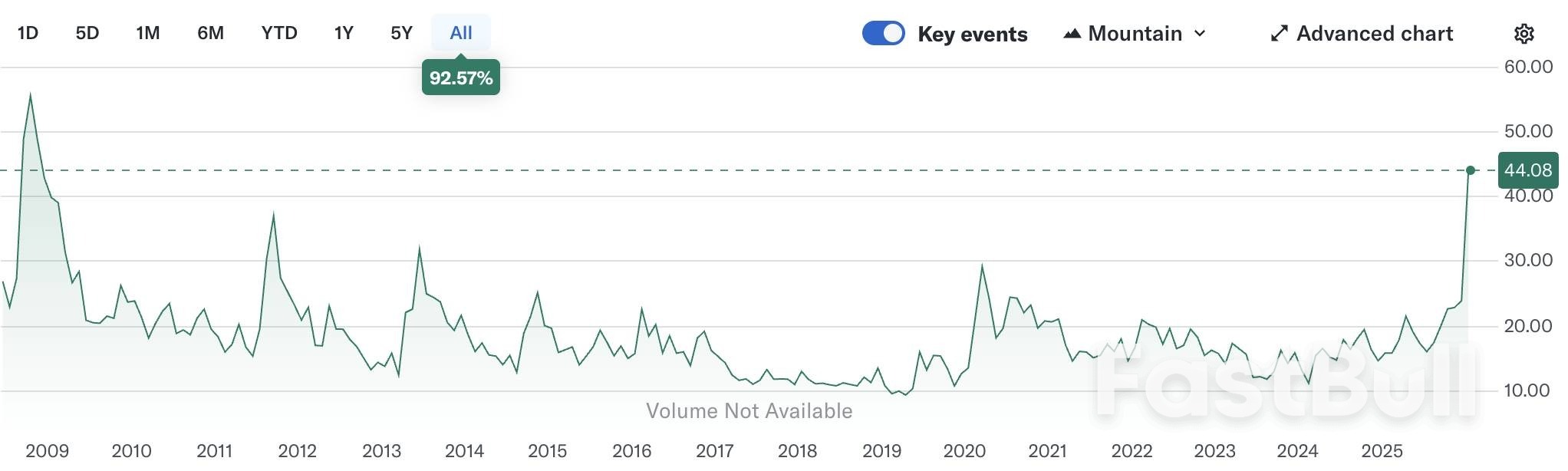

Oleh karena itu, ia diperkirakan akan mendukung pengurangan neraca untuk menurunkan inflasi. Dan ada ruang untuk mengecilkan neraca The Fed secara substansial! Sebelum tahun 2008, neraca berada di bawah $1 triliun, mencapai puncaknya mendekati $9 triliun pada tahun 2022, dan sekarang berada di sekitar $6,5 triliun. Itu bisa menandai berakhirnya era uang bebas untuk pasar — dan itu adalah kabar buruk.

Pengurangan neraca keuangan dapat menimbulkan tantangan besar bagi obligasi AS jangka panjang dan indeks ekuitas AS yang telah menikmati kenaikan selama beberapa dekade. Reaksi spontan terhadap berita Warsh adalah lonjakan imbal hasil obligasi AS 10 tahun, yang telah mereda pagi ini, sebagian karena arus keluar dari sektor logam. Tetapi dalam jangka waktu yang lebih panjang — 12 bulan dan seterusnya — neraca keuangan Fed yang lebih kecil akan menambah tekanan ke atas pada imbal hasil obligasi jangka panjang.

Mengenai pemotongan suku bunga… reaksi pasar pada imbal hasil obligasi AS 2 tahun menunjukkan bahwa pasar masih mengharapkan pemotongan suku bunga, dengan bertaruh bahwa pengurangan neraca — dikombinasikan dengan peningkatan produktivitas yang didorong oleh AI — pada akhirnya dapat menurunkan inflasi. Jujur saja: saya setuju. Neraca The Fed yang sangat besar memang akan selalu ditangani. Mungkin saja hal itu sedang terjadi sekarang.

Jadi, apa artinya ini bagi pasar saham? Apakah penurunan suku bunga dapat mengimbangi dampak dari neraca The Fed yang lebih kecil? Semuanya bergantung pada seberapa cepat neraca tersebut menyusut. Ekonomi AS—dan global—telah sangat bergantung pada pembelian oleh bank sentral, dan melepaskan pasar dari uang gratis bisa sangat menyakitkan sehingga beberapa orang berpikir neraca The Fed pada akhirnya bisa menjadi lebih besar di bawah kepemimpinan Warsh daripada sebelumnya. Waktu akan menjawabnya.

Saham-saham AS diperkirakan akan memulai pekan ini dengan aksi jual tajam, meskipun imbal hasil obligasi turun. Sentimen penghindaran risiko mendominasi narasi—ironisnya, sebagian dipicu oleh jatuhnya harga emas. Jika emas tidak dapat melindungi investor selama aksi jual, lalu apa yang bisa?

Franc Swiss? USDCHF diperdagangkan di bawah 0,78, menimbulkan pertanyaan tentang kemungkinan suku bunga negatif kembali di Swiss tahun ini.

Di tempat lain, Bank Sentral Eropa (ECB) dan Bank of England (BoE) diperkirakan akan mempertahankan suku bunga saat ini minggu ini, sementara Reserve Bank of Australia (RBA) diperkirakan akan menaikkan suku bunga. Perbedaan kebijakan ini akan menciptakan peluang valuta asing yang menarik.

Di pasar saham, pekan ini dipenuhi dengan pengumuman pendapatan: Palantir dan Disney hari ini, AMD besok, Google dan Qualcomm pada hari Rabu, dan Amazon pada hari Kamis. Bahkan hasil yang kuat dari Meta, Microsoft, dan Apple pun gagal sepenuhnya menghidupkan kembali sentimen bullish. Investor semakin selektif, meneliti apakah pertumbuhan cloud benar-benar didorong oleh AI dan apakah investasi AI memberikan pengembalian nyata. Pengumuman pendapatan tidak akan mudah.

Menjelang akhir pekan, pasar mulai berjatuhan sebagai tanda koreksi yang sudah lama ditunggu-tunggu akibat perdagangan logam mulia/USD yang mengalami penurunan nilai. Belum jelas domino mana yang jatuh lebih dulu. Emas, perak, dan juga tembaga sudah menunjukkan tanda-tanda penurunan tajam pada hari Kamis.

Pemulihan dolar pada saat itu masih terbatas, tetapi dolar AS mendapatkan momentum pada hari Jumat. Pengumuman Kevin Warsh sebagai ketua Fed yang baru juga membantu koreksi tersebut. Hal itu menghilangkan ketidakpastian dan gubernur Fed yang baru mungkin bukan pilihan yang buruk terkait perdebatan tentang independensi Fed. Apa pun pemicunya, logam mulia termasuk emas, perak, tembaga, dan lainnya menjadi korban aksi ambil untung.

Reaksi serupa terjadi pada penguatan dolar. DXY menutup pekan di 97,00, dibandingkan dengan titik terendah 95,55 pada hari Selasa. EUR/USD ditutup di 1,1855, kembali di bawah puncak sebelumnya di 1,1919. Koreksi pada aset safe haven seperti emas dan perak tidak membantu pasar saham AS. Nasdaq kehilangan 0,94%. Pasar suku bunga AS tidak menarik kesimpulan pasti tentang kebijakan Fed setelah penunjukan Warsh. Kurva imbal hasil AS sedikit menanjak (2 tahun: -3,7 bp; 30 tahun: +2 bps). Imbal hasil Jerman berubah kurang dari satu bp meskipun beberapa data inflasi nasional (Spanyol, Jerman) menunjukkan angka sedikit lebih tinggi dari yang diper预期.

Koreksi harga komoditas (emas, perak, tembaga, minyak) dan juga ekuitas pada hari Jumat berlanjut pagi ini. Dolar mempertahankan sebagian besar kenaikan minggu lalu, tetapi pemulihannya melambat.

Mata uang yang terkait dengan komoditas (AUD, NOK) mengalami penurunan. Nasib dari reposisi ini tetap menjadi fokus perdagangan global di awal pekan. Namun, pasar pekan ini juga akan mendapatkan pembaruan ekonomi AS seperti biasa, dimulai dengan ISM manufaktur (hari ini), lowongan kerja JOLTS (besok), pertumbuhan pekerjaan ADP dan ISM jasa (Rabu), dan data penggajian pada hari Jumat. Data tersebut mungkin (atau mungkin tidak) memvalidasi pandangan Fed bahwa ekonomi tumbuh dengan kecepatan yang solid dan pasar tenaga kerja stabil.

Data ekonomi mungkin harus sangat lemah agar The Fed meninggalkan sikap menunggu dan melihat. Kehadiran Warsh yang mengawasi Powell tidak akan mengubah hal itu. Data pertumbuhan EMU dan data inflasi nasional yang lebih baik dari perkiraan minggu lalu juga menunjukkan bahwa ECB dapat menganggap dirinya berada dalam posisi yang baik untuk mengamati dan melihat. Pada pertemuan ECB hari Kamis, pasar mungkin akan mencari penilaian ECB tentang gejolak (geopolitik) baru-baru ini, termasuk dampak dolar yang lebih lemah/euro yang lebih kuat. Kami juga memperhatikan pertemuan kebijakan dari bank-bank seperti Bank Nasional Ceko, Bank Nasional Polandia, dan Bank Cadangan Australia.

Bank Sentral Nigeria (CNB) kemungkinan akan mempertahankan suku bunga kebijakannya di 3,5%, tetapi apakah masih ada ruang untuk penyesuaian lebih lanjut? Keputusan Bank Sentral Pakistan (NBP) mungkin akan sangat ketat (tidak berubah di 4% atau 3,75%). Selain itu, keputusan kebijakan Bank Sentral Australia (RBA) pada hari Selasa akan mendapat perhatian lebih dari biasanya. Akankah RBA (harus) menarik kembali pelonggaran sebelumnya karena inflasi gagal kembali ke target seperti yang diharapkan? Bagi Bank of England (diperkirakan tidak berubah di 3,75%), mungkin terlalu dini untuk mendahului harapan akan pelonggaran inflasi.

SP menaikkan prospek peringkat Italia menjadi positif dari stabil dan mengkonfirmasi peringkat di BBB+. Lembaga pemeringkat tersebut memuji ketahanan negara di tengah ketidakpastian perdagangan dan tarif, kemampuannya untuk mencatatkan surplus neraca transaksi berjalan bersih, dan perbaikan berkelanjutan dalam posisi kreditur eksternal bersih Italia. Konsolidasi anggaran secara bertahap berjalan maju, memungkinkan proyeksi defisit utama di bawah target 3% Uni Eropa pada tahun 2026. Angka-angka tersebut masih akan dirilis, tetapi diperkirakan defisit Italia telah turun di bawah angka tersebut tahun lalu. SP memperkirakan rasio utang terhadap PDB mencapai 136% tahun lalu. Angka tersebut tinggi, kata lembaga tersebut, tetapi diperkirakan akan mulai menurun mulai tahun 2028 dan seterusnya. Italia diperkirakan akan tumbuh stabil selama tiga tahun ke depan, meskipun lebih lambat daripada negara-negara sebanding.

India dalam anggaran barunya yang diumumkan pada hari Minggu tetap berpegang pada kehati-hatian anggaran. Negara ini menghindari langkah-langkah pengeluaran besar-besaran untuk mendorong perekonomian dan sebaliknya fokus pada melindungi negara dari meningkatnya risiko global. Anggaran tersebut penuh dengan dukungan untuk eksportir yang terpukul (terkena dampak bea masuk AS sebesar 50%) dan berisi lebih banyak dukungan untuk sektor-sektor strategis seperti logam tanah jarang, semikonduktor, dan mineral penting untuk meningkatkan kemandirian. Rencana pengeluaran juga mencakup pengeluaran infrastruktur dan peningkatan 18% dalam pengeluaran pertahanan. Langkah-langkah ini disertai dengan niat untuk memangkas birokrasi agar bisnis lebih mudah dan meningkatkan produktivitas. Defisit dalam anggaran ini diperkirakan akan sedikit menurun dari 4,4% menjadi 4,3%. Saham-saham India selama sesi khusus kemarin merosot, sebuah pergerakan yang secara luas dikaitkan dengan kenaikan pajak transaksi ekuitas. USD/INR pagi ini turun menjadi 91,61, masih dekat dengan rekor tertinggi 92 (terendah INR) yang terlihat minggu lalu.

Dana kekayaan negara Abu Dhabi Investment Authority sedang berupaya mendapatkan pinjaman sebesar A$3,75 miliar ($2,6 miliar) yang dijamin oleh empat aset Australia yang dimiliki oleh anak perusahaan yang sepenuhnya dimiliki oleh lembaga tersebut, menurut sumber yang mengetahui masalah ini.

Fasilitas pinjaman tersebut — yang diperoleh di tingkat perusahaan induk — dibagi menjadi dua bagian, yaitu tranche lima tahun senilai A$2,2 miliar dan tranche tujuh tahun senilai A$1,3 miliar, kata sumber yang meminta agar identitas mereka dirahasiakan karena membahas masalah pribadi. Pinjaman tersebut juga mencakup pinjaman modal kerja lima tahun senilai A$25 juta, tambah mereka.

Pinjaman tersebut akan disalurkan ke perusahaan induk sebagai modal tambahan, kata sumber tersebut. Kepemilikan saham minoritas anak perusahaan yang sepenuhnya dimiliki, Tawreed Investments, di empat aset infrastruktur yang berbasis di Australia, termasuk Pelabuhan Brisbane dan terowongan jalan WestConnex di Sydney, akan berfungsi sebagai jaminan untuk pembiayaan tersebut, tambah sumber tersebut.

ADIA tidak segera menanggapi panggilan telepon dan email untuk dimintai komentar.

Proposal pembiayaan ADIA muncul seiring upaya mereka untuk mendiversifikasi portofolio investasinya secara global. Dana kekayaan negara ini telah menginvestasikan miliaran dolar di India dalam beberapa tahun terakhir seiring Uni Emirat Arab berupaya memperdalam hubungan perdagangan dengan negara tersebut. Pada tahun 2015, mereka menjalin usaha patungan dengan perusahaan konstruksi Hong Kong, New World Development Co., untuk mengendalikan tiga hotel di kota tersebut, termasuk Grand Hyatt.

Fasilitas pinjaman tersebut akan membayar margin bunga sebesar 180 dan 200 basis poin di atas suku bunga acuan Australia, yaitu Bank Bill Swap Bid Rate, untuk jangka waktu lima dan tujuh tahun, kata sumber tersebut.

Sektor manufaktur Vietnam memulai tahun 2026 dengan momentum yang kuat karena produksi dan pesanan baru meningkat dengan laju yang lebih cepat pada bulan Januari, menurut data PMI Manufaktur SP Global Vietnam terbaru.

Indeks PMI utama tercatat 52,5 pada bulan Januari, sedikit turun dari 53,0 pada bulan Desember tetapi masih jauh di atas angka 50,0 yang memisahkan pertumbuhan dari kontraksi. Ini menandai bulan ketujuh berturut-turut kondisi bisnis membaik di sektor ini.

Produksi manufaktur meningkat tajam pada bulan Januari, dengan laju ekspansi yang semakin cepat dibandingkan bulan Desember. Perusahaan-perusahaan mengaitkan pertumbuhan ini dengan peningkatan pesanan baru, yang juga meningkat dengan laju lebih cepat di tengah membaiknya permintaan pelanggan.

Pesanan ekspor baru kembali tumbuh setelah jeda singkat, meskipun ekspansinya sedikit. Para produsen melaporkan menerima pesanan baru dari negara-negara Asia lainnya, termasuk India.

Lapangan kerja di sektor manufaktur meningkat untuk bulan keempat berturut-turut, dengan laju penciptaan lapangan kerja yang semakin cepat sejak Juni 2024. Beberapa perusahaan mencatat bahwa mereka telah mempekerjakan pekerja sementara untuk memenuhi kebutuhan produksi.

Aktivitas pembelian juga meningkat karena para produsen menanggapi peningkatan kebutuhan produksi, memperpanjang tren pertumbuhan saat ini menjadi tujuh bulan. Namun, stok input menurun untuk pertama kalinya sejak September karena bahan-bahan tersebut digunakan untuk mendukung produksi.

Tekanan inflasi tetap tinggi, dengan biaya input meningkat tajam pada bulan Januari, hanya sedikit di bawah level tertinggi dalam tiga setengah tahun yang tercatat pada bulan Desember. Sebagai respons, para produsen menaikkan harga jual mereka dengan laju tercepat sejak April 2022.

Waktu pengiriman dari pemasok terus memanjang, meskipun dengan laju paling lambat dalam delapan bulan terakhir. Para produsen mengaitkan keterlambatan pengiriman dengan tingginya permintaan input dan kelangkaan material.

Kepercayaan bisnis menguat untuk bulan keempat berturut-turut, mencapai level tertinggi sejak Maret 2024. Tepatnya 55% responden survei memprediksi peningkatan produksi selama tahun mendatang, dengan alasan harapan akan pertumbuhan pesanan baru yang berkelanjutan dan kondisi pasar yang membaik.

Andrew Harker, Direktur Ekonomi di SP Global Market Intelligence, mengatakan: "Ini merupakan awal tahun yang solid bagi sektor manufaktur Vietnam karena perusahaan-perusahaan meningkatkan produksi sebagai respons terhadap peningkatan pesanan baru dan sebagai bagian dari upaya untuk memenuhi kebutuhan klien secara tepat waktu. Dengan melanjutkan momentum yang dibangun menjelang akhir tahun 2025, sektor ini tampaknya berada dalam kondisi yang baik untuk meraih kesuksesan di tahun 2026."

Dia menambahkan: "Namun, satu potensi hambatan bagi perusahaan adalah kuatnya tekanan inflasi. Kelangkaan pasokan bahan baku kembali mendorong kenaikan harga secara tajam pada bulan Januari dan perusahaan meresponsnya dengan menaikkan harga jual mereka secara lebih signifikan."

Harga rumah di Inggris pulih pada bulan Januari, bangkit kembali dari penurunan tak terduga di akhir tahun lalu dan membuka jalan bagi potensi pertumbuhan pada tahun 2026, menurut pemberi pinjaman hipotek terkemuka Nationwide.

Harga rata-rata rumah di Inggris naik 0,3% pada bulan Januari. Ini menandai pembalikan tren dari bulan Desember, ketika harga turun 0,4% menyusul ketidakpastian seputar anggaran November. Harga sekarang 1% lebih tinggi daripada setahun yang lalu, dengan nilai rata-rata rumah mencapai £270.873.

Para ekonom memperkirakan pasar properti Inggris akan mengalami pertumbuhan tahun ini seiring dengan penurunan suku bunga hipotek dan meredanya ketidakpastian terkait anggaran. Nationwide memproyeksikan harga akan naik antara 2% dan 4% tahun ini, sementara perusahaan konsultan Capital Economics memperkirakan kenaikan sebesar 3,5%.

Robert Gardner, kepala ekonom di Nationwide, menyatakan bahwa perlambatan di akhir tahun 2025 merupakan reaksi sementara terhadap iklim politik. "Aktivitas pasar perumahan menurun di akhir tahun 2025, kemungkinan besar mencerminkan ketidakpastian seputar potensi perubahan pajak properti sebelum anggaran," jelasnya.

Terlepas dari penurunan ini, Gardner mencatat bahwa jumlah hipotek yang disetujui untuk pembelian rumah tetap mendekati tingkat sebelum pandemi, dan menambahkan bahwa aktivitas tersebut "kemungkinan akan pulih dalam beberapa kuartal mendatang."

Meskipun prospeknya membaik, keterjangkauan perumahan tetap menjadi faktor penting bagi kesehatan pasar.

Menurut Gardner, pembeli rumah pertama kali dengan pendapatan rata-rata di Inggris dan uang muka 20% akan melihat pembayaran hipotek bulanan mereka setara dengan 32% dari pendapatan bersih mereka. Angka ini sedikit di atas rata-rata jangka panjang sebesar 30% tetapi menunjukkan peningkatan signifikan dari angka tertinggi 38% yang tercatat pada tahun 2023. Tren peningkatan keterjangkauan ini, jika dipertahankan, dapat lebih mendukung pemulihan pasar.

Terlepas dari tanda-tanda positif, beberapa tantangan masih dapat memberikan tekanan pada pasar properti tahun ini.

Permintaan yang Rapuh dan Ketidakpastian Suku Bunga

Tom Bill dari agen properti Knight Frank memperingatkan bahwa permintaan masih rapuh. "Persetujuan hipotek pada [Desember] 9% di bawah rata-rata lima tahun, menunjukkan bahwa permintaan masih rapuh," katanya.

Selain itu, ekspektasi akan penurunan suku bunga yang signifikan semakin berkurang. "Peluang dua kali penurunan suku bunga tahun ini telah memudar dalam beberapa minggu terakhir karena beberapa alasan, termasuk data ekonomi Inggris yang lebih kuat dari perkiraan, yang menggarisbawahi bagaimana harga dan tingkat transaksi akan tetap berada di bawah tekanan," tambah Bill.

Penyesuaian Ulang Hipotek untuk 1,8 Juta Pemilik Rumah

Menurut Alice Haine dari perusahaan pialang Bestinvest, rumah tangga juga kemungkinan akan tetap berhati-hati. Ia menunjuk pada meningkatnya pengangguran dan biaya pinjaman yang, meskipun lebih rendah, masih jauh dari titik terendah sebelum pandemi.

Salah satu titik tekanan utama adalah 1,8 juta perjanjian hipotek suku bunga tetap yang akan berakhir pada tahun 2026. Haine mencatat bahwa sebagian besar peminjam ini akan "beralih dari perjanjian suku bunga rendah lima tahun ke lingkungan suku bunga yang jauh lebih tinggi, sehingga memberi tekanan pada pendapatan yang dapat dibelanjakan."

Kebijakan moneter Bank of England akan menjadi faktor penentu bagi pasar. Pada bulan Desember, Bank memangkas suku bunga dari 4% menjadi 3,75% setelah inflasi turun ke tingkat tahunan 3,2% pada bulan November. Namun, angka ini masih jauh di atas target Bank sebesar 2%.

Megan Greene, anggota komite kebijakan moneter (MPC) Bank Sentral, memperingatkan bulan lalu bahwa bank sentral mungkin tidak dapat menurunkan suku bunga sebanyak yang diharapkan. Ia menyebutkan pertumbuhan upah yang kuat di Inggris dan perkiraan penurunan suku bunga di AS sebagai kendala potensial.

Sejalan dengan pendekatan hati-hati ini, MPC secara luas diperkirakan akan mempertahankan suku bunga acuannya di 3,75% ketika bertemu pada hari Kamis.

JPMorgan telah secara signifikan meningkatkan perkiraan harga emasnya, kini menargetkan $6.300 per ons pada akhir tahun 2026. Proyeksi optimis ini tetap teguh meskipun terjadi volatilitas pasar baru-baru ini, didukung oleh apa yang dilihat bank sebagai permintaan yang kuat dan berkelanjutan dari bank sentral dan investor global.

Bahkan setelah penurunan tajam pada harga emas dan perak minggu lalu, analis di perusahaan tersebut percaya bahwa pendorong fundamental untuk emas tetap kuat. Mereka berpendapat bahwa "momentum reli jangka panjang akan tetap utuh," dan menyatakan bahwa mereka "sangat yakin akan prospek emas dalam jangka menengah."

Faktor utama di balik peningkatan perkiraan ini adalah pembelian yang sangat kuat dari sektor resmi. Bank sentral membeli sekitar 230 ton emas pada kuartal keempat tahun 2025, yang berkontribusi pada total sekitar 863 ton untuk tahun tersebut, bahkan ketika harga melampaui $4.000 per ons.

JPMorgan memperkirakan tren ini akan berlanjut, dengan memproyeksikan sekitar 800 ton permintaan bank sentral pada tahun 2026. Bank tersebut memandang hal ini sebagai bagian dari pergeseran struktural menuju diversifikasi cadangan yang memiliki ruang pertumbuhan yang signifikan.

Selain pembelian oleh sektor resmi, arus masuk investor juga semakin cepat. Analis mencatat peningkatan kepemilikan ETF dan permintaan yang kuat untuk batangan dan koin emas fisik. Emas semakin banyak digunakan dalam portofolio sebagai lindung nilai terhadap berbagai risiko makroekonomi dan geopolitik.

"Emas tetap menjadi aset lindung nilai portofolio yang dinamis dan multifaset, dan permintaan investor terus meningkat lebih kuat dari perkiraan kami sebelumnya," tulis tim yang dipimpin oleh analis Gregory Shearer. "Kami sekarang memperkirakan permintaan yang cukup dari bank sentral dan investor tahun ini untuk akhirnya mendorong harga emas hingga $6.300/oz pada akhir tahun 2026."

Meskipun mengakui laju kenaikan harga emas yang pesat baru-baru ini, analis JPMorgan menepis kekhawatiran bahwa harga telah mencapai tingkat yang tidak berkelanjutan. Analisis mereka menunjukkan bahwa permintaan tetap jauh di atas ambang batas historis yang diperlukan untuk menjaga pasar tetap ketat, bahkan ketika harga naik.

"Meskipun udara semakin menipis seiring dengan kenaikan harga emas, kita belum mendekati titik di mana reli struktural pada emas berisiko runtuh karena bebannya sendiri," tambah mereka.

Berbeda dengan keyakinannya terhadap emas, bank tersebut menyatakan pandangan yang lebih hati-hati terhadap perak setelah pergerakan harga yang dramatis baru-baru ini. Para analis mencatat bahwa perak kurang mendapat dukungan struktural dari bank sentral, yang sering bertindak sebagai pembeli emas saat harga turun. Hal ini membuat perak rentan terhadap "potensi guncangan yang lebih dalam" dalam waktu dekat dibandingkan dengan emas.

Meskipun perkiraan harga perak memiliki margin kesalahan yang "tinggi", JPMorgan memperkirakan harga dasar rata-rata yang lebih tinggi untuk logam tersebut sekitar $75 hingga $80 per ons. Para analis percaya bahwa "tidak mungkin sepenuhnya melepaskan keuntungan yang baru saja diperoleh" setelah reli kenaikan tajamnya. Dalam jangka panjang, bank tersebut memperkirakan harga yang lebih tinggi akan membentuk kembali keseimbangan penawaran dan permintaan perak, secara bertahap mengikis defisit yang memicu lonjakan harga baru-baru ini.

Sejak Kamis lalu, harga emas mengalami penurunan yang cepat dan tajam. Harga turun dari level tertinggi sepanjang masa di sekitar $5.600, dengan penurunan maksimum lebih dari $1.000 hanya dalam tiga hari perdagangan, yang memperparah volatilitas.

Pemicu langsungnya adalah pencalonan Kevin Warsh oleh Trump sebagai Ketua Fed berikutnya. Berita tersebut dengan cepat mendorong penyesuaian harga kebijakan Fed di pasar, meningkatkan ekspektasi hawkish. Pada saat yang sama, peningkatan margin berjangka CME yang sering terjadi dan meredanya ketegangan geopolitik semakin meningkatkan tekanan de-leveraging pada posisi long.

Menjelang pekan ini, para pedagang fokus pada serangkaian data ekonomi AS penting, termasuk laporan nonfarm payroll, untuk mengukur arah pergerakan emas setelah fluktuasi baru-baru ini.

Setelah posisi beli diperpanjang lebih lanjut di awal pekan lalu, XAUUSD sempat melonjak ke $5.598 pada hari Kamis, sedikit di bawah angka $5.600. Apa yang telah lama dikhawatirkan para trader—koreksi tajam—dengan cepat terjadi, dengan harga turun ke $5.100 pada hari yang sama.

Pada hari Jumat, penurunan harga emas intraday melebihi 12%, menembus level psikologis kunci $5.000. RSI turun tajam dari level jenuh beli ekstrem di dekat 90 kembali ke netral, mencerminkan pelepasan terkonsentrasi dari posisi beli yang sebelumnya terlalu ramai.

Momentum penurunan terus berlanjut hingga minggu ini, dengan harga turun lebih dari $1.000 dari rekor tertinggi, saat ini menguji level tertinggi Desember di $4.550. Jika tekanan jual berlanjut, support mungkin dapat ditemukan di dekat $4.300 dan rata-rata pergerakan 100 hari.

Sebaliknya, jika level $4.550 bertahan dan pembeli kembali masuk, resistensi mungkin muncul di sekitar $4.630 dan penutupan Jumat di dekat $4.880, dengan $4.980–$5.000 tetap menjadi kisaran kunci untuk pengujian ulang. Pergerakan berkelanjutan di atas $5.100 akan membantu mengkonfirmasi terbentuknya kembali tren bullish.

Pekan lalu, Trump secara resmi menunjuk Kevin Warsh sebagai Ketua Fed berikutnya, yang memicu penurunan harga emas dari rekor tertinggi.

Dibandingkan dengan kandidat potensial lainnya, Warsh dipandang sebagai sosok yang kredibel dalam hal kebijakan dan fleksibel secara politik: ia mungkin mendukung pemotongan suku bunga dalam koordinasi dengan Trump jika kondisinya tepat, tetapi memiliki toleransi yang rendah terhadap inflasi dan telah lama menganjurkan pengurangan neraca The Fed.

Pasar dengan cepat menafsirkan pencalonannya sebagai kecenderungan yang lebih agresif bagi The Fed. Indeks DXY pulih tajam dari titik terendah empat tahun, menekan harga emas yang didenominasikan dalam dolar. Kemampuan Warsh yang dianggap mampu menjaga independensi The Fed juga mengurangi daya tarik emas sebagai lindung nilai terhadap ketidakpastian kebijakan.

Yang penting, penurunan harga emas bukan semata-mata karena berita itu sendiri, tetapi mencerminkan posisi beli yang terlalu terkonsentrasi, yang membuat pasar sangat sensitif terhadap katalis negatif apa pun. Pencalonan Warsh pada akhirnya menjadi "pukulan terakhir" bagi para pemegang posisi beli yang tinggi.

Dikombinasikan dengan pergerakan ekstrem pada Jumat malam, beberapa strategi kuantitatif dan programatik kemungkinan memicu stop-loss dalam lingkungan yang sangat berisiko dan volatil, sehingga memperkuat aksi jual.

Margin yang Lebih Tinggi dan Peredaan Geopolitik Mempercepat Pengurangan Utang

Selain nominasi dari The Fed, dua faktor tambahan memperparah penurunan harga emas.

Pertama, sejak pertengahan Januari, CME mengubah perhitungan margin logam mulia dari jumlah dolar tetap menjadi persentase dari ukuran kontrak. Selain itu, CME menaikkan margin pemeliharaan sebanyak lima kali selama sembilan hari perdagangan hingga minggu lalu, yang secara tajam meningkatkan panggilan margin dan likuidasi paksa, mendorong beberapa peserta untuk keluar dari posisi mereka.

Kedua, meredanya ketegangan geopolitik mengurangi permintaan emas sebagai aset safe-haven. Berita tentang peningkatan keterlibatan AS-Iran dan rencana pertemuan trilateral Rusia-Ukraina pada awal Februari membantu mendinginkan harga risiko, yang bertindak sebagai hambatan jangka pendek bagi emas.

Terlepas dari aksi jual yang signifikan dalam jangka pendek, tiga pendorong utama emas dalam jangka menengah hingga panjang tetap utuh: meningkatnya risiko kredit negara global, pemangkasan suku bunga yang berkelanjutan oleh The Fed, dan ketidakpastian kebijakan/geopolitik yang mendorong permintaan aset aman.

Negara-negara maju terus menghadapi tekanan utang yang meningkat, mulai dari dorongan "One Big Beautiful Bill" dari AS, proposal ekspansi fiskal Takaichi, hingga rencana pengeluaran zona Euro yang semakin besar. Dibandingkan dengan disiplin fiskal, tren "persaingan utang" semakin intensif.

Dengan latar belakang ini, kekhawatiran tentang keberlanjutan fiskal dan kredibilitas kelembagaan membuat bank sentral terus membeli emas, memberikan dukungan jangka panjang.

Dari perspektif jalur suku bunga Fed, kelemahan struktural tetap ada di pasar tenaga kerja AS, sementara efek inflasi yang didorong oleh tarif lebih cenderung bersifat sementara. Bahkan dengan kecenderungan hawkish Warsh, pasar masih memperkirakan dua kali penurunan suku bunga hingga akhir tahun, yang berarti penurunan ini lebih mencerminkan sentimen dan posisi daripada pergeseran fundamental.

Selain itu, perkembangan geopolitik yang tidak menentu, transisi The Fed, dan pemilihan paruh waktu AS yang akan datang menambah ketidakpastian kebijakan, yang berpotensi memicu kembali permintaan aset aman.

Setelah volatilitas seperti itu, prospek bullish jangka menengah untuk emas tetap ada, dan basis harga kemungkinan akan naik secara bertahap di tengah fluktuasi yang sedang berlangsung.

Selanjutnya untuk Emas: Pantau Data Nonfarm Payrolls.

Secara keseluruhan, penurunan tajam harga emas baru-baru ini mencerminkan aksi ambil untung, penyesuaian harga kebijakan, dan pengurangan utang secara paksa. Kekhawatiran atas kredit negara, prospek penurunan suku bunga Fed, dan ketidakpastian kebijakan/geopolitik tetap menjadi konsensus pasar.

Meskipun jalur pergerakan harga emas dalam jangka menengah masih cenderung naik, pasar saat ini berada dalam fase "pengurangan leverage mekanis" yang cukup jelas.

Volatilitas tersirat emas (GVZ) jauh di atas rata-rata historis, mendekati level yang terakhir terlihat selama krisis keuangan global 2008, sehingga aksi beli saat harga rendah dalam jangka pendek menjadi berisiko. Para pedagang kemungkinan sedang menunggu konfirmasi tren yang lebih jelas.

Minggu ini, beberapa data ekonomi penting AS akan dirilis, dengan laporan nonfarm payroll bulan Januari sebagai sorotan utama. Pasar memperkirakan 68.000 lapangan kerja baru, naik dari 50.000 sebelumnya, dengan tingkat pengangguran tetap stabil di 4,4%.

Jika hasilnya sesuai harapan, ketahanan pasar tenaga kerja dapat terus menekan harga emas. Namun, jika data jauh di bawah perkiraan—misalnya, 30.000–50.000 lapangan kerja baru dan pengangguran naik menjadi 4,5%—harga emas mungkin akan mendapat dukungan.

Meskipun demikian, dengan masa jabatan Powell yang berakhir pada bulan Mei, peluang penurunan suku bunga lebih awal tetap tipis, sehingga dampak apa pun pada emas kemungkinan akan berumur pendek dan terutama didorong oleh volatilitas.

Label putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Masuk

Daftar