行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

澳大利亚就业人数 (11月)

澳大利亚就业人数 (11月)公:--

预: --

澳大利亚全职就业人数 (季调后) (11月)

澳大利亚全职就业人数 (季调后) (11月)公:--

预: --

前: --

澳大利亚就业参与率 (季调后) (11月)

澳大利亚就业参与率 (季调后) (11月)公:--

预: --

前: --

土耳其零售销售年率 (10月)

土耳其零售销售年率 (10月)公:--

预: --

前: --

南非矿业产出年率 (10月)

南非矿业产出年率 (10月)公:--

预: --

前: --

南非黄金产量年率 (10月)

南非黄金产量年率 (10月)公:--

预: --

前: --

意大利季度失业率 (季调后) (第三季度)

意大利季度失业率 (季调后) (第三季度)公:--

预: --

前: --

IEA月度原油市场报告

IEA月度原油市场报告 土耳其一周回购利率

土耳其一周回购利率公:--

预: --

前: --

南非主要消费者信心指数 (PCSI) (12月)

南非主要消费者信心指数 (PCSI) (12月)公:--

预: --

前: --

土耳其隔夜借贷利率 (12月)

土耳其隔夜借贷利率 (12月)公:--

预: --

前: --

土耳其延迟流动性窗口操作利率 (12月)

土耳其延迟流动性窗口操作利率 (12月)公:--

预: --

前: --

英国主要消费者信心指数 (PCSI) (12月)

英国主要消费者信心指数 (PCSI) (12月)公:--

预: --

前: --

巴西零售销售月率 (10月)

巴西零售销售月率 (10月)公:--

预: --

前: --

美国当周续请失业金人数 (季调后)

美国当周续请失业金人数 (季调后)公:--

预: --

美国出口额 (9月)

美国出口额 (9月)公:--

预: --

前: --

美国贸易账 (9月)

美国贸易账 (9月)公:--

预: --

美国当周初请失业金人数 (季调后)

美国当周初请失业金人数 (季调后)公:--

预: --

加拿大进口额 (季调后) (9月)

加拿大进口额 (季调后) (9月)公:--

预: --

美国当周初请失业金人数四周均值 (季调后)

美国当周初请失业金人数四周均值 (季调后)公:--

预: --

前: --

加拿大贸易账 (季调后) (9月)

加拿大贸易账 (季调后) (9月)公:--

预: --

加拿大出口额 (季调后) (9月)

加拿大出口额 (季调后) (9月)公:--

预: --

美国批发销售月率 (季调后) (9月)

美国批发销售月率 (季调后) (9月)公:--

预: --

美国当周EIA天然气库存变动

美国当周EIA天然气库存变动公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国30年期国债拍卖平均收益率

美国30年期国债拍卖平均收益率公:--

预: --

前: --

阿根廷CPI月率 (11月)

阿根廷CPI月率 (11月)公:--

预: --

前: --

阿根廷全国CPI年率 (11月)

阿根廷全国CPI年率 (11月)公:--

预: --

前: --

阿根廷12个月CPI年率 (11月)

阿根廷12个月CPI年率 (11月)--

预: --

前: --

美国当周外国央行持有美国国债

美国当周外国央行持有美国国债--

预: --

前: --

日本工业产出月率终值 (10月)

日本工业产出月率终值 (10月)--

预: --

前: --

日本工业产出年率终值 (10月)

日本工业产出年率终值 (10月)--

预: --

前: --

英国服务业月率 (季调后) (10月)

英国服务业月率 (季调后) (10月)--

预: --

前: --

英国服务业年率 (10月)

英国服务业年率 (10月)--

预: --

前: --

德国HICP年率终值 (11月)

德国HICP年率终值 (11月)--

预: --

前: --

德国HICP月率终值 (11月)

德国HICP月率终值 (11月)--

预: --

前: --

英国对非欧盟贸易账 (季调后) (10月)

英国对非欧盟贸易账 (季调后) (10月)--

预: --

前: --

英国贸易账 (10月)

英国贸易账 (10月)--

预: --

前: --

英国服务业指数月率

英国服务业指数月率--

预: --

前: --

英国建筑业产出月率 (季调后) (10月)

英国建筑业产出月率 (季调后) (10月)--

预: --

前: --

英国工业产出年率 (10月)

英国工业产出年率 (10月)--

预: --

前: --

英国贸易账 (季调后) (10月)

英国贸易账 (季调后) (10月)--

预: --

前: --

英国对欧盟贸易账 (季调后) (10月)

英国对欧盟贸易账 (季调后) (10月)--

预: --

前: --

英国制造业产出年率 (10月)

英国制造业产出年率 (10月)--

预: --

前: --

英国GDP月率 (10月)

英国GDP月率 (10月)--

预: --

前: --

英国GDP年率 (季调后) (10月)

英国GDP年率 (季调后) (10月)--

预: --

前: --

英国工业产出月率 (10月)

英国工业产出月率 (10月)--

预: --

前: --

英国制造业产出月率 (10月)

英国制造业产出月率 (10月)--

预: --

前: --

英国三个月GDP月率 (10月)

英国三个月GDP月率 (10月)--

预: --

前: --

德国CPI月率终值 (11月)

德国CPI月率终值 (11月)--

预: --

前: --

德国CPI年率终值 (11月)

德国CPI年率终值 (11月)--

预: --

前: --

英国建筑业产出年率 (10月)

英国建筑业产出年率 (10月)--

预: --

前: --

法国HICP月率终值 (11月)

法国HICP月率终值 (11月)--

预: --

前: --

中国大陆未偿还贷款增长年率 (11月)

中国大陆未偿还贷款增长年率 (11月)--

预: --

前: --

英国通胀预期

英国通胀预期--

预: --

前: --

印度CPI年率 (11月)

印度CPI年率 (11月)--

预: --

前: --

印度存款增长年率

印度存款增长年率--

预: --

前: --

无匹配数据

CTCP Thủy điện Thác Bà thông báo chốt quyền tạm ứng cổ tức đợt 1/2025 bằng tiền. Ngày giao dịch không hưởng quyền là 04/12.

Tỷ lệ thực hiện 10%, tương đương mỗi cổ phiếu nhận 1,000 đồng. Với 63.5 triệu cp đang lưu hành, Doanh nghiệp dự chi 63.5 tỷ đồng để hoàn tất đợt tạm ứng này. Số tiền sẽ đến tay các cổ đông từ 25/12.

Hơn 90% cổ phần của TBC hiện nằm trong tay các cổ đông lớn. Trong đó, REE gián tiếp nắm hơn 60.4% thông qua công ty con 100% vốn là Công ty TNHH Năng lượng REE, còn EVNGENCO3 nắm 30% vốn. Với tỷ lệ này, Năng lượng REE sẽ nhận được khoảng 38.4 tỷ đồng, còn PGV thu được hơn 19 tỷ đồng.

Theo kế hoạch được thông qua từ ĐHĐCĐ thường niên 2025, mức cổ tức cho năm 2025 dự kiến là 20%. Như vậy, cổ đông TBC còn ít nhất 1 đợt nhận cổ tức nữa trong giai đoạn sắp tới. Đây cũng là mức cổ tức khá cơ bản của TBC, bằng hầu hết các năm khác.

Về tình hình kinh doanh, TBC trải qua quý 3/2025 không tích cực với doanh thu và lợi nhuận ròng đều giảm, lần lượt đạt 174 tỷ đồng (-10%) và 65.3 tỷ đồng (-23%), chủ yếu do giá bán điện bình quân thấp hơn cùng kỳ. Dù vậy, lũy kế 9 tháng, bức tranh của TBC vẫn ổn định với 431 tỷ đồng doanh thu thuần và gần 155 tỷ đồng lãi ròng, tăng trưởng lần lượt 7% và 12% so với cùng kỳ.

Tình hình kinh doanh của TBC

Châu An

FILI - 13:00:00 11/11/2025

Dòng tiền rời cổ phiếu đã tăng nóng và tìm đến nhóm khác, SHS gợi ý các mã dư địa tăng đến 56%

Trong báo cáo mới đây, SHS cũng đưa ra khuyến nghị danh mục cổ phiếu tiềm năng trong tháng 11.

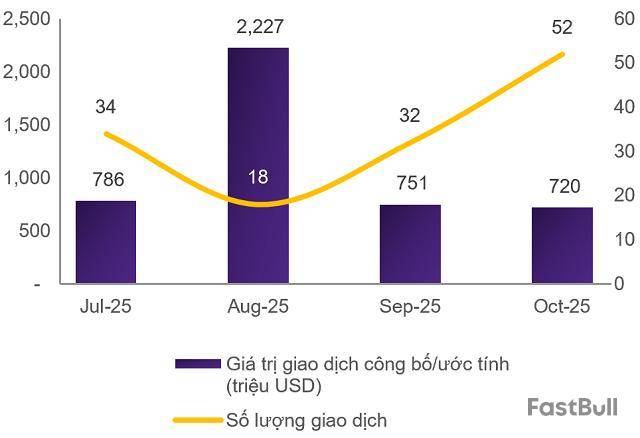

Trong tháng 10/2025, thị trường M&A Việt Nam ghi nhận 52 thương vụ với tổng giá trị ước tính gần 720.5 triệu USD. Bất động sản, năng lượng, sản xuất công nghiệp, và tài chính là những lĩnh vực dẫn đầu cả thị trường.

Tổng giá trị giao dịch tháng 10 tương đương tháng 9, nhưng số lượng và cấu trúc thương vụ cho thấy đà phục hồi rõ rệt, với phần lớn là M&A chiến lược do nhà đầu tư nước ngoài dẫn dắt, cùng sự trở lại của các quỹ PE và nhiều thương vụ “đầu tiên” của quỹ ngoại tại Việt Nam, theo báo cáo mới đây của Grant Thornton.

Bất động sản, năng lượng, sản xuất công nghiệp và dịch vụ tài chính tiếp tục là những lĩnh vực dẫn đầu về giá trị giao dịch, trong khi phạm vi đầu tư của nhà đầu tư đang mở rộng dần sang các ngành có tiềm năng tăng trưởng bền vững khác.

Xét về giá trị được công bố và ước tính, bất động sản và sản xuất công nghiệp duy trì trong nhóm có giá trị lớn nhất, với ước tính lần lượt khoảng 225 triệu USD và 109 triệu USD theo công bố. Năng lượng có sự bứt phá cả về số lượng và giá trị so với các tháng trước khi giá trị thương vụ lên đến 115 triệu USD.

Các giao dịch hoàn tất trong tháng 10 chủ yếu là M&A chiến lược (strategic M&A) do nhà đầu tư nước ngoài dẫn dắt như OCI Holdings mua 65% cổ phần của Elite Solar Power Wafer, hay Tập đoàn Sumitomo (Nhật Bản) đã hoàn tất thương vụ mua lại 49% cổ phần của CTCP Tư vấn và Phát triển Điện Cửu Long, thay vì các thương vụ cho mục đích tái cấu trúc của các tập đoàn nội địa.

Dòng vốn từ các quỹ đầu tư PE cũng bắt đầu quay trở lại sau giai đoạn thận trọng kéo dài, với việc tháng 10 có nhiều thương vụ “đầu tiên” của các quỹ nước ngoài tại Việt Nam như Ares Asia Private Equity đầu tư vào MEDLATEC hay EMIA rót vốn vào MyStorage.

Các thương vụ M&A tiêu biểu trong tháng 10

Lĩnh vực bất động sản

CTCP Vincom Retail chuyển nhượng 99.99% vốn góp tại Công ty TNHH Bất động sản Vincom NCT, đơn vị sở hữu Vincom Center Nguyễn Chí Thanh, cho Công ty TNHH Thương mại Đầu tư và Dịch vụ Bảo Quân. Giá trị chuyển nhượng khoảng 133 triệu USD. Gần đây, VRE đã đưa vào hoạt động Vincom Mega Mall Ocean City (gần 70,000 m²) và Vincom Mega Mall Royal Island (hơn 55,000 m²), đồng thời đang lên kế hoạch đầu tư các trung tâm thương mại trong siêu dự án khu đô thị du lịch lấn biển Cần Giờ với quy mô 2,870ha.

Lĩnh vực sản xuất & công nghiệp

OCI Holdings, tập đoàn năng lượng và hóa chất hàng đầu Hàn Quốc, thông qua OCI ONE là một công ty con thuộc OCI TerraSus, đã mua 65% cổ phần của Elite Solar Power Wafer, nhà máy sản xuất tấm wafer cho pin mặt trời đang được xây dựng tại Việt Nam. Dự án có công suất giai đoạn đầu 2.7GW, tổng mức đầu tư là 120 triệu USD, trong đó phần vốn của OCI ONE trị giá khoảng 78 triệu USD. Nhà máy có thể được mở rộng lên 5.4GW trong vòng 6 tháng với khoản đầu tư bổ sung 40 triệu USD, khả năng tăng hơn gấp đôi doanh thu trong thời gian tới.

Lĩnh vực logistic & hạ tầng

MyStorage, công ty cung cấp dịch vụ kho tự quản tích hợp công nghệ thành lập năm 2019 tại Việt Nam, đã nhận khoản đầu tư hàng triệu USD từ Emerging Markets Investment Advisers (EMIA), quỹ đầu tư tư nhân có trụ sở tại Singapore. MyStorage hiện đang vận hành 4 kho lưu trữ tại TPHCM và Đồng Nai. Giao dịch nhằm hỗ trợ MyStorage mở rộng mạng lưới cơ sở trong nước và quốc tế, nâng cấp nền tảng số để cải thiện trải nghiệm khách hàng.

Lĩnh vực năng lượng

Tập đoàn Sumitomo (Nhật Bản) đã hoàn tất mua lại 49% cổ phần CTCP Tư vấn và Phát triển Điện Cửu Long (MEE JSC) từ GreenSpark Group. MEE JSC là chủ sở hữu cụm thủy điện Đăk Di 1 & 2 tại Nam Trà My (Quảng Nam) với tổng công suất 48MW, đi vào vận hành từ năm 2022 và đã ký hợp đồng mua bán điện 20 năm với Tập đoàn Điện lực Việt Nam (EVN). Đây là khoản đầu tư đầu tiên của Sumitomo vào lĩnh vực thủy điện tại Việt Nam. Trước đó, Sumitomo là nhà đầu tư lớn trong lĩnh vực khu công nghiệp, với các dự án KCN Thăng Long (Hà Nội, 1997), Thăng Long II (Hưng Yên, 2006), Thăng Long III (Vĩnh Phúc, 2015), và đang triển khai kế hoạch KCN Thăng Long IV tại Thanh Hóa vào năm 2025.

Levanta Holding Pte. Ltd. mua 80% cổ phần HBRE Gia Lai Wind Power JSC từ Super Energy Group và Super Wind Energy với giá 33.1 triệu USD. HBRE Gia Lai là chủ đầu tư dự án điện gió HBRE Chu Prông (50MW) tại tỉnh Gia Lai, đã vận hành thương mại từ năm 2021.

Verdant Energy Pte. Ltd. hoàn tất thương vụ mua lại danh mục điện mặt trời mái nhà với tổng công suất 11MW tại Việt Nam. Danh mục này bao gồm hệ thống lắp đặt trên 10 trung tâm thương mại. Các dự án dự kiến tạo ra hơn 11,700 MWh năng lượng sạch mỗi năm, góp phần giảm phát thải khoảng 8,100 tấn CO₂ hàng năm. Verdant Energy là nhà phát triển năng lượng tái tạo, được hậu thuẫn bởi quỹ đầu tư toàn cầu AP Moller Capital. Verdant Energy chuyên phát triển và đầu tư vào các dự án năng lượng tái tạo tại khu vực Châu Á – Thái Bình Dương.

Platium Victory PTE,Ltd, quỹ đầu tư tại Singapore, hiện là cổ đông lớn nhất của CTCP Cơ điện lạnh , đã đăng ký mua thêm hơn 18.1 cổ phiếu REE. Giá trị giao dịch dự kiến 43.6 triệu USD, từ ngày 13/10 đến ngày 11/11/2025. Nếu thành công, Platinum Victory sẽ nâng tỷ lệ sở hữu tại REE từ 41.64% lên gần 45% vốn điều lệ.

Lĩnh vực nông nghiệp & chăn nuôi

CTCP Tập đoàn Dabaco Việt Nam thông qua việc mua thêm 2.5 triệu cổ phiếu, tương đương 41.67% cổ phần CTCP Thịnh Phát Kim Sơn 1 để tăng vốn điều lệ phục vụ đầu tư xây dựng dự án khu chăn nuôi lợn công nghệ cao tại xã Bảo Hà, tỉnh Lào Cai, tổng vốn đầu tư khoảng 560 tỷ đồng, triển khai từ năm 2025 đến 2027. Sau khi hoàn tất giao dịch, Dabaco sẽ sở hữu 88.18% vốn điều lệ Thịnh Phát Kim Sơn 1.

Lĩnh vực tiêu dùng

Coolmate, thương hiệu D2C nam giới Việt Nam, công bố hoàn tất vòng gọi vốn Series C. Thương vụ do Vertex Growth Fund (hậu thuẫn bởi Teamasek) dẫn dắt, với sự tham gia của Cool Japan Fund (hậu thuẫn bởi Chính phủ Nhật) cùng Youngone CVC - quỹ đầu tư thuộc tập đoàn may mặc top 3 của Hàn Quốc, và các nhà đầu tư hiện hữu Vertex Ventures SEA & India và Kairous Capital. Khoản đầu tư được sử dụng để mở rộng danh mục sang thị trường nữ (Go Women), phát triển kênh bán hàng trực tiếp (Go Offline) và tiến ra quốc tế (Go Global).

Lĩnh vực y tế

Ngày 23/10/2025, Tập đoàn Y tế MEDLATEC công bố quỹ tư nhân Ares Asia Private Equity thuộc Ares Management Corporation (NYSE: ARES), tập đoàn quản lý tài sản hàng đầu thế giới, đã trở thành nhà đầu tư chiến lược của tập đoàn. Đây là thương vụ đầu tiên của Ares Asia Private Equity tại lĩnh vực y tế Việt Nam. MEDLATEC thành lập năm 1996, mạng lưới bao gồm bệnh viện đa khoa, nhiều phòng khám và dịch vụ xét nghiệm, chẩn đoán.

CTCP Dược phẩm Trung ương VIDIPHA thông báo CTCP Chứng khoán DSC trở thành cổ đông lớn. Giao dịch diễn ra vào ngày 08/10 với giá trị ước tính khoảng 214 tỷ đồng (khoảng 8 triệu USD). Sau giao dịch, sở hữu của công ty chứng khoán này tăng từ 4.923% lên 19,77% vốn VDP.

Lĩnh vực tiện ích

Private Infrastructure Development Group (PIDG), thông qua công ty thành viên InfraCo, đã đầu tư 218.6 tỷ đồng (8.68 triệu USD) vào Công ty TNHH Nước sạch Hòa Bình - Xuân Mai, dự án thuộc Tập đoàn AquaOne. Khoản đầu tư được dùng để xây dựng nhà máy xử lý nước sạch công suất 150.000 m³/ngày, bao gồm hạng mục lấy nước thô, xử lý, lưu trữ và phân phối, nhằm cung cấp nước sạch cho khu vực nông thôn và ven đô tỉnh Phú Thọ. Trước đó, GuarantCo, một đơn vị khác của PIDG, đã bảo lãnh 875.1 tỷ đồng (34.5 triệu USD) cho trái phiếu xanh kỳ hạn 20 năm do Hòa Bình-Xuân Mai phát hành trong năm 2024. Đây là hợp phần đầu tiên của tổ hợp Nhà máy nước Xuân Mai, trong đó hợp phần thứ hai, Xuân Mai-Hà Nội, cũng nhận được bảo lãnh trị giá 317.2 tỷ đồng (12.5 triệu USD) cùng cam kết vốn góp từ PIDG. AquaOne, do bà Đỗ Thị Kim Liên (Shark Liên) sáng lập, hiện sở hữu nhiều nhà máy nước quy mô lớn trên cả nước như Sông Đuống, Phú Yên và Vàm Cỏ Đông.

Lĩnh vực tài chính

Ngân hàng TMCP Tiên Phong (TPBank, HOSE: TPB) sẽ mua thêm cổ phần tại CTCP Chứng khoán Tiên Phong (TPS, HOSE: ORS) thông qua đợt phát hành riêng lẻ 287.9 triệu cổ phiếu với giá 12,500 đồng/cổ phiếu, tương đương tổng giá trị gần 3,600 tỷ đồng (khoảng 137 triệu USD). Sau giao dịch, tỷ lệ sở hữu của TPBank tại TPS sẽ tăng từ 9.01% lên 51% vốn điều lệ, đồng thời vốn điều lệ của công ty chứng khoán này sẽ được nâng từ 3,340 tỷ đồng lên hơn 6,239 tỷ đồng.

Thông tin đáng chú ý khác

Ngày 01/10 tại Hà Nội, Tập đoàn De Heus, tập đoàn hàng đầu trong lĩnh vực sản xuất thức ăn chăn nuôi, đã ký kết thỏa thuận mua lại 100% cổ phần Tập đoàn CJ Feed & Care (Hàn Quốc) với giá trị khoảng 852.27 triệu USD.

Theo thỏa thuận, De Heus sẽ tiếp quản toàn bộ hoạt động kinh doanh của CJ Feed & Care tại Việt Nam, Indonesia, Hàn Quốc, Campuchia và Philippines, bao gồm 17 nhà máy sản xuất thức ăn chăn nuôi, trong đó số nhà máy ở Việt Nam là 7 nhà máy với tổng công suất trên 1 triệu tấn/năm.

Gia nhập thị trường Việt Nam từ năm 2008, De Heus mở rộng quy mô thông qua các thương vụ M&A. Đáng chú ý, năm 2021, tập đoàn đã mua lại toàn bộ mảng thức ăn chăn nuôi của Masan (gồm Proconco/Cám Con Cò và ANCO), qua đó trở thành doanh nghiệp sản xuất thức ăn chăn nuôi lớn nhất Việt Nam.

Thu Minh

fili - 09:49:50 10/11/2025

Doanh nghiệp thủy điện này đột phá lợi nhuận với cổ tức 10% chốt ngay cuối năm 2025

Riêng 9 tháng đầu năm 2025, doanh nghiệp thủy điện này đã lãi sau thuế hơn 200 tỷ đồng.

Ngày 5/12 tới đây, CTCP Thủy điện Thác Bà (mã chứng khoán: TBC) sẽ chốt danh sách cổ đông để tạm ứng cổ tức đợt 1/2025 bằng tiền mặt. Tỷ lệ chi trả là 10%, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1.000 đồng. Thời gian thanh toán dự kiến vào ngày 25/12/2025.

Như vậy, với 63,5 triệu cổ phiếu đang lưu hành, Thủy điện Thác Bà sẽ chi khoảng 63,5 tỷ đồng cho đợt cổ tức này. Công ty mẹ – Năng lượng R.E.E – sở hữu 60,42% vốn điều lệ, dự kiến nhận hơn 38 tỷ đồng.

Thủy điện Thác Bà là nhà máy thủy điện đầu tiên của Việt Nam, chính thức khánh thành từ năm 1971. Sau cổ phần hoá, công ty bắt đầu hoạt động theo mô hình CTCP từ năm 2006.

Về kết quả kinh doanh, 9 tháng đầu năm 2025, doanh thu thuần đạt 431 tỷ đồng, tăng 7,2% so với cùng kỳ. Nhờ tiết giảm chi phí, lợi nhuận sau thuế đạt 203 tỷ đồng, tăng 12,8% so với cùng kỳ.

Nguoiquansat.vn

CTCP Cơ Điện Lạnh quyết định tăng vốn cho bộ phận năng lượng, nhằm triển khai đầu tư các dự án điện gió.

Theo phương án vừa công bố, Công ty TNHH Năng lượng REE (REE Energy) sẽ được công ty mẹ góp thêm vốn 3.25 ngàn tỷ đồng. Qua đó, vốn điều lệ của bộ phận năng lượng tăng từ 7.25 ngàn tỷ đồng lên 10.5 ngàn tỷ đồng.

REE Energy là công ty holding quản lý các khoản đầu tư trong lĩnh vực năng lượng, với 100% vốn được sở hữu bởi REE.

Cổ phiếu REE giảm giá 0.5% trong phiên giao dịch sáng 07/11, tính đến 10h15.

Theo báo cáo thường niên được REE công bố vào tháng 4/2025, REE Energy đặt mục tiêu chủ động đề xuất dự án điện gió tiềm năng cũng như đăng ký thực hiện đầu tư các dự án trong Quy hoạch điện VIII điều chỉnh, hướng đến việc nâng công suất thêm 100MW trong năm 2025, thêm 500MW trong vòng 3 năm tới và kỳ vọng tổng công suất đạt trên 2 ngàn MW đến cuối năm 2030. Đây là kế hoạch đòi hỏi nguồn vốn đầu tư lớn.

Hiện nay, Tập đoàn dẫn dắt bởi doanh nhân Nguyễn Thị Mai Thanh đã đi vào triển khai 3 dự án điện gió tại tỉnh Vĩnh Long với tổng công suất 176MW, dự kiến vận hành trong các năm 2026-2027.

Trong khi tập trung nguồn lực cho mảng năng lượng tái tạo, REE cũng cho thấy ý định giảm bớt mối liên hệ ở các đơn vị không trọng điểm. Gần đây, cánh tay holding trong mảng bất động sản của REE là REE Land đã liên tiếp đăng ký thoái vốn khỏi Saigonres - công ty nắm giữ quỹ đất đáng chú ý có trụ sở tại TPHCM. Trong khi đó, REE Energy cũng có kế hoạch thoái vốn khỏi các nhà máy nhiệt điện.

Thừa Vân

FILI - 10:43:11 07/11/2025

REE bơm thêm hàng ngàn tỷ cho mảng năng lượng

CTCP Cơ Điện Lạnh (HOSE: REE) quyết định tăng vốn cho bộ phận năng lượng, nhằm triển khai đầu tư các dự án điện gió.

Theo phương án vừa công bố, Công ty TNHH Năng lượng REE (REE Energy) sẽ được công ty mẹ góp thêm vốn 3.25 ngàn tỷ đồng. Qua đó, vốn điều lệ của bộ phận năng lượng tăng từ 7.25 ngàn tỷ đồng lên 10.5 ngàn tỷ đồng.

REE Energy là công ty holding quản lý các khoản đầu tư trong lĩnh vực năng lượng, với 100% vốn được sở hữu bởi REE.

Cổ phiếu REE giảm giá 0.5% trong phiên giao dịch sáng 07/11, tính đến 10h15.

Chủ tịch HĐQT REE - Bà Nguyễn Thị Mai Thanh

Theo báo cáo thường niên được REE công bố vào tháng 4/2025, REE Energy đặt mục tiêu chủ động đề xuất dự án điện gió tiềm năng cũng như đăng ký thực hiện đầu tư các dự án trong Quy hoạch điện VIII điều chỉnh, hướng đến việc nâng công suất thêm 100MW trong năm 2025, thêm 500MW trong vòng 3 năm tới và kỳ vọng tổng công suất đạt trên 2 ngàn MW đến cuối năm 2030. Đây là kế hoạch đòi hỏi nguồn vốn đầu tư lớn.

Hiện nay, Tập đoàn dẫn dắt bởi doanh nhân Nguyễn Thị Mai Thanh đã đi vào triển khai 3 dự án điện gió tại tỉnh Vĩnh Long với tổng công suất 176MW, dự kiến vận hành trong các năm 2026-2027.

Trong khi tập trung nguồn lực cho mảng năng lượng tái tạo, REE cũng cho thấy ý định giảm bớt mối liên hệ ở các đơn vị không trọng điểm. Gần đây, cánh tay holding trong mảng bất động sản của REE là REE Land đã liên tiếp đăng ký thoái vốn khỏi Saigonres - công ty nắm giữ quỹ đất đáng chú ý có trụ sở tại TPHCM. Trong khi đó, REE Energy cũng có kế hoạch thoái vốn khỏi các nhà máy nhiệt điện.

Theo BCTC hợp nhất quý 3/2025, Tổng Công ty Phát điện 3 - CTCP đạt doanh thu thuần gần 31 ngàn tỷ đồng trong 9 tháng đầu năm.

Công tác sản xuất điện an toàn, ổn định, đáp ứng yêu cầu huy động của hệ thống

Cụ thể, sản lượng điện sản xuất lũy kế 9 tháng đầu năm 2025 của toàn Tổng Công ty đạt 19.83 tỷ kWh, đạt 78% kế hoạch năm, tăng 3.8% so với cùng kỳ năm 2024.

Theo đó, doanh thu bán hàng và cung cấp dịch vụ công ty mẹ quý 3/2025 đạt hơn 8.1 ngàn tỷ đồng. Doanh thu hoạt động tài chính là 115 tỷ đồng, tăng 57% với cùng kỳ. Lợi nhuận sau thuế Công ty mẹ Quý 3 đạt hơn 159 tỷ đồng.

Bức tranh lũy kế cho thấy sự tăng trưởng vượt bậc. Sau 9 tháng, EVNGENCO3 đạt gần 31 ngàn tỷ đồng doanh thu thuần, tăng trưởng 5%; lãi sau thuế hơn 1.1 ngàn tỷ đồng, phục hồi mạnh so với cùng kỳ lỗ 459 tỷ đồng.

Vay nợ thuê tài chính tiếp tục giảm

Tại thời điểm 30/09/2025, quy mô tài sản của EVNGENCO3 đạt gần 48.2 ngàn tỷ đồng. Cơ cấu nguồn vốn tiếp tục cải thiện nhờ nợ phải trả đến cuối quý 3 giảm tới gần 17% so với thời điểm đầu năm. Trong đó, riêng khoản vay nợ thuê tài chính ngắn và dài hạn giảm 12%, còn gần 28 ngàn tỷ đồng. Liên tục trong các năm gần đây, EVNGENCO3 nỗ lực giảm các khoản nợ vay.

Đẩy nhanh công tác đầu tư xây dựng

Song song với sản xuất, EVNGENCO3 tiếp tục đẩy mạnh phát triển các dự án nguồn điện mới, bao gồm Thủy điện Buôn Kuốp mở rộng (140 MW), Srêpốk 3 mở rộng (110 MW), cùng hai dự án điện mặt trời nổi trên hồ thủy điện Buôn Kuốp và Srêpốk 3 (mỗi dự án 50 MW). Các dự án này đã được phê duyệt vào Quy hoạch điện VIII điều chỉnh và Kế hoạch thực hiện Quy hoạch điện VIII điều chỉnh. Tổng công ty cũng đang xúc tiến, hợp tác đầu tư và phát triển dự án Nhà máy điện linh hoạt Ninh Bình (300 MW). Dự án này cũng đã được phê duyệt vào Quy hoạch điện VIII điều chỉnh và Kế hoạch thực hiện Quy hoạch điện VIII điều chỉnh.

Dịch vụ

Minh Tài

FILI - 15:28:00 04/11/2025

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。