行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

法国经常账 (未季调) (10月)

法国经常账 (未季调) (10月)公:--

预: --

前: --

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)公:--

预: --

前: --

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)公:--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)公:--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)公:--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)公:--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)公:--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)公:--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国单位劳动力成本初值 (季调后) (第三季度)

美国单位劳动力成本初值 (季调后) (第三季度)--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)--

预: --

前: --

日本工资月率 (10月)

日本工资月率 (10月)--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)--

预: --

前: --

日本贸易帐 (季调后) (海关数据) (10月)

日本贸易帐 (季调后) (海关数据) (10月)--

预: --

前: --

日本年度GDP季率修正值 (第三季度)

日本年度GDP季率修正值 (第三季度)--

预: --

中国大陆出口额年率 (人民币) (11月)

中国大陆出口额年率 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (美元) (11月)

中国大陆贸易账 (美元) (11月)--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)--

预: --

前: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)--

预: --

前: --

加拿大先行指标月率 (11月)

加拿大先行指标月率 (11月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国3年期国债拍卖收益率

美国3年期国债拍卖收益率--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

无匹配数据

在将利率下调逾 1 个百分点后,美联储官员如今正纠结于 “降息应何时止步”,且各方分歧达到了前所未有的程度。

过去一年左右,关于利率最终应维持在何种水平,美联储官员的预期差异达到了至少 2012 年以来的最大值 ——2012 年是美国央行开始公布利率预期的年份。这种分歧不仅导致 “下周是否应再降息一次” 的争论公开化,也让后续政策走向陷入罕见的分歧之中。

美联储主席杰罗姆・鲍威尔(Jerome Powell)承认,利率制定委员会内部对 “稳定物价” 与 “充分就业” 两大目标的优先级排序存在 “强烈分歧”。归根结底,核心问题在于:经济是否需要 “再加一把劲” 以支撑就业市场,还是说,由于通胀已高于目标水平且关税可能进一步推高通胀,政策制定者应 “踩下刹车”?

但这又引出了另一个问题 —— 尽管更抽象,却对整场辩论愈发关键:何种利率水平既不会刺激经济,也不会抑制经济?这一水平被视为降息周期的预设终点,即 “中性利率”。而当前,美联储全体官员正难以就此达成共识。

分歧 “遍布各处”

9 月(美联储上次公布利率预期时),19 位官员给出了 11 种不同的中性利率预估,区间从 2.6% 到 3.9% 不等 —— 后者与当前利率水平大致相当。

“我们看到官员们的观点遍布各处,” 桑坦德银行(Santander)首席美国经济学家斯蒂芬・斯坦利(Stephen Stanley)表示,“关于中性利率的分歧一直存在,但当前的区间范围明显更宽。”

斯坦利还认为,随着美联储基准利率已接近中性利率预估区间的上限,这些预估正变得愈发重要。“对部分立场更鹰派的美联储官员而言,这可能开始成为一个具有约束力的限制因素,” 他说,“这无疑意味着,后续每一次降息都会变得越来越难。”

近期美联储官员的公开言论也印证了这一点。11 月 20 日,费城联邦储备银行行长安娜・保尔森(Anna Paulson)解释称,通胀高企与失业率上升的双重风险,叠加利率可能已接近中性水平的现状,让她在准备 12 月会议时持谨慎态度。

“货币政策必须走钢丝,” 她说,“每一次降息都会让政策立场更接近‘从轻微抑制经济活动’转向‘开始刺激经济’的临界点。”

中性利率又称 “r 星”(r-star)—— 源于模型中代表该利率的数学符号,也被称作 “自然利率”。它无法被直接观测,只能通过推断得出,百余年来一直引发激烈争论。包括约翰・梅纳德・凯恩斯(John Maynard Keynes)在内的部分经济学家曾质疑其是否具有实际参考价值,但现代央行官员中几乎无人认同这一观点。

纽约联邦储备银行行长约翰・威廉姆斯(John Williams)是该领域的专家,他认为中性利率是 “货币政策理论与实践的核心”。他指出,政策制定者若未能准确判断自然利率或自然失业率的变化,可能会引发严重后果,并以 20 世纪 60 至 70 年代通胀预期飙升为例。

普遍观点认为,中性利率受人口结构、技术发展、生产率、债务负担等长期变化因素驱动,这些因素会影响储蓄与投资模式。

走向何方?

在美联储内部,除了对当前中性利率水平存在分歧,官员们对其未来走向也各执一词。

明尼阿波利斯联邦储备银行行长尼尔・卡什卡里(Neel Kashkari)预测,人工智能的广泛应用将推动生产率加速增长;随着新投资机会提振资本需求,中性利率也将随之上升。

美联储理事斯蒂芬・米兰(Stephen Miran)—— 唐纳德・特朗普总统对美联储的最新任命 —— 则表示,当前政策也应纳入中性利率的讨论范畴。在加入美联储后的首次政策演讲中,米兰提出,特朗普政府的关税政策、移民限制及减税措施共同压低了中性利率(即便只是暂时的),因此美联储应大幅放松政策,以避免损害经济。

威廉姆斯上月则对 “将短期变化纳入中性利率计算” 的做法表示怀疑。他认为,人口老龄化等全球趋势正将中性利率预估维持在历史低位。

疫情前的约十年间,通胀水平温和且利率接近零,当时政策制定者对中性利率的看法基本一致。但此后通胀飙升,叠加贸易、移民政策的不确定性,以及人工智能对经济的潜在影响,让部分分析师质疑:“分歧不断的中性利率预估” 是否已成为新常态?

此外,美联储 2026 年或将迎来领导层变动 —— 特朗普誓言将任命一位 “致力于降低利率” 的新主席,且总统还有可能任命更多盟友进入美联储。预计新上任的政策制定者会像米兰一样,主张维持低利率,且可能认为当前中性利率水平更低。

“只是一种工具”

对经济学家而言,中性利率就如同天文学家眼中的 “暗物质”—— 无法直接观测。因此,正如鲍威尔所言,部分政策制定者更倾向于通过 “实际效果” 来判断中性利率。

圣路易斯联邦储备银行行长阿尔贝托・穆萨莱姆(Alberto Musalem)表示,低违约率表明金融环境仍对经济具有支撑作用。克利夫兰联邦储备银行行长贝丝・哈马克(Beth Hammack)则称,信贷利差收窄意味着货币政策 “即便具有抑制性,程度也极其轻微”。

不过,从金融市场中寻找线索并非易事。部分美联储官员认为,徘徊在 4% 左右的 10 年期美国国债收益率(^TNX),证明金融环境并未对经济构成拖累;另一些官员则表示,这些指标既反映了对经济走势的预期,也体现了全球对安全资产的强劲需求,因此在预估中性利率时几乎没有参考价值。

鉴于前景存在诸多不确定性,即便美联储官员下周公布最新利率预估,关于中性利率的分歧也不太可能消失。

与此同时,今年刚退休的前费城联邦储备银行行长帕特里克・哈克(Patrick Harker)表示,驱动实际政策决策的将是更具体的指标 ——“就业数据与物价数据”。

哈克称,中性利率 “是一种有用的概念工具,但终究只是工具,不会主导政策决策。我从未记得有过这样的情况:所有人坐在一起,整场讨论都围绕‘r 星是多少’展开。”

在前一日遭遇大举抛售之后,加密货币市场周二企稳,但一系列指标显示,交易员尚未准备好逢低买入。

比特币在纽约早盘一度上涨2.7%,至88,792美元,以太币一度上涨2.9%至2,873美元。

比特币在周一一度大跌8%,此前包括市场预计日本央行将在12月会议上加息在内的宏观变化,在全球市场引发连锁反应并波及数字资产。本轮下跌过程中,近10亿美元杠杆头寸被强制平仓。

即便价格趋稳,市场情绪仍然谨慎,多个关键指标都显示出市场的脆弱性。

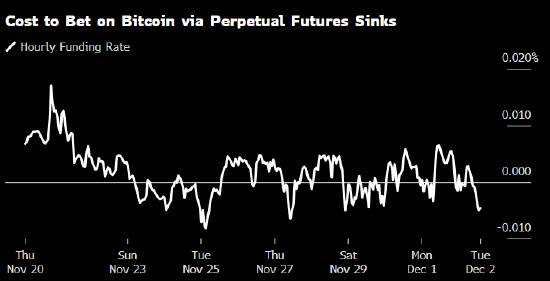

根据CryptoQuant的数据,比特币资金费率——衡量加密货币市场情绪的关键指标——在过去几天转为负值,这意味着在永续合约市场中,看空押注需求超过看多。

“整体情绪仍然谨慎,” 量化资产管理协议Axis的首席执行官Chris Kim表示,“加密货币原生交易员很紧张。” 他说,与此同时,机构投资者似乎在等待美联储下周的利率决议之后再增加风险敞口。

自10月初创下纪录高位以来,比特币已下跌近30%,在持续数周的抛售后,使整个数字资产市场愈发脆弱。

与美国总统唐纳德·特朗普家族相关的虚拟货币也卷入了这波抛售。他的官方模因币TRUMP从1月份推出后不久达到的约73.40美元的纪录高位暴跌。根据CoinGecko的数据,该币目前交易价格约为5.80美元。

与特朗普相关的去中心化金融平台World Liberty Financial的代币WLFI较9月份高点下跌了32%。第一夫人梅拉尼娅· 特朗普的模因币MELANIA目前价格为12美分,自1月份峰值以来几乎失去了全部价值。

Bitfinex分析师指出,另一个显示投资者谨慎情绪的迹象是,USDT和USDC等稳定币在加密货币交易所的余额上升,这表明交易员正在停放资金,而不是积极逢低买入。

“这在周期后期的回调中很典型:投资者通过转向稳定币来对冲,直到ETF资金流稳定、宏观不确定性消除,” Bitfinex的分析师在一份报告中表示,“重要的是,这并不是在长期顶部出现的稳定币流动性会被抽干的那种行为;在当前情况下,流动性正在场外累积,表明投资者在保存实力等待局面更明朗。”

CoinMarketCap的“恐惧与贪婪指数”周二处于显示“极度恐惧”的水平,过去三周基本一直徘徊在这一区域附近,进一步凸显投资者的谨慎心态。

市场情绪也受到Michael Saylor旗下Strategy Inc.股价大跌的打击,因为市场担忧这家比特币“囤积者”可能不得不出售部分持仓。周一,该公司称已建立一笔14亿美元的准备金,用于未来的股息和利息支付,希望以此来平息市场担忧。

根据该公司网站的数据,截至周二,其mNAV——将公司企业价值与其持有的比特币价值进行比较的关键估值指标——约为1.18。

美国货币市场基金目前的管理资产规模超过了8万亿美元,标志着这个迅速获得投资者追捧的行业取得了里程碑式的成就,因为即使在美联储降息的情况下其收益率依然居高不下。

货币市场和共同基金信息公司Crane Data称,在截至周一的一周内,资产总值增加了约1050亿美元,令其刷新最高纪录。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。