行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)公:--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)公:--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)公:--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)公:--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)公:--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)公:--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国单位劳动力成本初值 (季调后) (第三季度)

美国单位劳动力成本初值 (季调后) (第三季度)--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)公:--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)--

预: --

前: --

日本工资月率 (10月)

日本工资月率 (10月)--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)--

预: --

前: --

日本贸易帐 (季调后) (海关数据) (10月)

日本贸易帐 (季调后) (海关数据) (10月)--

预: --

前: --

日本年度GDP季率修正值 (第三季度)

日本年度GDP季率修正值 (第三季度)--

预: --

中国大陆出口额年率 (人民币) (11月)

中国大陆出口额年率 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (美元) (11月)

中国大陆贸易账 (美元) (11月)--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)--

预: --

前: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)--

预: --

前: --

加拿大先行指标月率 (11月)

加拿大先行指标月率 (11月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国3年期国债拍卖收益率

美国3年期国债拍卖收益率--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)--

预: --

前: --

无匹配数据

华尔街证券分析师周五调整了对 Blackline、Carmax 和 Expedia 等几家美国上市公司的评级和目标价。

公司要闻

以下是路透周五报道的美国公司研究行动摘要。股票条目按字母顺序排列。

* Adicet Bio, Inc:H.C. Wainwright将目标价从4美元上调至9美元

* Albany International Corp :Truist Securities将目标价从55美元下调至50美元

* Americold Realty Trust Inc :加拿大皇家银行将其评级从 "跑赢大盘 "下调至 "行业表现"。

* Amylyx Pharmaceuticals Inc :H.C. Wainwright将目标价从16美元上调至20美元

* Applied Optoelectronics Inc :Raymond James将目标价从25美元上调至30美元

* Applovin Corp:富国银行将目标价从633美元上调至721美元

* Aquestive Therapeutics Inc :Piper Sandler 将目标价从 5 美元上调至 8 美元

* Array Technologies, Inc:巴克莱将目标价从 9 美元下调至 8 美元

* Aspen Aerogels Inc:巴克莱将目标价从6美元下调至4美元

* Aveanna Healthcare Holdings Inc :Truist Securities将目标价从9.5美元上调至10美元

* Cable One, Inc:富国银行将目标价从 120 美元下调至 107 美元

* Catalyst Pharmaceuticals, Inc:奥本海默将目标价从 32 美元上调至 33 美元

* Choice Hotels International Inc (CHHH.N):Argus Research将目标价从140美元下调至120美元

* Clear Secure, Inc:富国银行将目标价从25美元上调至29美元

* Collegium Pharmaceutical Inc :H.C. Wainwright 将目标价从 44 美元上调至 46 美元

* Collegium Pharmaceutical Inc :Truist Securities将目标价从45美元上调至48美元

* Corteva, Inc:奥本海默将目标价从75美元上调至76美元

* Datadog, Inc:KeyBanc将目标价从行业权重上调至增持

* Datadog, Inc:富国银行将目标价从 190 美元上调至 230 美元

* Equitable Holdings, Inc:富国银行将目标价从 65 美元下调至 62 美元

* Expedia Inc:巴克莱将目标价从197美元上调至220美元

* First Northwest Bancorp :Piper Sandler将目标价从10.5美元上调至13.5美元

* Forge Global Holdings Inc :Piper Sandler将其评级从 "增持 "下调至 "中性"。

* Golden Entertainment Inc :Truist Securities 将目标价从 25 美元上调至 30 美元

* HA Sustainable Infrastructure Capital Inc :奥本海默将目标价从 48 美元上调至 50 美元

* Heritage Insurance Holdings Inc :Truist Securities将目标价从35美元上调至37美元

* Intellia Therapeutics Inc :Leerink Partners将目标价从30美元下调至27美元

* Intellia Therapeutics Inc:奥本海默将目标价从33美元下调至27美元

* Intellia Therapeutics, Inc:富国银行将目标价从 17 美元下调至 12 美元

* International Flavors & Fragrances :巴克莱银行将目标价从 72 美元上调至 75 美元

* Jfrog Ltd :摩根士丹利将目标价从 55 美元上调至 65 美元:摩根士丹利将目标价从65美元上调至70美元

* Keros Therapeutics Inc:奥本海默将目标价从 23 美元上调至 27 美元

* Lemaitre Vascular, Inc:富国银行将目标价从97美元下调至93美元

* Ligand Pharmaceuticals, Inc:奥本海默将目标价从 250 美元上调至 275 美元

* Liveramp Holdings, Inc:富国银行将目标价从 31 美元上调至 34 美元

* Lyft, Inc:巴克莱将目标价从20美元上调至27美元

* Macom Technology Solutions Holdings :Stifel将目标价从155美元上调至185美元

* Macom Technology Solutions Holdings :Truist Securities将PT从158美元上调至180美元

* Macom Technology Solutions Holdings Inc :杰富瑞将PT从165美元上调至185美元

* Macom Technology Solutions Holdings Inc :摩根大通将PT从142美元上调至165美元

* Macom Technology Solutions Holdings Inc :Needham将PT从150美元上调至175美元

* Macom Technology Solutions Holdings Inc :TD Cowen将PT从150美元上调至190美元

* Macom Technology Solutions Holdings, Inc:巴克莱银行将预测价值从150美元上调至200美元

* Magnite, Inc:富国银行将目标价从 22 美元下调至 20 美元

* Metlife, Inc:富国银行将目标价从96美元下调至92美元

* MKS Inc:富国银行将目标价从135美元上调至150美元

* Monster Beverage Corp:德意志银行将目标价从 75 美元上调至 77 美元

* Omada Health, Inc:巴克莱将目标价从28美元上调至29美元

* Ormat Technologies, Inc:巴克莱将目标价从 89 美元上调至 118 美元

* Praxis Precision Medicines, Inc:德意志银行将目标价从 280 美元下调至 270 美元

* Ralph Lauren Corp :Telsey Advisory Group将目标价从350美元上调至365美元

* Relay Therapeutics, Inc:富国银行将目标价从 4 美元上调至 6 美元

* Replimune Group Inc :Leerink Partners 将目标价从 13 美元下调至 11 美元

* Rocket Pharmaceuticals Inc :Leerink Partners 将目标价从 7 美元上调至 8 美元

* Sangamo Therapeutics Inc:巴克莱将目标价从 5 美元下调至 1 美元

* Sangamo Therapeutics Inc:巴克莱将其评级从 "增持 "下调至 "等权重"。

* Somnigroup International Inc :Piper Sandler将目标价从100美元上调至104美元

* Somnigroup International Inc :Truist Securities将目标价从85美元上调至105美元

* Southern First Bancshares Inc :Piper Sandler 将目标价从 51 美元上调至 54 美元

* Take-Two Interactive Software Inc :Raymond James将目标价从260美元上调至275美元

* Take-Two Interactive Software Inc :Wedbush将目标价从290美元上调至300美元

* Tandem Diabetes Care, Inc:富国银行将目标价从13美元上调至14美元

* Tapestry, Inc:富国银行将目标价从135美元下调至125美元

* Texas Roadhouse Inc :Truist Securities 将目标价从 210 美元下调至 195 美元

* Texas Roadhouse, Inc:巴克莱将目标价从 187 美元下调至 170 美元

* Texas Roadhouse, Inc:富国银行将目标价从 175 美元下调至 170 美元

* Tripadvisor Inc:巴克莱将目标价从14美元下调至13美元

* Uniti Group Inc:富国银行将目标价从 7.5 美元下调至 7 美元

* Unity Software, Inc:富国银行将目标价从 37 美元上调至 42 美元

* Universal Display Corp :Susquehanna 将目标价从 160 美元下调至 150 美元

* Voya Financial, Inc:富国银行将目标价从 83 美元下调至 80 美元

* Watts Water Technologies Inc:巴克莱将目标价从287美元上调至300美元

最近一周投资者乐观情绪减弱 - Aaii

根据最新的 AAII 情绪调查 (link),由于对估值过高和经济前景不明朗的担忧持续存在,美国主要股指有望结束三周连涨,看涨情绪有所回落。

在截至11月5日的一周里,看涨情绪(即对未来六个月股市将上涨的预期)下降了6.1个百分点,降至38.0%。尽管有所下降,但看涨情绪仍高于 37.5% 的历史平均水平,这已是八周以来的第六次。

中性情绪--即预期股价在未来六个月内基本保持不变--跃升 6.7 个百分点,达到 25.8%,但仍低于 31.5% 的历史平均水平,这是 70 周以来的第 68 次。

AAII表示,看跌情绪(即预期未来六个月股价将下跌)下滑0.6个百分点至36.3%,51周以来第49次保持在31%的历史平均水平之上。

牛熊价差下降 5.5 个百分点至 1.7%,40 周以来第 36 次低于 7.5% 的历史平均水平。

在本周的特别问题中,AAII 询问会员如何看待美联储在 10 月份会议上将利率 下调 25 个基点的决定。54.2%的受访者认为此举正确,29.6%的受访者认为利率本应保持不变,9.5%的受访者希望降息幅度更大,1.6%的受访者认为央行本应加息。

Savyata Mishra

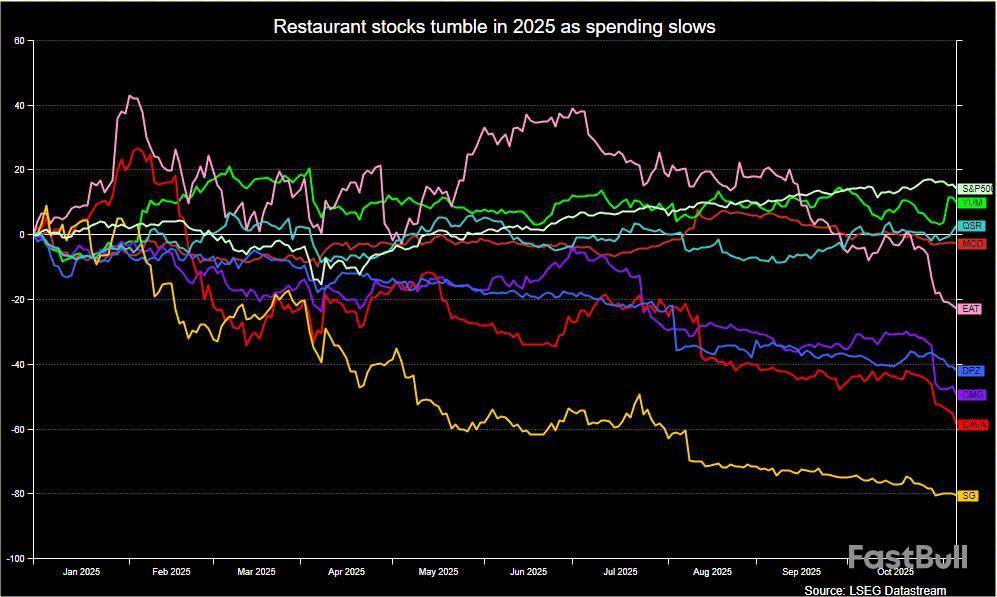

随着美国消费者收紧钱包,麦当劳 、Chili's 和 Domino's 等经济实惠的连锁餐饮企业成为赢家,吸引了更多食客选择更便宜的餐饮。

这种转变使得包括Chipotle Mexican Grill 、地中海风味的Cava 和Sweetgreen 在内的价格较高的快餐连锁店难以留住顾客,尤其是25至35岁的年轻人。

麦当劳(McDonald's)等快餐连锁店提供低价餐饮,更注重快速外卖和得来速(drive-thru)选择,而快餐店则注重更新鲜、高品质的食材和更轻松的用餐氛围,价格略高。

Chipotle 首席执行官斯科特-博特莱特(Scott Boatwright)在上周的财报后电话会议上承认,该行业 "不受青睐",经常被认为定价过高。他补充说,内部研究表明,顾客并不认为 Chipotle 连锁店像其他餐饮选择一样实惠,因此他正在努力重塑 Chipotle 的价值主张。

坚挺的通胀、菜单价格上涨以及不确定的经济背景正促使美国中低收入家庭重新考虑外出就餐。年轻人的失业率上升 、学生贷款恢复偿还以及工资增长疲软,都让年轻食客倍感压力。

咨询公司Revenue Management Solutions的数据显示,与前三个月相比,2025年第三季度,所有餐饮细分市场--廉价连锁快餐店、价格较高的快餐店和价格昂贵的全套服务餐厅--的就餐频率都有所下降。

布林克的 旗舰品牌辣椒餐厅(Chili's)在竞争对手大幅下滑的情况下,仍在低收入食客心目中占有一席之地。在上周的分析师电话会议上,该公司首席执行官凯文-霍赫曼(Kevin Hochman)称赞连锁店 "比快餐更好 "的营销方式推动了收入低于 6 万美元的家庭的消费增长。

Northcoast Research 公司的分析师吉姆-桑德森(Jim Sanderson)说,Chili's 正在通过推广其 Triple Dipper 开胃菜和 10.99 美元汉堡等注重价值的产品,并在电视和社交媒体上大力宣传,重新赢得顾客。

Restaurant Brands 旗下的汉堡王(Burger King)在最近一个季度也实现了客流量增长 ,这主要得益于其超值产品,包括 "2份5美元 "和 "3份7美元 "套餐。

多米诺首席执行官拉塞尔-韦纳(Russell Weiner)上个月告诉路透记者,这家披萨巨头的规模使其能够 "拥有持续盈利的价值,而不像其他公司那样,可能要耗尽资产负债表才能跟上步伐"。

牛肉成本上升 ,关税加剧了牛肉成本上升,挤压了整个行业的利润空间。Chipotle、Restaurant Brands 和麦当劳的高管们都将牛肉价格的飙升视为主要压力点,因为牛肉在他们的菜单上占有重要地位。

麦当劳未来 12 个月的市盈率(股票估值的常用基准)为 22.87,而行业中位数为 14.37。卡瓦的市盈率要高得多,为 81.43。

由于美国政府停摆,美联储官员不得不在关键经济数据缺失的情况下做出最近一次的利率决定。而他们在政府重启后将会收到的数据恐怕也难以让下一次的决策变得更加轻松。

自从联邦机构暂停发布经济数据以来,周五是连续第二次原本应当发布的非农数据缺席。即便政府很快重启,停摆后的数据也是基于追溯性的调查来进行汇编的,可靠性存疑。

经济学家们表示,随着时间的推移,部分10月就业和通胀数据根本不发布的可能性正在上升。这种不确定性将延长美联储官员的争论,即在通胀风险持续存在的情况下,劳动力市场是否真的正在快速走软,以至于足以支持12月再次降息,而他们对此问题已存在分歧。

“这可能加剧分歧,”加皇资本市场资深美国经济学家Michael Reid表示。“政府数据的质量将受到质疑。”

尽管政府停摆导致数据匮乏,美联储官员们仍在10月下旬商定降息。但主席杰罗姆·鲍威尔很快发出警示称,12月再次降息远非既定事实。

此后多位政策制定者在公开发言中强化了这一警告,他们罕见地公开发声,在距离决议还有将近六周时便表态,暗示对下次决议的倾向。

10月决议时,美联储官员掌握了最新通胀数据,但未获得最新的就业报告。若政府停摆在12月9日至10日的会议前结束,他们可能会面临相反的局面。

理论上这将有助于确定适当的行动方案,因为鲍威尔将12月争论的核心大体确定为劳动市场的真实状况。在夏季招聘增速骤降,引发货币政策过紧的担忧后,劳动力市场是9月和10月降息的驱动力。

鲍威尔10月29日表示:“对委员会的部分成员而言,现在或许该退后一步,审视劳动力市场是否确实存在下行风险了。”

但原定于周五发布的10月非农报告将存在诸多的局限性,包括如果失业率上升,难以确定其中有多少是由于联邦政府雇员临时休假所致。这将加大数据解读的难度。部分经济学家表示,失业率(美联储关注的核心指标)可能根本不会公布。

这是因为该报告以每月12日所在周为参照,包含劳工统计局开展的两项调查:一项针对企业,用于生成核心非农就业人数数据;另一项面向家庭,用于计算失业率。

雇主通常会保留薪资数据,并在线自行进行申报,但通过实地和电话来追踪雇员可能更为困难,因为他们需要回忆那一周的就业状况。

“耽误越久,回应的可靠性就越低,”法国巴黎银行资深美国经济学家Andrew Husby在近期致客户的报告中指出。“我们认为劳工统计局可能在某个节点选择放弃收集10月的调查回应,聚焦11月数据,这将意味着10月的失业率数据根本不会公布。”

争论的新战场

即便公布失业率数据,将根本趋势与政府停摆的临时影响区分开,也将成为新的争论战场。美国国会预算办公室指出,若将约65万名停薪留职的联邦雇员都计入临时失业群体,失业率将上升0.4个百分点。

经济学家指出,随着政府停摆进入第六周,劳工统计局越来越有可能不会发布10月消费者价格指数,该指数主要依赖对全国企业的实地走访。该机构早前接到指示,召回员工以发布9月的CPI数据,以便社会保障局能进行年度生活成本调整,但自10月1日政府停摆以来再无其他报告问世。

就业数据可信度存疑,通胀数据全面缺失,这将使两派观点陷入僵局:一方面担忧劳动力市场的委员将推动进一步降息,而忧心物价压力的委员则主张暂停行动。目前投资者仍倾向于前者胜出,期货合约显示12月降息概率已超过五成。

彭博经济研究认为:“随着美国政府停摆进入第二个月 —— 就业报告随之延迟发布 —— 彭博经济研究利用现有的替代性劳动力数据构建了劳动力市场指数...该指数显示美国劳动力市场持续降温,但速度略有放缓。”— Stuart Paul、Andrej Sokol和Anna Wong

这一方阵营可援引ADP发布的广受关注的私营部门招聘数据,该数据周三显示10月就业增长依然疲软,且主要集中在教育和健康服务领域。

另一方面,美联储官员也提到了每周失业救济申请数据,政府停摆期间该数据仍由各州政府编制,未出现实质性增长。

而通胀方面的政府统计数据则更难替代,因私营部门缺乏相对可靠的替代指标。

在官方数据缺席的情况下,规模达29万亿美元的美债市场投资者本周陷入类似困境,ADP Research、Challenger, Gray & Christmas Inc.和Revelio Labs发布的数据令收益率呈现不同走向。

Columbia Threadneedle Investment的投资组合经理Ed Al-Hussainy指出,这些相互矛盾的数据凸显了所有人所处的困境。

“失业保险申请人数和官方失业率仍是黄金标准,”Al-Hussainy表示。

美国政府停摆时长创纪录,正在令外汇交易员陷入数十年来最糟年份,因为经济数据的缺失令美元前景陷入迷雾。

根据BarclayHedge指数,外汇投资者今年的表现料为2005年以来最差。早在数据真空之前,华尔街就已感受到了压力 —— 高盛集团、摩根士丹利和纽约梅隆银行等公司均披露上季度外汇交易收入下降。

由于联邦政府停摆,关键的经济和市场持仓统计数据已数周未公布。这让交易员不愿大举押注美元走向,依赖程序模型的量化基金缺少高质量数据可用,策略师也推迟了预测的更新。

因此,汇率市场波动率已远低于长期平均水平 —— 与4月美国总统唐纳德·特朗普宣布全球关税时引发的剧烈波动相比可谓天壤之别。

“总体而言,今年对外汇投资者来说将是糟糕的一年,”丰业银行首席外汇策略师Shaun Osborne本周援引BarclayHedge指数写道。该指数追踪25个交易外汇和现金结算远期的外汇策略。

“今年总体回报疲弱可能在未来几个月对市场产生影响,”他还表示,如果低回报持续,交易员可能会“更加不愿意增加风险敞口”。

在关键经济数据缺失之前,外汇交易员就已经历艰难时期。关税引发的混乱之下,多项长期存在的相关性已被打破,市场更多由难以追踪的资金流及对冲策略调整所驱动。

在此背景下,许多投资者缩减持仓规模、采取更谨慎的操作方式。一项衡量对全球交易最活跃货币对 —— 欧元兑美元 —— 未来走势信心的指标今年料创纪录低点。

民间数据来源的重要性明显高于以往,其中包括机构自有的资金流指标、以及来自ADP Research和供应管理学会(ISM)等渠道的指标。

‘我们现在不得不更多依赖替代数据来源,”Allspring Global Investments高级投资组合经理Lauren van Biljon表示,“今年市场整体波动剧烈、反应频繁,因此持有更多但规模更小的主动风险头寸比重仓押注要更有效。”

北京时间11月8日凌晨,美股周五午盘跌幅扩大,纳指下跌2%。大型科技股的回调导致股指承压,三大指数本周均有可能录得较大跌幅。由于美国联邦政府继续停摆,非农就业报告连续第二个月缺席。

道指跌367.76点,跌幅为0.78%,报46544.54点;纳指跌459.59点,跌幅为1.99%,报22594.40点;标普500指数跌81.95点,跌幅为1.22%,报6638.37点。

周四美股全线收低,科技股集中的纳斯达克综合指数显著下跌1.9%,包含30只成分股的道指收跌近400点。

人工智能龙头股周四表现低迷,英伟达、AMD、特斯拉和微软均录得显著跌幅,拖累大盘走低。

AI相关股票的回调并没有明显导火索,但投资者对该板块泡沫化风险与盈利能力的质疑开始显现。上月底,Meta(脸书母公司)公布了扩建AI数据中心的大规模资本支出计划后,股价暴跌。

不过当天公布的一份数据显示美国10月份的企业公告裁员人数创二十多年来的同期最高水平,使得2025年成为自2009年以来裁员最严重的一年,这也加剧了美股的下跌压力。

美股三大基准指数本周均处于下跌区域,自周二以来,这些指数的跌幅不断扩大,因为此前引领美股上涨的AI个股因估值过高的担忧而普遍遭到抛售。近期这些股票交易活跃,导致市场高度集中。

标普500指数本周迄今下跌1.8%,而30只成分股的道琼斯工业平均指数和纳斯达克指数在此期间分别下跌近1.4%和2.8%。

可以肯定的是,一些市场参与者仍抱有希望,认为漫长的美国政府关门状态的结束以及美联储可能在12月降息,或可缓解美股的痛苦。投资者也在密切关注美国最高法院对特朗普总统影响深远的关税政策合法性的质疑态度,以及三季度企业盈利结果的进展。

Navellier & Associates机构创始人兼首席投资官Louis Navellier表示:“一旦政府关门结束且关税局势得到解决,年底反弹仍有希望。距离非常重要的英伟达财报还有两周时间,其强劲表现可能是重申人工智能叙事的关键催化剂。如果之后美联储在12月降息,我们仍可能在年底走高。”

Louis Navellier表示:“在取得如此涨幅后出现回调是正常的,也是可以预料的,无需恐慌。”

美国劳工统计局原本应在每月的第一个周五发布上一个月的非农就业报告。但由于破纪录的美国政府关门时长,这个政府机构已经连续第二个月没有发布非农就业数据了。

接受道琼斯调查的经济学家此前预计,10月非农就业报告将显示就业人数减少6万,失业率上升至4.5%。

美国参议院预计将于周五就推进众议院通过的一项临时拨款措施进行投票。参议院多数党领袖约翰-休恩(John Thune)表示:“我的希望和预期始终是能有足够多的民主党人支持我们推进议程,但我不知道结果如何。我们拭目以待。”

与此同时,这场史上最长的联邦资金中断已经导致多个航班被取消。

美国交通部长肖恩-达菲(Sean Duffy)周三表示,他将从周五开始在40个主要机场削减10%的航班,此举可能每天影响3500至4000个航班。空中交通管制员在持续的政府关门期间一直无薪工作。

白宫国家经济委员会主任凯文-哈塞特周五表示,政府停摆将可能拖累第四季度经济增长。他表示:“我们原本预计第四季度至少能实现3%的增长,现在看来可能只有这个数字的一半。”

哈塞特指出,旅游和休闲行业目前正遭受重创。

焦点个股

特斯拉股价走高,周四盘后,特斯拉股东投票批准了马斯克的1万亿美元薪酬方案。

英特尔受到关注。马斯克称特斯拉或与英特尔展开合作。

Lucid第三财季业绩逊预期。

闪迪季度营收、毛利率超预期,预计供不应求持续至2026年底。

IREN第一财季营收同比大增355%。

美国移动支付巨头Block第三财季营收及每股收益均逊于预期。

怪物饮料公司第三财季业绩大超预期。

诺和诺德和辉瑞相继提高对Metsera的收购报价。

两年期国债收益率是否应设定基准利率?

麦克莱伦市场报告》(McClellan Market Report)编辑汤姆-麦克莱伦(Tom McClellan)表示,随着就业市场疲软,美联储降息的步伐过于缓慢,他认为两年期国债收益率比美国央行更适合设定基准利率。

他认为,两年期国债收益率比美国央行更适合制定基准利率。"两年期国债收益率比美联储的 400 位经济学博士更清楚 FOMC 应该如何制定目标利率。当FOMC认为他们比愚蠢的老债券市场更了解时,他们就犯了大错,"McClellan在一篇博文中说。

麦克莱伦说,过去三十年来,美联储总是落后于两年期收益率所传递的信息,"在经济形势好的时候加息太慢,或者降息太慢。两年期收益率似乎总是知道"。

他说,事实上,美联储通过维持联邦基金目标利率与两年期收益率之间的利差,正在助长泡沫和衰退。两年期收益率 (US2YT=RR)上周五为3.53%,低于3.87%的美联储基金利率 (USONFFE=FEDR)。

"McClellan说:"把这种负利差看作是美联储的脚踩在了经济的刹车踏板上。"我们现在看到的是过去两年所有这些积聚的制动力的结果。媒体可能会把经济放缓的责任归咎于其他机构和原因,但这是美联储的错,"他总结道。

Challenger,Gray & Christmas周四发布的报告显示,10月份美国雇主削减了超过15万个工作岗位 ,创下20多年来的最大降幅,这令市场对美国经济的担忧加剧。

周五的数据还显示,由于担心史上最长政府停摆造成的经济影响,11月初美国消费者情绪减弱至近3年半以来的最低水平 。

(卡伦-布雷特尔)

*****

早些时候的市场直播:

自特朗普连任以来,消费者信心下降近30%,当前状况创历史新低 点击此处

贝恩斯坦认为美国 Glp-1 复方制剂热潮正在消退,Wegovy 处方药有望增长 点击此处

私人信贷:灵活,但有风险? 点击此处

美国期货指向疲软开盘,结束疲软一周 点击此处

今天是(而不是) 工资日! 点击此处

"小心 "但不要 "退出"--博发 点击此处

今冬欧洲天然气储存看起来有点脆弱 点击此处 (link)

特朗普上台一年:下一步是什么? 点击此处

蹒跚起步;媒体行业得到 Itv 的提振 点击此处

钟声敲响前的欧洲:期货发出高开信号 点击此处

AI 下跌可能尚未结束 点击此处

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。