行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)公:--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)公:--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)公:--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)公:--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)公:--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)公:--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)公:--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)公:--

预: --

前: --

美国密歇根大学消费者预期指数初值 (12月)

美国密歇根大学消费者预期指数初值 (12月)公:--

预: --

前: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国单位劳动力成本初值 (季调后) (第三季度)

美国单位劳动力成本初值 (季调后) (第三季度)--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)公:--

预: --

前: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)--

预: --

前: --

日本工资月率 (10月)

日本工资月率 (10月)--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)--

预: --

前: --

日本贸易帐 (季调后) (海关数据) (10月)

日本贸易帐 (季调后) (海关数据) (10月)--

预: --

前: --

日本年度GDP季率修正值 (第三季度)

日本年度GDP季率修正值 (第三季度)--

预: --

中国大陆出口额年率 (人民币) (11月)

中国大陆出口额年率 (人民币) (11月)--

预: --

前: --

中国大陆贸易账 (美元) (11月)

中国大陆贸易账 (美元) (11月)--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)--

预: --

前: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)--

预: --

前: --

加拿大先行指标月率 (11月)

加拿大先行指标月率 (11月)--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国3年期国债拍卖收益率

美国3年期国债拍卖收益率--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)--

预: --

前: --

无匹配数据

Anirban Sen

华尔街最大的对冲基金在第三季度减少了对包括Nvidia(辉达/英伟达)、亚马逊(Amazon)、Alphabet 和 Meta 在内的一些 "华丽七旗 "股票的 ,同时在应用软件、电子商务和支付等行业下了新赌注。

以下是部分基金的主要持仓变化:

桥水联合基金

桥水联合基金(Bridgewater Associates)在今年前九个月的业绩表现优于所有顶级同行,该公司将其持有的英伟达 股票削减了近三分之二,减至250万股,将其持有的Alphabet 股票削减了50%以上,减至265万股。该公司还将亚马逊 的持股减少9.6%,至约110万股,将半导体行业风向标博通 的持股减少约27%,至845,391股。

该公司增持了Adobe 、Dynatrace 和Etsy 等公司的股票,从而增加了对应用软件和支付等行业的投资。

发现资本

罗布-西特龙(Rob Citrone)创立的发现资本公司(Discovery Capital)在Alphabet、钢铁制造商克利夫兰-克利夫斯公司(Cleveland-Cliffs )以及医疗保险公司Cigna 和Elevance Health 等公司中持有新股。

Citrone 的对冲基金去年获得了 52% 的投资收益,该基金增加了在拉丁美洲的投资,这是分散美国持股的战略的一部分。

在截至 9 月 30 日的这一季度,该基金退出了 EQT 、Antero Resources 和 Range Resource 等几家能源行业勘探和生产公司的头寸,同时对油田服务巨头贝克休斯 下了新的赌注。Discovery 还加倍押注关键矿产生产商 Ramaco Resources 。

Citrone 今年早些时候将墨西哥 America Movil 选为他最喜欢的股票 ,因为该公司的业务遍及拉美许多国家,他将所持该公司股票削减了约 11.5%,减至 468 万股,估值约为 9830 万美元。

巴利亚斯尼资产管理公司

德米特里-巴利亚斯尼(Dmitry Balyasny)的多策略对冲基金巴利亚斯尼资产管理公司(Balyasny Asset Management)数倍增持了 iPhone 制造商苹果公司 的股票,尽管包括伯克希尔-哈撒韦公司 在内的其他公司也削减了对这家科技巨头的持股。

与许多顶级同行一样,Balyasny 也将其在亚马逊的持股削减了约 41%。

该公司还增持了保险公司美国国际集团 和Allstate 的股票,同时新进了数字基础设施公司美国塔 的股票。

老虎环球管理公司

由切斯-科尔曼(Chase Coleman)创建和领导的老虎环球管理公司(Tiger Global Management)在第三季度削减了在 Meta Platforms 的持股。

在截至 9 月 30 日的这一季度,老虎环球将其持有的 Meta 股份减至 280 万股,估值约为 21 亿美元。该公司还减持了其他一些知名公司的股票,包括制药商礼来(Eli Lilly LLY.N (link))、诺和诺德(Novo Nordisk NOVOb.CO (link))和网络安全公司CrowdStrike CRWD.O (link)。

Tiger Global 是著名投资者 Julian Robertson 公司的分支机构,也是俗称 "小虎队 "的选股基金群的一部分,该公司在流媒体巨头 Netflix NFLX.O (link) 和 "现购现付 "公司 Klarna KLAR.N (link) 上持有新仓。

高图管理层

亿万富翁菲利普-拉丰(Philippe Laffont)的 Coatue Management 投资组合中的几个变化都围绕着人工智能大公司。

该公司减持了人工智能行业风向标Nvidia(辉达/英伟达)的股票,减持幅度为14.1%,减持数量为990万股,与桥水(Bridgewater)和迈克尔-伯里(Michael Burry)的Scion资产管理公司等其他一些知名公司一样,减持了该公司的股票。本周早些时候,伯里在警告市场存在人工智能泡沫后表示,他将 ,关闭自己的对冲基金。

该公司还减持了科技股特斯拉 、亚马逊、CoreWeave 和Arm Holdings ,减持幅度分别为15.1%、13.9%、62.2%和51.2%,同时退出了礼来和烟草巨头菲利普莫里斯 的持仓。不过,Coatue增持了微软 和Meta等其他大型科技公司的股票,并增持了电子商务巨头阿里巴巴 (BBABA.N)的股票。

每经编辑|杜宇

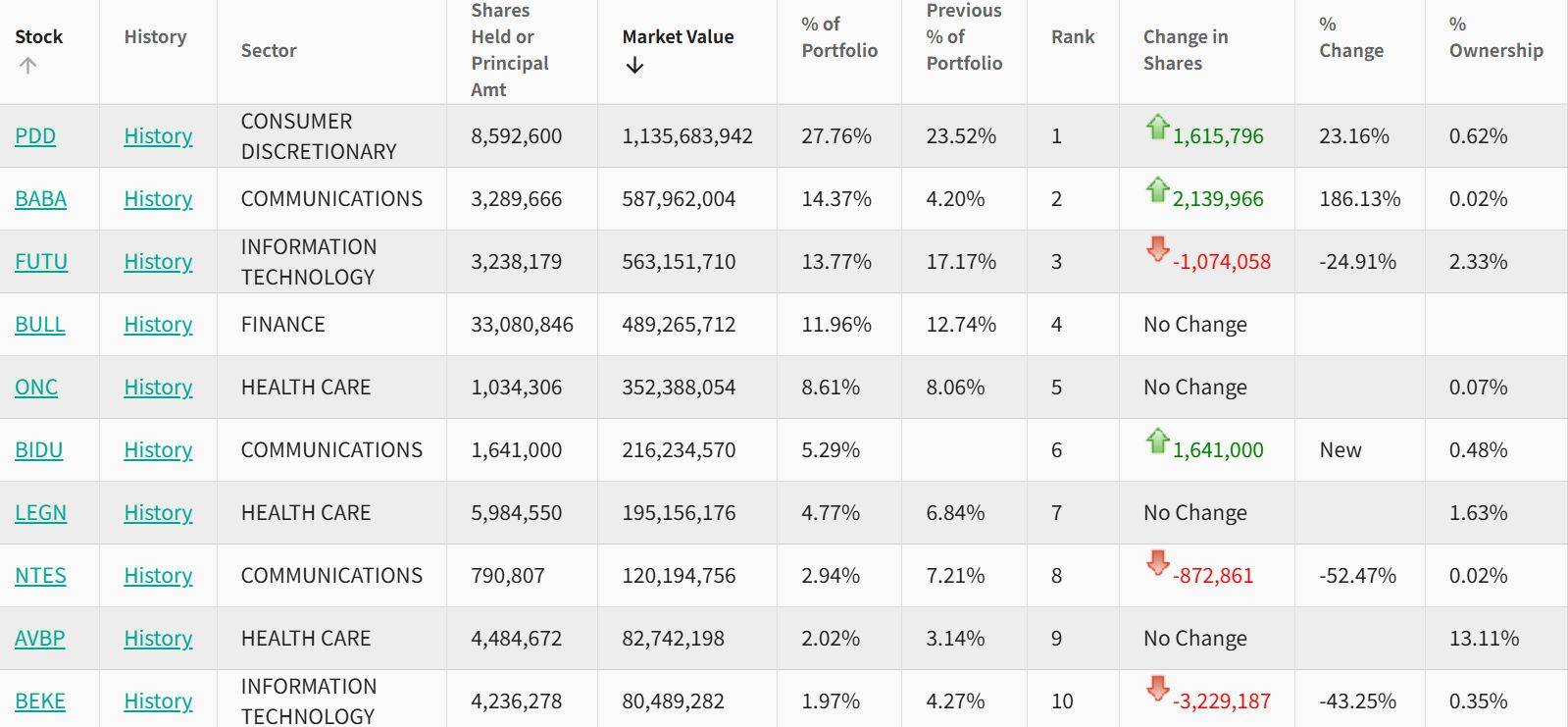

北京时间11月15日,高瓴旗下专注二级市场投资的基金管理平台HHLR Advisors公布了截至2025年三季度末的美股持仓报告。

图片来源:视觉中国

图片来源:视觉中国

数据显示,三季末HHLR Advisors总共持有33只股票,持仓总市值达到41亿美元,比二季度增加9.9亿美元(近70亿元人民币),增长幅度为32%。

HHLR Advisors持仓中中概股市值占比超过90%,继续作为核心配置,凸显其对中国优质资产的长期看好。

高瓴前十大持仓标的

高瓴前十大持仓标的

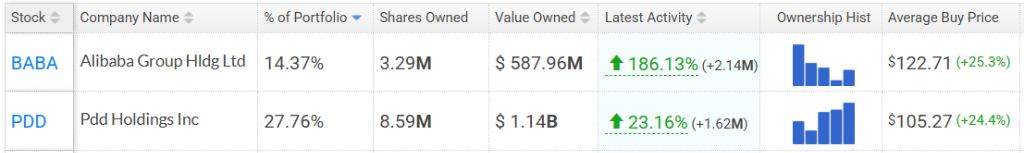

报告期内,该基金增持了162万股拼多多,持股比例大幅提升23.16%。此番操作后,拼多多作为其第一大重仓股的地位得到进一步巩固,持仓市值高达11.4亿美元,占整个投资组合的27.76%。

与此同时,HHLR Advisors对阿里巴巴的持股数激增186.13%,增持214万股,使阿里巴巴一跃成为基金的第二大重仓股,持仓市值5.88亿美元。

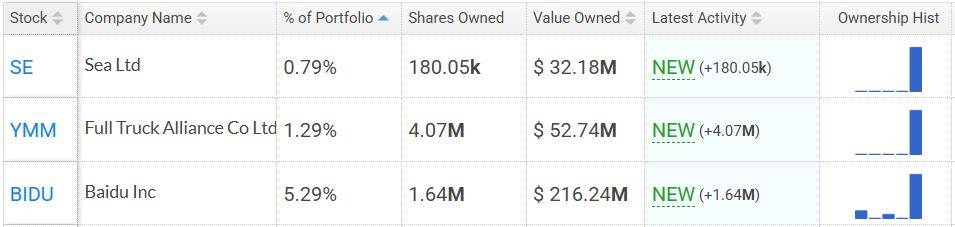

值得关注的是,三季度百度出现在HHLR Advisors新进名单中,并且一跃成为第六大持仓股。在AI战略商业化加速落地及自研芯片取得突破的催化下,百度三季度股价涨幅达到54%。

从持仓变动方面来看,三季度HHLR Advisors增持了阿里巴巴和拼多多,这两家公司三季度股价涨幅分别达到58%和27%。同时HHLR Advisors对年内涨幅较大的富途、逸仙电商、网易进行了减持,及时锁定收益。

除百度外,该基金还小规模新建仓了数字货运平台满帮集团(YMM)和东南亚数字经济公司冬海集团(SE),显示出其在核心赛道之外的试探性布局。

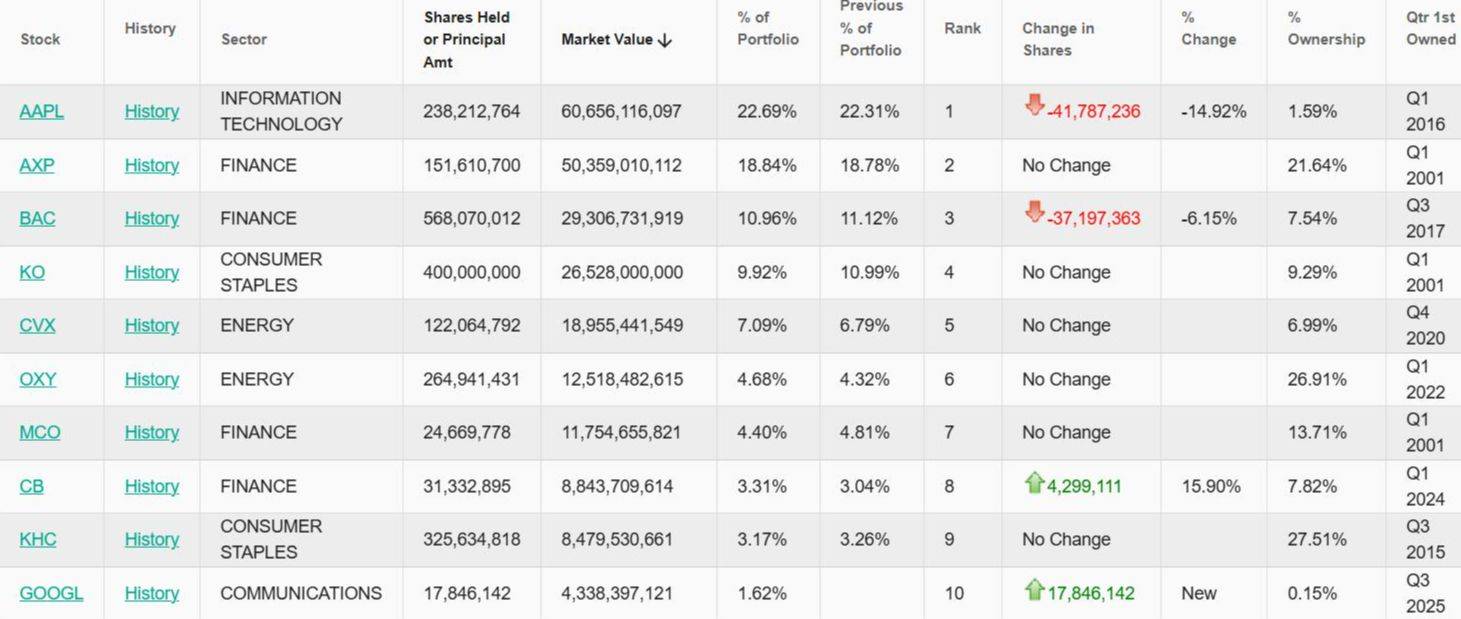

值得注意的是,美东时间11月14日美股盘后,巴菲特领导的伯克希尔·哈撒韦公司递交美国证监会的13F文件显示,苹果进一步被抛售,Alphabet则是被建仓。

文件显示,伯克希尔三季度减持苹果约4179万股,持股数较二季度末环比减少逾14.9%,持仓市值减少约106亿美元。这是伯克希尔连续第二个季度抛售苹果,尽管如此,到三季度末,伯克希尔还持有苹果逾2.38亿股,苹果仍是头号重仓股。三季度新进Alphabet约1785万股,这是伯克希尔首次建仓谷歌母公司,这些Alphabet股份市值约43.4亿美元,在伯克希尔持仓中占1.62%。到三季度末,以持仓市值计,伯克希尔的十大重仓股大多数都是“老面孔”,唯一的新面孔就是Alphabet,它挤掉了二季度排名第十的肾脏透析服务商德维特(DVA),后者三季度退居第11位。

这些重仓股中,伯克希尔三季度只增持了瑞士安达保险(Chubb),当季增持约430万股,市值增加12.1亿美元,持仓占比从3.04%升至3.31%。

图片来源:视觉中国

图片来源:视觉中国

三季度伯克希尔的十大重仓股分别是:

苹果(AAPL)

美国运通(AXP)

美银(BAC)

可口可乐(KO)

雪佛龙(CVX)

西方石油(OXY):排名从第七升至第六

穆迪(MCO):排名从第六降至第七。

瑞士安达保险(Chubb)(CB):排名从第九升至第八。

卡夫亨氏(KHC):排名从第八降至第九。

Alphabet(GOOGL)。

每日经济新闻综合市场公开资料

免责声明:文章内容和数据仅供参考,不构成投资建议。投资者据此操作,风险自担。

封面图片来源:视觉中国

财联社11月15日讯(编辑 刘蕊)北京时间周六,“股神”巴菲特领导的伯克希尔哈撒韦公布了第三季度的13F报告。

如此前外界所猜测的一样,巴菲特果然在第三季度抛售了大量苹果股票。不过同时,巴菲特还买入了不少谷歌母公司Alphabet的股份。

值得一提的事,现年95岁的巴菲特将于年底卸任伯克希尔首席执行官一职,其长期副手格雷格·阿贝尔将接任。因此,这份13F报告也是巴菲特在结束长达60年的首席执行官任期之前,最后一次详细披露其股票投资组合。

伯克希尔连续12个季度净卖出股票

报告显示,截至第三季度末,伯克希尔共持有41只股票,总持仓市值为2670亿美元,较前一季度的2580亿美元有所提升,提升幅度为3.4%。

伯克希尔在该季度增持6只股票,减持5只股票,同时新建仓1784万股谷歌股票,清仓了美国四大房地产开发商之一D.R.霍顿公司(D.R. Horton)的股票。

在这个科技股驱动的美股牛市中,伯克希尔哈撒韦公司已连续12个季度净卖出股票。

这或许反映出巴菲特对于美股高估值的担忧。巴菲特曾经最青睐的一项股市估值指标——即美国所有公开交易股票的总市值与美国国民生产总值(GNP)之比——目前已经攀升至历史新高,达到了他曾形容为“玩火”的水平。

巴菲特继续减持苹果

苹果仍然是其第一大持仓,持仓市值约为606.6亿美元,但是伯克希尔该季度的苹果持仓已经从2.8亿股降至2.382亿股,目前已出售了其曾持有的9.05亿股中的近四分之三。

巴菲特对苹果的减持动作早从2024年就已经开始。此前,苹果持仓规模曾一度占伯克希尔投资组合的50%以上,但2024年,巴菲特将伯克希尔持有的苹果仓位大砍三分之二。对于这位以长期投资闻名的投资者而言,这一举动出人意料。

今年第二季度,巴菲特再次减持了苹果公司的股份。而第三季度,显然巴菲特还在持续减持。截至目前,苹果在伯克希尔投资组合中的占比已经从之前的50%以上降至22.69%。

巴菲特此前曾暗示,减持苹果股票是出于税收原因,但也有人猜测,如此大规模的抛售表明,这位 “奥马哈先知”同样对苹果的高估值感到担忧。

大举建仓Alphabet

除了减持苹果,伯克希尔在科技行业投资的另一个引人注目的举动,就是新建仓1784万股谷歌母公司Alphabet的股票,使之一跃成为其第十大股票。

考虑到巴菲特传统的价值投资理念以及他对高增长科技股的谨慎态度,这一举动令人惊讶。不过外界猜测,此次建仓Alphabet的行为很可能是由伯克希尔哈撒韦公司的投资经理托德·库姆斯(Todd Combs)或泰德·韦施勒(Ted Weschler)进行的。

相比于巴菲特,他们二人在科技股领域显然更为活跃,其中一人曾在2019年投资亚马逊。而直至今天,伯克希尔哈撒韦公司仍然持有价值22亿美元的亚马逊股票。

今年以来,Alphabet一直是美股市场上的最大赢家。随着人工智能热潮推动Alphabet云业务的稳健增长,该公司股价已经累计上涨了46%。

2018年,巴菲特曾承认,尽管他过去早已洞悉谷歌的广告潜力,却未能及早投资,这让他“错失良机”。巴菲特所说的“洞悉谷歌广告潜力”,值得是伯克希尔哈撒韦旗下的汽车保险公司Geico与谷歌的合作——Geico是谷歌的早期客户,当时每有人点击谷歌广告,Geico就要向谷歌支付10美元。

“我见过这款产品的效果,也知道它的利润率,”巴菲特当时称,“但我对科技了解不够,不知道它是否真的能终结这场竞争。”

在前十大持仓中,伯克希尔还减持了3719万股美国银行股票,增持了429万股安达保险股票。

Anirban Sen

据周五提交的监管文件显示,华尔街最大的对冲基金在第三季度减持了 "华丽七雄 "股票,包括英伟达 、亚马逊 、Alphabet 和Meta ,同时在应用软件、电子商务和支付公司建立了新的仓位。

在截至9月30日的这一季度,几家基金公司还减持了医疗保健和能源领域的知名企业。

最新的持仓标志着第二季度 ,当时几家领先的选股公司在目睹了人工智能估值的飙升后,更加看好大科技公司。从那时起,这些高估值开始回落。

第三季度市场普遍上涨,标普 500 指数上涨近 8%。科技股比重较大的纳斯达克100指数 在本季度上涨了约9%。

债券也因宽松货币政策的预期而上涨,这推动基准 10 年期债券收益率下降了约 7 个基点。债券价格上涨时,收益率就会下降。

本季度,桥水基金增持了 Fiserv 的股票,Discovery 也开始持有这家支付软件公司的股票。这两家基金都是在 Fiserv 公布令人失望的业绩并连续第二个季度下调收入指引之前采取的行动。这一消息导致其市值在一天之内下跌了约 300 亿美元。

桥水增持了Adobe 、Dynatrace 和Etsy ,从而增加了对应用软件和支付等行业的投资。

孤松资本(Lone Pine Capital)和老虎环球(Tiger Global)分别减持了 34.8% 和 62.6% 的 Facebook 母公司 Meta Platforms 的股份,而桥水基金(Bridgewater)和 Coatue 基金则减持了 Nvidia 的股份。

对冲基金和其他机构投资者在每季度末提交的 13-Fs 文件中披露了最新持仓情况。虽然这些文件是后向性的,没有披露当前的持股或空头头寸,但投资者可以通过这些文件一窥通常保密的基金的投资组合。

桥水基金(Bridgewater)在今年前九个月的表现优于同类基金,该基金将其持有的Nvidia(辉达/英伟达)股票削减了近三分之二,减至 250 万股,将其持有的 Alphabet 股票削减了 50%以上,减至 265 万股。

罗布-西特罗内(Rob Citrone)创办的发现资本公司( )在Alphabet、钢铁制造商克利夫兰-克里夫斯公司(Cleveland-Cliffs )以及医疗保险公司Cigna 和Elevance Health 等公司建立了新的仓位。

德米特里-巴利亚斯尼(Dmitry Balyasny)的多策略对冲基金巴利亚斯尼资产管理公司(Balyasny Asset Management)数倍增持了 iPhone 制造商苹果公司 的股票。

亿万富翁菲利普-拉丰(Philippe Laffont)的 Coatue Management 公司围绕人工智能大公司进行了几次调整。该公司减持了人工智能行业风向标Nvidia(辉达/英伟达)的股票,减持幅度为14.1%,至990万股,与桥水(Bridgewater)和迈克尔-伯里(Michael Burry)的Scion资产管理公司等其他一些知名公司一样,减持了该公司的股票。

桥水基金发言人拒绝就该基金的最新持仓发表评论。其他基金没有立即回应置评请求。

-- 来源链接: https://bit.ly/4p9RVaX

-- 注:路透未核实此报道,不保证其准确性

当地时间11月14日,美股三大指数涨跌不一,道指收跌逾300点,纳指反弹收高。大宗商品方面,国际金价下跌,油价上涨。

分析人士表示,受美联储鹰派立场、通胀不确定性及“AI泡沫争论”等因素影响,当前市场风险偏好总体受抑。

科技股重获支撑 英伟达上涨

当地时间11月14日,美国三大股指早盘一度均跌逾1%,随后逢低买盘涌入,指数一路震荡走高,最后收盘涨跌不一。Wind数据显示,截至收盘,道指跌0.65%报47147.48点,标普500指数跌0.05%报6734.11点,纳指涨0.13%报22900.59点。本周,道指涨0.34%,标普500指数涨0.08%,纳指跌0.45%。

大型科技股涨跌互现,万得美国科技七巨头指数涨0.35%。英伟达涨1.77%,微软涨1.37%,特斯拉涨0.59%;亚马逊跌超1%,谷歌-C跌0.77%,苹果跌0.2%,Meta跌0.07%。

中概股多数下跌,纳斯达克中国金龙指数跌1.61%,万得中概科技龙头指数跌2.28%。高途集团、小鹏汽车跌超5%。

大宗商品方面,国际金价大跌。据Wind数据,当地时间11月14日,国际贵金属期货普遍收跌,COMEX黄金期货跌2.62%报4084.4美元/盎司,本周累计上涨1.86%;COMEX白银期货跌5.21%报50.4美元/盎司,本周累计上涨4.69%。

国际油价上涨。美油主力合约收涨2.15%,报59.95美元/桶,周涨0.18%;布伦特原油主力合约涨1.97%,报64.25美元/桶,周涨0.97%。

市场人士表示,近期持续承压的科技股交易当日显现企稳迹象。周四,美国主要股指集体下跌,科技巨头股一度遭遇大幅下挫。而到周五,人工智能龙头股英伟达与甲骨文均成功扭转前一交易日跌势。投行韦德布什证券报告表示,在科技股投资者经历过“又一个艰难而残酷的交易日”之后,此次科技股抛售反而构成买入机会。

与此同时,全球最大对冲基金桥水于周五公布截至三季度末的持仓报告,显示其在三季度大幅减持芯片巨头英伟达,减持比例高达65.3%。此外,巴克莱、花旗等多家大型机构同样削减了英伟达持仓,加之此前软银亦抛售英伟达股份,围绕“AI泡沫”的争论日趋白热化。

美政府将部分农产品移出“对等关税”清单

据央视新闻报道,当地时间11月14日,美国白宫公布总统特朗普签署的最新行政令,进一步调整“对等关税”的适用范围,将部分农业产品排除在此前依据《对等关税行政令》所征收的附加关税之外。

行政令指出,基于国内相关产品需求与产能评估,以及政府机构最新建议等因素,特朗普认为有必要修改关税清单,以应对其在《对等关税行政令》中所宣布的“国家紧急状态”。

更新后的关税豁免表及对“结盟伙伴”的潜在调整清单将自美东时间2025年11月13日0时1分起生效。行政令同时要求修改《美国协调关税表》,并按规定处理可能涉及的关税退还。

特斯拉发文称:“完全自动驾驶系统(FSD)的驾驶经验远超任何人类驾驶员 —— 我们的车队依托超百年的数据进行训练,每十分钟共同经历的驾驶场景总量就相当于人类一辈子的驾驶场景阅历。我们通过数十亿英里的真实道路驾驶数据进行验证,涵盖各类道路类型、光照与天气条件、交通状况、行驶速度及不同地理区域。”

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。