行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)公:--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)公:--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率公:--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)公:--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)公:--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)公:--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)公:--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)公:--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率公:--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)公:--

预: --

前: --

美国EIA次年天然气产量预期 (12月)

美国EIA次年天然气产量预期 (12月)公:--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)公:--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国10年期国债拍卖平均收益率

美国10年期国债拍卖平均收益率公:--

预: --

前: --

美国当周API汽油库存

美国当周API汽油库存公:--

预: --

前: --

美国当周API库欣原油库存

美国当周API库欣原油库存公:--

预: --

前: --

美国当周API原油库存

美国当周API原油库存公:--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存公:--

预: --

前: --

韩国失业率 (季调后) (11月)

韩国失业率 (季调后) (11月)公:--

预: --

前: --

日本路透短观非制造业景气判断指数 (12月)

日本路透短观非制造业景气判断指数 (12月)公:--

预: --

前: --

日本路透短观制造业景气判断指数 (12月)

日本路透短观制造业景气判断指数 (12月)公:--

预: --

前: --

日本PPI月率 (11月)

日本PPI月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数月率 (11月)

日本国内企业商品价格指数月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数年率 (11月)

日本国内企业商品价格指数年率 (11月)公:--

预: --

前: --

中国大陆CPI年率 (11月)

中国大陆CPI年率 (11月)公:--

预: --

前: --

中国大陆PPI年率 (11月)

中国大陆PPI年率 (11月)公:--

预: --

前: --

中国大陆CPI月率 (11月)

中国大陆CPI月率 (11月)公:--

预: --

前: --

印度尼西亚零售销售年率 (10月)

印度尼西亚零售销售年率 (10月)--

预: --

前: --

意大利工业产出年率 (季调后) (10月)

意大利工业产出年率 (季调后) (10月)--

预: --

前: --

意大利12个月期BOT国债拍卖平均收益率

意大利12个月期BOT国债拍卖平均收益率--

预: --

前: --

英国央行行长贝利发表讲话

英国央行行长贝利发表讲话 欧洲央行行长拉加德发表讲话

欧洲央行行长拉加德发表讲话 南非零售销售年率 (10月)

南非零售销售年率 (10月)--

预: --

前: --

巴西IPCA通胀指数年率 (11月)

巴西IPCA通胀指数年率 (11月)--

预: --

前: --

巴西CPI年率 (11月)

巴西CPI年率 (11月)--

预: --

前: --

美国MBA抵押贷款申请活动指数周环比

美国MBA抵押贷款申请活动指数周环比--

预: --

前: --

美国劳工成本指数季率 (第三季度)

美国劳工成本指数季率 (第三季度)--

预: --

前: --

加拿大隔夜目标利率

加拿大隔夜目标利率--

预: --

前: --

加拿大央行利率决议

加拿大央行利率决议 美国当周EIA汽油库存变动

美国当周EIA汽油库存变动--

预: --

前: --

美国EIA原油产量预测当周需求数据

美国EIA原油产量预测当周需求数据--

预: --

前: --

美国当周EIA俄克拉荷马州库欣原油库存变动

美国当周EIA俄克拉荷马州库欣原油库存变动--

预: --

前: --

美国当周EIA原油库存变动

美国当周EIA原油库存变动--

预: --

前: --

美国当周EIA原油进口变动

美国当周EIA原油进口变动--

预: --

前: --

美国当周EIA取暖油库存变动

美国当周EIA取暖油库存变动--

预: --

前: --

美国点阵图利率预期-长期 (第四季度)

美国点阵图利率预期-长期 (第四季度)--

预: --

前: --

美国点阵图利率预期-第一年 (第四季度)

美国点阵图利率预期-第一年 (第四季度)--

预: --

前: --

美国点阵图利率预期-第二年 (第四季度)

美国点阵图利率预期-第二年 (第四季度)--

预: --

前: --

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)--

预: --

前: --

美国预算余额 (11月)

美国预算余额 (11月)--

预: --

前: --

美国超额准备金率上限 FOMC利率上限 (超额准备金率)

美国超额准备金率上限 FOMC利率上限 (超额准备金率)--

预: --

前: --

美国有效超额准备金率

美国有效超额准备金率--

预: --

前: --

美国点阵图利率预期-当前 (第四季度)

美国点阵图利率预期-当前 (第四季度)--

预: --

前: --

美国联邦基金利率目标

美国联邦基金利率目标--

预: --

前: --

美国点阵图利率预期-第三年 (第四季度)

美国点阵图利率预期-第三年 (第四季度)--

预: --

前: --

无匹配数据

Khép lại quý 3/2025, tổng quy mô danh mục ủy thác ngành quản lý quỹ đã vượt 648 ngàn tỷ đồng, phần lớn nằm tại các công ty có “đại gia” bảo hiểm đứng sau. Các bức tranh danh mục tiếp tục khắc họa rõ nét triết lý của từng công ty trong ngành.

Trong quý 3 vừa qua, ngành quản lý quỹ (QLQ) ghi nhận tổng doanh thu gần 1.1 ngàn tỷ đồng, tăng 28% so với cùng kỳ năm trước, đóng góp chủ đạo bởi hoạt động quản lý quỹ và quản lý danh mục đầu tư (ủy thác). Trong đó, mảng ủy thác tiếp tục giữ tỷ trọng doanh thu lớn nhất, lên đến gần 44%, tiếp tục khẳng định vai trò quan trọng đối với hoạt động kinh doanh ngành QLQ.

Tại thời điểm cuối quý 3/2025, tổng quy mô danh mục nhận ủy thác đầu tư ngành QLQ đạt trên 648 ngàn tỷ đồng, lớn hơn cuối quý 2 khoảng 5% và hơn đầu năm khoảng 11% - điều dễ hiểu trong bối cảnh thị trường chứng khoán Việt Nam diễn biến đầy sôi động, giúp lượng tiền chảy vào ngày càng phình to.

So sánh với tổng tài sản, giá trị từ các hợp đồng ủy thác gấp đến 55 lần, nhiều công ty thậm chí đạt mức chênh hàng trăm lần, như QLQ Bảo Việt (Baoviet Fund), QLQ Dai-ichi Life Việt Nam, QLQ Eastspring Investments, QLQ KIM Việt Nam và QLQ Manulife Investment Việt Nam (ManulifeIM).

Ngành ghi nhận 18 công ty sở hữu danh mục ủy thác ngàn tỷ đồng, tổng cộng hơn 640 ngàn tỷ đồng, tương ứng tỷ trọng gần 99% toàn ngành. Không bất ngờ khi 4 công ty có “đại gia” bảo hiểm hậu thuẫn tiếp tục giữ các vị trí dẫn đầu.

Lần lượt, Baoviet Fund sở hữu danh mục hơn 184 ngàn tỷ đồng, Eastspring hơn 163 ngàn tỷ đồng, ManulifeIM gần 131 ngàn tỷ đồng và Dai-ichi Life gần 61 ngàn tỷ đồng. Tổng giá trị danh mục của nhóm này cũng lên đến hơn 539 tỷ đồng, chiếm khoảng 83% toàn ngành, càng thể hiện rõ nét ưu thế.

Cũng có lợi thế riêng nhưng theo một cách khác, KIM và QLQ VinaCapital nhận nguồn ủy thác mạnh từ nước ngoài, tỷ lệ lần lượt 99% và 92% danh mục. Ngoại trừ 4 công ty có đơn vị bảo hiểm hậu thuẫn kể trên, không còn cái tên “nội” nào sở hữu danh mục lớn hơn KIM và VinaCapital.

Ngành ghi nhận 26 công ty tăng trưởng danh mục ủy thác so với đầu năm. QLQ Đầu tư SGI (SGI Capital) đạt mức tăng trưởng cao nhất, gấp 524 lần lên hơn 451 tỷ đồng, tuy nhiên cơ cấu không được thuyết minh chi tiết.

Xét tại ngày 30/06 trước đó - thời điểm giá trị danh mục gần 474 tỷ đồng, tức không quá chênh lệch so với hiện tại, lượng tiền khách hàng ủy thác toàn bộ đi vào kênh cổ phiếu, phần lớn “đổ” vào KBC, ngoài ra còn có MWG, HPG, PNJ.

Ba trường hợp tăng trưởng danh mục bằng lần khác là QLQ Việt Cát, QLQ LPB (LPBA) và QLQ PVI (PVI AM). Trong đó, LPBA (tên cũ là QLQ Genesis) dành toàn bộ danh mục cho chứng khoán niêm yết. Còn với PVI AM - thành viên hệ sinh thái của tên tuổi lớn trong ngành tài chính, bảo hiểm Việt Nam là PVI Holdings - kênh đầu tư chủ đạo được hướng tới là trái phiếu, chiếm 59% trong cơ cấu.

Những công ty quy mô lớn khác như QLQ Sài Gòn (Saigon Capital), QLQ Đầu tư MB (MB Capital) và QLQ Đầu tư Dragon Capital Việt Nam cũng tăng mạnh danh mục ủy thác, lần lượt 84%, 78% và 59% so với cùng kỳ.

Trong khi phần tăng lên trong danh mục của Saigon Capital đến từ việc phát sinh mới gần 2.8 ngàn tỷ đồng chảy vào cổ phiếu, thì MB Capital lại hành động ngược lại, với việc dồn thêm nhiều nguồn lực vào trái phiếu chưa niêm yết, tiền gửi có kỳ hạn và đặc biệt là chứng chỉ tiền gửi. Còn với Dragon Capital, dù không thuyết minh cơ cấu danh mục, nhưng nguồn tiền tăng thêm được cho biết đến từ cá nhân trong nước.

Ngành cũng ghi nhận trường hợp của QLQ BVIM phát sinh mới gần 81 tỷ đồng ủy thác, 93% trong đó đi vào kênh cổ phiếu chưa niêm yết, còn lại số ít vào cổ phiếu niêm yết.

Ở chiều ngược lại, 14 công ty trong ngành suy giảm giá trị danh mục ủy thác. Trong đó, QLQ Đầu tư Đỏ (Red Capital), QLQ Đầu tư Lighthouse (LHC) và QLQ NTP (NTP AM) thậm chí không còn nhận ủy thác tại thời điểm 30/09/2025.

Tiếp đến là QLQ Ngân hàng TMCP Công thương Việt Nam (Vietinbank Capital) giảm 57% danh mục ủy thác, còn hơn 963 tỷ đồng, chủ yếu thu hẹp phần đầu tư cổ phiếu niêm yết; QLQ SSI (SSIAM) giảm 32% còn gần 600 tỷ đồng hay QLQ UOB Asset Management Việt Nam (UOBAM Vietnam) giảm 26% còn hơn 1,355 tỷ đồng, đều thu hẹp danh mục cổ phiếu và trái phiếu.

Nhìn chung, ngoài các công ty biến động mạnh kể trên, phần còn lại trên thị trường không thay đổi nhiều về cơ cấu danh mục ủy thác, đặc biệt là ở các công ty có quy mô hàng chục đến trăm ngàn tỷ, điển hình như Dai-ichi Life, ManulifeIM, Eastspring, Baoviet Fund ưu tiên trái phiếu - kênh đầu tư được cho là an toàn và ổn định, phù hợp với dòng tiền bảo hiểm khổng lồ đằng sau. Tuy vậy, dù không làm thay đổi cơ cấu danh mục, tỷ trọng trái phiếu trong danh mục ủy thác của các công ty lớn có chiều hướng giảm nhẹ so với đầu năm.

Huy Khải

FILI - 08:00:00 25/11/2025

Thống kê hơn 40 công ty quản lý quỹ (QLQ) đang hoạt động trên thị trường chứng khoán Việt Nam trong quý 3/2025 cho thấy bức tranh kinh doanh đầy tích cực, với gần 1.1 ngàn tỷ đồng doanh thu và gần 570 tỷ đồng lãi ròng mang về, tăng 27% và 87% so với cùng kỳ năm trước.

Ủy thác tiếp tục là nguồn thu chính, quản lý quỹ bứt phá

Quý 3/2025, tổng doanh thu ngành QLQ đạt gần 1.1 ngàn tỷ đồng, đóng góp chính vẫn đến từ hoạt động quản lý danh mục đầu tư (ủy thác) gần 44%, còn lại mảng quản lý quỹ hơn 29%, tư vấn gần 23% và gần 5% từ các nguồn thu khác.

Doanh thu toàn ngành tăng 28% so với quý 3/2024, trong đó mảng quản lý quỹ tăng 40%, tư vấn tăng 19%, ủy thác tăng 18% và tổng các mảng còn lại tăng đến 237%.

Nhìn chung, xét về cả tỷ trọng lẫn tăng trưởng, ủy thác và quản lý quỹ tiếp tục là hai nhân tố chính đóng góp vào bức tranh sáng của ngành. Đây là kết quả tất yếu đặt trong bối cảnh thị trường chứng khoán đầy sôi động.

Ghi nhận trong quý vừa qua, chỉ số đại diện VN-Index đã tiến thêm 286 điểm, tương ứng mức tăng 21% để có lần đầu tiên vượt mốc 1,600 điểm. Đà tăng đi kèm giá trị giao dịch bình quân gần 39.5 ngàn tỷ đồng/ngày, cải thiện mạnh mẽ so với 22 ngàn tỷ đồng/ngày của quý 2 và 16.4 ngàn tỷ đồng/ngày của quý 1.

Xét 10 công ty dẫn đầu về quy mô doanh thu (chiếm 85% toàn ngành), dễ dàng nhận thấy sự phân hóa rõ rệt về tỷ trọng đóng góp. Trong khi QLQ Kỹ Thương (Techcom Capital) và QLQ SSI (SSIAM) thu nhiều từ hoạt động quản lý quỹ, thì QLQ Dai-ichi Life Việt Nam (DFVN), QLQ Manulife Investment Việt Nam (ManulifeIM), QLQ Eastspring Investments (EIFMC) và QLQ Bảo Việt (Baoviet Fund) lại tận dụng nguồn tiền ủy thác dồi dào từ các “đại gia” bảo hiểm đứng sau.

Các trường hợp còn lại có cơ cấu cân bằng hơn là QLQ Đầu tư chứng khoán Vietcombank (VCBF), QLQ VinaCapital và QLQ Đầu tư MB (MB Capital). Riêng QLQ Đầu tư Dragon Capital Việt Nam thu chủ đạo từ việc tư vấn đầu tư chứng khoán, đạt tỷ lệ 65%.

Dragon Capital đồng thời là doanh nghiệp có doanh thu lớn nhất ngành, ghi nhận gần 293 tỷ đồng trong quý 3 vừa qua, tăng 13% so với cùng kỳ. Hai trường hợp có doanh thu hàng trăm tỷ khác là VinaCapital hơn 123 tỷ đồng, tăng 32% và ManulifeIM gần 108 tỷ đồng, tăng 18%.

Về tăng trưởng, 30 doanh nghiệp có doanh thu cao hơn cùng kỳ, thậm chí ghi nhận 5 trường hợp tăng bằng lần, nổi bật là MB Capital gấp 6.9 lần lên gần 81 tỷ đồng, QLQ Đầu tư Đỏ (Red Capital) gấp 4.2 lần lên hơn 11 tỷ đồng, QLQ Thành Công (TCAM) gấp 4 lần lên 24 tỷ đồng.

Ở chiều ngược lại ghi nhận 12 doanh nghiệp suy giảm doanh thu. Dù vậy, các cái tên giảm mạnh nhất đều có quy mô không lớn, điển hình là QLQ Trí Tuệ Việt Nam (IVAM) giảm 69%, QLQ HD (HDCapital) giảm 67%, QLQ LPB (LPBA, tiền thân là Genesis) giảm 37% hay QLQ Đầu tư Chứng khoán Bản Việt (VCAM) giảm 22%, nhưng chỉ loanh quanh mức vài tỷ đồng.

Trong khi đó, một số doanh nghiệp có quy mô lớn hơn lại giảm không quá đáng ngại, kể đến SSIAM giảm 7% còn hơn 46 tỷ đồng và QLQ KIM Việt Nam giảm 11% còn hơn 25 tỷ đồng.

Nguồn: Người viết tổng hợp

Lãi ròng quý 3 gần bằng tổng hai quý đầu năm

Trong bối cảnh đầy tích cực, toàn ngành QLQ mang về hơn 569 tỷ đồng lãi ròng trong quý 3, tăng 87% so với cùng kỳ năm trước, nâng lũy kế 9 tháng đầu năm vượt mức 1.2 ngàn tỷ đồng, tăng 24%. Các con số chỉ ra rằng, riêng lãi ròng quý 3 đã tương ứng 85% hai quý đầu năm cộng lại.

MB Capital dẫn đầu với gần 77 tỷ đồng lãi ròng mang về trong quý 3. Đây có thể coi là bất ngờ lớn khi cùng kỳ Công ty chỉ lãi ròng chưa đến 9 tỷ đồng. Việc kiếm về lợi nhuận gấp gần 9 lần chỉ sau một năm của MB Capital có đóng góp từ cả hoạt động cốt lõi gồm ủy thác và tư vấn, bên cạnh tăng lãi đầu tư tài chính.

Dù vậy, MB Capital vẫn chưa đứng đầu về tốc độ tăng trưởng, bởi nhiều cái tên thậm chí thu lợi gấp hàng chục lần cùng kỳ, đứng đầu là QLQ ACB (ACB Capital) gấp 26 lần, QLQ Đầu tư Chứng khoán I.P.A. (IPAAM) hơn 17 lần, Red Capital hơn 16 lần và QLQ BVIM hơn 13 lần. Lưu ý rằng, điểm chung của cả 4 doanh nghiệp này là đều tăng mạnh trên nền so sánh khá thấp.

Tổng thể, đã có 26 doanh nghiệp tăng trưởng lãi ròng quý 3, ứng với hơn nửa số lượng doanh nghiệp trong ngành, tương tự câu chuyện của doanh thu.

Ở chiều ngược lại, ghi nhận 4 trường hợp suy giảm lãi ròng. Tuy nhiên, các doanh nghiệp giảm mạnh nhất như QLQ Pavo Capital (PCAM), QLQ Đầu tư Pacific Bridge hay QLQ Sài Gòn (Saigon Capital) vốn đều có lãi mỏng. Doanh nghiệp còn lại là Techcom Capital giảm nhẹ 3%, còn hơn 30 tỷ đồng.

Nguồn: Người viết tổng hợp

Ngành cũng ghi nhận nhiều trường hợp chuyển trạng thái lợi nhuận, từ sự tích cực tại VCAM, IVAM, QLQ Rồng Việt (VDAM)… lỗ cùng kỳ sang lãi kỳ này, cho đến bức tranh tối màu hơn tại LPBA, HDCapital, QLQ Đầu tư Lighthouse (LHC) chuyển lãi sang lỗ, bên cạnh đó là các doanh nghiệp chưa thoát cảnh thua lỗ như QLQ Phú Hưng (PHFM), QLQ UOB Asset Management Việt Nam (UOBAM Vietnam), QLQ NTP (NTP AM)…

Nguồn: Người viết tổng hợp

Nhìn chung, bức tranh kinh doanh ngành quản lý quỹ dù xuất hiện các sắc độ sáng tối khác nhau, nhưng đa số mang lại kết quả tích cực, trong đó xuất hiện nhiều tên tuổi lớn, đã khắc họa bức tranh đầy tươi sáng của ngành.

Huy Khải

FILI - 10:00:00 18/11/2025

Quyết định chi cổ tức tiền mặt diễn ra ngay sau khi CTCP Khoáng sản và Vật liệu Xây dựng Lâm Đồng báo lãi 9 tháng đầu năm 2025 tăng 71% và doanh thu đạt đỉnh 880 tỷ đồng.

HĐQT LBM thống nhất 03/12 là ngày giao dịch không hưởng quyền tạm ứng cổ tức đợt 1/2025, tỷ lệ 25% bằng tiền mặt, tương đương 2,500 đồng/cp. Tổng mức chi trả dự kiến đạt 100 tỷ đồng và ngày thanh toán vào 19/12. Đây là đợt tạm ứng nằm trong phương án điều chỉnh tại ĐHĐCĐ bất thường 2025, khi Công ty nâng mạnh kế hoạch cổ tức từ 12.5% lên 25%.

LBM duy trì mức cổ tức tiền mặt 25% trong giai đoạn 2016-2023, trước khi giảm còn 12.5% năm 2024, thời điểm cổ đông nhận thêm thưởng cổ phiếu 100%. Công ty mẹ là CTCP Đầu tư và Xây dựng Thủy lợi Lâm Đồng nắm 64.9% vốn sẽ là bên hưởng lợi lớn nhất từ đợt chi trả này, kế đến là quỹ AFC VF Limited với 11.89% vốn.

Doanh thu 9 tháng lập đỉnh

LBM tạm ứng cổ tức sau khi ghi nhận kỳ kinh doanh 9 tháng đầu năm 2025 khả quan với doanh thu đạt đỉnh 880 tỷ đồng, tăng 43% so với cùng kỳ. Lãi ròng đạt 106 tỷ đồng, tăng 71%, chỉ thấp hơn nhẹ mức đỉnh lịch sử cùng kỳ 2023 (108 tỷ đồng). Doanh thu và lợi nhuận 9 tháng đều vượt kết quả cả năm 2024. Tỷ lệ thực hiện mục tiêu điều chỉnh kế hoạch 2025 đạt 78% doanh thu và 76% lợi nhuận.

Kết quả kinh doanh giai đoạn 2016-9T2025 của LBM

Riêng quý 3, doanh thu đạt hơn 265 tỷ đồng, tăng 36%, trong đó đá và bê tông thương phẩm chiếm 87% tổng thu. Biên lãi gộp ở mức 22%, cao hơn 18.4% cùng kỳ. Lãi ròng đạt gần 28 tỷ đồng, tăng 82%.

Trên sàn HOSE, đóng cửa ngày 14/11, thị giá LBM tăng gần 3% lên 38,500 đồng/cp, nới rộng đà tăng 12 tháng lên hơn 48%, thanh khoản bình quân khoảng 46,000 cp/ngày. Cổ phiếu duy trì xu hướng tăng từ vùng đáy 26,000 đồng/cp vào đầu tháng 4, từng vượt 42,000 đồng/cp vào giữa tháng 8 trước khi điều chỉnh khoảng 8% về vùng giá hiện tại.

Diễn biến giá cổ phiếu LBM trong 1 năm qua

Tùng Phong

FILI - 15:58:00 14/11/2025

Quý 3/2025, nhóm doanh nghiệp bất động sản khu công nghiệp tiếp tục ghi nhận kết quả khả quan với lợi nhuận toàn ngành tăng hơn 30% so với cùng kỳ. Trong đó, nhiều “ông lớn” sớm vượt kế hoạch năm.

Bức tranh toàn ngành của nhóm doanh nghiệp bất động sản khu công nghiệp (KCN) quý 3/2025 tiếp tục mang gam màu tích cực.

Theo thống kê từ VietstockFinance, tổng doanh thu của 24 doanh nghiệp bất động sản KCN trên sàn chứng khoán đạt gần 10.4 ngàn tỷ đồng, lãi ròng gần 2.8 ngàn tỷ đồng, tăng lần lượt 11% và 33% so với cùng kỳ. Nếu so với quý liền trước, cả doanh thu và lợi nhuận đều giảm 10% và 30%. Biên lãi gộp kỳ này ở mức 41%, cao hơn 4 điểm phần trăm so với cùng kỳ.

Phần lớn tăng trưởng, nhiều đơn vị cán đích sớm

Quý 3/2025, có 18/24 doanh nghiệp đạt lãi tăng trưởng, 5 giảm lãi và 1 lỗ chuyển lãi.

Trong đó, lợi nhuận của CTCP Phát triển Đô thị Công nghiệp số 2 (HOSE: D2D) bứt phá lên hơn 18 tỷ đồng, gấp hơn 7 lần cùng kỳ, nhờ chuyển nhượng đất KCN Châu Đức. Sau 9 tháng, lãi sau thuế hơn 233 tỷ đồng, đảo chiều mạnh so với khoản lỗ gần 3 tỷ đồng ở cùng kỳ và vượt 33% chỉ tiêu lợi nhuận cả năm.

Khu Công nghiệp Cao su Bình Long (UPCoM: MH3) có lợi nhuận 12 tỷ đồng, gấp đôi cùng kỳ, do tiết giảm chi phí và khoản lãi tiền gửi, cho vay tăng cao. Tuy nhiên, lợi nhuận 9 tháng lại đi lùi 10%, còn gần 35 tỷ đồng, thực hiện được 90% mục tiêu năm.

Nhờ ghi nhận toàn bộ giá trị hợp đồng cho thuê đất KCN, Khu Công nghiệp Nam Tân Uyên (NTC) khép lại quý 3 với lãi ròng gần 126 tỷ đồng, tăng 96% - mức cao nhất kể từ quý 1/2019; sau 9 tháng đã vượt kế hoạch lợi nhuận năm.

Tương tự, Sonadezi (SNZ) báo lãi gần 238 tỷ đồng, tăng 24%; nâng lợi nhuận 9 tháng lên gần 1,020 tỷ đồng, vượt 19% kế hoạch năm.

Trong khi đó, Đầu tư Sài Gòn VRG (SIP) tiếp tục duy trì đà tăng ổn định, với lãi ròng gần 366 tỷ đồng, tăng 21% so với cùng kỳ, nhờ doanh thu dịch vụ điện nước và bất động sản đều khả quan; lũy kế 9 tháng đạt hơn 1.1 ngàn tỷ đồng, vượt kế hoạch đề ra.

Dẫn đầu toàn ngành về lợi nhuận là IDICO khi đạt gần 842 tỷ đồng, tăng 65% so với cùng kỳ, chiếm 28% tổng lợi nhuận ngành. Tuy nhiên, do kết quả nửa đầu năm kém khả quan, lãi 9 tháng của IDC đạt gần 1,483 tỷ đồng, giảm 10%, thực hiện được 87% kế hoạch năm.

Xếp ngay sau là Becamex Group khi lãi ròng gần 416 tỷ đồng, tăng 21%. Lợi nhuận 9 tháng gần 2,250 tỷ đồng, gấp 3 lần cùng kỳ, đạt 92% kế hoạch.

Ông lớn khu vực miền Bắc, Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP lãi quý 3 hơn 307 tỷ đồng, tăng 57%, nhờ doanh thu cho thuê đất KCN, chuyển nhượng bất động sản và nhà xưởng đồng loạt tăng. Sau 9 tháng, lợi nhuận hơn 1,495 tỷ đồng, gấp 4.3 lần cùng kỳ. Tuy nhiên, trên nền kế hoạch cao, Công ty mới chỉ thực hiện được 49% mục tiêu sau 3 quý.

Hụt hơi

Bên cạnh những cái tên bứt phá, một số doanh nghiệp lại cho thấy dấu hiệu hụt hơi. Điển hình như Sonadezi Châu Đức có lợi nhuận chỉ hơn 20 tỷ đồng, giảm 65%, về mức thấp nhất 10 quý. Nguyên nhân chủ yếu do mảng kinh doanh cốt lõi hạ tầng KCN giảm mạnh hơn 77%, chỉ mang về hơn 33 tỷ đồng. Sau 9 tháng, lợi nhuận của SZC đạt hơn 242 tỷ đồng, tăng 7%, thực hiện được 80% kế hoạch năm.

Lợi nhuận của CTCP Đầu tư và Công nghiệp Tân Tạo cũng giảm 69%, còn 21 tỷ đồng. Sau 9 tháng, ITA lãi 42 tỷ đồng, giảm 68%, mới thực hiện được 19% kế hoạch năm.

Ông lớn khu công nghiệp nào đang vay nợ nhiều nhất?

Tính đến cuối tháng 9, KBC là doanh nghiệp có nợ vay tài chính lớn nhất với hơn 27 ngàn tỷ đồng (hơn 1 tỷ USD) với phần lớn là vay dài hạn ngân hàng, gấp 2.7 lần đầu năm và chiếm 67% tổng nợ. Kinh Bắc liên tục gia tăng nợ vay kể từ đầu năm 2025 chủ yếu để bổ sung vốn cho dự án Tràng Cát và đẩy nhanh tiến độ xây dựng các dự án khác.

Tiếp đến là BCM với nợ vay hơn 22.2 ngàn tỷ đồng, trong đó gồm hơn 13.7 ngàn tỷ đồng từ trái phiếu.

Mặt khác, một số doanh nghiệp nắm giữ lượng lớn tiền nhận trước từ khách thuê đất, nhà xưởng, tạo “của để dành” đáng kể trong dài hạn. Trong đó, SIP dẫn đầu với gần 13.4 ngàn tỷ đồng, chiếm 47% tổng tài sản, tăng 10% so với đầu năm. IDC đứng thứ 2 với gần 6.2 ngàn tỷ đồng, tăng 2% và chiếm 29% nguồn vốn.

Dòng vốn đầu tư trực tiếp nước ngoài (FDI) tiếp tục là động lực quan trọng đối với bất động sản KCN. 10 tháng đầu năm 2025, FDI thực hiện tại Việt Nam ước đạt 21.3 tỷ USD, tăng 8.8% so với cùng kỳ và là mức cao nhất trong vòng 5 năm. Trong đó, hoạt động kinh doanh bất động sản đạt 1.5 tỷ USD, chiếm 7%.

Thanh Tú

FILI - 08:16:22 13/11/2025

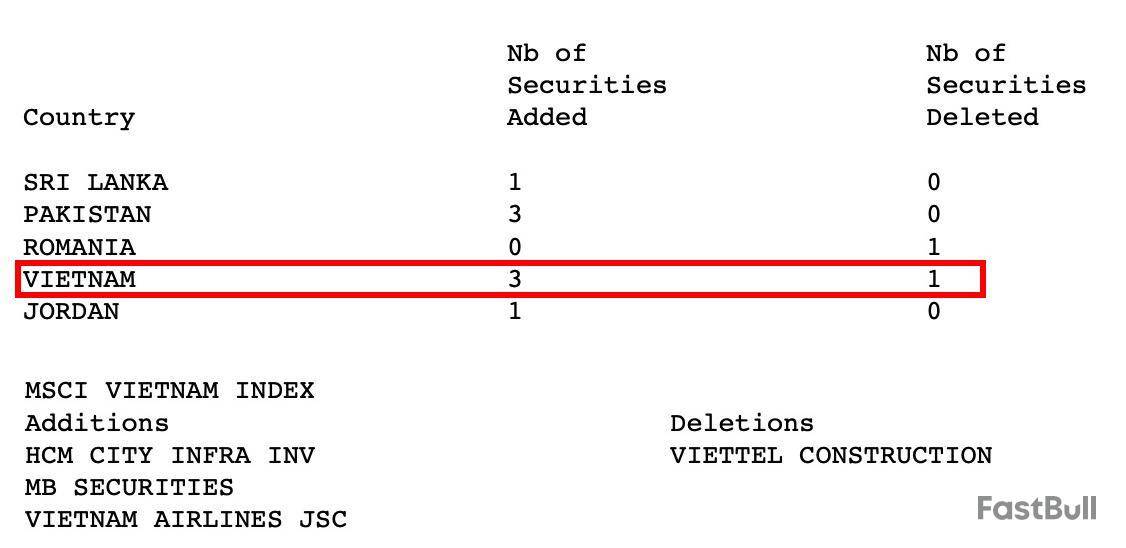

Trong đợt review quý 4/2025 công bố vào rạng sáng ngày 06/11 theo giờ Việt Nam, rổ chỉ số MSCI Frontier Market Index đã thêm 3 và loại ra 1 mã cổ phiếu từ Việt Nam.

Cụ thể, MSCI Frontier Market Index đã thêm mới 8 mã cổ phiếu với 3 đại diện từ Việt Nam gồm CII, MBS, và HVN. Chiều ngược lại, rổ chỉ số loại 2 mã, trong đó có 1 mã từ Việt Nam là CTR.

Như vậy, rổ danh mục của MSCI Frontier Market Index có thêm 6 mã cổ phiếu sau kỳ review tháng 11/2025, tổng cộng 246 mã.

Tại ngày 31/10/2025, Việt Nam vẫn là quốc gia chiếm tỷ trọng cao nhất trong rổ chỉ số của MSCI Frontier Market Index với tỷ lệ 27.75%. Xếp sau là Morocco với hơn 13.61%, và Romania với gần 11.4%. Việt Nam đóng góp 3 đại diện trong top 10 tỷ trọng, với VIC (4.75%), VHM (2.21%), và HPG (2.18%).

Các thay đổi sẽ có hiệu lực vào ngày 25/11. Lần review tiếp theo sẽ diễn ra vào 10/02/2025 theo giờ CEST (múi giờ UTC +1, giờ châu Âu), tức rạng sáng ngày 11/02/2025 theo giờ Việt Nam.

Châu An

FILI - 07:46:44 06/11/2025

Phiên 28/10 chứng kiến sự trái chiều trong hành động của các "cá mập". Trong khi khối tự doanh công ty chứng khoán tiếp tục bán ròng trên HOSE với trọng tâm là cổ phiếu FPT, thì khối ngoại lại quay đầu mua ròng với FPT là động lực chính.

Trên HOSE, khối tự doanh bán ròng gần 216 tỷ đồng trong phiên hôm nay. Trong đó, lực bán chủ đạo tại FPT hơn 495 tỷ đồng, bỏ xa các cổ phiếu còn lại.

Lực bán tại FPT cũng xóa đi nỗ lực mua ròng tại nhiều cổ phiếu, như HPG gần 56 tỷ đồng, TCB hơn 45 tỷ đồng, VIC gần 38 tỷ đồng hay GMD gần 31 tỷ đồng.

Tự doanh bán ròng trên HOSE

Top cổ phiếu được tự doanh mua/bán ròng nhiều nhất phiên 28/10 trên HOSE

Với khối ngoại, động thái mua ròng quay trở lại sau 4 phiên, quy mô hôm nay gần 1,426 tỷ đồng. Trái với tự doanh, khối ngoại lại ưu ái mua ròng FPT gần 1,242 tỷ đồng. Ngoài FPT, các cổ phiếu được mua ròng đáng chú ý khác kể đến VRE hơn 239 tỷ đồng, VPB hơn 143 tỷ đồng.

Ở chiều bán ròng, khối ngoại bán ròng hàng trăm tỷ trên 3 cổ phiếu, gồm MBB hơn 396 tỷ đồng, CEO gần 121 tỷ đồng và SSI hơn 102 tỷ đồng.

Khối ngoại quay đầu mua ròng phiên 28/10

Top cổ phiếu được khối ngoại mua/bán ròng nhiều nhất phiên 28/10

Trong phiên được cả khối ngoại và tự doanh dành sự quan tâm đặc biệt, FPT đóng cửa tại 102,200 đồng/cp, tương ứng tăng 4.29%, đi kèm thanh khoản cải thiện mạnh mẽ với hơn 20.9 triệu cp khớp lệnh và gần 6.3 triệu cp thỏa thuận.

Huy Khải

FILI - 17:58:00 28/10/2025

Các công ty chứng khoán (CTCK) khuyến nghị mua PVS nhờ triển vọng từ tổng giá trị hợp đồng đã ký cho mảng M&C đạt khoảng 3.7 tỷ USD cho giai đoạn 2025-2030; KBC khả quan nhờ mở rộng quỹ đất KCN mang đến động lực mới; mua TNG nhờ hiệu suất ổn định trong quý 3.

Mua PVS với giá mục tiêu 41,000 đồng/cp

CTCK ACB (ACBS) cho biết Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (HNX: PVS) ghi nhận kết quả kinh doanh quý 3/2025 với doanh thu đạt 9,629 tỷ đồng (tăng 115%) và lãi sau thuế 334 tỷ đồng (tăng hơn 73%).

Mức tăng trên là nhờ doanh thu mảng xây lắp M&C (thường chiếm trung bình 55-65% tổng doanh thu) tăng 239% so với cùng kỳ nhờ việc ghi nhận nhiều hơn từ các dự án như Lô B Ô Môn, Lạc đà vàng và các dự án điện gió ngoài khơi (Baltica, Fenmiao); doanh thu mảng kho nổi và mảng dịch vụ căn cứ cảng cũng ghi nhận mức tăng trưởng tích cực, lần lượt 23% và 58%.

Mặt khác, doanh thu tài chính tăng 179% so với cùng kỳ (tiếp nối đà tăng từ đầu năm) lên 234 tỷ đồng nhờ lãi tiền gửi và lãi chênh lệch tỷ giá tăng. Việc ghi nhận doanh thu từ các hợp đồng điện gió ngoài khơi đã đóng góp tích cực cho mức tăng này. Trong khi đó, chi phí tài chính giảm 82%, xuống còn 87 tỷ đồng do lỗ chênh lệch tỷ giá giảm hơn 80%.

Các yếu tố trên đà bù đắp tác động tiêu cực từ biên lợi nhuận gộp giảm xuống còn 3.4% từ mức 6.9% cùng kỳ năm trước. Mức giảm này chủ yếu đến từ biên lợi nhuận gộp mảng M&C sụt giảm từ mức 2.5% xuống 0.36% do việc gia tăng trích lập bảo hành công trình xây dựng.

Lũy kế 9 tháng đầu năm 2025, doanh thu thuần đạt 23,002 tỷ đồng (tăng 63% so với cùng kỳ) và lãi sau thuế 949 tỷ đồng (tăng hơn 34%). Mức tăng này được đóng góp chính từ mảng Cơ khí xây lắp M&C với doanh thu tăng 125% khi mà biên lãi gộp giảm còn 4.4% từ mức 5.9% hồi cùng kỳ.

Về triển vọng, hoạt động kinh doanh cốt lõi của PVS được dự phóng sẽ tăng trưởng tốt với tổng giá trị hợp đồng đã ký cho mảng M&C đạt khoảng 3.7 tỷ USD cho giai đoạn 2025-2030, chiếm 69% tổng dự phóng backlog cho giai đoạn này.

ACBS dự phóng kết quả kinh doanh 2025 của PVS với doanh thu đạt 30,017 tỷ đồng (tăng 26% so với năm trước) và lãi sau thuế 1,380 tỷ đồng (tăng hơn 10%). Tăng trưởng lãi sau thuế có thể chậm lại trong quý 4 do trong năm 2024, PVS ghi nhận khoản lợi nhuận khác trị giá 603 tỷ đồng. Trong năm 2026, mức tăng trưởng tương ứng dự kiến đạt 24% và 12%.

Dự phóng kết quả kinh doanh 2025-2026 của PVSNguồn: ACBS

Bằng phương pháp chiết khấu dòng tiền (DCF), ACBS khuyến nghị mua PVS với giá mục tiêu 41,000 đồng/cp.

Xem thêm tại đây

KBC khả quan với giá mục tiêu 39,700 đồng/cp

CTCK MB (MBS) kỳ vọng Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC) bàn giao 30 ha đất tại KCN Nam Sơn – Hạp Lĩnh cho Goertek trong quý 3/2025, doanh thu cho thuê đất KCN dự phóng tăng 134% so với cùng kỳ, biên LNG đạt 50%. Doanh thu bất động sản tiếp tục đến từ dự án nhà ở xã hội Nếnh và Tràng Duệ, dự phóng tăng 27%, nhưng biên lãi gộp thấp khoảng 10-12%. Doanh thu và chi phí tài chính tăng mạnh 53% và 43% trong quý 3/2025 do tiền và nợ vay tăng mạnh. MBS dự phóng lãi ròng quý 3/2025 tăng 95% trên mức nền thấp cùng kỳ năm trước.

Mặt khác, KBC liên tiếp nhận được quyết định chấp thuận chủ trương đầu tư dự án KCN và khu đô thị (KĐT) mới gồm KCN Tràng Duệ 3, KCN Kim Thành 2 GĐ1, KCN Quế Võ 2 mở rộng, KCN Phú Bình, KCN Sông Hậu 2, KCN Bình Giang, KĐT Tràng Cát, khu phức hợp Trump International. Quỹ đất lớn tạo động lực tăng trưởng cho KBC trong dài hạn.

Đối với mảng KCN, MBS dự phóng doanh thu năm 2025-2027 tăng trưởng lần lượt +268%/+26%/-31%.

Đối với mảng bất động sản, năm 2025-2026, doanh thu chủ yếu từ các dự án nhà ở xã hội. Sang năm 2027, MBS kỳ vọng KĐT Tràng Cát sẽ đem lại dòng tiền.

Tổng hợp lại, MBS điều chỉnh dự phóng lãi ròng năm 2025-2027 của KBC sẽ tăng 317%/9%/26% so với năm trước.

Dự phóng kết quả kinh doanh của KBC giai đoạn 2025-2027

Ngoài ra, MBS cho biết KBC đã phát hành riêng lẻ hơn 174 triệu cp, thu về hơn 4,000 tỷ đồng. Nguồn vốn bổ sung từ phát hành thêm giúp cơ cấu tài chính lành mạnh hơn và giảm áp lực trả lãi vay.

Theo đó, MBS khuyến nghị KBC khả quan với giá mục tiêu 39,700 đồng/cp dựa trên các luận điểm: (1) Mức thuế quan Mỹ áp cho hàng hoá từ Việt Nam vẫn cạnh tranh với các quốc gia khác trong khu vực, Việt Nam vẫn là điểm đến hấp dẫn cho các nhà đầu tư (2) Mở rộng quỹ đất KCN và KĐT tạo động lực phát triển dài hạn (3) Nguồn vốn bổ sung từ phát hành thêm giúp cơ cấu tài chính lành mạnh hơn.

Xem thêm tại đây

Mua TNG với giá mục tiêu 24,500 đồng/cp

CTCK Mirae Asset (MAS) cho biết xuất khẩu hàng may mặc của Việt Nam duy trì mức tăng trưởng vững chắc 8.6% trong 9 tháng đầu năm 2025 và 9.1% trong tháng 9, đạt 29.7 tỷ USD và 3.3 tỷ USD. Sản xuất hàng may mặc trong nước tiếp tục tăng trưởng, với IIP tăng trưởng 13.5% trong 9 tháng đầu năm. Kết quả khả quan này diễn ra trong bối cảnh các đối thủ lớn như Trung Quốc và Ấn Độ đang phải vật lộn với mức thuế quan bổ sung của Hoa Kỳ vì nhiều lý do khác nhau. Bên cạnh đó, các đối thủ khác như Bangladesh, Campuchia, Pakistan tiếp tục phải đối mặt với tình trạng bạo lực và bất ổn chính trị, có thể ảnh hưởng tiêu cực đến ngành dệt may và xuất khẩu hàng may mặc của các nước. Về phía nhu cầu, chỉ số niềm tin người tiêu dùng tại Hoa Kỳ đã giảm xuống còn 55 vào tháng 10 (từ 61.7 vào tháng 7), do lạm phát và những lo ngại về thị trường lao động suy yếu.

Về phía CTCP Đầu tư và Thương mại TNG , trong quý 3/2025, doanh thu của Công ty tăng lên 2,633 tỷ đồng (tăng 11.7% so với cùng kỳ). Tuy nhiên, biên lợi nhuận gộp thu hẹp xuống còn 13.7% (cùng kỳ là 14.4%) và lợi nhuận gộp gần như không đổi, đạt 359.7 tỷ đồng. Trong quý, cả thu nhập và chi phí từ hoạt động tài chính đều giảm, trong khi chi phí bán hàng và quản lý doanh nghiệp tăng lên 172 tỷ đồng (tăng 10.3%). Lợi nhuận hoạt động và lãi sau thuế của TNG trong quý 3 lần lượt đạt 147.8 tỷ đồng (tăng 6.1%) và 117 tỷ đồng (tăng 5.3%). Trong 9 tháng đầu năm 2025, doanh thu và lãi sau thuế của TNG lần lượt đạt 6,671 tỷ đồng (tăng 13.4%) và 280.4 tỷ đồng (tăng 16.4%).

Với kết quả kinh doanh quý 3 đang đi đúng hướng, bên cạnh các điều kiện kinh tế vĩ mô và ngành thuận lợi, MAS duy trì dự báo doanh thu và lãi sau thuế năm 2025 lần lượt đạt 8,000 đồng (tăng 4.5%) và 345.7 tỷ đồng (tăng 9.8%).

Năm 2026, MAS cho rằng xuất khẩu hàng may mặc của Việt Nam sẽ vượt trội so với các đối thủ dệt may khác. CTCK này kỳ vọng quy mô lực lượng lao động của TNG sẽ đạt 21,000 người và năng suất lao động tăng lên 405 triệu đồng/người.

MAS dự báo doanh thu năm 2026 của TNG đạt 8,505 tỷ đồng (tăng 6.3%), còn chi phí SG&A năm 2026 sẽ tăng nhẹ do lạm phát. Theo đó, CTCK này dự báo lợi nhuận hoạt động và lãi sau thuế năm 2026 lần lượt đạt 470 tỷ đồng (tăng 12%) và 386 tỷ đồng (tăng 12%).

Dự phóng kết quả kinh doanh 2025-2027 của TNG

Với dự phóng trên, MAS khuyến nghị mua TNG với giá mục tiêu 24,500 đồng/cp.

Thượng Ngọc

FILI - 10:52:41 27/10/2025

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。