行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)公:--

预: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)公:--

预: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)公:--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)公:--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)公:--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)公:--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)公:--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)公:--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)公:--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)公:--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)公:--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)公:--

预: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)公:--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数公:--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)--

预: --

前: --

美国EIA次年天然气产量预期 (12月)

美国EIA次年天然气产量预期 (12月)--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国当周API汽油库存

美国当周API汽油库存--

预: --

前: --

美国当周API库欣原油库存

美国当周API库欣原油库存--

预: --

前: --

美国当周API原油库存

美国当周API原油库存--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存--

预: --

前: --

韩国失业率 (季调后) (11月)

韩国失业率 (季调后) (11月)--

预: --

前: --

日本路透短观非制造业景气判断指数 (12月)

日本路透短观非制造业景气判断指数 (12月)--

预: --

前: --

日本路透短观制造业景气判断指数 (12月)

日本路透短观制造业景气判断指数 (12月)--

预: --

前: --

日本国内企业商品价格指数月率 (11月)

日本国内企业商品价格指数月率 (11月)--

预: --

前: --

日本国内企业商品价格指数年率 (11月)

日本国内企业商品价格指数年率 (11月)--

预: --

前: --

中国大陆PPI年率 (11月)

中国大陆PPI年率 (11月)--

预: --

前: --

中国大陆CPI月率 (11月)

中国大陆CPI月率 (11月)--

预: --

前: --

意大利工业产出年率 (季调后) (10月)

意大利工业产出年率 (季调后) (10月)--

预: --

前: --

无匹配数据

CTCP Nguyên liệu Á Châu AIG (UPCoM: AIG) vừa thông qua nghị quyết chi 5 triệu USD để lập pháp nhân mới tại Singapore, kinh doanh nguyên liệu thực phẩm, dược phẩm, phụ gia.

Theo nghị quyết, AIG sẽ góp toàn bộ 5 triệu USD bằng tiền mặt để thành lập Asia Ingredients Group Singapore Pte. Ltd. Hình thức là góp vốn, mua cổ phần hoặc phần vốn góp để trực tiếp tham gia quản lý đơn vị mới.

Nguồn tiền rót ra nước ngoài được ghi nhận hoàn toàn từ vốn chủ sở hữu, không dùng vốn vay hay bảo lãnh.

Singapore không phải lần đầu AIG đặt chân. Doanh nghiệp đã có một pháp nhân khác là Asia Chemical Corporation (ACC) Pte. Ltd, thành lập từ năm 2017. ACC Pte. hoạt động trong mảng tư vấn quản lý, mua bán hàng hóa tổng hợp, trụ sở đặt tại khu trung tâm tài chính Robinson Road.

Tại Việt Nam, AIG vận hành một mạng lưới dày đặc với 11 công ty con trực tiếp, 6 công ty con gián tiếp và 3 công ty liên kết gián tiếp tính đến cuối quý 3/2025. Phần lớn tài sản của công ty mẹ nằm trong các đơn vị này.

Tổng giá trị đầu tư vào công ty con đã vượt 3.3 ngàn tỷ đồng, chiếm gần 90% tổng tài sản công ty mẹ. Nhiều đơn vị nhận vốn lớn như CTCP Hóa chất Á Châu với khoảng 718 tỷ đồng hay GC Food với giá gốc hơn 500 tỷ đồng.

Cùng lúc mở rộng ra nước ngoài, AIG cũng liên tục sắp xếp lại danh mục trong nước. Tháng 10 vừa qua, Doanh nghiệp quyết định bán bớt cổ phần tại CTCP Công nghệ Nông sản Á Châu. Đơn vị này nằm trong khu công nghiệp Châu Đức (Bà Rịa - Vũng Tàu cũ), chuyên về chế biến và bán buôn cà phê, vốn điều lệ 200 tỷ đồng. Trước giao dịch, AIG nắm tới 99.5% vốn, nhưng báo cáo tài chính cho thấy dự án vẫn chưa vận hành vào cuối quý 3.

Chiều ngược lại, AIG nâng tỷ lệ tại GCF lên mức chi phối. Trong đợt giao dịch từ ngày 25-30/07, Doanh nghiệp đã mua trọn lô hơn 7.1 triệu cp GCF. Sau thương vụ, AIG nắm giữ 52.87% vốn điều lệ nhà sản xuất nha đam.

Những bước đi này diễn ra trên nền tảng tăng trưởng kết quả kinh doanh khá rõ. Quý 3/2025, AIG lãi ròng 248 tỷ đồng, mức cao nhất kể từ năm 2019. Doanh thu vượt 4.1 ngàn tỷ đồng, lập kỷ lục mới.

Lũy kế 9 tháng đầu năm, doanh thu AIG vượt 11 ngàn tỷ đồng, lãi ròng khoảng 655 tỷ đồng. So với cùng kỳ, 2 chỉ tiêu này lần lượt tăng khoảng 25% và 23%. Doanh nghiệp thực hiện hơn 80% mục tiêu năm sau 3 quý.

AIG kinh doanh khả quan sau 9 tháng đầu năm 2025

AIG bắt đầu từ CTL, doanh nghiệp ra đời năm 2001, với hoạt động phân phối nguyên liệu thực phẩm. Sau nhiều lần đổi tên và mở rộng, hệ sinh thái chuyển sang mô hình sản xuất từ năm 2009 và thu hút nhiều quỹ ngoại tham gia.

Năm 2017, AIG được thành lập để trở thành đơn vị nắm giữ và quản lý các công ty thành viên. Từ đó đến nay, Doanh nghiệp liên tục mở rộng nhà máy, kho vận và trung tâm nghiên cứu, đồng thời bổ sung thêm nhiều pháp nhân mới trong lĩnh vực nông sản, hương liệu và nguyên liệu đồ uống.

Tử Kính

FILI - 10:11:12 04/12/2025

HĐQT CTCP Chứng khoán Vietcap vừa ra Nghị quyết triển khai chào bán 127.5 triệu cp riêng lẻ để tăng vốn lên 8,501 tỷ đồng. Danh sách tham gia ghi nhận 69 nhà đầu tư, xuất hiện nhiều tổ chức và cá nhân muốn mua hàng chục triệu cổ phiếu.

Theo kế hoạch, Vietcap sẽ chào bán lượng cổ phiếu kể trên trong năm 2025 và quý 1/2026. Với 127.5 triệu cp, tương đương 17.6446% số lượng cổ phiếu đang lưu hành, Công ty sẽ tăng vốn điều lệ từ 7,226 tỷ đồng lên 8,501 tỷ đồng.

Giá chào bán được công bố là 31,000 đồng/cp, thấp hơn 13% so với thị giá đóng cửa phiên 14/11 là 35,750 đồng/cp, được Vietcap cho biết có xét đến tình hình thị trường chung và các yếu tố khác ảnh hưởng đến sự thành công của đợt chào bán cũng như tạo điều kiện cho nhà đầu tư tham gia đóng góp vào quá trình phát triển của Công ty.

Như vậy, Công ty dự kiến thu về gần 3,923 tỷ đồng, giải ngân toàn bộ vào năm 2026, trong đó 80% dùng để bổ sung vốn cho hoạt động margin và 20% dành cho tự doanh.

Kế hoạch sử dụng vốn của VietcapNguồn: Vietcap

Theo danh sách được Vietcap công bố, dự kiến có 69 nhà đầu tư tham gia mua cổ phiếu riêng lẻ, trong đó 26 nhà đầu tư dự kiến trở thành cổ đông mới sau chào bán. Danh sách cũng gây chú ý với sự xuất hiện của nhiều tổ chức lớn đến từ cả trong lẫn ngoài nước.

Trong đó, Darasol Investments Limited được ghi nhận mua nhiều cổ phiếu nhất với 12.2 triệu cp, gần 10% lượng chào bán, tương ứng bỏ ra số tiền hơn 378 tỷ đồng. Sau giao dịch, tổ chức nước ngoài này sẽ nâng sở hữu lên 1.44%, từ chỗ không nắm giữ cổ phiếu nào.

Nhóm Dragon Capital tham gia mua 10 triệu cp thông qua các quỹ thành viên, gồm Samsung Vietnam Securities Master Investment Trust [Equity], Vietnam Enterprise Investments Limited, Hanoi Investments Holdings Limited và DC Developing Markets Strategies Public Limited Company. Nhóm quỹ này cũng sẽ nâng sở hữu tại Vietcap từ 3.1% lên 3.83%.

Các hãng bảo hiểm cũng được ghi nhận góp mặt trong chào bán, với Công ty TNHH Manulife (Việt Nam), Công ty TNHH Bảo hiểm Nhân thọ Prudential Việt Nam cùng thành viên trong hệ sinh thái là Eastspring Investments cũng mua vào hàng triệu cổ phiếu.

Các tổ chức còn lại cũng được ghi nhận trong danh sách gồm Công ty TNHH MTV Quản lý Quỹ ACB (ACB Capital), Quỹ Đầu tư Cổ phiếu Tăng trưởng Red Three (quỹ thành viên của Red Capital), CTCP Thực phẩm G.C (UPCoM: GCF), Nanjia Capital Master Fund Limited, ACM Global Fund VCC.

Đối với nhóm nhà đầu tư cá nhân, ông Nguyễn Tấn Minh và ông Lê Danh Tài được ghi nhận tham gia mua nhiều nhất với 11.5 triệu cp, tương ứng số tiền mỗi người cần bỏ ra khoảng 357 tỷ đồng. Qua đó, ông Minh và ông Tài sẽ lần lượt nâng sở hữu lên 2.07% và 2.12% vốn.

Chia sẻ tại ĐHĐCĐ bất thường vừa diễn ra vào ngày 07/11, các lãnh đạo Vietcap nhấn mạnh việc Công ty cần sớm nâng quy mô vốn điều lệ nhằm tăng cường nguồn lực tài chính phục vụ hoạt động kinh doanh hiện hữu, nâng cao năng lực cạnh tranh, đồng thời củng cố nền tảng phát triển bền vững và dài hạn.

Nói về triển vọng kết quả kinh doanh năm 2025, ông Đinh Quang Hoàn - Phó Chủ tịch HĐQT cho biết kế hoạch lợi nhuận trước thuế đưa ra vào đầu năm là 1,400 tỷ đồng. Với tình hình thị trường thuận lợi, Vietcap dự kiến sẽ vượt kế hoạch đã đặt ra khoảng 10% đến 20%.

Bên cạnh phương án tăng vốn, Công ty cũng thông qua phương án thành lập công ty con tại Singapore. Vốn đầu tư là 29 triệu USD (tương đương 725 tỷ đồng). Công ty này có hoạt động chính là tự doanh đầu tư gián tiếp ra nước ngoài. Ngoài ra, công ty cũng cung cấp nghiệp vụ/dịch vụ kinh doanh chứng khoán theo ngành nghề và quy định của pháp luật tại từng thời điểm. Ban lãnh đạo cho biết mục đích chính của việc đầu tư nước ngoài là để hợp tác đối với các công ty trong khu vực ASEAN.

Huy Khải

FILI - 18:18:53 14/11/2025

Quyết định chốt quyền chia thưởng cổ phiếu nối dài chuỗi tăng vốn trong năm 2025 của CTCP Thực phẩm GC (GC Food, UPCoM: GCF), sau đợt chào bán riêng lẻ 7.15 triệu cp và phát hành 1.5 triệu cp ESOP hồi tháng 4. Diễn biến này góp thêm động lực tăng giá cổ phiếu GCF, hơn gấp rưỡi trong 1 năm qua.

GC Food ấn định 24/11 là ngày giao dịch không hưởng quyền để phát hành hơn 3.93 triệu cp thưởng từ nguồn lãi sau thuế chưa phân phối, căn cứ BCTC kiểm toán công ty mẹ năm 2024. Tỷ lệ phát hành là 10%, tương ứng cổ đông sở hữu 10 cp nhận thêm 1 cp mới.

Đợt cổ phiếu thưởng diễn ra sau thời điểm GC Food kết thúc chào bán thành công 7.15 triệu cp riêng lẻ, nâng vốn điều lệ lên hơn 393 tỷ đồng. Toàn bộ lượng cổ phiếu riêng lẻ này bị hạn chế chuyển nhượng 3 năm và sẽ được ghi nhận đăng ký giao dịch bổ sung vào ngày 25/07/2028.

Bên mua duy nhất trong đợt phát hành riêng lẻ là CTCP Nguyên liệu Á Châu AIG (UPCoM: AIG), qua đó nâng tỷ lệ sở hữu từ 34.73% lên 52.87% và đưa GC Food trở thành công ty con. Giao dịch được thực hiện trong giai đoạn 25-30/07.

Giá chào bán 30,000 đồng/cp giúp GC Food thu về hơn 214 tỷ đồng. Nguồn vốn này sẽ được phân bổ để tăng vốn điều lệ tại 2 công ty con là CTCP Thực phẩm Cô Cô Việt Nam (80 tỷ đồng) và CTCP Thực phẩm Cánh Đồng Việt (50 tỷ đồng), đồng thời dùng để trả 40 tỷ đồng nợ vay ngắn hạn và bổ sung 44 tỷ đồng vốn lưu động. Thời gian giải ngân trải dài từ quý 3/2025 - quý 2/2026.

Trước đợt chào bán riêng lẻ, GC Food đã tăng vốn lên gần 322 tỷ đồng vào cuối tháng 4 sau khi phát hành 1.5 triệu cp ESOP. Như vậy, tính cả đợt chia thưởng sắp tới, Doanh nghiệp sẽ có 3 lần tăng vốn trong năm 2025 và nếu hoàn tất toàn bộ sẽ nâng vốn điều lệ lên hơn 432 tỷ đồng.

Trên sàn UPCoM, giá cổ phiếu GCF bật gần 2.5% trong phiên chiều 14/11 lên 33,000 đồng/cp sau thông tin chốt quyền chia thưởng. Dù điều chỉnh nhẹ 5% trong 1 tháng qua, cổ phiếu vẫn duy trì mức tăng hơn 51% trong 12 tháng. Thanh khoản bình quân còn thấp, chưa tới 5,000 cp/phiên. Vùng giá hiện tại cao hơn khoảng 10% so với mức chào bán riêng lẻ cho AIG nhưng vẫn chưa trở lại vùng đỉnh gần 37,000 đồng/cp lập vào cuối tháng 8/2025.

Diễn biến giá cổ phiếu GCF trong 1 năm qua

Kết quả kinh doanh lập kỷ lục

Là doanh nghiệp dẫn đầu thị trường nha đam, GC Food báo lãi ròng quý 3/2025 đạt 32 tỷ đồng, tăng 33% so với cùng kỳ. Doanh thu tăng 12% lên 192 tỷ đồng, chỉ thấp hơn mức kỷ lục thiết lập trong quý 2. Biên lãi gộp đạt 36.4% nhờ Doanh nghiệp tự chủ nguyên liệu và tối ưu chi phí vận hành, trong khi chi phí tài chính giảm 11% nhờ giảm dư nợ vay và hạ lãi suất, góp phần cải thiện lợi nhuận ròng.

Nhờ đó, GC Food ghi nhận 9 tháng đầu năm tích cực nhất từ trước tới nay, với doanh thu 527 tỷ đồng và lãi ròng 81 tỷ đồng, tăng lần lượt 22% và 40% so với cùng kỳ. Doanh nghiệp thực hiện được 90% kế hoạch lợi nhuận và 74% chỉ tiêu doanh thu năm, với mức lãi 9 tháng vượt toàn bộ kết quả các năm trước.

Kết quả kinh doanh giai đoạn 2020-9T2025 của GC Food

Thế Mạnh

FILI - 15:13:00 14/11/2025

Đề án phát triển 1 triệu héc-ta lúa chất lượng cao và phát thải thấp được Chính phủ phê duyệt vào tháng 11/2023, đánh dấu bước ngoặt lớn trong chiến lược giảm phát thải khí nhà kính của Việt Nam. Tuy nhiên, phía sau cam kết đầy tham vọng này là một bài toán tài chính phức tạp, nơi sự thành công của dự án phụ thuộc không chỉ vào kỹ thuật canh tác tiên tiến mà còn vào khả năng tạo dựng mô hình kinh doanh bền vững dựa trên thị trường carbon toàn cầu.

Cam kết lớn, nền tảng tài chính chưa vững

Quyết định 1490/QĐ-TTg của Thủ tướng Chính phủ ban hành ngày 27/11/2023 phê duyệt Đề án phát triển bền vững 1 triệu héc-ta chuyên canh lúa chất lượng cao và phát thải thấp gắn với tăng trưởng xanh vùng Đồng bằng sông Cửu Long đến năm 2030. Đề án hướng tới mục tiêu giảm trên 10% lượng phát thải khí nhà kính so với canh tác lúa truyền thống, đồng thời tăng 40% giá trị gia tăng trong chuỗi lúa gạo.

Về mặt khoa học, cơ sở của Đề án dựa trên việc áp dụng kỹ thuật tưới khô ướt xen kẽ (AWD - Alternate Wetting and Drying). Trong điều kiện ngập nước liên tục của canh tác lúa truyền thống, vi khuẩn kỵ khí phân hủy chất hữu cơ tạo ra lượng lớn khí mê-tan. Phương pháp AWD cho phép ruộng lúa khô đi trong những giai đoạn nhất định, phá vỡ chu trình sản sinh khí mê-tan.

Phương pháp AWD có thể giảm phát thải khí mê-tan 47% so với phương pháp canh tác truyền thống, đồng thời tiết kiệm 15-35% lượng nước tưới mà vẫn duy trì hoặc thậm chí tăng nhẹ năng suất[1]. Viện ước tính rằng nếu áp dụng AWD nhất quán trên khoảng 1.9 triệu héc-ta đất trồng lúa, Việt Nam có thể thu được lợi nhuận ròng khoảng 2.3 tỷ USD mỗi năm trong khi giảm 10.97 triệu tấn CO2 tương đương mỗi năm đến năm 2030[2].

Cam kết của Việt Nam trong Đóng góp do quốc gia tự quyết định (NDC) được cập nhật năm 2022 đã tăng mục tiêu giảm phát thải không điều kiện lên 15.8% và có điều kiện lên 43.5% vào năm 2030 so với kịch bản phát triển thông thường[3].

Trong đó, lĩnh vực nông nghiệp phải đóng góp mục tiêu giảm phát thải không điều kiện là 12.4 triệu tấn CO2 tương đương, tăng từ 6.8 triệu tấn trong NDC 2020. Lúa gạo, chiếm 50% tổng phát thải của ngành nông nghiệp, đóng vai trò trung tâm trong việc thực hiện cam kết này[4].

Bài toán kinh tế trên ruộng lúa: Chi phí gia tăng và doanh thu kỳ vọng

Chuyển đổi sang mô hình lúa phát thải thấp đòi hỏi các khoản đầu tư đáng kể. Theo ước tính của World Bank trong báo cáo về chuyển đổi nông nghiệp xanh tại Việt Nam năm 2022, chi phí chuyển đổi dao động từ khoảng 110 USD mỗi héc-ta cho kịch bản thấp đến 515 USD cho kịch bản trung bình và lên tới 3,890 USD cho kịch bản cao (net-zero) đến năm 2030. Nếu áp dụng cùng chi phí đơn vị trên mỗi tấn CO2 tương đương, con số này có thể tăng lên 8,200 USD mỗi héc-ta cho kịch bản cao vào năm 2040[5].

Cấu trúc chi phí phân bổ không đồng đều. Khoảng 67% chi phí dành cho nâng cấp cơ sở hạ tầng công cộng thiết yếu như hệ thống tưới tiêu và đường giao thông nông thôn, 16% cho tăng cường năng lực của Bộ Nông nghiệp và Môi trường cũng như các Sở Nông nghiệp địa phương, 14% cho đào tạo nông dân, và 2% cho hỗ trợ kỹ thuật bao gồm đo đạc và báo cáo khí nhà kính. Đặc biệt, các khu vực có hệ thống tưới tiêu xuống cấp hoặc cần san phẳng mặt ruộng bằng công nghệ laser sẽ yêu cầu đầu tư vốn lớn hơn nhiều[6].

Nghiên cứu tại tỉnh An Giang cho thấy công nghệ san phẳng mặt ruộng bằng laser đã giúp giảm chi phí tưới 15-17%, giảm chi phí phân bón 15-20%, tiết kiệm lượng giống và tăng năng suất 20%. Tuy nhiên, công nghệ này vẫn chưa được áp dụng rộng rãi do chi phí đầu tư ban đầu cao[7].

Một trong những thách thức lớn nhất là chi phí xây dựng hệ thống Đo đạc - Báo cáo - Thẩm định (MRV). Hệ thống này đóng vai trò quan trọng trong việc tạo ra tín chỉ carbon có chất lượng và được quốc tế công nhận. Hiện tại Việt Nam chưa có hệ thống MRV chuẩn hóa cho lĩnh vực canh tác lúa. Bộ Nông nghiệp và Môi trường đã ban hành Thông tư 19/2024/TT-BNNPTNT và Thông tư 26/2024/TT-BNNPTNT về MRV cho ngành chăn nuôi, nhưng quy định tương tự cho trồng trọt vẫn đang được xây dựng[8].

Vai trò của doanh nghiệp đầu tàu trong việc tổ chức vùng trồng, ứng vốn và xây dựng hệ thống MRV trở nên then chốt. Các tập đoàn như Lộc Trời Group, với diện tích canh tác lúa lớn nhất Việt Nam, đã ký biên bản ghi nhớ với công ty Green Carbon từ Nhật Bản để triển khai dự án carbon credit trên khoảng 200,000 héc-ta tại tỉnh An Giang[9]. Lộc Trời cũng đã đàm phán gói tín dụng 100 triệu USD với 7 ngân hàng thương mại để mở rộng diện tích lúa chất lượng cao[10].

Điểm yếu lớn nhất của mô hình hiện tại là việc Việt Nam chưa có thị trường carbon chính thức. Điều này buộc các doanh nghiệp phải bán tín chỉ trên thị trường tự nguyện quốc tế, nơi giá cả biến động mạnh và quy trình thẩm định phức tạp theo các tiêu chuẩn như Verra hoặc Gold Standard. Trên thị trường tự nguyện, giá carbon credit dao động từ 5 đến 10 USD/tấn CO2 tương đương, trong khi trên thị trường bắt buộc giá có thể lên tới 40-60 USD[11].

Cơ chế tài sản carbon chuyển đổi (TCAF) của World Bank đã phê duyệt tổng kinh phí 33.3 triệu USD, có thể tăng lên 40 triệu USD. Khoản tài trợ sẽ được giải ngân dựa trên kết quả và chia thành hai giai đoạn, với giai đoạn đầu giải ngân 15-18 triệu USD và giai đoạn hai là 18.3-22 triệu USD[12]. Ngoài ra, TCAF sẽ cung cấp thêm 2 triệu USD hỗ trợ kỹ thuật để xây dựng năng lực thực hiện Điều 6 của Hiệp định Paris và hệ thống MRV[13].

Tổng dự án hỗ trợ hạ tầng và kỹ thuật cho lúa chất lượng cao, phát thải thấp vùng Đồng bằng sông Cửu Long có tổng vốn dự kiến 405 triệu USD, trong đó vốn vay từ World Bank là 315 triệu USD và vốn đối ứng của Chính phủ Việt Nam là 90 triệu USD[14].

Nút thắt thị trường carbon: Chính sách có nhưng hạ tầng chưa sẵn sàng

Việt Nam đã ban hành Nghị định 06/2022/NĐ-CP quy định về giảm nhẹ phát thải khí nhà kính và bảo vệ tầng ozon, thiết lập khung pháp lý đầu tiên cho thị trường carbon trong nước. Lộ trình phát triển thị trường carbon được chia thành giai đoạn thí điểm đến hết năm 2028 và vận hành chính thức từ năm 2029.

Để hoàn thiện khung pháp lý, Chính phủ đã ban hành Nghị định 119/2025/NĐ-CP có hiệu lực từ ngày 1/8/2025, sửa đổi và bổ sung Nghị định 06/2022/NĐ-CP. Nghị định mới quy định chi tiết cơ chế trao đổi, bù trừ tín chỉ carbon trong nước. Quyết định 232/QĐ-TTg của Thủ tướng Chính phủ ban hành ngày 24/1/2025 phê duyệt Đề án thành lập và phát triển thị trường carbon tại Việt Nam.

Tuy nhiên, những khoảng trống quan trọng vẫn tồn tại. Hiện tại Việt Nam chưa có hệ thống đăng ký quốc gia về tín chỉ carbon hoàn chỉnh. Bộ Nông nghiệp và Môi trường đang phối hợp với UNDP để thuê một công ty công nghệ thông tin trong nước xây dựng phiên bản demo của hệ thống đăng ký quốc gia. Việt Nam cũng chưa có các đơn vị thẩm định (DOE) được công nhận trong nước, buộc các dự án phải sử dụng dịch vụ thẩm định quốc tế với chi phí cao[15].

Trong giai đoạn đầu từ nay đến hết năm 2026, Việt Nam sẽ tập trung phân bổ hạn ngạch cho các cơ sở có lượng phát thải khí nhà kính lớn trong 3 lĩnh vực chính gồm nhiệt điện, sản xuất sắt thép và xi măng với khoảng 150 cơ sở[16]. Lĩnh vực nông nghiệp, đặc biệt là canh tác lúa, vẫn chưa được đưa vào danh sách ưu tiên trong giai đoạn đầu.

So sánh với các nước trong khu vực cho thấy Việt Nam đang đi sau về mức độ hoàn thiện của thị trường carbon. Indonesia đã ra mắt Sàn giao dịch Carbon Indonesia (IDX Carbon) vào nửa cuối năm 2023. Malaysia đã thành lập Bursa Carbon Exchange (BCX) vào năm 2022 và đã tổ chức phiên đấu giá carbon credit đầu tiên vào tháng 7/2024 với giá 50 ringgit Malaysia cho mỗi tín chỉ. Thái Lan có nền tảng giao dịch carbon FTIX Carbon Trading Platform và hệ thống T-VER đã đăng ký hơn 438 dự án, phát hành hơn 3.42 triệu carbon credit tính đến tháng 6/2024[17].

Hệ quả của tình trạng này là các dự án lúa phát thải thấp tại Việt Nam đang chờ đợi chính sách, tạo ra sự không chắc chắn lớn cho nhà đầu tư. Theo ước tính, ngành nông nghiệp của Việt Nam có thể tạo ra 57 triệu tín chỉ carbon mỗi năm, giúp quốc gia thu được gần 300 triệu USD hàng năm[18]. Tuy nhiên, để khai thác tiềm năng này, Việt Nam cần phát triển khung MRV được quốc tế công nhận và nâng cao tính minh bạch trong hệ thống đăng ký quốc gia.

Tháo gỡ điểm nghẽn: Từ tín dụng xanh đến các cơ chế tài chính hỗn hợp

Để đảm bảo tính bền vững cho Đề án 1 triệu héc-ta lúa, cần có sự kết hợp đồng bộ giữa các giải pháp chính sách và cơ chế tài chính đổi mới.

Thứ nhất, cần nhanh chóng ban hành các thông tư hướng dẫn cụ thể về hệ thống MRV cho ngành nông nghiệp. Bộ Nông nghiệp và Môi trường đang xây dựng Đề án sản xuất trồng trọt giảm phát thải giai đoạn 2025-2035, đặt mục tiêu giảm 30% phát thải khí mê-tan và 10% tổng phát thải khí nhà kính vào năm 2035 so với năm 2020. Đề án này dự kiến phát triển ít nhất 15 mô hình sản xuất phát thải thấp có thể nhân rộng và thí điểm ít nhất 5 mô hình canh tác có khả năng tạo ra carbon credit được quốc tế công nhận[19].

Việc công nhận các tiêu chuẩn quốc tế như Verra hoặc Gold Standard trong giai đoạn chuyển tiếp là cần thiết. Verra đã phát hành phương pháp luận VM0051 về Quản lý Cải tiến trong Hệ thống Sản xuất Lúa vào tháng 3/2025, trong khi Gold Standard đã công bố phiên bản đầu tiên của phương pháp luận giảm phát thải khí mê-tan thông qua điều chỉnh chế độ quản lý nước trong canh tác lúa vào tháng 7/2023.

Thứ hai, các cơ chế tài chính hỗn hợp (blended finance) đóng vai trò quan trọng trong việc giảm rủi ro và thu hút vốn đầu tư tư nhân. Tại Việt Nam, Quỹ Khí hậu Xanh (GCF) thông qua UNDP đã phê duyệt dự án trị giá 30.2 triệu USD để tăng cường khả năng chống chịu của nông nghiệp quy mô nhỏ trước tình trạng mất an ninh nguồn nước do biến đổi khí hậu tại Tây Nguyên và Duyên hải Nam Trung Bộ. Dự án này tận dụng nguồn đồng tài trợ 126 triệu USD từ Ngân hàng Phát triển châu Á và Chính phủ Việt Nam cho cơ sở hạ tầng tưới tiêu hiện đại[20].

Đối với lĩnh vực lúa gạo, cơ chế tài chính hỗn hợp có thể sử dụng vốn viện trợ phát triển chính thức (ODA) hoặc vốn từ GCF để bảo lãnh hoặc giảm rủi ro cho các khoản vay thương mại đầu tư vào lúa phát thải thấp.

Thứ ba, vai trò của Ngân hàng Nhà nước trong việc xây dựng các gói tín dụng xanh ưu đãi là then chốt. Theo số liệu mới nhất, đến cuối quý 1/2025, tổng dư nợ tín dụng xanh đã đạt hơn 704 ngàn tỷ đồng, chiếm 4,3% tổng dư nợ toàn nền kinh tế[21]. Riêng tại Đồng bằng sông Cửu Long, dư nợ tín dụng cho ngành hàng lúa gạo đã đạt 128,890 tỷ đồng cho thấy dòng vốn tín dụng vẫn tiếp tục được ưu tiên và đẩy mạnh vào lĩnh vực trọng yếu này, đặc biệt sau khi "Đề án 1 triệu ha" được khởi động[22].

Ngân hàng Nhà nước đang xem xét mở rộng gói tín dụng ưu đãi cho lĩnh vực nông lâm ngư nghiệp từ 60 ngàn tỷ đồng lên 100 ngàn tỷ đồng[23]. Nghị định 156/2025/NĐ-CP có hiệu lực từ ngày 1/7/2025 cho phép các cá nhân và doanh nghiệp thực hiện dự án nông nghiệp hữu cơ hoặc kinh tế tuần hoàn vay không cần thế chấp lên tới 70% giá trị dự án[24].

Thứ tư, các mô hình hợp tác công-tư (PPP) trong việc xây dựng và vận hành các trung tâm MRV cấp vùng có thể giúp giảm chi phí cho từng doanh nghiệp đơn lẻ. Việt Nam là một trong 11 quốc gia trên thế giới áp dụng mô hình PPP trong các dự án nông nghiệp trên cơ sở thí điểm. Trung tâm Khuyến nông Quốc gia đã ký kết chương trình đối tác công-tư với các doanh nghiệp để chuyển giao tiến bộ khoa học kỹ thuật trong sản xuất lúa gạo tại Đồng bằng sông Cửu Long.

[1] https://en.mae.gov.vn/vietnams-rice-cultivation-project-generates-carbon-credits-under-verra-standard-8918.htm

[2] https://www.mrcmekong.org/?download_document=1&document_id=01LPDEHVAGWZ36VL7Q5BBKPTW54PXILNCM&name=Guidance-on+Intermittent+Irrigation

[3] https://moitruongbinhduong.gov.vn/tin-tuc/viet-nam-dat-muc-tieu-giam-435-phat-thai-khi-nha-kinh-vao-nam-2030-14075.html

[4] https://documents1.worldbank.org/curated/en/099071624064016390/pdf/P5046251dee4cf091b9031b86856d0018c.pdf

[5] https://documents1.worldbank.org/curated/en/099735109222222315/pdf/P17448205335130730bb7e0a6e231e1f667.pdf

[6] https://documents1.worldbank.org/curated/en/099735109222222315/pdf/P17448205335130730bb7e0a6e231e1f667.pdf

[7] https://www.efdinitiative.org/news/efd-funded-project-using-laser-technology-can-help-rice-farmers-mekong-delta-vietnam

[8] https://www.climatechange.vn/climate_news/two-circulars-on-mrv-for-the-livestock-sector-came-into-effect-in-early-2025/

[9] https://green-carbon.co.jp/en/loctroi/

[10] https://en.nhandan.vn/loc-troi-group-secures-credit-to-boost-high-quality-rice-exports-post119154.html

[11] https://www.vietnam.vn/en/viet-nam-co-57-trieu-tin-chi-carbon-rung-ban-gia-nao-hop-ly

[12] https://en.mae.gov.vn/Pages/chi-tiet-tin-Eng.aspx?ItemID=8404

[13] https://en.baochinhphu.vn/viet-nam-wb-to-sign-emission-reduction-payment-agreement-111240924152555084.htm

[14] https://dangcongsan.org.vn/angiang/tin-tuc-hoat-dong/405-trieu-usd-dau-tu-ha-tang-ky-thuat-lua-chat-luong-cao-phat-thai-thap-vung-dong-bang-song-cuu-long.html

[15] https://www.reccessary.com/en/insight/Vietnam-seeks-carbon-market-from-East-Asian

[16] https://en.vneconomy.vn/vietnams-carbon-market-needs-to-be-at-the-ready.htm

[17] https://carbonmarketinstitute.org/app/uploads/2024/08/International-Carbon-Market-Update_August-2024-1.pdf

[18] https://cei.vinuni.edu.vn/blog/carbon-market-heating-up-how-to-invest/

[19] https://dcc.mae.gov.vn/phat-trien-vung-trong-trot-phat-thai-thap-giai-doan-2025--2035-3650.htm

[20] https://www.undp.org/vietnam/press-releases/mard-and-undp-sign-project-document-gcf-funded-project-strengthening-resilience-smallholder-agriculture-climate-change-induced

[21] https://vneconomy.vn/hiep-hoi-ngan-hang-thieu-tieu-chi-dinh-luong-doi-voi-khung-phap-ly-tin-dung-xanh.htm

[22] https://thoibaotaichinhvietnam.vn/ngan-hang-tiep-suc-de-gao-viet-nam-vung-vang-hon-truoc-bien-dong-184945.html

[23] https://en.nhandan.vn/removing-obstacles-to-unlock-green-credit-flow-post145334.html

[24] https://thuvienphapluat.vn/van-ban/Tien-te-Ngan-hang/Nghi-dinh-156-2025-ND-CP-sua-doi-Nghi-dinh-55-2015-ND-CP-tin-dung-phuc-vu-phat-trien-nong-nghiep-661201.aspx

Nguyễn Nhiều Lộc

FILI - 13:00:00 09/11/2025

Giữa bối cảnh ngành lúa gạo Việt Nam đang chuyển đổi theo Đề án 1 triệu ha, việc xử lý hàng chục triệu tấn rơm rạ trở thành yếu tố đáng để lưu tâm. Thay vì là chi phí ẩn, việc tuần hoàn rơm rạ mở ra cơ hội cho các sản phẩm giá trị gia tăng đến tiềm năng từ thị trường tín chỉ carbon.

Rơm rạ: Từ “gánh nặng carbon” đến “mỏ vàng tuần hoàn”

Việt Nam là một trong những nước sản xuất lúa gạo hàng đầu thế giới, với diện tích trồng lúa khoảng 7.1 triệu hecta và sản lượng đạt 43.7 triệu tấn trong năm 2024. Tuy nhiên, cùng với thành công trong sản xuất lúa gạo, Việt Nam cũng phải đối mặt với một thách thức lớn khác trong việc quản lý hiệu quả hàng chục triệu tấn rơm rạ được tạo ra hàng năm[1]. Thay vì trở thành nguồn tài nguyên quý giá, phần lớn rơm rạ hiện đang bị đốt bỏ hoặc vùi lấp, không chỉ gây ra tổn thất kinh tế mà còn đóng góp đáng kể vào phát thải khí nhà kính, đi ngược lại với cam kết Net Zero vào năm 2050 của quốc gia.

Hoạt động đốt rơm rạ trên cả nước thải ra lượng khí ô nhiễm, gồm khoảng 2.6 triệu tấn khí CO, 905 ngàn tấn bụi mịn PM2.5, và hơn 1 triệu tấn bụi PM10. Tại vùng Đồng bằng sông Cửu Long (ĐBSCL), vấn đề này trở nên đặc biệt nghiêm trọng. Vùng này tạo ra hơn 24 triệu tấn rơm rạ mỗi năm, trong đó khoảng 70% bị đốt bỏ hoặc chôn lấp trong đồng ruộng[2], chiếm tới 55.7% tổng lượng phát thải này[3].

Từ góc độ kinh tế, theo ước tính của Clean Air Asia và UNEP vào năm 2019, 80% lượng rơm rạ tại Việt Nam bị đốt bỏ, tương đương với 440 ngàn tỷ đồng giá trị nguyên liệu thô và tác động sức khỏe mỗi năm. Con số này chưa bao gồm chi phí cơ hội từ việc không khai thác tiềm năng tạo ra các sản phẩm có giá trị gia tăng từ rơm rạ[4].

Trong tiến trình Việt Nam thực hiện Đề án "Phát triển bền vững 1 triệu hecta chuyên canh lúa chất lượng cao và phát thải thấp gắn với tăng trưởng xanh vùng ĐBSCL đến năm 2030", việc chuyển đổi từ mô hình tiêu hủy rơm rạ sang mô hình tuần hoàn trở thành một yếu tố then chốt.

Đề án này đặt mục tiêu 100% rơm rạ sẽ được thu gom khỏi đồng ruộng và được chế biến tái sử dụng, đồng thời giảm trên 10% lượng phát thải khí nhà kính so với canh tác lúa truyền thống. Kết quả bước đầu từ 7 mô hình thí điểm cho thấy tiềm năng to lớn, với việc giảm 5-6 tấn CO2 tương đương trên mỗi hecta[5].

Kinh tế tuần hoàn trong nông nghiệp, theo Quỹ Ellen MacArthur, tập trung vào ba nguyên tắc cốt lõi: thiết kế không chất thải và ô nhiễm, giữ vật liệu và sản phẩm được sử dụng càng lâu càng tốt, và tái tạo hệ sinh thái tự nhiên. Trong ngành lúa gạo, điều này có nghĩa là biến đổi rơm rạ từ phế phẩm thành đầu vào cho các quy trình sản xuất khác, tạo thành một vòng khép kín giữa sản xuất nông nghiệp, chế biến và tái chế[6].

Những mô hình kinh doanh biến phế phẩm thành sản phẩm giá trị cao

Trên thế giới và tại Việt Nam, nhiều mô hình kinh doanh tuần hoàn từ rơm rạ đã được phát triển và triển khai thành công. Các hướng chủ yếu bao gồm sản xuất điện sinh khối, sản xuất phân bón hữu cơ, trồng nấm, làm thức ăn chăn nuôi, phát triển vật liệu sinh học.

Về sản xuất điện sinh khối, Việt Nam có tiềm năng sản xuất lên đến 2,565MW từ rơm rạ, trong đó 24 tỉnh có tiềm năng cao hơn 30MW. Tỉnh Kiên Giang (cũ) dẫn đầu với tiềm năng 245MW, tiếp theo là Đồng Tháp (cũ) và An Giang (cũ) lần lượt 190MW và 225MW[7]. Tuy nhiên, sản lượng điện sinh khối của Việt Nam tính tới 2023 chỉ đạt khoảng 853 triệu kWh, chiếm 0.3% tổng sản lượng điện, cho thấy khoảng cách lớn giữa tiềm năng và thực tế triển khai[8].

Trong lĩnh vực sản xuất phân bón hữu cơ, nhiều mô hình đã được triển khai thành công. Tại huyện Triệu Phong (cũ), tỉnh Quảng Trị, việc chuyển đổi từ đốt rơm rạ sang ủ compost kết hợp với chế phẩm vi sinh đã tạo ra sản phẩm có giá trị kinh tế cao. Trung bình, một tấn rơm rạ khô có thể tạo ra 600-700 kg phân bón hữu cơ, giúp nông dân tiết kiệm chi phí phân bón hóa học đáng kể[9].

Mô hình trồng nấm từ rơm rạ đã chứng minh hiệu quả kinh tế. Tại Hợp tác xã Tân Bình, huyện Thạnh Bình (cũ), tỉnh Đồng Tháp, mô hình trồng nấm rơm trong chu kỳ 45 ngày đã biến đổi 500 bó rơm (khoảng 10 tấn) thành 700 kg nấm, mang lại lợi nhuận 7.4 triệu đồng. Sau khi thu hoạch nấm, rơm rạ còn lại được chế biến thành phân hữu cơ, tạo thêm 4 triệu đồng doanh thu[10]. Nông dân Trần Văn Việt ở thành phố Cần Thơ, với 20 năm kinh nghiệm trồng nấm trên rơm rạ, thu hoạch khoảng 700kg nấm mỗi vụ và thu lợi nhuận 5-20 triệu đồng[11].

Từ bài học quốc tế, một số nước Đông Nam Á đã có những kinh nghiệm đáng tham khảo. Tại Malaysia, dự án SATREPS-OPT của Trung tâm Nghiên cứu Nông nghiệp Quốc tế Nhật Bản (JIRCAS) thành công trong việc chuyển đổi rơm rạ thành viên nén bio-pellet. Ở Thái Lan và Philippines, các chương trình của ADB hỗ trợ nông dân áp dụng công nghệ bóc tách, ủ compost và sản xuất thức ăn chăn nuôi từ rơm rạ.

Theo nghiên cứu của IRRI, các hoạt động như đóng bành rơm, trồng nấm, ủ compost và sử dụng compost trong canh tác lúa có thể gia tăng 33.5 triệu đồng/hecta - tương đương 35-40% so với canh tác lúa đơn thuần. Tổng thu nhập từ toàn bộ chuỗi giá trị, bao gồm sản xuất và áp dụng compost, có thể đạt 133.5 triệu đồng/hecta/năm[12].

Các nút thắt cản trở rơm rạ "quay vòng"

Mặc dù tiềm năng to lớn, việc nhân rộng các mô hình kinh tế tuần hoàn từ rơm rạ tại Việt Nam vẫn đang gặp phải nhiều rào cản.

Trong đó, thách thức về logistics và thu gom là rào cản lớn nhất. Cơ cấu ruộng đất manh mún tại Việt Nam, với quy mô trung bình chỉ khoảng 0.5-1 hecta/hộ, làm cho việc thu gom rơm rạ trở nên phức tạp và tốn kém. Theo báo cáo của Bộ Nông nghiệp và Môi trường, tại các tỉnh ĐBSCL cũ, việc thu gom và vận chuyển rơm rạ từ ruộng về nơi chế biến có chi phí từ 740 đồng/kg rơm rạ, chiếm tỷ trọng lớn trong tổng chi phí sản xuất[13]. Thời gian giữa các vụ canh tác ngắn, thường chỉ 10-15 ngày, buộc nông dân phải nhanh chóng dọn sạch ruộng, dẫn đến việc đốt rơm rạ trở thành lựa chọn nhanh nhất và rẻ nhất.

Thiếu hụt công nghệ chế biến phù hợp là thách thức thứ hai. Các công nghệ chế biến rơm rạ hiện tại chủ yếu được thiết kế cho quy mô lớn, không phù hợp với khả năng đầu tư và quy mô sản xuất của các hợp tác xã và nông hộ nhỏ lẻ.

Máy móc thu gom rơm rạ như máy đóng bành có giá thành cao, trong khi việc thu gom thủ công đòi hỏi nhiều lao động và thời gian. Tại nhiều địa phương, việc tiếp cận các công nghệ chế biến sâu như sản xuất viên nén sinh khối, biochar hay vật liệu xây dựng từ rơm rạ vẫn còn hạn chế do thiếu thông tin và hỗ trợ kỹ thuật.

Thị trường tiêu thụ sản phẩm chưa ổn định tạo ra sự do dự trong đầu tư. Mặc dù có nhu cầu về phân bón hữu cơ, thức ăn chăn nuôi và vật liệu sinh học, nhưng thị trường này vẫn còn phân mảnh và thiếu các tiêu chuẩn chất lượng thống nhất. Giá bán sản phẩm từ rơm rạ thường biến động theo mùa vụ, khiến nông dân khó dự báo được hiệu quả kinh tế từ việc đầu tư vào các mô hình tuần hoàn. Đặc biệt, thị trường xuất khẩu các sản phẩm từ rơm rạ vẫn còn nhỏ so với tiềm năng.

Rào cản chính sách và tài chính cũng là những thách thức đáng kể. Hiện tại, Việt Nam chưa có cơ chế tài chính hỗ trợ cụ thể cho việc phát triển các mô hình kinh tế tuần hoàn trong nông nghiệp. Các chương trình tín dụng xanh mới chỉ chiếm 4.5% tổng dư nợ tín dụng của nền kinh tế, trong đó nông nghiệp xanh chiếm hơn 30%, nhưng chủ yếu tập trung vào năng lượng tái tạo và các dự án quy mô lớn[14].

Đặc biệt là thiếu cơ chế chia sẻ lợi ích từ tín chỉ carbon. Mặc dù Chính phủ đã có Quyết định 232/QĐ-TTg về thành lập và phát triển thị trường carbon tại Việt Nam, việc triển khai thí điểm từ năm 2025 đến 2028 vẫn chưa có hướng dẫn cụ thể về cách thức nông dân có thể hưởng lợi trực tiếp từ các hoạt động giảm phát thải như thu gom và xử lý rơm rạ. Theo ước tính, thị trường carbon tại Việt Nam có tiềm năng tạo ra đến 473 tỷ USD để đạt được mục tiêu Net Zero, nhưng cơ chế phân chia lợi ích với người nông dân vẫn chưa minh bạch[15].

Các nút thắt về nhân lực và kiến thức cũng không thể bỏ qua. Nhiều nông dân và hợp tác xã vẫn chưa được tiếp cận thông tin đầy đủ về các công nghệ và mô hình tuần hoàn từ rơm rạ. Theo khảo sát của IRRI năm 2023-2024 đối với 10,000 nông dân, 54% vẫn đốt rơm rạ, 39% thu gom và phần còn lại vùi lấp vào đất[16]. Điều này cho thấy cần có các chương trình đào tạo và tuyên truyền hiệu quả hơn để thay đổi tập quán canh tác truyền thống.

Từ chính sách đến hành động

Để biến tiềm năng thành hiện thực, Việt Nam cần một lộ trình chiến lược toàn diện, kết hợp chặt chẽ giữa chính sách, công nghệ và cơ chế tài chính.

Đầu tiên, phải lồng ghép mục tiêu tuần hoàn rơm rạ thành một hợp phần bắt buộc trong Đề án 1 triệu ha lúa chất lượng cao. Các chỉ số đo lường (KPIs) cụ thể về tỷ lệ thu gom, tái sử dụng rơm rạ, mức giảm phát thải và mức tăng thu nhập cho nông dân cần được tích hợp. Mục tiêu thu gom 70% rơm rạ vào năm 2025 cần được nâng lên 100% vào năm 2030, đồng thời nhân rộng các mô hình thí điểm đã chứng minh hiệu quả giảm 5-6 tấn CO₂ tương đương mỗi hecta[17].

Cần phát triển các trung tâm thu gom và chế biến rơm rạ tập trung theo mô hình hợp tác công-tư (PPP). Phù hợp với định hướng hỗ trợ phát triển chuỗi giá trị nông nghiệp tích hợp và tối ưu hóa logistics của Ngân hàng Phát triển châu Á (ADB), các trung tâm này sẽ giúp giải quyết bài toán chi phí vận chuyển, nâng cao hiệu quả kinh tế theo quy mô cho cả một vùng canh tác lớn[18].

Bên cạnh đó, cần có chính sách tín dụng và hỗ trợ kỹ thuật phù hợp với các hợp tác xã và nông hộ. Ngân hàng Nhà nước cần có chỉ đạo quyết liệt hơn để tăng tỷ lệ tín dụng xanh, hiện chỉ chiếm 4.5% tổng dư nợ, lên các mốc cao hơn như 10% vào năm 2025. Các gói vay với lãi suất ưu đãi 3-5%/năm cho việc đầu tư máy móc, cơ sở chế biến rơm rạ sẽ là đòn bẩy quan trọng[19]. Việc áp dụng các cơ chế tài chính hỗn hợp (blended finance) như kinh nghiệm từ UNDP và GCF sẽ giúp huy động vốn từ nhiều nguồn, bao gồm cả các quỹ quốc tế như Quỹ Khí hậu Xanh (GCF).

Xây dựng và vận hành thị trường tín chỉ carbon từ nông nghiệp cũng cần thiết không kém. Lộ trình thí điểm từ 2025-2028 theo Quyết định 232/QĐ-TTg là cơ hội để các hoạt động thu gom, xử lý rơm rạ được công nhận là dự án giảm phát thải. Tuy nhiên cần xây dựng được cơ chế chia sẻ lợi ích minh bạch và công bằng, đảm bảo người nông dân được hưởng lợi xứng đáng từ các nỗ lực giảm phát thải của mình.

Cùng với đó đẩy mạnh ứng dụng công nghệ số để tối ưu hóa logistics và tăng cường minh bạch. Hệ thống truy xuất nguồn gốc và bản đồ nông hóa, tương tự mô hình mã QR mà Bộ Nông nghiệp và Môi trường đã triển khai cho cây ăn trái, có thể được mở rộng để quản lý dòng chảy của rơm rạ và các sản phẩm tuần hoàn. Công nghệ blockchain cũng có thể đảm bảo sự minh bạch trong giao dịch tín chỉ carbon. Cần chủ động kết nối với các chương trình quốc tế để tiếp cận tài chính và công nghệ. Các cam kết từ dự án CABIN của IRRI hay nguồn vốn hàng chục tỷ USD cho an ninh lương thực của ADB là những cơ hội không thể bỏ lỡ để Việt Nam phát triển các dự án kinh tế tuần hoàn quy mô lớn[20].

Cuối cùng, cần sớm ban hành Nghị định hướng dẫn thực hiện thị trường carbon, quy định rõ tiêu chuẩn cho tín chỉ từ nông nghiệp, cùng các chính sách khuyến khích như miễn giảm thuế, hỗ trợ giá điện cho doanh nghiệp đầu tư vào lĩnh vực này.

[1] http://hatri.org/files/files/2024%20Agriculture%20Report%20(1).pdf

[2] https://www.irri.org/news-and-events/news/vietnam-forum-highlights-potential-rice-straw-mekong-delta

[3] https://tapchimoitruong.vn/chuyen-muc-3/danh-gia-hien-trang-va-du-bao-tai-luong-o-nhiem-khong-khi-do-dot-lo-thien-rom-ra-tai-viet-nam-29925

[4] https://cleanairasia.org/sites/default/files/2024-10/CleanAirAsia,%20UNEP%20(2021)%20Open%20Burning%20Case%20Study%20in%20VN.pdf

[5] https://baochinhphu.vn/de-an-1-trieu-ha-lua-chat-luong-cao-doi-thay-cho-dat-chin-rong-102250116111655106.htm

[6] https://vjol.info.vn/index.php/VSS/article/download/89091/75681/

[7] https://ctujsvn.ctu.edu.vn/index.php/ctujsvn/article/download/4599/4278/10565

[8] https://vepg.vn/wp-content/uploads/2024/07/VN_REDS_I.2-Report-on-REDS-2023.pdf

[9] https://vietnam.vnanet.vn/english/tin-tuc/hanoi-builds-a-straw-treatment-model-33134.html

[10] https://southeastasia.rikolto.org/stories/the-straw-mushroom-model-a-circular-economy-solution

[11] https://vietnamnews.vn/society/1352273/recycling-straw-helps-increase-value-in-rice-cultivation.html

[12] https://www.irri.org/news-and-events/news/vietnam-forum-highlights-potential-rice-straw-mekong-delta

[13] https://jst.vn/index.php/etsd/article/view/27

[14] https://www.pwc.com/vn/en/insights-hub/perspective-blog/green-finance-development.html

[15] https://www.pwc.com/vn/en/insights-hub/perspective-blog/unlock-carbon-exchange-market.html

[16] https://www.irri.org/news-and-events/news/vietnam-forum-highlights-potential-rice-straw-mekong-delta

[17] https://baochinhphu.vn/de-an-1-trieu-ha-lua-chat-luong-cao-doi-thay-cho-dat-chin-rong-102250116111655106.htm

[18] https://www.adb.org/what-we-do/topics/agriculture

[19] https://www.pwc.com/vn/en/insights-hub/perspective-blog/green-finance-development.html

[20] https://www.adb.org/what-we-do/topics/agriculture

Nguyễn Nhiều Lộc

FILI - 12:00:00 25/10/2025

SHB sẽ lấy ý kiến cổ đông bằng văn bản về phương án tăng vốn điều lệ năm 2025, củng cố vị thế top đầu ngân hàng thương mại cổ phần tư nhân lớn nhất Việt Nam, gia tăng năng lực đáp ứng nhu cầu tăng trưởng tín dụng, tạo điều kiện mở rộng hoạt động kinh doanh và đầu tư số hoá để gia tăng trải nghiệm khách hàng, nâng cao năng lực cạnh tranh trong giai đoạn phát triển mới.

Tăng vốn, nền tảng để SHB giữ nhịp tăng trưởng

Hoạt động kinh doanh của ngành ngân hàng thường tăng trưởng ở mức 2 con số, đóng góp chủ yếu từ mảng kinh doanh cốt lõi: cho vay. Nhưng, nhiều giai đoạn, tốc độ tăng trưởng tín dụng tại các ngân hàng niêm yết đã vượt tốc độ tăng trưởng vốn chủ sở hữu. Các chuyên gia đồng nhất quan điểm, việc tăng vốn điều lệ là xu hướng tất yếu của hệ thống ngân hàng Việt Nam nhằm cải thiện năng lực tài chính, nâng cao khả năng chống chịu rủi ro và đáp ứng các yêu cầu về an toàn vốn theo Basel III. SHB cũng không nằm ngoài xu hướng này.

Nhìn lại kết quả kinh doanh nửa đầu năm 2025 của SHB cho thấy các con số tăng trưởng rất ấn tượng, trong đó, dư nợ cho vay đạt gần 595 tỷ đồng, tương ứng tăng 14.4% với danh mục cho vay đa dạng trên các ngành trọng điểm của nền kinh tế.

Sự tăng trưởng dư nợ cho vay của SHB, đã duy trì ít nhất 5 năm trở lại đây cho thấy lợi thế cạnh tranh nhất định ở tệp khách hàng doanh nghiệp - là động lực tăng trưởng tín dụng chính của toàn ngành. SHB cung cấp dòng vốn toàn diện trong hệ sinh thái của các doanh nghiệp, giúp kết nối và hỗ trợ cho tất cả các giai đoạn trong chuỗi giá trị, từ sản xuất, cung ứng đến dịch vụ. Dù tăng trưởng cho vay mạnh, chất lượng tài sản của SHB có xu hướng được quản trị chặt chẽ và liên tục được nâng cao.

Theo đó, kế hoạch tăng vốn của SHB là hoàn toàn dễ hiểu, có thể giúp ngân hàng vừa có thêm điều kiện mở rộng quy mô tín dụng, vừa gia tăng thu nhập, vừa giúp pha loãng tỷ lệ nợ xấu.

Lưu ý, ngành ngân hàng tăng trưởng tín dụng thường chậm ở đầu năm, thì SHB đang đi ngược xu hướng - sẽ là tiền đề cho cả năm tăng trưởng tốt hơn. Hay nói cách khác, không gian tăng trưởng của SHB còn rất nhiều dư địa - nhất là khi năng lực vốn được bổ sung, với động lực chính được cộng hưởng từ quyết tâm tăng trưởng kinh tế, chính sách nới lỏng tiền tệ, thúc đẩy đầu tư công, kinh tế tư nhân và thế mạnh khách hàng doanh nghiệp của SHB.

Tăng vốn thành công cũng giúp SHB nâng cao bộ đệm vốn, hệ số CAR luôn duy trì ở mức cao, vượt xa yêu cầu tối thiểu của các quy định an toàn hoạt động của Ngân hàng Nhà nước - thể hiện năng lực tài chính vững mạnh và khả năng chống chịu rủi ro tốt của Ngân hàng.

Chưa tiết lộ con số kết quả kinh doanh 9 tháng, nhưng chuyên gia nhận định SHB sẽ duy trì tốc độ tăng trưởng tốt. Động lực đến từ tín dụng tăng đều theo quý, biên lợi nhuận cải thiện nhờ tối ưu cấu trúc nguồn, sử dụng vốn, chi phí hoạt động tiếp tục được kiểm soát tốt và chất lượng tài sản ổn định. Vòng quay của các chương trình tín dụng trọng tâm và đầu tư công nghệ đang bắt đầu phát huy hiệu quả, tạo nền cho chặng tăng tốc cuối năm và năm kế tiếp.

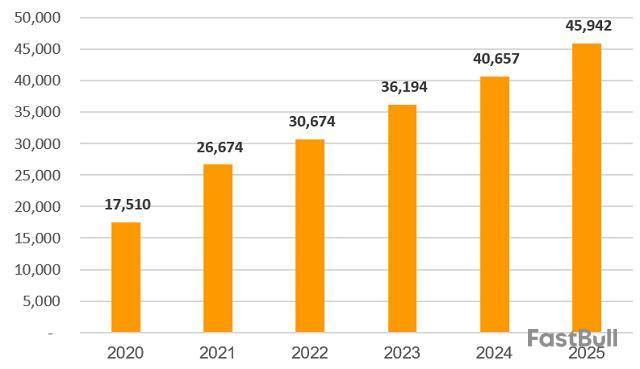

Vừa qua, SHB đã hoàn tất tăng vốn điều lệ lên 45,942 tỷ đồng, theo kế hoạch được ĐHĐCĐ phê duyệt đầu năm, bằng việc phát hành cổ phiếu trả cổ tức 2024 đợt 2 với tỷ lệ 13%. Trước đó ngân hàng cũng đã hoàn tất trả cổ tức 2024 đợt 1 tỷ lệ 5% bằng tiền mặt. Tổng tỷ lệ cổ tức 2024 là 18% và dự kiện tiếp tục duy trì trong năm 2025.

Tăng tốc số hóa: Hạ chi phí, nâng trải nghiệm, tạo đòn bẩy hiệu quả

Ngành ngân hàng Việt Nam đã và đang tăng tốc đầu tư công nghệ: mức chi kép trung bình trên 20% mỗi năm cho thấy quyết tâm chuyển đổi. Các ngân hàng hàng đầu đã ứng dụng AI, Big Data, tự động hóa quy trình để rút ngắn thời gian phê duyệt, giảm chi phí vận hành và tăng trải nghiệm khách hàng.

Một phần đáng kể nguồn lực tăng thêm sẽ dành cho công nghệ: core banking, dữ liệu phân tích, tự động hóa quy trình, định danh bảo mật. Mục tiêu là kéo tỷ lệ chi phí/thu nhập (CIR) xuống thấp hơn nữa, rút ngắn thời gian xử lý hồ sơ, cá nhân hóa dịch vụ theo từng phân khúc. Khi công nghệ thẩm thấu đến từng mắt xích từ thẩm định, quản trị rủi ro đến phục vụ khách hàng ngân hàng đồng thời mở rộng biên lợi nhuận và nâng trải nghiệm người dùng.

Khi nội lực vốn được gia tăng, giá trị chuyển hóa nhanh nhất là ở năng lực phục vụ. Với hạn mức lớn hơn và quy trình thẩm định, phê duyệt được số hóa, SHB có thể rút ngắn thời gian đáp ứng, thiết kế gói tín dụng linh hoạt bám theo dòng tiền của doanh nghiệp, đồng thời đa dạng hóa giải pháp bán lẻ (vay mua nhà, ô tô, thẻ…). Mô hình “bán lẻ trong bán buôn” khai thác hệ sinh thái của khách hàng doanh nghiệp (nhà cung cấp, đại lý, nhân viên), tạo lợi ích kép: vừa dựa vào nền tảng dòng tiền vững, vừa mở rộng biên lợi nhuận ở mảng cá nhân và phân tán rủi ro danh mục.

Hợp tác sâu rộng cùng các đối tác trong và ngoài nước

Khác biệt của SHB là quan hệ hợp tác rộng khắp với các tập đoàn Nhà nước, tư nhân và các tổ chức tài chính quốc tế; vai trò ngân hàng phục vụ nhiều chương trình, dự án trọng điểm; cùng mạng lưới doanh nghiệp trụ cột trải rộng theo chuỗi cung ứng và chuỗi giá trị.

SHB cũng là một trong những ngân hàng đi đầu trong hợp tác quốc tế, huy động nguồn vốn trung dài hạn từ WB, ADB, JICA… để phát triển tín dụng xanh cho các lĩnh vực: hỗ trợ doanh nghiệp nhỏ và vừa, tài chính nông thôn, chuyển đổi nông nghiệp bền vững, năng lượng tái tạo.

Đặc biệt, SHB được WB và GCF lựa chọn làm Đơn vị Quản lý Quỹ Chia sẻ rủi ro của Dự án Thúc đẩy Tiết kiệm Năng lượng trong Công nghiệp Việt Nam (VSUEE) với tổng giá trị 86.3 triệu USD. Nguồn lực này không chỉ bổ sung vốn trung dài hạn chi phí hợp lý, mà còn giúp ngân hàng đa dạng hóa cấu phần vốn, đồng thời nâng chuẩn quản trị rủi ro môi trường xã hội theo thông lệ quốc tế, mở rộng tín dụng an toàn hiệu quả, phù hợp định hướng tăng trưởng bền vững.

Tựu trung, tăng vốn điều lệ là cánh cửa mở ra ba trụ cột chiến lược cho SHB: nâng nội lực tài chính, mở rộng năng lực phục vụ, tăng tốc số hoá; đồng thời khai thác lợi thế hệ sinh thái doanh nghiệp và hợp tác quốc tế để dẫn dắt tín dụng an toàn, hiệu quả. Trên nền tảng kết quả 9 tháng tăng tốc, câu chuyện tăng vốn của SHB được nâng tầm từ “quy mô” sang chất lượng tăng trưởng, hướng tới tạo giá trị bền vững cho khách hàng và cổ đông trong chu kỳ mới của nền kinh tế

Minh Tài

FILI - 11:05:57 14/10/2025

TP.HCM dự kiến đầu tư khoảng 7 tỉ USD để phát triển Trung tâm Tài chính quốc tế.

Theo UBND TP.HCM, tổng vốn đầu tư dự kiến cho Trung tâm Tài chính quốc tế tại TP.HCM vào khoảng 7 tỉ USD (tương đương 172.000 tỉ đồng).

Trung tâm tài chính quốc tế sẽ được đặt tại các khu vực trọng điểm, bao gồm khu lõi Thủ Thiêm và một phần của phường Sài Gòn và Bến Thành (Quận 1 cũ).

Giai đoạn đầu, thành phố sẽ ưu tiên chuẩn bị 16.000 tỉ đồng (khoảng 658 triệu USD) để hoàn thiện cơ sở hạ tầng khu lõi tại Thủ Thiêm, bao gồm 11 lô đất, trong vòng 2-3 năm tới. Trong số này, chi phí xây dựng tòa nhà trụ sở cho các cơ quan quản lý sẽ vào khoảng 2.000 tỉ đồng.

Theo TS Đỗ Thiên Anh Tuấn, Trường Chính sách công và Quản lý Fulbright, khoản đầu tư khoảng 7 tỉ USD cho Trung tâm Tài chính quốc tế (IFC) tại TP.HCM là rất lớn, nhưng không phải là ngoài tầm với nếu thành phố có một chiến lược huy động vốn linh hoạt và tận dụng được các lợi thế thể chế mới mà Quốc hội đã trao.

Khu lõi Thủ Thiêm sẽ được xây dựng phục vụ cho Trung tâm Tài chính quốc tế TP.HCM.

TS Đỗ Thiên Anh Tuấn cho biết, thành phố có thể huy động nguồn lực từ ít nhất 7 trụ cột vốn chủ đạo để xây dựng và phát triển Trung tâm Tài chính quốc tế.

Trước hết là nguồn vốn đầu tư công từ ngân sách nhà nước

Dù IFC chủ yếu hướng tới huy động vốn xã hội hóa và tư nhân trong dài hạn, tuy nhiên đầu tư công vẫn đóng vai trò “vốn mồi” không thể thay thế trong giai đoạn đầu. Vốn đầu tư công bao gồm vốn ngân sách Trung ương tài trợ một phần vì cả nước cùng hưởng lợi từ mô hình IFC này.

Tiếp theo là vốn ngân sách của địa phương. TP.HCM hoàn toàn có thể dành một phần ngân sách đầu tư phát triển (từ thu ngân sách vượt dự toán, từ cổ phần hóa doanh nghiệp nhà nước địa phương, từ đấu giá đất) để đầu tư trực tiếp vào một số hạ tầng lõi của IFC (như trung tâm điều phối số liệu tài chính, các tuyến giao thông trọng điểm kết nối Thủ Thiêm với sân bay, cảng biển, trung tâm thương mại…).

Vốn đầu tư công đóng vai trò then chốt trong việc giảm rủi ro khởi động, tăng niềm tin thị trường, từ đó thu hút dòng vốn tư nhân và quốc tế. Nhiều trung tâm tài chính lớn trên thế giới, như Thượng Hải (Trung Quốc), Dubai (UAE), hoặc Astana (Kazakhstan), đều bắt đầu bằng một tỉ lệ vốn công khá cao trong giai đoạn đầu để tạo lực kéo thị trường.

Thứ hai là nguồn lực xã hội hóa thông qua đối tác công – tư (PPP)

IFC không nên được xây dựng bằng vốn ngân sách thuần túy mà phải là một dự án được dẫn dắt bởi tư nhân, với thành phố đóng vai trò kiến tạo không gian và cơ chế vận hành. Các tập đoàn tài chính, công nghệ và bất động sản có thể được thu hút thông qua hình thức hợp tác PPP, đặc biệt nếu được trao quyền đồng đầu tư, đồng vận hành và đồng chia sẻ lợi ích.

Cũng theo mô hình PPP, thành phố có thể thu hút nhà đầu tư chiến lược qua hình thức nhượng quyền hoặc góp vốn trực tiếp.

Theo đó, TP.HCM có thể nhượng quyền khai thác hoặc cho thuê dài hạn các hạ tầng tài chính quan trọng như trung tâm dữ liệu, sàn giao dịch chứng khoán, hàng hóa, carbon, khu công nghệ tài chính, trung tâm bảo hiểm… cho các nhà đầu tư chiến lược. Những mô hình như DBOT (Thiết kế - Xây dựng – Vận hành – Chuyển giao) sẽ giúp giảm gánh nặng tài khóa ban đầu mà vẫn đảm bảo chất lượng công trình và hiệu quả vận hành.

Thứ ba là nguồn lực từ tài sản công và quỹ đất đô thị

TP.HCM sở hữu một lượng tài sản công và quỹ đất lớn, đặc biệt là tại khu vực Thủ Thiêm. Nếu được định giá lại đúng giá trị và đưa vào khai thác theo hình thức góp vốn bằng quyền sử dụng đất hoặc tài sản công, thành phố có thể tạo ra một nguồn vốn hiện vật rất đáng kể mà không cần sử dụng ngân sách tiền mặt.

Việc tái cấu trúc danh mục tài sản đô thị để phục vụ IFC cũng giúp nâng hiệu quả sử dụng đất và giảm áp lực đầu tư công truyền thống.

Thứ tư là thị trường vốn nội địa và quốc tế

TP.HCM có thể phát hành trái phiếu đô thị để đầu tư vào hạ tầng cứng và mềm của IFC. Đặc biệt, trong bối cảnh toàn cầu đang quan tâm đến tăng trưởng xanh và đô thị bền vững, thành phố nên hướng tới trái phiếu xanh và trái phiếu xã hội gắn với các tiêu chí ESG.

Điều này không chỉ giúp tiếp cận các nhà đầu tư quốc tế, mà còn định vị IFC là một trung tâm tài chính hiện đại, có trách nhiệm xã hội. Hãy dùng chính cơ chế đặc thù của IFC để đầu tư cho IFC.

Thứ năm là nguồn thu từ chính IFC trong giai đoạn vận hành

Nếu được thiết kế như một mô hình tự chủ tài chính có kiểm soát, IFC hoàn toàn có thể tạo ra dòng tiền ổn định từ các nguồn như phí cấp phép hoạt động và đăng ký thành viên IFC; doanh thu từ các hoạt động cho thuê hạ tầng, mặt bằng, trung tâm dữ liệu; thu nhập từ dịch vụ tài chính công cộng (như các cơ sở dữ liệu tín dụng, sàn thông tin vốn, chỉ số tài chính quốc gia…).

Dòng tiền này có thể tái đầu tư xoay vòng, tạo nguồn lực bổ sung để mở rộng hoặc nâng cấp IFC mà không cần phụ thuộc hoàn toàn vào vốn ngoài.

Một phần diện mạo của Trung tâm Tài chính quốc tế tại TP.HCM đang dần hình thành.

Thứ sáu là nguồn vốn đầu tư mạo hiểm và quỹ tài chính công nghệ

Trong bối cảnh IFC được định vị không chỉ là trung tâm tài chính truyền thống mà còn bao gồm cả fintech, tài sản số, blockchain, AI tài chính, TP.HCM có thể hình thành quỹ đầu tư mạo hiểm công – tư, hỗ trợ các startup tài chính quy mô nhỏ, tạo sức sống cho hệ sinh thái đổi mới sáng tạo.

Hiện các quỹ đầu tư quốc tế chuyên về công nghệ tài chính, nhất là từ Singapore, Hàn Quốc, Hoa Kỳ và Trung Đông đang tích cực tìm kiếm thị trường mới nổi có tiềm năng chuyển đổi số mạnh mẽ để đầu tư. TP.HCM có thể xúc tiến, mời gọi các quỹ đầu tư này cùng tham gia đầu tư và khai thác các hạng mục của IFC.

Thứ bảy là nguồn vốn phát triển (ODA, vốn ưu đãi)

Nếu IFC được lồng ghép các yếu tố như chuyển đổi số tài chính, tài chính toàn diện, trung hòa carbon… thì hoàn toàn có thể huy động vốn ưu đãi hoặc kỹ thuật từ các tổ chức như WB, ADB, IFC hay GCF. Ngoài vốn, các tổ chức này còn hỗ trợ tư vấn chính sách, giám sát kỹ thuật và bảo đảm minh bạch giúp tăng mức tín nhiệm và giảm chi phí vay vốn cho thành phố.

Tuy nhiên, chúng ta cần nhận thức rằng vốn đầu tư dù quan trọng nhưng chưa phải là yếu tố quyết định. Điều cốt lõi là TP.HCM phải tạo được niềm tin rằng đây là một dự án có tầm nhìn chiến lược, được dẫn dắt bởi thể chế minh bạch, đội ngũ điều hành chuyên nghiệp và cam kết chính sách ổn định dài hạn.

Nói cách khác, sự nhất quán trong chủ trương, khả năng điều phối liên ngành và cam kết cải cách thể chế mạnh mẽ chính là yếu tố quyết định để kéo dòng vốn toàn cầu về với IFC.

PHƯƠNG MINH. Ảnh: PM

Pháp luật TPHCM

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。