行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)公:--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)公:--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率公:--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)公:--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)公:--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)公:--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)公:--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)公:--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率公:--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)公:--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)公:--

预: --

前: --

美国EIA次年天然气产量预期 (12月)

美国EIA次年天然气产量预期 (12月)公:--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)公:--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国10年期国债拍卖平均收益率

美国10年期国债拍卖平均收益率公:--

预: --

前: --

美国当周API汽油库存

美国当周API汽油库存公:--

预: --

前: --

美国当周API库欣原油库存

美国当周API库欣原油库存公:--

预: --

前: --

美国当周API原油库存

美国当周API原油库存公:--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存公:--

预: --

前: --

韩国失业率 (季调后) (11月)

韩国失业率 (季调后) (11月)公:--

预: --

前: --

日本路透短观非制造业景气判断指数 (12月)

日本路透短观非制造业景气判断指数 (12月)公:--

预: --

前: --

日本路透短观制造业景气判断指数 (12月)

日本路透短观制造业景气判断指数 (12月)公:--

预: --

前: --

日本PPI月率 (11月)

日本PPI月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数月率 (11月)

日本国内企业商品价格指数月率 (11月)公:--

预: --

前: --

日本国内企业商品价格指数年率 (11月)

日本国内企业商品价格指数年率 (11月)公:--

预: --

前: --

中国大陆CPI年率 (11月)

中国大陆CPI年率 (11月)公:--

预: --

前: --

中国大陆PPI年率 (11月)

中国大陆PPI年率 (11月)公:--

预: --

前: --

中国大陆CPI月率 (11月)

中国大陆CPI月率 (11月)公:--

预: --

前: --

印度尼西亚零售销售年率 (10月)

印度尼西亚零售销售年率 (10月)--

预: --

前: --

意大利工业产出年率 (季调后) (10月)

意大利工业产出年率 (季调后) (10月)--

预: --

前: --

意大利12个月期BOT国债拍卖平均收益率

意大利12个月期BOT国债拍卖平均收益率--

预: --

前: --

英国央行行长贝利发表讲话

英国央行行长贝利发表讲话 欧洲央行行长拉加德发表讲话

欧洲央行行长拉加德发表讲话 南非零售销售年率 (10月)

南非零售销售年率 (10月)--

预: --

前: --

巴西IPCA通胀指数年率 (11月)

巴西IPCA通胀指数年率 (11月)--

预: --

前: --

巴西CPI年率 (11月)

巴西CPI年率 (11月)--

预: --

前: --

美国MBA抵押贷款申请活动指数周环比

美国MBA抵押贷款申请活动指数周环比--

预: --

前: --

美国劳工成本指数季率 (第三季度)

美国劳工成本指数季率 (第三季度)--

预: --

前: --

加拿大隔夜目标利率

加拿大隔夜目标利率--

预: --

前: --

加拿大央行利率决议

加拿大央行利率决议 美国当周EIA汽油库存变动

美国当周EIA汽油库存变动--

预: --

前: --

美国EIA原油产量预测当周需求数据

美国EIA原油产量预测当周需求数据--

预: --

前: --

美国当周EIA俄克拉荷马州库欣原油库存变动

美国当周EIA俄克拉荷马州库欣原油库存变动--

预: --

前: --

美国当周EIA原油库存变动

美国当周EIA原油库存变动--

预: --

前: --

美国当周EIA原油进口变动

美国当周EIA原油进口变动--

预: --

前: --

美国当周EIA取暖油库存变动

美国当周EIA取暖油库存变动--

预: --

前: --

美国点阵图利率预期-长期 (第四季度)

美国点阵图利率预期-长期 (第四季度)--

预: --

前: --

美国点阵图利率预期-第一年 (第四季度)

美国点阵图利率预期-第一年 (第四季度)--

预: --

前: --

美国点阵图利率预期-第二年 (第四季度)

美国点阵图利率预期-第二年 (第四季度)--

预: --

前: --

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)

美国隔夜逆回购利率 FOMC利率下限 (隔夜逆回购利率)--

预: --

前: --

美国预算余额 (11月)

美国预算余额 (11月)--

预: --

前: --

美国超额准备金率上限 FOMC利率上限 (超额准备金率)

美国超额准备金率上限 FOMC利率上限 (超额准备金率)--

预: --

前: --

美国有效超额准备金率

美国有效超额准备金率--

预: --

前: --

美国点阵图利率预期-当前 (第四季度)

美国点阵图利率预期-当前 (第四季度)--

预: --

前: --

美国联邦基金利率目标

美国联邦基金利率目标--

预: --

前: --

美国点阵图利率预期-第三年 (第四季度)

美国点阵图利率预期-第三年 (第四季度)--

预: --

前: --

无匹配数据

6 DN sắp trả cổ tức bằng tiền, cao nhất 40%

Thêm 6 doanh nghiệp niêm yết thông báo lịch chốt quyền trả cổ tức bằng tiền mặt

Một số doanh nghiệp sắp chốt quyền cổ tức:

Tổng CTCP Thiết bị điện Đông Anh (TBD) 20% ngày 24/11/2025, thanh toán 24/12

CTCP Xây dựng và Giao thông Bình Dương (BCE) 3% ngày 25/11, thanh toán 10/12

CTCP May Sông Hồng (MSH) tạm ứng 40% ngày 2/12, thanh toán 25/12

CTCP Thương mại Kiên Giang (KTC) 4% ngày 3/12, thanh toán 26/12

CTCP Thủy điện Nước Trong (NTH) đợt 3 là 10% ngày 9/12, thanh toán 25/12

Tổng CTCP Bia – Rượu – Nước giải khát Sài Gòn (SAB) đợt 1 năm 2025 20% ngày 13/1/2026, thanh toán 12/2/2026.

Lợi nhuận nhóm doanh nghiệp gạo niêm yết tăng mạnh trong quý 3/2025 nhờ tiết giảm chi phí và biên lãi gộp cải thiện. Tuy nhiên, chiến lược tích trữ hàng tồn kho và rủi ro thị trường xuất khẩu đang đặt ra câu hỏi về tính bền vững của đà hồi phục.

Ngành lúa gạo Việt Nam vừa trải qua một quý 3 nhiều mâu thuẫn. Theo dữ liệu VietstockFinance, tổng doanh thu của 9 doanh nghiệp gạo niêm yết giảm 23% so với cùng kỳ, còn hơn 8,300 tỷ đồng, trong khi lợi nhuận ròng của cả nhóm tăng mạnh 93% - dù quy mô chỉ đạt hơn 66 tỷ đồng. Sự cải thiện lợi nhuận không đến từ mở rộng bán hàng mà từ khả năng quản lý chi phí và biên lãi gộp trung bình toàn ngành đã cải thiện gần 2 điểm %, lên mức 9.6%.

Đáng chú ý, toàn bộ 9 doanh nghiệp khảo sát đều có lãi trong quý, không còn đơn vị báo lỗ như cùng kỳ năm trước. Tuy vậy, bức tranh hiệu suất vẫn phân hóa, có 4 doanh nghiệp tăng lãi, 3 doanh nghiệp giảm lãi và 2 công ty chuyển từ lỗ sang lãi.

Cú lội ngược dòng ngoạn mục

Tổng Công ty Lương thực Miền Nam (Vinafood II, VSF) là trường hợp nổi bật nhất với mức tăng lãi ròng hơn 5,500%, đạt trên 13 tỷ đồng, mức cao nhất kể từ đầu năm 2024, dù doanh thu quý sụt 28% xuống hơn 3,800 tỷ đồng, mức thấp nhất 3 năm. Động lực chính nằm ở việc giá vốn giảm nhanh hơn doanh thu, giúp biên lãi gộp vượt mốc 10%, mức cao nhất 7 năm, cùng chiến lược giảm chi phí tài chính 41% và cắt giảm chi phí quản lý 21%.

Kết quả kinh doanh hàng quý giai đoạn 2024-2025 của Vinafood II

Sự bùng nổ này đặc biệt có ý nghĩa khi nhìn vào bối cảnh lịch sử của VSF, một doanh nghiệp Nhà nước từng là trụ cột xuất khẩu nhưng đã trải qua một chuỗi thua lỗ kéo dài cả thập niên (2013-2022) và các sai phạm của lãnh đạo sau cổ phần hóa năm 2018. Dẫu vậy, VSF vẫn gánh lỗ lũy kế gần 2,783 tỷ đồng, khiến kết quả quý 3 chỉ là tín hiệu phục hồi ban đầu.

Nhóm doanh nghiệp vừa và nhỏ ghi nhận nhiều chuyển biến tích cực. Xuất nhập khẩu Kiên Giang (Kigimex, KGM) và Thương mại Kiên Giang (KTC) báo lãi tăng lần lượt 184% và 105%, đạt trên 3 tỷ đồng và 10 tỷ đồng, dù giá trị tuyệt đối còn nhỏ và biên lợi nhuận mỏng vốn là đặc thù của ngành lúa gạo.

Sự phục hồi còn mong manh

Hai trường hợp của Trung An (TAR) và CTCP Lương thực Thành phố Hồ Chí Minh (Foodcosa, FCS) đại diện cho nhóm doanh nghiệp đã thoát lỗ thành công.

Trung An chấm dứt chuỗi 5 quý lỗ với lãi hơn 2 tỷ đồng nhờ doanh thu tăng 30% và cắt giảm mạnh chi phí tài chính. Dù vậy, Công ty chỉ thu hẹp được khoản lỗ ròng 9 tháng xuống dưới 21 tỷ đồng, so với mức âm 31 tỷ đồng cùng kỳ, kém xa mục tiêu lãi 9 tỷ đồng cả năm.

Kết quả kinh doanh hàng quý giai đoạn 2024-2025 của Trung An

Foodcosa (FCS) thoát lỗ quý với khoản lãi nhỏ chỉ hơn 60 triệu đồng, nhờ tiết giảm giá vốn, nhưng vẫn gánh lỗ lũy kế trên 200 tỷ đồng và tình trạng thiếu hụt vốn lưu động nghiêm trọng, buộc Công ty phải tận dụng triệt để các nguồn lực sẵn có để duy trì hoạt động.

Đầu ngành hụt hơi

Trái ngược với các trường hợp phục hồi, doanh nghiệp đầu ngành - Tập đoàn Giống cây trồng Việt Nam (Vinaseed, NSC) lại có quý yếu nhất kể từ 2020 khi lãi ròng giảm 27% xuống 26.6 tỷ đồng và biên lãi gộp co xuống mức 19% - thấp hơn cả mức đáy 23% được ghi nhận gần 2 thập kỷ trước.

Nguyên nhân chính là do giá vốn tăng 7% trong khi doanh thu giảm 1%. Phía Công ty giải trình, yếu tố năm nhuận đã làm dịch chuyển thời vụ, ảnh hưởng đến tiến độ bán hàng. Mặc dù vậy, xét về giá trị tuyệt đối, Vinaseed vẫn là Doanh nghiệp dẫn đầu ngành về lợi nhuận theo giá trị tuyệt đối.

Kết quả kinh doanh hàng quý giai đoạn 2020-2025 của Vinaseed

Các doanh nghiệp khác cũng ghi nhận giảm lãi gồm SSC (-34%), TCO (-28%) và MCF (-10%). Dù vậy, bức tranh 9 tháng của TCO, một "tân binh" mới chuyển hướng sang ngành gạo, vẫn cho thấy kết quả khả quan nhờ tăng trưởng lợi nhuận tích lũy, đạt gần 41 tỷ đồng (tăng 150%), tiến sát nút kế hoạch năm.

Chiến lược "ôm hàng" trên nền xuất khẩu suy yếu

Ngoài kết quả kinh doanh, các quyết định về quản lý tài sản, đặc biệt là hàng tồn kho, cũng hé lộ những chiến lược riêng của từng doanh nghiệp trước biến động thị trường. Xu hướng chung toàn ngành cho thấy các doanh nghiệp đang có chiến lược "ôm hàng" khá rõ rệt.

Tính đến cuối tháng 9/2025, tổng tồn kho của 9 doanh nghiệp đạt gần 4,800 tỷ đồng, tăng 22% so với đầu năm. Mức tăng này phân bổ không đồng đều giữa các công ty. Vinaseed tăng tồn kho tỷ lệ lớn nhất tới 87%, đạt hơn 1,035 tỷ đồng, nhưng đáng báo động là lượng hàng thành phẩm tồn kho của Công ty gấp đôi đầu năm, chiếm tới 95%, tạo rủi ro tắc nghẽn đầu ra và áp lực dòng tiền. Vinafood II giữ lượng tồn kho lớn nhất về giá trị tuyệt đối với hơn 1,918 tỷ đồng, tăng 19%, trong đó thành phẩm chiếm 40% và nguyên liệu 39%. Ngược lại, Kigimex là trường hợp hiếm hoi quản lý tồn kho hiệu quả khi giảm 33% xuống dưới 350 tỷ đồng, với thành phẩm chỉ chiếm 16%, cho thấy khả năng quay vòng hàng tốt hơn.

Chiến lược "ôm hàng" trong bối cảnh xuất khẩu giảm cả về lượng và kim ngạch đang là canh bạc rủi ro, đặc biệt khi 2 thị trường lớn là Philippines và Indonesia đã tạm ngừng nhập khẩu. Nếu đầu ra không sớm được mở lại, áp lực tồn kho sẽ càng làm suy yếu dòng tiền và lợi nhuận. Trong bối cảnh đó, Hiệp hội Lương thực Việt Nam kêu gọi doanh nghiệp bình tĩnh và tránh bán phá giá, đồng thời mở rộng tìm kiếm thị trường mới và gia tăng giá trị gia tăng cho sản phẩm.

Nhìn tổng thể, sự phục hồi lợi nhuận ấn tượng của nhóm doanh nghiệp gạo niêm yết trong quý 3 chủ yếu đến từ các yếu tố nội tại như quản trị chi phí và cải thiện biên lợi nhuận. Tuy nhiên, thành quả này đang phải đối mặt với một phép thử rất lớn từ những bất ổn của thị trường quốc tế, đòi hỏi các doanh nghiệp phải có chiến lược thích ứng linh hoạt và bền vững trong thời gian tới.

Thành công dài hạn của ngành sẽ phụ thuộc vào khả năng doanh nghiệp tăng cường giá trị gia tăng, mở rộng thị trường xuất khẩu thay thế và quản trị vốn lưu động khôn ngoan để vượt qua giai đoạn nhiều thử thách này.

Theo số liệu từ Cục Hải quan, trong 9 tháng đầu năm, sản lượng xuất khẩu đạt hơn 6.8 triệu tấn, giảm 2% so với cùng kỳ, trong khi kim ngạch chỉ còn gần 3.5 tỷ USD, giảm 20% và giá xuất khẩu bình quân giảm 18.3% xuống 511 USD/tấn.

Philippines, thị trường lớn nhất chiếm 43.1% tổng khối lượng gạo xuất khẩu của Việt Nam, đã tạo ra một "cú sốc" lớn trong tháng 9. Việc quốc gia này tạm ngừng nhập khẩu từ ngày 01/09 đã khiến xuất khẩu sang thị trường này trong tháng 9 giảm sốc, tụt tới 92.2% về lượng và 93.4% về trị giá, đẩy Philippines từ vị trí số 1 xuống thứ 6.

Thế Mạnh

FILI - 12:00:00 12/11/2025

Quý 2/2025 đánh dấu sự phân hóa mạnh trong ngành gạo khi thị trường bước vào giai đoạn sàng lọc. Doanh thu sụt giảm, tồn kho neo cao, dòng tiền chịu áp lực… nhưng vẫn có doanh nghiệp giữ được tăng trưởng lợi nhuận nhờ vận hành linh hoạt, kiểm soát chi phí và minh bạch tài chính.

Giá xuất khẩu giảm và biên lợi nhuận bị bào mòn

Ngành gạo Việt Nam đang đối mặt với những thách thức lớn khi giá gạo xuất khẩu bình quân 7 tháng đầu năm 2025 chỉ đạt 514 USD/tấn, giảm 18.4% so với cùng kỳ, theo số liệu từ Bộ Nông nghiệp và Phát triển Nông thôn. Điều này khiến kim ngạch xuất khẩu gạo, dù tăng 3.1% về khối lượng với 5.5 triệu tấn, lại giảm tới 15.9% về giá trị, đạt 2.81 tỷ USD.

Sự sụt giảm giá bán khiến biên lợi nhuận của nhiều doanh nghiệp bị bào mòn, trong khi vẫn phải xoay vòng vốn với giá đầu vào không giảm tương ứng. Theo dữ liệu từ VietstockFinance, tổng doanh thu quý 2/2025 của 9 doanh nghiệp gạo niêm yết chỉ đạt gần 12,100 tỷ đồng, giảm 20% so với cùng kỳ. Dù lợi nhuận ròng toàn ngành vẫn tăng nhẹ 1%, lên 91 tỷ đồng, mức tăng này không đủ che lấp bức tranh nội tại còn nhiều gánh nặng.

Biên lợi nhuận gộp tăng lên 9.6%, chủ yếu nhờ một số doanh nghiệp kiểm soát chi phí tốt hơn. So với doanh thu, lợi nhuận ròng vẫn ở mức rất thấp, phản ánh đặc thù ngành gạo là biên lãi mỏng, rủi ro cao, đặc biệt khi chịu ảnh hưởng từ chi phí tài chính và áp lực thu mua nguyên liệu.

Doanh nghiệp nào đủ bản lĩnh để trụ vững?

Bức tranh lợi nhuận ngành gạo quý 2/2025 không chỉ đơn thuần là câu chuyện "ai lãi, ai lỗ" mà là khả năng bảo vệ biên lợi nhuận trong bối cảnh thị trường khắc nghiệt.

Vinaseed (NSC) tiếp tục là điểm sáng khi chiếm 66% tổng lãi toàn ngành, với 60 tỷ đồng lợi nhuận ròng, tăng 11% so với cùng kỳ. Tuy nhiên, ngay cả doanh nghiệp đầu ngành này cũng ghi nhận biên lãi gộp giảm nhẹ xuống 27.4%. Trong khi đó, những doanh nghiệp quy mô nhỏ như Kigimex (KGM), KTC có tăng trưởng lợi nhuận tốt, nhưng giá trị tuyệt đối vẫn rất mỏng, dao động từ 7-10 tỷ đồng, chỉ đủ duy trì hoạt động chứ chưa đủ tạo đột phá.

Ngược lại, SSC dù biên lãi gộp cao nhất ngành (31.5%) vẫn giảm mạnh lợi nhuận ròng gần 40% xuống còn 11 tỷ đồng, cho thấy việc kiểm soát chi phí chưa đủ nếu thiếu tăng trưởng doanh thu.

Vinafood 2 (VSF) đáng chú ý với mức tăng đột biến 700%, đạt gần 8 tỷ đồng lợi nhuận, dù doanh thu giảm nhẹ 2% xuống 6,289 tỷ đồng. Sự tăng trưởng này là do giá vốn giảm mạnh, giúp biên lãi gộp nhích lên 9.8%. Tuy nhiên, VSF vẫn gánh khoản lỗ lũy kế khổng lồ 2,796 tỷ đồng, hệ quả từ những khó khăn sau cổ phần hóa năm 2018 và chuỗi thua lỗ kéo dài từ 2013-2022.

Tương tự, "tân binh" TCO Holdings, chuyển hướng từ logistics sang chế biến gạo, báo lãi ròng tăng 150% lên 5 tỷ đồng, dù doanh thu giảm do ảnh hưởng từ việc bảo dưỡng máy móc chuẩn bị cho vụ Hè Thu, và lãi gộp mảng gạo sụt tới 29% còn 10 tỷ đồng.

Doanh nghiệp yếu kém lún sâu trong khủng hoảng

Trung An (TAR) và Foodcosa (FCS) tiếp tục là "vùng trũng" lợi nhuận của ngành, cùng báo lỗ quý thứ 4 và thứ 5 liên tiếp, do doanh thu sụt mạnh, không đủ bù chi phí quản lý. Riêng TAR đang gặp nhiều vướng mắc kiểm toán và chuỗi khủng hoảng tài chính kéo dài, trong khi FCS đang rơi vào tình trạng thiếu hụt vốn lưu động nghiêm trọng, lún sâu với lỗ lũy kế 201 tỷ đồng, gấp gần 4 lần vốn chủ sở hữu.

Ngoài ra, hai trường hợp đáng chú ý là Angimex (AGM) và Lộc Trời (LTG) vẫn chưa công bố BCTC quý 2, tạo ra khoảng trống lớn về minh bạch. Tại cuối tháng 3/2025, Angimex đang gánh lỗ lũy kế 482 tỷ đồng, vốn chủ sở hữu âm 300 tỷ đồng, trong khi Lộc Trời liên tục trì hoãn công bố BCTC từ quý 4/2024 với lý do "bất khả kháng", hiện chưa thể tổ chức ĐHĐCĐ 2025 dù đã 2 lần dời lịch.

Những lùm xùm liên quan đến quản trị, đặc biệt sau giai đoạn hậu Louis Holdings tại Angimex và cáo buộc thất thoát tài sản tại Lộc Trời, là bài học lớn về quản trị và tái cấu trúc.

Chiến lược "ôm hàng" tiềm ẩn rủi ro?

Tồn kho toàn ngành gạo cuối tháng 6/2025 tăng 20% so với đầu năm, đạt hơn 4,700 tỷ đồng, tập trung chủ yếu tại Vinaseed (1,101 tỷ đồng, tăng 99%) và Vinafood 2 (1,783 tỷ đồng, tăng 11%). Cơ cấu tồn kho cho thấy Vinaseed chủ yếu là thành phẩm (chiếm 93%), trong khi Vinafood 2 đều tăng mạnh cả nguyên vật liệu và thành phẩm.

Ngược lại, các doanh nghiệp như Kigimex và KTC giảm tồn kho lần lượt 13% và 6%, đồng thời ghi nhận lợi nhuận tăng trưởng, cho thấy khả năng quản lý vốn lưu động hiệu quả.

Chiến lược "ôm hàng" có thể phản ánh kỳ vọng giá hồi phục, nhưng đồng thời là áp lực lớn về dòng tiền trong bối cảnh thuế VAT 5% có hiệu lực từ 01/07/2025, khiến doanh nghiệp nhỏ và vừa gặp khó trong xoay vòng vốn.

Một số trường hợp như TAR đã cải thiện lưu chuyển tiền thuần từ hoạt động kinh doanh, đảo chiều từ âm 249 tỷ đồng sang dương 153 tỷ đồng, nhờ thu hồi khoản phải thu và giảm tồn kho, nhưng vẫn là thiểu số và chưa tạo thành xu hướng ngành.

Áp lực cạnh tranh và chất lượng

Quý 2/2025 không phải cú ngã lớn, nhưng là lời nhắc nhở rõ ràng về tính thanh lọc của thị trường lúa gạo Việt Nam, như nhận định của ông Bùi Lê Quốc Bảo - Tổng Giám đốc TCO Holdings: "Ai không thích nghi sẽ bị đào thải. Còn ai trụ được đến lúc này là những người có bản lĩnh".

Sự chênh lệch giữa doanh nghiệp có khả năng kiểm soát biên lợi nhuận, quản trị dòng tiền tốt và những cái tên yếu kém ngày càng rõ rệt. Tuy nhiên, các tín hiệu chính sách tích cực như thuế Mỹ giảm (áp dụng từ tháng 8/2025) và yêu cầu gạo carbon thấp từ EU mở ra cơ hội, nhưng đòi hỏi doanh nghiệp nâng cấp chuỗi cung ứng và truy xuất nguồn gốc.

Trong khi đó, áp lực cạnh tranh từ Ấn Độ, Pakistan, và Mỹ, cùng với giá gạo giảm và yêu cầu chất lượng ngày càng cao, buộc các doanh nghiệp phải tập trung vào giá trị gia tăng thay vì chỉ dựa vào sản lượng.

Sau cùng, lợi nhuận không còn là chỉ số duy nhất đáng chú ý, mà là tấm gương phản chiếu năng lực quản trị, thích nghi và sự minh bạch của doanh nghiệp trong một ngành vốn dĩ đã chịu nhiều áp lực từ thị trường lẫn chính sách.

Thế Mạnh

FILI - 10:20:15 14/08/2025

Hàn Quốc áp thuế chống bán phá giá 11.37-18.81% với thép không gỉ cán nguội có xuất xứ hoặc nhập khẩu từ Việt Nam.

Theo đó, KTC xác định biên độ phá giá cho 02 bị đơn bắt buộc của Việt Nam lần lượt ở mức 18.81% (tăng 15.15% so với Kết luận sơ bộ) và 11.37% (giữ nguyên so với Kết luận sơ bộ). Các doanh nghiệp khác chịu mức thuế chung là 11.37% (tăng 6.58% so với Kết luận sơ bộ).

Như vậy có thể thấy mức thuế trên có sự gia tăng đáng kể so với Kết luận sơ bộ ban hành trước đó. Nguyên nhân của sự gia tăng trên là do KTC có sự điều chỉnh trong phương pháp tính toán biên độ phá giá đối với 01 trong 02 công ty bị đơn bắt buộc dẫn tới mức thuế gia tăng.

Theo Cục Phòng vệ thương mại (Bộ Công Thương), mức thuế áp cuối cùng tăng so với kết luận sơ bộ của KTC do tổ chức này điều chỉnh cách tính biên độ phá giá với một trong hai công ty bị đơn bắt buộc.

Cơ quan quản lý nhìn nhận mức thuế trên sẽ gây khó khăn cho các doanh nghiệp xuất khẩu thép không gỉ cán nguội của Việt Nam sang Hàn Quốc. Do đó, doanh nghiệp cần đề nghị KTC xem xét lại mức thuế thông qua rà soát hàng năm, giữa kỳ. Việc này nhằm đạt được mức thuế tốt hơn trong thời gian tới.

Theo số liệu từ Cục Hải quan, kim ngạch xuất khẩu thép không gỉ sang thị trường Hàn Quốc trong giai đoạn 2020-2023 tăng đáng kể. Cụ thể, kim ngạch xuất khẩu năm 2020 khoảng 2.1 triệu USD, tăng lên 5.5 triệu USD vào 2021. Tới 2022, giá trị này đạt trên 194.1 triệu USD (tăng 3,000%), sau đó tăng lên 227.8 triệu USD vào 2023.

Cũng liên quan tới thuế chống bán phá giá, Cục Phòng vệ thương mại cho biết Bộ Công Thương bổ sung một nhà xuất khẩu thép của Trung Quốc vào danh sách các công ty chịu thuế này ở mức 27.83%. Trước đó, cuối tháng 2, Bộ này quyết định áp thuế chống bán phá giá tạm thời với một số sản phẩm thép cán nóng xuất xứ từ Ấn Độ và Trung Quốc. Mức thuế áp tạm thời với hàng từ Trung Quốc 19.38-27.83%.

Nhật Quang

FILI - 21:27:00 29/04/2025

Ngành gạo quý 1: Nơi lãi tăng bằng lần, nơi lỗ cùng nợ nần

Nhiều doanh nghiệp ngành gạo tiếp đà tăng trưởng lợi nhuận khi xuất khẩu gạo tiếp tục khởi sắc, nhưng không ít công ty vẫn giảm lãi, thậm chí thua lỗ, dẫn đến nợ tiền mua lúa của nông dân kéo dài.

Xuất khẩu gạo được mùa, được giá

Theo số liệu của Tổng cục Hải quan, trong 4 tháng đầu năm, xuất khẩu gạo của Việt Nam tăng gần 12% về lượng, tăng 37% về kim ngạch so với cùng kỳ năm 2023, đạt trên 3.2 triệu tấn, tương đương gần 2.1 tỷ USD. Giá trung bình 644 USD/tấn, tăng trên 22%. Đây đều là con số cao nhất của ngành lúa gạo trong 4 tháng đầu năm từ trước đến nay.

Trong lúc giá neo cao, xuất khẩu gạo của Việt Nam sang các thị trường truyền thống như Philippines, Indonesia, Malaysia... đều tăng hai con số so với cùng kỳ.

Trước diễn biến tích cực của hoạt động xuất khẩu, điểm sáng của các doanh nghiệp gạo là doanh thu tăng mạnh. Tuy nhiên biên lãi gộp mảng gạo mỏng kèm chi phí lãi vay và lỗ chênh lệch tỷ giá đã kéo lợi nhuận đi xuống.

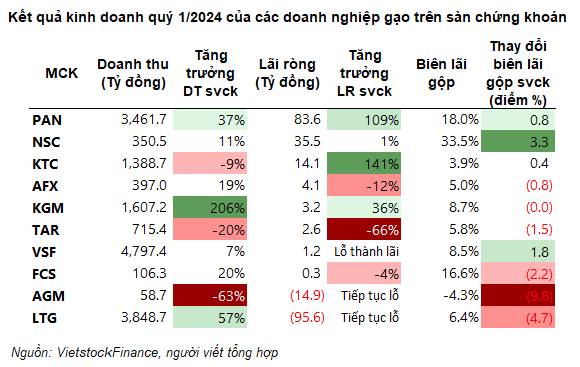

Thống kê của VietstockFinance cho thấy, trong số 10 doanh nghiệp xuất khẩu gạo trên sàn (HOSE, HNX, UPCoM) công bố kết quả kinh doanh quý 1/2024, có 4 doanh nghiệp tăng lãi, 3 doanh nghiệp giảm lãi, 2 doanh nghiệp tiếp tục lỗ và 1 doanh nghiệp chuyển từ lỗ sang lãi.

Tổng doanh thu đạt hơn 16.7 ngàn tỷ đồng, tăng 26% so với cùng kỳ năm 2023 và chuyển trạng thái từ lỗ sang lãi ròng hơn 37 tỷ đồng.

Điểm sáng phục hồi

Tổng công ty Lương thực miền Nam (Vinafood 2, VSF) là dấu ấn tích cực về xu hướng phục hồi những quý gần đây. Xét số tuyệt đối, Vinafood 2 đứng đầu doanh thu quý 1, đạt gần 4.8 ngàn tỷ đồng, tăng 7%. Công ty chuyển từ lỗ 7 tỷ đồng sang lãi ròng hơn 1 tỷ đồng. Biên lãi gộp cải thiện 1.8 điểm phần trăm, lên 8.5%.

Năm ngoái, Vinafood 2 mới có lãi trở lại khoảng 23 tỷ đồng, chấm dứt chuỗi thua lỗ hơn chục năm liên tiếp. Chia sẻ tại ĐHĐCĐ vào cuối tháng 4 vừa qua, ông Nguyễn Huy Hưng - Chủ tịch HĐQT Vinafood 2 cho biết, kết quả này còn khá “khiêm tốn” so với tầm vóc của Vinafood 2, song đây là bước chuyển mình ngoạn mục, cho thấy việc thực hiện đề án tái cơ cấu Tổng công ty giai đoạn 2021-2025 đã mang lại hiệu quả.

Tính đến cuối quý 1/2024, Vinafood 2 còn lỗ lũy kế hơn 2,777 tỷ đồng, hệ quả của chuỗi 10 năm lỗ liên tiếp từ 2013-2022; trong đó, năm 2018 lỗ nặng nhất, gần 1.5 ngàn tỷ đồng.

Vẫn có doanh nghiệp thắng lớn

Tập đoàn Pan (The Pan Group, PAN) vững vàng ngôi đầu lợi nhuận trong nhóm, đạt gần 84 tỷ đồng, hơn gấp đôi quý 1/2023, hỗ trợ từ doanh thu tăng 37%, lên gần 3.5 ngàn tỷ đồng; biên lãi gộp đạt 18%, cải thiện so với mức 17% cùng kỳ.

Công ty cho biết, các mảng kinh doanh chính như giống cây trồng, gạo đóng gói, khử trùng và nông dược, tôm xuất khẩu, bánh kẹo, hạt đóng gói, cá tra xuất khẩu... đều tăng trưởng về doanh thu và lợi nhuận. Riêng lĩnh vực nông nghiệp đóng góp hơn 38% tổng doanh thu và 57% lãi sau thuế toàn Công ty, lần lượt tăng 30% và 24%.

Thành quả của Thương mại Kiên Giang (KTC) là con số lãi cao nhất kể từ quý 3/2022 (tức 7 quý trở lại đây), đạt hơn 14 tỷ đồng, tăng 141% - mức tăng trưởng lợi nhuận cao nhất trong nhóm. Tuy nhiên, kết quả này có được phần lớn nhờ thu nhập từ thanh lý tài sản cố định. Biên lãi gộp gần như đi ngang, khoảng 4%.

Xuất nhập khẩu Kiên Giang (Kigimex, KGM) dẫn đầu về tăng trưởng doanh thu ở mức 206%, đạt hơn 1.6 ngàn tỷ đồng; lãi ròng tăng 36%, lên hơn 3 tỷ đồng.

"Ông lớn" ôm lỗ…

Nông nghiệp Công nghệ cao Trung An (TAR) có lợi nhuận sụt giảm mạnh nhất trong nhóm, còn chưa đầy 3 tỷ đồng, giảm 66%, chủ yếu do chi phí sản xuất tăng cao hơn mọi năm.

Năm ngoái, cùng lý do trên cộng với việc lỗ tỷ giá khiến TAR lỗ ròng khoảng 16 tỷ đồng, trong khi năm 2022 lãi hơn 68 tỷ đồng. Đây cũng là lần đầu tiên doanh nghiệp này lỗ từ khi niêm yết.

Doanh nghiệp gạo có tiếng lâu năm tại An Giang - Angimex (AGM) sau cú sốc nhân sự cao cấp đầu năm 2022 đến nay vẫn chưa thể vực dậy. Đây cũng là doanh nghiệp hiếm hoi trong ngành bị lỗ khi giá vốn ăn mòn hết sạch doanh thu, khiến Angimex tiếp tục lỗ ròng 15 tỷ đồng, nâng lỗ lũy kế tại cuối quý 1 lên trên 175 tỷ đồng, tiệm cận vốn góp chủ sở hữu 182 tỷ đồng.

…nợ nông dân hàng trăm tỷ đồng

Bất ngờ tới từ “ông lớn” gạo miền Tây - Lộc Trời (LTG) đối mặt với rất nhiều khó khăn, nợ nần. Quý 1, doanh thu LTG hơn gấp rưỡi, lên hơn 3.8 ngàn tỷ đồng, với động lực tăng trưởng chính ở mảng gạo. Nhưng biên lãi gộp của mảng gạo mỏng, chỉ 3.5%, kéo giảm biên lãi gộp chung từ 11% xuống còn 6.5%. Cùng với chi phí tài chính tăng cao do lỗ chênh lệch tỷ giá, Lộc Trời lỗ ròng gần 97 tỷ đồng, tăng hơn số lỗ 81 tỷ đồng ở quý 1/2023.

Không những vậy, Lộc Trời gặp lùm xùm nợ hàng trăm tỷ đồng tiền mua lúa của nông dân An Giang cũng như nhiều địa phương khác ở Đồng bằng sông Cửu Long.

Chia sẻ với người viết, đại diện Lộc Trời cho biết, vụ Đông Xuân 2023-2024, Công ty đã thu mua lúa của bà con tỉnh An Giang với tổng giá trị gần 440 tỷ đồng. Tính đến ngày 9/5, Lộc Trời đã thanh toán 280.4 tỷ đồng cho bà con nông dân và còn nợ 159.4 tỷ đồng.

“Do có khoảng lệch về thời gian thanh toán nên đã gây ảnh hưởng đến bà con nông dân. Nguyên nhân xảy ra sự cố do có một số biến động từ các khách mua gạo và ngân hàng" - đại diện Lộc Trời nhấn mạnh - Công ty thậm chí chấp nhận bán lúa khô với giá thấp để ưu tiên khoản chi trả tiền lúa, nhưng vẫn không thu xếp kịp nguồn kinh phí.

Ngày 20/05 vừa qua, Lộc Trời đã phối hợp với Ngân hàng TMCP Tiên Phong (TPBank) hoàn tất việc thanh toán tiền nợ mua lúa vụ Đông Xuân 2023-2024 và gửi lời xin lỗi đến bà con nông dân vì sự cố này.

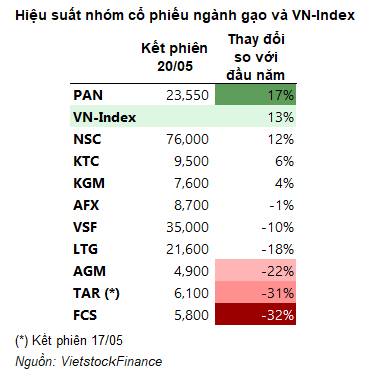

Hẩm hiu cổ phiếu gạo trên sàn chứng khoán

Đi kèm với bức tranh kinh doanh trái chiều, diễn biến cổ phiếu gạo trên sàn chứng khoán khá tiêu cực, hầu hết đều lao dốc, thậm chí có cổ phiếu bị hủy niêm yết.

Ngày 21/05, cổ phiếu TAR chính thức bị hủy niêm yết và ngày giao dịch cuối cùng trên HNX là 20/5, do kiểm toán từ chối cho ý kiến đối với báo cáo tài chính riêng và hợp nhất năm 2023.

Cơ sở của việc từ chối đưa ra ý kiến kiểm toán là TAR đang chờ kết quả xác minh của cơ quan chức năng về đợt phát hành riêng lẻ năm 2021 và vấn đề hàng tồn kho trị giá 1,256 tỷ đồng.

Trước đó, cổ phiếu TAR bị hạn chế giao dịch do chậm nộp BCTC riêng và hợp nhất soát xét bán niên 2023. Kết phiên 17/05, giá cổ phiếu TAR đóng cửa tại 6,100 đồng/cp, giảm hơn 30% so với đầu năm. Thanh khoản bình quân từ đầu năm đạt gần 328 ngàn đơn vị.

Cổ phiếu AGM bị đưa vào diện kiểm soát từ ngày 05/04/2024, do lợi nhuận sau thuế 2 năm gần nhất (2022-2023) là số âm, bên cạnh việc tổ chức kiểm toán có ý kiến ngoại trừ đối với BCTC năm 2023. Kết phiên 20/05, thị giá AGM dừng ở mức 4,900 đồng/cp, giảm 22% so với đầu năm.

Cùng ngày 05/04, cổ phiếu VSF được đưa ra khỏi diện cảnh báo sau khi kiểm toán đưa ra ý kiến chấp nhận toàn phần với BCTC năm 2023. Tuy nhiên, từ đầu năm tới nay, thị giá VSF giảm gần 10% và đang giao dịch quanh vùng 35,000 đồng/cp.

Cổ phiếu LTG và FCS của Lương thực Thành phố Hồ Chí Minh (Foodcosa) là những dấu ấn tiêu cực với mức giảm giá mạnh nhất trong ngành, lần lượt khoảng 18% và 32%.

Riêng cổ phiếu PAN là điểm sáng hiếm hoi trong ngành có mức tăng khoảng 17%, cao hơn mức trung bình 13% VN-Index từ đầu năm.

Bức tranh ngành lúa gạo Việt Nam năm 2023 nhiều điểm sáng khi giá cả, thị trường đầu ra thuận lợi. Những tưởng doanh nghiệp xuất khẩu gạo cũng chung niềm vui, nhưng thực tế không phải ai cũng có lãi.

Theo dữ liệu của Bộ Nông nghiệp và Phát triển nông thôn, khép lại năm 2023, Việt Nam đã xuất khẩu khoảng 8.29 triệu tấn gạo, đem về 4.78 tỷ USD, tăng 16.7% về khối lượng và tăng 38.4% về giá trị so với năm 2022. Đây là con số cao kỷ lục trong hơn 30 năm tham gia xuất khẩu gạo.

2023 cũng là năm nhiều nước gia tăng nhập gạo Việt; trong đó, Philippines là thị trường nhập khẩu gạo lớn nhất với hơn 3.1 triệu tấn, Indonesia 1.15 triệu tấn, Trung Quốc 908 ngàn tấn, Ghana 576 ngàn tấn...

Nhu cầu lớn từ thị trường quốc tế khiến giá gạo xuất khẩu bình quân của Việt Nam liên tục lập đỉnh và cao nhất là 663 USD/tấn vào đầu tháng 12/2023, vượt qua các đối thủ để vươn lên dẫn đầu thế giới.

Đối với doanh nghiệp kinh doanh xuất khẩu gạo, những con số trên tưởng chừng phản ánh một năm thắng đậm, song thực tế hoàn toàn ngược lại, nhiều doanh nghiệp lãi "mỏng như lá lúa", thậm chí lỗ nặng.

Thống kê của VietstockFinance từ 10 doanh nghiệp ngành gạo niêm yết đã công bố kết quả kinh doanh năm 2023, có 5 doanh nghiệp tăng lãi, 2 doanh nghiệp giảm lãi, 2 doanh nghiệp lỗ và 1 doanh nghiệp chuyển từ lỗ sang lãi. Tổng doanh thu đạt hơn 75,505 tỷ đồng, tăng 16% so với năm trước, nhưng lãi ròng chỉ gần 760 tỷ đồng, giảm 14%.

Đứng đầu về tăng trưởng doanh thu 2023 là Xuất nhập khẩu Kiên Giang (Kigimex, UPCoM: KGM) khi đạt gần 7.3 ngàn tỷ đồng, tăng 71% so với năm trước và là mức cao nhất kể từ khi cổ phần hóa vào năm 2016. Kết quả này đã giúp Công ty lãi ròng 12.5 tỷ đồng, gấp 2.2 lần.

Xét về con số tuyệt đối, Tổng Công ty Lương thực Miền Nam (Vinafood 2, UPCoM: VSF) đứng đầu nhóm, đạt doanh thu hơn 23 ngàn tỷ đồng, tăng 33% và lãi sau thuế đạt gấp đôi với 63 tỷ đồng - mức kỷ lục từ trước đến nay. Lãi ròng khoảng 23 tỷ đồng, trong khi năm trước lỗ 9 tỷ đồng.

Đáng chú ý, năm 2023, Vinafood 2 đã bán ra hơn 1.5 triệu tấn gạo, vượt gần 70% kế hoạch năm, tăng 31% so với cùng kỳ (trong đó, xuất khẩu đạt sản lượng gần 1.3 triệu tấn).

Thực tế cho thấy, từ khi cổ phần hóa vào năm 2018 đến nay, dù đạt mức doanh thu trên 16 ngàn tỷ đồng mỗi năm, Vinafood 2 vẫn liên tục thua lỗ hoặc lãi rất mỏng, do biên lợi nhuận thấp là đặc thù của ngành xuất khẩu gạo. Tính đến cuối năm 2023, Công ty vẫn lỗ lũy kế 2,778 tỷ đồng, hệ quả của chuỗi 10 năm lỗ liên tiếp từ 2013-2022, trong đó lỗ nặng nhất là năm 2018 với gần 1.5 ngàn tỷ đồng.

Lợi nhuận ròng của Vinafood 2 từ năm 2013 đến nay (Đvt: Tỷ đồng)

Quán quân lợi nhuận năm qua thuộc về Tập đoàn Pan (The Pan Group, HOSE: PAN), đạt kỷ lục 408 tỷ đồng, tăng 9% so với năm trước và chiếm 54% lợi nhuận cả nhóm. Mảng gạo đóng gói đóng góp đáng kể vào lợi nhuận toàn Công ty, biên lãi gộp mảng này tăng từ 9% lên hơn 15%.

Chung niềm vui khoe lãi kỷ lục, Lương thực Thành phố Hồ Chí Minh (Foodcosa, UPCoM: FCS) dù lãi ròng chỉ 1 tỷ đồng nhưng gấp 10 lần so với năm trước. Do thua lỗ 6 năm liên tiếp từ 2016 - 2021, Công ty còn lỗ lũy kế 193 tỷ đồng tại thời điểm cuối năm 2023.

Lợi nhuận sau thuế của FCS từ năm 2015 đến nay (Đvt: Tỷ đồng)Nguồn: VietstockFinance

Chi phí lãi vay đè nặng

Nhìn bên ngoài, tuy các doanh nghiệp ngành gạo đang có điều kiện kinh doanh thuận lợi, nhưng hệ quả của việc tăng cường vay nợ ngay trong thời gian lãi suất ngân hàng đạt đỉnh đẩy chi phí lãi vay trở thành gánh nặng, bào mòn lợi nhuận.

Năm 2023, nợ vay ngắn hạn của Tập đoàn Lộc Trời tăng 66%, lên 6,227 tỷ đồng; trong khi đó, nợ vay dài hạn chiếm tỷ trọng không đáng kể. Công ty chịu chi phí lãi vay lên tới 582 tỷ đồng, gấp 2.4 lần so với năm trước.

Đáng nói, lãi vay không phải là gánh nặng duy nhất của Lộc Trời. Tại cuối năm 2023, khoản giá trị các khoản nợ khó đòi đạt trên 1,000 tỷ đồng (gấp 3 lần) và phải trích lập dự phòng 564 tỷ đồng. Điều này đẩy chi phí quản lý của doanh nghiệp tăng vọt từ gần 400 tỷ đồng lên gần 720 tỷ đồng.

Hai nguyên nhân trên đẩy lãi ròng 2023 của “ông lớn” ngành gạo miền Tây xuống 256 tỷ đồng, giảm 36% so với năm trước, trong khi doanh thu đạt kỷ lục trên 16 ngàn tỷ đồng.

Doanh thu từng mảng kinh doanh chính năm 2023 của Lộc TrờiNguồn: BCTC LTG

Xét về cơ cấu doanh thu, mảng gạo đóng góp hơn 11 ngàn tỷ đồng, tăng 75% và chiếm tỷ trọng 68%. Tuy nhiên, biên lãi gộp mảng này rất mỏng, chỉ 2%, đóng góp không nhiều vào lợi nhuận toàn Công ty. Mảng kinh doanh thuốc bảo vệ thực vật lại có biên lãi gộp tới 57%, dù doanh thu chỉ bằng 38% doanh thu mảng gạo. Đây vẫn là mảng mang lại nguồn lợi nhuận chính cho Lộc Trời từ trước đến nay.

Chung cảnh ngộ, Xuất nhập khẩu Nông sản Thực phẩm An Giang (Afiex, UPCoM: AFX) phải trả lãi vay 50 tỷ đồng, gấp 2.3 lần so với năm trước và chiếm tới 54% lãi gộp của Công ty. Sau cùng, lãi ròng cả năm giảm 7%, xuống 27 tỷ đồng.

Đón kết quả đáng buồn hơn cả, Xuất nhập khẩu An Giang (Angimex, HOSE: AGM) và Nông nghiệp Công nghệ cao Trung An lần lượt lỗ 208 tỷ đồng và 18 tỷ đồng trong năm 2023.

Đây cũng là lần đầu Trung An thua lỗ kể từ khi cổ phần hóa vào năm 2016. Còn với Angimex, doanh nghiệp gạo ở An Giang đã nâng tổng lỗ lũy kế tại cuối năm 2023 lên hơn 153 tỷ đồng.

Điều này đồng nghĩa việc 2 doanh nghiệp trên không thể hoàn thành kế hoạch có lãi đã đề ra năm 2023. Trái lại, FCS và KGM là 2 doanh nghiệp ngành gạo công bố vượt xa kế hoạch lợi nhuận cả năm. Gây thất vọng khi chưa thực hiện được 75% mục tiêu lợi nhuận 2023 là LTG và PAN.

Cổ phiếu gạo "nổi sóng"

Nhóm cổ phiếu gạo thường bị ảnh hưởng bởi tính chu kỳ, mà cụ thể là giá gạo liên tục tăng kỷ lục trong năm 2023 đã thúc đẩy sự quan tâm của giới đầu tư. Tính chung cả năm, các cổ phiếu gạo như VSF, FCS, LTG, PAN và KTC đều bật tăng mạnh, với mức tăng cao hơn mức tăng trung bình 12% của VN-Index.

Cổ phiếu VSF có mức tăng giá vượt trội nhất (+800%). Từ cuối tháng 7/2023, cổ phiếu này tăng kịch trần 11 phiên, giúp thị giá tăng từ quanh 8,000 đồng/cp lên 37,400 đồng/cp; thanh khoản cũng cải thiện lên hàng chục ngàn cp/ngày, so với chỉ vài ngàn đơn vị như thông thường.

Theo đà tăng của giá gạo, cổ phiếu AGM cũng gây chú ý trên thị trường giai đoạn cuối tháng 7 với chuỗi tăng trần 12 phiên liên tiếp (+122%, lên 13,500 đồng/cp). Tuy nhiên, sau chuỗi tăng, cổ phiếu này lao dốc với nhiều phiên giảm sàn khi nhận quyết định đình chỉ giao dịch từ giữa tháng 9/2023. Tính chung cả năm, thị giá AGM giảm 35%.

Bước sang năm 2024, nhóm cổ phiếu gạo dường như đánh mất phong độ. Tính từ đầu năm đến ngày 06/03, PAN và NSC là 2 mã có cùng mức tăng 13% - cao hơn so với mức tăng trung bình 12% của VN-Index. Trong khi đó, một số cổ phiếu như KTC (-21%), VSF hay FCS (-8%) tỏ ra hụt hơi ngay từ đầu năm.

Năm 2024 sẽ tiếp tục “sáng”?

Theo Bộ Nông nghiệp và Phát triển nông thôn (NN&PTNN), năm 2024, sản lượng gạo toàn cầu có thể đạt kỷ lục gần 520 triệu tấn; đồng thời, mức tiêu thụ cũng tiến sát 525 triệu tấn. Lượng gạo tồn kho toàn cầu giảm, chỉ còn hơn 160 triệu tấn.

Nhu cầu tiêu thụ lớn hơn năng lực sản xuất, trong khi tồn kho cuối kỳ lại suy giảm. Điều này cho thấy, bức tranh chung của toàn ngành gạo thế giới năm 2024 dự báo tiếp tục “sáng” cho các quốc gia có lợi thế xuất khẩu như Việt Nam.

Trước bối cảnh đó, những doanh nghiệp tích trữ được lượng tồn kho lớn sẽ trực tiếp được hưởng lợi. Tuy nhiên, lượng gạo tồn kho cuối năm 2023 tại hầu hết doanh nghiệp đều giảm, phải thu mua thêm mới đủ xuất khẩu.

Dẫn đầu tăng trưởng tồn kho là KGM khi đạt 492 tỷ đồng, tăng 153% so với đầu năm. Trong khi đó, tồn kho của Angimex, Trung An giảm mạnh lần lượt 81% và 24%, xuống 25 tỷ đồng và hơn 1 ngàn tỷ đồng.

Với Lộc Trời, tồn kho giảm 7%, còn gần 2 ngàn tỷ đồng; tuy nhiên, trích lập dự phòng tăng hơn 10 lần, từ 4 tỷ đồng lên 47 tỷ đồng. Mức giảm tồn kho do nguyên vật liệu, hàng mua đang đi đường giảm mạnh, song thành phẩm lại tăng mạnh từ 841 tỷ đồng lên 1,222 tỷ đồng.

Thực tế cho thấy, ngay từ đầu năm 2024, nhiều tin vui đã đến với ngành lúa gạo Việt Nam khi nhiều hợp đồng, biên bản ghi nhớ về xuất khẩu gạo đã được ký kết. Đầu tiên là 7 doanh nghiệp Việt Nam trúng 10/17 gói thầu, cung cấp trên 300 ngàn tấn gạo cho Indonesia.

Theo thông tin từ Bộ NN&PTNT, năm 2024, Hàn Quốc có thể tổ chức 9 lần mở thầu để nhập khẩu gạo từ một số nước trên thế giới. Trong đó, quốc gia này dành cho Việt Nam tổng lượng hạn ngạch là 55,112 tấn.

Bên cạnh đó, Việt Nam đã ký biên bản ghi nhớ bán 1.5 - 2 triệu tấn gạo/năm cho Philippines trong 5 năm. Ngoài ra, một số doanh nghiệp xuất khẩu gạo của Việt Nam cũng chia sẻ, đang nhận được nhiều đơn hàng từ các đối tác Phillippines ngay từ đầu năm.

Theo đánh giá chung của ông Đỗ Hà Na - Chủ tịch HĐQT Intimex Group, nhìn trên tổng thể cung, cầu và tồn kho, thị trường gạo năm 2024 vẫn có lợi cho người bán. Tuy nhiên, thị trường lúa gạo luôn gắn liền với yếu tố thời tiết và địa - chính trị nên rất khó có thể đưa ra được dự báo chính xác.

Thế Mạnh

FILI

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。