行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)公:--

预: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)公:--

预: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)公:--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)公:--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)公:--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)公:--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)公:--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)公:--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)公:--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)公:--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)公:--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)公:--

预: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)公:--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)公:--

预: --

美国当周钻井总数

美国当周钻井总数公:--

预: --

前: --

美国当周石油钻井总数

美国当周石油钻井总数公:--

预: --

前: --

美国消费信贷 (季调后) (10月)

美国消费信贷 (季调后) (10月)公:--

预: --

中国大陆外汇储备 (11月)

中国大陆外汇储备 (11月)公:--

预: --

前: --

日本贸易账 (10月)

日本贸易账 (10月)公:--

预: --

前: --

日本名义GDP季率修正值 (第三季度)

日本名义GDP季率修正值 (第三季度)公:--

预: --

前: --

中国大陆进口额年率 (人民币) (11月)

中国大陆进口额年率 (人民币) (11月)公:--

预: --

前: --

中国大陆出口额 (11月)

中国大陆出口额 (11月)公:--

预: --

前: --

中国大陆进口额 (人民币) (11月)

中国大陆进口额 (人民币) (11月)公:--

预: --

前: --

中国大陆贸易账 (人民币) (11月)

中国大陆贸易账 (人民币) (11月)公:--

预: --

前: --

中国大陆出口额年率 (美元) (11月)

中国大陆出口额年率 (美元) (11月)公:--

预: --

前: --

中国大陆进口额年率 (美元) (11月)

中国大陆进口额年率 (美元) (11月)公:--

预: --

前: --

德国工业产出月率 (季调后) (10月)

德国工业产出月率 (季调后) (10月)公:--

预: --

欧元区Sentix投资者信心指数 (12月)

欧元区Sentix投资者信心指数 (12月)公:--

预: --

前: --

加拿大全国经济信心指数

加拿大全国经济信心指数公:--

预: --

前: --

英国BRC同店零售销售年率 (11月)

英国BRC同店零售销售年率 (11月)--

预: --

前: --

英国BRC总体零售销售年率 (11月)

英国BRC总体零售销售年率 (11月)--

预: --

前: --

澳大利亚隔夜拆借利率

澳大利亚隔夜拆借利率--

预: --

前: --

澳联储利率决议

澳联储利率决议 澳联储主席布洛克召开货币政策新闻发布会

澳联储主席布洛克召开货币政策新闻发布会 德国出口月率 (季调后) (10月)

德国出口月率 (季调后) (10月)--

预: --

前: --

美国NFIB小型企业信心指数 (季调后) (11月)

美国NFIB小型企业信心指数 (季调后) (11月)--

预: --

前: --

墨西哥12个月通胀年率 (CPI) (11月)

墨西哥12个月通胀年率 (CPI) (11月)--

预: --

前: --

墨西哥核心CPI年率 (11月)

墨西哥核心CPI年率 (11月)--

预: --

前: --

墨西哥PPI年率 (11月)

墨西哥PPI年率 (11月)--

预: --

前: --

美国当周红皮书商业零售销售年率

美国当周红皮书商业零售销售年率--

预: --

前: --

美国JOLTS职位空缺 (季调后) (10月)

美国JOLTS职位空缺 (季调后) (10月)--

预: --

前: --

中国大陆M1货币供应量年率 (11月)

中国大陆M1货币供应量年率 (11月)--

预: --

前: --

中国大陆M0货币供应量年率 (11月)

中国大陆M0货币供应量年率 (11月)--

预: --

前: --

中国大陆M2货币供应量年率 (11月)

中国大陆M2货币供应量年率 (11月)--

预: --

前: --

美国EIA当年短期前景原油产量预期 (12月)

美国EIA当年短期前景原油产量预期 (12月)--

预: --

前: --

美国EIA次年天然气产量预期 (12月)

美国EIA次年天然气产量预期 (12月)--

预: --

前: --

美国EIA次年短期原油产量预期 (12月)

美国EIA次年短期原油产量预期 (12月)--

预: --

前: --

EIA月度短期能源展望报告

EIA月度短期能源展望报告 美国当周API汽油库存

美国当周API汽油库存--

预: --

前: --

美国当周API库欣原油库存

美国当周API库欣原油库存--

预: --

前: --

美国当周API原油库存

美国当周API原油库存--

预: --

前: --

美国当周API精炼油库存

美国当周API精炼油库存--

预: --

前: --

韩国失业率 (季调后) (11月)

韩国失业率 (季调后) (11月)--

预: --

前: --

日本路透短观非制造业景气判断指数 (12月)

日本路透短观非制造业景气判断指数 (12月)--

预: --

前: --

日本路透短观制造业景气判断指数 (12月)

日本路透短观制造业景气判断指数 (12月)--

预: --

前: --

日本国内企业商品价格指数月率 (11月)

日本国内企业商品价格指数月率 (11月)--

预: --

前: --

日本国内企业商品价格指数年率 (11月)

日本国内企业商品价格指数年率 (11月)--

预: --

前: --

中国大陆PPI年率 (11月)

中国大陆PPI年率 (11月)--

预: --

前: --

中国大陆CPI月率 (11月)

中国大陆CPI月率 (11月)--

预: --

前: --

无匹配数据

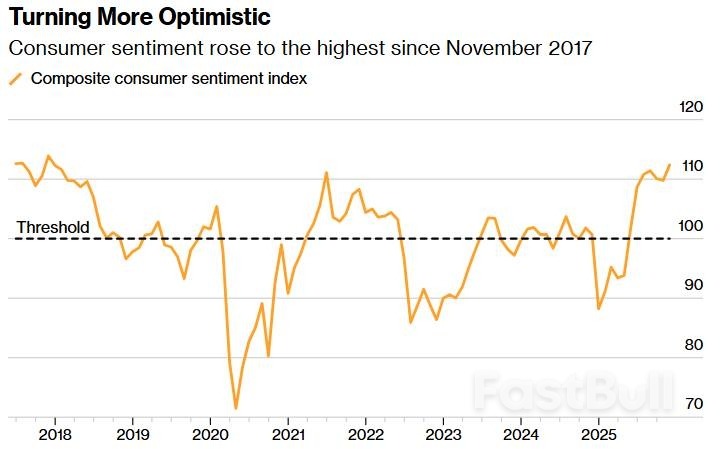

韩国消费者信心指数跃升至 8 年来的新高,得益于强劲的经济增长。

11 月份,韩国消费者信心指数创下八年来的新高。这一增长得益于与美国达成的贸易协议,该协议缓解了出口前景的不确定性,同时夏季的经济增长也超出预期。这一增长是继连续两个月下滑之后出现的。今年韩国的出口总体保持稳定,得益于半导体出货量的强劲增长(这得益于对人工智能和数据中心的需求),即便美国提高关税对市场情绪造成了影响。

10 月下旬,首尔和华盛顿方面最终确定了这项 3500 亿美元投资计划的细节,该计划是协议的核心内容,旨在将美国对韩国商品征收的关税降至 15%。双方本月早些时候正式签署了谅解备忘录,进一步缓解了贸易方面的不确定性。

韩国央行将于周四召开利率制定会议,届时将公布今年及明年经济和通胀的最新预测数据,预计还会评估首尔公寓价格持续上涨所带来的金融稳定风险,并据此决定是否延长当前的宽松政策周期。政策制定者还将考虑超出预期的第三季度经济增长情况,这可能会使他们不愿进一步采取货币刺激措施。韩国第三季度GDP较上一季度增长了 1.2%,高于市场预期的 1%的增长幅度。

韩国央行表示,一项追踪住房价格预期的子指数自 7 月以来首次出现下降,下降了 3 个点至 119。由于韩国政府在 10 月出台新限制措施后公寓价格增长放缓,这一指数有所下降。家庭债务预期也下降了 1 个点至 98,这是自 5 月以来的首次下降。

德意志银行认为比特币这轮暴跌逻辑已经发生根本性变化。

11月24日,德意志银行发表研报认为,与以往主要由散户投机驱动的崩盘不同,比特币本轮调整下跌是由宏观经济逆风、美联储鹰派信号、监管进程停滞、机构资金外流,以及长期持有者获利了结这"五重冲击"共同作用的结果。

数据显示,比特币从10月初约12.5万美元的峰值暴跌近35%至8万美元附近,导致加密市场总市值蒸发约1万亿美元。这一轮调整不再是单一的币圈内部事件,而是比特币日益融入全球宏观金融体系后,其作为风险资产属性的集中体现。

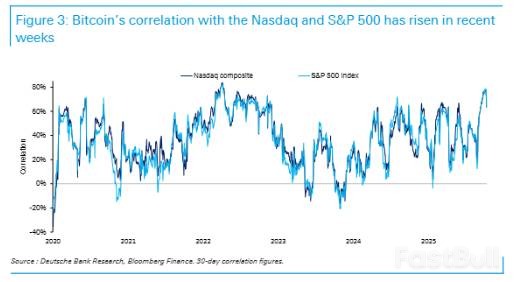

研报强调,比特币与科技股的相关性已大幅提高,其"数字黄金"的避险叙事在当前环境下正面临严峻考验。这预示着比特币的投资逻辑正在发生根本性转变,风险管理的重要性被提到了前所未有的高度。

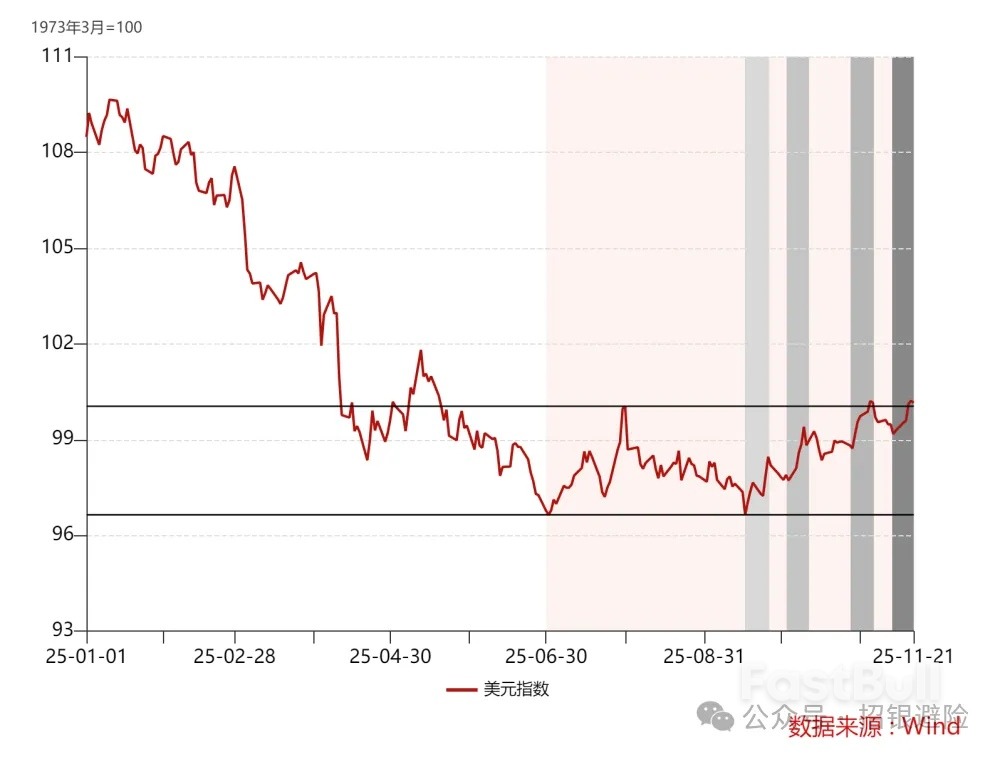

比特币此次下跌与美股等风险资产同步下滑,显示其作为防御性对冲工具的功能尚未建立。

德银指出,随着美国政府停摆、全球贸易紧张局势重燃以及对AI相关估值的担忧,美股走弱之际,比特币的价格走势更像一只高增长的科技股,而非独立于市场的价值储存工具。

数据显示,2025年迄今,比特币与纳斯达克100指数的日均相关性达到46%,与标普500指数的相关性升至42%。

这两项相关性在最近几周急剧上升,达到类似2022年新冠疫情市场压力时期的水平。由于比特币全天候交易且具有更高的贝塔系数,通常领先于标普500指数的走势。

相比之下,黄金和美国国债等传统避险资产近期表现优异。

例如10月10日,特朗普政府发表关税威胁后,比特币下跌5.6%,而黄金上涨1.03%,10年期美债收益率上涨10.6个基点。

尽管黄金较10月中旬峰值下跌超过3%,10年期美债收益率较10月22日上升约11个基点(从3.95%),但两者表现仍远好于比特币。

市场对美联储货币政策路径的不确定性,是引发比特币下跌的另一个关键驱动因素。

报告强调了比特币价格与美联储利率之间强烈的负相关性。

例如,在2022年美联储加息周期中,二者的相关性高达-90%;而在2020年降息周期中,相关性为-27%,降息推动了比特币价格上涨。

此前10月份,尽管美联储降息25个基点,但当主席鲍威尔表示"12月进一步降息并非板上钉钉,远非如此"时,比特币价格大跌。

紧接着在11月4日,美联储理事库克再次表示不保证12月会降息,比特币应声下跌超过6%。

今年迄今,比特币回报率与美联储利率的相关性为-13%。这清晰地表明,任何关于收紧货币政策或暂停宽松的信号,都会对依赖流动性的比特币市场构成直接打击。

7月,美国众议院批准了两党支持的《数字资产市场CLARITY法案》,为数字资产分类设定框架,并确立商品期货交易委员会(CFTC)为行业主要监管机构,这推动了加密货币的广泛反弹。

然而,夏季以来的势头已经停滞。

报告指出,共和党参议员蒂姆·斯科特最近表示,由于美国政府此前长期停摆以及两党在去中心化金融(DeFi)身份验证和反洗钱控制方面的分歧,该法案在2026年前不会被参议院签署。

监管势头的停滞,直接阻碍了比特币的投资组合整合和流动性的深化。

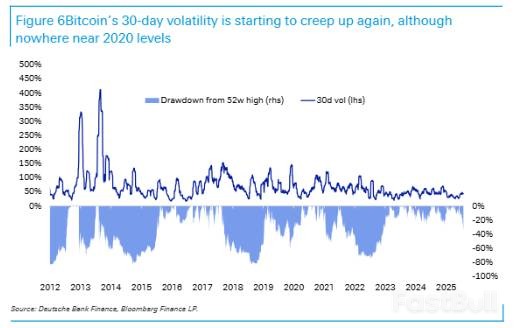

报告数据显示,随着监管预期的降温,比特币的波动性从8月份20%的低点回升至39%。

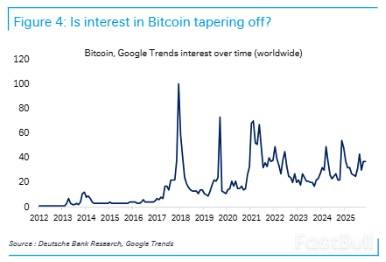

同时,德意志银行的数据显示,市场采用率出现停滞,美国零售加密用户的使用率从7月的17%下降到10月的15%。谷歌趋势数据也显示,全球对比特币的兴趣正在减弱。

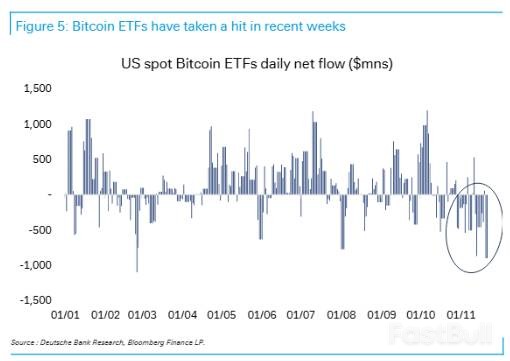

本轮下跌中,流动性枯竭与机构资金外流形成了一个恶性循环。

10月10日的抛售就是一个典型案例。根据Kaiko Research的数据,当天主要加密货币交易所的订单簿深度大幅下降,卖盘流动性甚至一度消失了几分钟。

这种流动性缺口放大了价格下跌的冲击力,并削弱了做市商提供流动性的意愿。

与今年早些时候现货比特币ETF吸引数十亿美元资金注入从而支撑市场流动性相反,近期的抛售引发了机构资金的大量外流。

彭博社数据显示,美国现货比特币ETF在近期出现了大规模的单日净流出。这种机构性的撤出进一步加剧了市场的抛压和流动性紧张,导致自10月高点以来,整个加密市场总市值缩水了约24%,超过1万亿美元。

与以往主要由新手或杠杆交易者驱动的加密货币崩盘不同,本次调整中长期比特币持有者进行了获利了结。

研报援引区块链数据显示,长期持有者在过去一个月出售了超过80万枚比特币,为2024年1月以来的最高水平。

今年早些时候,许多长期投资者一直在积累或持有比特币应对波动,支撑了供需动态。Glassnode数据显示,随着价格下跌,多年持有者减少了持仓,增加了流通供应。

与此同时,比特币波动性上升和更广泛的加密市场下跌让许多交易者保持防御姿态。

加密恐惧与贪婪指数在11月21日跌至11点,为今年最低水平。尽管比特币日趋成熟,但最近的回撤足以促使甚至长期持有者降低风险,强化了近期的看跌势头。

比特币的30日波动率再次攀升,目前已达到39%,尽管尚未达到2020年的水平。市场参与者讨论的杠杆交易在抛售期间被追加保证金也加剧了看跌情绪。

德银认为,比特币在此次调整后能否企稳仍不确定。展望未来,比特币被纳入主流投资组合可能将分阶段继续。

近期针对加密市场结构的监管改革有望带来更明确的政策框架,从而增强机构投资者的信心。同时,大型金融机构对稳定币的采用也有望提升整个市场的流动性。

此外,各国政府和央行对数字货币的兴趣日益浓厚,例如卢森堡和捷克共和国近期推出的举措,都显示出官方层面对加密货币市场的参与度正在提升。

然而,研报强调不确定性及杠杆效应可能会加剧比特币价格波动,因此随着加密货币市场的发展,实施严格的风险管理措施至关重要。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。