行情

新闻

分析

用户

快讯

财经日历

学习

数据

- 名称

- 最新值

- 前值

VIP跟单

所有跟单

所有比赛

欧元区IHS Markit 建筑业PMI (11月)

欧元区IHS Markit 建筑业PMI (11月)公:--

预: --

前: --

意大利IHS Markit 建筑业PMI (11月)

意大利IHS Markit 建筑业PMI (11月)公:--

预: --

前: --

英国Markit/CIPS建筑业PMI (11月)

英国Markit/CIPS建筑业PMI (11月)公:--

预: --

前: --

法国10年期OA国债拍卖平均收益率

法国10年期OA国债拍卖平均收益率公:--

预: --

前: --

欧元区零售销售月率 (10月)

欧元区零售销售月率 (10月)公:--

预: --

前: --

欧元区零售销售年率 (10月)

欧元区零售销售年率 (10月)公:--

预: --

前: --

巴西GDP年率 (第三季度)

巴西GDP年率 (第三季度)公:--

预: --

前: --

美国挑战者企业裁员人数 (11月)

美国挑战者企业裁员人数 (11月)公:--

预: --

前: --

美国挑战者企业裁员月率 (11月)

美国挑战者企业裁员月率 (11月)公:--

预: --

前: --

美国挑战者企业裁员年率 (11月)

美国挑战者企业裁员年率 (11月)公:--

预: --

前: --

美国当周初请失业金人数四周均值 (季调后)

美国当周初请失业金人数四周均值 (季调后)公:--

预: --

前: --

美国当周初请失业金人数 (季调后)

美国当周初请失业金人数 (季调后)公:--

预: --

前: --

美国当周续请失业金人数 (季调后)

美国当周续请失业金人数 (季调后)公:--

预: --

前: --

加拿大Ivey PMI (季调后) (11月)

加拿大Ivey PMI (季调后) (11月)公:--

预: --

前: --

加拿大Ivey PMI (未季调) (11月)

加拿大Ivey PMI (未季调) (11月)公:--

预: --

前: --

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)

美国非国防资本耐用品订单月率修正值 (不含飞机) (季调后) (9月)公:--

预: --

美国工厂订单月率 (不含运输) (9月)

美国工厂订单月率 (不含运输) (9月)公:--

预: --

前: --

美国工厂订单月率 (9月)

美国工厂订单月率 (9月)公:--

预: --

前: --

美国工厂订单月率 (不含国防) (9月)

美国工厂订单月率 (不含国防) (9月)公:--

预: --

前: --

美国当周EIA天然气库存变动

美国当周EIA天然气库存变动公:--

预: --

前: --

沙特阿拉伯原油产量

沙特阿拉伯原油产量公:--

预: --

前: --

美国当周外国央行持有美国国债

美国当周外国央行持有美国国债公:--

预: --

前: --

日本外汇储备 (11月)

日本外汇储备 (11月)公:--

预: --

前: --

印度回购利率

印度回购利率公:--

预: --

前: --

印度基准利率

印度基准利率公:--

预: --

前: --

印度逆回购利率

印度逆回购利率公:--

预: --

前: --

印度央行存款准备金率

印度央行存款准备金率公:--

预: --

前: --

日本领先指标初值 (10月)

日本领先指标初值 (10月)公:--

预: --

前: --

英国Halifax房价指数年率 (季调后) (11月)

英国Halifax房价指数年率 (季调后) (11月)公:--

预: --

前: --

英国Halifax房价指数月率 (季调后) (11月)

英国Halifax房价指数月率 (季调后) (11月)公:--

预: --

前: --

法国经常账 (未季调) (10月)

法国经常账 (未季调) (10月)--

预: --

前: --

法国贸易账 (季调后) (10月)

法国贸易账 (季调后) (10月)--

预: --

前: --

法国工业产出月率 (季调后) (10月)

法国工业产出月率 (季调后) (10月)--

预: --

前: --

意大利零售销售月率 (季调后) (10月)

意大利零售销售月率 (季调后) (10月)--

预: --

前: --

欧元区就业人数年率 (季调后) (第三季度)

欧元区就业人数年率 (季调后) (第三季度)--

预: --

前: --

欧元区GDP年率终值 (第三季度)

欧元区GDP年率终值 (第三季度)--

预: --

前: --

欧元区GDP季率终值 (第三季度)

欧元区GDP季率终值 (第三季度)--

预: --

前: --

欧元区就业人数季率终值 (季调后) (第三季度)

欧元区就业人数季率终值 (季调后) (第三季度)--

预: --

前: --

欧元区就业人数终值 (季调后) (第三季度)

欧元区就业人数终值 (季调后) (第三季度)--

预: --

巴西PPI月率 (10月)

巴西PPI月率 (10月)--

预: --

前: --

墨西哥消费者信心指数 (11月)

墨西哥消费者信心指数 (11月)--

预: --

前: --

加拿大失业率 (季调后) (11月)

加拿大失业率 (季调后) (11月)--

预: --

前: --

加拿大就业参与率 (季调后) (11月)

加拿大就业参与率 (季调后) (11月)--

预: --

前: --

加拿大就业人数 (季调后) (11月)

加拿大就业人数 (季调后) (11月)--

预: --

前: --

加拿大兼职就业人数 (季调后) (11月)

加拿大兼职就业人数 (季调后) (11月)--

预: --

前: --

加拿大全职就业人数 (季调后) (11月)

加拿大全职就业人数 (季调后) (11月)--

预: --

前: --

美国个人收入月率 (9月)

美国个人收入月率 (9月)--

预: --

前: --

美国达拉斯联储PCE物价指数年率 (9月)

美国达拉斯联储PCE物价指数年率 (9月)--

预: --

前: --

美国PCE物价指数年率 (季调后) (9月)

美国PCE物价指数年率 (季调后) (9月)--

预: --

前: --

美国PCE物价指数月率 (9月)

美国PCE物价指数月率 (9月)--

预: --

前: --

美国个人支出月率 (季调后) (9月)

美国个人支出月率 (季调后) (9月)--

预: --

前: --

美国核心PCE物价指数月率 (9月)

美国核心PCE物价指数月率 (9月)--

预: --

前: --

美国密歇根大学五年通胀年率初值 (12月)

美国密歇根大学五年通胀年率初值 (12月)--

预: --

前: --

美国核心PCE物价指数年率 (9月)

美国核心PCE物价指数年率 (9月)--

预: --

前: --

美国实际个人消费支出月率 (9月)

美国实际个人消费支出月率 (9月)--

预: --

前: --

美国五至十年期通胀率预期 (12月)

美国五至十年期通胀率预期 (12月)--

预: --

前: --

美国密歇根大学现况指数初值 (12月)

美国密歇根大学现况指数初值 (12月)--

预: --

前: --

美国密歇根大学消费者信心指数初值 (12月)

美国密歇根大学消费者信心指数初值 (12月)--

预: --

前: --

美国密歇根大学一年期通胀率预期初值 (12月)

美国密歇根大学一年期通胀率预期初值 (12月)--

预: --

前: --

无匹配数据

美国收入不平等加剧,代际流动性下降。1971-2023年,生活在高收入家庭的美国人比例从11%上升到19%,中等收入家庭的美国人比例从61%降至51%。

美国总统唐纳德·特朗普周一表示,如果最高法院裁定关税非法,政府可能需要偿还超过2万亿美元的关税收入和投资。

特朗普在社交媒体上发文称,那些反对他贸易关税的人故意低估了偿还成本的估算,以便最高法院更倾向于做出不利于关税的裁决。

"我们实际上需要偿还的关税收入和投资将超过2万亿美元,这本身就将是一场国家安全灾难,"特朗普在Truth.Social上发文表示。

特朗普的关税政策目前正在最高法院审理,面临一系列法律挑战。在上周的口头辩论中,最高法院法官对特朗普根据1977年《国际紧急经济权力法》实施关税的能力表示质疑。

但目前尚不清楚法院最终将如何裁决。特朗普也警告称,他可以找到其他途径来实施关税。

特朗普本周早些时候提出了从关税收入中向美国公民发放2000美元的可能性。

2025年迄今,政府贸易关税收入大幅增长,此前特朗普宣布对一系列主要美国贸易伙伴征收关税。但分析师质疑这种状况能维持多久,因为关税实际上由美国进口商承担,并被认为推高了多个板块的通胀。

来源:早安汇市

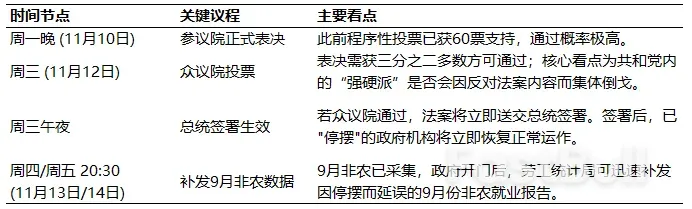

来源:早安汇市经过整整41天的政府停摆,美国参议院终于在当地时间周一(11月10日)达成关键协议,定于当晚启动一系列8项表决,其中最后一项就是通过短期政府资金法案,预计将以微弱优势过关。这场罕见的周日深夜会议,以60比40票艰难推进法案,正式宣告"重开政府"进入倒计时。一旦参议院通过,法案将立即移交众议院,议长迈克·约翰逊放话:最快周三就能表决。

参议院计划于当地时间下午5:30(北京时间周二凌晨6:30)开始一系列8项表决。该系列的第八项也是最后一项表决将是政府资金法案的通过表决,预计将获得通过。参议院表决有时会耗时较长,除非参议员们有动力快速推进。完成所有8项表决可能需要3小时。

他特别强调,目前全美近一半国内航班取消或延误,航空系统因缺空中交通管制员已濒临瘫痪,"别等了,现在就订机票!"约翰逊还乐观表示,相信共和党议员会"全员支持"参议院版本。

当记者追问是否会执行法案中"撤销停摆期间大规模解雇"的条款时,特朗普干脆回应:"我会遵守协议。这个协议非常好。"

此言一出,等于给联邦雇员吃下定心丸——数十万被裁员或无薪休假的公务员,终于看到复职希望。

他透露,众议院民主党正考虑动用"强制表决请愿"(discharge petition),只要凑齐218个签名,就能绕过议长强行表决补贴延期。目前已有数名共和党议员私下支持一年延期,但约翰逊明确表态:"我不会承诺任何表决时间。"

杰弗里斯还对特朗普政府能否兑现"撤销解雇"承诺"深表怀疑":"他们的动机值得高度警惕。"

他强调,核心问题不是停摆,而是"共和党制造的医疗危机必须彻底解决"。

他同时承诺:坚持无薪上班者,每人奖励1万美元"爱国奖金";而请假者"将在我心里留下负面记录",甚至建议他们"立刻辞职,零遣散费,立即被爱国者取代"。此言一出,引发管制员工会强烈抗议。

舒默本人则在议场痛批:"共和党向特朗普下跪,拒绝解决医疗危机,现在后果由他们承担!"

周二,WTI继续停留在60美元/桶附近震荡,未能延续前一交易日的涨幅;布伦特原油则维持在64美元/桶 左右。

市场短期缺乏方向,投资者正等待更明确的信号。供需关系出现松动迹象,WTI即期价差缩窄至仅9美分,为2月以来最低。即期价差反映市场对近期供应是否紧缺,而缩窄通常意味着 需求放缓、库存压力可能上升。

市场分析机构指出:"价差压缩意味着短期供需平衡正在松动,投资者对供应过剩的担忧升温。"

市场分析机构指出:"价差压缩意味着短期供需平衡正在松动,投资者对供应过剩的担忧升温。"

油市进入"观望模式",多份关键报告将在72小时内集中发布本周将成为影响油价方向的重要节点。

周三,OPEC将率先发布最新月度市场分析,揭示成员国产量及供应策略。同一天,国际能源署(IEA)将推出年度展望,对2025年与2026年的全球原油需求和供应趋势作出预测。

紧接着,IEA将在周四发布月度原油市场报告,以更高频的数据追踪库存以及区域能源流向的变化。三份报告连发,使市场进入 "数据前的静默期"。

交易员普遍在等待结果落地后再决定押注方向。国际能源署曾表示:"未来供应扩张速度明显快于需求增长,全球原油市场存在供应过剩风险。"

报告内容若强化供应提升预期,油价可能下探;若出现减产倾向,油价有望获得支撑。印度原油进口趋势成为新的影响变量在美国与印度之间的贸易担忧情绪影响下,印度减少了俄罗斯原油的购买量,外界关注其是否将重新增加来自其他地区的采购。

行业人士指出:"印度进口结构的变化,可能重新塑造区域原油流向。"这意味着,油市不仅受到供需本身影响,还受到地缘与全球能源博弈的加持。

从WTI的日线图形态来看,油价持续在60美元关键支撑附近横盘,小实体K线密集出现,显示市场等待突破方向。短期均线MA5与MA10趋于走平,RSI指标位于中轴附近,表明多空力量暂时均衡。

如果WTI能突破60.5—61美元区域,上方目标将指向62.3美元的压力带;相反,一旦跌破60美元整数关口,油价可能在58.5美 寻找下一支撑。

油价的核心矛盾正从"需求端的不确定性"转向"供应端是否继续上升"。技术面在等待突破,而基本面——特别是OPEC与IEA的连续报告,将决定突破方向。

美联储理事斯蒂芬·米兰(Stephen Miran)周一主张应进一步降息,以防范未来可能出现的经济放缓。

这位央行官员在接受CNBC采访时坚持认为,美联储应当以比传统25个基点更快的节奏推进降息。如同此前两次联邦公开市场委员会(FOMC)会议上的立场,他再次倡导降息50个基点,不过他表示至少也应实施25个基点的宽松政策。

"没有什么是确定的。我们可能会获得新的数据,促使我在当前至议息会议期间改变看法,"米兰表示,"但若未有新信息促使我修正预测,从时效性考量,我认为50个基点是恰当的——正如我一贯主张,但最低限度也应是25个基点。"

尽管米兰持续呼吁加大行动力度,FOMC在9月和10月均选择了25个基点的降息幅度。米兰对这两次决策均投下反对票,但未获得其他委员附议。堪萨斯城联储主席杰弗里·施密德(Jeffrey Schmid)在10月会议上投出反对票,但其理由是他希望维持利率不变。

尽管10月降息决议仅遭遇两票反对,但多位官员的公开声明显示政策制定者之间存在显著意见分歧。

美联储主席鲍威尔在最近一次新闻发布会上提及这些分歧,并暗示12月再次降息并非既定事实。部分政策制定者基于通胀率仍远高于美联储2%目标的数据表现对降息持犹豫态度,而支持降息的官员则担忧劳动力市场可能进一步恶化。

米兰指出,若持续停止宽松政策将显得目光短浅。"如果你仅根据当前数据制定政策,那就是在向后看——因为政策影响需要12至18个月才能传导至经济层面。因此必须根据对未来一年至一年半的经济预测来制定当前政策。"

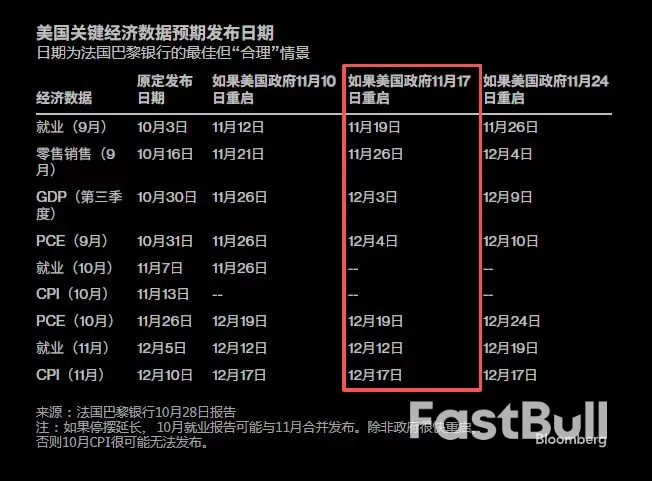

在政府停摆期间,政策制定者因缺乏官方经济数据而陷入决策困境。米兰表示,现有数据显示通胀与劳动力市场均已出现疲软,这本身应促使美联储较其9月预测(当时预示今年共降息三次)至少释放更温和的政策倾向。

根据CME集团FedWatch工具监测,市场目前定价显示12月实施第三次降息的概率约为63%,该概率自10月美联储会议以来已逐步下降。

交易股票、货币、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。

做出任何财务决定时,应该进行自己的尽职调查,运用自己的判断力,并咨询合格的顾问。本网站的内容并非直接针对您,我们也未考虑您的财务状况或需求。本网站所含信息不一定是实时提供的,也不一定是准确的。本站提供的价格可能由做市商而非交易所提供。您做出的任何交易或其他财务决定均应完全由您负责,并且您不得依赖通过网站提供的任何信息。我们不对网站中的任何信息提供任何保证,并且对因使用网站中的任何信息而可能造成的任何交易损失不承担任何责任。

未经本站书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。