Thị trường

Tin tức

Phân tích

Người dùng

24x7

Lịch kinh tế

Học tập

Dữ liệu

- Tên

- Mới nhất

- Trước đây

Tín hiệu VIP

Tất cả

Tất cả

Quyết định lãi suất RBA

Quyết định lãi suất RBA Họp báo RBA

Họp báo RBA Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)

Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)T:--

D: --

T: --

Mexico: CPI lõi YoY (Tháng 11)

Mexico: CPI lõi YoY (Tháng 11)T:--

D: --

T: --

Mexico: PPI YoY (Tháng 11)

Mexico: PPI YoY (Tháng 11)T:--

D: --

T: --

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoY

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoYT:--

D: --

T: --

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)--

D: --

T: --

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)T:--

D: --

T: --

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)T:--

D: --

T: --

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)T:--

D: --

T: --

Triển vọng năng lượng ngắn hạn hàng tháng của EIA

Triển vọng năng lượng ngắn hạn hàng tháng của EIA Mỹ: Lợi suất trung bình đấu giá trái phiếu kho bạc kỳ hạn 10 năm

Mỹ: Lợi suất trung bình đấu giá trái phiếu kho bạc kỳ hạn 10 nămT:--

D: --

T: --

Mỹ: Tồn trữ xăng dầu hàng tuần API

Mỹ: Tồn trữ xăng dầu hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần API

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần APIT:--

D: --

T: --

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)T:--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)T:--

D: --

T: --

Nhật Bản: PPI MoM (Tháng 11)

Nhật Bản: PPI MoM (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: CPI YoY (Tháng 11)

Trung Quốc Đại Lục: CPI YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: PPI YoY (Tháng 11)

Trung Quốc Đại Lục: PPI YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: CPI MoM (Tháng 11)

Trung Quốc Đại Lục: CPI MoM (Tháng 11)T:--

D: --

T: --

Indonesia: Doanh số bán lẻ YoY (Tháng 10)

Indonesia: Doanh số bán lẻ YoY (Tháng 10)T:--

D: --

T: --

Ý: Giá trị sản xuất công nghiệp YoY (Điều chỉnh theo mùa) (Tháng 10)

Ý: Giá trị sản xuất công nghiệp YoY (Điều chỉnh theo mùa) (Tháng 10)--

D: --

T: --

Ý: Lợi suất trung bình đấu giá trái phiếu kho bạc BOT kỳ hạn 12 tháng

Ý: Lợi suất trung bình đấu giá trái phiếu kho bạc BOT kỳ hạn 12 tháng--

D: --

T: --

Thống đốc BOE Bailey phát biểu

Thống đốc BOE Bailey phát biểu Chủ tịch ECB Lagarde phát biểu

Chủ tịch ECB Lagarde phát biểu Nam Phi: Doanh số bán lẻ YoY (Tháng 10)

Nam Phi: Doanh số bán lẻ YoY (Tháng 10)--

D: --

T: --

Brazil: Chỉ số Lạm phát IPCA YoY (Tháng 11)

Brazil: Chỉ số Lạm phát IPCA YoY (Tháng 11)--

D: --

T: --

Brazil: CPI YoY (Tháng 11)

Brazil: CPI YoY (Tháng 11)--

D: --

T: --

Mỹ: Chỉ số hoạt động thế chấp MBA WoW

Mỹ: Chỉ số hoạt động thế chấp MBA WoW--

D: --

T: --

Mỹ: Chỉ số chi phí lao động QoQ (Quý 3)

Mỹ: Chỉ số chi phí lao động QoQ (Quý 3)--

D: --

T: --

Canada: Mục tiêu lãi suất qua đêm

Canada: Mục tiêu lãi suất qua đêm--

D: --

T: --

Báo cáo chính sách tiền tệ của BOC

Báo cáo chính sách tiền tệ của BOC Mỹ: Biến động Tồn trữ xăng dầu hàng tuần EIA

Mỹ: Biến động Tồn trữ xăng dầu hàng tuần EIA--

D: --

T: --

Mỹ: Dự báo nhu cầu hàng tuần của EIA theo sản lượng dầu thô

Mỹ: Dự báo nhu cầu hàng tuần của EIA theo sản lượng dầu thô--

D: --

T: --

Mỹ: Biến động Tồn trữ dầu thô hàng tuần EIA Cushing, Oklahoma

Mỹ: Biến động Tồn trữ dầu thô hàng tuần EIA Cushing, Oklahoma--

D: --

T: --

Mỹ: Biến động Dự trữ dầu thô hàng tuần EIA

Mỹ: Biến động Dự trữ dầu thô hàng tuần EIA--

D: --

T: --

Mỹ: Biến động nhập khẩu dầu thô hàng tuần EIA

Mỹ: Biến động nhập khẩu dầu thô hàng tuần EIA--

D: --

T: --

Mỹ: Tồn trữ dầu đốt hàng tuần EIA

Mỹ: Tồn trữ dầu đốt hàng tuần EIA--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Thời gian dài (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Thời gian dài (Quý 4)--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ liên bang-Năm đầu tiên (Quý 4)

Mỹ: Dự báo lãi suất quỹ liên bang-Năm đầu tiên (Quý 4)--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ hai (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ hai (Quý 4)--

D: --

T: --

Mỹ: Mức sàn lãi suất FOMC (Lãi suất Repo nghịch đảo qua đêm)

Mỹ: Mức sàn lãi suất FOMC (Lãi suất Repo nghịch đảo qua đêm)--

D: --

T: --

Mỹ: Cân đối ngân sách (Tháng 11)

Mỹ: Cân đối ngân sách (Tháng 11)--

D: --

T: --

Mỹ: Trần lãi suất FOMC (Tỷ lệ dự trữ vượt mức)

Mỹ: Trần lãi suất FOMC (Tỷ lệ dự trữ vượt mức)--

D: --

T: --

Mỹ: Lãi suất dự trữ vượt mức

Mỹ: Lãi suất dự trữ vượt mức--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang hiện nay (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang hiện nay (Quý 4)--

D: --

T: --

Mỹ: Mục tiêu lãi suất quỹ Liên bang

Mỹ: Mục tiêu lãi suất quỹ Liên bang--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ 3 (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ 3 (Quý 4)--

D: --

T: --

Cục Dự trữ Liên bang công bố quyết định lãi suất và tuyên bố chính sách tiền tệ

Cục Dự trữ Liên bang công bố quyết định lãi suất và tuyên bố chính sách tiền tệ Họp báo FOMC

Họp báo FOMC Brazil: Lãi suất mục tiêu Selic

Brazil: Lãi suất mục tiêu Selic--

D: --

T: --

Không có dữ liệu phù hợp

Xem tất cả kết quả tìm kiếm

Không có dữ liệu

Ngày 18/11, Ngân hàng TMCP Công Thương Việt Nam (VietinBank, HOSE: CTG) công bố thông tin chào bán cổ phiếu của CTCP Cảng Sài Gòn (Saigon Port, UPCoM: SGP).

UBCK Nhà nước đã cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng cho thương vụ này vào ngày 10/11.

Theo đó, VietinBank sẽ chào bán hơn 19.6 triệu cp SGP thông qua hình thức đấu giá công khai thông thường tại Sở GDCK Hà Nội (HNX). Cuộc đấu giá sẽ được tổ chức vào sáng ngày 22/12 và phiếu tham dự cần nộp trước 16h ngày 18/12.

Ước tính với mức giá khởi điểm 29,208 đồng/cp, khối cổ phần mà VietinBank sở hữu tại Saigon Port trị giá xấp xỉ 573 tỷ đồng.

Tính đến kết phiên 18/11, cổ phiếu SGP có giá 26,700 đồng/cp, giảm 5.3% so với đầu năm. Thanh khoản bình quân trong quý gần nhất ở mức 85,497 cp/ngày, do tỷ lệ sở hữu cổ phần tại Doanh nghiệp tương đối cô đặc.

Tại Saigon Port, VietinBank đang là cổ đông lớn thứ 3, xếp sau Tổng Công ty Hàng hải Việt Nam (VIMC) với 65.5% cổ phần và Công ty TNHH Phát triển Dịch vụ Thương mại Toàn Thắng với 9.8% cổ phần. Ngoài ra, thêm một ngân hàng cũng nắm giữ lượng vốn đáng kể tại nhà quản lý cảng là VPBank với 7.4% cổ phần.

Diễn biến giao dịch cổ phiếu SGP trong năm 2025

Thừa Vân

FILI - 16:03:10 18/11/2025

Quý 3 chứng kiến mùa “bội thu” của nhóm cảng biển, khi sản lượng hàng hóa qua cảng tăng mạnh, biên lợi nhuận cải thiện và dòng tiền tích lũy kỷ lục.

Theo thống kê của VietstockFinance, 25 doanh nghiệp cảng biển trên sàn ghi nhận doanh thu hợp nhất khoảng 12.5 ngàn tỷ đồng, tăng 21% so với cùng kỳ năm trước. Lợi nhuận ròng xấp xỉ 2 ngàn tỷ đồng, tăng 11%; nếu loại trừ khoản lỗ 131 tỷ đồng của PAP, mức tăng lợi nhuận toàn ngành lên tới 18%.

Nhóm cảng thuộc VIMC bứt phá

Khối cảng biển của Tổng Công ty Hàng hải Việt Nam - CTCP (VIMC, UPCoM: MVN) là điểm sáng lớn nhất trong quý này với nhiều đơn vị ghi nhận kết quả cao kỷ lục.

Tại phía Nam, Cảng Sài Gòn dẫn đầu với lợi nhuận ròng hơn 168 tỷ đồng, gấp gần 15 lần cùng kỳ và là mức cao nhất nhiều năm. Doanh thu dịch vụ cảng tăng 35%, đạt 330 tỷ đồng, biên lợi nhuận gộp vọt từ 14% lên 40.3%. SGP còn hưởng lợi từ phần lãi 68 tỷ đồng từ công ty liên doanh/liên kết, gần gấp đôi cùng kỳ.

Ở miền Bắc, Cảng Cái Lân tăng lợi nhuận hơn 6 lần, lên 754 triệu đồng; doanh thu tăng 82% lên hơn 15 tỷ đồng nhờ sản lượng hàng qua cảng tăng mạnh. Cảng Nghệ Tĩnh lãi gấp đôi, đạt 5.1 tỷ đồng, nhờ hoạt động xếp dỡ sôi động tại khu vực Cửa Lò và Bến Thủy.

Miền Trung cũng ghi nhận nhiều điểm sáng. Cảng Cam Ranh báo lãi tăng 72% lên 7 tỷ đồng, doanh thu tăng 60% đạt gần 57 tỷ đồng, cao nhất từ 2021. Nhờ sản lượng tăng, Cảng Đà Nẵng lập kỷ lục mới với lợi nhuận 112 tỷ đồng và doanh thu 416 tỷ đồng. Biên lợi nhuận gộp vọt lên 42.3%.

Cảng Quy Nhơn lãi tăng gần 40% lên 35 tỷ đồng; Cảng Cần Thơ tăng lợi nhuận 13%, doanh thu tăng 42%. Cảng Hải Phòng dù lợi nhuận ròng giảm 23% còn 261 tỷ đồng do không còn khoản thu nhập khác, nhưng lợi nhuận gộp lên mức cao nhất lịch sử, biên lãi gộp tăng từ 38.9% lên 51.1%.

Theo đó, doanh thu hợp nhất của MVN đạt gần 5.3 ngàn tỷ đồng, lợi nhuận ròng 669 tỷ đồng, tăng 30%. Biên lợi nhuận gộp cũng vươn lên mức cao nhất 3 năm.

Hệ thống VIMC gặt hái kết quả khả quan trong quý 3Nguồn: Người viết tổng hợp

Nhiều doanh nghiệp khu vực miền Bắc và Nam lập đỉnh

Ở miền Bắc, Cảng Xanh Vip có quý kinh doanh tốt nhất từ trước tới nay với lợi nhuận 125 tỷ đồng, tăng gấp rưỡi cùng kỳ; doanh thu 304 tỷ đồng, tăng 16%. Biên lợi nhuận gộp vọt lên 54% - mức cao hiếm có trong ngành. VGR hưởng lợi từ việc hết chi phí sửa chữa lớn, tăng đơn giá cước nội địa, giảm khấu hao và có thêm khoản bồi thường bảo hiểm do bão Yagi.

Kết quả khả quan của VGR cũng kéo lợi nhuận hợp nhất của Container Việt Nam tăng gần 50% lên 79 tỷ đồng. Ngoài VGR, Cảng Nam Hải Đình Vũ cũng đóng góp tích cực.

Cảng Dịch vụ Dầu khí Đình Vũ và Cảng Quảng Ninh đều báo lợi nhuận tăng nhờ hoạt động bốc xếp hàng hóa sôi động.

Phía Nam, doanh thu Cảng Đồng Nai lên kỷ lục 399 tỷ đồng, lợi nhuận 128 tỷ đồng, cùng tăng 20%. Sản lượng qua cảng tăng 14-16%, tiếp tục củng cố vị thế cảng trọng điểm khu vực. Cảng Cát Lái cũng báo lãi cao nhất từ trước tới nay, 29 tỷ đồng, tăng 42% nhưng chủ yếu nhờ mảng vận tải.

Kho vận Miền Nam lãi 82 tỷ đồng, tăng 50% dù doanh thu đi ngang. Biên lợi nhuận gộp cải thiện mạnh từ 14.3% lên 21%, giúp STG báo kết quả cao nhất lịch sử.

Doanh thu PDN tạo đỉnh, trong khi lợi nhuận chỉ thấp hơn quý 2 trước đó

Doanh nghiệp đầu ngành và ngoại lệ hiếm hoi

Là đơn vị đầu ngành, Gemadept duy trì đà tăng trưởng ổn định. Quý 3, doanh thu tăng 23% đạt gần 1.6 ngàn tỷ đồng, cao nhất từ trước tới nay. Dù lợi nhuận giảm nhẹ 6% còn 315 tỷ đồng, kết quả vẫn được xem là tích cực nhờ đóng góp lớn từ các công ty liên doanh, đặc biệt là cảng Gemalink tại Cái Mép - Thị Vải.

Ngược lại, Đầu tư và Phát triển Cảng Đình Vũ lãi giảm mạnh 37% còn 81 tỷ đồng, doanh thu giảm 28% còn 129 tỷ đồng, đánh dấu quý thứ 6 liên tiếp sụt giảm. Một công ty con khác của VSC là VSC Green Logistics lại giảm lợi nhuận 33%, còn 3.5 tỷ đồng do sản lượng hàng qua bãi sụt giảm.

Duy nhất, Dầu khí Đầu tư Khai thác Cảng Phước An (UPCoM: PAP) tiếp tục là “nốt trầm” khi lỗ hơn 131 tỷ đồng do cảng mới vận hành, doanh thu chưa đủ bù chi phí.

Cảng Gemalink đóng góp đáng kể vào lợi nhuận của GMD

Tiền gửi ngân hàng dồi dào

Lợi nhuận cải thiện giúp dòng tiền tích lũy của nhiều doanh nghiệp cảng biển tiếp tục dồi dào. Đến cuối quý 3, lượng tiền gửi ngân hàng của các đơn vị đồng loạt lập đỉnh mới.

CCR nắm giữ hơn 50 tỷ đồng tiền gửi, cao nhất từ trước tới nay. Tương tự, CDN có 809 tỷ đồng tiền gửi kỳ hạn, tăng hơn 200 tỷ đồng từ đầu năm. CPI cũng nâng lượng tiền gửi lên gần 13 tỷ đồng, MVN tích lũy hơn 9.2 ngàn tỷ đồng, PDN giữ 880 tỷ đồng, trong khi SGP nâng gấp đôi lượng tiền gửi lên hơn 1.1 ngàn tỷ đồng so với cách đây 2 năm, sau khi lợi nhuận quý 3 khởi sắc.

VGR cũng gia tăng “của để dành” lên 848 tỷ đồng, liên tiếp lập cột mốc mới nhiều năm qua. Các doanh nghiệp như PSN, CMP hay GIC đều ghi nhận xu hướng tương tự khi tiền gửi duy trì đà tăng liên tục từ năm ngoái đến nay.

Tiền gửi ngân hàng của CDN tiếp tục lên cao sau mỗi quý

Tử Kính

FILI - 13:00:00 18/11/2025

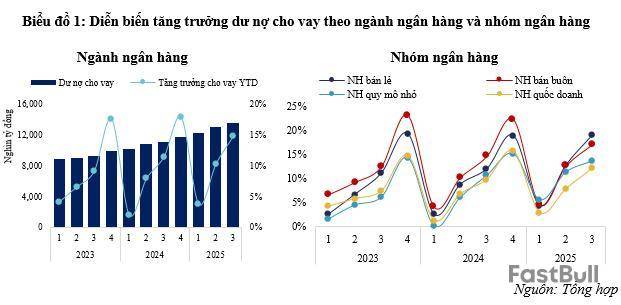

Tăng trưởng tín dụng dự báo có khả năng đạt mức 20% trong năm nay, là tín hiệu tích cực cho toàn ngành. Song, báo cáo tài chính quý 3 cho thấy, câu chuyện không chỉ ở tốc độ tăng, mà ở sự dịch chuyển dòng chảy tín dụng và những thách thức mới sẽ định hình triển vọng của từng ngân hàng trong giai đoạn tới.

Tính đến cuối tháng 9/2025, tín dụng toàn hệ thống đã tăng gần 14% so với cuối năm 2024, cao hơn đáng kể mức 9.11% của cùng kỳ năm trước. Diễn biến này cho thấy, động lực mạnh mẽ trong việc mở rộng tín dụng, khi chỉ sau 3 quý, hệ thống ngân hàng đã gần hoàn thành mục tiêu cả năm. Theo Ngân hàng Nhà nước, với đà tăng trưởng và khả năng hấp thụ vốn như hiện nay, tăng trưởng tín dụng cả năm có thể đạt 19–20%. Nếu được thực thi hóa, con số này sẽ là mức cao nhất trong gần 15 năm qua, kể từ 2011, từ đó góp phần quan trọng vào việc thúc đẩy tăng trưởng kinh tế trong nửa cuối năm.

Từ sự mở rộng tín dụng, ngành ngân hàng đang được hưởng lợi đáng kể, dù vẫn còn những thách thức hiện hữu về biên lãi ròng (NIM). Tín dụng tăng trưởng nhanh đã giúp thu nhập lãi thuần và lợi nhuận quý 3/2025 cải thiện rõ rệt, tạo nền tảng tích cực cho kết quả kinh doanh trong kỳ. Tuy nhiên, bức tranh toàn ngành vẫn có sự phân hóa sâu sắc về kết quả kinh doanh. Dựa trên các công bố về báo cáo tài chính quý 3, những thay đổi về tăng trưởng tín dụng sẽ được phản ánh rõ ràng hơn, từ đó cho thấy những dự báo về giai đoạn cuối năm.

Tăng trưởng tín dụng toàn ngành ngân hàng

Tín dụng toàn hệ thống tiếp tục tăng mạnh, cho thấy cả nguồn cung vốn dồi dào từ phía ngân hàng lẫn nhu cầu vay vốn gia tăng từ nền kinh tế thực. Xét về cơ cấu ngành, tín dụng chủ yếu tập trung vào các lĩnh vực sản xuất và thương mại dịch vụ, trong đó nông, lâm, thủy sản chiếm 6.23%, công nghiệp – xây dựng chiếm 23.97%, và thương mại – dịch vụ chiếm 69.8%. Đáng chú ý, khoảng 78% tổng dư nợ tín dụng toàn nền kinh tế tiếp tục phục vụ trực tiếp cho hoạt động sản xuất kinh doanh, phản ánh định hướng ưu tiên dòng vốn vào khu vực tạo giá trị thực.

Song song với bức tranh chung, các ngân hàng thương mại cũng ghi nhận kết quả tăng trưởng tín dụng ấn tượng. Theo báo cáo tài chính quý 3 của 27 ngân hàng niêm yết, tổng dư nợ cho vay khách hàng đạt 13.63 triệu tỷ đồng vào cuối tháng 9, tăng 15% so với cuối năm 2024 - mức cao nhất kể từ năm 2018. Điểm khác biệt đáng chú ý trong quý 3 năm nay là sự chuyển dịch cơ cấu tín dụng theo hướng ưu tiên các khoản vay trung và dài hạn thay vì ngắn hạn như trước đây. Đến cuối tháng 9, dư nợ tín dụng trung và dài hạn tăng 17.32%, cao hơn đáng kể so với mức tăng 12.65% của tín dụng ngắn hạn.

Bức tranh tăng trưởng tín dụng trong quý 3/2025 cho thấy, nhiều chuyển biến đáng chú ý giữa các nhóm ngân hàng. Nhóm quốc doanh tiếp tục duy trì quan điểm thận trọng, với tốc độ tăng trưởng thấp hơn khoảng 2–7% so với nhóm tư nhân. Dù vậy, kết quả này vẫn cho thấy sự cải thiện rõ rệt khi tăng trưởng lũy kế đến tháng 9 đạt 12.1%, cao hơn mức 9.7% của năm 2024. Trong khi đó, nhóm ngân hàng tư nhân ghi nhận đà tăng trưởng mạnh hơn. Một điểm đáng chú ý trong năm nay là nhóm bán lẻ đạt mức tăng trưởng vượt trội hơn nhóm bán buôn. Tính đến cuối quý 3, tín dụng của nhóm ngân hàng bán lẻ tăng tới 19.0%, vượt mức 17.1% của nhóm bán buôn. Diễn biến dấy lên câu hỏi về động lực cho sự đảo chiều ấn tượng này, liệu tín dụng bán lẻ đang quay trở lại vai trò động lực chính, hay đây là kết quả của việc tái cân đối danh mục cho vay.

Dù vẫn đạt mức tăng trưởng tích cực, tốc độ mở rộng tín dụng của nhóm bán buôn đã có dấu hiệu chậm lại so với quý trước, trong khi các ngân hàng quy mô nhỏ cũng chứng kiến đà tăng trưởng yếu đi, với mức tích lũy khoảng 13.6% trong quý 3. Nhìn tổng thể, các diễn biến phần nào phản ánh những định hướng đã được nêu tại kỳ đại hội đồng cổ đông đầu năm, khi việc phân bổ room tín dụng đều xoay quanh về nhóm ngân hàng bán lẻ. Điều đó cho thấy kỳ vọng tín dụng dịch chuyển theo hướng hỗ trợ cầu nội địa, góp phần duy trì đà phục hồi tăng trưởng kinh tế.

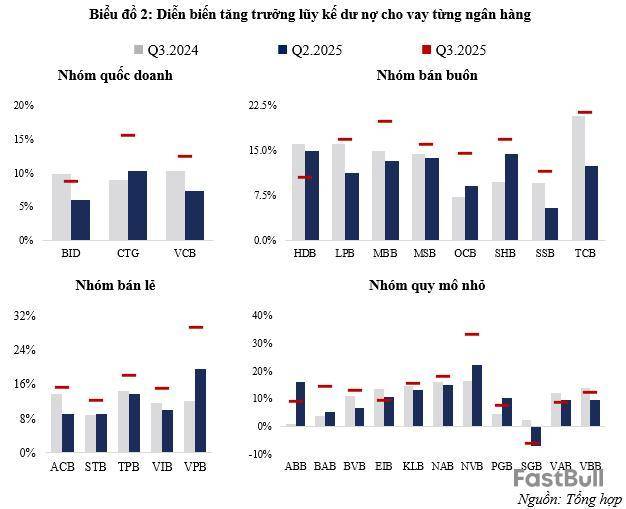

Tín dụng từng ngân hàng

Ở cấp độ từng ngân hàng, quý 3/2025 nhiều chuyển biến đáng lưu ý trong tăng trưởng tín dụng giai đoạn cuối năm. Nhóm ngân hàng quốc doanh tiếp tục chính sách tăng trưởng thận trọng, tương ứng với định hướng đã định từ đầu năm – ưu tiên kiểm soát rủi ro và xử lý nợ xấu thay vì mở rộng quy mô tín dụng. Mức tăng trưởng tín dụng của nhóm dao động quanh mục tiêu trung bình toàn ngành. Trong đó, CTG là điểm sáng nổi bật khi đạt mức tăng 15.6%, gần chạm mục tiêu đề ra đầu năm. VCB cải thiện tốc độ giải ngân, đạt 12.5%, cao hơn quý trước. Ngược lại, BID đạt mức tăng khiêm tốn 8.8%, thấp hơn đáng kể so với cùng kỳ và mới hoàn thành khoảng một nửa kế hoạch năm. Diễn biến này cho thấy BID tiếp tục đặt ưu tiên vào việc xử lý nợ xấu, đặc biệt khi nợ xấu nội bảng tăng mạnh trong nửa đầu năm.

Một điểm nổi bật trong bức tranh tín dụng năm nay là sự trỗi dậy của nhóm ngân hàng bán lẻ, trở thành đầu tàu tăng trưởng của hệ thống. VPB dẫn đầu với mức tăng 29.4%, khẳng định vị thế trong nhóm ngân hàng tư nhân. Tuy nhiên, cấu trúc tăng trưởng của VPB đã có sự dịch chuyển đáng kể: tỷ trọng cho vay bán lẻ (hộ kinh doanh và cá nhân) giảm từ 44.54% cuối năm 2024 xuống 38.37%, phản ánh chiến lược tái cơ cấu danh mục sang khách hàng doanh nghiệp nhằm duy trì đà tăng trưởng. Trong đó, VPB cho thấy xu hướng tập trung tín dụng vào lĩnh vực thương mại – dịch vụ và hạn chế cho vay bất động sản kinh doanh. TPB, ACB, và VIB ghi nhận tốc độ tăng trưởng cao. Dù ACB không công bố chi tiết cơ cấu dư nợ, báo cáo của TPB và VIB cho thấy xu hướng tương tự VPB – giảm dần tỷ trọng cho vay cá nhân, thay vào đó tăng cường tín dụng cho khu vực thương mại và sản xuất. Ngược lại, STB có mức tăng trưởng khiêm tốn hơn, chỉ đạt 12.4%, phần nào phản ánh khó khăn trong việc duy trì đà tăng trưởng ở mảng khách hàng cá nhân và tiểu thương trong bối cảnh hiện nay.

Nhóm ngân hàng bán buôn ghi nhận sự phân hóa rõ nét. HDB có mức tăng trưởng thấp hơn trung bình ngành, chỉ đạt 10.4%. Theo thuyết minh, HDB đã giảm gần 20% dư nợ cho vay bất động sản kinh doanh so với quý trước, đồng thời thu hẹp mảng cho vay tiêu dùng. Trái lại, TCB và MBB nổi bật với mức tăng trưởng lần lượt 21.4% và 19.9%, đây là cú bật mạnh so với kết quả trầm lắng trong quý 2. Phần lớn các ngân hàng còn lại trong nhóm cũng đạt tăng trưởng tín dụng cao hơn trung bình ngành và cải thiện so với cùng kỳ.

Trong khi đó, nhóm ngân hàng quy mô nhỏ hơn lại chứng kiến đà tăng trưởng tín dụng chậm lại trong quý 3, phản ánh chênh lệch về năng lực cạnh tranh và khả năng mở rộng tín dụng. Chỉ có 3/11 ngân hàng trong nhóm đạt mức tăng trưởng vượt trung bình ngành gồm NVB, KLB và NAB. Trong đó, KLB mở rộng dư nợ xây dựng, với tỷ trọng trong danh mục cho vay đạt khoảng 40% với mức tăng gần gấp đôi năm trước vào cuối quý 3.

Tổng thể, tăng trưởng tín dụng quý 3/2025 phản ánh xu hướng phục hồi lan tỏa rộng rãi trong ngành, song vẫn tồn tại những thách thức. Một số nhà băng chịu áp lực từ nợ xấu và mức độ cạnh tranh gay gắt. Dữ liệu cũng cho thấy đà cải thiện của nhóm ngân hàng bán lẻ đến chủ yếu từ sự tái cơ cấu danh mục cho vay, không hoàn toàn từ sự phục hồi của nhu cầu tín dụng cá nhân. Trong bối cảnh đó, kiểm soát nợ xấu và hướng dòng vốn về khu vực sản xuất thương mại tiếp tục là kỳ vọng trọng tâm cho tăng trưởng tín dụng của toàn ngành trong phần còn lại của năm.

Lê Hoài Ân, CFA

FILI - 10:00:00 11/11/2025

KBC thông báo đã ký biên bản ghi nhớ (MOU) với Accelerated Infrastructure Capital (AIC) và VietinBank (HOSE: CTG) nhằm phát triển khu phức hợp trung tâm dữ liệu ứng dụng trí tuệ nhân tạo (AI) công suất 200MW tại khu công nghiệp Tân Phú Trung (TPHCM), vốn đầu tư gần 2 tỷ USD.

Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP cho biết lễ ký kết vào ngày 28/10 tại London (Anh). Theo thỏa thuận, ba bên sẽ cùng triển khai giai đoạn đầu của dự án, đồng thời mở rộng sang các địa điểm khác trên toàn quốc trong các giai đoạn tiếp theo.

Khoản đầu tư sẽ được huy động từ vốn chủ sở hữu của và vốn vay thương mại, trong đó phần vốn chủ sở hữu đến từ KBC, AIC và các đối tác chiến lược. VietinBank đảm nhiệm vai trò đối tác tài chính, cung cấp dịch vụ tư vấn, tài chính dự án và huy động vốn.

Theo KBC, dự án có tên SGI-HCM Campus, với “SGI” là viết tắt của Saigon Invest Group – tập đoàn đầu tư hạ tầng khu công nghiệp (KCN) mà KBC là thành viên chủ chốt. Tổ hợp này sẽ được xây dựng trên diện tích 10ha, đặt tại KCN Tân Phú Trung (Củ Chi, TPHCM), khu vực quy hoạch thu hút doanh nghiệp công nghệ cao và dịch vụ hạ tầng số.

Trung tâm dữ liệu hướng tới công suất 200MW IT load và khả năng vận hành 100,000 GPU, sẽ được thành lập trong vài năm tới.

Đối với AIC, là nền tảng đầu tư và phát triển trung tâm dữ liệu có trụ sở tại London và Hong Kong, với danh mục đầu tư hơn 20 tỷ USD. AIC định hướng hợp tác với KBC và các bên liên quan để phát triển chuỗi trung tâm dữ liệu hyperscale và neocloud, phục vụ nhu cầu điện toán đám mây và AI trong khu vực.

Ông Đặng Thành Tâm - Chủ tịch HĐQT KBC cho biết, trung tâm dữ liệu là một phần của quá trình nâng cấp chuỗi giá trị KCN.

9 tháng đầu năm 2025, KBC mang về doanh thu thuần gần 5,039 tỷ đồng, lãi sau thuế gần 1,563 tỷ đồng, gấp 2.5 và 3.9 lần cùng kỳ. Với kết quả này, Công ty mới thực hiện được 54% và 49% sau 3 quý.

Đáng chú ý, nợ vay tài chính của Doanh nghiệp lên tới 27 ngàn tỷ đồng (hơn 1 tỷ USD) với phần lớn vay dài hạn ngân hàng, gấp 2.7 lần đầu năm và chiếm 67% tổng nợ.

Thanh Tú

FILI - 21:42:37 05/11/2025

Tháng 10 khép lại trong sắc đỏ với sự điều chỉnh mạnh của nhóm cổ phiếu ngân hàng – nhân tố tác động tiêu cực đến VN-Index.

Diễn biến VN-Index từ đầu năm 2025 đến phiên 31/10/2025

Thị trường chứng khoán Việt Nam vừa trải qua một tháng biến động mạnh với nhiều cung bậc “thăng trầm”. Trong nửa đầu tháng 10, tâm lý hứng khởi lan tỏa khi FTSE Russell công bố nâng hạng thị trường Việt Nam từ nhóm “cận biên” lên “mới nổi”, giúp VN-Index lập đỉnh lịch sử mới ở 1,766.85 điểm trong phiên 16/10.

Tuy nhiên, sau đó một ngày, chỉ số giảm hơn 35 điểm trong phiên 17/10 và mất thêm hơn 94 điểm trong phiên 20/10 do áp lực chốt lời tại vùng đỉnh. Kết thúc tháng 10, VN-Index giảm 1.3% so với cuối tháng 9, còn 1,639.65 điểm.

Diễn biến chỉ số ngành ngân hàng từ đầu năm 2025 đến phiên 31/10/2025Nguồn: VietstockFinance

Đáng chú ý, chỉ số ngành ngân hàng – nhóm có ảnh hưởng lớn nhất thị trường – tiếp tục là “điểm trừ” khi giảm 4.3% xuống 976.77 điểm, ghi nhận tháng thứ hai liên tiếp suy yếu.

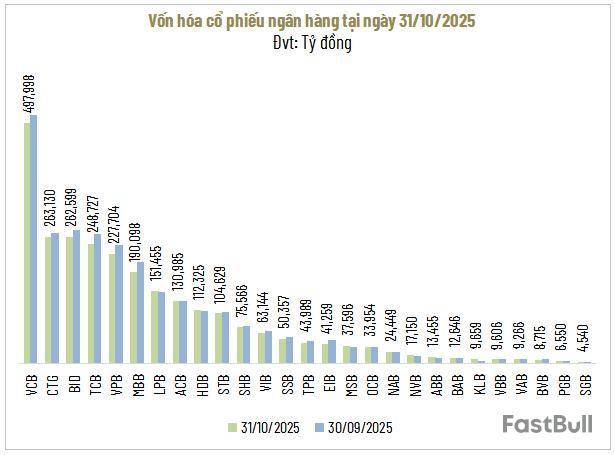

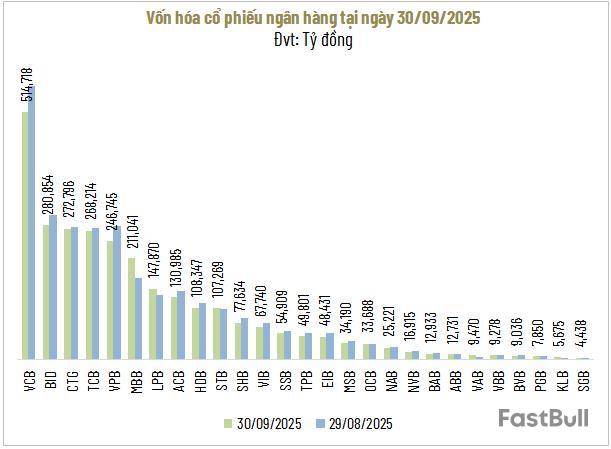

Vốn hóa ngân hàng “bay màu” hơn 108 ngàn tỷ đồng

Vốn hóa toàn ngành ngân hàng tính đến phiên 31/10 đạt 2.7 triệu tỷ đồng, giảm 108 ngàn tỷ đồng (tương đương 3.9%) so với cuối tháng 9, đánh dấu tháng giảm thứ hai liên tiếp.

Sự sụt giảm đến từ diễn biến tiêu cực của thị giá cổ phiếu. Trong đó, nhóm quốc doanh đều giảm: VCB và CTG cùng mất 3%, BID giảm 5% vốn hóa. Nhóm ngân hàng tư nhân có mức giảm sâu hơn với EIB và MBB đều mất hơn 10%.

Ở chiều ngược lại, số ít cổ phiếu tăng vốn hóa chỉ đạt mức khiêm tốn, nổi bật là PGB tăng 9%, KLB và ABB cùng tăng khoảng 6%.

Nguồn: VietstockFinance

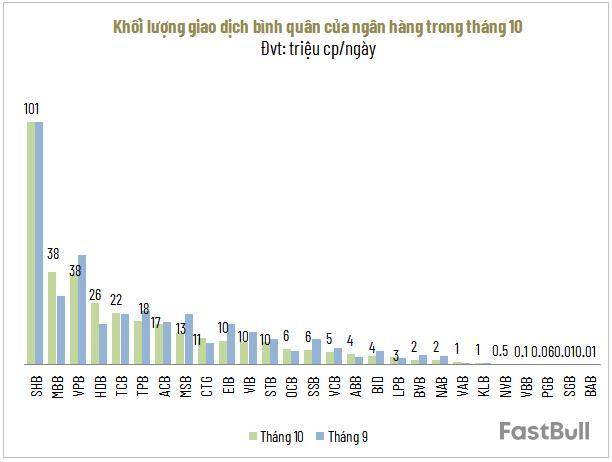

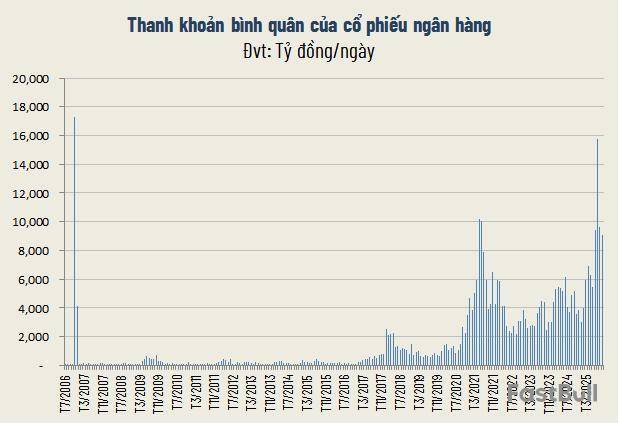

Thanh khoản thu hẹp

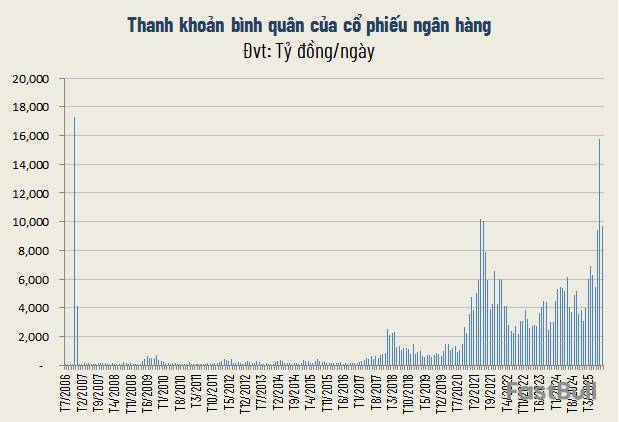

Cùng với đà giảm giá, thanh khoản cổ phiếu ngân hàng sụt giảm đáng kể. Bình quân tháng 10, khối lượng giao dịch đạt 349 triệu cp/phiên, giảm hơn 20% so với tháng trước; giá trị giao dịch bình quân giảm 6%, còn hơn 9,105 tỷ đồng/phiên – dù vậy đây vẫn là mức cao thứ tư trong hơn 4 năm trở lại đây (từ tháng 7/2021).

Một số mã ghi nhận thanh khoản tăng mạnh gồm VAB (+89%), VBB (+59%), PGB (+55%), HDB (+51%), NVB (+41%), MBB (+34%).

Ngược lại, BVB (-48%), NAB (-46%), SSB (-42%) và EIB (-41%) là những cổ phiếu có thanh khoản sụt giảm mạnh nhất.

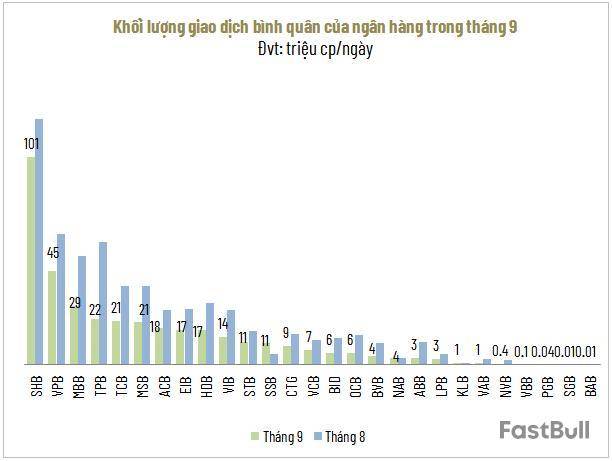

SHB tiếp tục dẫn đầu toàn ngành với bình quân 101 triệu cp/phiên, gần như đi ngang so với tháng trước; trong khi BAB vẫn duy trì thanh khoản thấp nhất, chưa tới 10,000 cp/ngày, giảm 25%.

Nguồn: VietstockFinance

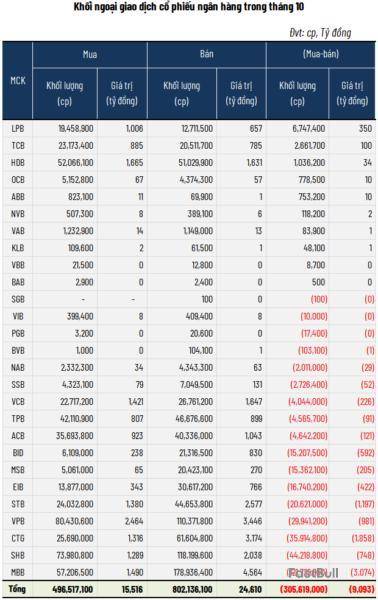

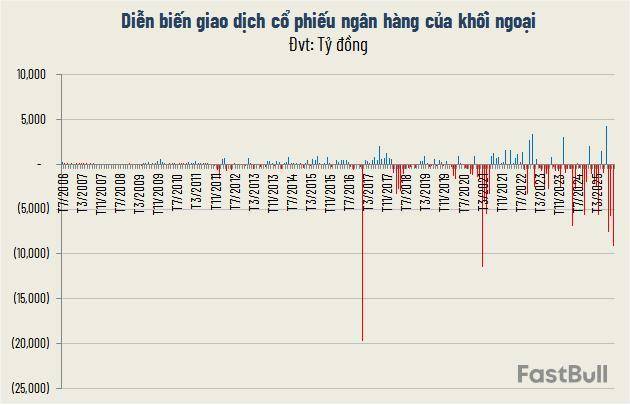

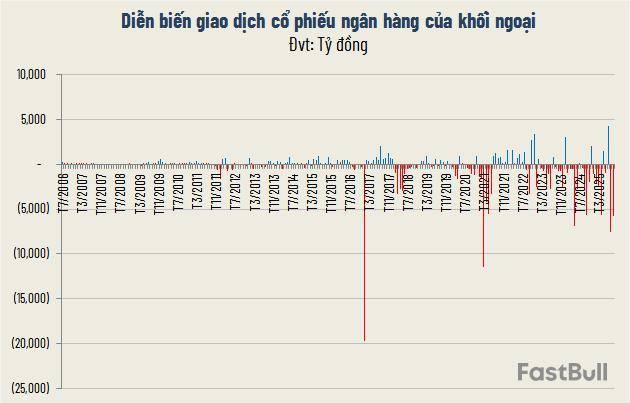

Khối ngoại bán ròng mạnh nhất

Áp lực bán từ nhà đầu tư nước ngoài tiếp tục kéo dài tháng thứ 3 liên tiếp. Trong tháng 10, khối ngoại bán ròng gần 306 triệu cp ngân hàng, tương đương 9,093 tỷ đồng – mức cao nhất kể từ tháng 4/2021.

Các mã chịu áp lực bán ròng mạnh nhất là MBB, CTG và STB, với tổng giá trị hơn 6,100 tỷ đồng. Ở chiều ngược lại, TCB và LPB là hai cổ phiếu hiếm hoi được mua ròng, mỗi mã hơn 100 tỷ đồng.

Khang Di

FILI - 19:00:00 04/11/2025

Các công ty chứng khoán nhận định, dù định giá cổ phiếu ngân hàng không còn rẻ như giai đoạn đầu năm, nhưng mặt bằng hiện tại vẫn được đánh giá ở mức hợp lý.

Diễn biến VN-Index và chỉ số ngành ngân hàngNguồn: VietstockFinance

Sau khi liên tiếp lập đỉnh mới, thị trường chứng khoán đã có dấu hiệu “xuống sức” và điều chỉnh ngắn hạn. Kết thúc tháng 9, VN-Index giảm 1.2% so với cuối tháng 8, còn 1,661.7 điểm. Đáng chú ý, chỉ số ngành ngân hàng giảm mạnh hơn, mất 6.1% xuống 1,020.21 điểm, gây áp lực đáng kể lên thị trường chung.

Vốn hóa ngân hàng “bốc hơi” hơn 120,000 tỷ đồng

Sau 4 tháng tăng trưởng liên tiếp, vốn hóa toàn ngành ngân hàng đảo chiều giảm tốc trong tháng 9. Tính đến phiên 30/9, vốn hóa đạt gần 2.8 triệu tỷ đồng, giảm 121,998 tỷ đồng (tương đương 4.2%) so với cuối tháng 8.

Áp lực giảm giá lan rộng ở phần lớn cổ phiếu ngân hàng. Trong đó, nhóm quốc doanh đồng loạt đi xuống: VCB mất 10%, BID giảm 7% và CTG giảm nhẹ 1%. Ở chiều ngược lại, một số ngân hàng tư nhân vẫn giữ được sắc xanh như KLB (+13%), LPB (+10%) và STB (+2%). Tuy nhiên, nhiều mã khác giảm sâu tới 12% như EIB, VIB và BVB.

Nguồn: VietstockFinance

Thanh khoản suy yếu

Không chỉ thị giá giảm, thanh khoản cổ phiếu ngân hàng cũng đi xuống rõ rệt. Bình quân tháng 9, khối lượng giao dịch đạt hơn 369 triệu cp/phiên, giảm 38% so với tháng trước. Giá trị giao dịch trung bình hơn 9,660 tỷ đồng/phiên, giảm 39% nhưng vẫn duy trì ở mức cao thứ hai trong vòng 52 tháng.

SSB là điểm sáng hiếm hoi khi thanh khoản gấp 2.1 lần tháng trước, đạt khoảng 11 triệu cp/ngày. Trong khi đó, nhiều mã sụt giảm mạnh như SGB (-86%), NVB (-83%), VAB (-76%) hay BAB (-75%). SHB vẫn giữ ngôi đầu thanh khoản với bình quân 101 triệu cp/phiên, dù giảm 15% so với tháng trước.

Nguồn: VietstockFinance

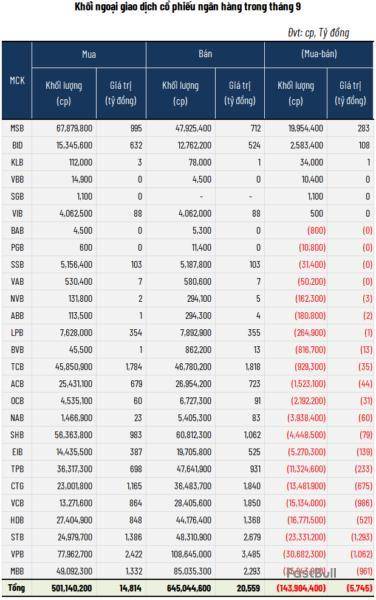

Khối ngoại tiếp tục bán ròng

Áp lực bán từ nhà đầu tư nước ngoài cũng góp phần khiến nhóm ngân hàng suy yếu. Riêng tháng 9, khối ngoại bán ròng gần 144 triệu cp ngân hàng, tương đương 5,745 tỷ đồng – đánh dấu 2 tháng liên tiếp rút ròng vốn.

Các mã bị bán ròng mạnh nhất là STB, VPB và MBB (quy mô khoảng 1,000 tỷ đồng mỗi mã). Ngược lại, MSB và BID là hai cổ phiếu hiếm hoi được mua ròng, nhưng giá trị chỉ vài trăm tỷ đồng.

Cơ hội trong nhịp điều chỉnh?

Theo Công ty Chứng khoán MB (MBS), đến ngày 29/8/2025, tín dụng toàn hệ thống tăng 11.82% so với cuối năm 2024 và tăng 20% so với cùng kỳ. Môi trường lãi suất thấp tiếp tục hỗ trợ tăng trưởng tín dụng, đặc biệt ở mảng bán lẻ, khi nhu cầu vay mua nhà và tiêu dùng phục hồi.

MBS dự báo tín dụng tại các ngân hàng thương mại cổ phần tư nhân sẽ duy trì đà tăng mạnh hơn khối quốc doanh, lần lượt đạt 18% và 12% so với đầu năm. Lợi nhuận sau thuế quý 3/2025 được kỳ vọng cải thiện, trong khi tỷ lệ nợ xấu có thể giảm xuống dưới 2% và tỷ lệ bao phủ nợ xấu duy trì quanh 80%.

Tuy nhiên, MBS vẫn giữ quan điểm trung lập đối với ngành, do P/B hiện tại đã nhỉnh hơn mức trung bình 3 năm, trong khi kỳ vọng tăng trưởng lợi nhuận cả năm 2025 chỉ khoảng 15%.

Trong khi đó, Công ty Chứng khoán Yuanta Việt Nam đánh giá triển vọng ngành ngân hàng vẫn ổn định trong nửa cuối 2025, nhờ tín dụng tăng trưởng cao và chính sách tiền tệ nới lỏng. Việc Cục Dự trữ Liên bang Mỹ (Fed) hạ lãi suất trong tháng 9 giúp giảm áp lực tỷ giá, tạo dư địa cho Ngân hàng Nhà nước tiếp tục hỗ trợ nền kinh tế.

Dù vậy, Yuanta cho rằng biên lãi ròng (NIM) sẽ còn chịu sức ép khi các ngân hàng duy trì lãi suất thấp. Hệ số P/B ngành đã quay về mức bình quân 10 năm, đạt gần 1.6 lần cho năm 2025 so với 1.2 lần hồi đầu năm. ROE dự phóng 2025 đạt khoảng 17%.

Theo Yuanta, dù định giá không còn hấp dẫn như đầu năm, nhịp điều chỉnh hiện tại lại mở ra cơ hội giải ngân, đặc biệt khi thị trường bất động sản có dấu hiệu khởi sắc – yếu tố có thể tiếp tục trở thành động lực tăng trưởng cho nhóm “cổ phiếu vua” trong giai đoạn tới.

Khang Di

FILI - 07:00:00 07/10/2025

Việt Nam có khả năng được FTSE Russell nâng hạng từ thị trường cận biên lên thị trường mới nổi trong kỳ đánh giá ngày 07/10/2025 sắp tới. Tuy nhiên, theo báo cáo mới nhất của HSBC, tác động về dòng vốn có thể không mạnh như nhiều người đang kỳ vọng

Trong báo cáo "The Flying Dutchman" vừa công bố, HSBC cho biết Việt Nam đã đáp ứng 7 trong 9 tiêu chí thuộc khung "Chất lượng thị trường" của FTSE. Các tiêu chí về quy mô vốn hóa, thanh khoản và sự hiện diện của cổ phiếu lớn đều đã đạt yêu cầu.

Hai tiêu chí còn lại về "Chu kỳ thanh toán" và "Chi phí giao dịch thất bại" cũng có tiến triển rõ rệt. Luật Chứng khoán sửa đổi cuối năm 2024 đã bỏ yêu cầu ký quỹ trước khi mua cổ phiếu và bổ sung quy định công bố thông tin bằng tiếng Anh.

Hệ thống giao dịch KRX hoạt động từ tháng 5/2025 cũng giúp giải quyết tình trạng nghẽn lệnh và tăng khả năng xử lý giao dịch lớn. Quan trọng hơn, KRX mở đường cho việc áp dụng cơ chế bù trừ đối tác trung tâm (CCP), giúp giao dịch và thanh toán diễn ra đồng thời và hiệu quả hơn.

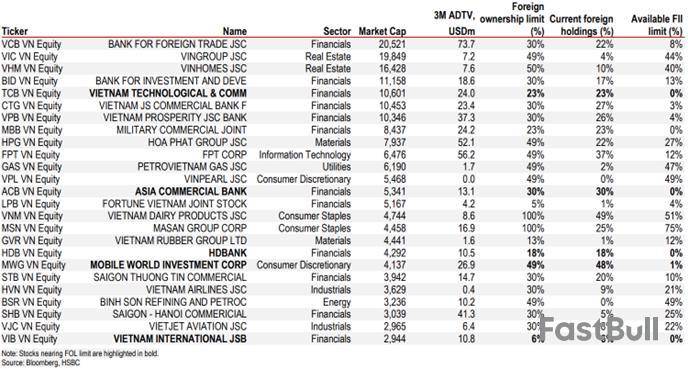

Vấn đề về "room" ngoại

Một trong những quan ngại của FTSE là quy trình đăng ký phức tạp cho nhà đầu tư nước ngoài và giới hạn sở hữu nước ngoài (FOL) tại một số ngành. Ngành ngân hàng có mức trần 30%, còn hàng không và viễn thông là 50%.

Giới hạn sở hữu nước ngoài ở các ngành

Khi sở hữu nước ngoài chạm trần, giao dịch chỉ diễn ra giữa các nhà đầu tư ngoại với nhau, tạo mức giá riêng biệt so với nhà đầu tư trong nước. Mặc dù đây không phải điều kiện bắt buộc trong tiêu chí FTSE, nhưng có thể là vấn đề được nhà đầu tư nêu trong quá trình tham vấn.

Tuy nhiên, số liệu thực tế cho thấy chỉ 12 mã trong VN-Index bị kín "room" ngoại. Toàn thị trường có tỷ lệ sở hữu nước ngoài trung bình chỉ 17% so với mức trần 42%.

Trong số 25 cổ phiếu vốn hóa lớn nhất, các mã ngân hàng như VCB, BID, CTG có tỷ lệ sở hữu ngoại cao nhưng vẫn chưa chạm trần. Ngược lại, nhiều cổ phiếu lớn như VNM, MSN, GAS có tỷ lệ sở hữu ngoại còn thấp so với giới hạn cho phép.

Sở hữu nước ngoài ở top 25 cổ phiếu về vốn hóa

"Liệu Việt Nam có được nâng hạng? Diễn biến thị trường đang nghiêng về khả năng được nâng hạng. Bất chấp thuế quan Mỹ, thị trường chứng khoán Việt Nam đã tăng 40% từ đầu năm đến nay, trở thành một trong những thị trường hoạt động tốt nhất thế giới. Mặc dù chúng tôi cũng thuộc phe lạc quan về kịch bản nâng hạng, nhưng cũng hãy lưu ý rằng FTSE cũng sẽ tham khảo ý kiến của nhà đầu tư và môi giới khi đưa ra quyết định cuối cùng", trích từ báo cáo của HSBC.

Nếu được FTSE quyết định nâng hạng trong tháng 10, quá trình chuyển đổi thường kéo dài 6-12 tháng để các quỹ có thời gian chuẩn bị.

Dòng vốn có thể ở mức khiêm tốn

HSBC ước tính sau khi được nâng hạng, Việt Nam có thể chiếm khoảng 0.6% trong chỉ số FTSE Asia và 0.5% trong FTSE Emerging Markets. Điều này có thể thu hút khoảng 1.5 tỷ USD từ các quỹ thụ động, chủ yếu từ các quỹ FTSE EM và FTSE Global ex US.

Trong kịch bản lạc quan (trọng số 1.3%, tương đương Indonesia), dòng vốn từ quỹ thụ động có thể đạt 3 tỷ USD, cùng với 1.9-7.4 tỷ USD từ quỹ chủ động. Tổng cộng tối đa có thể đạt 10.4 tỷ USD.

Hai kịch bản dòng vốn chảy vào Việt Nam nếu được nâng hạng

Tuy nhiên, HSBC cho rằng thực tế sẽ thấp hơn nhiều do phần lớn quỹ thụ động toàn cầu dùng chỉ số MSCI làm chuẩn. Hiện đã có 38% quỹ châu Á và 30% quỹ thị trường mới nổi toàn cầu đã có cổ phiếu Việt Nam trong danh mục, nên dư địa mua thêm không còn lớn.

Thị trường đã tăng mạnh trước thềm review

Trong 8 tháng đầu năm 2025, thị trường chứng khoán Việt Nam thuộc nhóm tăng nhanh nhất thế giới với mức tăng 37% trong 6 tháng gần đây. Mức tăng này vượt xa các thị trường từng được nâng hạng trước đây.

Kinh nghiệm quốc tế cho thấy tác động nâng hạng không đồng nhất. Ả-rập Saudi và Kuwait sau khi được FTSE nâng hạng chỉ tăng thêm ở mức vừa phải. Qatar và UAE khi được MSCI nâng hạng năm 2014 tăng mạnh hơn, nhưng cũng chịu ảnh hưởng từ giá dầu.

HSBC cho rằng Việt Nam đã tăng đáng kể trước thềm kỳ đánh giá, do đó nếu được nâng hạng, dư địa tăng thêm có thể không còn nhiều. Dù vậy, việc chính thức được xếp vào nhóm thị trường mới nổi vẫn mang ý nghĩa quan trọng, giúp cải thiện vị thế và tạo nền tảng thu hút dòng vốn dài hạn.

Thiên Vân

FiLi - 17:11:09 04/09/2025

Nhãn trắng

Data API

Tiện ích Website

Công cụ thiết kế Poster

Chương trình Tiếp thị Liên kết

Giao dịch các công cụ tài chính như cổ phiếu, tiền tệ, hàng hóa, hợp đồng tương lai, trái phiếu, quỹ hoặc tiền kỹ thuật số tiềm ẩn mức độ rủi ro cao, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư, và có thể không phù hợp với mọi nhà đầu tư.

Trước khi quyết định giao dịch các công cụ tài chính hoặc tiền điện tử, bạn cần hiểu đầy đủ về rủi ro và chi phí giao dịch trên thị trường tài chính, thận trọng cân nhắc đối tượng đầu tư, và tiến hành tư vấn chuyên môn cần thiết. Dữ liệu trên trang web này không nhất thiết là theo thời gian thực hay chính xác. Dữ liệu và giá cả trên trang web không nhất thiết là thông tin do bất kỳ sở giao dịch nào cung cấp, nhưng có thể được cung cấp bởi các nhà tạo lập thị trường. Bạn chịu trách nhiệm hoàn toàn về tất cả quyết kết giao dịch bạn đã thực hiện. Chúng tôi không chấp nhận bất cứ nghĩa vụ nào trước bất kỳ tổn thất hay thiệt hại nào xảy ra từ kết quả giao dịch của bạn, hoặc trước việc bạn dựa vào thông tin có trong trang web này.

Bạn không được phép sử dụng, lưu trữ, sao chép, hiển thị, sửa đổi, truyền hay phân phối dữ liệu có trên trang web này và chưa nhận được sự cho phép rõ ràng bằng văn bản của Trang web này. Tất cả các quyền sở hữu trí tuệ đều được bảo hộ bởi các nhà cung cấp và/hoặc sở giao dịch cung cấp dữ liệu có trên trang web này.

Chưa đăng nhập

Đăng nhập để xem nội dung nhiều hơn

FastBull VIP

Chưa nâng cấp

Nâng cấp

Đăng nhập

Đăng ký