Thị trường

Tin tức

Phân tích

Người dùng

24x7

Lịch kinh tế

Học tập

Dữ liệu

- Tên

- Mới nhất

- Trước đây

Tín hiệu VIP

Tất cả

Tất cả

Pháp: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)

Pháp: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

Pháp: Cán cân thương mại (Điều chỉnh theo mùa) (Tháng 10)

Pháp: Cán cân thương mại (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

Khu vực Đồng Euro: Số người có việc làm YoY (Điều chỉnh theo mùa) (Quý 3)

Khu vực Đồng Euro: Số người có việc làm YoY (Điều chỉnh theo mùa) (Quý 3)T:--

D: --

Canada: Số người có việc làm (Bán thời gian) (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Bán thời gian) (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Canada: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)

Canada: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Canada: Số người có việc làm (Toàn thời gian) (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Toàn thời gian) (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Canada: Tỷ lệ tham gia lực lượng lao động (Điều chỉnh theo mùa) (Tháng 11)

Canada: Tỷ lệ tham gia lực lượng lao động (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Canada: Số người có việc làm (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Mỹ: Chỉ số giá PCE MoM (Tháng 9)

Mỹ: Chỉ số giá PCE MoM (Tháng 9)T:--

D: --

T: --

Mỹ: Thu nhập cá nhân MoM (Tháng 9)

Mỹ: Thu nhập cá nhân MoM (Tháng 9)T:--

D: --

T: --

Mỹ: Chỉ số giá PCE lõi MoM (Tháng 9)

Mỹ: Chỉ số giá PCE lõi MoM (Tháng 9)T:--

D: --

T: --

Mỹ: Chỉ số giá PCE YoY (Điều chỉnh theo mùa) (Tháng 9)

Mỹ: Chỉ số giá PCE YoY (Điều chỉnh theo mùa) (Tháng 9)T:--

D: --

T: --

Mỹ: Chỉ số giá PCE lõi YoY (Tháng 9)

Mỹ: Chỉ số giá PCE lõi YoY (Tháng 9)T:--

D: --

T: --

Mỹ: Chi tiêu cá nhân MoM (Điều chỉnh theo mùa) (Tháng 9)

Mỹ: Chi tiêu cá nhân MoM (Điều chỉnh theo mùa) (Tháng 9)T:--

D: --

Mỹ: Lạm phát kỳ vọng 5-10 năm (Tháng 12)

Mỹ: Lạm phát kỳ vọng 5-10 năm (Tháng 12)T:--

D: --

T: --

Mỹ: Chi tiêu tiêu dùng cá nhân thực tế MoM (Tháng 9)

Mỹ: Chi tiêu tiêu dùng cá nhân thực tế MoM (Tháng 9)T:--

D: --

Mỹ: Tổng số giàn khoan hàng tuần

Mỹ: Tổng số giàn khoan hàng tuầnT:--

D: --

T: --

Mỹ: Tổng số giàn khoan dầu hàng tuần

Mỹ: Tổng số giàn khoan dầu hàng tuầnT:--

D: --

T: --

Mỹ: Tín dụng tiêu dùng (Điều chỉnh theo mùa) (Tháng 10)

Mỹ: Tín dụng tiêu dùng (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

Trung Quốc Đại Lục: Dự trữ ngoại hối (Tháng 11)

Trung Quốc Đại Lục: Dự trữ ngoại hối (Tháng 11)T:--

D: --

T: --

Nhật Bản: Cán cân thương mại (Tháng 10)

Nhật Bản: Cán cân thương mại (Tháng 10)T:--

D: --

T: --

Nhật Bản: GDP danh nghĩa (Đã sửa đổi) QoQ (Quý 3)

Nhật Bản: GDP danh nghĩa (Đã sửa đổi) QoQ (Quý 3)T:--

D: --

T: --

Trung Quốc Đại Lục: Nhập khẩu YoY (CNH) (Tháng 11)

Trung Quốc Đại Lục: Nhập khẩu YoY (CNH) (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: Giá trị xuất khẩu (Tháng 11)

Trung Quốc Đại Lục: Giá trị xuất khẩu (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: Nhập khẩu (CNH) (Tháng 11)

Trung Quốc Đại Lục: Nhập khẩu (CNH) (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: Cán cân thương mại (CNH) (Tháng 11)

Trung Quốc Đại Lục: Cán cân thương mại (CNH) (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: Xuất khẩu YoY (USD) (Tháng 11)

Trung Quốc Đại Lục: Xuất khẩu YoY (USD) (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: Nhập khẩu YoY (USD) (Tháng 11)

Trung Quốc Đại Lục: Nhập khẩu YoY (USD) (Tháng 11)T:--

D: --

T: --

Đức: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)

Đức: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

Khu vực Đồng Euro: Chỉ số niềm tin nhà đầu tư của Sentix (Tháng 12)

Khu vực Đồng Euro: Chỉ số niềm tin nhà đầu tư của Sentix (Tháng 12)T:--

D: --

T: --

Canada: Chỉ số niềm tin kinh tế quốc gia

Canada: Chỉ số niềm tin kinh tế quốc gia--

D: --

T: --

Vương Quốc Anh: Doanh số bán lẻ Like-For-Like BRC YoY (Tháng 11)

Vương Quốc Anh: Doanh số bán lẻ Like-For-Like BRC YoY (Tháng 11)--

D: --

T: --

Vương Quốc Anh: Doanh số bán lẻ BRC YoY (Tháng 11)

Vương Quốc Anh: Doanh số bán lẻ BRC YoY (Tháng 11)--

D: --

T: --

Úc: Lãi suất cho vay qua đêm

Úc: Lãi suất cho vay qua đêm--

D: --

T: --

Quyết định lãi suất RBA

Quyết định lãi suất RBA Họp báo RBA

Họp báo RBA Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)

Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)--

D: --

T: --

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)--

D: --

T: --

Mexico: CPI lõi YoY (Tháng 11)

Mexico: CPI lõi YoY (Tháng 11)--

D: --

T: --

Mexico: PPI YoY (Tháng 11)

Mexico: PPI YoY (Tháng 11)--

D: --

T: --

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoY

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoY--

D: --

T: --

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)--

D: --

T: --

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)--

D: --

T: --

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)--

D: --

T: --

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)--

D: --

T: --

Triển vọng năng lượng ngắn hạn hàng tháng của EIA

Triển vọng năng lượng ngắn hạn hàng tháng của EIA Mỹ: Tồn trữ xăng dầu hàng tuần API

Mỹ: Tồn trữ xăng dầu hàng tuần API--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần API--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần API--

D: --

T: --

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần API

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần API--

D: --

T: --

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: PPI YoY (Tháng 11)

Trung Quốc Đại Lục: PPI YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: CPI MoM (Tháng 11)

Trung Quốc Đại Lục: CPI MoM (Tháng 11)--

D: --

T: --

Không có dữ liệu phù hợp

Xem tất cả kết quả tìm kiếm

Không có dữ liệu

Trong những tháng gần đây, các quan chức Cục Dự trữ Liên bang đã nhiều lần gọi chính sách tiền tệ là hạn chế.

Trong những tháng gần đây, các quan chức Cục Dự trữ Liên bang (Fed) liên tục gọi chính sách tiền tệ là hạn chế. Vào tháng 9, Jerome Powell nói rằng chính sách này "rõ ràng là hạn chế", và vào tháng 11, Chủ tịch Fed New York John Williams tuyên bố "Tôi vẫn coi mức chính sách tiền tệ hiện tại là khá thắt chặt..."

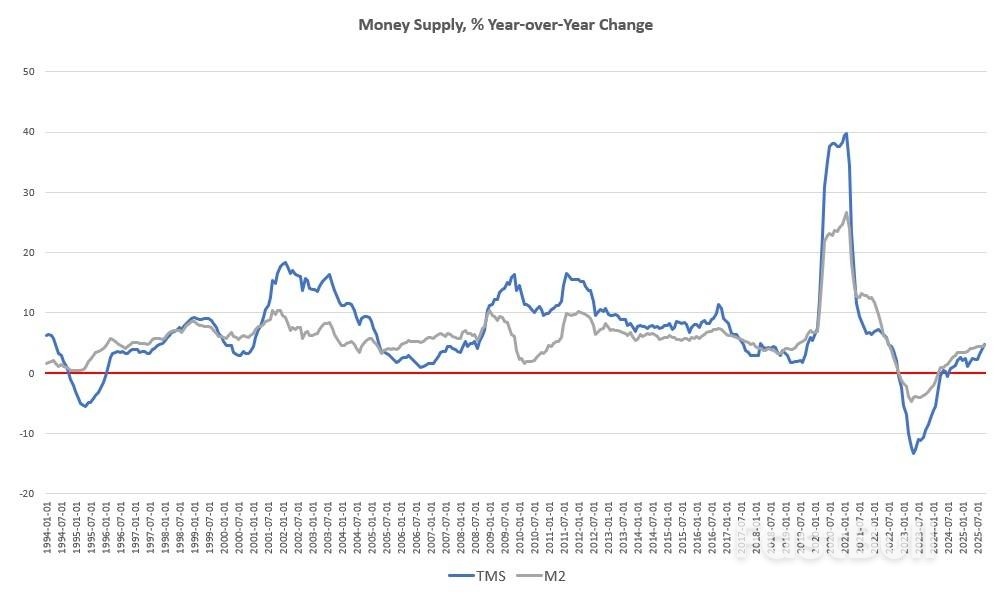

Vâng, có thể chính sách hiện tại còn "hạn chế" so với chính sách của Bernanke và Yellen chẳng hạn. Nhưng dữ liệu gần đây về cung tiền cho thấy cung tiền trong những tháng gần đây đang có nhiều dư địa để tăng nhanh, bất chấp những gì các quan chức Fed nói.

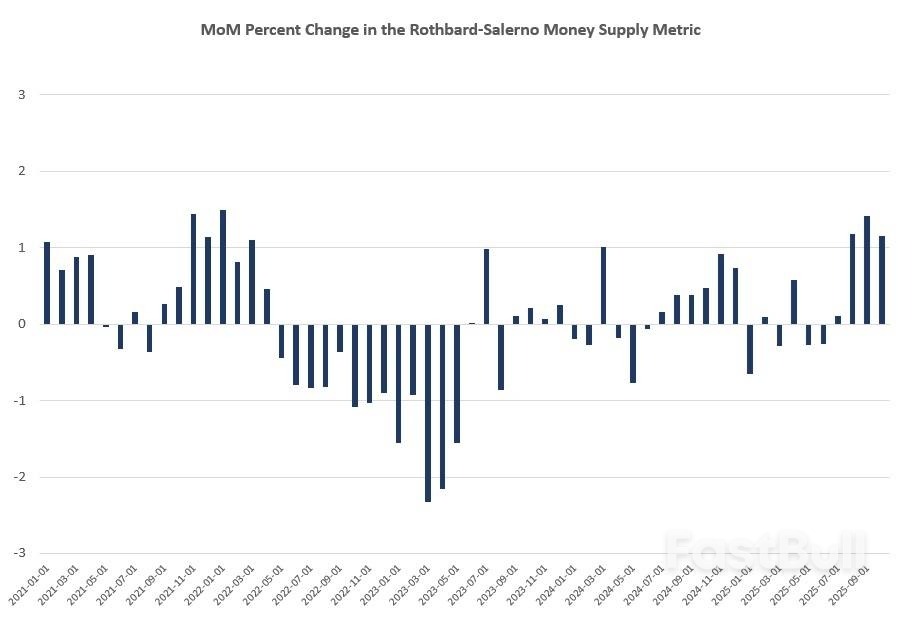

Ví dụ, cung tiền đã tăng hàng tháng trong bốn tháng qua, và đạt mức cao nhất trong nhiều năm qua. Hơn nữa, khi so sánh theo năm, cung tiền đã tăng tốc trong ba tháng qua và hiện đạt tốc độ tăng trưởng cao nhất trong 40 tháng qua, tức là kể từ tháng 7 năm 2022.

Trong khi nguồn cung tiền phần lớn không đổi trong suốt giữa năm 2025, tốc độ tăng trưởng rõ ràng đã tăng tốc kể từ tháng 8 năm nay.

Trong tháng 10, mức tăng trưởng cung tiền so với cùng kỳ năm trước là 4,76%. Con số này cao hơn mức tăng trưởng 4,06% so với cùng kỳ năm trước của tháng 9. Mức tăng trưởng cung tiền cũng tăng đáng kể so với tháng 10 năm ngoái khi mức tăng trưởng so với cùng kỳ năm trước là 1,27%.

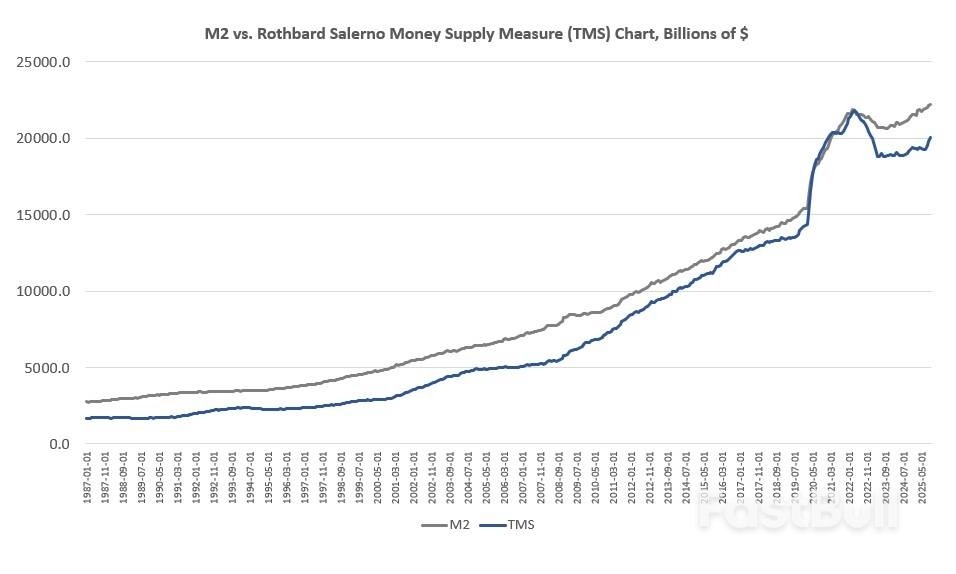

Vào tháng 10, tổng cung tiền một lần nữa tăng lên trên 20 nghìn tỷ đô la lần đầu tiên kể từ tháng 1 năm 2023 và tăng thêm nửa nghìn tỷ đô la từ tháng 8 đến tháng 10.

Về mức tăng trưởng theo tháng, tháng 8, tháng 9 và tháng 10 đều ghi nhận mức tăng trưởng lớn nhất kể từ năm 2022, lần lượt tăng 1,18%, 1,4% và 1,14%, đánh dấu mức tăng trưởng trong bốn tháng.

Chỉ số cung tiền được sử dụng ở đây—chỉ số cung tiền "thực" hay Rothbard-Salerno (TMS)—là chỉ số do Murray Rothbard và Joseph Salerno phát triển, và được thiết kế để cung cấp thước đo tốt hơn về biến động cung tiền so với M2. (Viện Mises hiện cung cấp thông tin cập nhật thường xuyên về chỉ số này và sự tăng trưởng của nó.)

Theo truyền thống, tốc độ tăng trưởng của M2 thường diễn ra tương tự như tốc độ tăng trưởng của TMS, nhưng M2 thậm chí còn vượt xa tốc độ tăng trưởng của TMS trong mười một trong mười hai tháng qua. Trong tháng 10, tốc độ tăng trưởng của M2 so với cùng kỳ năm trước là 4,63%. Con số này cao hơn mức tăng trưởng 4,47% của tháng 9. Tốc độ tăng trưởng của tháng 10 cũng cao hơn mức tăng trưởng 2,97% của tháng 10 năm 2024.

Mặc dù tốc độ tăng trưởng theo năm và theo tháng đã chậm lại trong mùa hè - và thậm chí còn giảm đáng kể trong năm 2023 và đầu năm 2024, tổng cung tiền lại đang tăng nhanh trở lại. M2 hiện đang ở mức cao nhất từ trước đến nay, vượt mốc 22,2 nghìn tỷ đô la. TMS vẫn chưa trở lại mức đỉnh năm 2022, nhưng hiện đang ở mức cao nhất trong 34 tháng.

Kể từ năm 2009, cung tiền của TMS đã tăng hơn 200%. (M2 đã tăng gần 160% trong giai đoạn đó.) Trong tổng cung tiền hiện tại là 20 nghìn tỷ đô la, gần 29% đã được tạo ra kể từ tháng 1 năm 2020. Kể từ năm 2009, sau cuộc khủng hoảng tài chính toàn cầu, hơn 13 nghìn tỷ đô la cung tiền hiện tại đã được tạo ra. Nói cách khác, hơn hai phần ba tổng cung tiền hiện có đã được tạo ra kể từ cuộc Đại suy thoái.

Với điều kiện kinh tế hiện tại, thật đáng ngạc nhiên khi thấy nguồn cung tiền tăng trưởng mạnh mẽ như vậy.

Trong bối cảnh kinh tế trì trệ hiện nay, thật đáng ngạc nhiên khi thấy nguồn cung tiền tăng trưởng mạnh mẽ như vậy. Các ngân hàng thương mại tư nhân đóng vai trò quan trọng trong việc tăng nguồn cung tiền để ứng phó với chính sách nới lỏng của Cục Dự trữ Liên bang (Fed). Khi điều kiện kinh tế mở rộng và việc làm tăng, hoạt động cho vay cũng tăng theo, góp phần nới lỏng hơn nữa các điều kiện tiền tệ.

Tuy nhiên, trong những tháng gần đây, các chỉ số kinh tế tiếp tục cho thấy cả điều kiện việc làm đang xấu đi và tình trạng nợ quá hạn gia tăng. Ví dụ, số lượng nhân viên bị sa thải tại Mỹ trong tháng 10 đã tăng vọt lên mức cao nhất trong hai tháng. Trong khi đó, Bloomberg đưa tin "Số lượng doanh nghiệp nhỏ phá sản đạt kỷ lục do nợ tăng cao". Số liệu việc làm mới nhất theo giá cả cho thấy số lượng việc làm bị mất còn nhiều hơn.

Tất cả những điều này đều gây áp lực giảm lên tăng trưởng cung tiền. Tuy nhiên, trong nỗ lực tiếp tục đẩy giá tài sản lên cao và bằng cách nào đó chống lại tình trạng trì trệ kinh tế ngày càng gia tăng, Fed đã hạ lãi suất quỹ liên bang mục tiêu vào tháng 9 và trong suốt phần lớn năm nay đã chậm lại các nỗ lực thu hẹp bảng cân đối kế toán của Fed - còn được gọi là "thắt chặt định lượng".

Sự quay trở lại chính sách tiền tệ nới lỏng này—trái ngược với tuyên bố của Fed về chính sách "hạn chế"—chắc chắn đã góp phần đưa nguồn cung tiền trở lại mức tăng trưởng mà chúng ta chưa từng thấy trong nhiều năm.

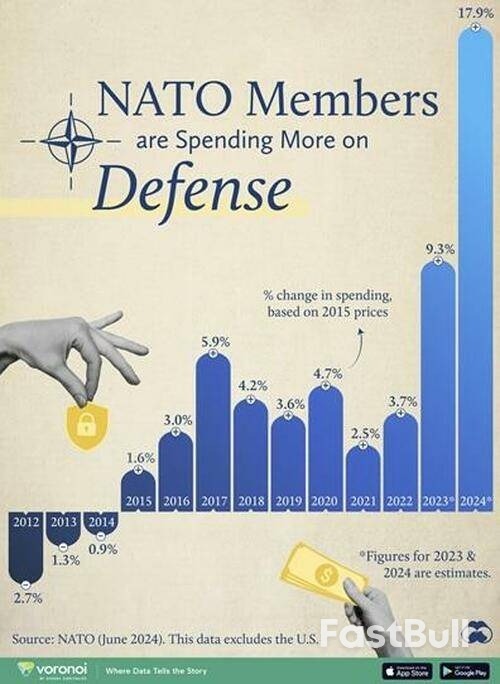

Các thành viên châu Âu của NATO đã được Washington cảnh báo rằng họ phải đảm nhận trách nhiệm lớn hơn đối với các hoạt động tình báo và sản xuất tên lửa của liên minh - điều này sẽ đòi hỏi chi tiêu quốc phòng nhiều hơn đáng kể vào năm 2027, Reuters đưa tin.

Trong báo cáo độc quyền phát hành hôm thứ Sáu, Reuters cho biết Hoa Kỳ "muốn Châu Âu tiếp quản phần lớn năng lực phòng thủ thông thường của NATO, từ tình báo đến tên lửa, vào năm 2027", các quan chức Lầu Năm Góc nói với các nhà ngoại giao tại Washington tuần này, một thời hạn gấp rút khiến một số quan chức Châu Âu cảm thấy không thực tế.

"Thông điệp này, được ghi lại bởi năm nguồn tin quen thuộc với cuộc thảo luận, bao gồm một quan chức Hoa Kỳ, đã được truyền đạt tại một cuộc họp ở Washington trong tuần này của các nhân viên Lầu Năm Góc giám sát chính sách của NATO và một số phái đoàn châu Âu", báo cáo tiếp tục.

Chỉ thị này đi kèm với một cảnh báo ngầm, được cho là liên quan đến các quan chức Lầu Năm Góc cảnh báo đại diện của một số quốc gia châu Âu rằng Hoa Kỳ có thể thu hẹp vai trò của mình trong một số nỗ lực phòng thủ của NATO nếu mục tiêu và thời hạn này không được đáp ứng.

Hình ảnh lưu trữ của Quân đội Hoa Kỳ/NATO

Hình ảnh lưu trữ của Quân đội Hoa Kỳ/NATOBáo cáo lưu ý rằng một số quan chức châu Âu coi mục tiêu năm 2027 là không thực tế, cho rằng việc nhanh chóng thay thế sự hỗ trợ quân sự của Mỹ sẽ đòi hỏi mức đầu tư lớn hơn nhiều so với các kế hoạch hiện tại và ngân sách quốc phòng được các thành viên NATO phê duyệt.

Điều này nhìn chung phản ánh sự không hài lòng đã được chính quyền Trump thể hiện rõ ràng từ lâu đối với tiến độ của châu Âu trong việc gánh vác nhiều hơn gánh nặng phòng thủ tập thể của NATO.

Nhưng báo cáo của Reuters cũng nhấn mạnh rằng các quan chức châu Âu không được cung cấp các số liệu cụ thể để đánh giá thành công hay thất bại :

Năng lực phòng thủ thông thường bao gồm các tài sản phi hạt nhân từ quân đội đến vũ khí và các quan chức không giải thích cách Hoa Kỳ sẽ đo lường tiến độ của châu Âu trong việc gánh vác phần lớn gánh nặng.

Cũng không rõ liệu hạn chót năm 2027 có đại diện cho lập trường của chính quyền Trump hay chỉ là quan điểm của một số quan chức Lầu Năm Góc. Có những bất đồng đáng kể ở Washington về vai trò quân sự mà Hoa Kỳ nên đảm nhiệm ở châu Âu.

Một quan chức NATO được trích dẫn nói rằng "Các đồng minh đã nhận ra nhu cầu đầu tư nhiều hơn vào quốc phòng và chuyển gánh nặng quốc phòng thông thường" từ Hoa Kỳ sang Châu Âu.

Như chúng tôi đã mô tả trước đây, Chiến lược An ninh Quốc gia mới của chính quyền Trump thực sự chỉ trích mạnh mẽ châu Âu khi tuyên bố rằng "không rõ liệu một số quốc gia châu Âu có nền kinh tế và quân sự đủ mạnh để tiếp tục là đồng minh đáng tin cậy" của Hoa Kỳ hay không.

Tài liệu này cũng nhấn mạnh thêm rằng thực tế hiện tại về sự yếu kém của châu Âu có thể có những tác động tiêu cực nhất định đến khả năng leo thang căng thẳng giữa phương Tây và Nga :

Tài liệu viết: "Việc quản lý mối quan hệ giữa châu Âu và Nga sẽ đòi hỏi sự tham gia ngoại giao đáng kể của Hoa Kỳ, vừa để tái lập các điều kiện ổn định chiến lược trên khắp lục địa Á-Âu, vừa để giảm thiểu nguy cơ xung đột giữa Nga và các quốc gia châu Âu".

Hầu hết các nhà phân tích đều cho rằng ngôn ngữ trong tài liệu này mở đường cho Washington can thiệp sâu hơn vào các vấn đề của châu Âu.

Nguồn: Visual Capitalist

Nguồn: Visual CapitalistPawel Zerka, thành viên chính sách cấp cao tại Hội đồng Quan hệ Đối ngoại Châu Âu, nhận xét : "Washington không còn giả vờ như không can thiệp vào công việc nội bộ của Châu Âu" .

"Giờ đây, nó coi sự can thiệp đó là một hành động nhân từ ('chúng tôi muốn châu Âu vẫn là châu Âu') và là một vấn đề chiến lược cấp thiết của Hoa Kỳ. Ưu tiên là gì? 'Nuôi dưỡng sự phản kháng đối với quỹ đạo hiện tại của châu Âu trong các quốc gia châu Âu'", ông kết luận.

Đồng đô la đã giảm giá vào thứ Hai, trước thềm một tuần bận rộn với các cuộc họp của ngân hàng trung ương và được dẫn đầu bởi Cục Dự trữ Liên bang Hoa Kỳ, nơi mà việc cắt giảm lãi suất gần như đã được định giá, mặc dù một ủy ban chia rẽ sâu sắc có thể tạo ra một yếu tố bất ngờ.

Bên cạnh quyết định của Fed vào thứ Tư, các ngân hàng trung ương của Úc , Brazil, Canada và Thụy Sĩ cũng tổ chức các cuộc họp để thiết lập lãi suất, mặc dù không có cuộc họp nào trong số này được kỳ vọng sẽ đưa ra bất kỳ thay đổi nào đối với chính sách tiền tệ.

Các nhà phân tích dự đoán Fed sẽ đưa ra "lệnh cắt giảm mạnh", trong đó ngôn ngữ của tuyên bố, dự báo trung bình và cuộc họp báo của Chủ tịch Jerome Powell cho thấy mức cản cao hơn đối với việc giảm lãi suất thêm nữa.

Điều đó có thể hỗ trợ đồng đô la nếu nó thúc đẩy các nhà đầu tư giảm kỳ vọng về hai hoặc ba lần cắt giảm lãi suất vào năm tới, mặc dù thông điệp có thể trở nên phức tạp do sự chia rẽ trong các nhà hoạch định chính sách vì một số người đã gần như thể hiện ý định bỏ phiếu của họ.

"Chúng tôi dự kiến sẽ thấy một số ý kiến bất đồng, có thể từ cả các thành viên theo đường lối cứng rắn và ôn hòa", Bob Savage, người đứng đầu bộ phận chiến lược vĩ mô thị trường của BNY, cho biết trong một lưu ý gửi khách hàng.

Ủy ban Thị trường Mở Liên bang chưa từng có ba hoặc nhiều ý kiến bất đồng tại một cuộc họp kể từ năm 2019 và điều đó chỉ xảy ra chín lần kể từ năm 1990.

Mặc dù đồng đô la Mỹ đã giảm giá trong ba tuần qua, nhưng những người đầu cơ giá lên đã phần nào lấy lại được niềm tin. Dữ liệu định vị hàng tuần cho thấy các nhà đầu cơ đang nắm giữ vị thế mua lớn nhất của họ - một vị thế giả định giá trị đồng đô la sẽ tăng - kể từ trước khi Tổng thống Donald Trump áp đặt thuế quan "Ngày Giải phóng" khiến đồng tiền này lao dốc.

Thị trường lao động đang suy yếu, nhưng tăng trưởng chung vẫn duy trì, sự kích thích từ "Dự luật lớn tuyệt đẹp" sẽ bắt đầu có hiệu lực và lạm phát vẫn cao hơn nhiều so với mục tiêu 2% của ngân hàng trung ương.

Chiến lược gia tiền tệ của MUFG Lee Hardman cho biết: "Những yếu tố này có thể ngăn cản việc cắt giảm lãi suất thêm nếu chúng ảnh hưởng đến điều kiện thị trường lao động mạnh hơn".

Ngoài chính sách tiền tệ của Hoa Kỳ, đồng euro tăng nhẹ 0,1% lên 1,1652 đô la, nhờ lợi suất trái phiếu khu vực đồng euro tăng. Lợi suất trái phiếu kỳ hạn 30 năm của Đức đạt mức cao nhất kể từ năm 2011 trong phiên giao dịch đầu ngày.

Không giống như Fed, ECB dự kiến sẽ không cắt giảm lãi suất thêm nữa trong năm tới. Nhà hoạch định chính sách có ảnh hưởng Isabel Schnabel hôm thứ Hai cho biết động thái tiếp theo của ngân hàng trung ương thậm chí có thể là tăng lãi suất .

Đồng đô la Úc đã chạm mức cao nhất là 0,6649 đô la, mức cao nhất kể từ giữa tháng 9, nhưng giao dịch gần nhất đã giảm 0,1% trong ngày xuống còn 0,6635 đô la.

Ngân hàng Dự trữ Úc sẽ họp vào thứ Ba sau một loạt dữ liệu lạc quan về lạm phát, tăng trưởng kinh tế và chi tiêu hộ gia đình. Thị trường tương lai cho thấy động thái tiếp theo sẽ diễn ra sớm nhất là vào tháng Năm, khiến trọng tâm hiện tại tập trung vào tuyên bố sau cuộc họp và cuộc họp báo.

Các nhà phân tích tại ANZ cho biết trong một lưu ý tuần trước: "Chúng tôi dự kiến RBA sẽ giữ nguyên lãi suất trong thời gian dài, với lãi suất tiền mặt vẫn ở mức hiện tại là 3,60%", điều chỉnh lại kỳ vọng trước đó về việc cắt giảm lãi suất.

Ngân hàng Canada cũng được dự đoán rộng rãi sẽ giữ nguyên lãi suất vào thứ Tư và khả năng tăng lãi suất sẽ được định giá đầy đủ vào tháng 12 năm 2026. Đồng tiền này ổn định ở mức 1,3819 đô la Canada vào thứ Hai, sau khi đạt mức cao nhất trong 10 tuần vào thứ Sáu sau dữ liệu việc làm khả quan.

Đồng yên, vốn đã ổn định trong tuần qua sau khi suy yếu mạnh vào tháng 11, hầu như ổn định ở mức 155,44 yên đổi 1 đô la, trong khi đồng bảng Anh giữ ở mức khoảng 1,3325 yên và đồng franc Thụy Sĩ tăng giá một chút ở mức 0,804 franc.

Eric Balchunas của Bloomberg bác bỏ sự so sánh giữa Bitcoin và cơn sốt hoa tulip, trích dẫn khả năng phục hồi và sự chấp nhận của tổ chức tại một sự kiện phân tích tài chính gần đây.

Quan điểm này củng cố vị thế của Bitcoin như một tài sản vĩ mô bền vững, hỗ trợ sự quan tâm của các tổ chức và niềm tin của thị trường trong bối cảnh tài sản đang biến động.

Eric Balchunas, một nhà phân tích ETF cấp cao tại Bloomberg, đã bác bỏ quan điểm cho rằng Bitcoin là cơn sốt hoa tulip hiện đại, đồng thời nhấn mạnh khả năng phục hồi lâu dài và sự quan tâm của các tổ chức đối với Bitcoin.

Phân tích này nhấn mạnh sức hấp dẫn lâu dài của Bitcoin và bác bỏ việc so sánh với bong bóng đầu cơ trong lịch sử, qua đó trấn an cả các nhà đầu tư tổ chức và bán lẻ.

Balchunas bác bỏ phép so sánh "Bitcoin = cơn sốt hoa tulip", lập luận rằng lịch sử phục hồi 17 năm của Bitcoin khác biệt rất nhiều so với bong bóng hoa tulip kéo dài ba năm. Ông nhấn mạnh việc các tổ chức tiếp tục áp dụng Bitcoin là một yếu tố quan trọng trong sự bền vững của đồng tiền này.

Nhà phân tích ETF cấp cao của Bloomberg đã ghi nhận hiệu suất của Bitcoin, tăng khoảng 250% trong ba năm qua. Những phát biểu của ông thách thức những quan niệm truyền thống và ủng hộ Bitcoin như một tài sản tài chính bền vững.

"Thị trường hoa tulip tăng rồi giảm trong khoảng ba năm, bị đấm một cú vào mặt và bị đánh gục, trong khi Bitcoin đã trải qua 6–7 đợt bán tháo tàn khốc trong 17 năm và vẫn đạt mức cao mới." - Eric Balchunas, Nhà phân tích ETF cấp cao, Bloomberg Intelligence

Những khẳng định của Balchunas củng cố niềm tin vào sự ổn định của Bitcoin trong giới đầu tư. Phân tích của ông nhấn mạnh sự quan tâm liên tục của các tổ chức, trái ngược với cơn sốt hoa tulip ngắn ngủi. Dòng vốn từ các tổ chức vẫn mạnh mẽ, làm nổi bật sự hiện diện bền vững của Bitcoin trên thị trường.

Về mặt tài chính, khả năng phục hồi của Bitcoin nâng cao vị thế của nó trong số các tài sản lưu trữ giá trị phi sinh lời như vàng. Sự hỗ trợ của các tổ chức và dòng vốn ETF cho thấy một tài sản vượt trội so với các đặc điểm bong bóng thông thường, hỗ trợ các khoản đầu tư chiến lược dài hạn.

Trong lịch sử, Bitcoin đã phục hồi sau những đợt giảm giá mạnh, tương tự như các tài sản bền vững khác như vàng. Nhận định của Balchunas cho thấy một mô hình phục hồi và tăng trưởng không trùng khớp với bong bóng chu kỳ đơn.

Phân tích này cho thấy vai trò của Bitcoin như một tài sản vĩ mô được củng cố bởi hiệu suất lịch sử của nó, khuyến khích việc áp dụng liên tục và định vị nó vượt ra ngoài những so sánh mang tính đầu cơ đơn thuần.

Nhãn trắng

Data API

Tiện ích Website

Công cụ thiết kế Poster

Chương trình Tiếp thị Liên kết

Giao dịch các công cụ tài chính như cổ phiếu, tiền tệ, hàng hóa, hợp đồng tương lai, trái phiếu, quỹ hoặc tiền kỹ thuật số tiềm ẩn mức độ rủi ro cao, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư, và có thể không phù hợp với mọi nhà đầu tư.

Trước khi quyết định giao dịch các công cụ tài chính hoặc tiền điện tử, bạn cần hiểu đầy đủ về rủi ro và chi phí giao dịch trên thị trường tài chính, thận trọng cân nhắc đối tượng đầu tư, và tiến hành tư vấn chuyên môn cần thiết. Dữ liệu trên trang web này không nhất thiết là theo thời gian thực hay chính xác. Dữ liệu và giá cả trên trang web không nhất thiết là thông tin do bất kỳ sở giao dịch nào cung cấp, nhưng có thể được cung cấp bởi các nhà tạo lập thị trường. Bạn chịu trách nhiệm hoàn toàn về tất cả quyết kết giao dịch bạn đã thực hiện. Chúng tôi không chấp nhận bất cứ nghĩa vụ nào trước bất kỳ tổn thất hay thiệt hại nào xảy ra từ kết quả giao dịch của bạn, hoặc trước việc bạn dựa vào thông tin có trong trang web này.

Bạn không được phép sử dụng, lưu trữ, sao chép, hiển thị, sửa đổi, truyền hay phân phối dữ liệu có trên trang web này và chưa nhận được sự cho phép rõ ràng bằng văn bản của Trang web này. Tất cả các quyền sở hữu trí tuệ đều được bảo hộ bởi các nhà cung cấp và/hoặc sở giao dịch cung cấp dữ liệu có trên trang web này.

Chưa đăng nhập

Đăng nhập để xem nội dung nhiều hơn

FastBull VIP

Chưa nâng cấp

Nâng cấp

Đăng nhập

Đăng ký