Thị trường

Tin tức

Phân tích

Người dùng

24x7

Lịch kinh tế

Học tập

Dữ liệu

- Tên

- Mới nhất

- Trước đây

Tín hiệu VIP

Tất cả

Tất cả

Họp báo RBA

Họp báo RBA Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)

Đức: Xuất khẩu MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)

Mỹ: Chỉ số lạc quan của các doanh nghiệp nhỏ NFIB (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)

Mexico: Lạm phát 12 tháng (CPI) (Tháng 11)T:--

D: --

T: --

Mexico: CPI lõi YoY (Tháng 11)

Mexico: CPI lõi YoY (Tháng 11)T:--

D: --

T: --

Mexico: PPI YoY (Tháng 11)

Mexico: PPI YoY (Tháng 11)T:--

D: --

T: --

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoY

Mỹ: Doanh thu bán lẻ hàng tuần của Johnson Redbook YoYT:--

D: --

T: --

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)

Mỹ: Cơ hội việc làm JOLTS (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M1 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M0 YoY (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)

Trung Quốc Đại Lục: Cung tiền M2 YoY (Tháng 11)--

D: --

T: --

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)

Mỹ: Dự báo triển vọng dầu thô ngắn hạn trong năm nay của EIA (Tháng 12)T:--

D: --

T: --

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng khí thiên nhiên trong năm tới của EIA (Tháng 12)T:--

D: --

T: --

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)

Mỹ: Dự báo sản lượng dầu thô ngắn hạn trong năm tới của EIA (Tháng 12)T:--

D: --

T: --

Triển vọng năng lượng ngắn hạn hàng tháng của EIA

Triển vọng năng lượng ngắn hạn hàng tháng của EIA Mỹ: Lợi suất trung bình đấu giá trái phiếu kho bạc kỳ hạn 10 năm

Mỹ: Lợi suất trung bình đấu giá trái phiếu kho bạc kỳ hạn 10 nămT:--

D: --

T: --

Mỹ: Tồn trữ xăng dầu hàng tuần API

Mỹ: Tồn trữ xăng dầu hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ dầu thô hàng tuần API

Mỹ: Tồn trữ dầu thô hàng tuần APIT:--

D: --

T: --

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần API

Mỹ: Tồn trữ sản phẩm chưng cất hàng tuần APIT:--

D: --

T: --

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)

Hàn Quốc: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà phi sản xuất (Tháng 12)T:--

D: --

T: --

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)

Nhật Bản: Chỉ số tâm lý Tankan của Reuters đối với các nhà sản xuất (Tháng 12)T:--

D: --

T: --

Nhật Bản: PPI MoM (Tháng 11)

Nhật Bản: PPI MoM (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp MoM (Tháng 11)T:--

D: --

T: --

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)

Nhật Bản: Chỉ số giá hàng hóa doanh nghiệp YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: CPI YoY (Tháng 11)

Trung Quốc Đại Lục: CPI YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: PPI YoY (Tháng 11)

Trung Quốc Đại Lục: PPI YoY (Tháng 11)T:--

D: --

T: --

Trung Quốc Đại Lục: CPI MoM (Tháng 11)

Trung Quốc Đại Lục: CPI MoM (Tháng 11)T:--

D: --

T: --

Indonesia: Doanh số bán lẻ YoY (Tháng 10)

Indonesia: Doanh số bán lẻ YoY (Tháng 10)T:--

D: --

T: --

Ý: Giá trị sản xuất công nghiệp YoY (Điều chỉnh theo mùa) (Tháng 10)

Ý: Giá trị sản xuất công nghiệp YoY (Điều chỉnh theo mùa) (Tháng 10)--

D: --

T: --

Ý: Lợi suất trung bình đấu giá trái phiếu kho bạc BOT kỳ hạn 12 tháng

Ý: Lợi suất trung bình đấu giá trái phiếu kho bạc BOT kỳ hạn 12 tháng--

D: --

T: --

Thống đốc BOE Bailey phát biểu

Thống đốc BOE Bailey phát biểu Chủ tịch ECB Lagarde phát biểu

Chủ tịch ECB Lagarde phát biểu Nam Phi: Doanh số bán lẻ YoY (Tháng 10)

Nam Phi: Doanh số bán lẻ YoY (Tháng 10)--

D: --

T: --

Brazil: Chỉ số Lạm phát IPCA YoY (Tháng 11)

Brazil: Chỉ số Lạm phát IPCA YoY (Tháng 11)--

D: --

T: --

Brazil: CPI YoY (Tháng 11)

Brazil: CPI YoY (Tháng 11)--

D: --

T: --

Mỹ: Chỉ số hoạt động thế chấp MBA WoW

Mỹ: Chỉ số hoạt động thế chấp MBA WoW--

D: --

T: --

Mỹ: Chỉ số chi phí lao động QoQ (Quý 3)

Mỹ: Chỉ số chi phí lao động QoQ (Quý 3)--

D: --

T: --

Canada: Mục tiêu lãi suất qua đêm

Canada: Mục tiêu lãi suất qua đêm--

D: --

T: --

Báo cáo chính sách tiền tệ của BOC

Báo cáo chính sách tiền tệ của BOC Mỹ: Biến động Tồn trữ xăng dầu hàng tuần EIA

Mỹ: Biến động Tồn trữ xăng dầu hàng tuần EIA--

D: --

T: --

Mỹ: Dự báo nhu cầu hàng tuần của EIA theo sản lượng dầu thô

Mỹ: Dự báo nhu cầu hàng tuần của EIA theo sản lượng dầu thô--

D: --

T: --

Mỹ: Biến động Tồn trữ dầu thô hàng tuần EIA Cushing, Oklahoma

Mỹ: Biến động Tồn trữ dầu thô hàng tuần EIA Cushing, Oklahoma--

D: --

T: --

Mỹ: Biến động Dự trữ dầu thô hàng tuần EIA

Mỹ: Biến động Dự trữ dầu thô hàng tuần EIA--

D: --

T: --

Mỹ: Biến động nhập khẩu dầu thô hàng tuần EIA

Mỹ: Biến động nhập khẩu dầu thô hàng tuần EIA--

D: --

T: --

Mỹ: Tồn trữ dầu đốt hàng tuần EIA

Mỹ: Tồn trữ dầu đốt hàng tuần EIA--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Thời gian dài (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Thời gian dài (Quý 4)--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ liên bang-Năm đầu tiên (Quý 4)

Mỹ: Dự báo lãi suất quỹ liên bang-Năm đầu tiên (Quý 4)--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ hai (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ hai (Quý 4)--

D: --

T: --

Mỹ: Mức sàn lãi suất FOMC (Lãi suất Repo nghịch đảo qua đêm)

Mỹ: Mức sàn lãi suất FOMC (Lãi suất Repo nghịch đảo qua đêm)--

D: --

T: --

Mỹ: Cân đối ngân sách (Tháng 11)

Mỹ: Cân đối ngân sách (Tháng 11)--

D: --

T: --

Mỹ: Trần lãi suất FOMC (Tỷ lệ dự trữ vượt mức)

Mỹ: Trần lãi suất FOMC (Tỷ lệ dự trữ vượt mức)--

D: --

T: --

Mỹ: Lãi suất dự trữ vượt mức

Mỹ: Lãi suất dự trữ vượt mức--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang hiện nay (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang hiện nay (Quý 4)--

D: --

T: --

Mỹ: Mục tiêu lãi suất quỹ Liên bang

Mỹ: Mục tiêu lãi suất quỹ Liên bang--

D: --

T: --

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ 3 (Quý 4)

Mỹ: Dự báo lãi suất quỹ Liên bang-Năm thứ 3 (Quý 4)--

D: --

T: --

Cục Dự trữ Liên bang công bố quyết định lãi suất và tuyên bố chính sách tiền tệ

Cục Dự trữ Liên bang công bố quyết định lãi suất và tuyên bố chính sách tiền tệ Họp báo FOMC

Họp báo FOMC Brazil: Lãi suất mục tiêu Selic

Brazil: Lãi suất mục tiêu Selic--

D: --

T: --

Vương Quốc Anh: Chỉ số giá nhà ở RICS 3 tháng (Tháng 11)

Vương Quốc Anh: Chỉ số giá nhà ở RICS 3 tháng (Tháng 11)--

D: --

T: --

Không có dữ liệu phù hợp

Xem tất cả kết quả tìm kiếm

Không có dữ liệu

MỚI

Rót tiền tỷ vào chứng khoán nhưng nhiều ông lớn vẫn...lỗ

Prudential, Bảo Minh, Bảo Việt… đều sở hữu danh mục đầu tư chứng khoán đáng kể. Tuy nhiên hiệu quả mang lại chưa tương xứng khi phần lớn doanh nghiệp phải trích lập dự phòng ở mức cao.

Các doanh nghiệp bảo hiểm lớn như Bảo Việt, Bảo Minh và Prudential đã đầu tư hàng nghìn tỷ đồng vào thị trường chứng khoán. Tuy nhiên, hiệu quả đầu tư chưa như mong đợi, khi nhiều doanh nghiệp phải trích lập dự phòng giảm giá ở mức cao.

Tính đến cuối tháng 9-2025, Tổng công ty cổ phần Bảo Minh (BMI) có khoản đầu tư tài chính ngắn hạn đạt 3.577 tỷ đồng, tăng gần 320 tỷ đồng so với đầu năm. Trong đó, BMI đã rót gần 370 tỷ đồng vào cổ phiếu niêm yết và chưa niêm yết, tăng 235 tỷ đồng sau 9 tháng. Tuy nhiên, BMI phải trích lập dự phòng giảm giá hơn 53,4 tỷ đồng cho tổng số cổ phiếu này, tương đương mức lỗ gần 15% danh mục.

Tập đoàn Bảo Việt (BVH) cũng ghi nhận đầu tư thua lỗ chứng khoán. Theo báo cáo tài chính, BVH có danh mục cổ phiếu và chứng chỉ quỹ với tổng giá trị gần 3.500 tỷ đồng vào cuối tháng 9-2025. Riêng cổ phiếu niêm yết chiếm phần lớn với 3.111 tỷ đồng, giảm nhẹ khoảng 3% so với đầu năm. Tuy nhiên, danh mục cổ phiếu niêm yết của BVH đang tạm giảm khi giá trị ghi sổ vào cuối tháng 9 chỉ còn 2.976 tỷ đồng, tức giảm 135 tỷ đồng so với giá gốc.

Ngoài BMI và BVH, một số doanh nghiệp bảo hiểm vốn ngoại khác cũng trích phần tiền tương đối lớn để đầu tư cổ phiếu. Dữ liệu từ báo cáo tài chính bán niên 2025 của Prudential cho thấy họ phân bổ hơn 19.438 tỷ đồng vào chứng khoán niêm yết và chứng khoán đã đăng ký giao dịch trên UpCOM, tăng gần 340 tỷ đồng sau 6 tháng. Tuy nhiên, việc bán các chứng khoán đầu tư lại ghi nhận lỗ hơn 291 tỷ đồng, trái ngược với mức lãi 719 tỷ đồng trong cùng kỳ năm trước. Mức lỗ này cũng góp phần khiến doanh thu hoạt động tài chính của doanh nghiệp giảm 35% so với cùng kỳ, đạt 4.220 tỷ đồng.

Những kết quả trên cho thấy, mặc dù các doanh nghiệp bảo hiểm đã đầu tư mạnh vào thị trường chứng khoán, nhưng hiệu quả mang lại chưa tương xứng, khi phần lớn doanh nghiệp phải trích lập dự phòng ở mức cao.

TUOI TRE ONLINE

Những ông lớn bảo hiểm rót nghìn tỉ vào chứng khoán nhưng 'đau đầu' vì... tạm lỗ

Prudential, Bảo Minh, Bảo Việt… đều sở hữu danh mục đầu tư chứng khoán đáng kể. Tuy nhiên hiệu quả mang lại chưa tương xứng khi phần lớn doanh nghiệp phải trích lập dự phòng ở mức cao.

MỚI

Loạt “siêu cổ phiếu” biên lợi nhuận gộp tăng liên tục, NĐT không thể bỏ qua

Theo báo cáo mới của Chứng khoán Mirae Asset dựa trên kết quả kinh doanh Q3/2025, công ty đã lọc ra các cổ phiếu có nền tảng cơ bản vững, duy trì tăng trưởng tốt và sở hữu câu chuyện riêng, áp dụng kết hợp phương pháp SEPA và Canslim.

Các nhóm ngành an toàn và ổn định gồm Bảo hiểm, Điện, Thực phẩm, trong khi Xây dựng, Đá xây dựng, Bất động sản, Nhựa xây dựng, Cao su và Chứng khoán được đánh giá cao nhờ triển vọng phục hồi hoặc tăng trưởng dài hạn, được hỗ trợ bởi đầu tư công, dự án hạ tầng, lãi suất thấp và chính sách pháp lý mới.

Mirae Asset đã lựa chọn 18 “siêu cổ phiếu” (Super) có biên lợi nhuận gộp quý 3/2025 cao hơn quý trước và năm 2024, gồm BVH, MIG, PVI, KBC, VIX, SHB…

Đồng thời, danh sách 10 cổ phiếu “Good” cũng được xác định với biên lợi nhuận gộp quý 3/2025 tăng trưởng so với quý 2/2025, gồm KDH, NLG, KSB, VEA, CTS, SHS…, mang lại cơ hội đầu tư tiềm năng dựa trên tăng trưởng doanh thu, lợi nhuận và thanh khoản nhất định.

MỚI

3 cổ phiếu bảo hiểm nào đang là lựa chọn tối ưu lúc này?

Báo cáo Mirae Asset quý III/2025 cho thấy ngành bảo hiểm dẫn sóng thị trường với lợi nhuận tăng 135%, nổi bật là BVH, MIG và PVI nhờ nền tảng tài chính vững, biên lợi nhuận cải thiện và thanh khoản tốt. Dòng tiền tiếp tục hướng vào các nhóm ngành ổn định, bảo hiểm vẫn giữ vị thế lựa chọn phòng thủ hấp dẫn.

Báo cáo mới của Mirae Asset tiết lộ nhóm cổ phiếu bảo hiểm bứt phá hơn 135%, đồng thời chỉ ra ba cái tên dẫn đầu với sức bật ấn tượng trong quý III/2025.

Báo cáo danh mục chọn lọc dựa trên kết quả kinh doanh quý III/2025 của Mirae Asset công bố ngày 28/11 cho thấy thị trường chứng khoán Việt Nam bước vào giai đoạn phục hồi mạnh, với mức tăng trưởng lợi nhuận doanh nghiệp cao nhất nhiều quý gần đây. Trong bức tranh đó, ngành bảo hiểm nổi bật với lợi nhuận tăng hơn 135%, thuộc top 5 ngành tăng trưởng mạnh nhất, trở thành nhóm ngành sáng giá được dòng tiền chú ý.

Nhóm bảo hiểm được chọn lọc “Super”

Sử dụng bộ lọc “Super”, tập trung vào doanh nghiệp có biên lợi nhuận gộp tăng liên tục trong 3 kỳ: năm 2024, quý II/2025 và quý III/2025, Mirae Asset lựa chọn BVH, MIG và PVI – những cổ phiếu có nền tảng tài chính vững, tăng trưởng ổn định, thanh khoản tốt, phù hợp với vai trò phòng thủ trong thị trường phân hóa.

BVH (Bảo Việt Holdings): Biên lợi nhuận gộp quý III/2025 đạt 3,6%, tăng từ 2,7% quý II và đảo chiều mạnh so với mức âm 2,4% năm 2024. Lợi nhuận trước thuế tăng 38,5%, ROE 2024 đạt 9,6%, P/E 14,9 lần, khẳng định sự ổn định trở lại.

MIG (Bảo hiểm Quân đội): Lợi nhuận trước thuế quý III/2025 tăng 399%, biên lợi nhuận gộp đạt 18,3%, ROE 2024 11,3%, P/E 9,1 lần, tạo biên an toàn hấp dẫn cho nhà đầu tư dài hạn.

PVI (Bảo hiểm PVI): Duy trì vị thế đầu ngành bảo hiểm công nghiệp, lợi nhuận trước thuế quý III/2025 tăng 185,3%, biên lợi nhuận gộp đạt 15,9%, ROE 2024 10,8%, thanh khoản ổn định, tiếp tục là cổ phiếu phòng thủ hàng đầu.

Bối cảnh kinh tế vĩ mô và thị trường chứng khoán

Năm 2025, nền kinh tế toàn cầu phục hồi nhưng vẫn tiềm ẩn rủi ro. OECD dự báo tăng trưởng GDP toàn cầu 3,2%, IMF 3,0%, nhờ nửa đầu năm hồi phục mạnh; lạm phát hạ nhiệt tạo điều kiện cho ngân hàng trung ương cân nhắc nới lỏng chính sách tiền tệ. Tuy nhiên, Mirae Asset cảnh báo căng thẳng địa chính trị, biến đổi khí hậu và gián đoạn chuỗi cung ứng có thể tác động đến chi phí và chính sách tiền tệ.

Tại Việt Nam, quá trình nâng hạng thị trường chứng khoán lên Emerging Market được thúc đẩy, thu hút dòng vốn ngoại. GDP quý III/2025 tăng 8,23%, 9 tháng đầu năm tăng 7,85%, CPI 10 tháng tăng 3,27%, vẫn nằm trong tầm kiểm soát. Điều kiện này tạo nền tảng tích cực cho thị trường chứng khoán, hỗ trợ định giá nhóm ngành cơ bản.

Diễn biến thị trường và dòng tiền

Theo FiinTrade, tính đến 31/10/2025, lợi nhuận toàn thị trường quý III/2025 tăng 41,1%, trong đó nhóm phi tài chính tăng 48,5%, nhóm tài chính tăng 34,6%, đặc biệt ngành bảo hiểm tăng 135,3%, vượt xa nhiều ngành truyền thống. VN-Index quý III/2025 tăng 20,6%, dòng tiền giao dịch bình quân 10 tháng đạt 33.613 tỷ đồng/ngày, tăng 109% so với cùng kỳ, với vốn hóa HOSE hơn 7,2 triệu tỷ đồng.

Nhận định của Mirae Asset

Mirae Asset cho rằng sự phân hóa mạnh giữa các ngành sẽ tiếp tục trong phần còn lại năm 2025. Nhóm ngành có kết quả kinh doanh ổn định, như bảo hiểm, điện, thực phẩm và các ngành hưởng lợi từ đầu tư công, sẽ tiếp tục thu hút dòng tiền. Bảo hiểm được đánh giá cao nhờ tính chu kỳ thấp và triển vọng lợi nhuận bền vững.

Ngoài BVH, MIG, PVI, bộ lọc “Super” cũng ghi nhận các cổ phiếu nổi bật khác như VIX, SHB, HAH, PHR, TRC, ANV, BMP, HHV, trong khi bộ lọc “Good” nêu các doanh nghiệp quay lại đà tăng trưởng như KDH, NLG, KSB, CTS, SHS, PVD, NTP, tạo nhiều lựa chọn hấp dẫn cho nhà đầu tư trung hạn.

Doanh nghiệp quý III/2025: Lợi nhuận phân hóa, giảm tăng trưởng lõi

Theo FiinGroup, xét theo ngành, tăng trưởng kém tích cực ở nhóm chủ chốt, nhưng bứt phá ở nhiều ngành nhỏ.

Bức tranh toàn cảnh lợi nhuận của doanh nghiệp thuộc các nhóm ngành niêm yết trên sàn chứng khoán tại quý III/2025, có sự phân hóa với nhiều bất ngờ.

Nhóm Phi tài chính dẫn dắt lợi nhuận

Lợi nhuận sau thuế toàn thị trường tăng mạnh +41,8% YoY trong quý III/2025, dẫn dắt bởi nhóm Phi tài chính tiếp tục với mức tăng +50,4% YoY, trong khi nhóm Tài chính tăng thấp hơn (+34,1%) dù Chứng khoán và Bảo hiểm cùng có lợi nhuận tăng vượt trội trong quý III/2025, theo thống kê của FiinGroup.

Đóng góp chính vào mức tăng trưởng cao là các khoản thu nhập tài chính (bán tài sản, lãi tỷ giá, hoàn nhập dự phòng) hơn là hoạt động kinh doanh lõi.

Cụ thể, lợi nhuận lõi chỉ tăng +16,7% YoY, đánh dấu quý thứ tư liên tiếp giảm tốc kể từ đỉnh quý /2024. Các khoản thu nhập tài chính ghi nhận tại nhiều doanh nghiệp đầu ngành như VIC, VCG, GEE, GEX, VGI và MWG.

Trong quý III/2025, lợi nhuận lõi của nhóm vốn hóa lớn (VN30) – nhóm có hiệu suất giá cổ phiếu vượt trội so với VNINDEX – suy giảm nhẹ (-2,4% YoY) do kết quả kém tích cực của các ngành dẫn dắt như Ngân hàng và Bất động sản.

Ngược lại, lợi nhuận lõi của nhóm vốn hóa vừa (VNMID) và nhỏ (VNSML) bứt phá mạnh với mức tăng lần lượt +62,4% và +44,2% YoY trong Quý III/2025, được thúc đẩy bởi sự phục hồi của nhiều ngành như Bán lẻ, Thép, Xây dựng, Vật liệu xây dựng, Thủy sản, Khai thác Dầu khí, Phân bón.

Tuy nhiên, nhóm VNMID và VNSML chỉ chiếm tỷ trọng dưới 30% trong cơ cấu lợi nhuận lõi trên HOSE nên ảnh hưởng không đáng kể lên tăng trưởng chung.

Chia theo 4 nhóm Tăng trưởng - Hồi phục - Suy giảm, báo cáo Data Digest #26 KQKD quý III/2025 của Nhóm Phân tích Dữ liệu Khối Dịch vụ Thông tin Tài chính, FiinGroup, cho biết ở nhóm Tăng trưởng, động lực đồng thời đến từ hoạt động lõi và thu nhập tài chính. Trong đó, nổi bật là Dầu khí (PVS, PVD, TOS), Viễn thông (VGI), Vật liệu & Xây dựng (VCG, SJG, BMP, PC1, CTD).

Bảo hiểm tăng mạnh (BVH, PVI, MIG) trên nền so sánh thấp khi cùng kỳ chịu ảnh hưởng từ bão Yagi. Tuy nhiên, rủi ro bồi thường sau các cơn bão sau tháng 9 vẫn chưa được phản ánh vào KQKD quý III, nên tăng trưởng lợi nhuận có thể chững lại trong quý IV/2025.

Riêng Bán lẻ (MWG, FRT), tăng trưởng nhờ cải thiện hiệu quả vận hành, hồi phục về sức mua các sản phẩm ICT.

Với Hóa chất, lợi nhuận của DGC hồi phục chậm trong khi tăng trưởng đáng chú ý ở Cao su (DPR), Nhựa (AAA), Phân bón (DCM, DPM, DDV).

Ở nhóm Hồi phục, đáng chú ý là Hàng cá nhân (PNJ) với biên lợi nhuận cải thiện mạnh nhờ giá vàng tăng cao. Với Hàng & Dịch vụ Công nghiệp, tăng trưởng cao ở Cảng hàng không (ACV), Vận tải thủy, Điện tử & Thiết bị điện (GEX, GEE).

Ở nhóm Giảm tốc, Thực phẩm & Đồ uống phân hóa mạnh trong nội bộ ngành: suy giảm ở Sữa, Đường; giảm tốc ở Chăn nuôi (HAG, DBC), Thực phẩm; và hồi phục ở Thủy sản, Bia.

Với Tiện ích, lợi nhuận giảm tốc ở nhóm Điện và đi ngang ở nhóm Phân phối Khí (GAS).

Ở nhóm Suy giảm, lợi nhuận Bất động sản bất ngờ đảo chiều giảm sau nhiều quý tăng trưởng do thu nhập tài chính không đủ bù đắp mức sụt giảm từ hoạt động kinh doanh chính (doanh thu bàn giao dự án giảm mạnh).

Bất động và ngân hàng là nhóm có tỷ lệ hoàn thành kế hoạch thấp

Tính đến hết 9T2025, phần lớn các ngành đã hoàn thành trên 85% kế hoạch lợi nhuận năm, cho thấy kết quả kinh doanh bám sát mục tiêu.

Tỷ trọng vốn hóa và lợi nhuận sau thuế theo ngành

Một số ngành như Truyền thông, Viễn thông, Dầu khí và Hóa chất đã vượt xa kế hoạch nhờ nền thấp năm trước và biên lợi nhuận cải thiện.

Ngược lại, Ngân hàng và Bất động sản vẫn là hai nhóm có tỷ lệ hoàn thành kế hoạch thấp nhất, lần lượt khoảng 74,6% và 52,5%.

Trong khi đó, các ngành Bán lẻ, Bảo hiểm, Tiện ích và Xây dựng & Vật liệu vẫn duy trì đà tăng ổn định, tạo cơ sở để hoàn thành và có thể vượt kế hoạch lợi nhuận năm trong quý cuối cùng.

Lợi nhuận sau thuế của nhóm Phi tài chính chững lại trong Quý III/2025, khi biên EBIT bắt đầu thu hẹp (-0,6 điểm % YoY) sau 5 quý cải thiện liên tiếp trên nền doanh thu chỉ tăng nhẹ +8,6% YoY.

Lợi nhuận lõi của nhóm Phi tài chính giảm nhẹ -0,2% YoY trong quý III/2025, chủ yếu do ảnh hưởng của ngành Bất động sản với sự chi phối đáng kể bởi nhóm Vingroup (VIC, VHM, VEF).

Nếu loại trừ Bất động sản, lợi nhuận lõi của nhóm Phi tài chính còn lại vẫn tăng +29% YoY, nhờ đà phục hồi trên diện rộng ở nhiều ngành như Xây dựng, Thép, Vật liệu Xây dựng, Hàng & Dịch vụ Công nghiệp, nhóm Hàng tiêu dùng (Bán lẻ, Thủy sản, Hàng cá nhân), Dầu khí, Phân bón, Khai khoáng.

Có 7/16 ngành ghi nhận lợi nhuận lõi bứt phá trong quý III, đáng chú ý là Dầu khí, Bán lẻ, Tài nguyên Cơ bản, Hóa chất, trong khi lợi nhuận lõi phân hóa ở nhóm Thực phẩm & Đồ uống, suy giảm ở Sữa, Đường; giảm tốc ở Chăn nuôi (HAG, DBC), Thực phẩm; và hồi phục ở Thủy sản, Bia.

Ngược lại, sự hồi phục về lợi nhuận lõi chững lại ở Viễn thông, Hàng & Dịch vụ Công nghiệp, Tiện ích, trong khi suy giảm ở Bất động sản và Du lịch & Giải trí.

LNST ngành Bất động sản giảm -22,6% YoY trong Quý III/2025, chủ yếu do các doanh nghiệp lớn ở mảng dân cư như VHM, NVL chịu ảnh hưởng từ doanh thu bàn giao thấp, trong khi thu nhập tài chính không đủ bù đắp cho phần thiếu hụt từ hoạt động cốt lõi.

Ngược lại, nhóm BĐS dân cư tầm trung như KDH, NLG, DIG ghi nhận tăng trưởng lợi nhuận mạnh mẽ, phản ánh nhu cầu ở phân khúc trung cấp vẫn duy trì ổn định.

Bên cạnh đó, đà phục hồi tích cực của BĐS khu công nghiệp (GVR, BCM, KBC, IDC) và BĐS bán lẻ (VRE) đang giúp bức tranh lợi nhuận toàn ngành trở nên bớt tiêu cực hơn trong quý III.

Ngành Dầu khí hồi phục trên diện rộng trong quý III/2025, chủ yếu nhờ hiệu ứng nền thấp của cùng kỳ và sự hồi phục ở chuỗi khai thác – dịch vụ dầu khí.

Trong đó, PVS và PVD ghi nhận kết quả nổi bật nhờ nguồn việc dồi dào và giá thuê giàn khoan cải thiện, trong khi BSR hưởng lợi từ crack spread hồi phục và biên lợi nhuận cải thiện trở lại.

Tuy nhiên, triển vọng toàn ngành được đánh giá thận trọng hơn, do giá dầu khó tăng mạnh và rủi ro lợi nhuận giảm tốc khi hiệu ứng nền cao dần biến mất. Riêng với TOS, lợi nhuận từ mảng Dịch vụ dầu khí tăng đột biến là động lực chính.

Ở ngành Điện, tăng trưởng lợi nhuận không đồng đều. POW và NT2 dẫn dắt nhờ giá khí đầu vào giảm và sản lượng phát điện phục hồi, trong khi nhóm thủy điện (VSH) hưởng lợi từ điều kiện thủy văn thuận lợi.

Ngược lại, lợi nhuận nhóm Nhiệt điện than (QTP, HND) giảm mạnh do giá bán điện giảm.

Nhóm Dệt may ghi nhận tăng trưởng lợi nhuận chậm lại trong Quý III/2025 sau giai đoạn phục hồi mạnh ở nửa đầu năm, khi động lực dồn đơn hàng để né thuế đối ứng của Mỹ đã qua đi, khiến đơn hàng mới và tốc độ xuất khẩu chững lại.

Với Thủy sản, LNST tăng +171% YoY, chủ yếu nhờ nền so sánh thấp cùng kỳ và động lực chính đến từ biên lợi nhuận cải thiện hơn là mở rộng sản lượng.

Hầu hết các doanh nghiệp Thủy sản ghi nhận doanh thu tăng thấp hoặc giảm, ngoại trừ ANV nhờ đa dạng thị trường xuất khẩu (Nam Mỹ, Thái Lan, nội địa…) và có sản phẩm xuất khẩu mới là cá rô phi, giúp hồi phục tích cực hơn so với các doanh nghiệp cá tra khác vốn phụ thuộc vào thị trường Mỹ.

Đây là ngành đang bắt đầu chu kỳ hồi phục lợi nhuận khi biên EBIT mở rộng từ đáy và doanh thu có tín hiệu cải thiện.

Nhóm Bán lẻ ghi nhận LNST tăng +82,8% YoY trong quý III/2025, nhờ doanh thu toàn ngành tăng +16% YoY và biên EBIT tiếp tục cải thiện, phản ánh chất lượng tăng trưởng tốt hơn giai đoạn trước.

Động lực chính đến từ MWG (+121,4% YoY) sau tái cấu trúc chuỗi TGDĐ & Điện Máy Xanh, FRT (+60,7% YoY) nhờ chuỗi Long Châu mở rộng và DGW (+39,2% YoY) với tỷ trọng mảng Thiết bị văn phòng tăng.

Hàng cá nhân bứt tốc nhờ biên EBIT mở rộng mạnh trong khi doanh thu tăng chậm, chủ yếu đến từ PNJ, được hưởng lợi từ giá vốn thấp và tái chế trang sức, giúp biên lợi nhuận cải thiện rõ rệt.

Lợi nhuận ngành Ngân hàng quý III/2025 tăng +24,9% YoY, đạt mức cao nhất trong 7 quý gần đây nhờ thu nhập ngoài lãi mạnh (đáng chú ý tại VPB, CTG, SHB) và chi phí dự phòng giảm (CTG, STB, BVB, OCB). Tuy nhiên, lợi nhuận đã chững lại so với đỉnh quý II (-1,6% QoQ)...

Nhiều cổ phiếu vốn hóa lớn đã giảm từ 15–25% chỉ trong vài tuần, kéo tâm lý thị trường bước vào trạng thái thận trọng. Tuy vậy, bên cạnh những biến động tiêu cực, một số cổ phiếu quy mô tỷ USD đã duy trì được trạng thái ổn định sớm hơn mặt bằng chung – trở thành những điểm tựa khi thị trường lùi về vùng “nhạy cảm”.

Những cổ phiếu tỷ đô giữ nhịp khi VN-Index về vùng 1,600 điểm

Trong nhóm các doanh nghiệp vốn hóa trên 1 tỷ USD, nhiều mã đã thể hiện rõ khả năng giữ nhịp tốt hơn phần còn lại của thị trường khi VN-Index điều chỉnh về vùng 1,600 điểm.

Theo thống kê tới phiên giao dịch 12/11, đã có khoảng 30% số mã có sự hồi phục trong xu hướng tăng ngắn hạn.

Một số mã còn hồi phục sớm và đi trước thị trường dù nhiều trường hợp đã bị thị trường “lãng quên” trong nhiều tháng như BCM, GVR, SAB, VNM, BID, REE.

Nổi bật nhất là BID, cổ phiếu này tạo đỉnh sớm hơn thị trường trong giai đoạn đón sóng nâng hạng.

Tới thời điểm hiện tại, BID lại đang là một trong số ít các cổ phiếu Ngân hàng ghi nhận nỗ lực hồi phục sớm.

Trong khi đó, BCM và GVR – hai đại diện của nhóm khu công nghiệp và cao su – cũng đang hồi phục. Dù vẫn chưa hoàn toàn lấy lại mặt bằng giá trước cú sốc thuế quan 2025 nhưng đây là tín hiệu cho thấy tâm lý nhà đầu tư đã ổn định hơn so với giai đoạn tháng 4/2025.

Ở nhóm phòng thủ, BVH cũng gây chú ý khi xoay chiều tích cực trong bối cảnh nhiều ngân hàng tăng lãi suất huy động ngắn hạn. Nhóm bảo hiểm được kỳ vọng hưởng lợi từ lãi suất tăng và dòng tiền tìm đến các tài sản có tính an toàn cao hơn.

Trong khi đó, VNM, SAB, GAS và REE cũng khép lại những phiên điều chỉnh với trạng thái ổn định hơn mặt bằng nhóm bluechips.

Bà Nguyễn Thị Bảo Trân, Chuyên gia phân tích Chứng khoán Mirae Asset (Việt Nam), cho biết: “Dòng tiền có xu hướng dịch chuyển sang các nhóm ngành Bảo hiểm và Năng lượng, phản ánh tâm lý phòng thủ của nhà đầu tư. Khi rủi ro biến động, dòng tiền sẽ chọn các nhóm ít lệ thuộc chu kỳ hoặc có nền tảng tài chính vững chắc”.

Những tín hiệu hỗ trợ thị trường trong thời gian tới

Dù điều chỉnh mạnh, thị trường không thiếu những yếu tố hỗ trợ có thể kéo lại kỳ vọng trong trung hạn – đặc biệt là chính sách tiền tệ, tín dụng và tái cấu trúc thị trường vốn.

Theo Ngân hàng Nhà nước, tăng trưởng tín dụng toàn hệ thống đến cuối tháng 10 đã đạt khoảng 15% so với cuối năm 2024. Cơ quan điều hành dự báo tín dụng có thể tăng lên mức 19–20% vào cuối năm 2025 – mức tăng cao nhất trong vài năm trở lại đây. Điều này cho thấy nhu cầu vốn của nền kinh tế đang cải thiện rõ rệt, trong khi khả năng hấp thụ vốn cũng tốt hơn.

Còn Chính phủ đang đặt mục tiêu đưa IPO và trái phiếu doanh nghiệp trở thành hai kênh huy động vốn trung – dài hạn quan trọng.

Nghị định 245/2025/NĐ-CP đã rút ngắn thời gian niêm yết xuống chỉ còn khoảng 30 ngày nếu thực hiện song song với IPO.

Một điểm đáng chú ý khác là định hướng gia tăng sự tham gia của nhà đầu tư tổ chức, đặc biệt là quỹ đầu tư.

Bộ Tài chính cũng đang xây dựng các quy định cho quỹ đầu tư trái phiếu hạ tầng – kênh huy động vốn phục vụ phát triển hạ tầng quốc gia.

Đồng thời, cơ quan quản lý cũng nghiên cứu bổ sung quy định về quỹ MMF (tiền tệ) – sản phẩm quỹ phổ biến toàn cầu, đầu tư vào công cụ thị trường tiền tệ có thanh khoản cao, rủi ro thấp, phù hợp với nhu cầu trú ẩn của nhà đầu tư trong giai đoạn biến động.

Và nghiên cứu cho phép bán khống có kiểm soát.

Những thay đổi liên tục trong vòng hơn 1 năm trở lại đây cho thấy cam kết của nhà điều hành trong việc đưa thị trường tiến sát hơn các tiêu chuẩn thị trường mới nổi thứ cấp của FTSE Russell.

Mới đây, FTSE Russell đã công bố kế hoạch đưa Việt Nam lên nhóm “Thị trường Mới nổi Thứ cấp” trong bộ chỉ số FTSE GEIS, dự kiến có hiệu lực từ đợt đánh giá bán niên tháng 9/2026 – nếu Việt Nam vượt qua đánh giá trung gian tháng 3/2026.

Đáng chú ý, FTSE đã công bố danh sách sơ bộ 28 cổ phiếu Việt Nam đáp ứng tiêu chí vào bộ chỉ số FTSE Global All Cap - đánh dấu những bước tiến “thực chất” của Việt Nam trên bản đồ tài chính quốc tế.

Quân Mai

FILI - 10:00:00 13/11/2025

Lịch chốt quyền trả cổ tức bằng tiền của 5 DN, cao nhất 50%

5 doanh nghiệp niêm yết thông báo lịch chốt quyền trả cổ tức bằng tiền mặt

5 doanh nghiệp niêm yết gồm Bảo Việt (BVH), Trường Long (HTL), VEA, Phú Yên (MPY) và Thủy điện Thác Bà (TBC) vừa công bố lịch chốt quyền trả cổ tức bằng tiền mặt với tỷ lệ hấp dẫn, từ 6% đến 46,58%.

Các ngày đăng ký cuối cùng trải dài từ 17/11 đến 5/12/2025, và các ngày thanh toán dự kiến từ 1/12 đến 25/12/2025, mang đến cơ hội nhận cổ tức cho cổ đông trong quý IV.

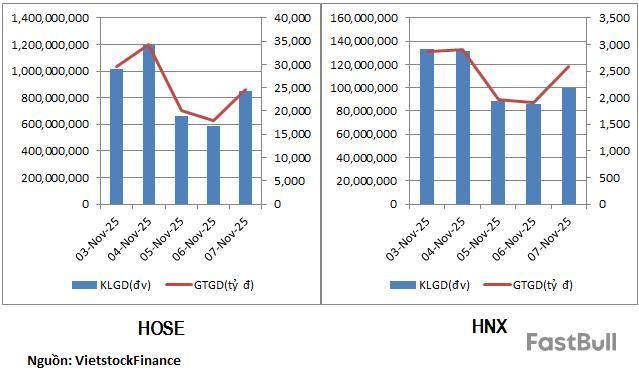

Thanh khoản biến động ngược chiều trên 2 sàn niêm yết trong tuần 03 - 07/11. Dòng tiền thể hiện sự phân hóa ở nhiều nhóm ngành. Tuy vậy, vẫn có các nhóm hút tiền mạnh.

Diễn biến điểm số thị trường tiếp tục tiêu cực trong tuần đầu tháng 11. Chỉ số giảm ở cả 2 sàn niêm yết với mức giảm trên 2%. VN-Index rớt về dưới mốc 1,600, dừng ở 1,599.1 điểm. HNX-Index giảm còn 260.11 điểm.

Dòng tiền diễn biến ngược chiều ở hai sàn. Trên HOSE, thanh khoản tiếp tục suy yếu, khối lượng giao dịch bình quân giảm hơn 3% còn 860 triệu đơn vị/phiên. Khối lượng giao dịch theo đó giảm hơn 8% còn 25.2 ngàn tỷ đồng/phiên.

Ngược lại, ở sàn HNX, khối lượng giao dịch đạt mức tăng tới 14% lên 107.6 triệu đơn vị/phiên. Giá trị giao dịch tăng gần 20% lên 2.4 ngàn tỷ đồng/phiên.

Tổng quan thanh khoản tuần 03 - 11/07

Thị trường vẫn đang đang giằng co dẫn tới dòng tiền vẫn chưa thể hiện xu hướng rõ ràng. Nhiều nhóm ngành rơi vào diễn biến phân hóa về thanh khoản trong tuần qua. Trong đó, nổi bật như chứng khoán, bất động sản.

Ở nhóm chứng khoán, nhiều mã gia tăng mạnh thanh khoản như SHS với khối lượng giao dịch bình quân lên tới hơn 28 triệu cp/phiên, tăng 56% so với tuần trước. VIG, EVS, TVC, MBS cũng lọt top tăng mạnh thanh khoản. Tuy nhiên, cũng không ít cổ phiếu ở nhóm này chịu cảnh sụt giảm mạnh về khối lượng giao dịch. ORS giảm khối lượng giao dịch tới gần 65% so với tuần trước về còn gần 3 triệu đơn vị/phiên. TCX, DSE, PSI là các đại diện khác của nhóm có mặt trong top giảm mạnh thanh khoản ở hai sàn niêm yết.

Nhóm bất động sản cũng có diễn biến tương tự. QCG, LGL, LDG, BCM, VC3, IDJ… có mặt ở nhóm tăng mạnh thanh khoản. Ngược lại, CRE, FIR, NTL, NLG, TDH, HAR, TIG, NRC, IDC, L14, NDN, DTD bị rút tiền mạnh trong tuần qua.

Dù vậy, thị trường vẫn ghi nhận một số nhóm ngành có thể hiện tốt với dòng tiền. Trong đó, có thể kể tới nhóm bảo hiểm. BMI, BIC, BVH đạt mức tăng khối lượng giao dịch trên 100% so với cùng kỳ.

Nhóm dầu khí, xăng dầu cũng ghi nhận diễn biến tích cực về thanh khoản. PVD, PLX, GAS, PVC, PVS đồng loạt tăng thanh khoản trong tuần vừa qua.

Top 20 mã có thanh khoản tăng/giảm cao nhất sàn HOSE

Top 20 mã có thanh khoản tăng/giảm cao nhất sàn HNX

* Danh sách các mã tăng, giảm thanh khoản nhiều nhất xét đến khối lượng giao dịch bình quân trên 100,000 đơn vị/phiên.

Chí Kiên

FILI - 19:28:00 10/11/2025

Nhãn trắng

Data API

Tiện ích Website

Công cụ thiết kế Poster

Chương trình Tiếp thị Liên kết

Giao dịch các công cụ tài chính như cổ phiếu, tiền tệ, hàng hóa, hợp đồng tương lai, trái phiếu, quỹ hoặc tiền kỹ thuật số tiềm ẩn mức độ rủi ro cao, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư, và có thể không phù hợp với mọi nhà đầu tư.

Trước khi quyết định giao dịch các công cụ tài chính hoặc tiền điện tử, bạn cần hiểu đầy đủ về rủi ro và chi phí giao dịch trên thị trường tài chính, thận trọng cân nhắc đối tượng đầu tư, và tiến hành tư vấn chuyên môn cần thiết. Dữ liệu trên trang web này không nhất thiết là theo thời gian thực hay chính xác. Dữ liệu và giá cả trên trang web không nhất thiết là thông tin do bất kỳ sở giao dịch nào cung cấp, nhưng có thể được cung cấp bởi các nhà tạo lập thị trường. Bạn chịu trách nhiệm hoàn toàn về tất cả quyết kết giao dịch bạn đã thực hiện. Chúng tôi không chấp nhận bất cứ nghĩa vụ nào trước bất kỳ tổn thất hay thiệt hại nào xảy ra từ kết quả giao dịch của bạn, hoặc trước việc bạn dựa vào thông tin có trong trang web này.

Bạn không được phép sử dụng, lưu trữ, sao chép, hiển thị, sửa đổi, truyền hay phân phối dữ liệu có trên trang web này và chưa nhận được sự cho phép rõ ràng bằng văn bản của Trang web này. Tất cả các quyền sở hữu trí tuệ đều được bảo hộ bởi các nhà cung cấp và/hoặc sở giao dịch cung cấp dữ liệu có trên trang web này.

Chưa đăng nhập

Đăng nhập để xem nội dung nhiều hơn

FastBull VIP

Chưa nâng cấp

Nâng cấp

Đăng nhập

Đăng ký