Thị trường

Tin tức

Phân tích

Người dùng

24x7

Lịch kinh tế

Học tập

Dữ liệu

- Tên

- Mới nhất

- Trước đây

Tín hiệu VIP

Tất cả

Tất cả

Mỹ: Cắt giảm việc làm của hãng Challenger MoM (Tháng 11)

Mỹ: Cắt giảm việc làm của hãng Challenger MoM (Tháng 11)T:--

D: --

T: --

Mỹ: Số đơn xin trợ cấp thất nghiệp lần đầu trung bình 4 tuần (Điều chỉnh theo mùa)

Mỹ: Số đơn xin trợ cấp thất nghiệp lần đầu trung bình 4 tuần (Điều chỉnh theo mùa)T:--

D: --

T: --

Mỹ: Số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần (Điều chỉnh theo mùa)

Mỹ: Số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần (Điều chỉnh theo mùa)T:--

D: --

T: --

Mỹ: Số đơn xin trợ cấp thất nghiệp liên tục hàng tuần (Điều chỉnh theo mùa)

Mỹ: Số đơn xin trợ cấp thất nghiệp liên tục hàng tuần (Điều chỉnh theo mùa)T:--

D: --

T: --

Canada: Ivey PMI (Điều chỉnh theo mùa) (Tháng 11)

Canada: Ivey PMI (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Canada: Ivey PMI (Không điều chỉnh theo mùa) (Tháng 11)

Canada: Ivey PMI (Không điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Mỹ: Đơn đặt hàng hàng hóa lâu bền phi quốc phòng (Đã sửa đổi) MoM (Trừ máy bay) (Điều chỉnh theo mùa) (Tháng 9)

Mỹ: Đơn đặt hàng hàng hóa lâu bền phi quốc phòng (Đã sửa đổi) MoM (Trừ máy bay) (Điều chỉnh theo mùa) (Tháng 9)T:--

D: --

Mỹ: Đơn đặt hàng nhà máy MoM (Trừ vận tải) (Tháng 9)

Mỹ: Đơn đặt hàng nhà máy MoM (Trừ vận tải) (Tháng 9)T:--

D: --

T: --

Mỹ: Đơn đặt hàng nhà máy MoM (Tháng 9)

Mỹ: Đơn đặt hàng nhà máy MoM (Tháng 9)T:--

D: --

T: --

Mỹ: Đơn đặt hàng nhà máy MoM (Trừ quốc phòng) (Tháng 9)

Mỹ: Đơn đặt hàng nhà máy MoM (Trừ quốc phòng) (Tháng 9)T:--

D: --

T: --

Mỹ: Biến động Tồn trữ khí thiên nhiên hàng tuần EIA

Mỹ: Biến động Tồn trữ khí thiên nhiên hàng tuần EIAT:--

D: --

T: --

Ả Rập Saudi: Sản lượng dầu thô

Ả Rập Saudi: Sản lượng dầu thôT:--

D: --

T: --

Mỹ: Lượng trái phiếu Kho bạc mà các ngân hàng trung ương nước ngoài nắm giữ hàng tuần

Mỹ: Lượng trái phiếu Kho bạc mà các ngân hàng trung ương nước ngoài nắm giữ hàng tuầnT:--

D: --

T: --

Nhật Bản: Dự trữ ngoại hối (Tháng 11)

Nhật Bản: Dự trữ ngoại hối (Tháng 11)T:--

D: --

T: --

Ấn Độ: Lãi suất Repo

Ấn Độ: Lãi suất RepoT:--

D: --

T: --

Ấn Độ: Lãi suất cơ bản

Ấn Độ: Lãi suất cơ bảnT:--

D: --

T: --

Ấn Độ: Lãi suất Repo nghịch đảo

Ấn Độ: Lãi suất Repo nghịch đảoT:--

D: --

T: --

Ấn Độ: Tỷ lệ dự trữ bắt buộc

Ấn Độ: Tỷ lệ dự trữ bắt buộcT:--

D: --

T: --

Nhật Bản: Chỉ số dẫn dắt (Sơ bộ) (Tháng 10)

Nhật Bản: Chỉ số dẫn dắt (Sơ bộ) (Tháng 10)T:--

D: --

T: --

Vương Quốc Anh: Chỉ số giá nhà ở Halifax YoY (Điều chỉnh theo mùa) (Tháng 11)

Vương Quốc Anh: Chỉ số giá nhà ở Halifax YoY (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Vương Quốc Anh: Chỉ số giá nhà ở Halifax MoM (Điều chỉnh theo mùa) (Tháng 11)

Vương Quốc Anh: Chỉ số giá nhà ở Halifax MoM (Điều chỉnh theo mùa) (Tháng 11)T:--

D: --

T: --

Pháp: Tài khoản vãng lai (Không điều chỉnh theo mùa) (Tháng 10)

Pháp: Tài khoản vãng lai (Không điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Pháp: Cán cân thương mại (Điều chỉnh theo mùa) (Tháng 10)

Pháp: Cán cân thương mại (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Pháp: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)

Pháp: Giá trị sản xuất công nghiệp MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Ý: Doanh số bán lẻ MoM (Điều chỉnh theo mùa) (Tháng 10)

Ý: Doanh số bán lẻ MoM (Điều chỉnh theo mùa) (Tháng 10)T:--

D: --

T: --

Khu vực Đồng Euro: Số người có việc làm YoY (Điều chỉnh theo mùa) (Quý 3)

Khu vực Đồng Euro: Số người có việc làm YoY (Điều chỉnh theo mùa) (Quý 3)T:--

D: --

T: --

Khu vực Đồng Euro: GDP (Cuối cùng) YoY (Quý 3)

Khu vực Đồng Euro: GDP (Cuối cùng) YoY (Quý 3)T:--

D: --

T: --

Khu vực Đồng Euro: GDP (Cuối cùng) QoQ (Quý 3)

Khu vực Đồng Euro: GDP (Cuối cùng) QoQ (Quý 3)T:--

D: --

T: --

Khu vực Đồng Euro: Số người có việc làm (Cuối cùng) QoQ (Điều chỉnh theo mùa) (Quý 3)

Khu vực Đồng Euro: Số người có việc làm (Cuối cùng) QoQ (Điều chỉnh theo mùa) (Quý 3)T:--

D: --

T: --

Khu vực Đồng Euro: Số người có việc làm (Cuối cùng) (Điều chỉnh theo mùa) (Quý 3)

Khu vực Đồng Euro: Số người có việc làm (Cuối cùng) (Điều chỉnh theo mùa) (Quý 3)--

D: --

Brazil: PPI MoM (Tháng 10)

Brazil: PPI MoM (Tháng 10)--

D: --

T: --

Mexico: Chỉ số niềm tin người tiêu dùng (Tháng 11)

Mexico: Chỉ số niềm tin người tiêu dùng (Tháng 11)--

D: --

T: --

Canada: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)

Canada: Tỷ lệ thất nghiệp (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Canada: Tỷ lệ tham gia lực lượng lao động (Điều chỉnh theo mùa) (Tháng 11)

Canada: Tỷ lệ tham gia lực lượng lao động (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Canada: Số người có việc làm (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Canada: Số người có việc làm (Bán thời gian) (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Bán thời gian) (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Canada: Số người có việc làm (Toàn thời gian) (Điều chỉnh theo mùa) (Tháng 11)

Canada: Số người có việc làm (Toàn thời gian) (Điều chỉnh theo mùa) (Tháng 11)--

D: --

T: --

Mỹ: Thu nhập cá nhân MoM (Tháng 9)

Mỹ: Thu nhập cá nhân MoM (Tháng 9)--

D: --

T: --

Mỹ: Chỉ số giá PCE của Dallas Fed MoM (Tháng 9)

Mỹ: Chỉ số giá PCE của Dallas Fed MoM (Tháng 9)--

D: --

T: --

Mỹ: Chỉ số giá PCE YoY (Điều chỉnh theo mùa) (Tháng 9)

Mỹ: Chỉ số giá PCE YoY (Điều chỉnh theo mùa) (Tháng 9)--

D: --

T: --

Mỹ: Chỉ số giá PCE MoM (Tháng 9)

Mỹ: Chỉ số giá PCE MoM (Tháng 9)--

D: --

T: --

Mỹ: Chi tiêu cá nhân MoM (Điều chỉnh theo mùa) (Tháng 9)

Mỹ: Chi tiêu cá nhân MoM (Điều chỉnh theo mùa) (Tháng 9)--

D: --

T: --

Mỹ: Chỉ số giá PCE lõi MoM (Tháng 9)

Mỹ: Chỉ số giá PCE lõi MoM (Tháng 9)--

D: --

T: --

Mỹ: Lạm phát 5 năm của Đại học Michigan (Sơ bộ) (Tháng 12)

Mỹ: Lạm phát 5 năm của Đại học Michigan (Sơ bộ) (Tháng 12)--

D: --

T: --

Mỹ: Chỉ số giá PCE lõi YoY (Tháng 9)

Mỹ: Chỉ số giá PCE lõi YoY (Tháng 9)--

D: --

T: --

Mỹ: Chi tiêu tiêu dùng cá nhân thực tế MoM (Tháng 9)

Mỹ: Chi tiêu tiêu dùng cá nhân thực tế MoM (Tháng 9)--

D: --

T: --

Mỹ: Lạm phát kỳ vọng 5-10 năm (Tháng 12)

Mỹ: Lạm phát kỳ vọng 5-10 năm (Tháng 12)--

D: --

T: --

Mỹ: Chỉ số tình trạng hiện của Đại học Michigan (Sơ bộ) (Tháng 12)

Mỹ: Chỉ số tình trạng hiện của Đại học Michigan (Sơ bộ) (Tháng 12)--

D: --

T: --

Mỹ: Chỉ số niềm tin người tiêu dùng của Đại học Michigan (Sơ bộ) (Tháng 12)

Mỹ: Chỉ số niềm tin người tiêu dùng của Đại học Michigan (Sơ bộ) (Tháng 12)--

D: --

T: --

Mỹ: Tỷ lệ lạm phát kỳ hạn 1 năm UMich (Sơ bộ) (Tháng 12)

Mỹ: Tỷ lệ lạm phát kỳ hạn 1 năm UMich (Sơ bộ) (Tháng 12)--

D: --

T: --

Mỹ: Chỉ số kỳ vọng của người tiêu dùng UMich (Sơ bộ) (Tháng 12)

Mỹ: Chỉ số kỳ vọng của người tiêu dùng UMich (Sơ bộ) (Tháng 12)--

D: --

T: --

Mỹ: Tổng số giàn khoan hàng tuần

Mỹ: Tổng số giàn khoan hàng tuần--

D: --

T: --

Mỹ: Tổng số giàn khoan dầu hàng tuần

Mỹ: Tổng số giàn khoan dầu hàng tuần--

D: --

T: --

Mỹ: Tín dụng tiêu dùng (Điều chỉnh theo mùa) (Tháng 10)

Mỹ: Tín dụng tiêu dùng (Điều chỉnh theo mùa) (Tháng 10)--

D: --

T: --

Trung Quốc Đại Lục: Dự trữ ngoại hối (Tháng 11)

Trung Quốc Đại Lục: Dự trữ ngoại hối (Tháng 11)--

D: --

T: --

Trung Quốc Đại Lục: Xuất khẩu YoY (USD) (Tháng 11)

Trung Quốc Đại Lục: Xuất khẩu YoY (USD) (Tháng 11)--

D: --

T: --

Không có dữ liệu phù hợp

Xem tất cả kết quả tìm kiếm

Không có dữ liệu

Ủy ban Ngân hàng Anh đã quyết định giữ nguyên lãi suất chính (Lãi suất Ngân hàng) ở mức 4%, đúng như dự đoán của hầu hết mọi người. Tuy nhiên, kết quả bỏ phiếu khá sít sao (5 thành viên ủng hộ giữ nguyên, 4 thành viên muốn giảm nhẹ), cho thấy nhiều thành viên trong ủy ban đang nghiêng về việc hạ lãi suất.

Ủy ban Ngân hàng Anh đã quyết định giữ nguyên lãi suất chính (Lãi suất Ngân hàng) ở mức 4%, đúng như dự đoán của hầu hết mọi người. Tuy nhiên, kết quả bỏ phiếu khá sít sao (5 thành viên ủng hộ giữ nguyên, 4 thành viên muốn giảm nhẹ), cho thấy nhiều thành viên trong ủy ban đang nghiêng về việc hạ lãi suất.

Họ tin rằng giai đoạn lạm phát tồi tệ nhất đã qua và giá cả đang bắt đầu chậm lại. Sự chậm lại này là do lãi suất hiện tại ở mức cao, tốc độ tăng lương chậm hơn và tốc độ tăng giá dịch vụ yếu hơn. Họ cũng lưu ý rằng nền kinh tế chậm lại và thị trường việc làm bớt căng thẳng đang góp phần đẩy lạm phát xuống thấp.

Ủy ban hiện cho rằng rủi ro không đạt được mục tiêu lạm phát 2% đã cân bằng hơn; họ ít lo ngại về việc lạm phát cao sẽ tiếp diễn mà lo ngại hơn về việc nền kinh tế quá yếu. Tuy nhiên, họ nhấn mạnh rằng cần phải thấy thêm bằng chứng cho thấy xu hướng này sẽ tiếp tục.

Việc cắt giảm lãi suất trong tương lai sẽ diễn ra dần dần và hoàn toàn phụ thuộc vào dữ liệu kinh tế mới được công bố.

Niềm tin lạc quan rằng Ngân hàng Anh (BoE) có thể cắt giảm lãi suất trong năm nay đang gia tăng, khiến lợi suất trái phiếu kỳ hạn 10 năm của Anh giảm đáng kể kể từ giữa tháng 10. Chỉ một tháng trước, thị trường còn nghi ngờ BoE sẽ sớm cắt giảm lãi suất. Giờ đây, quan điểm này đang thay đổi vì lạm phát, hiện ở mức 3,8%, dường như đã đạt đỉnh.

Mặc dù đà giảm mạnh sẽ không diễn ra cho đến năm sau, nhưng những dấu hiệu đáng khích lệ đang xuất hiện: lạm phát giá thực phẩm đang giảm nhanh hơn dự kiến, và lạm phát trong lĩnh vực dịch vụ đang chậm lại. Điều này được hỗ trợ bởi tăng trưởng tiền lương của khu vực tư nhân cũng đang giảm, đang trên đà kết thúc năm ở mức dưới 4% sau khi khởi đầu ở mức cao hơn nhiều.

Sự tự tin này cũng được thúc đẩy bởi kỳ vọng rằng Ngân sách mùa thu sắp tới sẽ được thị trường tài chính đánh giá tích cực.

Bộ trưởng Tài chính Anh Rachel Reeves hoan nghênh quyết định cắt giảm dự báo lạm phát của BoE hôm nay.

Theo BoE, "Tiến triển trong giảm phát cho thấy lãi suất ngân hàng có khả năng tiếp tục giảm dần: "cách tiếp cận dần dần và thận trọng" để tiếp tục nới lỏng chính sách tiền tệ".

Về vấn đề lạm phát, Thống đốc Bailey phát biểu: "Thật đáng mừng khi mức lạm phát đỉnh điểm vào tháng 9 thấp hơn 0,2 điểm phần trăm so với dự báo tháng 8 của chúng tôi". Nhìn chung, các dấu hiệu về lạm phát đều có vẻ tích cực.

Sẽ có một bản báo cáo lạm phát khác được công bố vào ngày 19 tháng 11, có thể có tác động lớn đến giá cắt giảm lãi suất của BoE vào tháng 12, trước khi sự chú ý chuyển sang ngân sách của Bộ trưởng Tài chính Rachel Reeves.

Ngân sách Vương quốc Anh sẽ là trọng tâm chính trong tháng này. Tính bền vững tài khóa vẫn là yếu tố then chốt và có thể sẽ quyết định tác động của bài phát biểu về ngân sách đối với đồng GBP.

Nếu Bộ trưởng Tài chính Reeves áp dụng chính sách thắt chặt tài khóa hơn nữa, những tác động tiêu cực có thể dẫn đến sự suy yếu hơn nữa của đồng GBP. Một ngân sách tăng thuế nhưng lại đẩy lạm phát năm 2026 lên cao có thể thúc đẩy đồng GBP, trong khi một ngân sách không đạt được mục tiêu bền vững tài khóa có thể dẫn đến một đợt bán tháo mạnh đồng GBP.

Bộ trưởng Tài chính Reeves thực sự đang phải đối mặt với một nhiệm vụ không mấy dễ chịu khi thị trường đang theo dõi sát sao.

Thị trường chứng kiến đồng GBP suy yếu sau quyết định lãi suất hôm nay với mức bán tháo 30-40 pip trong cặp GBP/USD.

Tuy nhiên, giá cáp đã đảo ngược xu hướng này và tăng cao hơn để giao dịch quanh mức 1,3100 tại thời điểm viết bài.

Việc vượt qua ngưỡng 1,3100 và nến đóng cửa bốn giờ có thể khuyến khích phe mua và đẩy GBPUSD lên ngưỡng 1,3250 và đường MA 100 ngày nằm quanh mức 1,3270.

Nếu giá cáp không thể chấp nhận ở trên mức 1,3100, ngưỡng quan trọng 1,3000 có thể sẽ được kiểm tra lại.

Biểu đồ bốn giờ GBP/USD, ngày 6 tháng 11 năm 2025

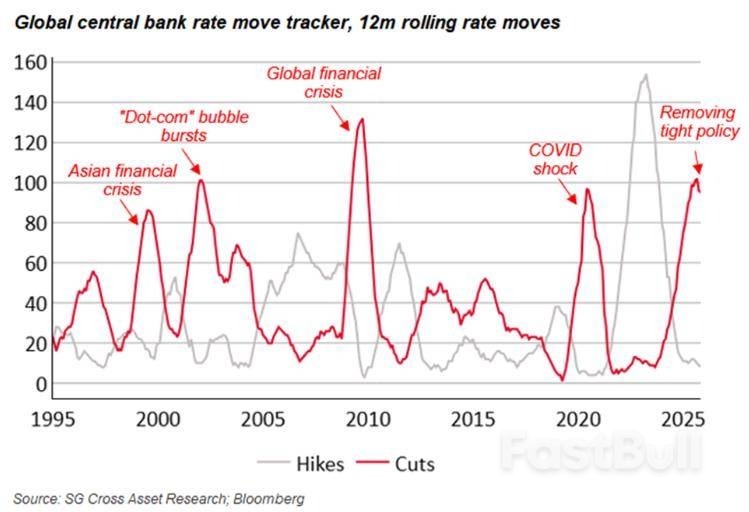

Chu kỳ cắt giảm lãi suất toàn cầu có thể đã đạt đỉnh. Câu hỏi bây giờ là khi nào, hoặc liệu các thị trường đang tăng trưởng mạnh hiện nay có bắt đầu cảm nhận được áp lực hay không.

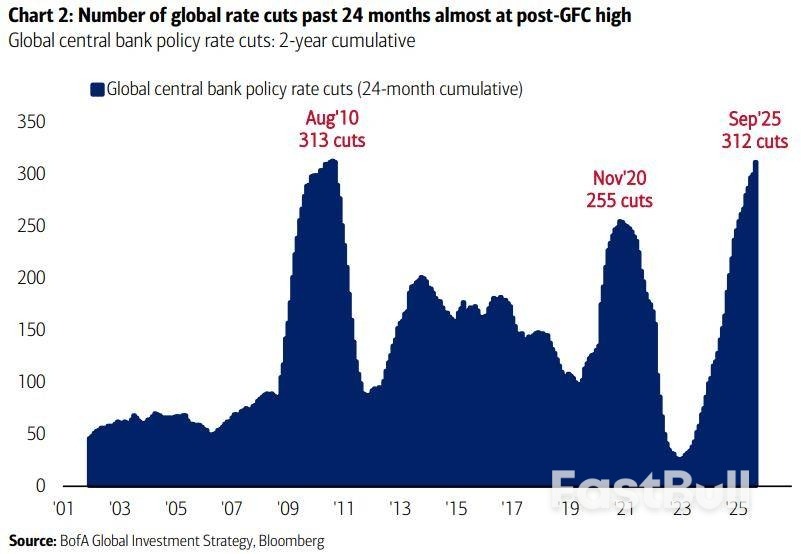

Đáng chú ý, theo Bank of America, số lần cắt giảm lãi suất trên toàn thế giới trong hai năm qua đã nhiều hơn so với cuộc Khủng hoảng Tài chính Toàn cầu 2007-2009. Mặc dù con số này chỉ phản ánh số lần cắt giảm chứ không phản ánh mức độ nới lỏng, nhưng nó phản ánh quy mô của các đợt tăng lãi suất lịch sử nhằm chống lạm phát trong giai đoạn 2022-2023.

Nhưng chu kỳ hiện tại dường như đã đảo ngược. Điều này không có nghĩa là việc nới lỏng tiền tệ toàn cầu đã dừng lại. Các ngân hàng trung ương - đáng chú ý nhất là Cục Dự trữ Liên bang Hoa Kỳ - dự kiến vẫn sẽ tiếp tục cắt giảm lãi suất. Thay vào đó, số lần cắt giảm tích lũy sẽ giảm dần trong tương lai.

Trên thực tế, việc chấm dứt chính sách tiền tệ siêu nới lỏng có nghĩa là các điều kiện tài chính trong tương lai sẽ kém thuận lợi hơn.

Nhưng, có lẽ trái ngược với trực giác, lịch sử lại cho thấy điều ngược lại. Các đỉnh điểm trong ba chu kỳ nới lỏng toàn cầu lớn gần đây nhất được theo sau bởi sự mở rộng của chu kỳ lợi nhuận và đà tăng trưởng vững chắc của thị trường chứng khoán.

Liệu chúng ta có sắp chứng kiến điều này một lần nữa không? Có thể, nhưng xét đến mức định giá cao ngất ngưởng trên nhiều thị trường hiện nay, điều đó khó có thể xảy ra lần này.

Các nhà phân tích tại Societe Generale cho biết đỉnh điểm của chu kỳ nới lỏng có thể là tín hiệu tăng giá cho Phố Wall, đồng thời cho rằng đây là dấu hiệu cho thấy tăng trưởng thu nhập sẽ mở rộng và tăng tốc.

Manish Kabra, giám đốc chiến lược cổ phiếu Mỹ tại SocGen, cho biết đỉnh chu kỳ là một "tín hiệu mạnh mẽ" để đa dạng hóa sang các lĩnh vực khác của thị trường như cổ phiếu vốn hóa nhỏ và cổ phiếu ít đòn bẩy hơn. Ông lưu ý rằng việc giảm tỷ trọng cổ phiếu thường diễn ra sau đó, khi các nhà đầu tư bắt đầu định giá vào đầu chu kỳ tăng lãi suất.

Manish cho biết: "Khi chu kỳ nới lỏng đạt đỉnh, theo truyền thống, đây là dấu hiệu cho thấy thị trường tin rằng tăng trưởng thu nhập sẽ tăng tốc", đồng thời chỉ ra các "đỉnh" trước đó vào tháng 8 năm 2020 và tháng 9 năm 2009 - cả hai đều theo sau là hiệu suất cổ phiếu mạnh mẽ.

Tất nhiên, có một sự khác biệt lớn giữa hiện tại và những giai đoạn này, cụ thể là giá cổ phiếu và định giá ngày nay. Phố Wall chỉ mới bắt đầu thoát khỏi những cú sụp đổ lịch sử vào tháng 9 năm 2009 và tháng 8 năm 2020, trong khi hiện tại, nó chưa bao giờ cao hơn thế.

Điều này có thể cho thấy rằng có thể cần áp dụng biện pháp phòng ngừa rủi ro nhiều hơn vào thời điểm hiện tại.

Tuy nhiên, Kabra không đề cập nhiều đến bong bóng. Tăng trưởng lợi nhuận của SP 500 năm nay đạt khoảng 12%, nhưng nếu loại trừ các cổ phiếu "bùng nổ AI", con số này chỉ còn 4%.

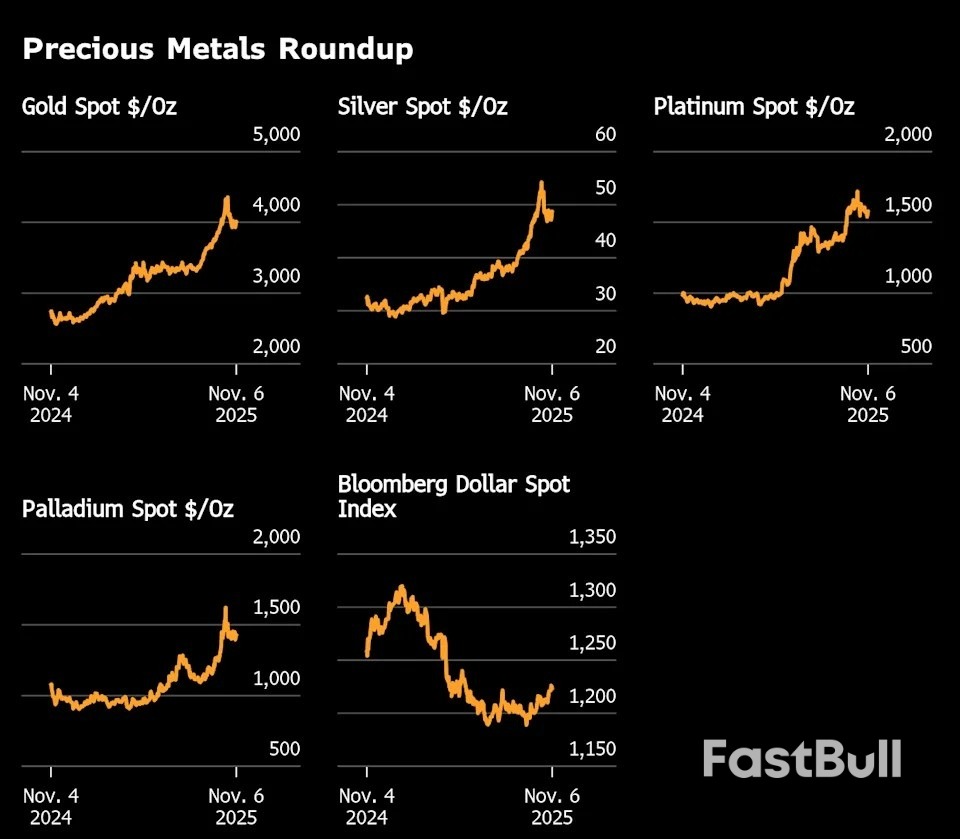

Hầu như mọi loại tài sản lớn đều tăng giá trong năm nay, ngoại trừ dầu mỏ, đồng đô la và một số trái phiếu dài hạn. Ngay cả trái phiếu Kho bạc Hoa Kỳ vốn không được ưa chuộng và bị chỉ trích nhiều cũng đã tăng giá trở lại.

Nhưng trên toàn cầu, những đợt tăng giá này lại có nhiều động lực khác nhau. Trên thị trường chứng khoán, sự bùng nổ của AI đã thúc đẩy Phố Wall, những kỳ vọng vào việc chi tiêu quốc phòng mạnh tay đã thúc đẩy chứng khoán châu Âu, và triển vọng nới lỏng tài khóa đáng kể đã nâng giá cổ phiếu ở Nhật Bản và Trung Quốc.

Tuy nhiên, theo Standard Chartered, sức mạnh thống nhất đã nâng đỡ tất cả những con thuyền này chính là thanh khoản. Và rất dồi dào thanh khoản.

Eric Robertsen, Giám đốc Nghiên cứu Toàn cầu kiêm Chiến lược gia trưởng của ngân hàng, cho biết đợt phục hồi mạnh mẽ từ mức thấp nhất hồi tháng 4, tác động đến cổ phiếu, trái phiếu, hàng hóa và tiền điện tử, có thể được coi là một "giao dịch điều kiện tài chính". Làm thế nào mà hầu hết mọi loại tài sản có thể cùng nhau tăng giá trong một thế giới bất ổn kinh tế và địa chính trị cực độ?

Tất nhiên, "thanh khoản" không hoàn toàn hay thậm chí chủ yếu phụ thuộc vào chính sách tiền tệ. Dự trữ ngân hàng, khả năng tiếp cận và nhu cầu tín dụng khu vực tư nhân, cũng như khẩu vị rủi ro chung là những yếu tố then chốt góp phần tạo nên khái niệm "thanh khoản" khá mơ hồ này.

Nhưng nếu những thay đổi về lãi suất có thể được xem như một chỉ báo lỏng lẻo cho tính thanh khoản hoặc ít nhất là một tín hiệu định hướng, thì chúng ta đang ở một điểm uốn.

Robertsen cho rằng thanh khoản "dồi dào" từ hơn 150 lần cắt giảm lãi suất trong 12 tháng qua đã bù đắp phần nào những lo ngại của nhà đầu tư về tăng trưởng. Khẩu vị rủi ro của họ có thể bị thử thách nếu các vòi thanh khoản bị khóa, dù chỉ là dần dần.

Robertsen hỏi: "Liệu thị trường có thể phát triển ở độ cao này mà không cần thêm oxy không?".

Có lẽ chúng ta sắp tìm ra câu trả lời.

Những điểm chính:

Haver Analytics ước tính vào thứ năm rằng số lượng người Mỹ nộp đơn xin trợ cấp thất nghiệp mới đã tăng nhẹ vào tuần trước, cho thấy tình hình thị trường lao động ổn định vào tháng 10 mặc dù có sự gia tăng đột biến trong số lượng thông báo sa thải.

Haver Analytics ước tính số đơn xin trợ cấp thất nghiệp ban đầu của tiểu bang đã tăng lên 229.140 (đã điều chỉnh theo mùa) trong tuần kết thúc vào ngày 1 tháng 11, từ mức 219.520 của tuần trước đó. Con số này trùng khớp với ước tính của Citigroup, JPMorgan và Nationwide.

Việc đóng cửa chính phủ liên bang, hiện là thời gian đóng cửa dài nhất được ghi nhận, đã làm dừng việc thu thập, xử lý và công bố dữ liệu kinh tế chính thức.

Dữ liệu yêu cầu trợ cấp thất nghiệp tại New Mexico hiện không có sẵn và các giả định được đưa ra dựa trên những gì Bộ Lao động thường làm khi không có dữ liệu. Dữ liệu yêu cầu trợ cấp có thể xoa dịu nỗi lo ngại do các báo cáo riêng tư trước đó vào thứ Năm cho thấy tình trạng mất việc làm trong tháng 10 và sự gia tăng đột biến trong số lượng thông báo sa thải trong bối cảnh các doanh nghiệp cắt giảm chi phí và áp dụng trí tuệ nhân tạo.

"Dữ liệu về số đơn xin trợ cấp thất nghiệp hoàn toàn trái ngược với tin tức tiêu cực về việc cắt giảm việc làm của Challenger sáng nay và cho thấy thị trường lao động không hề lao dốc", Oren Klachkin, chuyên gia kinh tế thị trường tài chính tại Nationwide, nhận định. "Thật đáng khích lệ khi thấy thị trường lao động vẫn ổn định, mặc dù có phần ảm đạm, trong tháng đầu tiên của quý IV."

Với việc chính phủ đóng cửa, báo cáo việc làm được Bộ Lao động theo dõi chặt chẽ sẽ không được công bố vào thứ Sáu trong hai tháng liên tiếp chưa từng có tiền lệ. Tuy nhiên, các tiểu bang vẫn tiếp tục thu thập dữ liệu yêu cầu trợ cấp thất nghiệp hàng tuần và nộp lên Bộ Lao động.

Haver Analytics và các nhà kinh tế Phố Wall đang lấy dữ liệu và áp dụng các yếu tố điều chỉnh theo mùa mà chính phủ đã công bố trước đó để đưa ra ước tính về số đơn xin trợ cấp hàng tuần.

Các nhà kinh tế đã cảnh báo không nên quá chú trọng vào một số cuộc khảo sát khu vực tư nhân, lưu ý rằng phạm vi bao phủ và lịch sử khảo sát còn hạn chế. Một phân tích của Viện Ngân hàng Hoa Kỳ về dữ liệu tiền gửi nội bộ hôm thứ Năm cho thấy "không có sự giảm tốc nào nữa" trong tốc độ tăng trưởng việc làm "đã diễn ra kể từ mùa hè".

Thị trường lao động đã chậm lại đáng kể từ đầu năm nay, khi các nhà kinh tế đổ lỗi cho bất ổn kinh tế, thuế nhập khẩu và trí tuệ nhân tạo (AI) là nguyên nhân dẫn đến nhu cầu lao động thấp. Nguồn cung lao động giảm mạnh do các cuộc đột kích vào người nhập cư không có giấy tờ cũng đang ảnh hưởng đến việc tuyển dụng, thể hiện rõ nhất qua các cuộc khảo sát doanh nghiệp nhỏ.

Một cuộc khảo sát của Liên đoàn Doanh nghiệp Độc lập Quốc gia vào thứ năm cho thấy tỷ lệ các doanh nghiệp nhỏ báo cáo chất lượng lao động là vấn đề quan trọng nhất của họ đã tăng lên mức cao nhất trong bốn năm vào tháng 10.

Điều kiện thị trường lao động ổn định có thể cho phép Cục Dự trữ Liên bang giữ nguyên lãi suất trong tháng tới. Tuần trước, ngân hàng trung ương Hoa Kỳ đã cắt giảm lãi suất chuẩn qua đêm thêm 25 điểm cơ bản xuống còn khoảng 3,75%-4,00%, và Chủ tịch Fed Jerome Powell cho biết "việc tiếp tục giảm lãi suất chính sách tại cuộc họp tháng 12 không phải là điều chắc chắn."

Số người nhận trợ cấp thất nghiệp sau tuần đầu tiên nhận hỗ trợ, một chỉ số đại diện cho việc làm, đã tăng lên 1,962 triệu người (đã điều chỉnh theo mùa) trong tuần kết thúc vào ngày 25 tháng 10, từ mức 1,955 triệu người trước đó, theo ước tính của JPMorgan. Con số này về cơ bản phù hợp với tính toán của Citigroup và Haver Analytics.

Gisela Young, một nhà kinh tế tại Citigroup, cho biết: "Điều này có thể phản ánh tình trạng tuyển dụng vẫn chậm và ngụ ý rủi ro giảm đối với dữ liệu việc làm trong tháng 10".

Trước đó, Cục Dự trữ Liên bang Chicago ước tính tỷ lệ thất nghiệp đã tăng lên 4,36% vào tháng 10 - mức cao nhất trong bốn năm là 4,4% theo cách tính tròn thường được Cục Thống kê Lao động báo cáo - từ mức 4,35% vào tháng 9.

Chủ tịch Ngân hàng Dự trữ Liên bang St. Louis Alberto Musalem cho biết vào thứ năm rằng ngân hàng trung ương Hoa Kỳ đã đúng khi cắt giảm lãi suất để hỗ trợ thị trường việc làm.

Ông cho biết tại một cuộc họp của Hiệp hội các nhà phân tích thu nhập cố định ở New York rằng việc cắt giảm là "phù hợp" nhưng "chúng ta phải rất cẩn thận để tiếp tục dựa vào lạm phát vượt mục tiêu, đồng thời tiếp tục cung cấp một số bảo hiểm" cho lĩnh vực việc làm.

Musalem cho biết: "Chính sách tiền tệ nằm giữa mức độ hạn chế vừa phải và trung lập, và đang tiến gần đến mức trung lập xét về điều kiện tài chính".

Đánh giá của ông về việc các điều kiện tài chính đang hỗ trợ nền kinh tế dựa trên phân tích tổng quan về thị trường và khả năng tiếp cận tín dụng, Musalem nói. Những điều kiện này "khá hỗ trợ cho hoạt động kinh tế và khá hỗ trợ cho thị trường lao động như một... sản phẩm phụ của hoạt động kinh tế", ông nói thêm.

Vào cuối tháng 10, Fed đã hạ mục tiêu lãi suất 0,25 điểm phần trăm, xuống còn khoảng 3,75% đến 4%, sau khi đã nới lỏng cùng mức vào tháng 9. Các quan chức Fed tin rằng lạm phát đang ở mức quá cao nhưng đã hạ chi phí tín dụng ngắn hạn để hỗ trợ thị trường việc làm đang hạ nhiệt.

Musalem cho biết thuế quan thương mại của Hoa Kỳ là động lực của lạm phát, nhưng tác động của chúng đã giảm bớt khi các công ty trì hoãn việc chuyển chi phí sang người tiêu dùng. Ông dự kiến tác động sẽ bắt đầu giảm dần vào nửa cuối năm sau, cho phép lạm phát bắt đầu giảm trở lại mục tiêu 2%.

Musalem cho biết triển vọng của ông dựa trên việc thuế quan vẫn được duy trì. Tính hợp pháp của các khoản thuế áp đặt toàn diện của Tổng thống Donald Trump đang được Tòa án Tối cao Hoa Kỳ xem xét.

Thủ tướng Nhật Bản Sanae Takaichi cho biết hôm thứ năm rằng Nhật Bản và Hoa Kỳ sẽ cùng nhau nghiên cứu phát triển khai thác đất hiếm ở vùng biển xung quanh đảo Minamitori ở Thái Bình Dương.

Takaichi phát biểu tại phiên họp quốc hội rằng việc cùng phát triển khoáng sản đất hiếm là chủ đề chính trong cuộc gặp của bà với Tổng thống Hoa Kỳ Donald Trump vào tuần trước.

Trong chuyến thăm Tokyo của Trump, hai nước đã ký một thỏa thuận khung nhằm đảm bảo nguồn cung cấp đất hiếm để chống lại sự thống trị của Trung Quốc đối với các vật liệu được sử dụng trong mọi thứ, từ ô tô đến máy bay chiến đấu.

Takaichi cho biết có rất nhiều bùn có khả năng chứa đất hiếm xung quanh đảo Minamitori, cách Tokyo khoảng 1.900 km (1.180 dặm) về phía đông nam.

Theo Takaichi, Nhật Bản có kế hoạch thử nghiệm tính khả thi của việc khai thác bùn đất hiếm từ độ sâu 6.000 mét vào tháng 1.

Takaichi cho biết: "Chúng tôi sẽ xem xét những cách cụ thể để thúc đẩy hợp tác giữa Nhật Bản và Hoa Kỳ về phát triển đất hiếm… xung quanh đảo Minamitori".

Chính phủ Nhật Bản đang thúc đẩy một dự án quốc gia nhằm phát triển sản xuất đất hiếm trong nước như một phần trong nỗ lực rộng lớn nhằm tăng cường an ninh hàng hải và kinh tế.

Theo một giám đốc điều hành của dự án do chính phủ hậu thuẫn, các cuộc khảo sát đã xác nhận sự hiện diện của bùn đất hiếm giàu ở độ sâu từ 5.000 đến 6.000 mét trong vùng đặc quyền kinh tế của Nhật Bản gần đảo Minamitori.

Nếu các thử nghiệm ban đầu thành công, dự án đặt mục tiêu triển khai hoạt động thử nghiệm hệ thống có khả năng thu hồi 350 tấn bùn mỗi ngày từ tháng 1 năm 2027.

Theo Eurasia Group, Trung Quốc thống trị hoạt động khai thác đất hiếm toàn cầu, mặc dù Hoa Kỳ và Myanmar lần lượt kiểm soát 12% và 8%.

Nhãn trắng

Data API

Tiện ích Website

Công cụ thiết kế Poster

Chương trình Tiếp thị Liên kết

Giao dịch các công cụ tài chính như cổ phiếu, tiền tệ, hàng hóa, hợp đồng tương lai, trái phiếu, quỹ hoặc tiền kỹ thuật số tiềm ẩn mức độ rủi ro cao, bao gồm rủi ro mất một phần hoặc toàn bộ vốn đầu tư, và có thể không phù hợp với mọi nhà đầu tư.

Trước khi quyết định giao dịch các công cụ tài chính hoặc tiền điện tử, bạn cần hiểu đầy đủ về rủi ro và chi phí giao dịch trên thị trường tài chính, thận trọng cân nhắc đối tượng đầu tư, và tiến hành tư vấn chuyên môn cần thiết. Dữ liệu trên trang web này không nhất thiết là theo thời gian thực hay chính xác. Dữ liệu và giá cả trên trang web không nhất thiết là thông tin do bất kỳ sở giao dịch nào cung cấp, nhưng có thể được cung cấp bởi các nhà tạo lập thị trường. Bạn chịu trách nhiệm hoàn toàn về tất cả quyết kết giao dịch bạn đã thực hiện. Chúng tôi không chấp nhận bất cứ nghĩa vụ nào trước bất kỳ tổn thất hay thiệt hại nào xảy ra từ kết quả giao dịch của bạn, hoặc trước việc bạn dựa vào thông tin có trong trang web này.

Bạn không được phép sử dụng, lưu trữ, sao chép, hiển thị, sửa đổi, truyền hay phân phối dữ liệu có trên trang web này và chưa nhận được sự cho phép rõ ràng bằng văn bản của Trang web này. Tất cả các quyền sở hữu trí tuệ đều được bảo hộ bởi các nhà cung cấp và/hoặc sở giao dịch cung cấp dữ liệu có trên trang web này.

Chưa đăng nhập

Đăng nhập để xem nội dung nhiều hơn

FastBull VIP

Chưa nâng cấp

Nâng cấp

Đăng nhập

Đăng ký