行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

英國貿易帳 (10月)

英國貿易帳 (10月)公:--

預: --

前: --

英國服務業指數月增率

英國服務業指數月增率公:--

預: --

前: --

英國建築業產出月增率 (季調後) (10月)

英國建築業產出月增率 (季調後) (10月)公:--

預: --

前: --

英國工業產出年增率 (10月)

英國工業產出年增率 (10月)公:--

預: --

前: --

英國貿易帳 (季調後) (10月)

英國貿易帳 (季調後) (10月)公:--

預: --

前: --

英國對歐盟貿易帳 (季調後) (10月)

英國對歐盟貿易帳 (季調後) (10月)公:--

預: --

前: --

英國製造業產出年增率 (10月)

英國製造業產出年增率 (10月)公:--

預: --

前: --

英國GDP月增率 (10月)

英國GDP月增率 (10月)公:--

預: --

前: --

英國GDP年增率 (季調後) (10月)

英國GDP年增率 (季調後) (10月)公:--

預: --

前: --

英國工業產出月增率 (10月)

英國工業產出月增率 (10月)公:--

預: --

前: --

英國建築業產出年增率 (10月)

英國建築業產出年增率 (10月)公:--

預: --

前: --

法國HICP月增率終值 (11月)

法國HICP月增率終值 (11月)公:--

預: --

前: --

中國大陸未償還貸款增長年增率 (11月)

中國大陸未償還貸款增長年增率 (11月)公:--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)公:--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)公:--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)公:--

預: --

前: --

印度CPI年增率 (11月)

印度CPI年增率 (11月)公:--

預: --

前: --

印度存款增長年增率

印度存款增長年增率公:--

預: --

前: --

巴西服務業增長年增率 (10月)

巴西服務業增長年增率 (10月)公:--

預: --

前: --

墨西哥工業產值年增率 (10月)

墨西哥工業產值年增率 (10月)公:--

預: --

前: --

俄羅斯貿易帳 (10月)

俄羅斯貿易帳 (10月)公:--

預: --

前: --

費城聯邦儲備銀行主席保爾森發表講話

費城聯邦儲備銀行主席保爾森發表講話 加拿大營建許可月增率 (季調後) (10月)

加拿大營建許可月增率 (季調後) (10月)公:--

預: --

前: --

加拿大批發銷售年增率 (10月)

加拿大批發銷售年增率 (10月)公:--

預: --

前: --

加拿大批發庫存月增率 (10月)

加拿大批發庫存月增率 (10月)公:--

預: --

前: --

加拿大批發庫存年增率 (10月)

加拿大批發庫存年增率 (10月)公:--

預: --

前: --

加拿大批發銷售月增率 (季調後) (10月)

加拿大批發銷售月增率 (季調後) (10月)公:--

預: --

前: --

德國貿易經常帳 (未季調) (10月)

德國貿易經常帳 (未季調) (10月)公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

日本短觀大型非製造業景氣判斷指數 (第四季度)

日本短觀大型非製造業景氣判斷指數 (第四季度)--

預: --

前: --

日本短觀小型製造業前景指數 (第四季度)

日本短觀小型製造業前景指數 (第四季度)--

預: --

前: --

日本短觀大型非製造業前景指數 (第四季度)

日本短觀大型非製造業前景指數 (第四季度)--

預: --

前: --

日本短觀大型製造業前景指數 (第四季度)

日本短觀大型製造業前景指數 (第四季度)--

預: --

前: --

日本短觀小型製造業景氣判斷指數 (第四季度)

日本短觀小型製造業景氣判斷指數 (第四季度)--

預: --

前: --

日本短觀大型製造業景氣判斷指數 (第四季度)

日本短觀大型製造業景氣判斷指數 (第四季度)--

預: --

前: --

日本短觀大型企業資本支出年增率 (第四季度)

日本短觀大型企業資本支出年增率 (第四季度)--

預: --

前: --

英國Rightmove住宅銷售價格指數年增率 (12月)

英國Rightmove住宅銷售價格指數年增率 (12月)--

預: --

前: --

中國大陸工業產出年增率 (年初至今) (11月)

中國大陸工業產出年增率 (年初至今) (11月)--

預: --

前: --

中國大陸城鎮失業率 (11月)

中國大陸城鎮失業率 (11月)--

預: --

前: --

沙地阿拉伯CPI年增率 (11月)

沙地阿拉伯CPI年增率 (11月)--

預: --

前: --

歐元區工業產出年增率 (10月)

歐元區工業產出年增率 (10月)--

預: --

前: --

歐元區工業產出月增率 (10月)

歐元區工業產出月增率 (10月)--

預: --

前: --

加拿大成屋銷售月增率 (11月)

加拿大成屋銷售月增率 (11月)--

預: --

前: --

歐元區儲備資產總額 (11月)

歐元區儲備資產總額 (11月)--

預: --

前: --

英國通膨預期

英國通膨預期--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

加拿大新屋開工率 (11月)

加拿大新屋開工率 (11月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業就業指數 (12月)

美國紐約聯邦儲備銀行製造業就業指數 (12月)--

預: --

前: --

美國紐約聯邦儲備銀行製造業指數 (12月)

美國紐約聯邦儲備銀行製造業指數 (12月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 年增率 (11月)

加拿大核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

加拿大製造業未完成訂單月增率 (10月)

加拿大製造業未完成訂單月增率 (10月)--

預: --

前: --

加拿大製造業新訂單月增率 (10月)

加拿大製造業新訂單月增率 (10月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 月增率 (11月)

加拿大核心消費者物價指數 (CPI) 月增率 (11月)--

預: --

前: --

加拿大製造業庫存月增率 (10月)

加拿大製造業庫存月增率 (10月)--

預: --

前: --

加拿大CPI年增率 (11月)

加拿大CPI年增率 (11月)--

預: --

前: --

加拿大CPI月增率 (11月)

加拿大CPI月增率 (11月)--

預: --

前: --

加拿大CPI年增率 (季調後) (11月)

加拿大CPI年增率 (季調後) (11月)--

預: --

前: --

加拿大核心消費者物價指數 (CPI) 月增率 (季調後) (11月)

加拿大核心消費者物價指數 (CPI) 月增率 (季調後) (11月)--

預: --

前: --

加拿大CPI月增率 (季調後) (11月)

加拿大CPI月增率 (季調後) (11月)--

預: --

前: --

無匹配數據

國際評級機構惠譽在日前最新發布的一份報告中表示,在經歷了2021年和2022年新冠疫情后的快速復蘇後,全球貿易目前正在急劇放緩。

4小時圖看,歐元此前回落恰好在原下跌通道上軌收穫支撐,隔夜低點至3月6日高點1.0695支撐區域即成為反彈能否延續的分水嶺。一旦失守,則去年5月5日高點/5月25日低點鏡像點位1.0640(同時接近本輪迴撤低點)為多方短期內最后防線。更多支撐先看去年12月22日低點1.0570,再往下,3月低點1.0515至上述漲勢的38.2%回撤位的支撐區域相對關鍵。指標方面,MACD即將在緊貼零軸下方形成金叉;RSI回升至中性水平附近後走平,市場近期正逐漸修復弱勢。

4小時圖看,歐元此前回落恰好在原下跌通道上軌收穫支撐,隔夜低點至3月6日高點1.0695支撐區域即成為反彈能否延續的分水嶺。一旦失守,則去年5月5日高點/5月25日低點鏡像點位1.0640(同時接近本輪迴撤低點)為多方短期內最后防線。更多支撐先看去年12月22日低點1.0570,再往下,3月低點1.0515至上述漲勢的38.2%回撤位的支撐區域相對關鍵。指標方面,MACD即將在緊貼零軸下方形成金叉;RSI回升至中性水平附近後走平,市場近期正逐漸修復弱勢。 4小時圖看,匯價近日兩次沖關7.14高位均遇阻;與此同時,MACD指標在攻破7.0關口之後便未曾刷新波段高點,與現價持續形成背離;RSI同樣出現波段高點不斷下移的態勢,提示市場見頂風險。回撤點位來看,5月24日高點7.0770至上週低點7.0660(潛在雙頂頸線位)為短線關鍵支撐,跌破則開啟調整行情。後續支撐指向去年9月16日高點7.0415,以及7.0心理關口。後者再破,則近期升勢將正式告一段落。

4小時圖看,匯價近日兩次沖關7.14高位均遇阻;與此同時,MACD指標在攻破7.0關口之後便未曾刷新波段高點,與現價持續形成背離;RSI同樣出現波段高點不斷下移的態勢,提示市場見頂風險。回撤點位來看,5月24日高點7.0770至上週低點7.0660(潛在雙頂頸線位)為短線關鍵支撐,跌破則開啟調整行情。後續支撐指向去年9月16日高點7.0415,以及7.0心理關口。後者再破,則近期升勢將正式告一段落。 4小時圖看,金價以1959為價格中樞形成橫向箱體,形態也將有助判斷後市的方向選擇。上行風險來看,箱體上限聯合三角形頂邊的形成頑固阻力,突破後市場有望重新衝關2000整數關,隨後4月5日高點2030,以及歷史高位2070等點位預計也都有空方力量重點布防。再往上,目標可參考2100、2200等整數關口。指標方面,MACD在緊貼零軸下方形成金叉;RSI反彈至中性水平,呈現市場近來反复震蕩的態勢。

4小時圖看,金價以1959為價格中樞形成橫向箱體,形態也將有助判斷後市的方向選擇。上行風險來看,箱體上限聯合三角形頂邊的形成頑固阻力,突破後市場有望重新衝關2000整數關,隨後4月5日高點2030,以及歷史高位2070等點位預計也都有空方力量重點布防。再往上,目標可參考2100、2200等整數關口。指標方面,MACD在緊貼零軸下方形成金叉;RSI反彈至中性水平,呈現市場近來反复震蕩的態勢。 4小時圖看,即便有減產利好加持,美油依然難以擺脫73阻力壓制。當前多方亟需在回撤過程中尋求波段更高低點,止跌過程也將為重新衝關阻力蓄勢。不過在73-4月低點73.90之上,上行還將面對4月突襲減產後留下的缺口,其間3月1日低點76.20,以及2月14日低點77.70料均有拋壓;過程中還將遭遇去年8月以來形成的寬幅平緩下降通道初始阻力線壓制。指標方面,MACD快線在零軸上方折返向下;RSI一度逼近超買線後回落,提示油價衝高遇阻的風險。

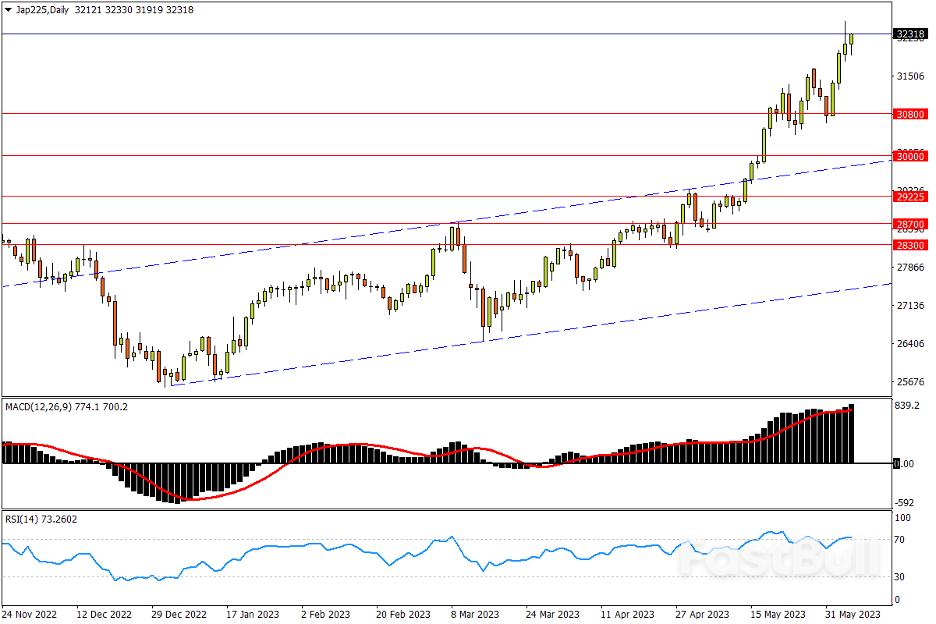

4小時圖看,即便有減產利好加持,美油依然難以擺脫73阻力壓制。當前多方亟需在回撤過程中尋求波段更高低點,止跌過程也將為重新衝關阻力蓄勢。不過在73-4月低點73.90之上,上行還將面對4月突襲減產後留下的缺口,其間3月1日低點76.20,以及2月14日低點77.70料均有拋壓;過程中還將遭遇去年8月以來形成的寬幅平緩下降通道初始阻力線壓制。指標方面,MACD快線在零軸上方折返向下;RSI一度逼近超買線後回落,提示油價衝高遇阻的風險。 日線圖看,日經225指數上日擊穿32000點關口,刷新33年高位。風險偏好回歸,外資流入,及央行超寬鬆貨幣政策的延續都是日股利好。然而在歷經多日狂歡後,股指在高位形成潛在的擴散三角形變盤形態,且隔夜收出帶有較長上影線的倒錘線。與此同時,MACD指標已進一步遠離零軸;RSI在超買區出現輕微但連續的背離信號。回撤風險來看,2021年9月高點30800仍是短線是否見頂的分界線。跌破則下方三萬點整數關口及去年8月高點29225亦為重要支撐參考,後者若破,則市場強勢將被顯著削弱,去年9月、今年3月高點28700,以及去年11-12月高位區域28300料亦有買盤承接力。上行阻力方面,只要固守30800上方,則多頭仍將繼續挑戰1990年6月高點33000,更多阻力可參考1989年5月高點34338,及35000整數關。

日線圖看,日經225指數上日擊穿32000點關口,刷新33年高位。風險偏好回歸,外資流入,及央行超寬鬆貨幣政策的延續都是日股利好。然而在歷經多日狂歡後,股指在高位形成潛在的擴散三角形變盤形態,且隔夜收出帶有較長上影線的倒錘線。與此同時,MACD指標已進一步遠離零軸;RSI在超買區出現輕微但連續的背離信號。回撤風險來看,2021年9月高點30800仍是短線是否見頂的分界線。跌破則下方三萬點整數關口及去年8月高點29225亦為重要支撐參考,後者若破,則市場強勢將被顯著削弱,去年9月、今年3月高點28700,以及去年11-12月高位區域28300料亦有買盤承接力。上行阻力方面,只要固守30800上方,則多頭仍將繼續挑戰1990年6月高點33000,更多阻力可參考1989年5月高點34338,及35000整數關。我們獲悉,儘管日本主要工會在今年早些時候的春季工資談判中贏得了近幾十年來最大的加薪幅度,但周二公佈的數據令日本央行感到失望。

日本厚生勞動省公佈的數據顯示,由於加班工資表現疲軟(同比下降0.3%),日本4月實際薪資收入同比下降3%,遜於經濟學家預期的同比下降2%,為連續第13個月下滑。此外,日本4月勞動現金收入同比增長1%,也低於經濟學家預期的同比增長1.8%,這表明春季工資談判結果迄今為止影響有限。

與此同時,日本勞動組合聯合會(RENGO)的數據顯示,截至6月1日,日本主要工會和雇主達成協議,將整體工資平均上調3.66%,創歷史新高。據日本央行最新的展望報告,預計約40%的薪資談判結果將在4月份得到反映,到7月份這一數字將上升至80%以上。

工資增長疲軟令日本央行感到沮喪。日本央行官員此前曾表示,要實現可持續的通脹,3%的工資增長是必要的。明治安田綜合研究所(Meiji Yasuda Research Institute)首席經濟學家Yuichi Kodama表示:“我們只能說,春季工資談判的結果還沒有得到太多反映。”“不過,要是實際薪資增長轉為正值,價格必須下降。我預計價格上漲還將持續一段時間,應該在本財年下半年達到峰值。”

工資增長乏力表明,日本央行在考慮調整其超寬鬆貨幣政策之前仍需要等待一段時間。日本央行行長植田和男一再表示,日本央行將繼續實施超寬鬆貨幣政策,以可持續和穩定的方式實現2%的通脹目標。他還在5月中旬警告稱,倉促改變政策並阻礙了2%的物價穩定目標的初步發展的代價可能會非常高。

經濟學家Taro Kimura表示:“日本央行不太可能對4月份的工資數據感到滿意。工資增長意外放緩,這表明春季工資談判帶來的提振作用正在減弱。我們預計5月份的數據將更全面地反映工資談判的結果。但無論如何,4月份的這項早期信號還是令人失望。”

物價居高不下可能會繼續給實際薪資帶來下行壓力。日本央行的主要通脹指標在4月同比上漲3.4%,遠高於其目標,這削弱了實際薪資的增長。日本Teikoku Databank的一份報告顯示,隨著電力和勞動力成本的上升,食品價格將在整個秋季繼續上漲。

另外,日本央行也尋求以經濟增長為支撐的可持續通脹,但周二公佈的數據顯示,日本4月所有家庭支出同比下降4.4%、環比下降1.3%,均遜於經濟學家預期,這表明物價上漲正在打擊消費者。

消費彈性是日本經濟復甦的關鍵。日本第一季度國內生產總值(GDP)初步數據顯示,在強勁的私人和企業支出的推動下,日本經濟增長超出預期,預計將於週四公佈的修正後的數據也將證實這一點。

野村證券的高級經濟學家Kohei Okazaki表示:“通脹比預期的要強一些。實際薪資轉為正增長的時機可能會推遲。如果今年下半年及之後工資沒有穩步增長,我們可能不得不略微降低對消費的預期。”

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。