行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

意大利工業產出年增率 (季調後) (10月)

意大利工業產出年增率 (季調後) (10月)--

預: --

前: --

無匹配數據

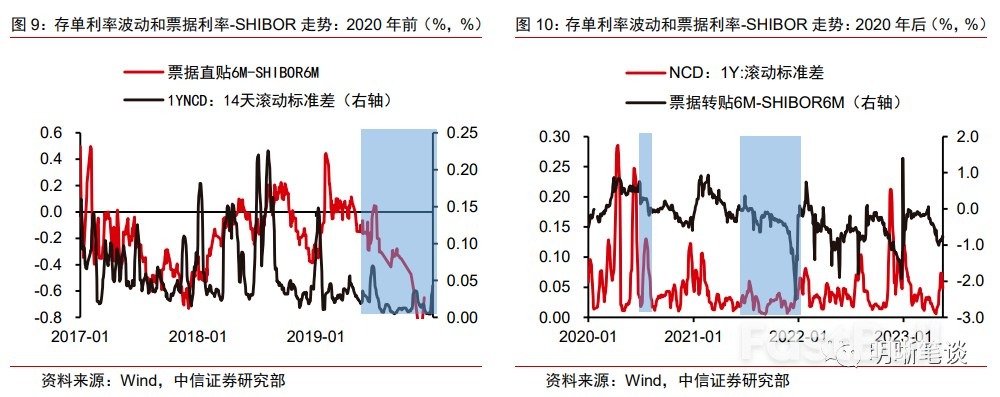

從全美銀行數據來看,美國銀行業資產端與負債端均面臨較大壓力,預計將持續的存款流失問題會進一步增加銀行的經營壓力與流動性壓力。同時,銀行持有的商業房地產貸款存在較大風險敞口,證券投資未實現損失較高為普遍性問題。但考慮到2008年金融危機後美國金融市場發展較為健康,監管機構應對更具經驗,此輪美國銀行業發生系統性風險的概率較低。銀行業廣泛的壓力或將推動信貸加快緊縮,進而未來勞動力市場或快速走弱,因此預計存在美聯儲年內降息的概率。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。