行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

美國企業雇主宣告裁員月增率 (11月)

美國企業雇主宣告裁員月增率 (11月)公:--

預: --

前: --

美國當周初請失業金人數四週均值 (季調後)

美國當周初請失業金人數四週均值 (季調後)公:--

預: --

前: --

美國當周初請失業金人數 (季調後)

美國當周初請失業金人數 (季調後)公:--

預: --

前: --

美國當周續請失業金人數 (季調後)

美國當周續請失業金人數 (季調後)公:--

預: --

前: --

加拿大Ivey PMI (季調後) (11月)

加拿大Ivey PMI (季調後) (11月)公:--

預: --

前: --

加拿大Ivey PMI (未季調) (11月)

加拿大Ivey PMI (未季調) (11月)公:--

預: --

前: --

美國非國防資本耐用品訂單月增率修正值 (不含飛機 ) (季調後) (9月)

美國非國防資本耐用品訂單月增率修正值 (不含飛機 ) (季調後) (9月)公:--

預: --

美國工廠訂單月增率 (不含運輸) (9月)

美國工廠訂單月增率 (不含運輸) (9月)公:--

預: --

前: --

美國工廠訂單月增率 (9月)

美國工廠訂單月增率 (9月)公:--

預: --

前: --

美國工廠訂單月增率 (不含國防) (9月)

美國工廠訂單月增率 (不含國防) (9月)公:--

預: --

前: --

美國當週EIA天然氣庫存變動

美國當週EIA天然氣庫存變動公:--

預: --

前: --

沙地阿拉伯原油產量

沙地阿拉伯原油產量公:--

預: --

前: --

美國當週外國央行持有美國公債

美國當週外國央行持有美國公債公:--

預: --

前: --

日本外匯存底 (11月)

日本外匯存底 (11月)公:--

預: --

前: --

印度回購利率

印度回購利率公:--

預: --

前: --

印度基準利率

印度基準利率公:--

預: --

前: --

印度逆回購利率

印度逆回購利率公:--

預: --

前: --

印度央行存款準備金率

印度央行存款準備金率公:--

預: --

前: --

日本領先指標初值 (10月)

日本領先指標初值 (10月)公:--

預: --

前: --

英國Halifax房價指數年增率 (季調後) (11月)

英國Halifax房價指數年增率 (季調後) (11月)公:--

預: --

前: --

英國Halifax房價指數月增率 (季調後) (11月)

英國Halifax房價指數月增率 (季調後) (11月)公:--

預: --

前: --

法國貿易經常帳 (未季調) (10月)

法國貿易經常帳 (未季調) (10月)公:--

預: --

前: --

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

前: --

法國工業產出月增率 (季調後) (10月)

法國工業產出月增率 (季調後) (10月)公:--

預: --

前: --

意大利零售銷售月增率 (季調後) (10月)

意大利零售銷售月增率 (季調後) (10月)公:--

預: --

前: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

前: --

歐元區GDP年增率終值 (第三季度)

歐元區GDP年增率終值 (第三季度)公:--

預: --

前: --

歐元區GDP季增率終值 (第三季度)

歐元區GDP季增率終值 (第三季度)公:--

預: --

前: --

歐元區就業人數季增率終值 (季調後) (第三季度)

歐元區就業人數季增率終值 (季調後) (第三季度)公:--

預: --

前: --

歐元區就業人數終值 (季調後) (第三季度)

歐元區就業人數終值 (季調後) (第三季度)公:--

預: --

巴西PPI月增率 (10月)

巴西PPI月增率 (10月)--

預: --

前: --

墨西哥消費者信心指數 (11月)

墨西哥消費者信心指數 (11月)--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)--

預: --

前: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)--

預: --

前: --

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)--

預: --

前: --

美國密西根大學五年通膨年增率初值 (12月)

美國密西根大學五年通膨年增率初值 (12月)--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)--

預: --

前: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)--

預: --

前: --

美國密西根大學現況指數初值 (12月)

美國密西根大學現況指數初值 (12月)--

預: --

前: --

美國密西根大學消費者信心指數初值 (12月)

美國密西根大學消費者信心指數初值 (12月)--

預: --

前: --

美國密歇根大學一年期通膨率預期初值 (12月)

美國密歇根大學一年期通膨率預期初值 (12月)--

預: --

前: --

美國密西根大學消費者預期指數初值 (12月)

美國密西根大學消費者預期指數初值 (12月)--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)--

預: --

前: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)--

預: --

前: --

無匹配數據

白銀多頭苦等突破,基本面雖強勁,奈何缺乏催化劑。美國政策力挺白銀工業需求,太陽能、電動車等產業需求激增,供應短缺或持續。

• 白銀穩定在50美元下方,儘管基本面強勁,但多頭仍在尋找催化劑以突破困境。

• 美國將白銀列入2025年關鍵礦產清單,標誌著工業需求的重大政策支持。

• 目前,超過60%的白銀需求來自太陽能、電動車和科技業—供應短缺推高了租賃率。

現貨白銀上週收在48.32美元,下跌0.38美元,跌幅0.79%,因交易員消化了喜憂參半的數據、美國數據推遲加劇、且圍繞美聯儲的預期發生變化。由於沒有明確的推動因素,白銀本週在阻力位下方盤整,受到強勁的長期背景的支撐,但仍缺乏動力。

上週白銀正式列入美國地質調查局2025年關鍵礦產清單。這項措施將白銀與銅、鈾和稀土元素並列,並為有針對性的政府支持奠定了基礎,包括減稅、簡化許可和貿易保護。

對交易員來說,這不僅僅是政策噪音,這證實了白銀在工業供應鏈中日益重要的作用,尤其是在太陽能、電動車、半導體和其他電氣化技術領域。

由於超過60%的需求與這些產業有關,而供應又難以跟上,結構性赤字不再只是一種預測,而是現實。

地面庫存很少,倫敦金庫的庫存持續減少,租賃價格飆升。

同時,由於對關稅的擔憂和戰略持有,美國的庫存仍然居高不下。

美國政府持續停擺,導致非農業就業和CPI等關鍵數據連續第二個月延後公佈。交易員轉而關注ADP數據,該數據意外上升,並冷卻了立即降息的希望。這使得美國公債殖利率維持穩定,10年期美國公債殖利率在4.09%左右徘徊。

金價持穩於4,000美元上方,因政府關門風險及股市疲弱帶動避險需求。對製造業趨勢較敏感的白銀表現不佳。

白銀的長期結構仍看漲,但近期信心有限。由於沒有最新的經濟數據或更明確的聯準會訊號,交易員並不急於突破50美元。

技術方面,在周波動圖上的趨勢仍然是上升的。從8月低點36.96美元至10月高點54.49美元的走勢,在45.72-43.66美元之間建立了一個回調區域。最近的回檔保持在45.55美元,在該區域之內。

新的短期範圍在54.49美元至45.55美元區域形成,阻力位和突破潛力集中在50.02美元到51.07美元。如果未能突破該區域,銀價可能會回落至45.72-43.66美元。主要支撐位在41.40-38.31美元,52週趨勢指標在36.02美元附近。

上檔方面,果斷突破51.07美元,將為重新測試54.49美元高點開啟大門。

美國時間11月7日,全球最大白銀ETF-iShares Silver Trust的白銀持股量為15,088.63噸,較前一交易日減少25.4噸。全球最大黃金ETF—SPDR GOLD TRUST的黃金持股量為1,042.06噸,較前一交易日增加1.71噸。

聯準會官員以及美財長貝森特本週將密集發聲。

根據CME"聯準會觀察",Fed12月降息25個基點的機率為66.5%,維持利率不變的機率為33.5%。聯準會到明年1月累計降息25個基點的機率為53%,維持利率不變的機率為19.8%,累計降息50個基點的機率為27.3%。

聯準會官員以及美財長貝森特本週將密集發聲,包括2026年FOMC票委、克利夫蘭聯邦儲備銀行主席哈瑪克、2027年FOMC票委、亞特蘭大聯儲主席博斯蒂克、2026年FOMC票委、費城聯邦儲備銀行主席保爾森、2027年FOMC票委、舊金山聯邦儲備銀行主席戴利。此外,美國財長貝森特將於11月12日發表演說。

11月7日,因政府關門,美國勞工統計局未能如期公佈10月非農報告,這是非農連續第二次"缺席"。

由於創紀錄的政府"停擺",導致勞動市場以及其他許多重要指標缺乏官方數據,聯準會12月降息決策將再度陷入"盲飛"狀態。

貝森特表示,在美國政府重新開門之前,不會與民主黨進行談判;認為價格將在未來幾個月內下降。美國總統川普表示,如果美國政府開門,準備就醫療保健問題展開兩黨合作。

貝森特警告稱,目前美國的貨物運輸速度放緩。由於政府持續"停擺",該部門"最終可能會出現短缺問題,無論是供應鏈環節還是假日期間"。貝森特表示,由於政府"停擺",經濟"每況愈下"。據悉,此次政府"停擺"已持續40天,是聯邦政府"停擺"時間最長的一次。在政府"停擺"期間,經濟問題備受關注,通貨膨脹不斷攀升。

根據央視新聞報道,美國參議院多數黨領袖約翰·圖恩當地時間11月9日表示,一項關於結束政府"停擺"的潛在協議"正在逐步達成"。但圖恩同時表示,協議並不能保證達成,參議院的議員需要時間閱讀提案,可能需要數小時才能採取具體行動。 11月8日,美國國會參議院舉行自此次聯邦政府"停擺"以來的首次週末會議,兩黨繼續就撥款法案中涉及醫保政策的內容展開唇槍舌劍。圖恩在8日的參議院會議結束後表示,參議院9日將繼續開會,以期達成一項協議,結束聯邦政府"停擺",但有分析認為,民主黨方面將不會輕易妥協。

在備受矚目的股東大會之後,特斯拉不僅為其CEO埃隆·馬斯克鎖定了天價薪酬計劃,更向市場描繪了一幅橫跨AI、機器人和自動駕駛的宏大藍圖,投資者的目光現在聚焦於其能否將野心兌現為下一個增長奇蹟。

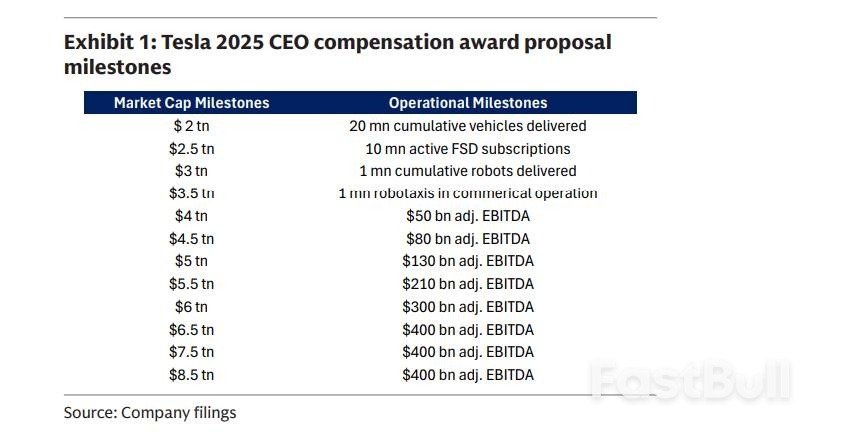

這項激勵計畫的野心令人矚目:它將在未來最多10年內,根據一系列極具挑戰性的市值和營運里程碑的達成情況,向馬斯克授予最高可達當前總股本12%的新股,總價值可能高達約1萬億美元。這些里程碑包括將公司市值從2兆美元提升至8.5兆美元,以及實現累計交付100萬台機器人、營運100萬輛Robotaxi等營運目標。

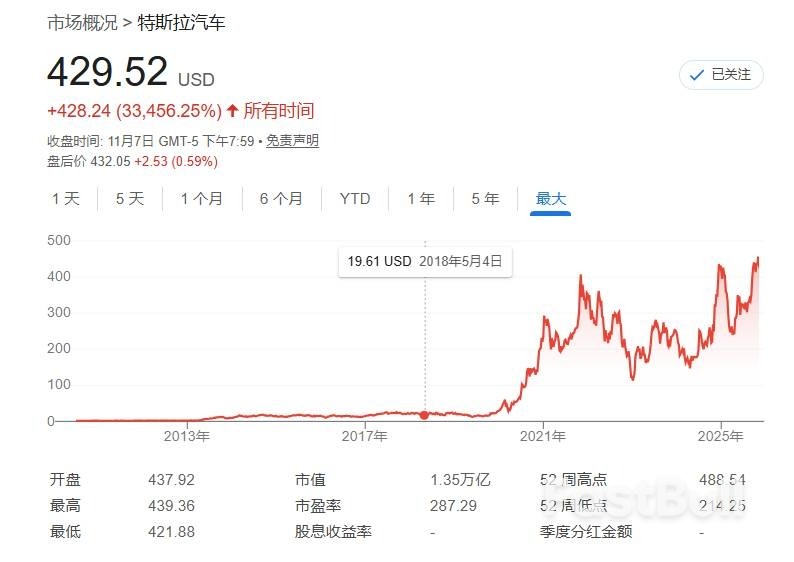

對市場而言,這不僅僅是一份薪酬方案。報告指出,投資人正透過2018年激勵計畫的"濾鏡"來看此次新方案。自2018年1月那份計畫宣布後至2025年9月4日,特斯拉股價飆升了約1,350%,而同期標普500指數僅上漲約130%。因此,市場普遍期望這一新的"萬億賭注"能夠再次成為驅動特斯拉股價開啟新一輪上漲週期的強大催化劑。

這次股東大會,特斯拉清楚地展示了其早已超越一家汽車公司的定位。高盛報告詳細梳理了其龐大的產品路線圖:

• Optimus人形機器人: 管理層重申,計劃於2026年開始生產V3版本,並希望在2027年和2028年分別推出V4和V5。公司計劃在弗里蒙特建造年產100萬台的生產線,在德州建設年產1000萬台的生產線,其長期目標是每年生產"一億甚至十億個機器人"。報告稱,在規模化生產(例如超過100萬台)後,Optimus的單位生產成本(COGS)預計將降至約2萬美元。

• 完全自動駕駛(FSD): 特斯拉預計,FSD技術可能在未來1-2個月內允許用戶在駕駛時發送簡訊。此外,該公司提到v14.3版本可能實現讓客戶在車內睡覺。在中國,公司正爭取明年2月或3月獲得全面批准。

• Robotaxi與汽車業務: 本公司重申,預計在今年年底前在奧斯汀市的Robotaxi服務中移除安全觀察員。 Cybercab預計明年4月開始生產。同時,特斯拉設定了宏大的產能目標,希望在明年年底將汽車年化產能提升50%,即在2026年以260-270萬輛的年化速率收官,並力爭在2027年底達到400萬輛的年化產能。

• 半導體野心: 特斯拉計劃與三星和台積電在四個地點生產其AI5晶片,並希望在AI5投產後不到一年內開始生產AI6晶片。為滿足未來龐大的晶片需求,公司甚至討論了自建晶圓廠的可能性。

宏偉的藍圖需要堅實的步伐來驗證。高盛報告強調,在激勵計畫獲準後,投資人的焦點將迅速轉移至特斯拉實現這些目標的具體進展。以下四個關鍵節點將成為未來幾個月市場評估特斯拉執行力的"試金石":

1.奧斯汀Robotaxi進度: 年底前能否依計畫移除安全員,是其商業化能力的首個重要訊號。

2.個人FSD"解放雙手": 何時能實現無需監督的個人FSD(如允許發短信或睡覺),將是衡量其AI技術成熟度的關鍵。

3.第四季交付量: 預計明年1月初公佈的交付數據,將直接反映其核心汽車業務的基本面健康狀況。

儘管特斯拉描繪的前景激動人心,但高盛分析師在報告中維持"中性"評級,認為其對自動駕駛和機器人業務利潤的預期比公司目標更為"審慎",同時列舉了包括市場競爭加劇、產品延遲、電動車需求放緩在內的多項下行風險。

高盛為特斯拉設定了12個月400美元的目標價,相較於報告發佈時的445.91美元股價,意味著存在10.3%的潛在下行空間。

2018年,特斯拉股東曾投票批准一項極具挑戰性的薪酬計劃,為馬斯克授予大規模股票選擇權,前提是公司達成特定目標。

這項史無前例的協議最初估值為26億美元,到2024年初被美國德拉瓦州法院叫停時,價值一度飆升至560億美元。數據顯示,該方案的市值曾一度超過1,000億美元,隨著特斯拉市值波動大起大落。

不過,這項薪酬計畫因股東起訴而被判無效,目前正在上訴,但最終結果可能還需要數月才能出爐。

Adam Giddens過去主要依靠關注服務和社交媒體上的熱門話題來篩選值得購買的股票,但最近,他把注意力轉向了另一種影響力:唐納德·川普。

隨著川普政府打破慣例,代表美國越來越多地持有上市公司股份,像Giddens這樣的交易員正試圖順著川普的思路尋找下一個投資目標。畢竟,每當有美國政府要持股某公司的消息傳出時,相關股票往往會大幅上漲。

最近,Giddens將目光投向了Military Metals Corp. ,這家公司正在探尋銻的新來源,這是一種用於製造炸藥、核武和紅外線感測器等軍事裝備的材料。

「綜合考慮策略重要性和供應鏈脆弱性,這引起了我的注意,所以我開始尋找涉足銻礦領域的上市公司,」Giddens說。他也一直在仔細研究政府文件,尋找潛在的收購目標。 "考慮到它們資源基礎的規模和地理位置,我認為它們是這個領域裡下一波戰略投資浪潮的有力候選者。"

根據Aniket Shah,川普對產業政策的關注以及他對政府乾預和引導市場的信念,正在改變投資者評估公司的方式。

交易員的投機押注正逢川普政府入股多家公司之際,政府聲稱此舉旨在實現其關鍵戰略目標,例如確保半導體供應鏈安全。甚至還有一檔交易所交易基金(ETF)正在籌備中:Roundhill Financial Inc.已向監管機構提交申請,擬推出一隻ETF,將投資於反映美國政府投資策略的產業。

這些投資之所以招致批評,是因為這標誌著與前幾任總統,尤其是長期倡導自由市場、維持政府不干預企業資本運作的共和黨總統的政策截然不同。然而,這些問題是政治家、經濟學家和學者才會考慮的問題。對於像Giddens這樣的專業基金經理人和個人交易員來說,一個更為迫切的問題是:接下來會怎麼樣?

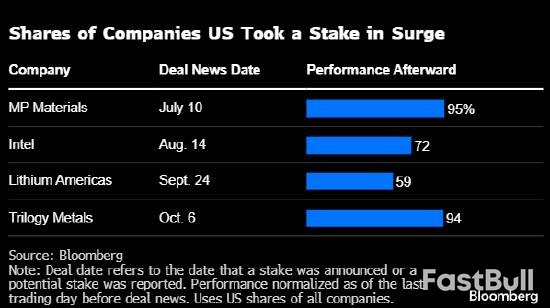

由於持有白宮重點關注的公司之一的股票,Giddens的投資組合已獲得提振。這位31歲的溫哥華人在資本市場工作,業餘時間從事股票交易,他表示在五角大樓7月份收購稀土材料生產商MP Materials Corp.15%的股份之前,自己買入了該公司股票,五角大樓的這筆投資帶動該公司股價飆升了95%。

Jefferies Financial Group Inc.的全球永續發展和轉型策略主管Aniket Shah一直在追蹤川普政策的影響,他認為川普對產業政策的關注以及他對政府乾預和引導市場的理念,正在改變投資者評估企業的方式。

他說,"對企業未來發展進行分析時,必須考慮與國家的政治關係。"

在MP Materials之後,川普政府8月利用拜登時期晶片法案中對英特爾的支持承諾獲得了該公司接近10%的股份,目的是幫助這家陷入困境的晶片製造商扭轉經營局面。

緊接著,川普政府在9月入股美洲鋰業5%的股份,之後在上月入股關鍵金屬勘探商Trilogy Metals Inc. 10%的股份。商務部長霍華德·盧特尼克也曾表示投資國防承包商的股份也在考慮之列。

不出所料,推動今年股市上漲的熱門科技——人工智慧——正被用來尋找投資目標。

Cole Hansen是一位居住在波士頓的業餘交易員,他的全職工作是在航運和快遞服務公司。他曾向OpenAI的ChatGPT等熱門聊天機器人提問:川普為什麼會選擇某些產業,這些產業有哪些共同點,以及下一個可能的目標是什麼。當聊天機器人建議專注於能源、電腦和機器人產業時,Hansen開始研究電池公司。後來,他與聊天機器人的對話又幫助他鎖定了石墨生產商。

Hansen表示,"大多數人工智慧模型給出的答案都一樣。但當我專門詢問已投資公司之間的共同點時,它們才開始提及一些特定行業,並將石墨列為其中最大的行業之一。"

Hansen最後篩選出了Novonix Ltd. ,這家公司去年12月從美國能源部獲得高達7.55億美元貸款,用於美國建造第一個大型合成石墨電池生產基地。他認為,隨著政府推進入股企業的趨勢,該公司股票"位置絕佳",可望從中獲利。然而,自他10月中旬首次買入該股票以來,該公司在澳洲上市的股價已下跌約40%。

在Old West Investment Management,合夥人兼投資組合經理Brian Laks表示,他預計TMC The Metals Company Inc.和Odyssey Marine Exploration Inc.等海底採礦公司可能成為政府入股的目標。川普政府4月發布的行政命令與海底採礦有關,這也是國會聽證會上討論的議題。

Laks表示,在美國政府入股之前,Old West已經投資了MP Materials、Lithium Americas和Trilogy Metals。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。