行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

美股七巨頭收盤播報:週三(1月28日),美國科技股七巨頭(Magnificent 7)指數漲0.22%,報209.62點,整體呈現出V形反轉行情,聯準會發布決議聲明後持續走高。 「超大」市值科技股指數漲0.04%,報398.55點,跳空高開之後持續回吐漲幅並多次轉跌。

【行情】週三(1月28日),降息贏家指數跌1.03%,報103.42點,聯準會宣布按兵不動之後、北京時間03:31(美聯儲主席鮑威爾新聞發布會開始之際)刷新日高至105.05點,短線下發現尖銳的高漲勢頭,從而打破高發的持續震盪。 「川普關稅輸家」指數跌1.22%,「川普金融指數」跌0.50%,散戶抱團概念股指數/迷因股指數下跌2.01%。

美國5年期公債拍賣平均殖利率

美國5年期公債拍賣平均殖利率公:--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存公:--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存公:--

預: --

前: --

美國當週API汽油庫存

美國當週API汽油庫存公:--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存公:--

預: --

前: --

澳洲央行截尾均值CPI年增率 (第四季度)

澳洲央行截尾均值CPI年增率 (第四季度)公:--

預: --

前: --

澳洲CPI年增率 (第四季度)

澳洲CPI年增率 (第四季度)公:--

預: --

前: --

澳洲CPI季增率 (第四季度)

澳洲CPI季增率 (第四季度)公:--

預: --

前: --

德國GFK消費者信心指數 (季調後) (2月)

德國GFK消費者信心指數 (季調後) (2月)公:--

預: --

前: --

德國10年期公債平均殖利率

德國10年期公債平均殖利率公:--

預: --

前: --

印度工業生產指數年增率 (12月)

印度工業生產指數年增率 (12月)公:--

預: --

前: --

印度製造業產出月增率 (12月)

印度製造業產出月增率 (12月)公:--

預: --

前: --

美國MBA抵押貸款申請活動指數周環比

美國MBA抵押貸款申請活動指數周環比公:--

預: --

前: --

加拿大隔夜目標利率

加拿大隔夜目標利率公:--

預: --

前: --

加拿大央行利率決議

加拿大央行利率決議 美國當週EIA原油庫存變動

美國當週EIA原油庫存變動公:--

預: --

前: --

美國當週EIA俄克拉荷馬州庫欣原油庫存變動

美國當週EIA俄克拉荷馬州庫欣原油庫存變動公:--

預: --

前: --

美國EIA原油產量預測當週需求數據

美國EIA原油產量預測當週需求數據公:--

預: --

前: --

美國當週EIA原油進口變動

美國當週EIA原油進口變動公:--

預: --

前: --

美國當週EIA取暖油庫存變動

美國當週EIA取暖油庫存變動公:--

預: --

前: --

美國當週EIA汽油庫存變動

美國當週EIA汽油庫存變動公:--

預: --

前: --

加拿大央行總裁麥克勒姆召開貨幣政策記者會

加拿大央行總裁麥克勒姆召開貨幣政策記者會 俄羅斯PPI月增率 (12月)

俄羅斯PPI月增率 (12月)公:--

預: --

前: --

俄羅斯PPI年增率 (12月)

俄羅斯PPI年增率 (12月)公:--

預: --

前: --

美國有效超額準備金率

美國有效超額準備金率公:--

預: --

前: --

美國FOMC利率下限(隔夜逆回購利率)

美國FOMC利率下限(隔夜逆回購利率)公:--

預: --

前: --

美國聯邦基金利率目標

美國聯邦基金利率目標公:--

預: --

前: --

美國FOMC利率上限(超額準備金率)

美國FOMC利率上限(超額準備金率)公:--

預: --

前: --

聯準會公佈利率決議及貨幣政策聲明

聯準會公佈利率決議及貨幣政策聲明 聯準會主席鮑威爾召開貨幣政策記者會

聯準會主席鮑威爾召開貨幣政策記者會 巴西Selic目標利率

巴西Selic目標利率公:--

預: --

前: --

澳洲進口價格指數年增率 (第四季度)

澳洲進口價格指數年增率 (第四季度)--

預: --

前: --

日本家庭消費者信心指數 (1月)

日本家庭消費者信心指數 (1月)--

預: --

前: --

土耳其經濟信心指數 (1月)

土耳其經濟信心指數 (1月)--

預: --

前: --

歐元區M3貨幣供應量 (季調後) (12月)

歐元區M3貨幣供應量 (季調後) (12月)--

預: --

前: --

歐元區私營部門信貸年增率 (12月)

歐元區私營部門信貸年增率 (12月)--

預: --

前: --

歐元區M3貨幣供應量年增率 (12月)

歐元區M3貨幣供應量年增率 (12月)--

預: --

前: --

歐元區三個月M3貨幣供應量年增率 (12月)

歐元區三個月M3貨幣供應量年增率 (12月)--

預: --

前: --

南非PPI年增率 (12月)

南非PPI年增率 (12月)--

預: --

前: --

歐元區消費者信心指數終值 (1月)

歐元區消費者信心指數終值 (1月)--

預: --

前: --

歐元區銷售價格預期 (1月)

歐元區銷售價格預期 (1月)--

預: --

前: --

歐元區工業景氣指數 (1月)

歐元區工業景氣指數 (1月)--

預: --

前: --

歐元區服務業景氣指數 (1月)

歐元區服務業景氣指數 (1月)--

預: --

前: --

歐元區經濟信心指數 (1月)

歐元區經濟信心指數 (1月)--

預: --

前: --

歐元區消費者通膨預期 (1月)

歐元區消費者通膨預期 (1月)--

預: --

前: --

意大利5年期BTP公債拍賣平均殖利率

意大利5年期BTP公債拍賣平均殖利率--

預: --

前: --

意大利10年期公債平均殖利率

意大利10年期公債平均殖利率--

預: --

前: --

法國失業人數 (Class A) (12月)

法國失業人數 (Class A) (12月)--

預: --

前: --

南非回購利率 (1月)

南非回購利率 (1月)--

預: --

前: --

加拿大每周平均收入年增率 (11月)

加拿大每周平均收入年增率 (11月)--

預: --

前: --

美國非農單位勞動力成本終值 (第三季度)

美國非農單位勞動力成本終值 (第三季度)--

預: --

前: --

美國當周初請失業金人數四週均值 (季調後)

美國當周初請失業金人數四週均值 (季調後)--

預: --

前: --

美國當周續請失業金人數 (季調後)

美國當周續請失業金人數 (季調後)--

預: --

前: --

美國貿易帳 (11月)

美國貿易帳 (11月)--

預: --

前: --

美國當周初請失業金人數 (季調後)

美國當周初請失業金人數 (季調後)--

預: --

前: --

加拿大貿易帳 (季調後) (11月)

加拿大貿易帳 (季調後) (11月)--

預: --

前: --

美國出口額 (11月)

美國出口額 (11月)--

預: --

前: --

加拿大進口額 (季調後) (11月)

加拿大進口額 (季調後) (11月)--

預: --

前: --

加拿大出口額 (季調後) (11月)

加拿大出口額 (季調後) (11月)--

預: --

前: --

美國單位勞動力成本月增率修正值 (季調後) /單位勞動力成本修正 (第三季度)

美國單位勞動力成本月增率修正值 (季調後) /單位勞動力成本修正 (第三季度)--

預: --

美國工廠訂單月增率 (11月)

美國工廠訂單月增率 (11月)--

預: --

前: --

無匹配數據

本週國內商品震盪運行,雙旦假期期間,一是消息面較為平淡,二是,市場交投較為平淡。

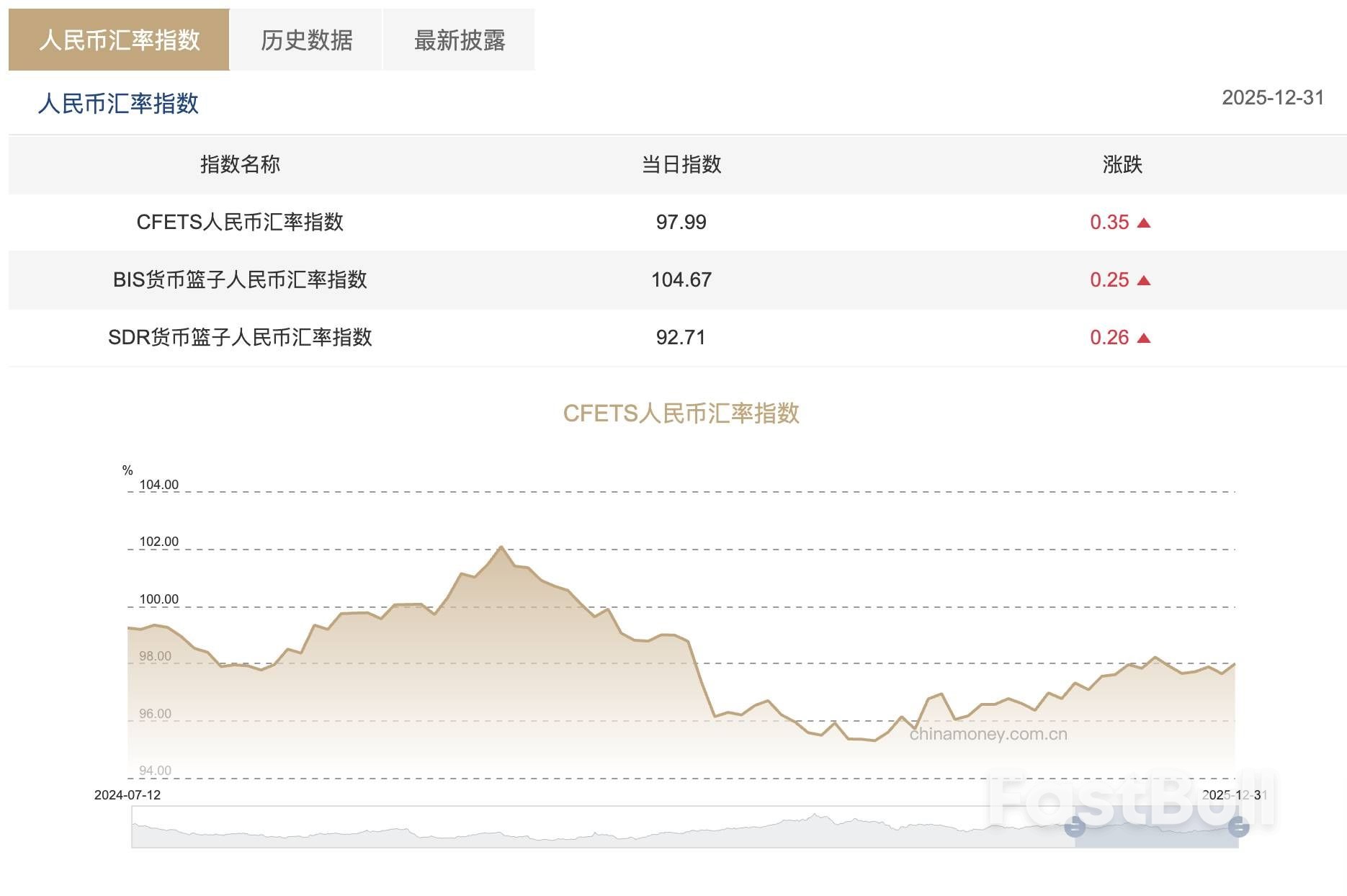

中國外匯交易中心公佈數據顯示,12月31日當週,三大人民幣匯率指數全線上漲,CFETS人民幣匯率指數報97.99,按週漲0.35;BIS貨幣籃子人民幣匯率指數報104.67,按週漲0.25,創2025年4月以來新高;SDR貨幣籃子人民幣匯率指數報92.71,按週漲0.26,創2025年3月以來新高。

12月31日,人民幣對美元匯率中間價報7.0288,創2024年9月30日以來高點。 2025年,人民幣對美元中間價累計調升1596個基點。

上週(12月29日至1月2日),美元指數維持相對穩定,全週累計上漲0.43%,收報98.45;非美貨幣多數走弱,其中加幣兌美元全週累計下跌0.44%,報1.3732;歐元兌美元全週累計跌幅為0.45%,報1.1719;日圓則延續疲軟走勢,全週累計下跌0.19%,報156.8。

人民幣匯率則表現亮眼, 1月2日,離岸人民幣兌美元升破6.97,創2023年5月以來新高。值得注意的是,2025年12月人民幣對美元保持連續升值,不過對一籃子貨幣保持了基本平穩,CFETS指數較11月底升值約0.1%,中間價的升幅明顯小於即期匯率。

多位分析師均表示,人民幣匯率升值預期的穩固及年末結匯需求釋放等多重因素的共振助推匯率穩步升值。但逆週期政策仍保持了一定力度,對匯率的升值節奏起到了一定的限製作用。

東方金誠首席宏觀分析師王青表示,2025年12月以來人民幣對美元走強,有兩個直接原因:首先是2025年12月11日美聯儲降息前後,美元指數持續走弱,跌破100,背後是市場對2026年美聯儲繼續降息的預期在升溫幣,這就帶升溫幣。

其次是2025年末,企業結匯需求增加,也帶動人民幣季節性走強;特別是近期人民幣對美元持續升值後,前期出口高增累積的結匯需求有可能在加速釋放。最後是近期人民幣匯率持續走強,也帶動匯市情緒升溫,進而推升人民幣匯價。

中金研究部外匯研究首席分析師李劉陽表示,2025年12月,隨著人民幣匯率升值趨勢愈加明顯,逆週期因子適度對沖了中間價的升值速率。經測算發現,逆週期因子在12月明顯偏向減緩中間價的升值速率。在逆週期因子的調節影響下,中間價的升值速率明顯緩於即期匯率,或顯示出穩匯率政策適度引導匯率升值的速度,這樣的政策偏好與先前保持了相對一致。

展望2026年,在聯準會降息預期、中國經濟回升向好等利好因素與外部環境不確定性的交織作用下,人民幣兌美元匯率可望在2026年延續升值趨勢並維持雙向波動

中銀證券全球首席經濟學家管濤認為,人民幣匯率最終走勢將主要取決於三大因素:中美兩國經濟恢復的相對強度、美元利率與匯率的變化趨勢、中國對外經貿關係的演進,其中,國內經濟恢復情況決定匯率雙向波動的中樞方向。

華泰證券研報稱,跨過"7"的象徵性點位後,仍看好人民幣升值的潛力和動力。基本面層面,人民幣匯率極具競爭力、且相對價格優勢與日俱增-年化4至5個百分點的升值不影響中國出口產業的整體優勢。結匯高峰這項催化劑之外,關注2026年"開門紅"和中美經貿關係進一步緩和的潛在利好。對市場環境的影響而言,現階段人民幣升值(糾正低估)可望推升外資對人民幣資產的關注度和風險偏好,和資金流入形成"正循環",推升資產估值和銀行間流動性,反而有利於放鬆金融條件。重申2026年底美元兌人民幣匯率6.82的預測。

中國社會科學院金融研究所副所長張明認為,人民幣兌美元匯率可望在2026年延續升值趨勢並維持雙向波動。主要原因包括:一是,中國出口部門很可能持續表現強勁;二是,宏觀政策持續托底經濟。 2026年積極的財政政策與穩健的貨幣政策可望延續,穩健成長政策效果逐步顯現,經濟成長維持在合理區間,增強市場對中國經濟中長期前景的信心;三是,資本市場對匯率形成正向回饋;四是,結匯行為可能發生邊際變化;五是,匯率適度升值具有外部平衡意義。

張明預計,2026年人民幣兌美元匯率收盤價預計在6.7至7.1的區間內波動,年內最大升值幅度可能達到5%。人民幣兌CFETS匯率指數預計在97至103的範圍內波動,年內最大升值幅度也可能在5%左右。

黃金市場正迎來一場深刻變革。繼創下1979年以來最佳年度表現,錄得66%的驚人漲幅並站穩4,300美元/盎司上方後,金價的強勁勢頭有望延續。

Capitalight Research研究主管Chantelle Schieven指出,這波前所未有的漲勢可能並非短期現象,而是「全球金融市場的結構性轉變」的開端。她大膽預測,在此背景下,金價在未來一年「輕鬆升至5000美元/盎司」是完全可能的。

Schieven用「構造板塊」來比喻當前的市場格局。她解釋說,就像地殼下的板塊移動緩慢但最終可能引發劇烈爆發一樣,金融市場也正在經歷類似的深層變化,而2025年可能就是那個「爆炸性」的轉折點。

目前,許多投資者擔心黃金漲勢過猛,市場已進入明顯超買區域。但Schieven提醒,不應將高估值簡單等同於上升趨勢的終點。她表示:“即使黃金處於泡沫區域,也不意味著它會在短期內下跌。”

在她看來,目前金價的高點並非由過度投機驅動。恰恰相反,考慮到宏觀經濟中潛藏的風險,黃金在多數投資者的資產組合中佔比仍然偏低。

Schieven認為,金價的持續上漲將由兩大核心力量共同推動。

核心支撐:全球央行的持續買入

自2022年以來,全球各國央行以前所未有的力度大規模增持黃金儲備。這項來自官方的持續需求,為金價提供了一個堅實的價格底部,這是以往市場週期中不曾出現的穩定因素。預計央行將在2026年前繼續扮演市場重要力量的角色。

未來主力:投資需求的全面回歸

儘管央行購金是重要的支撐,但Schieven預計,推動金價在2026年前持續走高的主要因素將是投資需求的全面回歸。隨著市場結構性風險的暴露,越來越多投資者會將黃金作為核心資產進行配置。

聯準會近期對經濟前景表達了樂觀態度,並預期通膨將逐步回歸目標。然而,Schieven對此持懷疑態度,她認為深層的結構性因素將使通膨比預期更頑固。

這些結構性通膨力量主要包括:

• 去全球化趨勢

• 日益加劇的貿易碎片化

• 大宗商品領域的長期投資不足

持續的通膨壓力,讓債券作為傳統避險資產的功能變得複雜。投資人在經歷實際負回報後,正重新審視黃金的價值——它不再只是對沖工具,更是投資組合中至關重要的多元化選擇。

Schieven直言,對於那些預期通膨將持續走高的投資人來說,現在購買債券可能並非明智之舉。債券已不再是可靠的安全投資。

此外,她還指出了聯準會政策的微妙變化,例如透過調整資產負債表來限制債券殖利率。這些措施或許能解燃眉之急,但無助於重建市場對長期貨幣穩定的信心,而這種信心的缺失,恰恰進一步增強了黃金的吸引力。

綜合來看,Schieven對金價前景保持樂觀,認為5,000美元是未來一年完全可行的目標。她甚至暗示,這一價格可能只是更宏大、更持久上升趨勢中的短期里程碑。

不過,她也提醒投資者,儘管長期趨勢向好,但市場將維持較高的波動性,期間出現的良性調整將是市場結構健康的表現。

美國白宮正敦促本國石油巨頭,對委內瑞拉的基礎建設進行大規模投資,意圖主導這個石油大國的工業復興。然而,這背後卻是一項耗資千億美元、充滿變數的長期挑戰。在委內瑞拉政局動盪的背景下,任何實質的資本投入都面臨巨大的障礙。

據報道,委內瑞拉前總統馬杜羅已於上週被美軍抓獲。儘管如此,該國的政治前景仍不明朗,成為投資人最核心的顧慮。

要讓委內瑞拉的石油產業重回巔峰,需要投入的資金是驚人的。

萊斯大學貝克公共政策研究所的拉丁美洲能源政策主任Francisco Monaldi指出,要將委內瑞拉的原油產量恢復至1970年代的峰值水平,預計未來十年內,每年都需要投入約100億美元,總成本可能超過1000億美元。

多年的腐敗、投資匱乏、火災和盜竊,已經讓委內瑞拉的石油基礎設施支離破碎。目前,該國原油日產量僅約100萬桶,與1974年近400萬桶的高峰相去甚遠。

委內瑞拉石油工業面臨的最直接障礙,是其供應鏈物理狀態的極端惡化。

• 油田廢棄:在蘊藏近5,000億桶可採石油的奧裡諾科盆地,鑽井平台被大量遺棄,原油洩漏無人監管。設備被公然洗劫,零件在黑市上出售。

• 管線失修:龐大的地下管線網路因頻繁洩漏而臭名昭著,甚至有報告指出國家石油公司會拆除管線當廢鐵變賣。

• 煉油廠停擺:位於加拉加斯西北海岸的大型煉油廠Paraguana,由於設備故障只能間歇性低負載運轉,一些曾經最先進的原油升級設施也已關閉。

對於任何潛在投資者而言,修復這些基礎設施意味著龐大的前期工作量和成本。

儘管基礎設施破敗不堪,但政治上的不確定性才是資本望而卻步的首要原因。

委內瑞拉前國家石油公司經理Lino Carrillo直言,任何公司在認真考慮投資前,都必須確信該國局勢已經穩定。 “這需要一個新的國會或國民議會,絕不是現在這種混亂的狀況。”

據川普聲稱,目前負責委內瑞拉事務的是副總統Delcy Rodriguez,但身為馬杜羅的堅定盟友,她的掌權並未為市場帶來足夠的信心。此外,美國的製裁措施依然存在,海軍也封鎖了周邊水域,政治過渡的路徑尚不明朗。

華盛頓戰略與國際研究中心高級研究員Clayton Seigle表示,石油公司可能會開始更新他們的參與計劃,但在看到基本的政治穩定之前,不會做出任何實質的承諾。

在眾多石油公司中,誰有能力也有意願參與這場重建?

目前,雪佛龍是唯一仍在委內瑞拉營運的美國主要石油公司,其產量約佔該國總產量的25%,但也是在特別許可證下運作。公司聲明稱,將繼續遵守所有法律法規,並優先關注員工安全和資產完整性。

分析師認為,從規模和經驗來看,埃克森美孚和康菲石油是最有能力幫助委內瑞拉重建的兩家美國公司。然而,這兩家公司都有著痛苦的過往。在2000年代中期,它們的資產被馬杜羅的前任查維斯強行國有化後撤離,至今仍有數十億美元的未償貸款和賠償金懸而未決。這些歷史遺留問題,無疑為新的投資決策增加了更多複雜性。

委內瑞拉總統馬杜羅在紐約被捕的消息,正點燃該國違約債券市場的投機熱潮。

根據央視新聞報道,馬杜羅於1月4日晚間被送至紐約布魯克林的一處拘留所。這一突發事件,讓早已押注委內瑞拉債務重組的投資者們看到了更大的獲利可能,該國債券價格或將進一步上漲。

實際上,在此之前數月,由於美國總統川普加大對委內瑞拉石油的封鎖,市場對債務重組的預期已經推動該國違約債券價格(面值1美元)上漲至23至33美分。

投資人搶購委內瑞拉債券的邏輯十分清晰:他們押註一個新的委內瑞拉政府將會啟動債務重組,為目前以極低價格買進債券的持有者創造巨大的利潤空間。

格拉梅西基金管理公司創辦人兼首席投資長Robert Koenigsberger指出,未來的走向,將取決於委內瑞拉政權如何更迭,以及美國在過渡時期中扮演的角色。

川普先前曾透露,美國將繼續控制委內瑞拉,直到該國完成領導層過渡。這項過渡工作將由一個主要由美國高級官員組成的小組負責,其核心任務是修復委內瑞拉至關重要的石油基礎設施。

邁阿密RVX資產管理公司的首席投資長Ray Zucaro分析稱,如果美國最終主導局面,並與新的委內瑞拉政府合作,最大限度地提高石油產量,那麼委內瑞拉的財務狀況將得到根本改善,其償還債務的能力也會隨之增強。

然而,這一進程的關鍵人物之一是委內瑞拉副總統羅德里格斯。美國政府希望能與她合作,但羅德里格斯在上週六公開呼籲馬杜羅回國,並怒斥美國的行為是“野蠻行徑”,為未來的政治合作蒙上了一層陰影。

儘管前景誘人,委內瑞拉的債務重組之路注定漫長且複雜。

首先,業內人士強調,任何有效的債務重組都必須以建立一個穩定的新政權為前提。 Greylock Capital執行長Hans Humes也表示,投資人雖然對與新政府談判感到樂觀,但同時對任何形式的社會秩序崩潰保持高度警覺。

其次,債務規模極為龐大。相關違約債券、貸款和訴訟債務總額高達1,540億美元,債權人遍佈全球,從華爾街菁英到俄羅斯的金融大亨,協調難度極高。

最後,瑞銀集團高級新興市場策略師Alberto Rojas警告,委內瑞拉麵臨嚴重的流動性限制,這將使任何重組過程都變得異常複雜和漫長。

儘管挑戰巨大,但市場對潛在回報仍抱持期待。

NWI Management首席投資長Hari Hariharan認為,如果美國願意接受委內瑞拉的新政權,並為其經濟重建提供實際支持,那麼債務重組就可能進入正軌。他預計,委內瑞拉違約債券的回收價值可能達到面額的50%至60%左右。

整體而言,投資人正處於一種樂觀與警覺交織的情緒中。一方面,與新政府談判的可能性正在打開一扇機會之窗;另一方面,前路的政治和社會風險依然不容小覷。

日本股市正在上演一幕反常的景象:儘管國內股市持續走高,但本地的散戶投資者卻選擇“用腳投票”,以前所未有的規模將資金投向海外。

數據顯示,截至2025年11月,日本散戶已淨賣出價值3.8兆日圓(約243億美元)的本國股票及相關基金,創下十多年來的最高紀錄。同時,他們透過投資信託基金淨買進的海外股票規模,則逼近2024年創下的9.4兆日圓歷史高點。

這種「內冷外熱」的資金流向,背後是日圓持續走軟的強大推力——以日圓計價時,海外資產的價值被顯著放大。

對許多日本散戶來說,海外市場,尤其是美國,擁有更強的吸引力。

一位散戶公司直言:「我只是認為美國股票擁有更大的潛力。」他特別提到,在當前的人工智慧浪潮中,「七巨頭」這樣的大型科技公司可能會佔據主導地位。

這種對海外成長潛力的追逐,構成了資金外流的核心驅動力。

大規模的資金外流,給本已疲軟的日圓帶來了持續的貶值壓力。儘管日本央行已經升息,政府也計劃推出更多財政刺激,但都難以扭轉這一趨勢。

更關鍵的是,這種趨勢與日本政策制定者的目標背道而馳。官方一直希望引導家庭將儲蓄轉化為投資,並將更多資金注入國內企業以刺激經濟成長。然而,現實卻是資金正在加速「出海」。

美國銀行證券的全球G10利率和外匯策略主管Adarsh Sinha將此輪資金外流形容為「史無前例」。他指出,日本政府推出的免稅投資帳戶(NISA)意外地加速了民眾購買外國股票的速度。 Sinha認為,「這就是為什麼日圓長期疲軟的程度超出了普遍預期」。

散戶的「出走」發生在日本股市本身表現強勁的背景下。 2025年,由於強勁的企業獲利和政府的支持性政策,東證指數(以日圓計算)上漲了25%,創下自2015年以來跑贏標普500指數的最大幅度。

儘管如此,結構性因素仍在拖累日圓。

• 利差龐大:日本10年期公債殖利率仍比美國公債低約2個百分點。

• 實質利率為負:經通膨調整後,日本的實質利率仍為負值,這使得日圓對於追求收益的投資人缺乏吸引力。

基於這些因素,摩根大通和法國巴黎銀行等機構預測,到2026年底,日圓對美元匯率可能貶至160或更低水準。

然而,將賭注過度集中於海外也並非沒有風險。野村資產管理公司首席策略師Hideyuki Ishiguro提醒,一些散戶過度重倉美國股票,使其投資組合在科技股潛在的拋售面前顯得格外脆弱。他認為,鑑於科技業估值過高引發的擔憂,2026年將是投資人反思資產多元化的一年。

同時,日本散戶的投資行為也受到歷史心態的深刻影響。過去三十多年,日本市場長期在狹窄區間內波動,這讓「逢低買進」成為更容易獲利的策略。

Ishiguro補充說:「這些舊有的固定觀念已經根深蒂固,散戶在股市上漲時賣出的行為很可能會持續下去。」這種逆向投資的慣性,或許才是這輪反常現象背後的深層原因。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。