行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國工業產出月增率 (季調後) (10月)

法國工業產出月增率 (季調後) (10月)公:--

預: --

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

無匹配數據

哈佛大學教授傑弗裡·弗蘭克爾警告,美國債務擴張不可持續,儘管可選方案眾多,但最可能且痛苦的結果將是財政緊縮,且或僅在嚴重危機後方能實現。

哈佛大學教授、前克林頓總統經濟顧問委員會(Council of Economic Advisers)成員杰弗裡·弗蘭克爾(Jeffrey Frankel)最新警告稱,無論如何,美國債務將停止不可持續的擴張,但最有可能的結果將是最痛苦的結果之一。

數據顯示,美國公共債務已達到GDP的99%,2029年將達到107%,打破二戰結束後創下的紀錄。每週僅償債就要花費超過110億美元,佔本財年聯邦支出的15%。

在一篇專欄文章中,弗蘭克爾列出了一系列可能的債務解決方案:更快的經濟成長、更低的利率、違約、通貨膨脹、財務抑制和財政緊縮。

他進一步指出,雖然更快的經濟成長是最吸引人的選擇,但由於勞動力不斷萎縮,這並不能解決問題。人工智慧(AI)是可以提高生產力,但沒有辦法控制美國債務所需的資金。

弗蘭克爾也表示,上一個低利率時代是一種歷史反常現象,不會再回來了。而且鑑於對美國國債作為安全資產的懷疑已經越來越多,尤其是在川普總統的《解放日》關稅震驚之後。

他繼續指出,依靠通貨膨脹來縮小美國債務的實際價值和違約一樣糟糕,而金融抑制方案將要求聯邦政府實質上迫使銀行購買人為壓低收益率的債券。

"只剩下一種可能:嚴厲的財政緊縮。"他說。

情況究竟有多嚴重?弗蘭克爾估計,要維持美國債務的可持續成長,就必須取消幾乎所有的國防開支或幾乎所有的非國防可自由支配支出。

但他認為,在可預見的未來,民主黨不太可能同意大幅削減重點項目,而共和黨則可能利用任何財政喘息空間來推動更多減稅措施。

"最終,在不可預見的未來,緊縮可能是六種可能方案中最有可能出現的一種。不幸的是,它可能只有在一場嚴重的財政危機之後才會到來。清算到來的時間越長,所需的調整就越徹底。"他警告說。

這項緊縮預測與牛津經濟研究院(Oxford Economics)早些時候的一份報告相呼應,該報告稱,預計到2034年,社會安全和醫療保險信託基金將破產,這將成為財政改革的催化劑。

在牛津經濟研究院看來,議員們將尋求以國債需求急劇下降、導致利率飆升的形式來防止財政危機的發生。但這只有在立法者試圖採取政治上的權宜之計、允許社會安全和醫療保險動用聯邦政府其他部門的一般收入之後,這種情況才會發生。

在外匯市場上,日圓匯率行情的上行面臨沉重壓力。市場預計,日美兩國的中央銀行將在本周至下週期間敲定相反方向的政策調整方針,也就是"美國降息,日本加息"。依常理,這是推動日圓升值的主因,但日圓匯率卻一直徘徊在1美元兌155日圓附近的貶值水準。 "紋絲不動的日圓"匯率要出現變動,可能需要日美兩國的貨幣政策都發生明顯變化。

美國聯邦儲備委員會(FRB,Fed)將於12月9日~10日召開聯邦公開市場委員會(FOMC)會議,討論是否進行降息。

由於聯準會官員發表相關言論等,市場上降息預期佔主導。據計算政策利率市場預期的"FedWatch"稱,預計聯準會將降息0.25個百分點的市場參與者佔比約9成。

日本銀行(央行)也將於12月18日~19日召開金融政策決定會議。由於日銀總裁植田和男的發言被解讀為升息態度積極,市場預計的12月升息機率已攀升至約90%。

日銀和聯準會在同一個月敲定"相反方向"的政策調整方針,至少在1998年施行現行《日本銀行法》以來十分罕見。

由於日本升息、美國降息,從利率差的角度來說,即便日圓升值、美元貶值壓力進一步增強,也在情理之中。但日圓匯率自11月下旬以來僅升值2日圓左右。在1美元兌155日圓區間陷入膠著狀態。

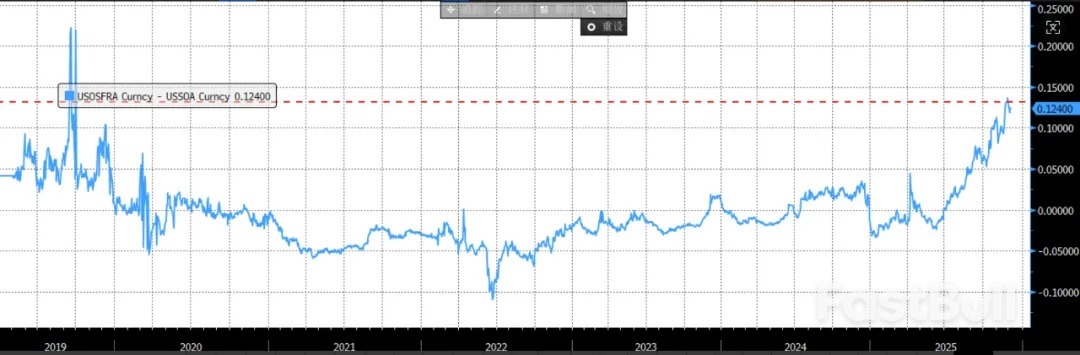

有人指出,在影響匯率的利率因素中,剔除物價影響的實質利率扮演重要角色。在2022年後日圓迅速貶值的局面下,日美兩國的實質長期利率差(長期利率減去消費者物價指數漲幅)曾急劇擴大。原因是,在聯準會推進升息的情況下,日銀透過殖利率曲線控制(Yield Curve Control,YCC)政策壓制了長期利率。

日銀已於2024年3月取消負利率以及YCC政策。隨著之後的升息及長期利率上升,最高曾達4%左右的日美實際利率差目前已收窄至2%區間。儘管如此,日圓仍未轉向升值,因為市場認為未來兩國的實質利率差難以縮小。

若日銀12月18~19日昇息,政策利率將升至0.75%。市場對2026年的預期僅限於升息一次,達到1%。另一方面,市場上有觀點認為,聯準會對2026年的進一步降息也將趨於謹慎。在上週聯邦公開市場委員會臨近之際,美國公債市場上,11月下旬曾跌破4%的10年期公債殖利率再度回升至4.1%左右。

在通膨方面,日本國內開始出現擔憂情緒,認為高市早苗政權推行的擴張性財政政策或將導致通膨局面持續。在美國,川普政府考慮到對物價造成的影響,計劃採取下調部分關稅等因應措施。從物價因素來看,日美兩國的實際利差未來恐難出現收窄態勢。

受美國政府停擺事件影響,美國主要經濟數據的發佈時間都被推遲到聯邦公開市場委員會的會議之後。因此,三菱UFJ摩根士丹利證券高級債券策略師井上健太等多數市場觀點認為,本次會議"或將圍繞政策走向取決於未來經濟數據的說明展開"。

不過,也有聲音警惕,日銀此次政策會議可能釋放足以撼動日圓匯率的重大意外訊號。

有分析預測,為遏制日圓貶值勢頭,日銀總裁植田和男或將推出相關舉措,讓市場相信利率將繼續上升。先前日銀曾公開表示,不刺激、不抑制經濟成長的中性利率區間為1.0%~2.5%。也有市場人士將此區間的下限1.0%視為日銀加息的天花板。如果植田總裁釋放上調中性利率下限的訊號,市場的預期或將發生轉向。

因對日銀的態度解讀不同,市場人士對日圓匯率前景的預期出現巨大分歧。

瑞穗證券首席外匯策略師山本雅文認為:"美聯儲的降息節奏或將維持在每3個月一次左右,而在奉行積極財政政策的高市政權之下,日銀每年大概僅能加息一次",並預測2026年底的日元匯率將達到1美元兌158日元。

野村證券首席外匯策略師後藤祐二朗指出:"如果日圓貶值進一步加劇通膨擔憂,將對高市政權形成阻力,因此政府對日銀加息的容忍度或將提升"。他認為,"隨著市場對日銀升息預期升溫,資金將轉向回購日圓",預計到2026年底,日圓匯率將走強至1美元兌140日圓的水平。

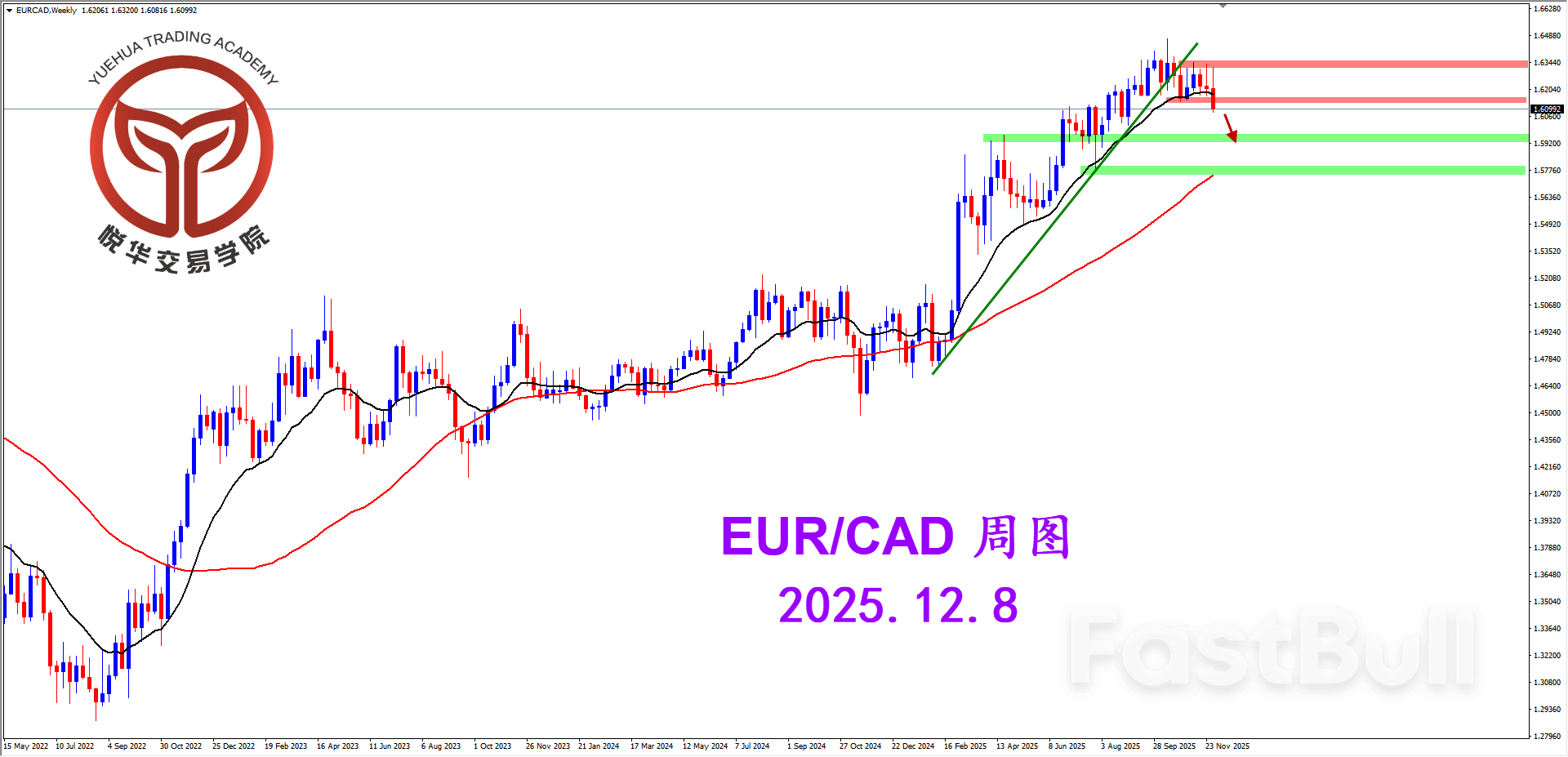

歐加週圖,上週行情收出陰線,雖然週線看這根陰線幅度不大但也有望開啟空頭序幕,建議投資者保持些許的空頭思路,現階段在沒有大幅下跌前需謹慎的關注可能的空頭機會。

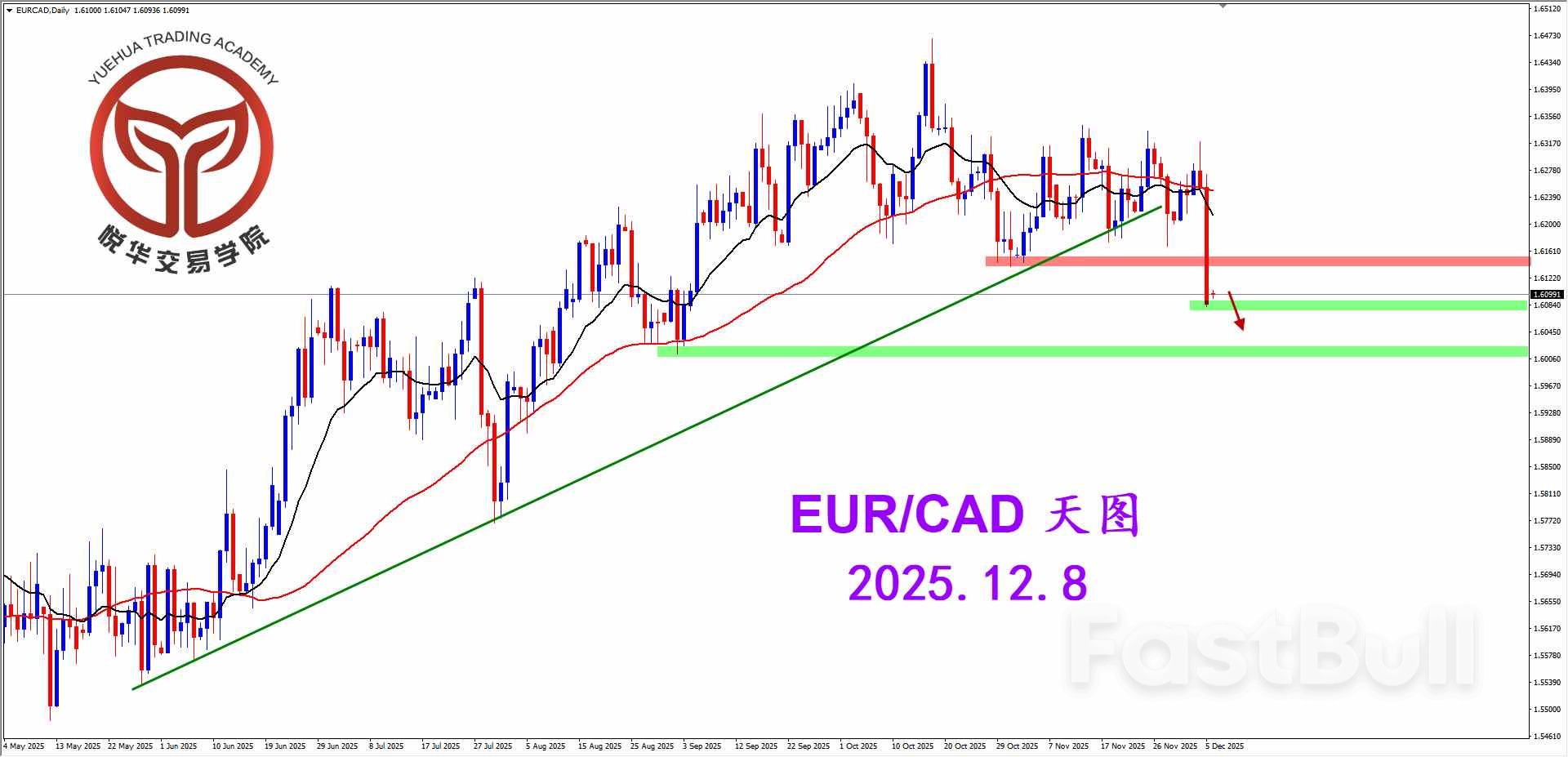

歐加週圖,上週行情收出陰線,雖然週線看這根陰線幅度不大但也有望開啟空頭序幕,建議投資者保持些許的空頭思路,現階段在沒有大幅下跌前需謹慎的關注可能的空頭機會。 歐加天圖,上週五行情突發走弱行情,最終收出堅決陰線,跌破了多個關鍵支撐,也是市場在經過反复震盪調整後的方向選擇,後市有繼續走弱機會,密切關注合理空頭。

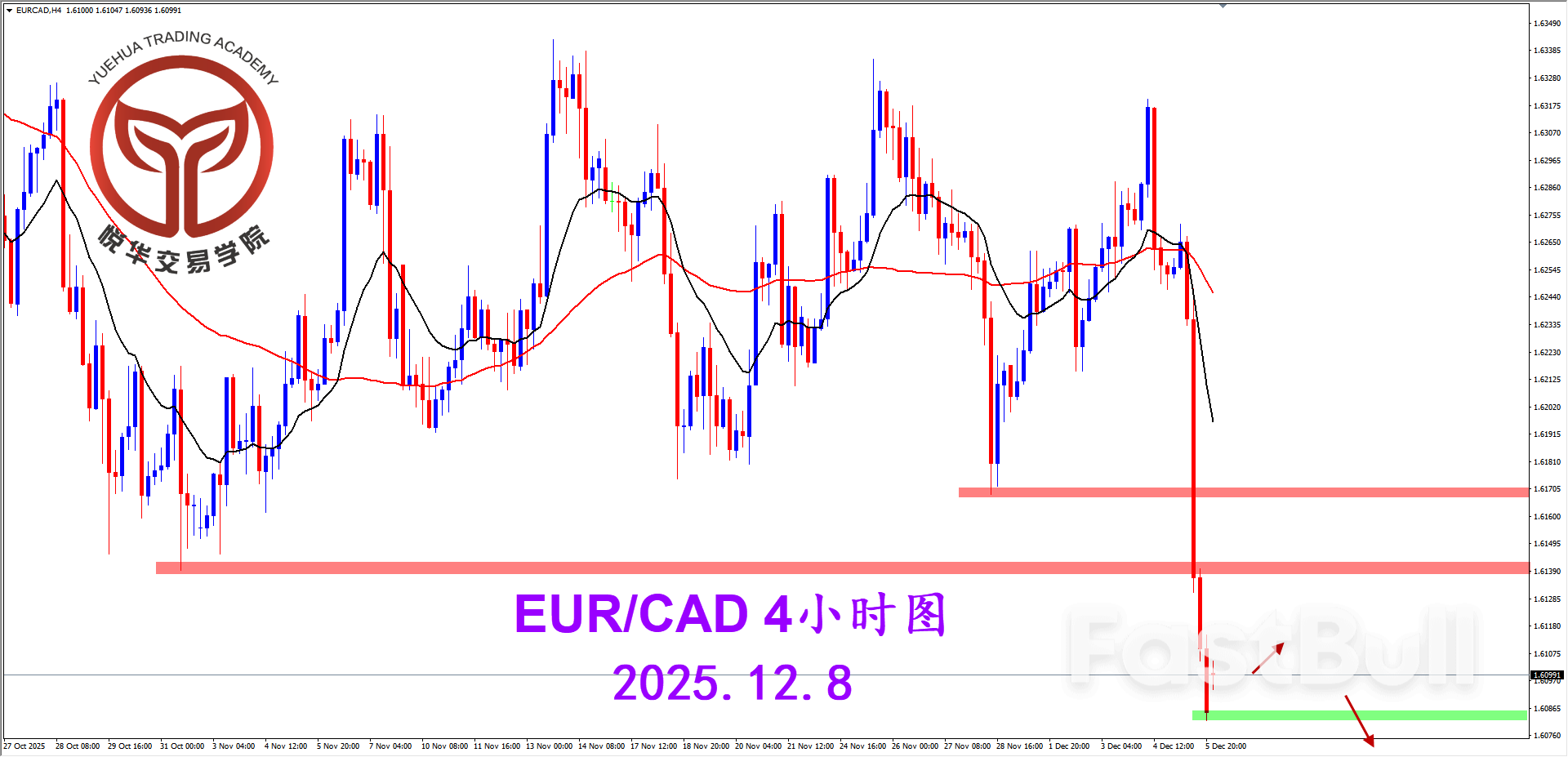

歐加天圖,上週五行情突發走弱行情,最終收出堅決陰線,跌破了多個關鍵支撐,也是市場在經過反复震盪調整後的方向選擇,後市有繼續走弱機會,密切關注合理空頭。 歐加4小時圖,這種行情應該是外部因素影響而觸發了空頭情緒,導致了極端的直線下跌走勢,雖然方向較為明顯但卻需要更多時間調整,特別是這種極端下跌行情,需要給予更多時間和空間進行充分調整。

歐加4小時圖,這種行情應該是外部因素影響而觸發了空頭情緒,導致了極端的直線下跌走勢,雖然方向較為明顯但卻需要更多時間調整,特別是這種極端下跌行情,需要給予更多時間和空間進行充分調整。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。