行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

法國貿易帳 (季調後) (10月)

法國貿易帳 (季調後) (10月)公:--

預: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)公:--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)公:--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)公:--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)公:--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)公:--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)公:--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)公:--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)公:--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)公:--

預: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)公:--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數公:--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

美國當周紅皮書同店零售銷售指數年增率

美國當周紅皮書同店零售銷售指數年增率--

預: --

前: --

美國JOLTS職位空缺 (季調後) (10月)

美國JOLTS職位空缺 (季調後) (10月)--

預: --

前: --

中國大陸M1貨幣供應量年增率 (11月)

中國大陸M1貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M0貨幣供應量年增率 (11月)

中國大陸M0貨幣供應量年增率 (11月)--

預: --

前: --

中國大陸M2貨幣供應量年增率 (11月)

中國大陸M2貨幣供應量年增率 (11月)--

預: --

前: --

美國EIA當年短期前景原油產量預期 (12月)

美國EIA當年短期前景原油產量預期 (12月)--

預: --

前: --

美國EIA次年天然氣產量預期 (12月)

美國EIA次年天然氣產量預期 (12月)--

預: --

前: --

美國EIA次年短期原油產量預期 (12月)

美國EIA次年短期原油產量預期 (12月)--

預: --

前: --

EIA月度短期能源展望報告

EIA月度短期能源展望報告 美國當週API汽油庫存

美國當週API汽油庫存--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存--

預: --

前: --

韓國失業率 (季調後) (11月)

韓國失業率 (季調後) (11月)--

預: --

前: --

日本路透短觀非製造業景氣判斷指數 (12月)

日本路透短觀非製造業景氣判斷指數 (12月)--

預: --

前: --

日本路透短觀製造業景氣判斷指數 (12月)

日本路透短觀製造業景氣判斷指數 (12月)--

預: --

前: --

日本國內企業商品價格指數月增率 (11月)

日本國內企業商品價格指數月增率 (11月)--

預: --

前: --

日本國內企業商品價格指數年增率 (11月)

日本國內企業商品價格指數年增率 (11月)--

預: --

前: --

中國大陸PPI年增率 (11月)

中國大陸PPI年增率 (11月)--

預: --

前: --

中國大陸CPI月增率 (11月)

中國大陸CPI月增率 (11月)--

預: --

前: --

無匹配數據

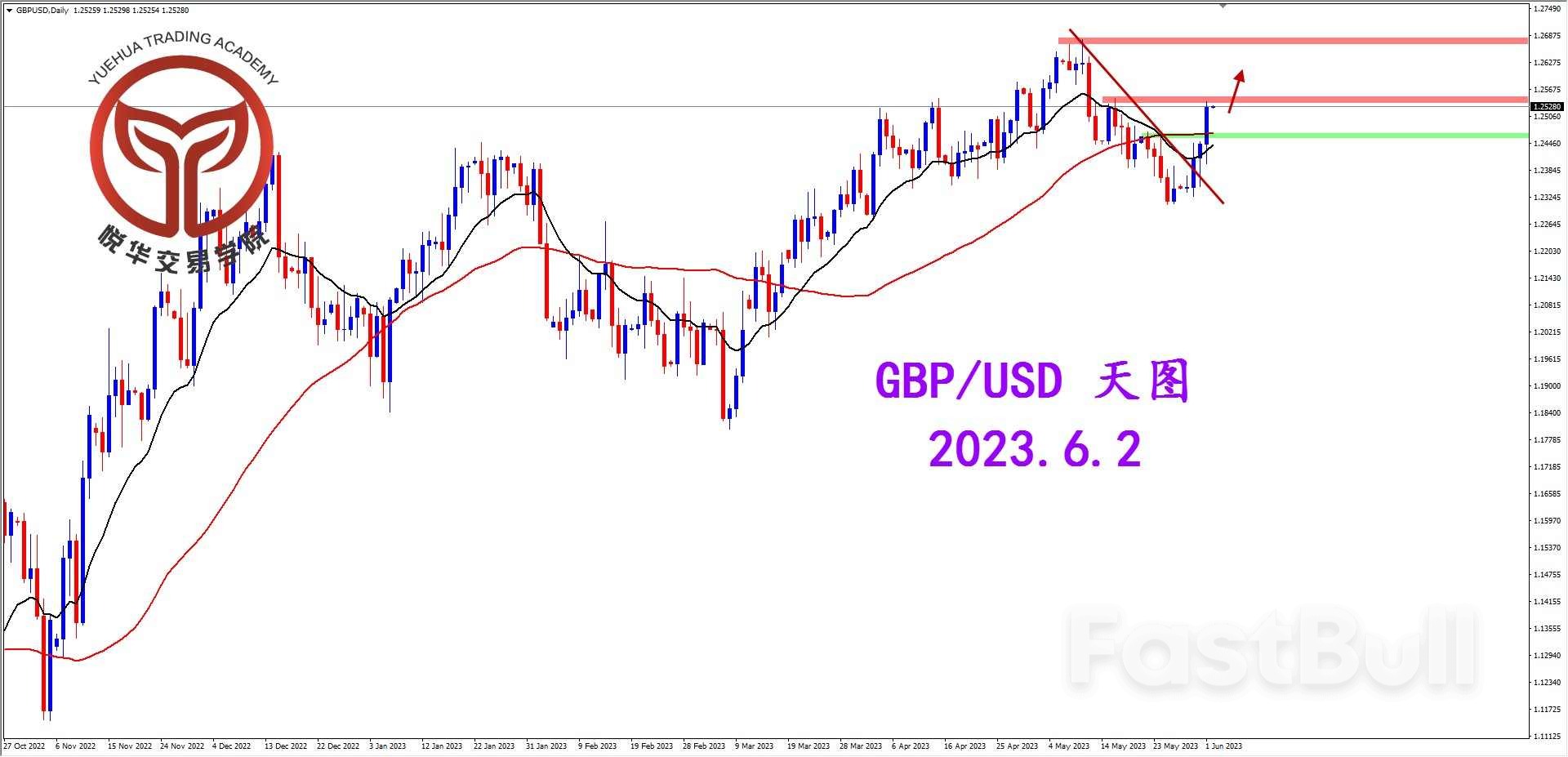

鎊美天圖,昨天行情收出堅決陽線,從突破了回調壓力線後才收出一根像樣的陽線,後市有望憑藉該陽線繼續向上走一波短多行情,適當關註一次可能的做多機會。

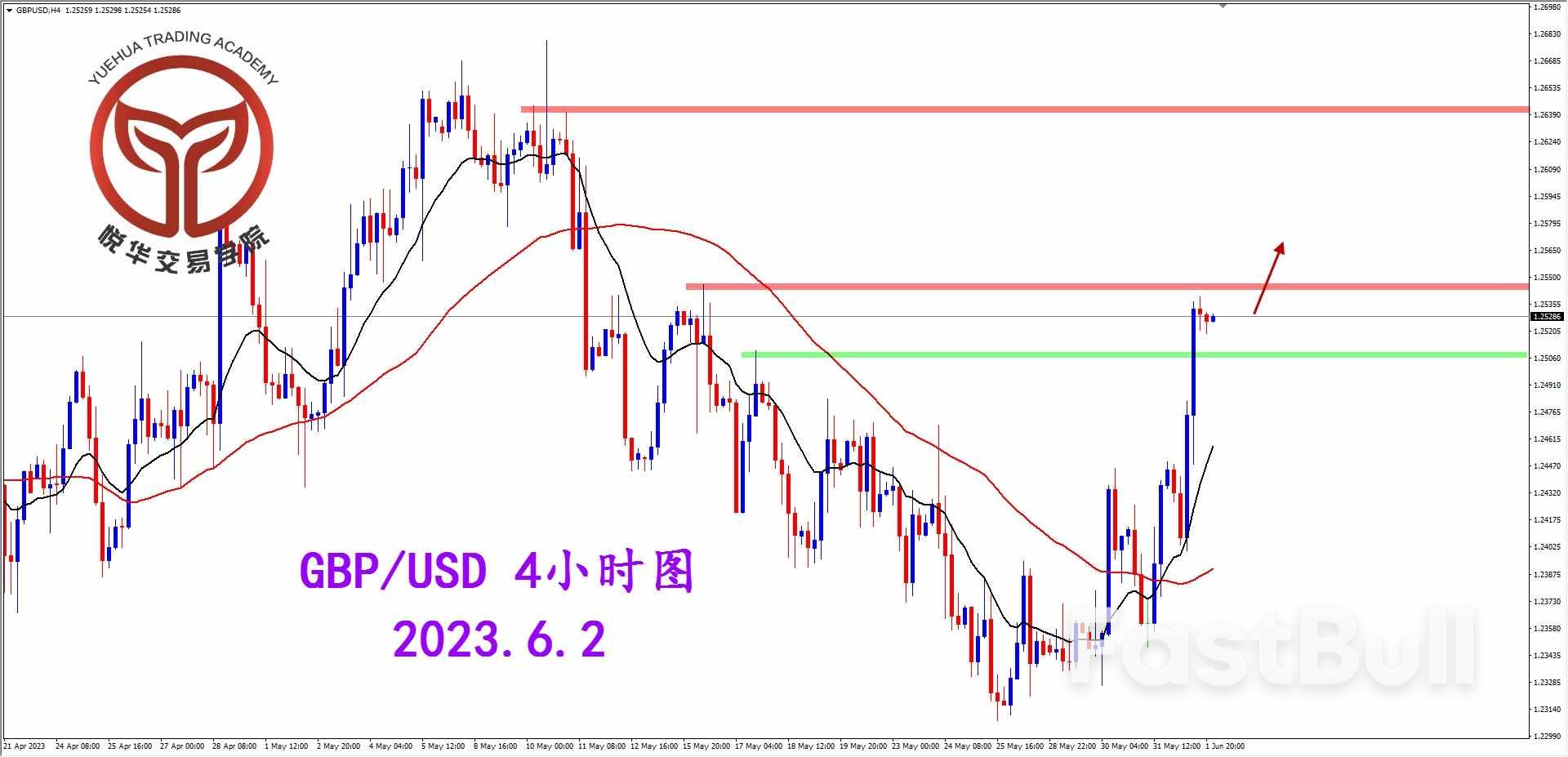

鎊美天圖,昨天行情收出堅決陽線,從突破了回調壓力線後才收出一根像樣的陽線,後市有望憑藉該陽線繼續向上走一波短多行情,適當關註一次可能的做多機會。  鎊美4小時圖,行情由空翻多表現強勢,目前在1.2539附近進行調整,但之前的拉升確實強勢,等待短期充分調整後關注可能的繼續走強機會。

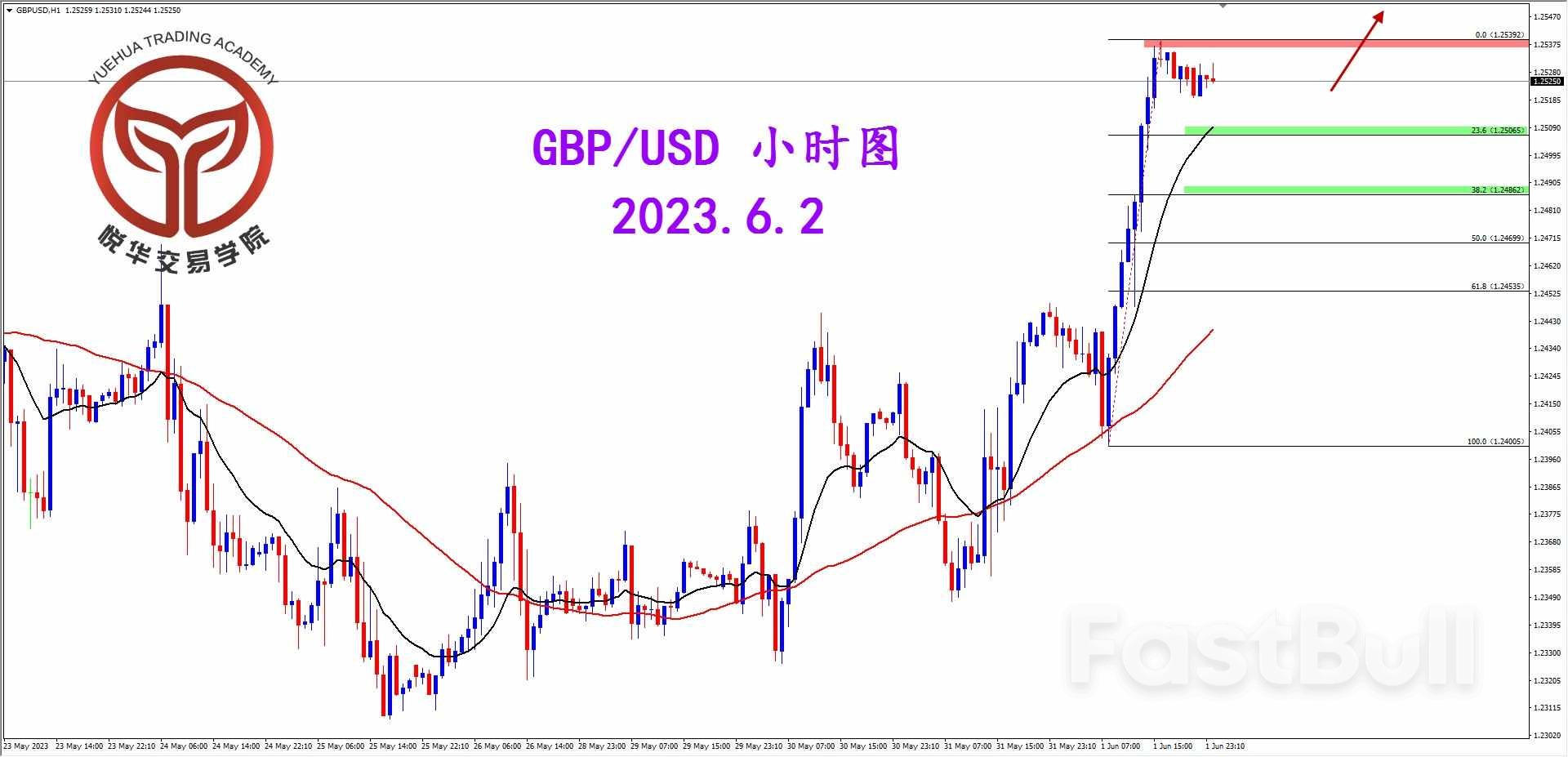

鎊美4小時圖,行情由空翻多表現強勢,目前在1.2539附近進行調整,但之前的拉升確實強勢,等待短期充分調整後關注可能的繼續走強機會。  鎊美小時圖,這波短期拉升非常極端,並且行情正在進行高位調整,關注均線支撐和斐波那契回調位置,等待調整充分後的繼續突破拉升的機會。

鎊美小時圖,這波短期拉升非常極端,並且行情正在進行高位調整,關注均線支撐和斐波那契回調位置,等待調整充分後的繼續突破拉升的機會。

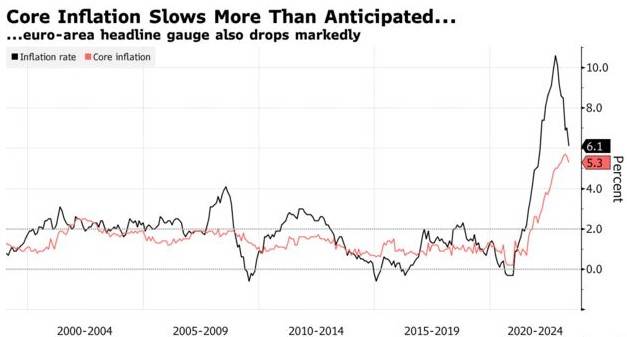

我們獲悉,週四公佈的數據顯示,主要受能源成本下降的推動,歐元區5月調和CPI同比增長6.1%,預期6.3%,前值為7%,為一年多來的最低水平。不包括燃料和食品在內的歐元區5月核心調和CPI同比增長5.3%,預期為5.5%,前值為5.6%。

在歐洲大陸的民眾正在艱難應對嚴重生活成本危機的情況下,歐元區通脹的放緩將受到政界人士和貨幣政策制定者的歡迎。但核心通脹的頑固性質意味著,儘管德國最近陷入衰退,金融危機仍在發酵,歐洲央行官員仍計劃繼續加息。

雖然歐元區潛在通脹降幅超過預期,但歐洲央行行長拉加德表示,“沒有明確證據”表明通脹已經見頂,並承諾進一步加息。拉加德週四表示:“沒有明確的證據表明核心通脹已經見頂。我們已經明確表示,我們仍有理由將利率降至足夠限制性的水平。”此外,拉加德還表示,通脹過高、且將長期保持這種狀態,“我們需要繼續我們的加息週期,直到我們有足夠的信心,通脹能夠及時回歸我們的目標”。

這與彭博經濟學家Maeva Cousin的觀點相似:“管理委員會現在放鬆警惕還為時過早——我們預計基數效應和統計扭曲將在整個夏天再次推高核心通脹率,並使歐洲央行在接下來的兩次會議上繼續加息。”

投資者和經濟學家普遍預計,歐洲央行於6月15日將再加息25個基點,並認為可能還會有一次加息來結束這個週期。週四的數據沒有改變貨幣市場的利率押注,貨幣市場已經消化了本週早些時候公佈的歐盟成員國通脹數據。

德國自疫情以來首次出現衰退,突顯出這個歐洲大陸最大經濟體的脆弱性——儘管在俄羅斯入侵烏克蘭後,德國斥巨資保護家庭免受能源賬單飆升的影響。與此同時,歐洲央行在周三公佈的《金融穩定評估報告》中警告說,緊縮政策使金融市場面臨負面衝擊的風險,並正在考驗家庭、企業、政府和房地產行業的韌性。

不過,儘管歐元區20國的金融穩定和經濟增長面臨著揮之不去的危險,但努力讓通脹率回到2%的官員們仍重申,自去年7月以來的一連串加息並未結束。歐洲央行副行長Luis de Guindos在周三公佈報告的序言中寫道:“價格穩定對於持久維護金融穩定仍然至關重要。”

歐洲央行重點仍然是解決價格問題,這不僅包括提高借貸成本,還包括在達到峰值後維持利率水平。歐洲央行政策制定者表示,將消費者價格漲幅拉回2%的目標對支撐經濟擴張和金融穩定至關重要,這兩個領域都感受到了利率上升的影響。

歐洲央行已經大幅提高了利率,但多位歐洲央行管委本周也表示核心通脹仍然過高,仍然需要進一步加息。例如,立陶宛央行行長Gediminas Simkus週二表示,預計歐洲央行將在今年6月和7月再次上調關鍵利率25個基點。

而意大利央行行長Ignazio Visco週三表示:“必須繼續確定貨幣政策立場,以保證通脹逐步回歸目標水平。歐洲和美國的通貨膨脹現在都在下降。然而,其核心組成部分,即不包括食品和能源,核心通脹仍然很高。”

其次,愛沙尼亞央行行長Madis Muller表示,歐洲央行可能會至少再加息兩次。Muller週三稱:“考慮到目前通脹的速度,我認為我們很可能會有不止一次加息25個基點。在我看來,預計明年初利率會下降可能過於樂觀。”荷蘭央行行長Klaas Knot也認為市場有關明年年初降息的預期過於樂觀。

貝萊德高級宏觀策略師Laura Cooper本週早些時候稱:“是的,隨著我們開始看到食品和能源衝擊的消退,總體通脹正在下降。但顯然核心服務業通脹繼續顯示物價持續上漲,這確實暗示歐洲央行將不得不在相當長一段時間內將利率維持在限制區間。”

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。