ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)ค:--

ค: --

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)ค:--

ค: --

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา การจ้างงาน (SA) (พ.ย.)

แคนาดา การจ้างงาน (SA) (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)ค:--

ค: --

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)ค:--

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ต.ค.)

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ต.ค.)ค:--

ค: --

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)ค:--

ค: --

ค: --

ญี่ปุ่น ดุลการค้า (ต.ค.)

ญี่ปุ่น ดุลการค้า (ต.ค.)ค:--

ค: --

ค: --

ญี่ปุ่น GDP Nominal แก้ไขQoQ (ไตรมาส 3)

ญี่ปุ่น GDP Nominal แก้ไขQoQ (ไตรมาส 3)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ การนำเข้า YoY (USD) (พ.ย.)

จีนแผ่นดินใหญ่ การนำเข้า YoY (USD) (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ การส่งออก (พ.ย.)

จีนแผ่นดินใหญ่ การส่งออก (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ การนำเข้า (CNH) (พ.ย.)

จีนแผ่นดินใหญ่ การนำเข้า (CNH) (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ ดุลการค้า (CNH) (พ.ย.)

จีนแผ่นดินใหญ่ ดุลการค้า (CNH) (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ ปริมาณการส่งออก YoY (USD) (พ.ย.)

จีนแผ่นดินใหญ่ ปริมาณการส่งออก YoY (USD) (พ.ย.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ การนำเข้าYoY (USD) (พ.ย.)

จีนแผ่นดินใหญ่ การนำเข้าYoY (USD) (พ.ย.)ค:--

ค: --

ค: --

เยอรมนี การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)

เยอรมนี การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)ค:--

ค: --

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (ธ.ค.)

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (พ.ย.)

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (พ.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (พ.ย.)

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (พ.ย.)--

ค: --

ค: --

ออสเตรเลีย อัตราหลัก(ดอกเบี้ยเงินกู้)O/N

ออสเตรเลีย อัตราหลัก(ดอกเบี้ยเงินกู้)O/N--

ค: --

ค: --

คำแถลงอัตราของธนาคารกลางออสเตรเลีย

คำแถลงอัตราของธนาคารกลางออสเตรเลีย ประธานธนาคารกลางออสเตรเลีย Bullock จัดงานแถลงข่าวนโยบายการเงิน

ประธานธนาคารกลางออสเตรเลีย Bullock จัดงานแถลงข่าวนโยบายการเงิน เยอรมนี อัตราการส่งออก MoM (SA) (ต.ค.)

เยอรมนี อัตราการส่งออก MoM (SA) (ต.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (พ.ย.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (พ.ย.)--

ค: --

ค: --

เม็กซิโก อัตราเงินเฟ้อ 12-เดือน (CPI) (พ.ย.)

เม็กซิโก อัตราเงินเฟ้อ 12-เดือน (CPI) (พ.ย.)--

ค: --

ค: --

เม็กซิโก CPI หลัก YoY (พ.ย.)

เม็กซิโก CPI หลัก YoY (พ.ย.)--

ค: --

ค: --

เม็กซิโก PPI YoY (พ.ย.)

เม็กซิโก PPI YoY (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา ตำแหน่งงานว่างJOLTS (SA) (ต.ค.)

สหรัฐอเมริกา ตำแหน่งงานว่างJOLTS (SA) (ต.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (พ.ย.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (พ.ย.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (พ.ย.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (พ.ย.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (พ.ย.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นประจำปีน้ำมัน EIA (ธ.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นประจำปีน้ำมัน EIA (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตในปีหน้าก๊าซธรรมชาติ EIA (ธ.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตในปีหน้าก๊าซธรรมชาติ EIA (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นในปีหน้าน้ำมัน EIA (ธ.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นในปีหน้าน้ำมัน EIA (ธ.ค.)--

ค: --

ค: --

แนวโน้มพลังงานระยะสั้นรายเดือน EIA

แนวโน้มพลังงานระยะสั้นรายเดือน EIA สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API--

ค: --

ค: --

เกาหลีใต้ อัตราการว่างงาน (SA) (พ.ย.)

เกาหลีใต้ อัตราการว่างงาน (SA) (พ.ย.)--

ค: --

ค: --

ญี่ปุ่น ดัชนีนอกภาคการผลิต Reuters Tankan (ธ.ค.)

ญี่ปุ่น ดัชนีนอกภาคการผลิต Reuters Tankan (ธ.ค.)--

ค: --

ค: --

ญี่ปุ่น ดัชนีภาคการผลิต Reuters Tankan (ธ.ค.)

ญี่ปุ่น ดัชนีภาคการผลิต Reuters Tankan (ธ.ค.)--

ค: --

ค: --

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ MoM (พ.ย.)

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ MoM (พ.ย.)--

ค: --

ค: --

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ YoY (พ.ย.)

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ YoY (พ.ย.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ PPI YoY (พ.ย.)

จีนแผ่นดินใหญ่ PPI YoY (พ.ย.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ CPI MoM (พ.ย.)

จีนแผ่นดินใหญ่ CPI MoM (พ.ย.)--

ค: --

ค: --

อิตาลี ผลผลิตภาคอุตสาหกรรม YoY(SA) (ต.ค.)

อิตาลี ผลผลิตภาคอุตสาหกรรม YoY(SA) (ต.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

Doanh số xe điện (EV) tại Đông Nam Á đang tăng mạnh, trong khi các mẫu xe chạy xăng truyền thống lại giảm, mặc dù tốc độ chuyển đổi sang xe điện ở mỗi quốc gia không đồng đều.

Điểm sáng nổi bật là Việt Nam, nơi VinFast chiếm phần lớn doanh số xe EV, trong khi các đối thủ Trung Quốc lại thống trị ở nhiều thị trường khác trong khu vực ASEAN.

“Đà tăng trưởng tại Việt Nam thực sự là một bất ngờ lớn”, Akshay Prasad, Chuyên gia tại công ty tư vấn Arthur D. Little, nhận xét với Nikkei Asia.

Theo dữ liệu tổng hợp của PwC, tổng doanh số ô tô tại Việt Nam, bao gồm cả xe điện và xe chạy xăng, đã tăng 18% trong giai đoạn từ tháng 1 đến tháng 9 năm nay so với cùng kỳ năm 2024. Trong đó, doanh số xe điện tăng tới 84%.

VinFast - niêm yết trên Nasdaq - hiện là thương hiệu EV dẫn đầu ASEAN, với 110,362 xe bán ra đến tháng 9, so với hơn 70,000 xe của BYD.

Ở cấp độ khu vực, PwC cho biết lượng giao xe điện trong ba quý đầu năm đã tăng 62% so với cùng kỳ, nhưng Malaysia và Philippines vẫn tụt lại phía sau trong số 6 nền kinh tế lớn nhất của khối 11 nước ASEAN.

Doanh số xe điện ASEAN trong 9 tháng đầu năm

Thách thức chuỗi cung ứng và sản xuất trong ASEAN

Các chuỗi cung ứng phân tán tại Đông Nam Á đang trở thành điểm yếu trong nỗ lực phát triển sản xuất EV. Hầu hết các nước trong khu vực đều đặt mục tiêu cho các nhà sản xuất nội địa, nhưng các doanh nghiệp này khó mở rộng nếu mỗi thị trường vận hành độc lập, từ đó làm tăng nguy cơ “rút lui hoặc ngừng hoạt động”, theo Prasad.

Patrick Ziechmann, đối tác PwC, đồng tình rằng ASEAN nên vận hành như một trung tâm sản xuất ô tô thống nhất, nhưng thực tế điều này vẫn chưa xảy ra, mặc dù các rào cản thương mại giữa các nước thành viên là rất thấp. “Họ không muốn nhập khẩu, một phần vì lo ngại thâm hụt thương mại. Các nước đều muốn bảo vệ việc làm trong nước và đồng thời tận dụng cơ hội chuyển giao công nghệ từ ngành ô tô sang các lĩnh vực khác”, Ông Ziechmann giải thích.

Liz Lee, Giám đốc phụ trách nghiên cứu tại Counterpoint Research, nhận định khu vực ASEAN đủ “lớn và đa dạng” để các hãng cạnh tranh tồn tại song song và tạo cơ hội cho các thương hiệu mới tiếp cận người tiêu dùng. “Việc phát triển hệ sinh thái EV nội địa, cùng các chính sách hỗ trợ các thương hiệu khu vực như Proton, Perodua và VinFast, có thể dần cân bằng thị trường”, cô nói.

Tuy nhiên, tỷ lệ thâm nhập xe điện vẫn thấp hơn mục tiêu của nhiều nước ASEAN, phần lớn do thiếu hạ tầng trạm sạc. Thái Lan đang dẫn đầu, với 21 công ty cung cấp hơn 4,000 trạm sạc công cộng, xếp hạng cao nhất khu vực ngoài Singapore trong bảng đánh giá sẵn sàng EV của PwC, theo Yossapong Laoonual, người đứng đầu Trung tâm Nghiên cứu Công nghệ Giao thông & Xe tại Đại học Công nghệ King Mongkut Thonburi.

Tại Việt Nam, tình hình lại khác hẳn: Một công ty duy nhất, V-Green, công ty con của VinFast, hiện vận hành khoảng 3,000 trạm sạc, vượt xa các đối thủ.

Yossapong khuyến nghị Việt Nam nên áp dụng một tiêu chuẩn kỹ thuật quốc tế chung để mạng lưới sạc có thể dễ dàng tiếp cận cho tất cả người dùng. Nếu không, các thương hiệu Trung Quốc có thể cân nhắc kỹ lưỡng trước khi tham gia thị trường Việt Nam, bởi VinFast đang chiếm ưu thế rõ rệt.

Ngược lại, Mohammad Mudasser, Giám đốc mảng giao dịch của PwC Việt Nam, cho rằng hạ tầng trạm sạc công cộng không phải là rào cản lớn. Người dùng chủ yếu sạc xe tại nhà hoặc nơi làm việc, nên thiếu trạm công cộng không ảnh hưởng nhiều đến quyết định mua xe điện. “Tiện lợi sẽ là yếu tố quan trọng nhất trong tương lai”, ông nhấn mạnh.

Ông cũng dự đoán một số người tiêu dùng sẽ lựa chọn xe Trung Quốc, vốn có hiệu năng tốt và đang ký kết các liên doanh với các công ty Việt Nam, như Chery hợp tác Geleximco, Wuling hợp tác TMT Motors. “5 năm tới, thị trường sẽ không tập trung như hiện tại, chắc chắn sẽ có thêm các hãng Trung Quốc tham gia”, Mohammad nhận định.

Theo PwC, thị trường ô tô ASEAN giảm 1.5% trong ba quý đầu năm, gần như toàn bộ giảm sút đến từ mảng xe chạy xăng truyền thống. Malaysia, dù trở thành thị trường ô tô lớn nhất ASEAN trong quý 2, vẫn bị các nước láng giềng bỏ xa về tỷ lệ xe điện. EV chiếm 4.5% lượng đăng ký xe mới tại Malaysia đến tháng 10 năm nay, thấp hơn mức trung bình khu vực 17%, đứng ngang hàng với Philippines.

Tại Malaysia, do mạng lưới trạm sạc chưa đạt mục tiêu và giá xăng còn rẻ, nhiều người vẫn ưu tiên lựa chọn xe chạy xăng. Tuy vậy, số lượng đăng ký xe điện vẫn tăng 44% so với cùng kỳ năm trước, dẫn đầu bởi các thương hiệu BYD, Proton, Tesla, Zeekr và BMW. Hãng xe nội địa Proton đã phục hồi mạnh mẽ với các mẫu EV, chiếm 22% thị phần, chủ yếu nhắm tới nhóm người lao động chuyên nghiệp và người mua xe lần đầu. Trong khi đó, Perodua nắm giữ 42% tổng thị phần ô tô và dự kiến ra mắt EV vào tháng 12, được kỳ vọng sẽ mở rộng thị trường đại chúng.

Tại Indonesia, nơi từng là thị trường ô tô lớn nhất khu vực trước khi Malaysia vượt qua, doanh số xe chịu ảnh hưởng bởi sự thu hẹp của tầng lớp trung lưu và điều kiện tín dụng ngày càng khó khăn. Dù vậy, xe máy điện lại đang tăng trưởng mạnh. Khoảng 2% số xe hai bánh là EV vào năm ngoái, nhưng theo dự báo của Cơ quan Năng lượng Quốc tế, tỷ lệ này có thể đạt 30% vào năm 2030.

Thái Lan cũng chịu tác động từ kinh tế chậm lại và các điều kiện tài chính thắt chặt hơn. Theo Prasad, các ngân hàng vẫn thiếu kinh nghiệm trong việc đánh giá giá trị còn lại của xe điện, dẫn đến tình trạng “từ chối các hồ sơ vay mà không đưa lý do cụ thể”.

Dù vậy, theo Hiệp hội ô tô địa phương, lượng đăng ký xe điện đến tháng 10 đã tăng 8% so với toàn bộ năm 2024. Khi các thương hiệu Trung Quốc tiến vào Thái Lan - từng được gọi là “Detroit của châu Á” - câu hỏi đặt ra là các nhà sản xuất nội địa có thể bắt kịp hay không?

“Chúng tôi vẫn thấy nhiều công ty Trung Quốc không hợp tác với doanh nghiệp Thái”, Yossapong nhận xét. “Các hãng nội địa nên phát triển năng lực nghiên cứu và phát triển của chính mình”.

Theo Prasad, các nước ASEAN nên xác định lợi thế riêng trong chuỗi giá trị. Indonesia với trữ lượng niken có thể sản xuất pin; Thái Lan cung cấp linh kiện cơ khí; Malaysia khai thác chuỗi cung ứng điện tử. “Hoặc như Yossapong nói, ASEAN có thể cùng nhau hợp tác”, ông kết luận.

Vũ Hạo (Theo Nikkei Asia)

FiLi - 13:37:11 28/11/2025

MỚI

Ô tô điện Trung Quốc chuẩn bị bán mẫu xe 2 chỗ tại Việt Nam, giá chỉ nhỉnh hơn xe máy

CTCP Ô tô TMT (HoSE: TMT) cho biết doanh nghiệp chuẩn bị mở bán mẫu ô tô điện cỡ nhỏ Nano S05 tại thị trường Việt Nam. Với mức giá dự kiến chỉ nhỉnh hơn xe tay ga cao cấp, mẫu xe này được kỳ vọng trở thành lựa chọn thay thế xe máy, hướng đến nhu cầu di chuyển trong đô thị.

Xe nhỏ gọn, pin linh hoạt, hướng đến người dùng đô thị

Nano S05 sở hữu thiết kế nhỏ gọn với kích thước 2.280 x 1.290 x 1.590 mm, phù hợp với việc di chuyển trong các tuyến đường nội đô đông đúc. Xe được bố trí 2 cửa hông, 1 cửa sau và 2 ghế ngồi. Khoang nội thất theo hướng tối giản, phục vụ nhu cầu đi lại hằng ngày như đi làm, đi học hay di chuyển trong bán kính ngắn.

Mẫu xe có nhiều tùy chọn pin:

TMT cho biết Nano S05 được phát triển dựa trên triết lý kỹ thuật và thiết kế của mẫu Silence S04 – loại xe đã bán tại 13 quốc gia châu Âu suốt 5 năm qua – nhưng được tinh chỉnh để phù hợp với điều kiện hạ tầng, khí hậu và nhu cầu sử dụng tại Việt Nam.

TMT mở rộng mảng xe điện, tham vọng tăng mạnh sản lượng

TMT bắt đầu tham gia thị trường xe điện từ năm 2023 khi hợp tác với SAIC-GM-Wuling (Trung Quốc) để phân phối các mẫu ô tô điện bán chạy toàn cầu tại Việt Nam. Dựa trên nền tảng phân phối các thương hiệu Cửu Long, Tata, Howo, DFSK trước đó, TMT đã xây dựng dây chuyền lắp ráp xe điện tại Hưng Yên với công suất 30.000 xe/năm và dự định nâng lên 60.000 xe/năm.

Kết quả kinh doanh mảng ô tô điện của TMT đang tăng trưởng rõ rệt:

Hai mẫu chủ lực hiện nay của hãng:

Mục tiêu xây dựng 30.000 trạm sạc đến năm 2030

TMT đồng thời đặt tham vọng phát triển hạ tầng sạc, hướng tới 30.000 trạm sạc tương đương 60.000 súng sạc trong giai đoạn 2025 – 2030 – một trong những chiến lược lớn nhất của doanh nghiệp Việt Nam trong lĩnh vực này.

Kinh doanh cải thiện, cổ phiếu tăng mạnh

9 tháng đầu năm 2025, TMT ghi nhận:

Dù không công bố chi tiết đóng góp của mảng xe điện, lãnh đạo TMT cho biết tỷ trọng xe điện trong tổng doanh thu đang tăng đều.

Trên thị trường chứng khoán, cổ phiếu TMT ghi nhận đà tăng ấn tượng. Từ ngày 11 đến 27/11, TMT tăng hơn 50%, lên khoảng 14.000 đồng/cp, phản ánh kỳ vọng của nhà đầu tư vào kế hoạch mở rộng mảng xe điện và sự xuất hiện của Nano S05.

Với mức giá dễ tiếp cận và định vị sử dụng trong đô thị, Nano S05 được kỳ vọng sẽ trở thành “làn gió mới” trên thị trường xe điện Việt Nam, đặc biệt trong nhóm phương tiện thay thế xe máy.

Cổ phiếu công ty bán xe điện "có biến"

TMT Motors có tiền thân là Công ty Thương mại và Sản xuất vật tư Thiết bị GTVT, hoạt động chính là sản xuất, lắp ráp và kinh doanh ô tô cùng phụ tùng các loại. Doanh nghiệp từ lâu đã được biết đến với các dòng xe tải nổi tiếng như Cửu Long, Tata, Howo hay xe đầu kéo Sinotruk, chuyên phục vụ nhu cầu vận tải tải trọng lớn.

Bước nhảy vọt của cổ phiếu diễn ra sau giai đoạn giảm sâu xuống dưới mệnh giá, mức thấp nhất kể từ cuối năm ngoái.

Chốt phiên 21/11, cổ phiếu TMT của CTCP Ô tô TMT tiếp tục tăng kịch biên độ, ghi nhận chuỗi 4 phiên tăng trần liên tiếp. Thị giá tăng tốc lên 12.600 đồng/cp, tương ứng mức tăng gần 30% chỉ sau một tuần.

Bước nhảy vọt của TMT diễn ra sau giai đoạn giảm sâu xuống dưới mệnh giá, mức thấp nhất kể từ cuối năm ngoái. Giao dịch trên cổ phiếu này cũng sôi động với hơn 200 nghìn đơn vị khớp lệnh trong phiên cuối tuần, gấp nhiều lần mức bình quân gần đây.

TMT Motors có tiền thân là Công ty Thương mại và Sản xuất vật tư Thiết bị GTVT, hoạt động chính là sản xuất, lắp ráp và kinh doanh ô tô cùng phụ tùng các loại. Doanh nghiệp từ lâu đã được biết đến với các dòng xe tải nổi tiếng như Cửu Long, Tata, Howo hay xe đầu kéo Sinotruk, chuyên phục vụ nhu cầu vận tải tải trọng lớn.

Trong những năm gần đây, TMT Motors gây chú ý khi tham gia thị trường xe điện với việc sản xuất, lắp ráp và phân phối mẫu Wuling Hongguang MiniEV tại Việt Nam. Các mẫu xe điện cỡ nhỏ này được xem là lựa chọn giá rẻ và phổ cập trên thị trường, thu hút sự quan tâm của người tiêu dùng.

Bên cạnh mảng xe, TMT Motors đang đẩy mạnh chiến lược phát triển hạ tầng sạc điện. Tháng 6 năm nay, công ty đổi tên công ty con vốn 100 tỷ đồng từ CTCP Đầu tư và Kinh doanh Trạm sạc Xe điện TMT thành CTCP Đầu tư Trạm sạc Việt Nam (VN Egreen). Chủ tịch HĐQT của VN Egreen là ông Bùi Văn Hữu, đồng thời cũng là Chủ tịch HĐQT TMT Motors.

VN Egreen đặt mục tiêu đến năm 2030 xây dựng tối thiểu 30.000 trạm sạc (khoảng 60.000 súng sạc) với công suất từ 7kW đến 240kW, phục vụ cả ô tô điện và xe máy điện, được thiết kế tương thích với nhiều thương hiệu trên thị trường.

Dù vậy, bức tranh kinh doanh của TMT vẫn còn nhiều thách thức. Luỹ kế 9 tháng đầu năm 2025, doanh thu công ty đạt 1.620 tỷ đồng, giảm nhẹ 3% so với cùng kỳ. Lợi nhuận sau thuế đạt 57 tỷ đồng, cải thiện mạnh so với mức lỗ 191 tỷ đồng cùng kỳ năm trước, nhờ quá trình tái cấu trúc được khởi động từ năm 2024 và giảm kỳ vọng vào xe điện giá rẻ Trung Quốc. So với kế hoạch năm gồm 3.838 tỷ đồng doanh thu và 270 tỷ đồng lợi nhuận sau thuế, TMT mới hoàn thành khoảng 21% chỉ tiêu lợi nhuận sau 9 tháng.

Đặc biệt, dù đã trở lại có lãi, dòng tiền kinh doanh của TMT trong 9 tháng vẫn âm 21 tỷ đồng, trái ngược với mức dương 816 tỷ đồng cùng kỳ năm ngoái. Ngược lại, dòng tiền tài chính ghi nhận dương 32 tỷ đồng.

Tính đến 30/9/2025, công ty vẫn còn lỗ lũy kế 213 tỷ đồng, tương đương 57,1% vốn điều lệ 372,9 tỷ đồng, cho thấy áp lực từ giai đoạn kinh doanh khó khăn trước đó vẫn chưa được xử lý hoàn toàn.

Quý 3/2025 tiếp tục hiện hữu những khó khăn của các doanh nghiệp phân phối ô tô trên sàn chứng khoán, đặc biệt là nhóm xe sang, khi biên lợi nhuận thu hẹp so với cùng kỳ, dù doanh thu vẫn tăng.

Theo dữ liệu VietstockFinance, tổng doanh thu của 9 doanh nghiệp phân phối và sản xuất ô tô trên sàn đạt hơn 16 ngàn tỷ đồng, tăng 15% so với cùng kỳ. Lợi nhuận ròng hơn 2.2 ngàn tỷ đồng, tăng 29%, nhưng phần lớn nhờ khoản thu đột biến từ bán đầu tư bất động sản của SVC.

Xem kỹ hơn, các đơn vị phân phối xe sang như HAX và GMA kinh doanh kém, trong khi biên lợi nhuận phân khúc phổ thông của CTF hay SVC cũng không khá hơn.

Xe sang chưa thể hồi phục

G-Automobile - nhà phân phối Mercedes, báo lãi quý 3 giảm gần 42%, còn gần 5 tỷ đồng dù doanh thu vọt lên hơn 1 ngàn tỷ đồng. Biên lợi nhuận gộp giảm từ 8.3% xuống 6.9%. Tổng Giám đốc Nguyễn Thị Thanh Thủy cho biết, thị trường ô tô, đặc biệt nhóm xe sang, vẫn khó khăn do nhu cầu yếu. GMA cũng hợp nhất thêm mảng phân phối xe Ford, giúp doanh thu tăng nhưng đồng thời đẩy chi phí tài chính, bán hàng và quản lý tăng mạnh.

Tình cảnh tương tự diễn ra tại Dịch vụ Ô tô Hàng Xanh (Haxaco, HOSE: HAX). Chủ tịch HĐQT Đỗ Tiến Dũng cho biết, quý 3 chứng kiến cạnh tranh khốc liệt khi các hãng tung nhiều chương trình giảm giá sâu, ảnh hưởng cả phân khúc xe sang lẫn phổ thông. HAX lỗ ròng hơn 28 tỷ đồng, đánh dấu quý thứ hai liên tiếp thua lỗ, trong khi cùng kỳ lãi hơn 61 tỷ đồng. Doanh thu giảm 25%, về dưới 1.15 ngàn tỷ đồng; biên lợi nhuận gộp giảm mạnh từ 11.3% xuống 5.2%.

Biên lợi nhuận gộp hợp nhất của HAX lùi sâu

Xe phổ thông cũng không khá hơn

Ngay cả công ty con Sản xuất Thương mại và Dịch vụ Ô tô PTM (UPCoM: PTM), đơn vị phân phối xe MG do HAX nắm hơn 51% cổ phần, cũng đi xuống.

Doanh thu quý 3 PTM đạt 300 tỷ đồng, giảm 27%; lợi nhuận gộp còn 35 tỷ đồng, giảm gần 60% do biên lợi nhuận giảm từ 20.5% xuống 11.6%. Lãi ròng chỉ còn 362 triệu đồng, trong khi cùng kỳ ghi nhận 51 tỷ đồng. Đại diện PTM lẫn HAX đều cho rằng, sức mua yếu và cạnh tranh gay gắt khiến nhiều đại lý buộc phải đẩy mạnh ưu đãi để giữ thị phần.

Không ngoại lệ, tại City Auto , Phó Tổng Giám đốc Trần Quang Trí cho biết, thị trường ô tô “chưa có dấu hiệu phục hồi trong 9 tháng đầu năm”. Lãi ròng quý 3 của CTF chỉ 244 triệu đồng, giảm 88%. Dù biên lợi nhuận gộp cải thiện lên 11.3% nhờ hợp nhất mảng Volkswagen, song chi phí phát sinh sau hợp nhất tăng nhanh hơn khiến lợi nhuận cổ đông công ty mẹ sụt mạnh.

Dịch vụ Tổng hợp Sài Gòn (Savico, HOSE: SVC) báo doanh thu và lợi nhuận tăng, nhưng biên lợi nhuận gộp từ bán ô tô giảm từ 3.3% xuống 2.2%. Lợi nhuận tăng chủ yếu nhờ nguồn thu dịch vụ và khoản thoái vốn bất động sản. Nếu loại yếu tố này, biên lợi nhuận của SVC vẫn chịu sức ép lớn do chi phí lãi vay và vận hành tăng khi Công ty mở rộng hệ thống showroom mới.

Lợi nhuận ròng CTF giảm mạnh trong quý 3

Xe thương mại khả quan

Trái ngược với nhóm xe du lịch, mảng xe thương mại tích cực nhờ đầu tư công và xây dựng hạ tầng sôi động.

Doanh thu của Đầu tư Phát triển Máy Việt Nam tăng 168% lên hơn 2.2 ngàn tỷ đồng, lãi ròng 89 tỷ đồng, gấp đôi cùng kỳ. Ban Lãnh đạo cho biết, việc Chính phủ đồng loạt khởi công và khánh thành 250 công trình trên cả nước trong tháng 8 đã tạo cú hích lớn cho nhóm khách hàng của VVS.

Ô tô TMT có quý thứ ba liên tiếp có lãi sau giai đoạn tái cấu trúc. Doanh thu 386 tỷ đồng, tăng 10% nhờ bán xe tải nhẹ dưới 10 tấn. Tuy nhiên, biên lợi nhuận gộp giảm do Công ty triển khai chương trình chiết khấu cho đại lý trong tháng 7 âm lịch - thời điểm sức mua yếu. Lãi ròng gần 2 tỷ đồng, đảo chiều so với mức lỗ gần 92 tỷ đồng cùng kỳ.

Riêng lợi nhuận Kỹ thuật và Ô tô Trường Long giảm 22%, còn 4.9 tỷ đồng bất chấp doanh thu tăng. Nguyên nhân do thủ tục cấp chứng nhận kiểu loại Euro 5 chậm, khiến giá vốn đội lên.

VVS tiếp tục gặt hái thuận lợi nhờ làn sóng đầu tư công

Biên lợi nhuận trông cậy vào dịch vụ khách hàng

Thị trường ô tô Việt Nam đang chịu sức ép cạnh tranh gay gắt khi liên tục xuất hiện thương hiệu mới, đặc biệt từ Trung Quốc, trong khi sức mua giảm do kinh tế khó khăn. Biên lợi nhuận từ hoạt động bán xe vì thế bị thu hẹp, buộc nhiều doanh nghiệp phải chuyển hướng khai thác các dịch vụ giá trị gia tăng để bù đắp.

Chủ tịch CTF Trần Ngọc Dân trước đó cho biết, biên lợi nhuận từ bán xe mới đang “rất mỏng” do cuộc đua giảm giá giữa các hãng. Doanh nghiệp vì thế chuyển hướng khai thác sang các mảng phụ trợ như làm đẹp xe, phụ kiện, tài chính và bảo hiểm. Kết quả quý 3 phản ánh rõ xu hướng này khi doanh thu dịch vụ tăng 8% lên gần 108 tỷ đồng, mang lại 44 tỷ đồng lợi nhuận gộp, chiếm hơn 1/3 tổng lợi nhuận gộp 126 tỷ đồng. Lũy kế 9 tháng, mảng dịch vụ đạt khoảng 130 tỷ đồng, tăng 6.5% so với cùng kỳ.

Tại HAX, Chủ tịch Đỗ Tiến Dũng cũng từng dự báo 2025 tiếp tục là năm thử thách của ngành. Với thương hiệu MG, Doanh nghiệp sẽ không mở rộng nhanh mà tập trung củng cố năng lực đại lý, đặc biệt ở khâu dịch vụ và nhân sự, nhằm chuẩn bị cho giai đoạn tăng trưởng sau này.

Chiến lược tương tự được SVC theo đuổi. Chủ tịch HĐQT Ngô Đức Vũ đánh giá, thị trường ô tô trong nước ngày càng cạnh tranh với sự bành trướng của xe Trung Quốc và VinFast, nên Công ty chủ động mở rộng hệ thống showroom, đồng thời tăng đầu tư cho mảng hậu mãi có biên lợi nhuận cao 20-40%. Trong đó, xe đã qua sử dụng được xem là trọng tâm mới, khi không bị cạnh tranh trực diện và mang lại lợi nhuận gấp đôi xe mới. Theo ông Vũ, “đây sẽ là chiến lược dài hạn của SVC” nhờ vòng đời dài và khả năng sinh lời ổn định.

Kết quả quý 3 cho thấy doanh thu dịch vụ của SVC hơn 854 tỷ đồng, tăng gần 13%, biên lợi nhuận gộp cải thiện từ 34% lên gần 38%. Lợi nhuận từ mảng này đạt 323 tỷ đồng, chiếm 2/3 tổng lợi nhuận gộp, tăng mạnh so với tỷ lệ 57% cùng kỳ. Lũy kế 9 tháng, SVC thu 712 tỷ đồng lợi nhuận gộp từ dịch vụ, tương đương hơn một nửa tổng lợi nhuận.

Thị trường tiêu thụ vẫn trầm lắng

Số liệu từ Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA, không gồm VinFast) và TC Group cho thấy sức mua trên thị trường vẫn chưa khởi sắc. Trong quý 3/2025, tổng lượng xe bán ra đạt khoảng 86 ngàn chiếc, giảm 9% so với cùng kỳ và thấp hơn đáng kể so với 99.4 ngàn xe của quý 3/2022. Mức sụt giảm này một phần do nền so sánh cao, khi năm 2024 từng được hưởng ưu đãi giảm 50% lệ phí trước bạ trong 3 tháng 9-11, khiến doanh số tăng đột biến.

Các hãng ô tô lớn ghi nhận kết quả trái ngược trong kỳ. Hyundai TC bán gần 11.6 ngàn xe, giảm gần 30% so với quý 3 năm ngoái; Mitsubishi giảm 31% xuống hơn 9.2 ngàn xe; Thaco Kia giảm 38% còn 5.5 ngàn chiếc. Ở chiều ngược lại, Toyota giữ phong độ ổn định với 18.8 ngàn xe, tăng 3.8%, tiếp tục dẫn đầu toàn thị trường.

Phân khúc xe thương mại lại sôi động hơn khi doanh số bật tăng mạnh. Thaco Truck bán hơn 6.2 ngàn xe, tăng gần 60%; trong khi Isuzu và Hino cũng cải thiện lần lượt 23% và 217%, nhờ nhu cầu vận tải hàng hóa khởi sắc.

Thống kê của VAMA, TC Group cho thấy doanh số bán xe quý 3 chưa tích cực (Đvt: ngàn chiếc)Nguồn: Người viết tổng hợp

Tử Kính

FILI - 10:24:01 14/11/2025

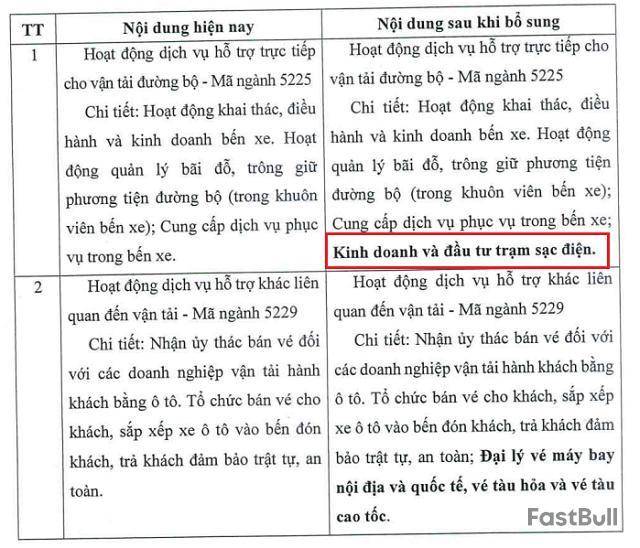

CTCP Bến xe Miền Tây chuẩn bị lấy ý kiến cổ đông để bổ sung thêm ngành nghề kinh doanh, trong đó có “đầu tư và kinh doanh trạm sạc xe điện”.

Theo tờ trình của HĐQT, việc bổ sung nhóm ngành mới nhằm mở rộng hoạt động của doanh nghiệp trong giai đoạn tới. Ngoài mảng trạm sạc, WCS còn muốn tham gia các lĩnh vực như dịch vụ hỗ trợ trạm sạc lưu động, cứu hộ xe điện, lắp đặt hệ thống sạc, quảng cáo, kinh doanh phần mềm quản lý vận tải, siêu thị, cùng đại lý bán vé máy bay, tàu hỏa và tàu cao tốc.

Đáng chú ý, kế hoạch này xuất hiện trong bối cảnh TPHCM đang đẩy mạnh đầu tư hạ tầng sạc công cộng cho xe điện. Theo Sở Giao thông Vận tải TPHCM, thành phố sẽ triển khai 25 trạm sạc xe điện công cộng tại các bến xe lớn, trong đó có Bến xe Miền Tây, Bến xe Miền Đông, Bến xe Miền Đông mới và Bến xe An Sương. Tổng vốn đầu tư cho các trạm do Tổng công ty Cơ khí Giao thông Vận tải Sài Gòn - TNHH MTV (SAMCO) - công ty mẹ của WCS - triển khai ước hơn 800 tỷ đồng, bên cạnh 17 trạm khác do Trung tâm Quản lý giao thông công cộng đầu tư bằng ngân sách hơn 1,220 tỷ đồng.

Các trạm sạc này được thiết kế theo tiêu chuẩn chung, có thể sử dụng cho nhiều dòng xe khác nhau, trong đó có xe buýt điện. Từ nay đến năm 2030, TPHCM đặt mục tiêu chuyển đổi hơn 2,700 xe buýt sang dùng điện, đòi hỏi hệ thống sạc đồng bộ để phục vụ hoạt động vận hành. Thành phố cũng dự kiến hỗ trợ vay tối đa 70% tổng mức đầu tư, với lãi suất ưu đãi bằng 50% lãi suất công bố của Công ty Đầu tư Tài chính Nhà nước TPHCM, nhằm khuyến khích doanh nghiệp tham gia đầu tư hạ tầng sạc.

Theo Sở Giao thông Vận tải TPHCM, việc phủ mạng lưới trạm sạc công cộng được kỳ vọng sẽ tạo nền tảng cho “cuộc cách mạng giao thông xanh”, giúp thành phố tiến gần hơn tới mục tiêu phát triển bền vững và hiện đại hóa hệ thống vận tải công cộng.

Với vai trò là công ty con của SAMCO, WCS có lợi thế rõ ràng nếu triển khai mô hình trạm sạc ngay tại khuôn viên bến. Kế hoạch mở rộng này, vì thế, không chỉ là hướng đi mới mà còn phù hợp với định hướng phát triển hạ tầng xanh của TPHCM.

Thực tế, không chỉ WCS mà nhiều doanh nghiệp lớn cũng đang bước vào lĩnh vực hạ tầng sạc. Giữa tháng 9, CTCP Thế Giới Di Động (MW) - công ty con của CTCP Đầu tư Thế giới Di động - đã ký hợp tác chiến lược với CTCP Phát triển Trạm sạc Toàn cầu V-Green để phát triển mạng lưới trạm sạc và tủ đổi pin cho xe VinFast. Trong năm 2025, hai bên sẽ triển khai 350 trạm sạc ô tô điện và 1,360 tủ đổi pin xe máy điện tại hệ thống Thế Giới Di Động và Điện máy Xanh. Sang năm 2026, con số này dự kiến tăng thêm 1,000 trạm và 500 tủ. MWG đồng thời đảm nhiệm việc lắp đặt, bảo dưỡng và bảo trì hệ thống trên toàn quốc.

CTCP Ô tô TMT cũng đã thành lập công ty con CTCP Đầu tư và Kinh doanh trạm sạc xe điện TMT, vốn điều lệ 100 tỷ đồng. Doanh nghiệp này đặt mục tiêu tiêu thụ 3,400 xe điện trong năm 2025 và đến năm 2030 xây dựng tối thiểu 30,000 trạm sạc, tương đương 60,000 cổng sạc trên cả nước.

Cuối năm ngoái, lãnh đạo CTCP Nhiên liệu Sài Gòn tiết lộ đang phối hợp với VinFast khảo sát hệ thống cửa hàng xăng dầu để chuyển đổi thành trạm sạc điện, nhằm tận dụng hạ tầng sẵn có.

Nguồn lực tài chính mạnh đang là điểm tựa của WCS cho giai đoạn phát triển mới. Doanh nghiệp hiện nắm hơn 322 tỷ đồng tiền gửi ngân hàng, chiếm đến 86% tổng tài sản và không có nợ vay. Quý 3, Doanh nghiệp tiếp tục kinh doanh ổn định với lợi nhuận ròng hơn 21 tỷ đồng; lũy kế 9 tháng, con số này xấp xỉ 65 tỷ đồng, thực hiện 84% kế hoạch năm.

Bến xe Miền Tây được xây dựng từ năm 1973, cổ phần hóa năm 2006 và hiện là một trong những đơn vị hoạt động hiệu quả nhất thuộc SAMCO. Ngoài kết quả kinh doanh ổn định, WCS còn được biết đến với chính sách cổ tức cao, năm 2023 chia 16,000 đồng/cp, và kế hoạch năm 2024 được thông qua lên đến 200,000 đồng/cp, tương đương 200% vốn điều lệ.

Tử Kính

FILI - 18:08:11 20/10/2025

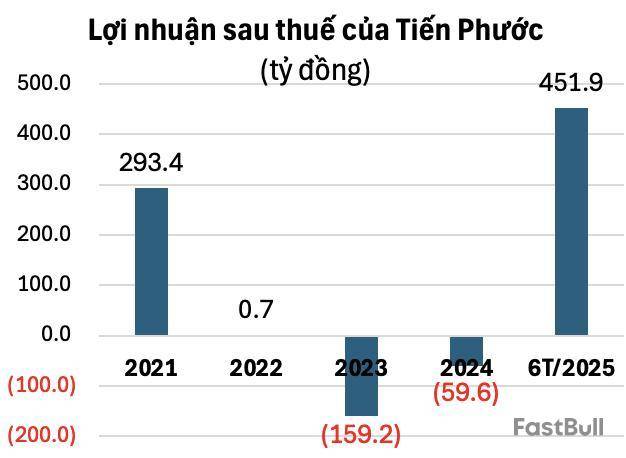

Đây là khoản lợi nhuận kỷ lục kể từ năm 2021 của Tập đoàn Tiến Phước.

Theo báo cáo tình hình tài chính 6 tháng đầu năm nay, CTCP Tập đoàn Tiến Phước lãi sau thuế gần 452 tỷ đồng, cùng kỳ lỗ gần 182 tỷ đồng. Nhờ khoản lãi kỷ lục này mà Tiến Phước xoá lỗ lũy kế hoàn toàn và có lợi nhuận sau thuế chưa phân phối hơn 57 tỷ đồng tính tới cuối tháng 6/2025. Trước đó giai đoạn 2021-2024, Công ty liên tục thua lỗ.

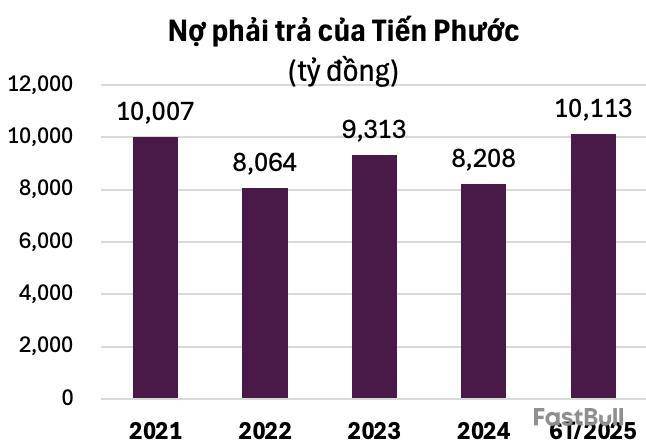

Đáng chú ý, Công ty không còn nợ vay từ trái phiếu. Tuy nhiên, tổng nợ phải trả tăng lên gần 10,114 tỷ đồng, năm trước đó là gần 8,516 tỷ đồng.

Cơ cấu nợ cho thấy tập trung chủ yếu vào nợ phải trả khác với gần 9,133 tỷ đồng. Hệ số nợ phải trả trên tổng tài sản ở mức 0.79 lần .

Hồi tháng 4 năm nay, Tập đoàn Tiến Phước đã thanh toán hơn 358 tỷ đồng tiền lãi và gốc còn lại của 2 lô trái phiếu đến ngày đáo hạn. Cụ thể, lô GTPCH2123001 trị giá ban đầu 300 tỷ đồng, phát hành ngày 25/03/2021, đáo hạn vào 25/03/2025, lãi suất 9.5%/năm; và lô GTPCH2123002 trị giá 200 tỷ đồng, phát hành ngày 06/04/2021, đáo hạn vào 06/04/2025, cùng lãi suất 9.5%/năm.

Dù Tiến Phước báo lãi lớn, tuy nhiên một doanh nghiệp liên quan là CTCP Đầu tư và Phát triển Bất động sản TMT nửa đầu năm nay lỗ sau thuế hơn 177 tỷ đồng, cùng kỳ năm trước lỗ 141.2 tỷ đồng. Tính tới cuối tháng 6/2026, Bất động sản TMT lỗ lũy kế hơn 260 tỷ đồng. Nợ trái phiếu còn 2,015 tỷ đồng, bên cạnh nợ phải trả khác gần 91.5 tỷ đồng và vốn điều lệ 360 tỷ đồng.

Theo HNX, Bất động sản TMT có 1 lô trái phiếu đang lưu hành với mã TMTCH2330001 giá trị 2,015 tỷ đồng, phát hành vào ngày 30/06/2023 và đáo hạn vào 30/06/2030. Lãi suất phát hành 14%/năm.

Trái phiếu có tài sản bảo đảm là toàn bộ quyền tài sản phát sinh từ dự án khu nhà ở Tiến Phước tại lô số 1 khu 9AB – Đô thị mới Nam Thành phố, xã Bình Hưng, huyện Bình Chánh cũ, TPHCM. Dự án có quy mô hơn 19.7ha, do Tập đoàn Tiến Phước làm chủ đầu tư.

Thu Minh

fili - 17:37:49 07/09/2025

Cổ phiếu nhà phân phối xe điện Wuling bị cảnh báo

TMT Motors ghi nhận khoản lỗ lũy kế lên tới 215 tỷ đồng. Ảnh: TMT.

Cổ phiếu TMT tiếp tục nằm trong diện cảnh báo do lỗ lũy kế hơn 215 tỷ đồng, dù TMT Motors ghi nhận lãi gần 55 tỷ đồng trong nửa đầu năm 2025.

Sở Giao dịch Chứng khoán TP.HCM (HoSE) vừa thông báo quyết định xử lý vi phạm đối với CTCP Ôtô TMT (HoSE: TMT). Doanh nghiệp có trụ sở tại tòa nhà Coninco, phường Kim Liên, Hà Nội.

Theo đó, cổ phiếu TMT tiếp tục bị duy trì diện cảnh báo do lợi nhuận chưa phân phối đến ngày 30/6 âm hơn 215 tỷ đồng, căn cứ báo cáo tài chính hợp nhất bán niên soát xét 2025. Với tình trạng này, cổ phiếu TMT chưa đáp ứng quy chế niêm yết và vẫn bị cấm giao dịch ký quỹ.

TMT Motors vốn được biết đến với các dòng xe tải Cửu Long, Tata, Howo, DFSK, TMT. Từ năm 2022, công ty chuyển hướng sang chiến lược ôtô điện, chọn phân khúc xe nhỏ giá rẻ và bắt tay SAIC GM Wuling Automobile đưa mẫu Wuling HongGuang MiniEV vào Việt Nam. Doanh nghiệp đồng thời xây dựng nhà máy lắp ráp tại Hưng Yên với công suất thiết kế 30.000 xe/năm.

Theo báo cáo tài chính bán niên, vốn góp của chủ sở hữu gần 373 tỷ đồng nhưng do lỗ lũy kế lớn, vốn chủ sở hữu thực tế chỉ còn hơn 167 tỷ đồng. Dù vậy, 6 tháng đầu năm 2025, TMT ghi nhận kết quả kinh doanh khởi sắc với lợi nhuận gần 55 tỷ đồng, trái ngược mức lỗ 99 tỷ đồng cùng kỳ 2024, nhờ giải phóng hàng tồn kho và tất toán nợ vay trước hạn.

Trước đó, công ty liên tục chìm trong thua lỗ từ cuối 2023 đến 2024, đỉnh điểm quý IV/2024 lỗ gần 123 tỷ đồng sau khi đã lỗ hơn 100 tỷ trong quý II và khoảng 93 tỷ trong quý III. Lý do thua lỗ được lý giải là TMT bán hàng dưới giá vốn, chi phí tài chính cao, tồn kho lớn cùng bối cảnh kinh tế khó khăn khiến nhu cầu ôtô sụt giảm.

Bước sang năm 2025, công ty đặt kế hoạch doanh thu thuần 3.838 tỷ đồng và lợi nhuận sau thuế 270 tỷ đồng, mức cao nhất từ trước tới nay. Tuy nhiên, hết nửa đầu năm, doanh nghiệp mới hoàn thành khoảng 32% mục tiêu doanh thu và 20% lợi nhuận.

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน