ตลาด

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ดัชนีทองคำและเงินฟิลาเดลเฟีย ซึ่งซื้อขายในช่วงตลาดสหรัฐฯ ปิดบวก 1.12% ที่ 418.01 จุด หลังจากเปิดตลาดแบบร่วงลง ดัชนีแตะระดับต่ำสุดของวันอยู่ที่ 390.39 จุดในช่วงต้นของการซื้อขายในสหรัฐฯ ก่อนที่จะค่อยๆ ฟื้นตัวขึ้น ดัชนีเหมืองแร่ทองคำอาร์คาของตลาดหลักทรัพย์นิวยอร์ก (NYSE Arca Gold Miners Index) ซึ่งซื้อขายตลอดทั้งวันทั่วโลก เพิ่มขึ้น 0.31% สู่ 2919.20 จุด ก่อนตลาดสหรัฐฯ เปิดทำการ ดัชนีทรงตัวอยู่ประมาณ 2885 จุด ก่อนจะร่วงลงสู่ระดับต่ำสุดของวันอยู่ที่ 2768.61 จุด ดัชนีวัสดุ ซึ่งซื้อขายในช่วงตลาดสหรัฐฯ เช่นกัน ปิดบวก 1.05% และดัชนีโลหะและเหมืองแร่ ปิดบวก 1.45%

[กองทุน ETF เซมิคอนดักเตอร์พุ่งขึ้นกว่า 3.6% นำหน้ากองทุน ETF ภาคส่วนอื่นๆ ของสหรัฐฯ; ดัชนี S&P ภาคพลังงานร่วงลงกว่า 0.4%] เมื่อวันจันทร์ (9 มีนาคม) กองทุน ETF เซมิคอนดักเตอร์เพิ่มขึ้น 3.63% กองทุน ETF เทคโนโลยีชีวภาพเพิ่มขึ้น 2.23% กองทุน ETF เทคโนโลยีระดับโลกเพิ่มขึ้น 2.17% กองทุน ETF ภาคเทคโนโลยีและกองทุน ETF สายการบินระดับโลกเพิ่มขึ้นอย่างน้อย 1.66% กองทุน ETF ภาคธนาคารและกองทุน ETF ธนาคารภูมิภาคร่วงลงกว่า 0.2% และกองทุน ETF ภาคพลังงานร่วงลง 0.44% ในบรรดา 11 ภาคส่วนของดัชนี S&P 500 ภาคเทคโนโลยีสารสนเทศ/เทคโนโลยีเพิ่มขึ้น 1.8% ภาคโทรคมนาคมเพิ่มขึ้น 1.13% ภาคพลังงานร่วงลง 0.43% และภาคการเงินร่วงลง 0.52%

รัฐมนตรีว่าการกระทรวงกิจการภายในของออสเตรเลีย: ยินดีต้อนรับนักฟุตบอลหญิงชาวอิหร่านให้พำนักอยู่ในออสเตรเลีย

เมื่อวันจันทร์ที่ 9 มีนาคม ดัชนีผลตอบแทนราคารถยนต์ไฟฟ้าของ Bloomberg ลดลง 0.24% มาอยู่ที่ 3503.93 จุด แสดงให้เห็นแนวโน้มรูปตัว V โดยรวม

ดัชนีหุ้นโตรอนโต .GSPTSE ปิดตลาดอย่างไม่เป็นทางการเพิ่มขึ้น 105.60 จุด หรือ 0.32 เปอร์เซ็นต์ ที่ 33189.32

ดัชนี Nasdaq Golden Dragon China ปิดบวก 1.8% ในเบื้องต้น ในกลุ่มหุ้นแนวคิดยอดนิยมของจีน XPeng ปิดบวก 6.4% BYD บวก 6% Meituan บวก 5.7% Li Auto และ NIO บวกมากกว่า 3.8% Baidu บวก 2.9% Tencent บวก 2.4% Alibaba บวก 1.4% NetEase บวก 0.1% และ WeRide บวก 1.4%

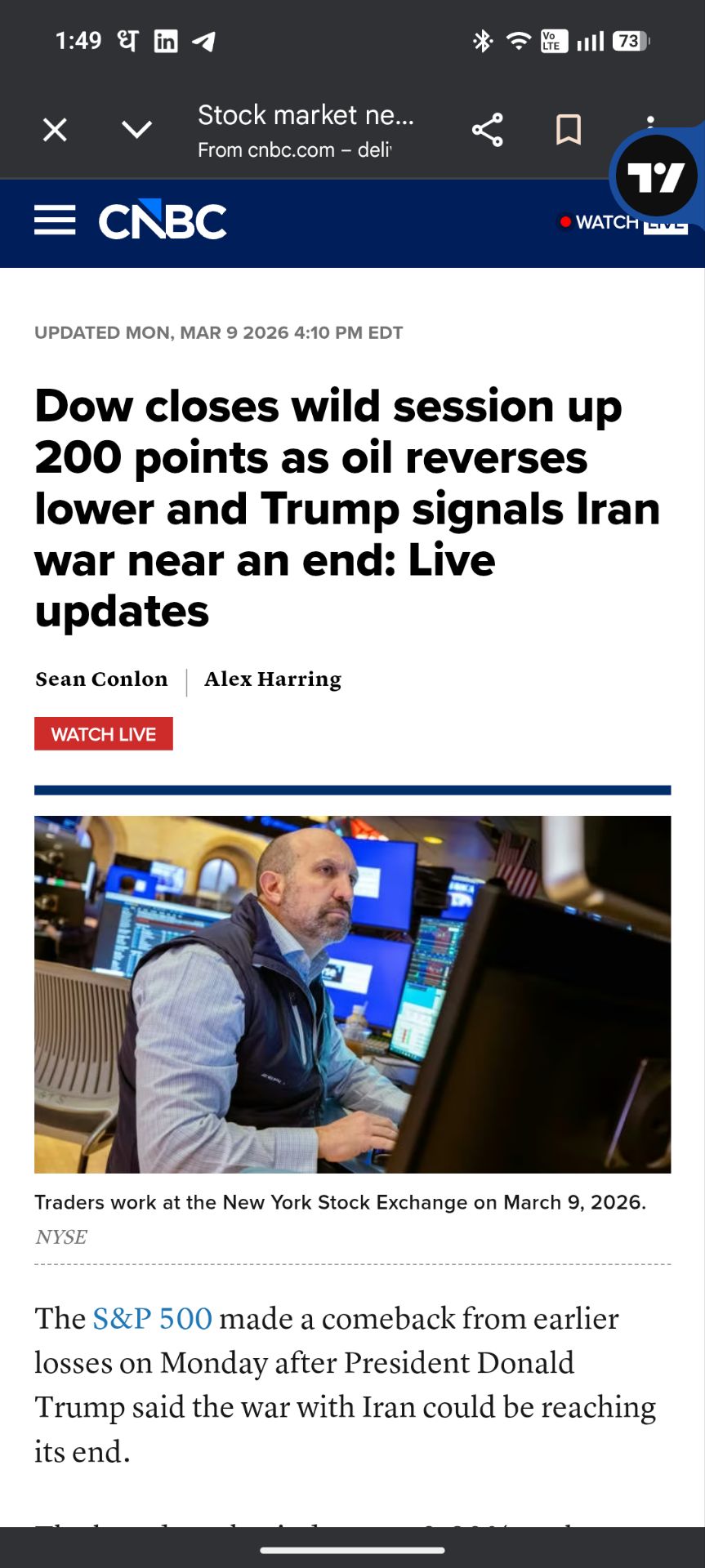

ดัชนี S&P 500 ปิดบวก 0.8% โดยภาคเทคโนโลยีเพิ่มขึ้น 1.6% และภาคพลังงานลดลง 0.6% ดัชนี Nasdaq 100 ปิดบวก 1.3% โดย Western Digital เพิ่มขึ้น 6.2%, KLA เพิ่มขึ้น 5.9%, Seagate Technology, Lam Research, AMD, ASML และ Intel ต่างก็เพิ่มขึ้นอย่างน้อย 4.7% ขณะที่ Cisco ลดลง 3.2% และ Chartered Communications ลดลง 4.2% Caterpillar ปิดบวก 3.1%, Nvidia เพิ่มขึ้น 2.5% และ Amgen เพิ่มขึ้น 2% นำหน้าหุ้นในดัชนี Dow Jones ขณะที่ IBM ลดลง 2.1%, Boeing ลดลง 2.7% และ Cisco เป็นหุ้นที่ทำผลงานแย่ที่สุด

ประธานาธิบดีอิหร่านกล่าวระหว่างการสนทนาทางโทรศัพท์กับประธานาธิบดีเออร์โดกันของตุรกีว่า อิหร่านพร้อมที่จะจัดตั้งทีมร่วมเพื่อสอบสวน "ข้อกล่าวหา" เกี่ยวกับการโจมตีตุรกีด้วยขีปนาวุธของอิหร่าน - สื่อของรัฐบาลอิหร่าน

ราคาน้ำมันล่วงหน้าร่วงลงต่อเนื่องในการซื้อขายหลังปิดตลาด ราคาน้ำมันดิบและน้ำมันเชื้อเพลิงของสหรัฐฯ ลดลงกว่า 10%

ดัชนีหุ้นหลัก 3 ดัชนีของสหรัฐฯ ปรับตัวสูงขึ้นในการซื้อขายช่วงบ่าย โดยดัชนี Nasdaq เพิ่มขึ้น 1.3%

รัฐมนตรีต่างประเทศอิสราเอลกล่าวว่า ในช่วงสัปดาห์ที่ผ่านมา มีการโจมตีอิสราเอลจากเลบานอนมากกว่าจากอิหร่าน

สหรัฐอเมริกา การจ้างงานของรัฐบาล (ก.พ.)

สหรัฐอเมริกา การจ้างงานของรัฐบาล (ก.พ.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การจ้างงานภาคการผลิต (SA) (ก.พ.)

สหรัฐอเมริกา การจ้างงานภาคการผลิต (SA) (ก.พ.)ค:--

ค: --

ค: --

สหรัฐอเมริกา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ก.พ.)

สหรัฐอเมริกา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ก.พ.)ค:--

ค: --

สหรัฐอเมริกา ค่าจ้างรายสัปดาห์เฉลี่ย (SA) (ก.พ.)

สหรัฐอเมริกา ค่าจ้างรายสัปดาห์เฉลี่ย (SA) (ก.พ.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตรสุดท้าย (ก.พ.)

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตรสุดท้าย (ก.พ.)ค:--

ค: --

แคนาดา Ivey PMI (Not SA) (ก.พ.)

แคนาดา Ivey PMI (Not SA) (ก.พ.)ค:--

ค: --

ค: --

แคนาดา Ivey PMI (SA) (ก.พ.)

แคนาดา Ivey PMI (SA) (ก.พ.)ค:--

ค: --

ค: --

สหรัฐอเมริกา สินค้าคงคลังเชิงพาณิชย์ MoM (ธ.ค.)

สหรัฐอเมริกา สินค้าคงคลังเชิงพาณิชย์ MoM (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ม.ค.)

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ม.ค.)ค:--

ค: --

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (ก.พ.)

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (ก.พ.)ค:--

ค: --

ค: --

ญี่ปุ่น ค่าจ้าง MoM (ม.ค.)

ญี่ปุ่น ค่าจ้าง MoM (ม.ค.)ค:--

ค: --

ค: --

ญี่ปุ่น ดุลการค้า (ม.ค.)

ญี่ปุ่น ดุลการค้า (ม.ค.)ค:--

ค: --

ค: --

ญี่ปุ่น ดุลการค้า (SA)(ข้อมูลศุลกากร) (ม.ค.)

ญี่ปุ่น ดุลการค้า (SA)(ข้อมูลศุลกากร) (ม.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ CPI MoM (ก.พ.)

จีนแผ่นดินใหญ่ CPI MoM (ก.พ.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PPI YoY (ก.พ.)

จีนแผ่นดินใหญ่ PPI YoY (ก.พ.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ CPI YoY (ก.พ.)

จีนแผ่นดินใหญ่ CPI YoY (ก.พ.)ค:--

ค: --

ค: --

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ม.ค.)

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ม.ค.)ค:--

ค: --

ค: --

เยอรมนี การผลิตภาคอุตสาหกรรม MoM(SA) (ม.ค.)

เยอรมนี การผลิตภาคอุตสาหกรรม MoM(SA) (ม.ค.)ค:--

ค: --

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (มี.ค.)

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (มี.ค.)ค:--

ค: --

ค: --

เม็กซิโก CPI หลัก YoY (ก.พ.)

เม็กซิโก CPI หลัก YoY (ก.พ.)ค:--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติค:--

ค: --

ค: --

เม็กซิโก อัตราเงินเฟ้อ 12-เดือน (CPI) (ก.พ.)

เม็กซิโก อัตราเงินเฟ้อ 12-เดือน (CPI) (ก.พ.)ค:--

ค: --

ค: --

เม็กซิโก PPI YoY (ก.พ.)

เม็กซิโก PPI YoY (ก.พ.)ค:--

ค: --

ค: --

เม็กซิโก CPI YoY (ก.พ.)

เม็กซิโก CPI YoY (ก.พ.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีแนวโน้มการจ้างงานของคณะกรรมการการประชุม (SA) (ก.พ.)

สหรัฐอเมริกา ดัชนีแนวโน้มการจ้างงานของคณะกรรมการการประชุม (SA) (ก.พ.)ค:--

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (ก.พ.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (ก.พ.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (ก.พ.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (ก.พ.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (ก.พ.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (ก.พ.)--

ค: --

ค: --

ญี่ปุ่น GDP Nominal แก้ไขQoQ (ไตรมาส 4)

ญี่ปุ่น GDP Nominal แก้ไขQoQ (ไตรมาส 4)--

ค: --

ค: --

ญี่ปุ่น GDP ประจำปี (แก้ไข) QoQ (ไตรมาส 4)

ญี่ปุ่น GDP ประจำปี (แก้ไข) QoQ (ไตรมาส 4)--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (ก.พ.)

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (ก.พ.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (ก.พ.)

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (ก.พ.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ ปริมาณการส่งออก YoY (CNH) (ก.พ.)

จีนแผ่นดินใหญ่ ปริมาณการส่งออก YoY (CNH) (ก.พ.)--

ค: --

ค: --

อินโดนีเซีย ดัชนียอดค้าปลีก YoY (ม.ค.)

อินโดนีเซีย ดัชนียอดค้าปลีก YoY (ม.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ ดุลการค้า (USD) (ก.พ.)

จีนแผ่นดินใหญ่ ดุลการค้า (USD) (ก.พ.)--

ค: --

ค: --

เยอรมนี อัตราการส่งออก MoM (SA) (ม.ค.)

เยอรมนี อัตราการส่งออก MoM (SA) (ม.ค.)--

ค: --

ค: --

ฝรั่งเศส ดุลการค้า (SA) (ม.ค.)

ฝรั่งเศส ดุลการค้า (SA) (ม.ค.)--

ค: --

ค: --

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ม.ค.)

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ม.ค.)--

ค: --

ค: --

อิตาลี PPI YoY (ม.ค.)

อิตาลี PPI YoY (ม.ค.)--

ค: --

ค: --

แอฟริกาใต้ GDP YoY (ไตรมาส 4)

แอฟริกาใต้ GDP YoY (ไตรมาส 4)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (ก.พ.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (ก.พ.)--

ค: --

ค: --

เยอรมนี อัตราผลตอบแทนเฉลี่ยการประมูลSchatz 2-ปี

เยอรมนี อัตราผลตอบแทนเฉลี่ยการประมูลSchatz 2-ปี--

ค: --

ค: --

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา ยอดขายบ้านมือสองทั้งหมดประจำปี (ก.พ.)

สหรัฐอเมริกา ยอดขายบ้านมือสองทั้งหมดประจำปี (ก.พ.)--

ค: --

ค: --

สหรัฐอเมริกา รายงานยอดขายบ้านมือสอง รายปี MoM (ก.พ.)

สหรัฐอเมริกา รายงานยอดขายบ้านมือสอง รายปี MoM (ก.พ.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตในปีหน้าก๊าซธรรมชาติ EIA (มี.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตในปีหน้าก๊าซธรรมชาติ EIA (มี.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นในปีหน้าน้ำมัน EIA (มี.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นในปีหน้าน้ำมัน EIA (มี.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นประจำปีน้ำมัน EIA (มี.ค.)

สหรัฐอเมริกา การพยากรณ์การผลิตระยะสั้นประจำปีน้ำมัน EIA (มี.ค.)--

ค: --

ค: --

แนวโน้มพลังงานระยะสั้นรายเดือน EIA

แนวโน้มพลังงานระยะสั้นรายเดือน EIA สหรัฐอเมริกา อัตราผลตอบแทนการประมูลพันธบัตรรัฐบาล 3-ปี

สหรัฐอเมริกา อัตราผลตอบแทนการประมูลพันธบัตรรัฐบาล 3-ปี--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API--

ค: --

ค: --

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ YoY (ก.พ.)

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ YoY (ก.พ.)--

ค: --

ค: --

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ MoM (ก.พ.)

ญี่ปุ่น ดัชนีราคาสินค้าของวิสาหกิจในประเทศ MoM (ก.พ.)--

ค: --

ค: --

ญี่ปุ่น PPI MoM (ก.พ.)

ญี่ปุ่น PPI MoM (ก.พ.)--

ค: --

ค: --

เยอรมนี HICP Final YoY (ก.พ.)

เยอรมนี HICP Final YoY (ก.พ.)--

ค: --

ค: --

ตุรกี ดัชนียอดค้าปลีก YoY (ม.ค.)

ตุรกี ดัชนียอดค้าปลีก YoY (ม.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

อัตราผลตอบแทนของสหรัฐที่พุ่งสูงขึ้นในสัปดาห์นี้ทำให้เงินดอลลาร์แข็งค่าขึ้น แต่การฟื้นตัวที่ยืนยาวนี้จะถูกตัดสินโดยอัตราเงินเฟ้อสหรัฐฉบับหน้า ตามแบบจำลองของ Cleveland Fed Nowcast มีขอบเขตสำหรับอัตราเงินเฟ้อขาขึ้นที่น่าประหลาดใจ ซึ่งจะเป็นประโยชน์สำหรับเงินดอลลาร์ นอกเหนือจากข่าวประชาสัมพันธ์ฉบับนี้แล้ว ยังไม่มีอะไรอื่นอีกมากที่สามารถรบกวนน้ำได้ในสัปดาห์หน้า

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

เข้าสู่ระบบ

ลงทะเบียน