ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

แหล่งข่าวภายในรัฐบาลอิหร่านระบุว่า ประธานาธิบดีอิหร่านได้สั่งการอย่างเป็นทางการให้เริ่มการเจรจาเรื่องนิวเคลียร์กับสหรัฐอเมริกา ก่อนหน้านี้ โฆษกกระทรวงการต่างประเทศอิหร่านได้ออกแถลงการณ์ยืนยันว่า การเจรจาระหว่างอิหร่านและสหรัฐฯ มีแนวโน้มที่จะเริ่มต้นในอีกไม่กี่วันข้างหน้า คาดว่าการเจรจาเหล่านี้จะเข้าสู่ระดับสูง รัฐมนตรีต่างประเทศอิหร่าน อาราคชี จะพบกับผู้แทนสหรัฐฯ วิทคอฟฟ์ โดยตรง ความพยายามทางการทูตนี้จะดำเนินการอย่างเคร่งครัดภายใต้กรอบของข้อตกลงนิวเคลียร์ โดยมีเป้าหมายเพื่อยุติความขัดแย้งที่ยืดเยื้อมานาน

หอการค้าเซียรา-เซค รายงานว่า รายได้จากการส่งออกสินค้าเกษตรของอาร์เจนตินาในเดือนมกราคมมีมูลค่ารวม 1.85 พันล้านดอลลาร์สหรัฐ

ประธานาธิบดีเซเลนสกีแห่งยูเครน: เช่นเดียวกับที่ผ่านมา กองทัพรัสเซียยังคงมุ่งเน้นไปที่ 'การก่อการร้าย' ต่อระบบโลจิสติกส์ของยูเครน

โฆษกกระทรวงเศรษฐกิจเยอรมนีกล่าวว่า การจัดหาแก๊สธรรมชาติมีความมั่นคง และมีกำลังการนำเข้าเพิ่มเติม

บริษัทพลังงาน Dtek ของยูเครนระบุว่า รัสเซียโจมตีโรงงานถ่านหินแห่งหนึ่งของบริษัทในภูมิภาคดนีโปรเปโตรฟสค์เป็นครั้งที่สองในรอบ 24 ชั่วโมง

ซีอีโอของ Qatarenergy กล่าวว่า หากความต้องการก๊าซธรรมชาติเหลว (LNG) ศูนย์ข้อมูล และปัญญาประดิษฐ์ (AI) ของยุโรปเป็นไปตามที่คาดไว้ จะเกิดภาวะขาดแคลน LNG ภายในปี 2030 แทนที่จะเกิดภาวะอุปทานล้นตลาด

เจ้าหน้าที่อิสราเอล: วิทคอฟฟ์ ผู้ช่วยของทรัมป์ จะเยือนอิสราเอลเพื่อพบกับเนทันยาฮูและผู้บัญชาการทหารสูงสุดของอิสราเอล

โรมาเนียจะมีขีดความสามารถในการตรวจจับเพื่อปกป้องโครงการพลังงานในทะเลดำภายในปี 2027 - ที่ปรึกษาด้านเศรษฐกิจของประธานาธิบดี

ซีอีโอของ Intesa Sanpaolo กล่าวว่า เงินยูโรดิจิทัลจะมีความสำคัญในเชิงภูมิรัฐศาสตร์ แต่ธนาคารกลางยุโรปจะรับประกันว่าภาคธนาคารจะไม่ได้รับผลกระทบ

ผู้บริหารของ Hyundai Motor India: คาดการณ์ว่าราคาสินค้าโภคภัณฑ์ประเภทโลหะมีค่า ทองแดง และอลูมิเนียมจะพุ่งสูงขึ้น

ค่าเงินรูปีอินเดียแข็งค่าขึ้น 0.5% อยู่ที่ 91.50 ต่อดอลลาร์สหรัฐ ณ เวลา 15:30 น. ตามเวลาอินเดีย ราคาปิดก่อนหน้าอยู่ที่ 91.9825

สหรัฐอเมริกา PPIหลัก YoY (ธ.ค.)

สหรัฐอเมริกา PPIหลัก YoY (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา PPIหลัก MoM (SA) (ธ.ค.)

สหรัฐอเมริกา PPIหลัก MoM (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI MoM Final (ไม่รวมอาหาร พลังงาน และการค้า)(SA) (ธ.ค.)

สหรัฐอเมริกา PPI MoM Final (ไม่รวมอาหาร พลังงาน และการค้า)(SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ธ.ค.)

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PMI Chicago (ม.ค.)

สหรัฐอเมริกา PMI Chicago (ม.ค.)ค:--

ค: --

แคนาดา ยอดดุลงบประมาณของรัฐบาลกลาง (พ.ย.)

แคนาดา ยอดดุลงบประมาณของรัฐบาลกลาง (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI ภาคการผลิต NBS (ม.ค.)

จีนแผ่นดินใหญ่ PMI ภาคการผลิต NBS (ม.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI นอกภาคการผลิต NBS (ม.ค.)

จีนแผ่นดินใหญ่ PMI นอกภาคการผลิต NBS (ม.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI คอมโพสิต (ม.ค.)

จีนแผ่นดินใหญ่ PMI คอมโพสิต (ม.ค.)ค:--

ค: --

ค: --

เกาหลีใต้ ดุลการค้าเบื้องต้น (ม.ค.)

เกาหลีใต้ ดุลการค้าเบื้องต้น (ม.ค.)ค:--

ค: --

ญี่ปุ่น PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

ญี่ปุ่น PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)ค:--

ค: --

ค: --

เกาหลีใต้ PMI อุตสาหกรรมการผลิต IHS Markit (SA) (ม.ค.)

เกาหลีใต้ PMI อุตสาหกรรมการผลิต IHS Markit (SA) (ม.ค.)ค:--

ค: --

ค: --

อินโดนีเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

อินโดนีเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI อุตสาหกรรมการก่อสร้าง Caixin (ม.ค.)

จีนแผ่นดินใหญ่ PMI อุตสาหกรรมการก่อสร้าง Caixin (ม.ค.)ค:--

ค: --

ค: --

อินโดนีเซีย ดุลการค้า (ธ.ค.)

อินโดนีเซีย ดุลการค้า (ธ.ค.)ค:--

ค: --

ค: --

อินโดนีเซีย อัตราเงินเฟ้อ YoY (ม.ค.)

อินโดนีเซีย อัตราเงินเฟ้อ YoY (ม.ค.)ค:--

ค: --

ค: --

อินโดนีเซีย อัตราเงินเฟ้อหลัก YoY (ม.ค.)

อินโดนีเซีย อัตราเงินเฟ้อหลัก YoY (ม.ค.)ค:--

ค: --

ค: --

อินเดีย ดัชนี PMI ภาคการผลิต HSBC ขั้นสุดท้าย (ม.ค.)

อินเดีย ดัชนี PMI ภาคการผลิต HSBC ขั้นสุดท้าย (ม.ค.)ค:--

ค: --

ค: --

ออสเตรเลีย ราคาสินค้าโภคภัณฑ์ YoY (ม.ค.)

ออสเตรเลีย ราคาสินค้าโภคภัณฑ์ YoY (ม.ค.)ค:--

ค: --

ค: --

รัสเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

รัสเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)ค:--

ค: --

ค: --

ตุรกี PMI อุตสาหกรรมการผลิต (ม.ค.)

ตุรกี PMI อุตสาหกรรมการผลิต (ม.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide MoM (ม.ค.)

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide MoM (ม.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide YoY (ม.ค.)

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide YoY (ม.ค.)ค:--

ค: --

ค: --

เยอรมนี ดัชนียอดค้าปลีกที่จริง MoM (ธ.ค.)

เยอรมนี ดัชนียอดค้าปลีกที่จริง MoM (ธ.ค.)ค:--

ค: --

อิตาลี PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)

อิตาลี PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)ค:--

ค: --

ค: --

แอฟริกาใต้ PMI อุตสาหกรรมการผลิต (ม.ค.)

แอฟริกาใต้ PMI อุตสาหกรรมการผลิต (ม.ค.)ค:--

ค: --

ค: --

ยูโรโซน PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

ยูโรโซน PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)ค:--

ค: --

ค: --

บราซิล PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

บราซิล PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ--

ค: --

ค: --

แคนาดา PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)

แคนาดา PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิตสุดท้าย IHS Markit (ม.ค.)

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิตสุดท้าย IHS Markit (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีเอาต์พุต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีเอาต์พุต ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีสินค้าคงคลัง ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีสินค้าคงคลัง ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีคาสั่งซื้อใหม่อุตสาหกรรมการผลิต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีคาสั่งซื้อใหม่อุตสาหกรรมการผลิต ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิต ISM (ม.ค.)

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิต ISM (ม.ค.)--

ค: --

ค: --

เกาหลีใต้ CPI YoY (ม.ค.)

เกาหลีใต้ CPI YoY (ม.ค.)--

ค: --

ค: --

ญี่ปุ่น ฐานสกุลเงิน YoY (ปรับตามฤดูกาล) (ม.ค.)

ญี่ปุ่น ฐานสกุลเงิน YoY (ปรับตามฤดูกาล) (ม.ค.)--

ค: --

ค: --

ออสเตรเลีย ใบอนุญาตก่อสร้างทั้งหมด YoY (ธ.ค.)

ออสเตรเลีย ใบอนุญาตก่อสร้างทั้งหมด YoY (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย ใบอนุญาตก่อสร้าง MoM (SA) (ธ.ค.)

ออสเตรเลีย ใบอนุญาตก่อสร้าง MoM (SA) (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย ใบอนุญาตก่อสร้าง YoY (SA) (ธ.ค.)

ออสเตรเลีย ใบอนุญาตก่อสร้าง YoY (SA) (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย ใบอนุญาตก่อสร้างภาคเอกชน MoM (SA) (ธ.ค.)

ออสเตรเลีย ใบอนุญาตก่อสร้างภาคเอกชน MoM (SA) (ธ.ค.)--

ค: --

ค: --

ออสเตรเลีย อัตราหลัก(ดอกเบี้ยเงินกู้)O/N

ออสเตรเลีย อัตราหลัก(ดอกเบี้ยเงินกู้)O/N--

ค: --

ค: --

คำแถลงอัตราของธนาคารกลางออสเตรเลีย

คำแถลงอัตราของธนาคารกลางออสเตรเลีย ญี่ปุ่น อัตราผลตอบแทนการประมูล JGB 10-ปี

ญี่ปุ่น อัตราผลตอบแทนการประมูล JGB 10-ปี--

ค: --

ค: --

ซาอุดิอาระเบีย PMI คอมโพสิต IHS Markit (ม.ค.)

ซาอุดิอาระเบีย PMI คอมโพสิต IHS Markit (ม.ค.)--

ค: --

ค: --

ประธานธนาคารกลางออสเตรเลีย Bullock จัดงานแถลงข่าวนโยบายการเงิน

ประธานธนาคารกลางออสเตรเลีย Bullock จัดงานแถลงข่าวนโยบายการเงิน ตุรกี PPI YoY (ม.ค.)

ตุรกี PPI YoY (ม.ค.)--

ค: --

ค: --

ตุรกี CPI YoY (ม.ค.)

ตุรกี CPI YoY (ม.ค.)--

ค: --

ค: --

ตุรกี CPI YoY(ไม่รวมพลังงาน อาหาร เครื่องดื่ม ยาสูบและทองคำ) (ม.ค.)

ตุรกี CPI YoY(ไม่รวมพลังงาน อาหาร เครื่องดื่ม ยาสูบและทองคำ) (ม.ค.)--

ค: --

ค: --

ตุรกี ดุลการค้า (ม.ค.)

ตุรกี ดุลการค้า (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา ตำแหน่งงานว่างJOLTS (SA) (ธ.ค.)

สหรัฐอเมริกา ตำแหน่งงานว่างJOLTS (SA) (ธ.ค.)--

ค: --

ค: --

เม็กซิโก PMI อุตสาหกรรมการผลิต (ม.ค.)

เม็กซิโก PMI อุตสาหกรรมการผลิต (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันสำเร็จรูปรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันเบนซินรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบที่เมืองคุชชิ่งรายสัปดาห์ API--

ค: --

ค: --

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API

สหรัฐอเมริกา สต็อกน้ำมันดิบรายสัปดาห์ API--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

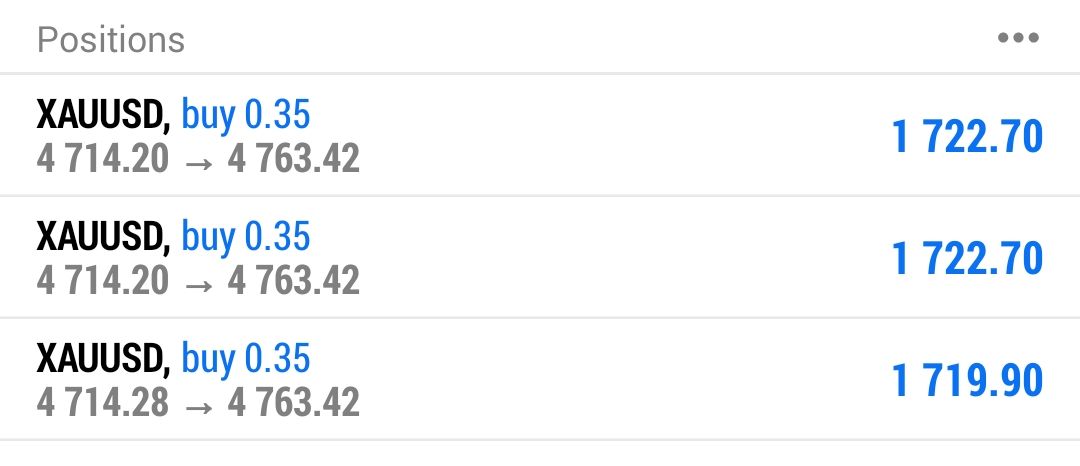

เจพีมอร์แกนปรับเพิ่มคาดการณ์ราคาทองคำเป็น 6,300 ดอลลาร์ภายในปี 2026 โดยได้รับแรงหนุนจากความต้องการจากธนาคารกลางและนักลงทุน

เจพีมอร์แกนได้ปรับเพิ่มคาดการณ์ราคาทองคำขึ้นอย่างมาก โดยตั้งเป้าหมายไว้ที่ 6,300 ดอลลาร์สหรัฐต่อออนซ์ภายในสิ้นปี 2026 การคาดการณ์ในเชิงบวกนี้ยังคงแข็งแกร่งแม้ว่าตลาดจะมีความผันผวนในช่วงที่ผ่านมา โดยได้รับการสนับสนุนจากสิ่งที่ธนาคารมองว่าเป็นความต้องการที่แข็งแกร่งและต่อเนื่องจากธนาคารกลางและนักลงทุนทั่วโลก

แม้ว่าราคาทองคำและเงินจะปรับตัวลงอย่างรุนแรงเมื่อสัปดาห์ที่แล้ว นักวิเคราะห์ของบริษัทยังคงเชื่อว่าปัจจัยพื้นฐานที่ขับเคลื่อนราคาทองคำยังคงแข็งแกร่ง พวกเขาให้เหตุผลว่า "โมเมนตัมการปรับตัวขึ้นในระยะยาวจะยังคงอยู่" โดยระบุว่าพวกเขา "มีความเชื่อมั่นอย่างแน่วแน่ในทิศทางขาขึ้นของทองคำในระยะกลาง"

ปัจจัยหลักที่อยู่เบื้องหลังการปรับเพิ่มคาดการณ์คือ การซื้อที่แข็งแกร่งเกินคาดจากภาครัฐ ธนาคารกลางซื้อทองคำประมาณ 230 ตันในไตรมาสที่สี่ของปี 2025 ส่งผลให้ยอดรวมการซื้อตลอดทั้งปีอยู่ที่ประมาณ 863 ตัน แม้ว่าราคาทองคำจะทะลุ 4,000 ดอลลาร์ต่อออนซ์แล้วก็ตาม

เจพีมอร์แกนคาดการณ์ว่าแนวโน้มนี้จะดำเนินต่อไป โดยคาดการณ์ว่าความต้องการจากธนาคารกลางจะอยู่ที่ประมาณ 800 ตันในปี 2026 ธนาคารมองว่านี่เป็นส่วนหนึ่งของการเปลี่ยนแปลงเชิงโครงสร้างไปสู่การกระจายความเสี่ยงด้านเงินสำรอง ซึ่งมีโอกาสเติบโตอีกมาก

นอกเหนือจากการซื้อโดยภาครัฐแล้ว การไหลเข้าของเงินทุนจากนักลงทุนก็เร่งตัวขึ้นเช่นกัน นักวิเคราะห์สังเกตเห็นการถือครอง ETF ที่เพิ่มขึ้นและความต้องการแท่งและเหรียญทองคำที่แข็งแกร่ง ทองคำถูกนำมาใช้ในพอร์ตการลงทุนมากขึ้นเรื่อยๆ ในฐานะเครื่องมือป้องกันความเสี่ยงจากความเสี่ยงทางเศรษฐกิจมหภาคและภูมิรัฐศาสตร์ในวงกว้าง

"ทองคำยังคงเป็นสินทรัพย์ที่มีความหลากหลายและมีประโยชน์ในการป้องกันความเสี่ยงในพอร์ตการลงทุน และความต้องการของนักลงทุนยังคงแข็งแกร่งกว่าที่เราคาดการณ์ไว้ก่อนหน้านี้" ทีมวิจัยนำโดยนักวิเคราะห์ Gregory Shearer เขียนไว้ "ขณะนี้เราคาดการณ์ว่าความต้องการจากธนาคารกลางและนักลงทุนในปีนี้จะเพียงพอที่จะผลักดันราคาทองคำให้สูงถึง 6,300 ดอลลาร์สหรัฐต่อออนซ์ภายในสิ้นปี 2026"

แม้จะยอมรับถึงอัตราการพุ่งขึ้นอย่างรวดเร็วของราคาทองคำในช่วงที่ผ่านมา นักวิเคราะห์ของเจพีมอร์แกนก็โต้แย้งข้อกังวลที่ว่าราคาทองคำกำลังสูงขึ้นจนเกินระดับที่ยั่งยืน การวิเคราะห์ของพวกเขาระบุว่าความต้องการยังคงสูงกว่าเกณฑ์ในอดีตที่จำเป็นต่อการทำให้ตลาดตึงตัว แม้ว่าราคาจะสูงขึ้นก็ตาม

"แม้ว่าอากาศจะเริ่มเบาบางลงเมื่อราคาทองคำสูงขึ้น แต่เรายังไม่ใกล้ถึงจุดที่การปรับตัวขึ้นอย่างต่อเนื่องของราคาทองคำอาจเสี่ยงต่อการพังทลายลงด้วยน้ำหนักของตัวเอง" พวกเขากล่าวเสริม

ตรงกันข้ามกับความเชื่อมั่นที่มีต่อทองคำ ธนาคารกลับแสดงมุมมองที่ระมัดระวังมากขึ้นต่อเงินหลังจากราคาเงินผันผวนอย่างมากเมื่อเร็วๆ นี้ นักวิเคราะห์ตั้งข้อสังเกตว่าเงินขาดการสนับสนุนเชิงโครงสร้างจากธนาคารกลาง ซึ่งมักทำหน้าที่เป็นผู้ซื้อทองคำเมื่อราคาตกต่ำ ทำให้เงินมีความเสี่ยงต่อ "การปรับตัวลงอย่างรุนแรงที่อาจเกิดขึ้น" ในระยะสั้นเมื่อเทียบกับทองคำ

แม้ว่าการคาดการณ์ราคาสินเงินจะมีค่าความคลาดเคลื่อนสูง แต่เจพีมอร์แกนมองว่าราคาสินเงินโดยเฉลี่ยจะอยู่ที่ระดับ 75 ถึง 80 ดอลลาร์ต่อออนซ์ นักวิเคราะห์เชื่อว่า "ไม่น่าจะสูญเสียกำไรที่ได้มาเมื่อเร็วๆ นี้ไปทั้งหมด" หลังจากที่ราคาพุ่งขึ้นอย่างรวดเร็ว ในระยะยาว ธนาคารคาดว่าราคาที่สูงขึ้นจะปรับเปลี่ยนสมดุลระหว่างอุปสงค์และอุปทานของสินเงิน ค่อยๆ ลดภาวะขาดแคลนที่ผลักดันให้ราคาสินเงินพุ่งขึ้นเมื่อเร็วๆ นี้

ราคาน้ำมันดิบเบรนท์มีแนวโน้มลดลงอย่างต่อเนื่องนับตั้งแต่แตะระดับสูงสุดที่ 140 ดอลลาร์ต่อบาร์เรลในเดือนมีนาคม 2022 จุดสูงสุดดังกล่าวเกิดจากความเสี่ยงทางภูมิรัฐศาสตร์ที่รุนแรงขึ้นหลังจากการปะทะกันระหว่างรัสเซียและยูเครน ซึ่งเริ่มคลี่คลายลงในช่วงกลางปี 2022 เมื่อตลาดปรับตัวเข้ากับเส้นทางการจัดหาใหม่และการตอบสนองเชิงนโยบาย ตั้งแต่นั้นมา ราคาน้ำมันยังคงอยู่ภายใต้แรงกดดัน สะท้อนให้เห็นถึงช่วงการปรับฐานที่ยืดเยื้อมากกว่าการล่มสลายเชิงโครงสร้างของอุปสงค์

เมื่อไม่นานมานี้ ความตึงเครียดทางภูมิรัฐศาสตร์ได้กลับมาเป็นตัวแปรสำคัญสำหรับตลาดน้ำมันอีกครั้ง เหตุการณ์การใช้ถ้อยคำรุนแรงและการแสดงท่าทีทางทหารในตะวันออกกลาง ควบคู่ไปกับการพัฒนาทางการเมืองในภูมิภาคผลิตน้ำมันที่สำคัญ เช่น ละตินอเมริกา ได้ส่งผลให้ราคาน้ำมันผันผวนเป็นระยะ แม้ว่าความเสี่ยงจากข่าวสารต่างๆ จะลดลงในช่วงไม่กี่สัปดาห์ที่ผ่านมา แต่ประวัติศาสตร์ชี้ให้เห็นว่า ช่วงเวลาแห่งความสงบที่เห็นได้ชัดเช่นนี้ มักเกิดขึ้นพร้อมกับความประมาทของตลาด ทำให้ราคาน้ำมันอ่อนไหวต่อการปรับราคาอย่างรวดเร็วหากความเสี่ยงกลับมาอีกครั้ง

ในขณะเดียวกัน การเปลี่ยนแปลงทางการเมืองในประเทศที่ร่ำรวยน้ำมัน รวมถึงการหารือเกี่ยวกับกรอบการแปรรูปและการมีส่วนร่วมของต่างชาติในสินทรัพย์ต้นน้ำ มีศักยภาพที่จะเปลี่ยนแปลงความคาดหวังด้านอุปทานในระยะกลาง การพัฒนาเหล่านี้ไม่ได้แสดงถึงสถานการณ์การหยุดชะงักในกรณีพื้นฐาน แต่จะเพิ่มความไม่แน่นอนและส่งผลให้ราคาน้ำมันมีปัจจัยทางภูมิศาสตร์การเมืองรองรับมากขึ้น ด้วยบริบทที่กว้างขึ้นเช่นนี้ จึงจำเป็นต้องกลับไปดูแผนภูมิเพื่อประเมินว่าโครงสร้างทางเทคนิคสอดคล้องกับความเสี่ยงพื้นฐานเหล่านี้หรือไม่

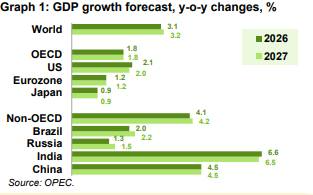

จากรายงานตลาดน้ำมันรายเดือนประจำเดือนมกราคม 2026 ของโอเปก คาดการณ์ว่าความต้องการน้ำมันทั่วโลกจะเพิ่มขึ้น 1.4 ล้านบาร์เรลต่อวันเมื่อเทียบกับปีก่อนหน้าในปี 2026 และเพิ่มขึ้นอีก 1.3 ล้านบาร์เรลต่อวันในปี 2027 โดยส่วนใหญ่ของการเติบโตมาจากประเทศนอกกลุ่ม OECD โดยเฉพาะอย่างยิ่งในเอเชีย การเติบโตของความต้องการในกลุ่มประเทศ OECD ยังคงอยู่ในระดับปานกลาง ในขณะที่ความต้องการในกลุ่มประเทศนอก OECD คาดว่าจะขยายตัวประมาณ 1.2 ล้านบาร์เรลต่อวันต่อปี ซึ่งเน้นย้ำถึงความสำคัญอย่างต่อเนื่องของตลาดเกิดใหม่ในการสนับสนุนการบริโภคทั่วโลก

กราฟ 1: การคาดการณ์การเติบโตของ GDP การเปลี่ยนแปลงเมื่อเทียบกับปีก่อน (%)

กราฟ 1: การคาดการณ์การเติบโตของ GDP การเปลี่ยนแปลงเมื่อเทียบกับปีก่อน (%)ในด้านอุปทาน คาดว่าการผลิตของเหลวที่ไม่ใช่ DoC จะเติบโตประมาณ 0.6 ล้านบาร์เรลต่อวันในปี 2026 และอีกครั้งในปี 2027 ซึ่งเป็นอัตราที่สอดคล้องกับการเติบโตของอุปสงค์ แต่เหลือช่องว่างน้อยสำหรับการหยุดชะงักที่ไม่ได้วางแผนไว้ ในขณะเดียวกัน การผลิตน้ำมันดิบของประเทศสมาชิก OPEC ลดลงเมื่อเทียบกับเดือนก่อนหน้าในเดือนธันวาคม และปริมาณสำรองทั่วโลก แม้ว่าจะฟื้นตัว แต่ก็ยังคงต่ำกว่าค่าเฉลี่ยในระยะยาวในอดีต ที่สำคัญคือ เส้นโค้งราคาล่วงหน้าของดัชนีราคาหลักๆ ยังคงมีการซื้อขายในภาวะ Backwardation ซึ่งบ่งชี้ว่าสภาวะตลาดจริงยังคงตึงตัวมากกว่าที่ราคาฟิวเจอร์สเพียงอย่างเดียวอาจบ่งชี้

ความสมดุลระหว่างการเติบโตของอุปสงค์ที่คงที่และกำลังการผลิตส่วนเกินที่จำกัดนี้ ถือเป็นรากฐานทางเศรษฐกิจมหภาคที่สนับสนุนการฟื้นตัวของราคาในระยะกลาง หากมีการยืนยันทางเทคนิคเกิดขึ้นจริง

จากมุมมองทางเทคนิค ราคาเบรนท์ได้ทะลุออกจากโครงสร้างการปรับฐานที่ยืดเยื้อมานาน การเคลื่อนไหวของราคาบ่งชี้ว่าตลาดได้เสร็จสิ้นการปรับฐานหลายช่วง โดยก่อตัวเป็นรูปสามเหลี่ยมขาลง ซึ่งสอดคล้องกับรูปแบบการปรับฐาน ABCDE โครงสร้างนี้มักเกิดขึ้นก่อนการกลับตัวของแนวโน้ม เมื่อมาพร้อมกับการป้องกันระดับแนวรับสำคัญอย่างเด็ดขาด

กราฟแสดงให้เห็นว่า 58.7 ดอลลาร์เป็นโซนสำคัญ ซึ่งทำหน้าที่เป็นทั้งแนวรับแบบไดนามิกและแบบคงที่ ระดับนี้รับแรงขายมาหลายครั้งแล้ว ซึ่งตอกย้ำความสำคัญของระดับนี้ในฐานะพื้นที่ความต้องการระยะยาว

การวิเคราะห์ทางเทคนิคของกราฟราคาน้ำมันดิบเบรนท์ (UKOIL) รายสัปดาห์ ระบุโครงสร้างการปรับฐาน ABCDE ที่เสร็จสมบูรณ์แล้ว และการป้องกันระดับความต้องการระยะยาวที่ 58.7 ดอลลาร์ได้สำเร็จ

การวิเคราะห์ทางเทคนิคของกราฟราคาน้ำมันดิบเบรนท์ (UKOIL) รายสัปดาห์ ระบุโครงสร้างการปรับฐาน ABCDE ที่เสร็จสมบูรณ์แล้ว และการป้องกันระดับความต้องการระยะยาวที่ 58.7 ดอลลาร์ได้สำเร็จระดับ Fibonacci retracement ยืนยันโครงสร้างตลาดปัจจุบันได้ดียิ่งขึ้น แนวต้านสำคัญที่ 77.5 ดอลลาร์ 82 ดอลลาร์ และ 88 ดอลลาร์ สอดคล้องกับระดับ retracement สำคัญที่ได้มาจากแรงกระตุ้นและการปรับตัวลงก่อนหน้านี้ แต่ละระดับเหล่านี้แสดงถึงจุดตรวจสอบทางเทคนิคที่สำคัญ โดยการทะลุผ่านระดับหนึ่งจะเปิดทางไปสู่ระดับถัดไป

การบรรจบกันระหว่างระดับฟิโบนาชี่และการเคลื่อนไหวของราคาในอดีตช่วยเสริมความน่าเชื่อถือของโซนแนวต้านเหล่านี้ และสนับสนุนสถานการณ์การปรับตัวขึ้นทีละขั้นมากกว่าการเคลื่อนไหวขึ้นอย่างรวดเร็วในทันที

การวิเคราะห์ทางเทคนิคของราคาน้ำมันดิบเบรนท์ (UKOIL) แผนภูมิ 3 มิติ แสดงจุดบรรจบกันของแนวต้านในช่องทางขาลงและระดับการย้อนกลับของฟิโบนาชี่ที่สำคัญ

การวิเคราะห์ทางเทคนิคของราคาน้ำมันดิบเบรนท์ (UKOIL) แผนภูมิ 3 มิติ แสดงจุดบรรจบกันของแนวต้านในช่องทางขาลงและระดับการย้อนกลับของฟิโบนาชี่ที่สำคัญการยืนยันที่แม่นยำยิ่งขึ้นเกี่ยวกับการกลับตัวของแนวโน้มอยู่ที่การก่อตัวของรูปแบบ Double Bottom ผู้ขายล้มเหลวสองครั้งในการผลักดันราคาน้ำมันเบรนท์ให้ต่ำกว่าแนวรับที่ 58.7 ดอลลาร์อย่างเด็ดขาด ซึ่งบ่งชี้ว่าแรงขายเริ่มหมดลงแล้ว การดีดตัวขึ้นครั้งแรกเกิดขึ้นใกล้ระดับ Fibonacci retracement 0.5 ซึ่งเพิ่มน้ำหนักทางเทคนิคให้กับรูปแบบนี้

หากโครงสร้างนี้เสร็จสมบูรณ์ตามที่คาดการณ์ไว้ การเคลื่อนไหวที่วัดได้จะมุ่งเป้าไปที่บริเวณ 95–95.7 ดอลลาร์ โซนนี้แสดงถึงเป้าหมายทางเทคนิคหลักของการก่อตัว และสอดคล้องกับสถานการณ์การปรับราคาในวงกว้าง ซึ่งความเสี่ยงทางภูมิรัฐศาสตร์และดุลยภาพทางกายภาพที่ตึงตัวเริ่มกลับมามีบทบาทอีกครั้ง

การวิเคราะห์ทางเทคนิคเกี่ยวกับการกลับตัวแบบ Double Bottom ที่อาจเกิดขึ้นในน้ำมันดิบเบรนท์ (UKOIL) โดยมีเป้าหมายที่โซน 95–95.7 ดอลลาร์ หลังจากที่ราคาสามารถรักษาระดับแนวรับระยะยาวที่ 58.7 ดอลลาร์ไว้ได้สำเร็จ

การวิเคราะห์ทางเทคนิคเกี่ยวกับการกลับตัวแบบ Double Bottom ที่อาจเกิดขึ้นในน้ำมันดิบเบรนท์ (UKOIL) โดยมีเป้าหมายที่โซน 95–95.7 ดอลลาร์ หลังจากที่ราคาสามารถรักษาระดับแนวรับระยะยาวที่ 58.7 ดอลลาร์ไว้ได้สำเร็จแม้ว่าแนวโน้มจะดูดี แต่ก็ยังมีระดับแนวต้านสำคัญหลายจุดที่ยังคงมีผลอยู่:

หากไม่สามารถทะลุผ่านระดับเหล่านี้ได้ นั่นหมายถึงการทรงตัวในระยะยาวมากกว่าการกลับตัวของแนวโน้มอย่างชัดเจน

การวิเคราะห์ทางเทคนิคของราคาน้ำมันดิบเบรนท์ (UKOIL) ระบุถึงแนวต้านสำคัญที่ 72.5 ดอลลาร์ 77 ดอลลาร์ และ 86.5 ดอลลาร์ ซึ่งจะต้องทะลุผ่านให้ได้เพื่อยืนยันการกลับตัวของแนวโน้มอย่างเต็มรูปแบบไปสู่ 95 ดอลลาร์

การวิเคราะห์ทางเทคนิคของราคาน้ำมันดิบเบรนท์ (UKOIL) ระบุถึงแนวต้านสำคัญที่ 72.5 ดอลลาร์ 77 ดอลลาร์ และ 86.5 ดอลลาร์ ซึ่งจะต้องทะลุผ่านให้ได้เพื่อยืนยันการกลับตัวของแนวโน้มอย่างเต็มรูปแบบไปสู่ 95 ดอลลาร์โดยรวมแล้ว โครงสร้างทางเทคนิคของราคาน้ำมันดิบเบรนท์สนับสนุนอย่างยิ่งว่าช่วงการปรับฐานได้สิ้นสุดลงแล้ว และเป็นช่วงเริ่มต้นของการกลับตัวของแนวโน้ม การรักษาระดับแนวรับระยะยาวซ้ำแล้วซ้ำเล่า การสอดคล้องกับระดับฟิโบนาชี่ และรูปแบบฐานคู่ที่กำลังเกิดขึ้น ล้วนชี้ให้เห็นว่าตลาดกำลังเตรียมพร้อมสำหรับการค้นหาระดับราคาที่สูงขึ้น

แม้ว่าจะไม่มีกรอบทางเทคนิคใดที่สมบูรณ์แบบ แต่สถานการณ์ปัจจุบันบ่งชี้ว่ามีโอกาสสูงที่ราคาจะปรับตัวขึ้นต่อไป ตราบใดที่แนวรับสำคัญยังคงอยู่ นักลงทุนควรให้ความสำคัญกับการยืนยันราคาผ่านการทะลุแนวต้าน โดยความเสี่ยงทางภูมิรัฐศาสตร์อาจเป็นตัวเร่งให้ราคาปรับตัวขึ้นมากกว่าเป็นปัจจัยหลัก

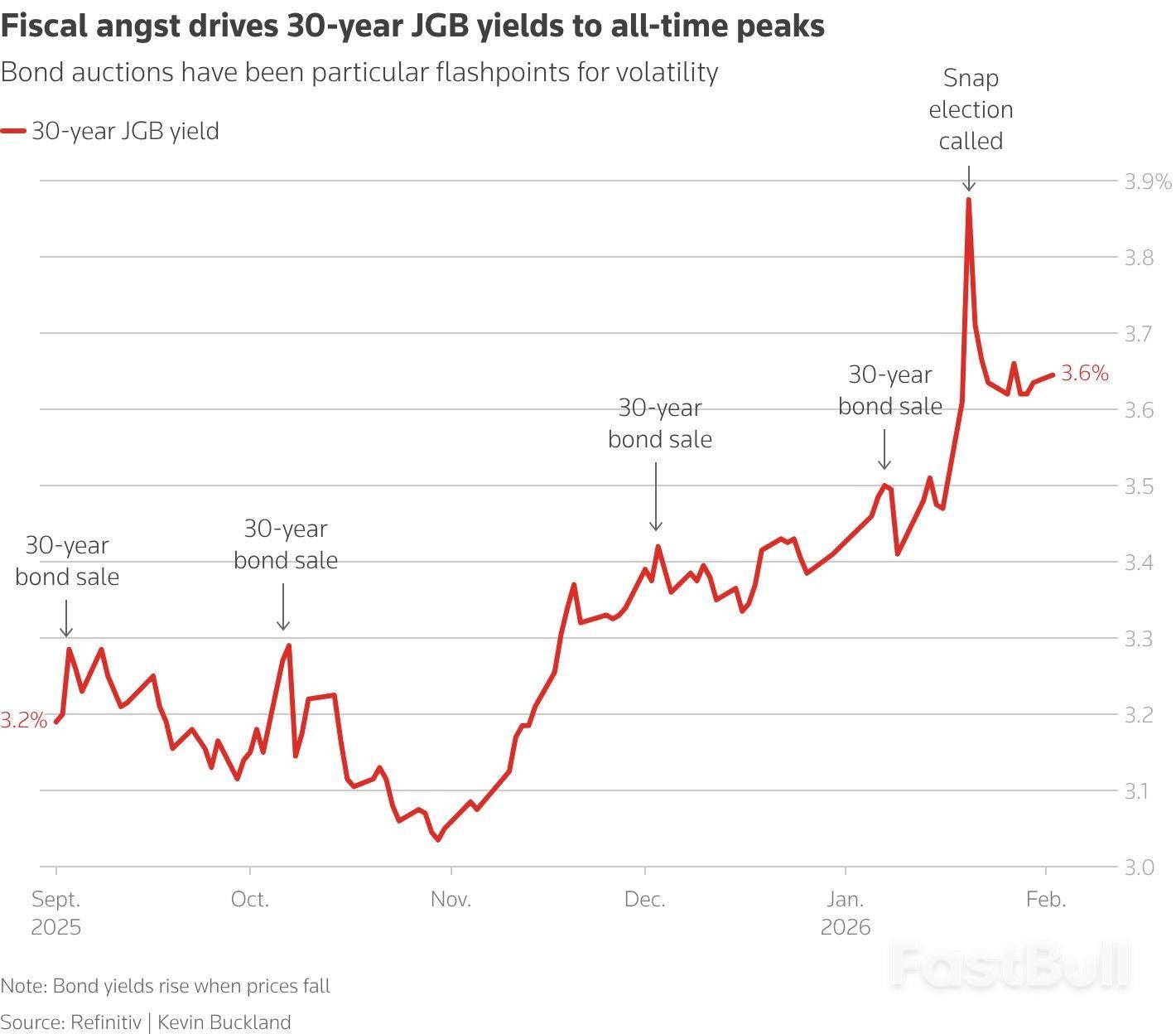

นายกรัฐมนตรีซานาเอะ ทาคาอิจิของญี่ปุ่นหวังพึ่งชัยชนะอย่างเด็ดขาดในการเลือกตั้งสุดสัปดาห์นี้ เพื่อให้ได้มาซึ่งอำนาจในการดำเนินนโยบายการคลังแบบขยายตัว แต่ก่อนที่ผู้มีสิทธิเลือกตั้งจะไปลงคะแนนเสียง เธอต้องเผชิญกับการทดสอบครั้งสำคัญจากตลาดการเงิน

ในวันพฤหัสบดีนี้ กระทรวงการคลังของญี่ปุ่นจะเปิดประมูลพันธบัตรรัฐบาลอายุ 30 ปี มูลค่าประมาณ 700 พันล้านเยน (4.5 พันล้านดอลลาร์สหรัฐ) การขายครั้งนี้ถูกจับตามองอย่างใกล้ชิดในฐานะตัวชี้วัดความเชื่อมั่นของนักลงทุนต่อแนวนโยบายเศรษฐกิจของทาคาอิจิ ซึ่งก่อให้เกิดความกังวลเกี่ยวกับภาระหนี้สินมหาศาลของประเทศอยู่แล้ว

พันธบัตรรัฐบาลอายุ 30 ปีกลายเป็นจุดกดดันสำคัญสำหรับนักลงทุนที่กังวลเกี่ยวกับการที่ญี่ปุ่นผ่อนคลายวินัยทางการคลัง พันธบัตรอายุ 30 ปีนี้ร่วงลงอย่างหนักเมื่อเดือนที่แล้วหลังจากที่ทาคาอิจิให้คำมั่นว่าจะระงับภาษีบริโภคอาหาร ซึ่งสร้างความตื่นตระหนกให้กับตลาด

การประมูลพันธบัตรได้กลายเป็นจุดเริ่มต้นของความวิตกกังวลของนักลงทุนเกี่ยวกับสถานะทางการเงินของญี่ปุ่นมาแล้วหลายครั้ง โดยญี่ปุ่นมีหนี้สาธารณะสูงถึง 230% ของ GDP ซึ่งเป็นอัตราส่วนหนี้สาธารณะที่สูงที่สุดในกลุ่มประเทศพัฒนาแล้ว

ความกังวลนี้เห็นได้ชัดเจนในการประมูลครั้งล่าสุด ในการประมูลพันธบัตรอายุ 30 ปี 4 ครั้งจาก 5 ครั้งที่ผ่านมา อัตราผลตอบแทนพุ่งสูงขึ้นทำสถิติสูงสุดใหม่ทั้งก่อนหรือทันทีหลังจากประกาศผล

ตลาดหุ้นมีปฏิกิริยารุนแรง โดยเฉพาะอย่างยิ่งหลังจากที่ทาคาอิจิ ซึ่งเป็นที่รู้จักในฐานะผู้สนับสนุนนโยบายการคลังแบบผ่อนปรนและปฏิบัติตามนโยบาย "อาเบะโนมิกส์" ของอดีตนายกรัฐมนตรีชินโซ อาเบะ ได้รับเลือกเป็นหัวหน้าพรรคเสรีประชาธิปไตย การเทขายหุ้นครั้งใหญ่เมื่อวันที่ 7 ตุลาคม เพียงสามวันหลังจากที่เธอได้รับตำแหน่งหัวหน้าพรรค สะท้อนให้เห็นถึงความกังวลของนักลงทุน

การขายพันธบัตรครั้งนี้ถือเป็นครั้งแรกนับตั้งแต่ทาคาอิจิประกาศจัดการเลือกตั้งก่อนกำหนดเมื่อวันที่ 19 มกราคม เนื่องจากผลสำรวจความคิดเห็นในหนังสือพิมพ์ล่าสุดชี้ว่าพรรค LDP ของเธอมีโอกาสชนะอย่างถล่มทลาย ตลาดพันธบัตรจึงอยู่ในภาวะตึงเครียด การประมูลพันธบัตรอายุ 10 ปีในวันอังคารที่ผ่านมาจะเป็นสัญญาณเบื้องต้นของความต้องการของนักลงทุน แม้ว่าพันธบัตรอายุ 10 ปีมักจะมีเสถียรภาพมากกว่าเนื่องจากมีสภาพคล่องสูงกว่าก็ตาม

โชกิ โอโมริ หัวหน้านักวางกลยุทธ์ของบริษัทหลักทรัพย์มิซูโฮ กล่าวว่า การประมูลในวันพฤหัสบดีเป็นตัวชี้วัดที่สำคัญ "การประมูลครั้งนี้เปรียบเสมือนการลงประชามติว่านักลงทุนรู้สึกอย่างไรเกี่ยวกับความเสี่ยงทางการคลังจากการเลือกตั้ง" เขากล่าว

โอโมริคาดการณ์ว่าตลาดจะอยู่ในภาวะระมัดระวังและอุปสงค์อาจอ่อนแอ “ผมคิดว่าอุปสงค์ในการประมูลน่าจะอ่อนแอ เพราะนักลงทุนจะระมัดระวัง และพวกเขาก็มีสิทธิ์ที่จะระมัดระวัง” เขากล่าว พร้อมเสริมว่าอัตราผลตอบแทนอาจพุ่งสูงขึ้นหลังจากนั้น

ความกังวลเหล่านี้สะท้อนให้เห็นในค่าพรีเมียมระยะยาว ซึ่งเป็นค่าชดเชยพิเศษที่นักลงทุนเรียกร้องสำหรับความเสี่ยงในการถือครองพันธบัตรในระยะยาว โอโมริคำนวณค่าพรีเมียมระยะยาว 30 ปีไว้ที่ 2.8 เปอร์เซ็นต์ ซึ่งเขาเรียกว่า "สูงกว่ามาก" เมื่อเทียบกับ 1.6 เปอร์เซ็นต์สำหรับพันธบัตรรัฐบาลอายุ 10 ปี

อัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่น (JGB) อายุ 30 ปี ซึ่งเป็นเกณฑ์มาตรฐาน อยู่ที่ 3.63% เมื่อวันจันทร์ หลังจากแตะระดับสูงสุดเป็นประวัติการณ์ที่ 3.46% เมื่อวันที่ 20 มกราคม อัตราผลตอบแทนยังคงสูงกว่าระดับเมื่อต้นเดือนตุลาคมประมาณครึ่งเปอร์เซ็นต์

แม้ว่าตลาดพันธบัตรรัฐบาลญี่ปุ่นส่วนใหญ่จะได้รับเงินทุนจากนักลงทุนในประเทศ แต่บทบาทของบัญชีต่างประเทศกำลังเติบโตขึ้น โดยเฉพาะอย่างยิ่งในพันธบัตรระยะยาวที่สุด การเปลี่ยนแปลงนี้กำลังเพิ่มความผันผวนในตลาดที่เคยสงบสุขมาโดยตลอด นักลงทุนต่างชาติ ซึ่งส่วนใหญ่เป็นกองทุนเฮดจ์ฟันด์ มีสัดส่วนการซื้อขายพันธบัตรรัฐบาลญี่ปุ่นระยะยาวพิเศษประมาณ 46% ในเดือนธันวาคม ซึ่งเพิ่มขึ้นอย่างมีนัยสำคัญจาก 13% ในปีก่อนหน้า

คริส สคิคลูนา หัวหน้าฝ่ายวิจัยของไดวา แคปิตอล มาร์เก็ตส์ ยุโรป เรียกนักลงทุนกลุ่มนี้ว่า "นักลงทุนเงินเร็ว" มากกว่า "นักลงทุนเงินจริง" เขาตั้งข้อสังเกตว่า การที่ราคาพันธบัตรลดลงอย่างต่อเนื่อง ทำให้นักลงทุนแบบซื้อแล้วถือระยะยาวของญี่ปุ่น เช่น บริษัทประกันชีวิตและกองทุนบำเหน็จบำนาญ ต้องรอดูสถานการณ์อยู่เฉยๆ

"เมื่อคุณได้เห็นความผันผวนอย่างมากเช่นนี้ คุณคงไม่อยากเป็นคนที่พยายามจะคว้ามีดที่กำลังตกลงมา" สิคลูนากล่าว

(1 ดอลลาร์สหรัฐ = 154.8600 เยน)

โลหะมีค่าร่วงลงอย่างต่อเนื่องจากวันศุกร์ โดยราคาทองคำสปอตลดลงมากถึง 10% ในเช้าวันจันทร์ ขณะที่ราคาสินเงินร่วงลงมากถึง 16% หลังจากที่ลดลงมากที่สุดในระหว่างวันศุกร์ ซึ่งเป็นการลดลงมากที่สุดเป็นประวัติการณ์

การเทขายอย่างรุนแรงในวันศุกร์เกิดขึ้นหลังจากมีข่าวว่าประธานาธิบดีโดนัลด์ ทรัมป์ แห่งสหรัฐฯ ตั้งใจจะเสนอชื่อเควิน วอร์ช เป็นประธานธนาคารกลางสหรัฐฯ คนต่อไป ซึ่งเป็นพัฒนาการที่หนุนค่าเงินดอลลาร์สหรัฐฯ และตอกย้ำความคาดหวังว่าธนาคารกลางสหรัฐฯ จะมีนโยบายที่เข้มงวดมากขึ้น แม้ว่าการปรับฐานจะเป็นสิ่งที่ควรเกิดขึ้นหลังจากที่ราคาพุ่งขึ้นอย่างมาก แต่ขนาดของการลดลงในวันศุกร์นั้นเกินกว่าที่หลายคนคาดการณ์ไว้มาก

ข้อมูลจาก ETF ชี้ให้เห็นถึงความระมัดระวังของนักลงทุนที่ยังคงดำเนินต่อไป ปริมาณการถือครอง ETF เงินโดยรวมลดลงติดต่อกันเป็นวันที่ 7 โดยลดลง 3.5 ล้านออนซ์ เหลือ 823.8 ล้านออนซ์ ณ วันที่ 30 มกราคม และยอดเงินไหลออกสุทธิในเดือนมกราคมอยู่ที่ 39.9 ล้านออนซ์ ซึ่งทำให้ปริมาณการถือครองลดลงสู่ระดับต่ำสุดนับตั้งแต่เดือนพฤศจิกายน 2025

ทิศทางราคาในระยะสั้นจะขึ้นอยู่กับปริมาณการซื้อคืนจากนักลงทุนชาวจีนหลังจากการปรับตัวลงในวันศุกร์ ดัชนีเซี่ยงไฮ้เปิดตลาดอ่อนตัวลงอีกครั้งในวันนี้ แม้ว่าราคายังคงซื้อขายในระดับสูงกว่าตลาดต่างประเทศก็ตาม ด้วยความผันผวนที่เพิ่มสูงขึ้นและเทศกาลตรุษจีนที่กำลังจะมาถึง นักลงทุนมีแนวโน้มที่จะลดสถานะและลดความเสี่ยงลง ในขณะเดียวกัน CME Group จะเพิ่มข้อกำหนดมาร์จินสำหรับสัญญาซื้อขายล่วงหน้าทองคำและเงินในตลาด COMEX – เพิ่มขึ้นเป็น 8-8.8% สำหรับทองคำและ 15-16.5% สำหรับเงิน – หลังจากที่ทั้งสองตลาดประสบกับการลดลงที่รุนแรงที่สุดในรอบหลายทศวรรษ

ข้อมูลของ CFTC แสดงให้เห็นถึงความสนใจในการเก็งกำไรในโลหะมีค่าที่ลดลง สถานะซื้อสุทธิของกองทุนรวมในทองคำ COMEX ลดลง 17,741 ล็อตในสัปดาห์ที่ผ่านมา เหลือ 121,421 ล็อต โดยมีสาเหตุมาจากการลดลงของสถานะซื้อรวม นอกจากนี้ นักเก็งกำไรยังลดสถานะซื้อสุทธิในเงินลง 4,032 ล็อต ซึ่งเป็นการลดลงรายสัปดาห์ครั้งที่สาม ส่งผลให้สถานะการซื้อขายลดลงสู่ระดับต่ำสุดนับตั้งแต่เดือนกุมภาพันธ์ 2024

โดยรวมแล้ว ความผันผวนของโลหะมีค่ามีแนวโน้มที่จะยังคงอยู่ในระดับสูงในระยะสั้น สำหรับทองคำและเงิน ความไม่แน่นอนในระดับมหภาค ความคาดหวังเกี่ยวกับอัตราดอกเบี้ยที่แท้จริง และทิศทางของดอลลาร์สหรัฐ จะยังคงเป็นปัจจัยหลักที่ส่งผลต่อความเชื่อมั่น

ราคาน้ำมันปรับตัวลดลงอีกครั้งในเช้าวันนี้ โดยทั้งน้ำมันดิบ ICE Brent และ NYMEX WTI ร่วงลงมากกว่า 5% ในช่วงต้นของการซื้อขาย การเทขายเกิดขึ้นหลังจากมีรายงานเกี่ยวกับการเจรจาครั้งใหม่ระหว่างสหรัฐฯ และอิหร่าน ซึ่งเพิ่มความเป็นไปได้ที่จะบรรลุข้อตกลงและลดความเสี่ยงทางภูมิรัฐศาสตร์ลง การปรับฐานในวงกว้างของตลาดการเงินยิ่งเสริมแรงผลักดันให้ราคาน้ำมันลดลง

ในช่วงสุดสัปดาห์ที่ผ่านมา กลุ่ม OPEC+ ยืนยันการระงับการเพิ่มปริมาณการผลิตไปจนถึงเดือนมีนาคม ซึ่งเป็นการสิ้นสุดการระงับเป็นเวลาสามเดือนตามที่ตกลงกันไว้ครั้งแรกในเดือนพฤศจิกายน สมาชิกหลักแปดประเทศ นำโดยซาอุดีอาระเบียและรัสเซีย ยืนยันการขยายเวลาดังกล่าว แม้ว่าราคาน้ำมันจะปรับตัวสูงขึ้นเมื่อเร็วๆ นี้ก็ตาม อย่างไรก็ตาม กลุ่มดังกล่าวไม่ได้ให้คำแนะนำใดๆ เกี่ยวกับนโยบายหลังจากไตรมาสแรก ก่อนการประชุมครั้งต่อไปในวันที่ 1 มีนาคม

กิจกรรมการขุดเจาะน้ำมันในสหรัฐฯ ยังคงซบเซา ข้อมูลจาก Baker Hughes แสดงให้เห็นว่าจำนวนแท่นขุดเจาะน้ำมันในสหรัฐฯ ยังคงอยู่ที่ 411 แท่นเท่าเดิมเมื่อสัปดาห์ที่แล้ว โดยราคาน้ำมันที่อ่อนตัวยังคงส่งผลกระทบต่อการลงทุน จำนวนแท่นขุดเจาะทั้งหมด (น้ำมัน + ก๊าซ) เพิ่มขึ้นเล็กน้อยเป็น 546 แท่น แต่ยังคงต่ำกว่าระดับเมื่อปีที่แล้วถึง 36 แท่น ความคาดหวังว่าจะเกิดส่วนเกินจำนวนมากในปีนี้บ่งชี้ว่าการเติบโตของผลผลิตน้ำมันดิบของสหรัฐฯ จะยังคงถูกจำกัดไปจนถึงปี 2026

การวางตำแหน่งเชิงเก็งกำไรแสดงให้เห็นว่า ความตึงเครียดทางภูมิรัฐศาสตร์เมื่อเร็วๆ นี้กระตุ้นให้เกิดการซื้อเพิ่มขึ้นก่อนที่ราคาจะปรับตัวลงในวันนี้ ผู้จัดการกองทุนเพิ่มสถานะซื้อสุทธิใน ICE Brent จำนวน 29,947 ล็อตในสัปดาห์ที่แล้ว ซึ่งเป็นสถานะซื้อที่มากที่สุดนับตั้งแต่เดือนกันยายน 2025 สถานะซื้อสุทธิใน NYMEX WTI ก็เพิ่มขึ้นเป็นสัปดาห์ที่แปดติดต่อกัน เพิ่มขึ้น 9,557 ล็อต สู่ระดับที่แข็งแกร่งที่สุดนับตั้งแต่เดือนสิงหาคม 2025 โดยได้รับการสนับสนุนส่วนหนึ่งจากสภาพอากาศหนาวจัดที่ส่งผลกระทบต่อการดำเนินงานของโรงกลั่นตามแนวชายฝั่งอ่าวเม็กซิโกของสหรัฐฯ

ในส่วนของก๊าซธรรมชาติ สัญญาซื้อขายล่วงหน้า NYMEX Henry Hub ร่วงลงมาอยู่ที่ 3.62 ดอลลาร์/MMBtu (-17% เมื่อเทียบกับวันก่อนหน้า) ในเช้าวันนี้ เนื่องจากพยากรณ์อากาศบอกว่าอากาศจะอบอุ่นขึ้น ทำให้กำไรที่ได้จากสภาพอากาศเมื่อสัปดาห์ที่แล้วหายไป อุณหภูมิที่สูงกว่าปกติในหลายพื้นที่ของสหรัฐฯ คาดว่าจะส่งผลกระทบต่อความต้องการใช้ก๊าซ ข้อมูลล่าสุดจาก EIA แสดงให้เห็นว่ามีการดึงก๊าซออกจากคลังเก็บ 242 พันล้านลูกบาศก์ฟุต ซึ่งสูงกว่าค่าเฉลี่ย 5 ปีที่ 208 พันล้านลูกบาศก์ฟุต ปริมาณก๊าซในคลังเก็บอยู่ที่ 2.823 ล้านล้านลูกบาศก์ฟุต ณ วันที่ 23 มกราคม สูงกว่าค่าเฉลี่ย 5 ปีประมาณ 5.3%

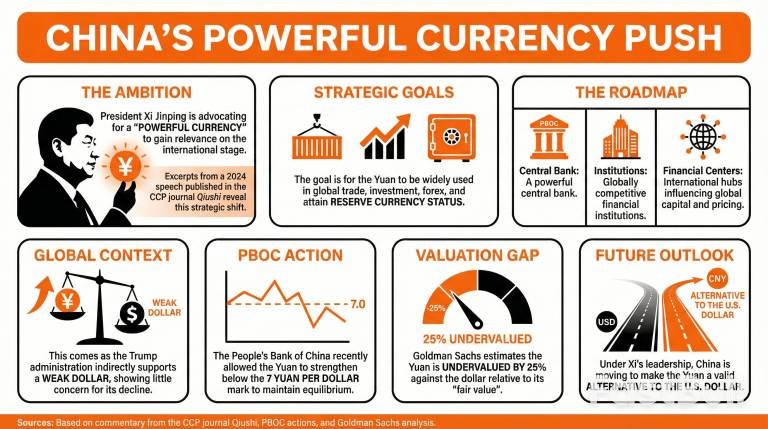

จีนกำลังส่งสัญญาณถึงกลยุทธ์ใหม่ที่แข็งกร้าวมากขึ้นในเวทีสกุลเงินโลก จากบทความในวารสารQiushiซึ่งเป็นวารสารทางการของพรรคคอมมิวนิสต์จีน ระบุว่า ประธานาธิบดีสี จิ้นผิง กำลังผลักดันให้ประเทศสร้าง "สกุลเงินที่ทรงพลัง" เพื่อเสริมสร้างสถานะในเวทีระหว่างประเทศ

ข้อความบางส่วนจากสุนทรพจน์เมื่อปี 2024 ที่กล่าวต่อเจ้าหน้าที่ระดับสูงของพรรคเผยให้เห็นเป้าหมายที่ชัดเจน สี จิ้นผิงกล่าวว่า จีนต้องการสกุลเงินที่ "ใช้กันอย่างแพร่หลายในการค้าระหว่างประเทศ การลงทุน และตลาดแลกเปลี่ยนเงินตราต่างประเทศ และมีสถานะเป็นสกุลเงินสำรอง"

เพื่อให้บรรลุเป้าหมายนี้ สี จิ้นผิง ได้วางแผนยุทธศาสตร์ที่ประกอบด้วยองค์ประกอบหลักสามประการ:

• ธนาคารกลางที่มีอำนาจมาก

• สถาบันการเงินที่มีความสามารถในการแข่งขันระดับโลก

• ศูนย์กลางทางการเงินระหว่างประเทศที่มีศักยภาพในการดึงดูดเงินทุนจากทั่วโลกและมีอิทธิพลต่อการกำหนดราคาของสินทรัพย์ทั่วโลก

การที่จีนแสดงเจตจำนงเกี่ยวกับค่าเงินในครั้งนี้ เกิดขึ้นในจังหวะที่สำคัญทางยุทธศาสตร์ รัฐบาลทรัมป์แสดงความกังวลเพียงเล็กน้อยต่อการอ่อนค่าของดอลลาร์สหรัฐ ซึ่งเท่ากับเป็นการสนับสนุนสภาพแวดล้อมที่ดอลลาร์อ่อนค่าลง

เพื่อเป็นการตอบสนอง ธนาคารกลางแห่งประเทศจีน (PBOC) จึงอนุญาตให้เงินหยวนแข็งค่าขึ้น โดยอ่อนค่าลงต่ำกว่าระดับสำคัญที่ 7 หยวนต่อดอลลาร์ การเคลื่อนไหวนี้ถูกมองว่าเป็น langkah ที่ระมัดระวังเพื่อปล่อยให้เงินหยวนแข็งค่าขึ้นในขณะที่ดอลลาร์อ่อนค่าลง เพื่อรักษาสมดุลสัมพัทธ์

นักวิเคราะห์หลายคนโต้แย้งว่าเงินหยวนยังคงมีมูลค่าต่ำกว่าความเป็นจริงอย่างมากเมื่อเทียบกับดอลลาร์สหรัฐ ตัวอย่างเช่น โกลด์แมน แซคส์ ประเมินความไม่สมดุลนี้ไว้ที่ 25% ซึ่งบ่งชี้ว่าเงินหยวนจะต้องแข็งค่าขึ้นในระดับนั้นเพื่อสะท้อน "มูลค่าที่เหมาะสม" ในระดับสากล อย่างไรก็ตาม จีนยังไม่ได้ดำเนินการอย่างรวดเร็วเพื่อลดช่องว่างนี้

แม้ว่าอัตราการแข็งค่าของเงินหยวนในระยะสั้นยังคงไม่แน่นอน แต่ทิศทางเชิงกลยุทธ์ในระยะยาวนั้นชัดเจน ภายใต้การนำของสี จิ้นผิง จีนกำลังดำเนินการอย่างเป็นระบบเพื่อวางตำแหน่งเงินหยวนให้เป็นทางเลือกที่น่าเชื่อถือแทนดอลลาร์สหรัฐในระบบการเงินโลก

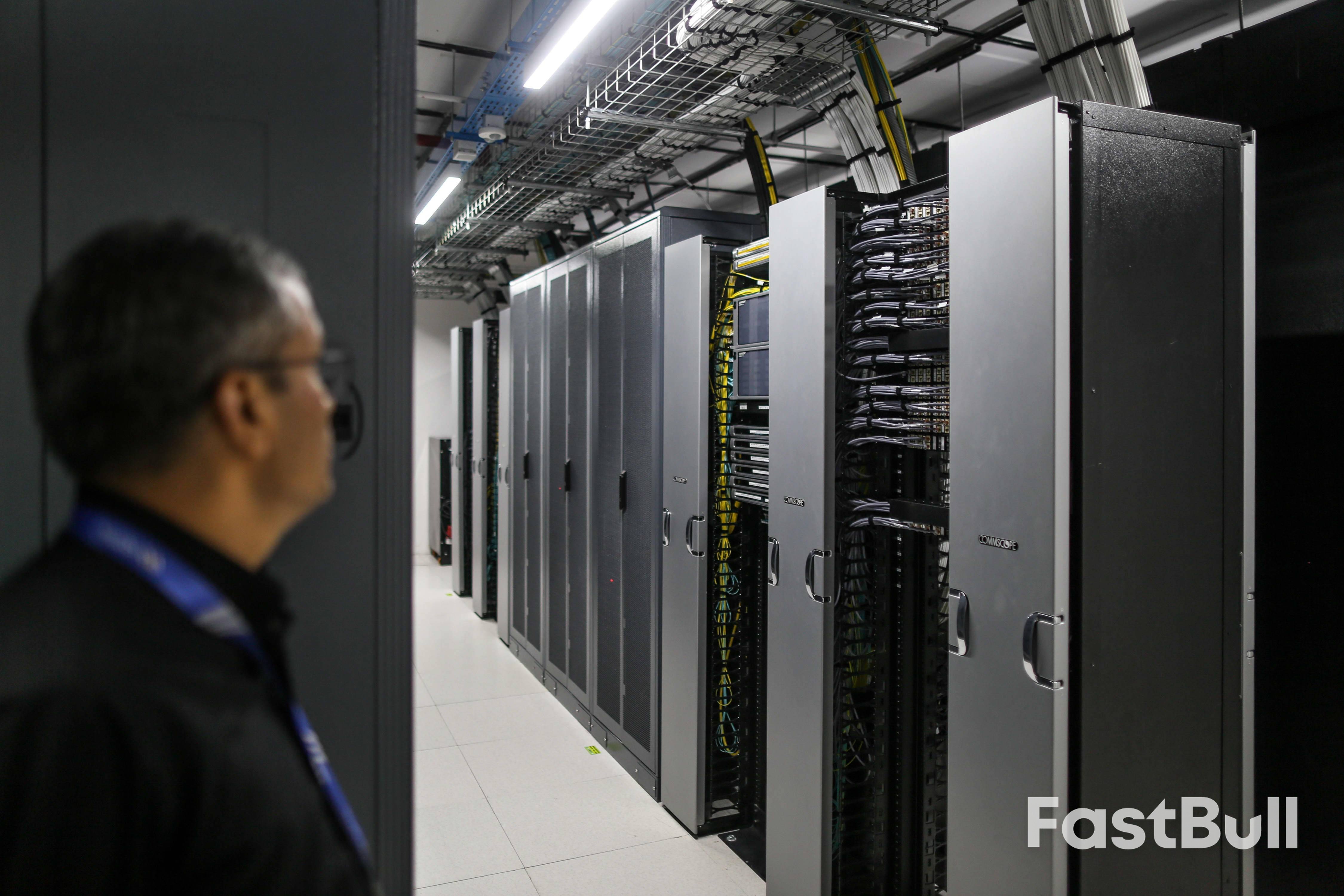

อินเดียประกาศยกเว้นภาษีเป็นเวลา 20 ปีสำหรับผู้ให้บริการคลาวด์ขนาดใหญ่ระดับโลก ซึ่งเป็นการเคลื่อนไหวเชิงกลยุทธ์ที่ออกแบบมาเพื่อดึงดูดงานด้านปัญญาประดิษฐ์ (AI) และสร้างประเทศให้เป็นศูนย์กลางชั้นนำด้านคลาวด์คอมพิวติ้ง

ผู้เชี่ยวชาญชี้ว่านโยบายนี้อาจเปลี่ยนแปลงภูมิทัศน์โลกอย่างมาก เนื่องจากต้นทุนโครงสร้างพื้นฐานศูนย์ข้อมูลของอินเดียต่ำอยู่แล้ว การยกเว้นภาษีจึงทำให้อินเดียเป็นทางเลือกที่แข่งขันได้สูงเมื่อเทียบกับศูนย์กลางที่มีอยู่แล้ว เช่น สิงคโปร์ สหรัฐอาหรับเอมิเรตส์ และไอร์แลนด์ แรงจูงใจใหม่นี้มุ่งเป้าไปที่บริษัทยักษ์ใหญ่ด้านคลาวด์คอมพิวติ้ง เช่น Amazon Web Services, Microsoft Azure และ Google Cloud ซึ่งกำลังทุ่มเงินทุนจำนวนมากให้กับโครงสร้างพื้นฐานที่จำเป็นต่อการขับเคลื่อนโมเดล AI ขั้นสูง

ในการแถลงงบประมาณเมื่อวันอาทิตย์ที่ผ่านมา นางนิรมลา สิทธารามัน รัฐมนตรีว่าการกระทรวงการคลัง ประกาศว่า บริการคลาวด์จากผู้ให้บริการคลาวด์ขนาดใหญ่ระดับโลกที่ใช้ศูนย์ข้อมูลที่เป็นเจ้าของและดำเนินการในประเทศ จะได้รับการยกเว้นภาษีจนถึงปี 2047 มาตรการนี้มีจุดประสงค์เพื่อ "กระตุ้นการลงทุนในศูนย์ข้อมูล"

นี่ถือเป็นการเปลี่ยนแปลงครั้งสำคัญจากโครงสร้างภาษีในปัจจุบัน ปัจจุบัน การดำเนินงานศูนย์ข้อมูลของบริษัทไฮเปอร์สเกลเลอร์ต่างชาติในอินเดียโดยทั่วไปจะถูกมองว่าเป็น "สถานประกอบการถาวร" โดยกำไรจะถูกเก็บภาษีในอัตรา 35% บวกกับค่าธรรมเนียมและภาษีเพิ่มเติม ตามคำกล่าวของนายกุมาร์มังคลาห์ม วิเจย์ หุ้นส่วนของบริษัทกฎหมาย JSA Advocates and Solicitors

"ข้อเสนอนี้จะเพิ่มความต้องการเซิร์ฟเวอร์ขนาดใหญ่ขึ้นอย่างมาก และบริษัทต่างชาติรายใหญ่จะพบว่าอินเดียเป็นฐานที่ถูกกว่าอย่างเห็นได้ชัดสำหรับการจัดการภาระงานระดับโลก" นายริอาซ ทิงนา หุ้นส่วนของ Grant Thornton Bharat กล่าว

ทิงนาเสริมว่า นโยบายนี้ไม่ได้วางตำแหน่งอินเดียเพียงแค่เป็น "ตลาดการบริโภค" เท่านั้น แต่ยังเป็น "ศูนย์กลางการประมวลผลแบบคลาวด์และการประมวลผล AI ระดับโลก" อีกด้วย นโยบายนี้ยังช่วยแก้ปัญหา "ภาระภาษีเงินได้นิติบุคคล" ที่บริษัทต่างๆ ต้องเผชิญเนื่องจากมี "การดำเนินงานทางเศรษฐกิจที่สำคัญ" ในประเทศ

แม้ว่าบทบาทของอินเดียในการแข่งขันด้านปัญญาประดิษฐ์ระดับโลกจะถูกจำกัดด้วยการขาดแคลนแบบจำลองพื้นฐานภายในประเทศ การผลิตชิป และกำลังการผลิตศูนย์ข้อมูลขนาดใหญ่ แต่การยกเว้นภาษีในครั้งนี้จะเปลี่ยนสมการดังกล่าว นอกจากนี้ยังสอดคล้องกับกลยุทธ์ที่กว้างขึ้นของประเทศในการส่งเสริมการออกแบบและการผลิตเซมิคอนดักเตอร์

นโยบายนี้ออกมาในช่วงที่บริษัทยักษ์ใหญ่ด้านเทคโนโลยีต่างแสดงความสนใจอย่างมากแล้ว ในช่วงเวลาเพียง 24 ชั่วโมงเมื่อเดือนธันวาคมที่ผ่านมา ไมโครซอฟต์และอเมซอนได้ให้คำมั่นว่าจะลงทุนกว่า 50 พันล้านดอลลาร์ในโครงสร้างพื้นฐานด้านคลาวด์และปัญญาประดิษฐ์ของอินเดีย นอกจากนี้ กูเกิลยังได้ร่วมมือกับ AdaniConneX เพื่อสร้างศูนย์ข้อมูลมูลค่า 15 พันล้านดอลลาร์ในศูนย์กลางปัญญาประดิษฐ์แห่งใหม่ทางตอนใต้ของอินเดีย ทำให้กูเกิลน่าจะเป็นผู้ได้รับประโยชน์จากกฎภาษีใหม่นี้เช่นกัน

ในการประชุม World Economic Forum ครั้งล่าสุด รัฐมนตรีว่าการกระทรวงอิเล็กทรอนิกส์และเทคโนโลยีสารสนเทศ Ashwini Vaishnaw กล่าวว่า อินเดียกำลัง "มีความก้าวหน้าอย่างมาก" ในทุกๆ 5 ระดับของสถาปัตยกรรม AI ได้แก่ แอปพลิเคชัน โมเดล ชิป โครงสร้างพื้นฐาน และพลังงาน

คาดว่าการยกเว้นภาษีนี้จะส่งผลดีต่อบริษัทต่างๆ ในวงกว้าง ตั้งแต่ผู้พัฒนาศูนย์ข้อมูลในท้องถิ่นไปจนถึงบริษัทไอทีและบริการคลาวด์รายใหญ่ของอินเดีย เช่น Infosys, Wipro, TCS, HCL Tech และ Jio

ราจู เวเกสนา ประธานบริษัท Sify Technologies ผู้พัฒนาศูนย์ข้อมูลของอินเดีย กล่าวว่า การเคลื่อนไหวครั้งนี้เป็น "สัญญาณเชิงบวกสำหรับการสร้างกำลังการผลิตที่ยั่งยืนและคุ้มค่า"

ทั่วโลก ความต้องการศูนย์ข้อมูลเพิ่มสูงขึ้นอย่างมาก โดยมีสาเหตุมาจากการเพิ่มขึ้นอย่างมหาศาลของปริมาณงานด้านปัญญาประดิษฐ์ (AI) ซึ่งต้องการพลังการประมวลผลและพลังงานไฟฟ้าอย่างมหาศาล เฉพาะในปี 2025 ปีเดียว มีการลงทุนในตลาดศูนย์ข้อมูลไปแล้วกว่า 61 พันล้านดอลลาร์สหรัฐ

ปัจจุบันกำลังการผลิตศูนย์ข้อมูลของอินเดียอยู่ที่ประมาณ 1.2 กิกะวัตต์ แต่คาดว่าจะเพิ่มขึ้นมากกว่าสองเท่าเป็นมากกว่า 3 กิกะวัตต์ในอีกห้าปีข้างหน้า การเติบโตนี้เกิดขึ้นพร้อมกับการคาดการณ์ว่าตลาดโลกจะขยายตัวจาก 103 กิกะวัตต์เป็น 200 กิกะวัตต์ภายในปี 2030 ตามรายงานของ JLL

อันชูมัน แม็กกาซีน ซีอีโอประจำอินเดีย เอเชียตะวันออกเฉียงใต้ ตะวันออกกลาง และแอฟริกาของ CBRE กล่าวว่า นโยบายนี้เป็นการขจัด "อุปสรรคที่ใหญ่ที่สุดเพียงอย่างเดียวสำหรับผู้ให้บริการคลาวด์ขนาดใหญ่ระดับโลกที่เข้ามาในอินเดีย" เขาคาดการณ์ว่า การไหลเข้าของเงินทุนจากทั่วโลกจะ "เพิ่มขึ้นอย่างมาก" เนื่องจากระยะเวลา 20 ปีนั้นเพียงพอที่จะสร้างผลตอบแทนจากการลงทุนได้

อินเดียยังมีข้อได้เปรียบที่สำคัญเหนือตลาดเอเชียแปซิฟิกที่พัฒนาแล้ว สิงคโปร์ซึ่งเป็นศูนย์กลางมายาวนาน เผชิญกับข้อจำกัดด้านพื้นที่สำหรับการติดตั้งขนาดใหญ่ ในทางตรงกันข้าม อินเดียมีพื้นที่มากมาย ต้นทุนค่าไฟฟ้าค่อนข้างต่ำ และกำลังการผลิตพลังงานหมุนเวียนที่กำลังเติบโต ซึ่งเป็นปัจจัยสำคัญสำหรับศูนย์ข้อมูลที่ใช้พลังงานสูง

S. Anjani Kumar หุ้นส่วนของ Deloitte India เสนอว่านโยบายนี้อาจเป็นตัวเร่งให้เกิดการเปลี่ยนแปลงที่คล้ายคลึงกับการเปลี่ยนแปลงที่เกิดขึ้นจากมาตรการจูงใจด้านบริการไอทีในช่วงต้นทศวรรษ 2000 เขาคาดการณ์ว่า "จะนำไปสู่การลงทุนระดับโลกขนาดใหญ่ ขยายรายได้จากการส่งออก และนำไปสู่การสร้างงานและศักยภาพในระยะยาว"

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

เข้าสู่ระบบ

ลงทะเบียน