ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ทีมงานด้านเทคนิคของธนาคารกลางโคลอมเบียปรับแก้คาดการณ์การเติบโตทางเศรษฐกิจสำหรับปี 2025 เป็น 2.9% จากเดิม 2.6%

การตัดสินใจเรื่องอัตราดอกเบี้ยของธนาคารกลางโคลอมเบียได้รับการสนับสนุนจากสมาชิกส่วนใหญ่ของคณะกรรมการ

Baker Hughes - จำนวนแท่นขุดเจาะก๊าซธรรมชาติในสหรัฐฯ เพิ่มขึ้น 3 แท่น เป็น 125 แท่น ในสัปดาห์สิ้นสุดวันที่ 30 มกราคม

Baker Hughes - จำนวนแท่นขุดเจาะน้ำมันในสหรัฐฯ ไม่เปลี่ยนแปลงอยู่ที่ 411 แห่ง (ลดลง 68 แห่งเมื่อเทียบกับปีที่แล้ว) ในสัปดาห์สิ้นสุดวันที่ 30 มกราคม

ราคาทองคำสปอตลดลง 10.5% ในวันนี้ ซึ่งเป็นการลดลงมากที่สุดในรอบหลายทศวรรษ มาอยู่ที่ 4,807.99 ดอลลาร์ต่อออนซ์ ราคาทองคำในตลาดนิวยอร์กลดลง 9.5% มาอยู่ที่ 4,838.1 ดอลลาร์ต่อออนซ์ ราคาสินเงินสปอตลดลง 26.0% มาอยู่ที่ 85.06 ดอลลาร์ต่อออนซ์ ราคาสินเงินในตลาดนิวยอร์กลดลง 25.5% มาอยู่ที่ 85.17 ดอลลาร์ต่อออนซ์

สัญญาซื้อขายล่วงหน้าทองแดง LME ปิดลดลง 460 ดอลลาร์ เหลือ 13,158 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้าอะลูมิเนียม LME ปิดลดลง 74 ดอลลาร์ เหลือ 3,144 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้าสังกะสี LME ปิดลดลง 10 ดอลลาร์ เหลือ 3,402 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้าตะกั่ว LME ปิดลดลง 5 ดอลลาร์ เหลือ 2,009 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้านิกเกล LME ปิดลดลง 415 ดอลลาร์ เหลือ 17,954 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้าดีบุก LME ปิดลดลง 3,129 ดอลลาร์ เหลือ 51,955 ดอลลาร์ต่อตัน สัญญาซื้อขายล่วงหน้าโคบอลต์ LME ปิดราคาคงที่ที่ 56,290 ดอลลาร์ต่อตัน

นายกรัฐมนตรีสวีริเดนโกของยูเครนกล่าวว่า รัสเซียกำลังโจมตีระบบโลจิสติกส์ โดยได้โจมตีสถานีขนส่งทางรถไฟ 7 แห่งใน 24 ชั่วโมงที่ผ่านมา

ประธานาธิบดีเซเลนสกีแห่งยูเครน: สัปดาห์แห่งการยุติการประท้วงหยุดงานในภาคพลังงานเริ่มต้นขึ้นแล้วในวันศุกร์

ประธานาธิบดีเซเลนสกีแห่งยูเครน: ยูเครนไม่ได้โจมตีโครงสร้างพื้นฐานด้านพลังงานของรัสเซียในวันศุกร์

[อัตราผลตอบแทนพันธบัตรเยอรมันอายุ 10 ปี ลดลงมากกว่า 6 จุดพื้นฐานในสัปดาห์นี้ และมากกว่า 1 จุดพื้นฐานในเดือนมกราคม] เมื่อวันศุกร์ (30 มกราคม) ในช่วงปลายการซื้อขายในยุโรป อัตราผลตอบแทนพันธบัตรรัฐบาลเยอรมันอายุ 10 ปี เพิ่มขึ้น 0.3 จุดพื้นฐาน เป็น 2.843% ลดลงสะสม 6.3 จุดพื้นฐานในสัปดาห์นี้ และยังคงมีแนวโน้มลดลงอย่างต่อเนื่อง ในเดือนมกราคม อัตราผลตอบแทนลดลง 1.2 จุดพื้นฐาน โดยมีช่วงการซื้อขายโดยรวมอยู่ที่ 2.910%-2.792% อัตราผลตอบแทนพันธบัตรเยอรมันอายุ 2 ปี เพิ่มขึ้น 0.5 จุดพื้นฐาน เป็น 2.089% ลดลงสะสม 4.1 จุดพื้นฐานในสัปดาห์นี้ และ 3.2 จุดพื้นฐานในเดือนมกราคม โดยมีช่วงการซื้อขายอยู่ที่ 2.156%-2.048% อัตราผลตอบแทนพันธบัตรเยอรมันอายุ 30 ปี เพิ่มขึ้น 0.5 จุดพื้นฐาน เป็น 3.494% เพิ่มขึ้นสะสม 1.9 จุดพื้นฐานในเดือนมกราคม ส่วนต่างระหว่างอัตราผลตอบแทนพันธบัตรเยอรมันอายุ 2 ปีและ 10 ปี ลดลง 0.163 จุดพื้นฐาน มาอยู่ที่ +75.288 จุดพื้นฐาน ลดลง 2.147 จุดพื้นฐานในสัปดาห์นี้ และเพิ่มขึ้น 2.142 จุดพื้นฐานในเดือนมกราคม

ซิตี้คาดการณ์ว่าทั้งความเสี่ยงทางเศรษฐกิจและภูมิรัฐศาสตร์จะลดลงภายในครึ่งหลังของปี 2569 จากระดับที่สูงมากในปัจจุบัน ซึ่งจะช่วยลดความร้อนแรงในตลาดทองคำลงบ้าง

กระทรวงการต่างประเทศเวเนซุเอลาแถลงปฏิเสธมาตรการภาษีที่สหรัฐฯ เสนอเรียกเก็บจากประเทศที่จัดหาน้ำมันให้คิวบา

Expana ปรับเพิ่มคาดการณ์ผลผลิตเรพซีดของสหภาพยุโรปในปี 2026/27 เป็น 20.9 ล้านตัน จากเดิม 20.8 ล้านตัน

วุฒิสมาชิกวอร์เรนของสหรัฐฯ มีแผนจะจัดการแถลงข่าวเกี่ยวกับธนาคารกลางสหรัฐฯ ในเวลา 13.30 น. ตามเวลาฝั่งตะวันออก

สหราชอาณาจักร Money Supply ปริมาณเงิน M4(SA) (ธ.ค.)

สหราชอาณาจักร Money Supply ปริมาณเงิน M4(SA) (ธ.ค.)ค:--

ค: --

สหราชอาณาจักร Money Supply ปริมาณเงิน M4 YoY (ธ.ค.)

สหราชอาณาจักร Money Supply ปริมาณเงิน M4 YoY (ธ.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร Money Supply ปริมาณเงิน M4 MoM (ธ.ค.)

สหราชอาณาจักร Money Supply ปริมาณเงิน M4 MoM (ธ.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร สินเชื่อที่อยู่อาศัยของธนาคารกลาง (BOE) (ธ.ค.)

สหราชอาณาจักร สินเชื่อที่อยู่อาศัยของธนาคารกลาง (BOE) (ธ.ค.)ค:--

ค: --

สหราชอาณาจักร การอนุมัติสินเชื่อที่อยู่อาศัยของของธนาคารกลาง (BOE) (ธ.ค.)

สหราชอาณาจักร การอนุมัติสินเชื่อที่อยู่อาศัยของของธนาคารกลาง (BOE) (ธ.ค.)ค:--

ค: --

อิตาลี อัตราการว่างงาน (SA) (ธ.ค.)

อิตาลี อัตราการว่างงาน (SA) (ธ.ค.)ค:--

ค: --

ค: --

ยูโรโซน อัตราการว่างงาน (ธ.ค.)

ยูโรโซน อัตราการว่างงาน (ธ.ค.)ค:--

ค: --

ค: --

ยูโรโซน GDP Prelim QoQ (SA) (ไตรมาส 4)

ยูโรโซน GDP Prelim QoQ (SA) (ไตรมาส 4)ค:--

ค: --

ค: --

ยูโรโซน GDP Prelim YoY (SA) (ไตรมาส 4)

ยูโรโซน GDP Prelim YoY (SA) (ไตรมาส 4)ค:--

ค: --

ค: --

อิตาลี PPI YoY (ธ.ค.)

อิตาลี PPI YoY (ธ.ค.)ค:--

ค: --

ค: --

เม็กซิโก GDP Prelim YoY (ไตรมาส 4)

เม็กซิโก GDP Prelim YoY (ไตรมาส 4)ค:--

ค: --

ค: --

บราซิล อัตราการว่างงาน (ธ.ค.)

บราซิล อัตราการว่างงาน (ธ.ค.)ค:--

ค: --

ค: --

แอฟริกาใต้ ดุลการค้า (ธ.ค.)

แอฟริกาใต้ ดุลการค้า (ธ.ค.)ค:--

ค: --

ค: --

อินเดีย การเติบโตของเงินฝาก YoY

อินเดีย การเติบโตของเงินฝาก YoYค:--

ค: --

ค: --

เยอรมนี CPI Prelim YoY (ม.ค.)

เยอรมนี CPI Prelim YoY (ม.ค.)ค:--

ค: --

ค: --

เยอรมนี CPI Prelim MoM (ม.ค.)

เยอรมนี CPI Prelim MoM (ม.ค.)ค:--

ค: --

ค: --

เยอรมนี HICP Prelim YoY (ม.ค.)

เยอรมนี HICP Prelim YoY (ม.ค.)ค:--

ค: --

ค: --

เยอรมนี HICP Prelim MoM (ม.ค.)

เยอรมนี HICP Prelim MoM (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPIหลัก YoY (ธ.ค.)

สหรัฐอเมริกา PPIหลัก YoY (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา PPIหลัก MoM (SA) (ธ.ค.)

สหรัฐอเมริกา PPIหลัก MoM (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI YoY (ธ.ค.)

สหรัฐอเมริกา PPI YoY (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI MoM (SA) (ธ.ค.)

สหรัฐอเมริกา PPI MoM (SA) (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา GDP MoM(SA) (พ.ย.)

แคนาดา GDP MoM(SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา GDP YoY (พ.ย.)

แคนาดา GDP YoY (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI MoM Final (ไม่รวมอาหาร พลังงาน และการค้า)(SA) (ธ.ค.)

สหรัฐอเมริกา PPI MoM Final (ไม่รวมอาหาร พลังงาน และการค้า)(SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ธ.ค.)

สหรัฐอเมริกา PPI YoY(ไม่รวมอาหาร พลังงานและการค้า) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา PMI Chicago (ม.ค.)

สหรัฐอเมริกา PMI Chicago (ม.ค.)ค:--

ค: --

แคนาดา ยอดดุลงบประมาณของรัฐบาลกลาง (พ.ย.)

แคนาดา ยอดดุลงบประมาณของรัฐบาลกลาง (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI ภาคการผลิต NBS (ม.ค.)

จีนแผ่นดินใหญ่ PMI ภาคการผลิต NBS (ม.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI นอกภาคการผลิต NBS (ม.ค.)

จีนแผ่นดินใหญ่ PMI นอกภาคการผลิต NBS (ม.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI คอมโพสิต (ม.ค.)

จีนแผ่นดินใหญ่ PMI คอมโพสิต (ม.ค.)--

ค: --

ค: --

เกาหลีใต้ ดุลการค้าเบื้องต้น (ม.ค.)

เกาหลีใต้ ดุลการค้าเบื้องต้น (ม.ค.)--

ค: --

ญี่ปุ่น PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

ญี่ปุ่น PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)--

ค: --

ค: --

เกาหลีใต้ PMI อุตสาหกรรมการผลิต IHS Markit (SA) (ม.ค.)

เกาหลีใต้ PMI อุตสาหกรรมการผลิต IHS Markit (SA) (ม.ค.)--

ค: --

ค: --

อินโดนีเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

อินโดนีเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ PMI อุตสาหกรรมการก่อสร้าง Caixin (ม.ค.)

จีนแผ่นดินใหญ่ PMI อุตสาหกรรมการก่อสร้าง Caixin (ม.ค.)--

ค: --

ค: --

อินโดนีเซีย ดุลการค้า (ธ.ค.)

อินโดนีเซีย ดุลการค้า (ธ.ค.)--

ค: --

ค: --

อินโดนีเซีย อัตราเงินเฟ้อ YoY (ม.ค.)

อินโดนีเซีย อัตราเงินเฟ้อ YoY (ม.ค.)--

ค: --

ค: --

อินโดนีเซีย อัตราเงินเฟ้อหลัก YoY (ม.ค.)

อินโดนีเซีย อัตราเงินเฟ้อหลัก YoY (ม.ค.)--

ค: --

ค: --

อินเดีย ดัชนี PMI ภาคการผลิต HSBC ขั้นสุดท้าย (ม.ค.)

อินเดีย ดัชนี PMI ภาคการผลิต HSBC ขั้นสุดท้าย (ม.ค.)--

ค: --

ค: --

ออสเตรเลีย ราคาสินค้าโภคภัณฑ์ YoY (ม.ค.)

ออสเตรเลีย ราคาสินค้าโภคภัณฑ์ YoY (ม.ค.)--

ค: --

ค: --

รัสเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

รัสเซีย PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)--

ค: --

ค: --

ตุรกี PMI อุตสาหกรรมการผลิต (ม.ค.)

ตุรกี PMI อุตสาหกรรมการผลิต (ม.ค.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide MoM (ม.ค.)

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide MoM (ม.ค.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide YoY (ม.ค.)

สหราชอาณาจักร ดัชนีราคาบ้าน Nationwide YoY (ม.ค.)--

ค: --

ค: --

เยอรมนี ดัชนียอดค้าปลีกที่จริง MoM (ธ.ค.)

เยอรมนี ดัชนียอดค้าปลีกที่จริง MoM (ธ.ค.)--

ค: --

อิตาลี PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)

อิตาลี PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)--

ค: --

ค: --

แอฟริกาใต้ PMI อุตสาหกรรมการผลิต (ม.ค.)

แอฟริกาใต้ PMI อุตสาหกรรมการผลิต (ม.ค.)--

ค: --

ค: --

ยูโรโซน PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

ยูโรโซน PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)--

ค: --

ค: --

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)

สหราชอาณาจักร PMI อุตสาหกรรมการผลิตสุดท้าย (ม.ค.)--

ค: --

ค: --

บราซิล PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)

บราซิล PMI อุตสาหกรรมการผลิต IHS Markit (ม.ค.)--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ--

ค: --

ค: --

แคนาดา PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)

แคนาดา PMI อุตสาหกรรมการผลิต (SA) (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิตสุดท้าย IHS Markit (ม.ค.)

สหรัฐอเมริกา PMI อุตสาหกรรมการผลิตสุดท้าย IHS Markit (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีเอาต์พุต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีเอาต์พุต ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีการจ้างงานภาคการผลิต ISM (ม.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีคาสั่งซื้อใหม่อุตสาหกรรมการผลิต ISM (ม.ค.)

สหรัฐอเมริกา ดัชนีคาสั่งซื้อใหม่อุตสาหกรรมการผลิต ISM (ม.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

อัตราการว่างงานของเยอรมนีพุ่งสูงเกิน 3 ล้านคนเป็นครั้งแรกในรอบ 12 ปี ซึ่งสวนทางกับความแข็งแกร่งของผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ที่ไม่คาดฝัน

อัตราการว่างงานของเยอรมนีพุ่งสูงเกิน 3 ล้านคนเป็นครั้งแรกในรอบ 12 ปี ทำให้ฟรีดริช เมอร์ซ นายกรัฐมนตรี ต้องออกมาตอบสนองอย่างเร่งด่วน โดยประกาศว่าการฟื้นฟูเศรษฐกิจเป็นเป้าหมายสำคัญที่สุดของปีนี้

ข้อมูลตลาดแรงงานที่ย่ำแย่นี้ขัดแย้งกับตัวชี้วัดอื่นๆ ที่แสดงให้เห็นถึงความยืดหยุ่นที่เหนือความคาดหมายในเศรษฐกิจที่ใหญ่ที่สุดของยุโรป รวมถึงการเติบโตของ GDP ในไตรมาสที่สี่ที่ดีกว่าที่คาดการณ์ไว้ และอัตราเงินเฟ้อที่เพิ่มขึ้นเล็กน้อย

ข้อมูลที่สำนักงานแรงงานเผยแพร่เมื่อวันศุกร์ที่ผ่านมา เผยให้เห็นภาพที่น่าตกใจของตลาดแรงงานเยอรมนี ซึ่งกำลังล้าหลังเศรษฐกิจโดยรวม

• จำนวนผู้ว่างงานทั้งหมด:จำนวนผู้ว่างงานเพิ่มขึ้น 177,000 คนในเดือนมกราคมเมื่อเทียบกับเดือนธันวาคม ทำให้จำนวนผู้ว่างงานทั้งหมดอยู่ที่ 3.08 ล้านคน

• อัตราการว่างงาน:เมื่อพิจารณาในแง่ที่ยังไม่ได้ปรับตามฤดูกาล อัตราการว่างงานเพิ่มขึ้น 0.4 จุดเปอร์เซ็นต์ เป็น 6.6%

นายกรัฐมนตรีเมอร์ซกล่าวในแพลตฟอร์มโซเชียลมีเดีย X ว่า "การเพิ่มขึ้นของจำนวนผู้ว่างงานเป็นมากกว่าสามล้านคนเป็นสัญญาณเตือนภัย การฟื้นตัวทางเศรษฐกิจต้องเป็นเป้าหมายหลักของปีนี้"

แอนเดรีย นาห์เลส ผู้อำนวยการสำนักงานแรงงาน กล่าวถึงความอ่อนแอของตลาดแรงงาน โดยระบุว่า "ขณะนี้ตลาดแรงงานค่อนข้างขาดแรงขับเคลื่อน" เธอยังอธิบายว่า การเพิ่มขึ้นอย่างรวดเร็วในเดือนมกราคมนั้น ส่วนหนึ่งเป็นผลมาจากปัจจัยตามฤดูกาล

เมื่อปรับตามแนวโน้มตามฤดูกาลแล้ว สถานการณ์ดูมีเสถียรภาพมากขึ้น จำนวนผู้ว่างงานยังคงเท่าเดิมจากเดือนธันวาคมที่ 2.976 ล้านคน ทำให้อัตราการว่างงานที่ปรับแล้วคงที่อยู่ที่ 6.3% ซึ่งดีกว่าที่นักวิเคราะห์คาดการณ์ว่าจะเพิ่มขึ้น 4,000 คน

แม้ว่ารายงานการจ้างงานจะทำให้เกิดความกังวล แต่ข้อมูลอื่นๆ กลับให้มุมมองที่เป็นบวกมากกว่า เศรษฐกิจเยอรมนีแสดงให้เห็นถึงความยืดหยุ่นที่มากกว่าที่คาดการณ์ไว้ หลังจากหดตัวเล็กน้อยเป็นเวลาสองปี

ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของเยอรมนีเติบโต 0.3% ในไตรมาสที่สี่ ซึ่งสูงกว่าการคาดการณ์ของนักวิเคราะห์ที่ 0.2% สำนักงานสถิติยังยืนยันการคาดการณ์เบื้องต้นที่ 0.2% สำหรับการเติบโตทั้งปีด้วย

ในขณะเดียวกัน ข้อมูลอัตราเงินเฟ้อแสดงให้เห็นว่าเร่งตัวขึ้นเล็กน้อยในเดือนมกราคม โดยอัตราเงินเฟ้อปีต่อปีอยู่ที่ 2.1% ซึ่งสูงกว่าที่คาดการณ์ไว้ที่ 2.0% เล็กน้อย และสูงกว่าเป้าหมายของธนาคารกลางยุโรป อัตราเงินเฟ้อพื้นฐาน ซึ่งไม่รวมราคาอาหารและพลังงานที่มีความผันผวน ก็เพิ่มขึ้นเป็น 2.5% จาก 2.4% ในเดือนธันวาคม

นายกรัฐมนตรีเมอร์ซได้ให้คำมั่นที่จะฟื้นฟูเศรษฐกิจด้วยการเพิ่มการใช้จ่ายด้านโครงสร้างพื้นฐานและการป้องกันประเทศแล้ว แต่มาตรการเหล่านี้ใช้เวลานานกว่าที่คาดไว้จึงจะเห็นผลลัพธ์ที่เป็นรูปธรรม

เมื่อวันพุธที่ผ่านมา รัฐบาลได้ปรับลดคาดการณ์การเติบโตทางเศรษฐกิจสำหรับปี 2026 และ 2027 โดยยอมรับว่านโยบายการคลังของรัฐบาลไม่ได้ส่งผลรวดเร็วอย่างที่คาดหวังไว้

เรื่องนี้ทำให้บรรดานักเศรษฐศาสตร์เกิดความสงสัย โยร์ก คราเมอร์ หัวหน้านักเศรษฐศาสตร์ของธนาคารคอมเมอร์ซแบงก์ กล่าวว่า มาตรการกระตุ้นเศรษฐกิจของรัฐบาล "ไม่น่าจะได้ผลดี" เนื่องจากบริษัทส่วนใหญ่ขาดความเชื่อมั่นในนโยบายเศรษฐกิจของรัฐบาล

รัฐมนตรีว่าการกระทรวงเศรษฐกิจ แคทเธอรีนา ไรเช่ กล่าวว่า เยอรมนีต้องหันไปหา "เครื่องยนต์ขับเคลื่อนการเติบโต" ใหม่ๆ โดยระบุว่าจุดแข็งด้านการส่งออกแบบดั้งเดิม "ไม่สามารถขับเคลื่อนการเติบโตของเราได้อีกต่อไป"

คาร์สเตน บรเซสกี หัวหน้าฝ่ายเศรษฐศาสตร์มหภาคระดับโลกของ ING เตือนถึงอันตรายของการประมาทและเรียกร้องให้มีการปฏิรูปโครงสร้าง เขากล่าวว่า "ความเสี่ยงภายในประเทศที่ใหญ่ที่สุดยังคงอยู่ที่การเปลี่ยนแปลงอย่างฉับพลันจากภาวะเศรษฐกิจตกต่ำระดับชาติไปสู่การประมาทระดับชาติ"

นักเศรษฐศาสตร์ชี้ว่า การเพิ่มขึ้นเล็กน้อยของอัตราเงินเฟ้อในเยอรมนีไม่น่าจะสร้างความกังวลให้กับธนาคารกลางยุโรป (ECB)

ฟรานซิสกา ปาลมาส นักเศรษฐศาสตร์อาวุโสประจำยุโรปจาก Capital Economics อธิบายว่า "อัตราเงินเฟ้อของเยอรมนีที่เพิ่มขึ้นเล็กน้อยในเดือนมกราคมจะไม่ทำให้ธนาคารกลางยุโรป (ECB) กังวลมากนัก เนื่องจากสาเหตุหลักมาจากการเพิ่มขึ้นของอัตราเงินเฟ้อในภาคอาหาร" เธอกล่าวเสริมว่า เจ้าหน้าที่จะรู้สึกยินดีกับการลดลงอย่างมีนัยสำคัญของอัตราเงินเฟ้อในภาคบริการ

ราล์ฟ โซลวีน นักเศรษฐศาสตร์อาวุโสของธนาคารคอมเมอร์ซแบงก์ กล่าวเพิ่มเติมว่า แม้ว่าอัตราเงินเฟ้อพื้นฐานจะปรับตัวสูงขึ้น แต่ก็ยังคงต่ำกว่าระดับประมาณ 2.75% ที่เห็นในฤดูใบไม้ร่วง

ข้อมูลของเยอรมนีนี้เป็นข้อมูลก่อนการประกาศตัวเลขเงินเฟ้อของยูโรโซนโดยรวม ซึ่งนักเศรษฐศาสตร์คาดการณ์ว่าจะชะลอตัวลงเหลือ 1.7% ในเดือนมกราคม จาก 1.9% ในเดือนธันวาคม

ผลสำรวจรายเดือนล่าสุดของรอยเตอร์คาดการณ์ว่า ปริมาณน้ำมันส่วนเกินทั่วโลกที่เพิ่มขึ้นจะทำให้ราคาน้ำมันทรงตัวอยู่ใกล้ระดับ 60 ดอลลาร์ต่อบาร์เรลในปีนี้ ซึ่งจะลดทอนผลกระทบจากความขัดแย้งทางภูมิรัฐศาสตร์ที่มีต่อตลาดลงได้

ผลสำรวจในเดือนมกราคม ซึ่งมีนักเศรษฐศาสตร์และนักวิเคราะห์ 31 คนเข้าร่วม คาดการณ์ว่าราคาน้ำมันดิบเบรนต์จะเฉลี่ยอยู่ที่ 62.02 ดอลลาร์ต่อบาร์เรลในปี 2026 ซึ่งเพิ่มขึ้นเล็กน้อยจากที่คาดการณ์ไว้ในเดือนธันวาคมที่ 61.27 ดอลลาร์

สำหรับราคาน้ำมันดิบเวสต์เท็กซัสอินเตอร์มีเดียต (WTI) ซึ่งเป็นราคาน้ำมันดิบมาตรฐานของสหรัฐฯ การคาดการณ์โดยเฉลี่ยอยู่ที่ 58.72 ดอลลาร์ต่อบาร์เรล ซึ่งเพิ่มขึ้นเล็กน้อยจากประมาณการของเดือนก่อนที่ 58.15 ดอลลาร์

แม้ว่าจะมีคำทำนายระยะยาวที่เป็นลบ แต่ราคาตลาดในปัจจุบันกลับบอกเล่าเรื่องราวที่แตกต่างออกไป ในช่วงเช้าวันศุกร์ น้ำมันดิบเบรนต์ซื้อขายอยู่ที่ 70.50 ดอลลาร์ ขณะที่น้ำมันดิบ WTI ทะลุระดับ 65 ดอลลาร์ไปอยู่ที่ 65.17 ดอลลาร์

การพุ่งขึ้นของราคาครั้งล่าสุดนี้เชื่อมโยงกับความตึงเครียดที่เพิ่มขึ้นระหว่างสหรัฐอเมริกาและอิหร่าน ตลาดมีปฏิกิริยาหลังจากประธานาธิบดีโดนัลด์ ทรัมป์ ของสหรัฐฯ เตือนว่า "กองเรือขนาดใหญ่" ของกองทัพเรือสหรัฐฯ นำโดยเรือบรรทุกเครื่องบินอับราฮัม ลินคอล์น กำลังมุ่งหน้าไปยังอ่าวเปอร์เซีย

ประธานาธิบดีทรัมป์กล่าวว่า "เช่นเดียวกับกรณีของเวเนซุเอลา อิหร่านพร้อม เต็มใจ และสามารถที่จะปฏิบัติภารกิจให้สำเร็จลุล่วงอย่างรวดเร็ว ด้วยความรวดเร็วและรุนแรงหากจำเป็น" ในขณะเดียวกัน อิหร่านก็ยืนยันว่ากองทัพของตนพร้อมที่จะตอบโต้ "ทันทีและอย่างรุนแรง" ต่อการกระทำใดๆ ที่เป็นการรุกราน

แม้จะมีถ้อยคำที่ร้อนแรง แต่บรรดานักวิเคราะห์เชื่อว่าปัจจัยพื้นฐานของตลาด โดยเฉพาะอย่างยิ่งอุปทานล้นตลาด จะเป็นตัวกำหนดทิศทางราคาในท้ายที่สุด ผลสำรวจของรอยเตอร์ชี้ให้เห็นว่าอุปทานล้นตลาดนี้จะชดเชยความเสี่ยงที่เกิดจากความตึงเครียดทางการเมือง

นอร์เบิร์ต รูเอคเกอร์ หัวหน้าฝ่ายเศรษฐศาสตร์และการวิจัยรุ่นใหม่ของจูเลียส แบร์ กล่าวกับรอยเตอร์ว่า เหตุการณ์ทางภูมิรัฐศาสตร์กำลังสร้างความผันผวนชั่วคราว แต่จะไม่เปลี่ยนแปลงสมดุลของตลาดโดยรวม “ภูมิรัฐศาสตร์นำมาซึ่งความวุ่นวายมากมาย แต่เหตุการณ์ในเวเนซุเอลาหรืออิหร่านไม่น่าจะเปลี่ยนแปลงภาพรวมใหญ่ในท้ายที่สุด” เขากล่าว “ตลาดน้ำมันดูเหมือนจะอยู่ในภาวะเกินดุลอย่างยั่งยืน”

เมื่อมองไปข้างหน้า นักวิเคราะห์ระบุปัจจัยสำคัญ 3 ประการที่จะส่งผลต่อราคาน้ำมันตลอดทั้งปี:

• แนวโน้มความต้องการใช้น้ำมัน:รูปแบบการบริโภค โดยเฉพาะในประเทศจีน จะถูกจับตามองอย่างใกล้ชิด

• นโยบายด้านอุปทานของ OPEC+:การตัดสินใจของกลุ่มผู้ผลิตจะมีผลกระทบโดยตรงต่ออุปทานทั่วโลก

• นโยบายการค้าของสหรัฐฯ:พลวัตทางการค้าในวงกว้างจะส่งผลต่อสุขภาพทางเศรษฐกิจโลกและความต้องการพลังงาน

เศรษฐกิจของไต้หวันขยายตัวเร็วที่สุดนับตั้งแต่ปี 1987 โดยได้รับแรงขับเคลื่อนจากความต้องการเทคโนโลยีปัญญาประดิษฐ์ (AI) ที่เพิ่มสูงขึ้นทั่วโลก จากรายงานของสำนักงานสถิติในไทเป ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ของประเทศเติบโตขึ้น 12.68% ในไตรมาสที่สี่ ซึ่งสูงกว่าการคาดการณ์โดยเฉลี่ยของนักเศรษฐศาสตร์ที่ 8.75% อย่างมาก

ผลประกอบการรายไตรมาสที่น่าประทับใจนี้ถือเป็นการปิดท้ายปีที่แข็งแกร่ง ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ประจำปีก่อนหน้าเพิ่มขึ้นถึง 8.63% ซึ่งสูงกว่าที่คาดการณ์ไว้ประมาณ 7.5% เช่นกัน

ลินน์ ซง หัวหน้านักเศรษฐศาสตร์ประจำภูมิภาคจีนแผ่นดินใหญ่ของธนาคาร ING Bank NV กล่าวว่า ผลประกอบการนั้นดีเกินความคาดหมายของตลาดอย่างต่อเนื่อง "ไต้หวันยังคงเป็นผู้ชนะรายใหญ่จากความเฟื่องฟูของเทคโนโลยี" ซงกล่าวเสริมว่า ตัวเลขดังกล่าว "เกิดขึ้นหลังจากปี 2024 ที่น่าประทับใจอยู่แล้ว"

นักวิเคราะห์คาดการณ์ว่าปัญญาประดิษฐ์ (AI) จะเป็นปัจจัยสำคัญต่อผลการดำเนินงานทางเศรษฐกิจของไต้หวันในปีนี้ เนื่องจากธุรกิจและบุคคลทั่วไปต่างนำเทคโนโลยีที่เกี่ยวข้องมาใช้มากขึ้นเรื่อยๆ ความแข็งแกร่งของแนวโน้มนี้ทำให้สถาบันการเงินขนาดใหญ่หลายแห่งปรับการคาดการณ์ขึ้น

ตัวอย่างเช่น Goldman Sachs Group Inc. ได้ปรับปรุงการคาดการณ์การเติบโตของเศรษฐกิจไต้หวันในปี 2026 จากช่วง 4.4% เป็น 5.1% ซึ่งสูงกว่าการคาดการณ์ของธนาคารกลางไต้หวันเองที่ 3.67%

ความเชื่อมั่นในอุตสาหกรรมก็อยู่ในระดับสูงเช่นกัน บริษัท Taiwan Semiconductor Manufacturing Co. (TSMC) ซึ่งเป็นบริษัทที่มีมูลค่ามากที่สุดในเอเชีย ประกาศแผนการลงทุนสูงถึง 56 พันล้านดอลลาร์ในปีนี้ ซึ่งเป็นตัวเลขที่สูงกว่าที่คาดการณ์ไว้ นอกจากนี้ ผู้ผลิตชิปรายนี้ยังคาดการณ์การเติบโตของรายได้เกือบ 30% ในปี 2026 ซึ่งสูงกว่าที่วอลล์สตรีทคาดการณ์ไว้

ความเชื่อมั่นทางเศรษฐกิจได้รับการสนับสนุนเพิ่มเติมจากภาคการส่งออกที่แข็งแกร่งและข้อตกลงทางการค้าฉบับใหม่กับสหรัฐอเมริกา ภายใต้ข้อตกลงดังกล่าว อัตราภาษีศุลกากรสำหรับสินค้าไต้หวันลดลงจาก 20% เหลือ 15% และบริษัทท้องถิ่นได้รับอนุญาตให้ลงทุนในกิจการของสหรัฐฯ ได้มากถึง 500 พันล้านดอลลาร์สหรัฐ

ภาคการส่งออกของไต้หวันแตะระดับสูงสุดในปี 2025 โดยชิปขั้นสูง ซึ่งได้รับการยกเว้นภาษีนำเข้าบางประเภทของสหรัฐฯ คิดเป็นสัดส่วนมากกว่า 60% ของการส่งออกทั้งหมด ส่งผลให้ดุลการค้าเกินดุลของไต้หวันกับสหรัฐฯ เพิ่มขึ้นมากกว่าสองเท่า แตะระดับสูงสุดเป็นประวัติการณ์ที่ 150.1 พันล้านดอลลาร์ในปีนี้ เทียบกับ 64.7 พันล้านดอลลาร์ในปีก่อนหน้า

การเติบโตนี้ไม่ได้จำกัดอยู่แค่ภายนอกเท่านั้น การบริโภคภาคเอกชนบนเกาะเพิ่มขึ้น 3.43% ในไตรมาสที่สี่เมื่อเทียบกับปีที่แล้ว ซึ่งเป็นการขยายตัวที่เร็วที่สุดนับตั้งแต่ไตรมาสที่สองของปี 2024 การเติบโตนี้ส่วนหนึ่งได้รับแรงหนุนจากโครงการกระตุ้นเศรษฐกิจของรัฐบาลที่จัดสรรเงินประมาณ 10,000 ดอลลาร์ไต้หวัน (318 ดอลลาร์สหรัฐ) ให้แก่ประชาชนแต่ละคน

"การใช้จ่ายของครัวเรือนเพิ่มขึ้นดีกว่าที่เราคาดไว้มาก ต้องขอบคุณมาตรการจ่ายเงินสดของรัฐบาล" มิเชล แลม นักเศรษฐศาสตร์ประจำภูมิภาคจีนตอนใหญ่ของธนาคารโซซิเอท เจเนอรัล เอสเอ กล่าว

ผลการดำเนินงานที่แข็งแกร่งทั้งในประเทศและต่างประเทศนี้ คาดว่าจะส่งผลต่อการกำหนดนโยบายการเงิน นักวิเคราะห์คาดการณ์ว่าธนาคารกลางแห่งสาธารณรัฐจีน (CBC) จะคงอัตราดอกเบี้ยนโยบายไว้ที่ 2% ตลอดปี 2026 โดยเลื่อนการลดอัตราดอกเบี้ยที่เคยคาดการณ์ไว้ว่าจะเกิดขึ้นในช่วงต้นปีนี้ออกไป

เลขาธิการสหประชาชาติ อันโตนิโอ กูเตเรส ได้ออกคำเตือนที่เร่งด่วนที่สุดเท่าที่เคยมีมา โดยแจ้งให้ประเทศสมาชิกทราบว่า องค์กรระดับโลกที่มีอายุ 79 ปีแห่งนี้ กำลังเสี่ยงต่อ "การล่มสลายทางการเงินอย่างฉับพลัน" วิกฤตการณ์นี้เกิดจากค่าธรรมเนียมที่ค้างชำระเป็นจำนวนมากเป็นประวัติการณ์ และกฎระเบียบด้านงบประมาณที่ทำงานผิดปกติ ซึ่งบังคับให้องค์กรต้องคืนเงินที่ตนเองไม่มี

ในจดหมายที่ส่งถึงบรรดาเอกอัครราชทูตอย่างตรงไปตรงมา กูเตเรสเตือนว่าสถานการณ์กำลังเลวร้ายลงและคุกคามความสามารถของสหประชาชาติในการดำเนินโครงการต่างๆ เขาคาดการณ์ว่าองค์กรอาจหมดเงินสดโดยสิ้นเชิงภายในเดือนกรกฎาคม

วิกฤตสภาพคล่องของสหประชาชาติทวีความรุนแรงขึ้นเรื่อยๆ จนกระทั่งมียอดค้างชำระสูงถึง 1.57 พันล้านดอลลาร์สหรัฐ ณ สิ้นปี 2025 ซึ่งการขาดแคลนเงินทุนนี้ส่งผลกระทบอย่างรุนแรงต่อขีดความสามารถในการดำเนินงานขององค์กร ซึ่งครอบคลุมทุกด้านตั้งแต่การรักษาสันติภาพและความช่วยเหลือด้านมนุษยธรรม ไปจนถึงการส่งเสริมสิทธิมนุษยชนและการพัฒนาเศรษฐกิจ

วิกฤตการณ์ด้านเงินทุนทวีความรุนแรงขึ้นเมื่อประเทศสมาชิกหลักๆ ถอยห่างจากพันธกรณีทางการเงินของตน สหรัฐอเมริกาซึ่งเป็นผู้สนับสนุนรายใหญ่ที่สุดของสหประชาชาติ คิดเป็น 22% ของงบประมาณหลัก ได้ถอยห่างจากระบบพหุภาคี ภายใต้ประธานาธิบดีโดนัลด์ ทรัมป์ สหรัฐฯ ได้ลดเงินสนับสนุนโดยสมัครใจแก่หน่วยงานของสหประชาชาติ และปฏิเสธที่จะจ่ายเงินตามข้อกำหนดสำหรับงบประมาณปกติและงบประมาณรักษาสันติภาพ

กูเตเรสกล่าวว่า "การตัดสินใจที่จะไม่ปฏิบัติตามข้อตกลงที่ประเมินไว้" ได้รับการประกาศอย่างเป็นทางการแล้ว แม้ว่าเขาจะไม่ได้ระบุชื่อประเทศใดโดยเฉพาะ โครงสร้างการจัดสรรเงินทุนซึ่งอิงตามขนาดเศรษฐกิจของแต่ละประเทศสมาชิก ทำให้จีนเป็นประเทศที่ให้การสนับสนุนมากเป็นอันดับสองที่ 20%

ปัญหาหนี้สินค้างชำระยิ่งทวีความรุนแรงขึ้นจากกฎระเบียบทางการเงินที่ล้าสมัย ซึ่งกูเตเรสได้อธิบายว่าเป็น "วงจรแบบคาฟกา" ภายใต้กฎนี้ องค์การสหประชาชาติจะต้องคืนเงินหลายร้อยล้านดอลลาร์ที่ไม่ได้ใช้ให้กับประเทศสมาชิกทุกปี

ข้อบกพร่องร้ายแรงคือเครดิตเหล่านี้จะต้องถูกคืนแม้ว่าค่าธรรมเนียมเริ่มต้นจะไม่เคยถูกชำระก็ตาม ทำให้องค์กรต้องคืนเงินสดที่ตนเองไม่เคยได้รับ "กล่าวอีกนัยหนึ่ง เราติดอยู่ในวงจรแบบคาฟกาที่ถูกคาดหวังให้คืนเงินสดที่ไม่มีอยู่จริง" กูเตเรสอธิบาย

เมื่อเผชิญกับภัยคุกคามสองประการนี้ เลขาธิการจึงเสนอทางเลือกที่ชัดเจนแก่ประเทศสมาชิก คือ ปฏิบัติตามพันธกรณีทางการเงินอย่างครบถ้วนและตรงเวลา หรือตกลงที่จะปฏิรูปกฎระเบียบทางการเงินของสหประชาชาติอย่างพื้นฐานเพื่อป้องกันการล่มสลาย

ความพยายามในการปรับปรุงประสิทธิภาพกำลังดำเนินการอยู่แล้ว กูเตเรสได้จัดตั้งคณะทำงานปฏิรูป UN80 เพื่อลดค่าใช้จ่าย และประเทศสมาชิกตกลงที่จะลดงบประมาณปี 2026 ลงประมาณ 7% เหลือ 3.45 พันล้านดอลลาร์ อย่างไรก็ตาม มาตรการเหล่านี้เพียงอย่างเดียวดูเหมือนจะไม่เพียงพอที่จะแก้ไขวิกฤตที่ฝังรากลึกในช่องว่างทางการเงินขนาดใหญ่และกระบวนการภายในที่ล้มเหลว

ราคาสินค้าผู้ผลิตของสหรัฐฯ ปรับเพิ่มขึ้นมากที่สุดในรอบ 5 เดือนในเดือนธันวาคม ซึ่งบ่งชี้ว่าอัตราเงินเฟ้อพื้นฐานอาจเร่งตัวขึ้น การเพิ่มขึ้นนี้ ซึ่งเกิดจากต้นทุนบริการที่พุ่งสูงขึ้น อาจทำให้ธนาคารกลางสหรัฐฯ มีเหตุผลที่จะคงอัตราดอกเบี้ยไว้ในระดับเดิมในอีกไม่กี่เดือนข้างหน้า

กระทรวงแรงงานรายงานเมื่อวันศุกร์ว่า ดัชนีราคาผู้ผลิต (PPI) สำหรับอุปสงค์ขั้นสุดท้ายเพิ่มขึ้น 0.5% ในเดือนที่ผ่านมา ซึ่งสูงกว่าที่นักเศรษฐศาสตร์ที่สำรวจโดยรอยเตอร์คาดการณ์ไว้ที่ 0.2% โดยเป็นการเพิ่มขึ้นต่อเนื่องจากเดือนพฤศจิกายนซึ่งไม่มีการปรับแก้ไข

เมื่อเทียบกับปีก่อนหน้า ดัชนีราคาผู้ผลิต (PPI) เพิ่มขึ้น 3.0% ในช่วงเดือนธันวาคม ซึ่งเท่ากับอัตราการเพิ่มขึ้นในเดือนก่อนหน้า สำหรับทั้งปี ราคาผู้ผลิตเพิ่มขึ้น 3.0% ในปี 2025 หลังจากเพิ่มขึ้น 3.5% ในปี 2024

ปัจจัยหลักที่ทำให้ดัชนีราคาผู้ผลิต (PPI) ออกมาดีเกินคาดคือ ราคาบริการที่เพิ่มขึ้น 0.7% ในขณะที่ราคาสินค้ายังคงทรงตัว การเพิ่มขึ้นอย่างมากของราคาบริการนี้คิดเป็นสัดส่วนทั้งหมดของการเพิ่มขึ้นโดยรวมของดัชนีราคาผู้ผลิต

ปัจจัยสำคัญประการหนึ่งคือ อัตรากำไรที่เพิ่มขึ้น 1.7% สำหรับบริการการค้าขั้นสุดท้าย ซึ่งวัดการเปลี่ยนแปลงของอัตรากำไรสำหรับผู้ค้าส่งและผู้ค้าปลีก ส่วนประกอบนี้เพียงอย่างเดียวคิดเป็นสองในสามของการเพิ่มขึ้นโดยรวมของบริการทั้งหมด

การปรับขึ้นราคาที่น่าสนใจอื่นๆ ในภาคบริการ ได้แก่:

• ห้องพักโรงแรมและโมเตล:เพิ่มขึ้น 7.3%

• ค่าโดยสารเครื่องบิน:พุ่งขึ้น 2.9%

• ค่าธรรมเนียมการจัดการพอร์ตโฟลิโอ:เพิ่มขึ้น 2.0%

ส่วนประกอบเหล่านี้มีความสำคัญ เนื่องจากเป็นข้อมูลป้อนเข้าดัชนีราคาการใช้จ่ายเพื่อการบริโภคส่วนบุคคล (PCE) ซึ่งเป็นมาตรวัดที่ธนาคารกลางสหรัฐฯ นิยมใช้ในการติดตามเป้าหมายอัตราเงินเฟ้อ 2%

นักเศรษฐศาสตร์ชี้ว่า ผลกระทบจากภาษีนำเข้าเริ่มส่งผลต่อห่วงโซ่อุปทานแล้ว แม้ว่าผลกระทบจะยังไม่เท่ากันก็ตาม

เบน เอเยอร์ส นักเศรษฐศาสตร์อาวุโสจากเนชั่นไวด์ กล่าวว่า "ผลกระทบจากภาษีนำเข้ายังคงส่งผลต่อต้นทุนของผู้ผลิตอย่างไม่เท่าเทียมกันในเดือนธันวาคม ในภาพรวม ต้นทุนที่เกี่ยวข้องกับภาษีนำเข้ายังคงอยู่ในระดับต่ำ... แต่ผลกระทบในระดับท้องถิ่นอาจรุนแรงได้"

เอเยอร์สกล่าวเสริมว่า การพุ่งขึ้นของภาคบริการทางการค้าอาจสะท้อนให้เห็นถึง "ผู้ผลิตที่ต้องการชดเชยความสูญเสียบางส่วนที่เกิดจากต้นทุนการผลิตที่สูงขึ้นในปี 2025"

ข้อมูลอัตราเงินเฟ้อล่าสุดสนับสนุนนโยบายปัจจุบันของธนาคารกลางสหรัฐ (เฟด) โดยธนาคารกลางสหรัฐได้คงอัตราดอกเบี้ยมาตรฐานไว้ที่ระดับ 3.50% ถึง 3.75%

นายเจอโรม พาวเวลล์ ประธานเฟด ยอมรับว่าภาษีนำเข้ามีส่วนทำให้ภาวะเงินเฟ้อสูงเกินคาด แต่กล่าวว่าเขาคาดว่าแรงกดดันดังกล่าวจะถึงจุดสูงสุดประมาณกลางปี

คาร์ล ไวน์เบิร์ก หัวหน้านักเศรษฐศาสตร์ของ High Frequency Economics กล่าวว่า รายงานฉบับนี้ตอกย้ำการเปลี่ยนแปลงจุดเน้นของธนาคารกลาง “รายงานฉบับนี้ยืนยันว่าเฟดได้หันเหความสนใจจากความเสี่ยงในตลาดแรงงานกลับไปสู่เสถียรภาพด้านราคาแล้ว” เขากล่าว

นักเศรษฐศาสตร์คาดการณ์ว่าอัตราเงินเฟ้อพื้นฐานของ PCE ในเดือนธันวาคมอาจเพิ่มขึ้น 0.3% ถึง 0.4% ซึ่งจะทำให้อัตราเงินเฟ้อรายปีอยู่ที่ 3.0%

ตรงกันข้ามกับภาคบริการ ราคาสินค้าของผู้ผลิตยังคงไม่เปลี่ยนแปลงในเดือนธันวาคม หลังจากที่เพิ่มขึ้น 0.8% ในเดือนก่อนหน้า

ราคาสินค้าพลังงานลดลง 1.4% โดยมีสาเหตุหลักมาจากราคาน้ำมันเบนซินที่ลดลง ส่งผลกระทบต่อดัชนีราคาสินค้าทั่วไป ราคาอาหารก็ลดลง 0.3% ส่วนหนึ่งเป็นเพราะราคาผักสดและผักแห้งลดลงถึง 20.4%

อย่างไรก็ตาม เมื่อไม่รวมส่วนประกอบอาหารและพลังงานที่มีความผันผวน ราคาสินค้าเกษตรปรับตัวสูงขึ้น 0.4% เพิ่มขึ้นจาก 0.2% ในเดือนพฤศจิกายน

ข้อมูลดัชนีราคาผู้ผลิต (PPI) ที่แข็งแกร่งกว่าที่คาดไว้ได้บดบังการเสนอชื่อเควิน วอร์ช อดีตผู้ว่าการเฟด โดยประธานาธิบดีทรัมป์ ให้ดำรงตำแหน่งแทนพาวเวลล์ในฐานะหัวหน้าธนาคารกลาง

หลังจากรายงานดังกล่าวออกมา ตลาดหุ้นสหรัฐเปิดทำการลดลง ดอลลาร์แข็งค่าขึ้นเมื่อเทียบกับสกุลเงินอื่นๆ และผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐปรับตัวสูงขึ้น

การเผยแพร่ข้อมูลครั้งนี้เกิดขึ้นในขณะที่สำนักงานสถิติแรงงาน (BLS) กำลังเร่งดำเนินการเพื่อจัดทำรายงานที่ล่าช้าเนื่องจากการปิดทำการของรัฐบาลกลางเป็นเวลา 43 วัน สมาชิกสภานิติบัญญัติกำลังทำงานในวันศุกร์เพื่อหลีกเลี่ยงการปิดทำการอีกครั้งที่อาจทำให้การเผยแพร่ข้อมูลในอนาคตล่าช้าออกไป

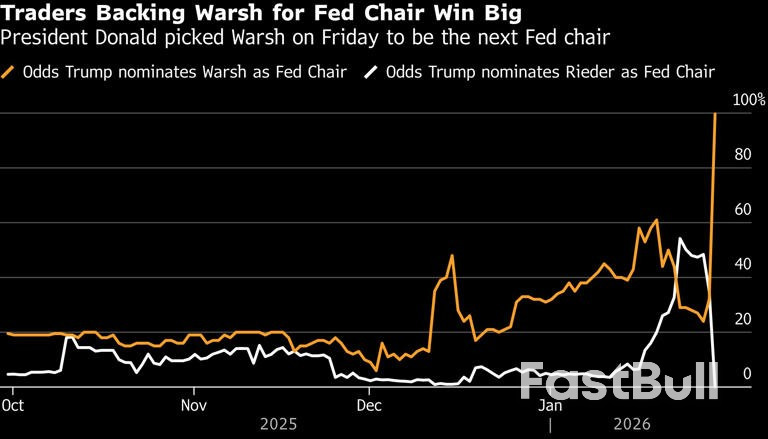

ประธานาธิบดีโดนัลด์ ทรัมป์ วางแผนที่จะเสนอชื่อเควิน วอร์ช อดีตผู้ว่าการธนาคารกลางสหรัฐ ให้ดำรงตำแหน่งประธานธนาคารกลางสหรัฐคนต่อไป ซึ่งการเคลื่อนไหวนี้อาจนำไปสู่ยุคใหม่ของนโยบายการเงินของสหรัฐฯ

วอร์ช ผู้คร่ำหวอดในวงการวอลล์สตรีทและอดีตเจ้าหน้าที่เฟด เพิ่งออกมาสนับสนุนให้ลดอัตราดอกเบี้ยและลดขนาดงบดุลของธนาคารกลาง นักวิเคราะห์ส่วนใหญ่มองว่าเขาเป็นผู้สมัครที่มีความน่าเชื่อถือและน่าจะได้รับการยืนยันจากวุฒิสภา แต่พวกเขากำลังจับตาดูอย่างใกล้ชิดว่าเขาจะสามารถรักษาสมดุลระหว่างแรงกดดันทางการเมืองกับภารกิจของเฟดได้อย่างไร

การเสนอชื่อครั้งนี้เกิดขึ้นในช่วงเวลาที่ธนาคารกลางสหรัฐกำลังเผชิญกับความผันผวน สถาบันแห่งนี้กำลังต่อสู้กับความขัดแย้งภายในด้านนโยบายท่ามกลางแนวโน้มเศรษฐกิจที่ซับซ้อน เนื่องจากสมาชิกบางส่วนผลักดันให้ลดอัตราดอกเบี้ยเพื่อกระตุ้นการเติบโต ในขณะที่บางส่วนต้องการคงอัตราดอกเบี้ยไว้เพื่อควบคุมอัตราเงินเฟ้อ

การถกเถียงภายในนี้ทวีความรุนแรงขึ้นจากความท้าทายภายนอกต่อความเป็นอิสระและความน่าเชื่อถือของธนาคารกลางสหรัฐฯ ประธานาธิบดีทรัมป์วิพากษ์วิจารณ์นายเจอโรม พาวเวลล์ ประธานธนาคารกลางคนปัจจุบัน และคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) ซ้ำแล้วซ้ำเล่า ที่ไม่ลดอัตราดอกเบี้ยลงอย่างจริงจังมากพอ

ในขณะเดียวกัน ธนาคารกลางก็เผชิญกับการตรวจสอบทางกฎหมาย ศาลฎีกาเพิ่งพิจารณาข้อโต้แย้งว่าประธานาธิบดีทรัมป์มีอำนาจในการปลดผู้ว่าการลิซา คุกหรือไม่ กระทรวงยุติธรรมยังได้ออกหมายเรียกไปยังเฟดและพาวเวลล์เกี่ยวกับเรื่องการปรับปรุงสำนักงานของธนาคาร ซึ่งนักวิเคราะห์มองว่าเป็นการใช้อำนาจบริหาร

ปัจจุบัน เควิน วอร์ช เป็นนักวิจัยประจำสถาบันฮูเวอร์ มหาวิทยาลัยสแตนฟอร์ด เขาเริ่มต้นอาชีพในวอลล์สตรีทที่มอร์แกน สแตนลีย์ ก่อนที่จะดำรงตำแหน่งในสภาเศรษฐกิจแห่งชาติและผู้ว่าการธนาคารกลางสหรัฐในสมัยรัฐบาลจอร์จ ดับเบิลยู บุช

ในอดีต วอร์ชเป็นที่รู้จักในฐานะ "สายเหยี่ยว" ด้านนโยบาย ซึ่งหมายถึงเจ้าหน้าที่ที่สนับสนุนนโยบายการเงินที่เข้มงวดขึ้นเพื่อต่อสู้กับภาวะเงินเฟ้อ แต่เมื่อไม่นานมานี้ ท่าทีของวอร์ชได้เปลี่ยนไปให้สอดคล้องกับมุมมองของประธานาธิบดีทรัมป์มากขึ้น

เขาสนับสนุนข้อเรียกร้องให้ลดอัตราดอกเบี้ยอย่างเปิดเผย โดยกล่าวกับ Fox News ว่าความไม่พอใจของทรัมป์ต่อนโยบายของพาวเวลล์นั้นสมเหตุสมผล ในบทความแสดงความคิดเห็นใน Wall Street Journal เมื่อฤดูใบไม้ร่วงที่ผ่านมา วอร์ชอธิบายผลงานของเฟดภายใต้การนำของพาวเวลล์ว่าเป็น "การตัดสินใจที่ไม่ฉลาด" และเสนอให้ลดขนาดงบดุลของธนาคารกลาง นอกจากนี้เขายังเตือนถึง "การขยายขอบเขตภารกิจ" โดยชี้ว่าเฟดได้ขยายบทบาทของตนมากเกินไป

นักวิเคราะห์คาดว่าตลาดการเงินจะมองว่าวอร์ชเป็นตัวเลือกที่น่าเชื่อถือ และคาดว่ากระบวนการอนุมัติจะเป็นไปอย่างราบรื่น

ลุค บาร์โธโลมิว รองหัวหน้านักเศรษฐศาสตร์ของบริษัทอะเบอร์ดีน อินเวสต์เมนต์ กล่าวว่า "ประสบการณ์ของวอร์ชในเฟด ซึ่งเขาสร้างชื่อเสียงในฐานะผู้เชี่ยวชาญด้านการแก้ไขวิกฤตที่มีความสามารถในการเข้าใจตลาดการเงินเป็นอย่างดี และประวัติการทำงานที่ยาวนานในการคิดอย่างอิสระเกี่ยวกับนโยบายการเงิน ทำให้เขาเป็นผู้ได้รับการเสนอชื่อที่น่าเชื่อถือ"

คริสโตเฟอร์ ฮอดจ์ หัวหน้านักเศรษฐศาสตร์ของ Natixis กล่าวว่า วอร์ช "ไม่น่าจะมีปัญหาในการได้รับการรับรองจากวุฒิสภา" และน่าจะได้รับการมองว่า "มีความน่าเชื่อถือพอสมควรจากตลาด"

แม้ว่าเมื่อเร็ว ๆ นี้ วอร์ชจะผลักดันให้ลดอัตราดอกเบี้ยและลดขนาดงบดุลของเฟดลง แต่บรรดานักวิเคราะห์ก็มีความเห็นที่แตกต่างกันว่าความเป็นผู้นำของเขาจะส่งผลต่อการตัดสินใจเชิงนโยบายอย่างไรเมื่อเขาเข้ารับตำแหน่ง คำถามสำคัญคือเขาจะให้ความสำคัญกับการกระตุ้นเศรษฐกิจระยะสั้นหรือจะกลับไปใช้หลักการแข็งกร้าวที่เขายึดถือมานาน

เหตุผลที่ควรลดอัตราดอกเบี้ย

ฮอดจ์ระบุว่าวอร์ชเป็นผู้มองโลกในแง่ดีด้านอุปทาน ซึ่งหมายความว่าเขาเชื่อว่านโยบายต่างๆ เช่น การลดภาษีและการผ่อนคลายกฎระเบียบ สามารถกระตุ้นผลิตภาพทางเศรษฐกิจในระยะยาวได้ ฮอดจ์เขียนว่า มุมมองนี้สามารถใช้เป็น "ข้ออ้างในการลดอัตราดอกเบี้ยอย่างรวดเร็ว" ได้

อย่างไรก็ตาม เจมส์ แองเจิล รองศาสตราจารย์ด้านการเงินจากมหาวิทยาลัยจอร์จทาวน์ ได้แสดงความกังวลที่พบได้ทั่วไป โดยเขาระบุว่า วอร์ช "มีพื้นฐานและประสบการณ์ที่เราคาดหวังสำหรับประธานเฟด" แต่เสริมว่า "ความกังวลเพียงอย่างเดียวของผมเกี่ยวกับผู้ที่ได้รับการแต่งตั้งจากทรัมป์คือ เขาได้ให้สัญญากับทรัมป์ว่าจะยอมอ่อนข้อและลดอัตราดอกเบี้ยมากเกินไปเพื่อพยายามทำให้ดูดีในเวลาเลือกตั้งหรือไม่"

สัญชาตญาณที่เฉียบคมของเขาจะกลับมาหรือไม่?

นักวิเคราะห์หลายคนเชื่อว่าท่าทีแข็งกร้าวในอดีตของวอร์ชอาจกลับมาปรากฏอีกครั้ง โดยเฉพาะอย่างยิ่งหากอัตราเงินเฟ้อยังคงสูงอยู่

"เป็นเรื่องสมเหตุสมผลที่จะสันนิษฐานว่าเขาได้บอกกับประธานาธิบดีว่าเขาสนับสนุนการลดอัตราดอกเบี้ยในวันนี้ มิเช่นนั้นเขาคงไม่ได้รับการเสนอชื่อ" ซามูเอล ทอมบ์ส หัวหน้านักเศรษฐศาสตร์สหรัฐฯ ของ Pantheon Macroeconomics เขียนไว้ "แต่สัญชาตญาณที่สนับสนุนนโยบายแข็งกร้าวของนายวอร์ชอาจกลับมาอีกครั้งเมื่อเขาได้รับตำแหน่งประธานคณะกรรมาธิการร่วมแล้ว"

ทอมบ์สชี้ให้เห็นว่า ในช่วงที่วอร์ชดำรงตำแหน่งประธานเฟดก่อนหน้านี้ เขาให้ความสำคัญกับการควบคุมอัตราเงินเฟ้อมากกว่าการจ้างงานในช่วงวิกฤต เขาจึงสรุปว่า หากอัตราเงินเฟ้อยังคงอยู่ใกล้ระดับ 3% วอร์ชก็มีแนวโน้มที่จะมุ่งเน้นไปที่มรดกทางประวัติศาสตร์ของเขามากกว่าการเอาใจประธานาธิบดี ซึ่งจะทำให้ "นโยบายที่ง่ายกว่าปกติภายใต้การนำของนายวอร์ช... ไม่ใช่เรื่องแน่นอน"

ฮอดจ์กล่าวเสริมในทำนองเดียวกัน โดยระบุว่าหากผลผลิตที่เพิ่มขึ้นจากการลดกฎระเบียบไม่ปรากฏให้เห็น และอัตราเงินเฟ้อยังคงอยู่ในระดับสูง วอร์ชก็ "มีแนวโน้มที่จะเปลี่ยนไปใช้ท่าทีที่เข้มงวดมากขึ้น"

ขีดจำกัดของอำนาจของเก้าอี้

แม้จะดำรงตำแหน่งประธาน วอร์ชก็จะเป็นเพียงหนึ่งในสมาชิกที่มีสิทธิ์ออกเสียง 1 ใน 12 คนของ FOMC เท่านั้น

บาร์โธโลมิวจาก Aberdeen Investments คาดการณ์ว่า วอร์ช "เกือบจะแน่นอนว่าจะผลักดันให้ลดอัตราดอกเบี้ยลง" ซึ่งสอดคล้องกับการคาดการณ์ว่าจะมีการลดอัตราดอกเบี้ย 0.25% สองครั้งในช่วงปลายปีนี้ อย่างไรก็ตาม เขาเสริมว่า วอร์ช "ไม่น่าจะประสบความสำเร็จมากนักในการเปลี่ยนแปลงกรอบการดำเนินงานของเฟดและลดขนาดงบดุล" ด้วยตัวคนเดียว

หลังจากการประชุมในเดือนมกราคม ธนาคารกลางสหรัฐ (เฟด) ได้คงอัตราดอกเบี้ยไว้เท่าเดิม ประธานพาวเวลล์กล่าวว่าอัตราดอกเบี้ยนโยบายในปัจจุบันนั้น "อยู่ในช่วงที่คาดการณ์ได้อย่างสมเหตุสมผลว่าเป็นกลาง" ซึ่งหมายความว่าอัตราดอกเบี้ยดังกล่าวไม่ได้กระตุ้นหรือจำกัดเศรษฐกิจแต่อย่างใด

การประกาศของทรัมป์ที่จะเสนอชื่อวอร์ชไม่ได้เปลี่ยนแปลงความคาดหวังของตลาดเกี่ยวกับการลดอัตราดอกเบี้ยอย่างมีนัยสำคัญ จากข้อมูลของเครื่องมือ CME FedWatch ผู้ค้าสัญญาซื้อขายล่วงหน้าพันธบัตรคาดการณ์ว่ามีความน่าจะเป็น 48.5% ที่จะมีการลดอัตราดอกเบี้ยในเดือนมิถุนายน เพิ่มขึ้นเล็กน้อยจาก 47% ก่อนมีข่าวนี้

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

เข้าสู่ระบบ

ลงทะเบียน