ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

สหรัฐอเมริกา ค่าจ้างรายชั่วโมงเฉลี่ย MoM (SA) (ธ.ค.)

สหรัฐอเมริกา ค่าจ้างรายชั่วโมงเฉลี่ย MoM (SA) (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา ค่าจ้างรายสัปดาห์เฉลี่ย (SA) (ธ.ค.)

สหรัฐอเมริกา ค่าจ้างรายสัปดาห์เฉลี่ย (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา รายงานที่อยู่อาศัยเริ่มสร้างแบบรายปี MoM (SA) (ต.ค.)

สหรัฐอเมริกา รายงานที่อยู่อาศัยเริ่มสร้างแบบรายปี MoM (SA) (ต.ค.)ค:--

ค: --

สหรัฐอเมริกา ใบอนุญาตก่อสร้าง (SA) (ต.ค.)

สหรัฐอเมริกา ใบอนุญาตก่อสร้าง (SA) (ต.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ใบอนุญาตก่อสร้าง MoM (SA) (ต.ค.)

สหรัฐอเมริกา ใบอนุญาตก่อสร้าง MoM (SA) (ต.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนที่อยู่อาศัยเริ่มสร้างประจำปี (SA) (ต.ค.)

สหรัฐอเมริกา จำนวนที่อยู่อาศัยเริ่มสร้างประจำปี (SA) (ต.ค.)ค:--

ค: --

สหรัฐอเมริกา อัตราการว่างงาน U6 (SA) (ธ.ค.)

สหรัฐอเมริกา อัตราการว่างงาน U6 (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การจ้างงานภาคการผลิต (SA) (ธ.ค.)

สหรัฐอเมริกา การจ้างงานภาคการผลิต (SA) (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ธ.ค.)

สหรัฐอเมริกา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตรสุดท้าย (ธ.ค.)

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตรสุดท้าย (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา อัตราการว่างงาน (SA) (ธ.ค.)

สหรัฐอเมริกา อัตราการว่างงาน (SA) (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตร (SA) (ธ.ค.)

สหรัฐอเมริกา การจ้างงานนอกภาคการเกษตร (SA) (ธ.ค.)ค:--

ค: --

สหรัฐอเมริกา ค่าจ้างรายชั่วโมงเฉลี่ย YoY (ธ.ค.)

สหรัฐอเมริกา ค่าจ้างรายชั่วโมงเฉลี่ย YoY (ธ.ค.)ค:--

ค: --

แคนาดา การจ้างงานเต็มเวลา (SA) (ธ.ค.)

แคนาดา การจ้างงานเต็มเวลา (SA) (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา การจ้างงานนอกเวลา (SA) (ธ.ค.)

แคนาดา การจ้างงานนอกเวลา (SA) (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา อัตราการว่างงาน (SA) (ธ.ค.)

แคนาดา อัตราการว่างงาน (SA) (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ธ.ค.)

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การจ้างงานของรัฐบาล (ธ.ค.)

สหรัฐอเมริกา การจ้างงานของรัฐบาล (ธ.ค.)ค:--

ค: --

ค: --

แคนาดา การจ้างงาน (SA) (ธ.ค.)

แคนาดา การจ้างงาน (SA) (ธ.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความคาดหวังผู้บริโภค UMich (เบื้องต้น) (ม.ค.)

สหรัฐอเมริกา ดัชนีความคาดหวังผู้บริโภค UMich (เบื้องต้น) (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ม.ค.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ม.ค.)

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ม.ค.)

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ม.ค.)

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ม.ค.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ม.ค.)

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ม.ค.)ค:--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (ธ.ค.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M1 YoY (ธ.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (ธ.ค.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M0 YoY (ธ.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (ธ.ค.)

จีนแผ่นดินใหญ่ Money Supply ปริมาณเงิน M2 YoY (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์ค:--

ค: --

ค: --

อินโดนีเซีย ดัชนียอดค้าปลีก YoY (พ.ย.)

อินโดนีเซีย ดัชนียอดค้าปลีก YoY (พ.ย.)--

ค: --

ค: --

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (ม.ค.)

ยูโรโซน ดัชนีความเชื่อมั่นนักลงทุน Sentix (ม.ค.)--

ค: --

ค: --

อินเดีย CPI YoY (ธ.ค.)

อินเดีย CPI YoY (ธ.ค.)--

ค: --

ค: --

เยอรมนี บัญชีเดินสะพัด (Not SA) (พ.ย.)

เยอรมนี บัญชีเดินสะพัด (Not SA) (พ.ย.)--

ค: --

ค: --

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ

แคนาดา ดัชนีความเชื่อมั่นเศรษฐกิจแห่งชาติ--

ค: --

ค: --

คำกล่าวของสมาชิก FOMC Barkin

คำกล่าวของสมาชิก FOMC Barkin สหรัฐอเมริกา อัตราผลตอบแทนการประมูลพันธบัตรรัฐบาล 3-ปี

สหรัฐอเมริกา อัตราผลตอบแทนการประมูลพันธบัตรรัฐบาล 3-ปี--

ค: --

ค: --

สหรัฐอเมริกา อัตราผลตอบแทนเฉลี่ยการประมูลพันธบัตรรัฐบาล 10-ปี

สหรัฐอเมริกา อัตราผลตอบแทนเฉลี่ยการประมูลพันธบัตรรัฐบาล 10-ปี--

ค: --

ค: --

ญี่ปุ่น ดุลการค้า (SA)(ข้อมูลศุลกากร) (พ.ย.)

ญี่ปุ่น ดุลการค้า (SA)(ข้อมูลศุลกากร) (พ.ย.)--

ค: --

ค: --

ญี่ปุ่น ดุลการค้า (พ.ย.)

ญี่ปุ่น ดุลการค้า (พ.ย.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (ธ.ค.)

สหราชอาณาจักร ดัชนียอดค้าปลีกรวม BRC YoY (ธ.ค.)--

ค: --

ค: --

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (ธ.ค.)

สหราชอาณาจักร ดัชนียอดค้าปลีก Like-For-Like BRC YoY (ธ.ค.)--

ค: --

ค: --

ตุรกี ดัชนียอดค้าปลีก YoY (พ.ย.)

ตุรกี ดัชนียอดค้าปลีก YoY (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (ธ.ค.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นของธุรกิจขนาดเล็ก NFIB (SA) (ธ.ค.)--

ค: --

ค: --

บราซิล การเติบโตในอุตสาหกรรมบริการ YoY (พ.ย.)

บราซิล การเติบโตในอุตสาหกรรมบริการ YoY (พ.ย.)--

ค: --

ค: --

แคนาดา ใบอนุญาตก่อสร้าง MoM (SA) (พ.ย.)

แคนาดา ใบอนุญาตก่อสร้าง MoM (SA) (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา CPI M/M (อเมริกาใต้) (ธ.ค.)

สหรัฐอเมริกา CPI M/M (อเมริกาใต้) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI YoY (Not SA) (ธ.ค.)

สหรัฐอเมริกา CPI YoY (Not SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา รายได้จริง MoM (SA) (ธ.ค.)

สหรัฐอเมริกา รายได้จริง MoM (SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI MoM (Not SA) (ธ.ค.)

สหรัฐอเมริกา CPI MoM (Not SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI หลัก (SA) (ธ.ค.)

สหรัฐอเมริกา CPI หลัก (SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI หลัก YoY(Not SA) (ธ.ค.)

สหรัฐอเมริกา CPI หลัก YoY(Not SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI หลัก MoM(SA) (ธ.ค.)

สหรัฐอเมริกา CPI หลัก MoM(SA) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์

สหรัฐอเมริกา Redbook ประจำปีการขายปลีกเชิงพาณิชย์รายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา รายงานยอดขายบ้านใหม่รายปี MoM (ต.ค.)

สหรัฐอเมริกา รายงานยอดขายบ้านใหม่รายปี MoM (ต.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ยอดขายที่อยู่อาศัยใหม่ประจำปี (ต.ค.)

สหรัฐอเมริกา ยอดขายที่อยู่อาศัยใหม่ประจำปี (ต.ค.)--

ค: --

ค: --

สหรัฐอเมริกา CPI Cleveland Fed MoM (SA) (ธ.ค.)

สหรัฐอเมริกา CPI Cleveland Fed MoM (SA) (ธ.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ การนำเข้า YoY (USD) (ธ.ค.)

จีนแผ่นดินใหญ่ การนำเข้า YoY (USD) (ธ.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ ดุลการค้า (CNH) (ธ.ค.)

จีนแผ่นดินใหญ่ ดุลการค้า (CNH) (ธ.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

ส่วนแบ่งผลผลิตทางเศรษฐกิจของแรงงานอเมริกันลดลงสู่ระดับต่ำสุดในรอบ 76 ปี แม้ว่าผลิตภาพและกำไรจะเพิ่มสูงขึ้นก็ตาม

ข้อมูลใหม่ชี้ให้เห็นว่า ปัจจุบันแรงงานชาวอเมริกันได้รับส่วนแบ่งจากผลผลิตทางเศรษฐกิจของประเทศน้อยที่สุดนับตั้งแต่เริ่มมีการบันทึกข้อมูลของรัฐบาลกลางในปี 1947 ซึ่งแสดงให้เห็นถึงความไม่สอดคล้องกันที่เพิ่มมากขึ้นระหว่างการเติบโตทางเศรษฐกิจและค่าตอบแทนของพนักงาน

ข้อมูลจากสำนักงานสถิติแรงงาน (BLS) เปิดเผยว่า สัดส่วนของผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ที่จ่ายให้กับแรงงานผ่านค่าจ้างและเงินเดือนลดลงเหลือ 53.8% ในไตรมาสที่สามของปีที่แล้ว ซึ่งถือเป็นระดับต่ำสุดเท่าที่เคยบันทึกไว้ในชุดข้อมูลสมัยใหม่

ตัวเลขดังกล่าวแสดงให้เห็นถึงการลดลงอย่างมากจาก 54.6% ในไตรมาสก่อนหน้า และต่ำกว่าค่าเฉลี่ย 55.6% ที่บันทึกไว้ในช่วงทศวรรษ 2020 อย่างมาก แนวโน้มนี้เกิดขึ้นแม้ว่าเศรษฐกิจโดยรวมจะขยายตัวและหลายบริษัทรายงานอัตรากำไรที่แข็งแกร่งที่สุดในรอบหลายทศวรรษ ซึ่งก่อให้เกิดคำถามใหม่เกี่ยวกับการกระจายรายได้

ดัชนีส่วนแบ่งแรงงาน ซึ่งมีการติดตามมาตั้งแต่ปี 1947 พุ่งสูงขึ้นเล็กน้อยในปี 2020 ระหว่างการระบาดใหญ่ แต่หลังจากนั้นก็ลดลงอย่างต่อเนื่อง ในช่วงเวลาเดียวกัน กำไรของบริษัทต่างๆ กลับเพิ่มสูงขึ้น ซึ่งบ่งชี้ว่าผลประโยชน์จากการขยายตัวของ GDP ไม่ได้ถูกแบ่งปันอย่างเป็นสัดส่วนกับแรงงาน

สำนักงานสถิติแรงงาน (BLS) นิยามส่วนแบ่งแรงงานว่า "เปอร์เซ็นต์ของผลผลิตทางเศรษฐกิจที่ตกเป็นของคนงานในรูปของค่าตอบแทน" ซึ่งรวมถึงไม่เพียงแต่ค่าจ้างและเงินเดือนเท่านั้น แต่ยังรวมถึงโบนัสและเงินสมทบบำนาญด้วย แม้ว่า GDP จะเติบโตอย่างแข็งแกร่ง แต่เปอร์เซ็นต์นี้ก็ยังคงลดลงอย่างต่อเนื่อง

รายงานของ BLS ฉบับเดียวกันที่ระบุถึงส่วนแบ่งแรงงานที่ลดลง ยังแสดงให้เห็นถึงการเพิ่มขึ้นอย่างมีนัยสำคัญของผลิตภาพแรงงานในสหรัฐฯ ซึ่งเพิ่มขึ้นในอัตราที่เร็วที่สุดในรอบสองปีในช่วงไตรมาสที่สาม นักเศรษฐศาสตร์ชี้ว่าการเพิ่มขึ้นนี้อาจเชื่อมโยงกับการนำปัญญาประดิษฐ์มาใช้เพิ่มมากขึ้น

สิ่งนี้ทำให้เกิดภาพรวมทางเศรษฐกิจที่ซับซ้อน:

• ในอีกด้านหนึ่งผลผลิตที่สูงขึ้นจะช่วยให้การเติบโตของ GDP เร็วขึ้นโดยไม่ก่อให้เกิดภาวะเงินเฟ้อที่สูงขึ้น

• ในทางกลับกันมันทำให้บริษัทต่างๆ สามารถเพิ่มผลผลิตได้ในขณะที่จ้างพนักงานน้อยลง ซึ่งส่งผลให้การเติบโตของค่าจ้างโดยรวมเมื่อเทียบกับ GDP ลดลง

จำเป็นต้องมีข้อมูลเพิ่มเติมเพื่อทำความเข้าใจผลกระทบระยะยาวของ AI ต่อการจ้างงานและค่าจ้างอย่างถ่องแท้ แต่แนวโน้มในปัจจุบันชี้ไปในทิศทางที่ว่า ประสิทธิภาพที่เพิ่มขึ้นไม่ได้ส่งผลให้พนักงานได้รับส่วนแบ่งทางเศรษฐกิจที่มากขึ้น

เจ้าหน้าที่ธนาคารกลางสหรัฐกำลังติดตามสถานการณ์เหล่านี้อย่างใกล้ชิด ทอม บาร์กิน ประธานธนาคารกลางสหรัฐสาขาริชมอนด์ กล่าวถึงสถานการณ์ปัจจุบันว่าเป็น "สภาพแวดล้อมการจ้างงานต่ำ" โดยมีการเติบโตของงานในระดับปานกลาง

ตัวเลขล่าสุดจาก BLS สนับสนุนมุมมองนี้ โดยแสดงให้เห็นว่านายจ้างเพิ่มงาน 50,000 ตำแหน่งในเดือนที่ผ่านมา อัตราการว่างงานลดลงเล็กน้อยเหลือ 4.4% แต่การจ้างงานชะลอตัวลงอย่างมาก

"ความสมดุลที่ลงตัวระหว่างสภาพแวดล้อมการเติบโตของงานที่อยู่ในระดับปานกลางกับสภาพแวดล้อมการเติบโตของอุปทานแรงงานที่อยู่ในระดับปานกลาง ดูเหมือนจะยังคงดำเนินต่อไป และนั่นเป็นเรื่องที่น่ายินดี" บาร์กินกล่าวกับผู้สื่อข่าว

ธุรกิจต่างๆ ให้ความสำคัญกับประสิทธิภาพ

จากข้อมูลของบาร์กิน ธุรกิจต่างๆ ยังคงระมัดระวัง โดยเลือกที่จะพึ่งพาการเพิ่มประสิทธิภาพการผลิตเพื่อดำเนินงานด้วยจำนวนพนักงานที่น้อยลง แทนที่จะขยายจำนวนพนักงาน ทางเลือกเชิงกลยุทธ์นี้เป็นปัจจัยสำคัญที่ส่งผลต่อการตัดสินใจจ้างงานและทำให้ส่วนแบ่งแรงงานอยู่ในระดับต่ำ แม้ว่า GDP จะยังคงเติบโตอย่างต่อเนื่องก็ตาม

เขาย้ำว่าเจ้าหน้าที่ธนาคารกลางสหรัฐฯ ต้องเฝ้าระวังความเสี่ยงสองประการอย่างต่อเนื่อง ได้แก่ อัตราการว่างงานที่เพิ่มสูงขึ้นและภาวะเงินเฟ้อที่ยืดเยื้อ

ความไม่แน่นอนบดบังการปรับลดอัตราดอกเบี้ยในอนาคต

แม้ว่าผู้กำหนดนโยบายจะลดอัตราดอกเบี้ยมาตรฐานเป็นครั้งที่สามติดต่อกันในการประชุมเมื่อเดือนที่แล้ว แต่พวกเขายังมีความเห็นที่แตกต่างกันเกี่ยวกับแนวทางในอนาคต ความไม่แน่นอนเกี่ยวกับอัตราเงินเฟ้อและตลาดแรงงานได้ลดความคาดหวังเกี่ยวกับการลดอัตราดอกเบี้ยเพิ่มเติมลง

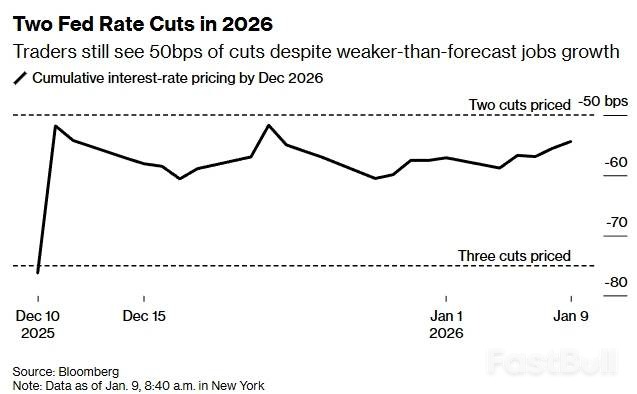

ปัจจุบันนักลงทุนคาดการณ์ว่าอัตราดอกเบี้ยจะถูกปรับลดลงสองครั้ง ครั้งละ 0.25 จุดในปีนี้ โดยการปรับลดครั้งแรกคาดว่าจะเกิดขึ้นในเดือนเมษายนหรือมิถุนายน

บาร์กินกล่าวว่า แม้อัตราเงินเฟ้อจะดีขึ้นแล้ว แต่การต่อสู้ยังไม่จบสิ้น "อัตราเงินเฟ้อสูงกว่าเป้าหมายของเรามาเกือบห้าปีแล้ว" เขากล่าว "สถานการณ์ดีขึ้นกว่าเมื่อสองหรือสามปีก่อนมาก แต่ก็ยังไม่ถึงเป้าหมายอย่างแน่นอน"

เขาสรุปว่าผู้กำหนดนโยบายต้องจับตาดูทั้งสองด้านของภารกิจของตนอย่างใกล้ชิด “อัตราการว่างงานเพิ่มขึ้นเล็กน้อยในปีที่ผ่านมา และการเติบโตของงานก็อยู่ในระดับปานกลาง” บาร์กินกล่าว “ดังนั้นผมคิดว่าคุณต้องจับตาดูทั้งสองด้าน”

ประธานาธิบดีโดนัลด์ ทรัมป์ ได้เร่งดำเนินการเพื่อเข้าครอบครองกรีนแลนด์ โดยระบุว่าเขาพร้อมที่จะเข้าครอบครองดินแดนของเดนมาร์กแห่งนี้ "ด้วยวิธีที่ยากลำบาก" หากไม่สามารถบรรลุข้อตกลงได้

“ผมอยากจะทำข้อตกลงด้วยวิธีง่ายๆ นะครับ แต่ถ้าเราไม่ทำด้วยวิธีง่ายๆ เราก็จะต้องทำด้วยวิธีที่ยากขึ้น” ทรัมป์กล่าวกับผู้สื่อข่าวที่ทำเนียบขาวเมื่อวันศุกร์

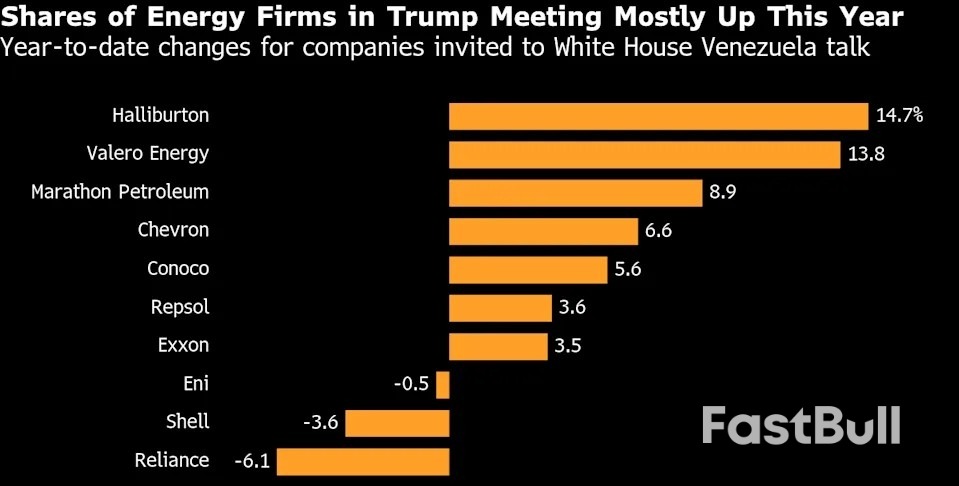

ประธานาธิบดีให้ความสำคัญกับกรีนแลนด์มากขึ้น โดยมองว่าเป็นเรื่องสำคัญด้านความมั่นคงของชาติ ความสนใจดังกล่าวทวีความรุนแรงขึ้นหลังจากการโจมตีของสหรัฐฯ ต่อผู้นำเวเนซุเอลา นิโคลัส มาดูโร เมื่อไม่นานมานี้ การกระทำดังกล่าวทำให้พันธมิตรเกิดความกังวลเกี่ยวกับการใช้กำลังทหารของสหรัฐฯ เพื่อบรรลุเป้าหมายนโยบายต่างประเทศ

เมื่อถูกถามเกี่ยวกับข้อเสนอทางการเงินที่เป็นไปได้สำหรับเกาะแห่งนี้ ทรัมป์ปฏิเสธความคิดดังกล่าวในขณะนี้

“ตอนนี้ผมยังไม่พูดถึงเรื่องเงินสำหรับกรีนแลนด์” เขากล่าว “ผมอาจจะพูดถึงเรื่องนั้น แต่ตอนนี้ เราจะลงมือทำอะไรสักอย่างเพื่อกรีนแลนด์ ไม่ว่าพวกเขาจะชอบหรือไม่ก็ตาม”

ประธานาธิบดีให้เหตุผลสนับสนุนจุดยืนของตนโดยชี้ไปที่การแข่งขันทางภูมิรัฐศาสตร์กับรัสเซียและจีน โดยกล่าวว่าการดำเนินการของสหรัฐฯ เป็นสิ่งจำเป็นเพื่อป้องกันไม่ให้ประเทศเหล่านั้นเข้ามามีอิทธิพลในภูมิภาค “เราจะไม่ยอมให้รัสเซียหรือจีนเป็นเพื่อนบ้านของเรา” ทรัมป์กล่าว

คำกล่าวเหล่านั้นทำให้ความสัมพันธ์กับเดนมาร์ก ซึ่งเป็นสมาชิกสำคัญของนาโต ตึงเครียดขึ้น เมตเต เฟรเดอริกเซน นายกรัฐมนตรีเดนมาร์ก ได้ออกคำเตือนอย่างชัดเจนว่า การโจมตีกรีนแลนด์ของสหรัฐฯ จะหมายถึงจุดจบของพันธมิตรนาโต

ผู้นำประเทศอื่นๆ ในยุโรปต่างแสดงความเห็นในทำนองเดียวกัน โดยเรียกร้องให้ทรัมป์เคารพบูรณภาพดินแดนของเกาะแห่งนี้ และยืนยันว่าเกาะดังกล่าวได้รับการคุ้มครองภายใต้กรอบความมั่นคงร่วมกันของกลุ่มประเทศยุโรป

แม้ว่าประธานาธิบดีจะไม่ได้ตัดความเป็นไปได้ในการใช้กำลังทหาร แต่ท่าทีอย่างเป็นทางการของสหรัฐฯ ดูเหมือนจะมุ่งเน้นไปที่การเจรจาต่อรองเป็นหลัก

เมื่อวันอังคารที่ผ่านมา มาร์โค รูบิโอ รัฐมนตรีว่าการกระทรวงต่างประเทศสหรัฐฯ กล่าวต่อสมาชิกรัฐสภาว่า เป้าหมายของรัฐบาลสหรัฐฯ คือการซื้อเกาะแห่งนี้ รูบิโอมีกำหนดจะพบกับเจ้าหน้าที่เดนมาร์กในสัปดาห์หน้าเพื่อหารือเกี่ยวกับเรื่องนี้

การลงทุนมหาศาลในด้านปัญญาประดิษฐ์ (AI) ที่ผลักดันให้ราคาหุ้นพุ่งสูงเป็นประวัติการณ์เมื่อปีที่แล้ว อาจไม่จำเป็นต้องมีการระดมทุนเพิ่มเติมเพื่อรักษาระดับการเพิ่มขึ้นของราคาหุ้นต่อไป รายงานจาก BCA Research ระบุว่า การลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ อาจเพียงพอที่จะสนับสนุนหุ้นกลุ่มเทคโนโลยีได้ แม้ว่าการลงทุนในโครงสร้างพื้นฐานด้าน AI จะชะลอตัวลงก็ตาม

การที่อัตราดอกเบี้ยลดลงควบคู่กับภาวะเงินเฟ้อที่ต่อเนื่อง อาจช่วยชะลอหรือป้องกันไม่ให้เกิดวิกฤตตลาดที่คล้ายคลึงกับวิกฤตฟองสบู่ดอทคอมได้

บริษัทเทคโนโลยีขนาดใหญ่ที่สุดของอเมริกา ได้แก่ ไมโครซอฟต์ อัลฟาเบท อเมซอน เมตา และออราเคิล กำลังเตรียมใช้จ่ายเงินกว่า 500 พันล้านดอลลาร์สหรัฐฯ ในด้านโครงสร้างพื้นฐานในปีนี้ โดยส่วนสำคัญจะทุ่มให้กับปัญญาประดิษฐ์ (AI)

จากข้อมูลของ Dhaval Joshi หัวหน้านักวางกลยุทธ์ของ BCA Research ระดับการใช้จ่ายด้านทุนในปัจจุบันเมื่อคิดเป็นเปอร์เซ็นต์ของ GDP กำลังเข้าใกล้ระดับที่เคยเป็นจุดสูงสุดของวัฏจักรการลงทุนด้านเทคโนโลยีครั้งสำคัญในอดีต ซึ่งได้แก่ การบูมของคอมพิวเตอร์ส่วนบุคคลในทศวรรษ 1980 การบูมของดอทคอมในทศวรรษ 1990 และ "การบูมของ Zoom" หลังการระบาดใหญ่

ในรอบวัฏจักรที่ผ่านมา หุ้นกลุ่มเทคโนโลยีมักจะเริ่มมีผลการดำเนินงานต่ำกว่าตลาดโดยรวมประมาณหนึ่งปีก่อนที่การใช้จ่ายด้านทุนจะถึงจุดสูงสุด โจชิกล่าวว่า หากประวัติศาสตร์ซ้ำรอย "หุ้นที่เกี่ยวข้องกับ AI ในตลาดหุ้นกำลังตกอยู่ในอันตรายอย่างยิ่ง"

แม้จะมีจุดคล้ายคลึงกันในเชิงประวัติศาสตร์ แต่สถานการณ์ปัจจุบันอาจมีความคล้ายคลึงกับ "ยุคเฟื่องฟูของ Zoom" มากกว่าวิกฤตฟองสบู่ดอทคอม โดยเฉพาะอย่างยิ่งเนื่องจากท่าทีด้านนโยบายการเงินของธนาคารกลางสหรัฐ

"แม้ว่าการลงทุนด้าน AI จะเฟื่องฟูและสิ้นสุดลงแล้ว แต่นโยบายผ่อนคลายทางการเงินอย่างมากของเฟดก็สามารถยืดระยะเวลาการปรับตัวขึ้นของตลาดหุ้นได้" โจชิเขียนไว้

เรื่องนี้สำคัญเพราะความกังวลเกี่ยวกับการชะลอตัวของการใช้จ่ายด้าน AI ได้ส่งผลให้หุ้นกลุ่มเทคโนโลยีลังเลในช่วงปลายปี 2025 แล้ว ความแตกต่างที่สำคัญอยู่ที่พฤติกรรมของอัตราดอกเบี้ยที่แท้จริง

บทบาทสำคัญของผลตอบแทนพันธบัตรที่แท้จริง

สำหรับการประเมินมูลค่าหุ้น สิ่งที่สำคัญอย่างแท้จริงไม่ใช่อัตราดอกเบี้ยที่ระบุไว้ แต่เป็นผลตอบแทนที่แท้จริงของพันธบัตร ซึ่งก็คือผลตอบแทนของพันธบัตรหลังจากปรับค่าเงินเฟ้อแล้ว

โจชิชี้ให้เห็นว่าภาคเทคโนโลยีสามารถทรงตัวได้ดีในปี 2021 เนื่องจากในขณะที่อัตราเงินเฟ้อสูงขึ้น ผลตอบแทนพันธบัตรที่แท้จริงกลับลดลงอย่างต่อเนื่อง หุ้นกลุ่มเทคโนโลยีเริ่มอ่อนตัวลงในปี 2022 เมื่อธนาคารกลางสหรัฐฯ ปรับขึ้นอัตราดอกเบี้ยอย่างรุนแรง ส่งผลให้อัตราดอกเบี้ยที่แท้จริงพุ่งสูงขึ้น

ปัจจุบันสถานการณ์กลับตาลปัตร “หากมองมาถึงปัจจุบัน การขึ้นอัตราดอกเบี้ยไม่ได้อยู่ในวาระของธนาคารกลางสหรัฐฯ ตรงกันข้าม ธนาคารกลางสหรัฐฯ กำลังส่งสัญญาณว่าจะลดอัตราดอกเบี้ยลงอีก” โจชิอธิบาย หากอัตราเงินเฟ้อยังคงอยู่ที่ประมาณ 3% ในขณะที่ธนาคารกลางลดอัตราดอกเบี้ย ผลตอบแทนที่แท้จริงจะลดลง ซึ่งจะช่วยหนุนมูลค่าหุ้นอย่างมาก

แน่นอนว่า การที่เฟดจะดำเนินนโยบายผ่อนคลายทางการเงินอย่างเต็มที่นั้นไม่ใช่เรื่องที่รับประกันได้เสมอไป ปัจจัยหลายประการอาจบังคับให้ผู้กำหนดนโยบายต้องชะลอหรือจำกัดการลดอัตราดอกเบี้ย ซึ่งรวมถึง:

• อัตราเงินเฟ้อที่ติดขัดต่อเนื่องหรือกลับมาสูงขึ้นอีก

• ตลาดงานที่ค่อนข้างมั่นคง

• การเติบโตทางเศรษฐกิจโดยรวมที่แข็งแกร่ง

หลังจากรายงานตัวเลขการจ้างงานที่ค่อนข้างผสมผสานกันเมื่อวันศุกร์ ความน่าจะเป็นที่เฟดจะคงอัตราดอกเบี้ยไว้เท่าเดิมตลอดครึ่งแรกของปีเพิ่มสูงขึ้นสู่ระดับสูงสุดในรอบหนึ่งเดือน

แม้ว่านักวิเคราะห์ส่วนใหญ่ในวอลล์สตรีทยังคงมองในแง่ดีเกี่ยวกับแนวโน้มตลาดหุ้นในปี 2026 แต่ความยั่งยืนของการพุ่งขึ้นของหุ้นกลุ่มปัญญาประดิษฐ์ (AI) เป็นข้อกังวลหลัก หุ้นเทคโนโลยีขนาดใหญ่ในปัจจุบันมีสัดส่วนมากผิดปกติในดัชนี SP 500 ทำให้ดัชนีโดยรวมมีความเสี่ยงต่อการชะลตัวของภาคเทคโนโลยี

อย่างไรก็ตาม อัตราดอกเบี้ยที่ต่ำลงอาจช่วยเพิ่มสภาพคล่องในตลาด ขณะที่การลดภาษีจากร่างกฎหมาย One Bi Beautiful Bill เมื่อปีที่แล้ว อาจกระตุ้นการเติบโตทางเศรษฐกิจ ซึ่งอาจชดเชยผลกระทบจากการชะลอตัวของการลงทุนในเทคโนโลยีได้

ตลาดหุ้นวอลล์สตรีทกำลังเตรียมรับมือกับการที่ธนาคารกลางสหรัฐ (เฟด) จะลดอัตราดอกเบี้ยต่อไปในปี 2026 โดยนักวิเคราะห์คาดการณ์ว่าจะลดลงอย่างน้อย 50 จุดพื้นฐาน ความคาดหวังนี้เกิดขึ้นในขณะที่ประธานาธิบดีโดนัลด์ ทรัมป์ เตรียมแต่งตั้งผู้สืบทอดตำแหน่งประธานเฟดต่อจากเจอโรม พาวเวลล์ ซึ่งบ่งชี้ถึงการเปลี่ยนแปลงนโยบายที่อาจเกิดขึ้น

สถาบันการเงินชั้นนำได้ปรับมุมมองใหม่ โดยคาดการณ์ว่าจะมีการผ่อนคลายทางการเงินที่รุนแรงมากขึ้น ตามรายงานล่าสุดจากลูกค้า:

• ปัจจุบัน Morgan Stanleyคาดการณ์ว่าจะมีการปรับลดอัตราดอกเบี้ย 2 ครั้ง ครั้งละ 25 จุด ในปี 2026 โดยเลื่อนกำหนดการจากเดือนมกราคมและเมษายนไปเป็นเดือนมิถุนายนและกันยายน

• ซิตี้กรุ๊ปได้ปรับการคาดการณ์เช่นกัน โดยคาดว่าจะมีการลดอัตราดอกเบี้ยในเดือนมีนาคม กรกฎาคม และกันยายน การคาดการณ์นี้บ่งชี้ว่าอาจมีการลดอัตราดอกเบี้ยรวมสูงสุดถึง 75 จุดพื้นฐานในปี 2026 ซึ่งจะทำให้อัตราดอกเบี้ยเงินกู้ระหว่างธนาคาร (federal funds rate) อยู่ต่ำกว่า 3%

แนวโน้มตลาดที่เอนเอียงไปทางผ่อนคลายทางการเงินนั้นเกิดขึ้นจากการคาดการณ์ว่าจะมีการปรับลดอัตราดอกเบี้ยถึงสามครั้งในปี 2025 ปัจจัยหลักคือการคาดการณ์ว่าประธานาธิบดีทรัมป์จะแต่งตั้งประธานเฟดคนใหม่ ซึ่งนักลงทุนเชื่อว่าจะนำไปสู่นโยบายการเงินที่ผ่อนคลายมากขึ้น

มุมมองนี้ได้รับการสนับสนุนจากเจ้าหน้าที่ระดับสูง เช่น สก็อตต์ เบสเซนต์ รัฐมนตรีว่าการกระทรวงการคลัง ซึ่งสนับสนุนให้ลดอัตราดอกเบี้ยเพื่อกระตุ้นการเติบโตทางเศรษฐกิจ แม้ว่าข้อมูลการจ้างงานจะอ่อนแอเกินกว่าที่คาดการณ์ไว้ก็ตาม

สภาพแวดล้อมทางเศรษฐกิจมหภาคในปัจจุบันถือว่าเอื้ออำนวยอย่างมากต่อสินทรัพย์ดิจิทัล การลดอัตราดอกเบี้ยที่คาดการณ์ไว้สอดคล้องกับนโยบายขยายตัวทางเศรษฐกิจอื่นๆ รวมถึงโครงการผ่อนคลายเชิงปริมาณ (QE) ของธนาคารกลางสหรัฐฯ ที่เริ่มต้นในต้นเดือนธันวาคม 2025 และแผนการอัดฉีดเงิน 200 พันล้านดอลลาร์เข้าสู่อุตสาหกรรมที่อยู่อาศัยโดยประธานาธิบดีทรัมป์

สัญญาณผ่อนคลายทางการเงินเหล่านี้กระตุ้นให้นักลงทุนในวอลล์สตรีทหันมาเปิดรับความเสี่ยงมากขึ้น เนื่องจากตลาดหุ้นยังคงอยู่ในช่วงขาขึ้น จึงคาดว่าจะมีการโยกย้ายเงินทุนจากโลหะมีค่าไปสู่สินทรัพย์ที่มีความเสี่ยงสูงกว่า ดังนั้น บิตคอยน์และอุตสาหกรรมอัลต์คอยน์โดยรวมจึงดูเหมือนจะได้รับประโยชน์ ซึ่งอาจกระตุ้นให้เกิดการพุ่งขึ้นอย่างแข็งแกร่งในปี 2026

แม้ว่าสงครามในยูเครนจะทวีความรุนแรงขึ้น และความสัมพันธ์ระหว่างรัสเซียกับสหภาพยุโรปจะแตกหัก แต่ดูเหมือนว่ายังมีโอกาสเล็กน้อยสำหรับการร่วมมือระหว่างวอชิงตันและมอสโก ในกรณีที่หาได้ยากของการลดความตึงเครียด สหรัฐฯ ตกลงที่จะปล่อยตัวลูกเรือชาวรัสเซียจากเรือบรรทุกน้ำมันที่ถูกยึดในการปฏิบัติการทางทะเลครั้งสำคัญ

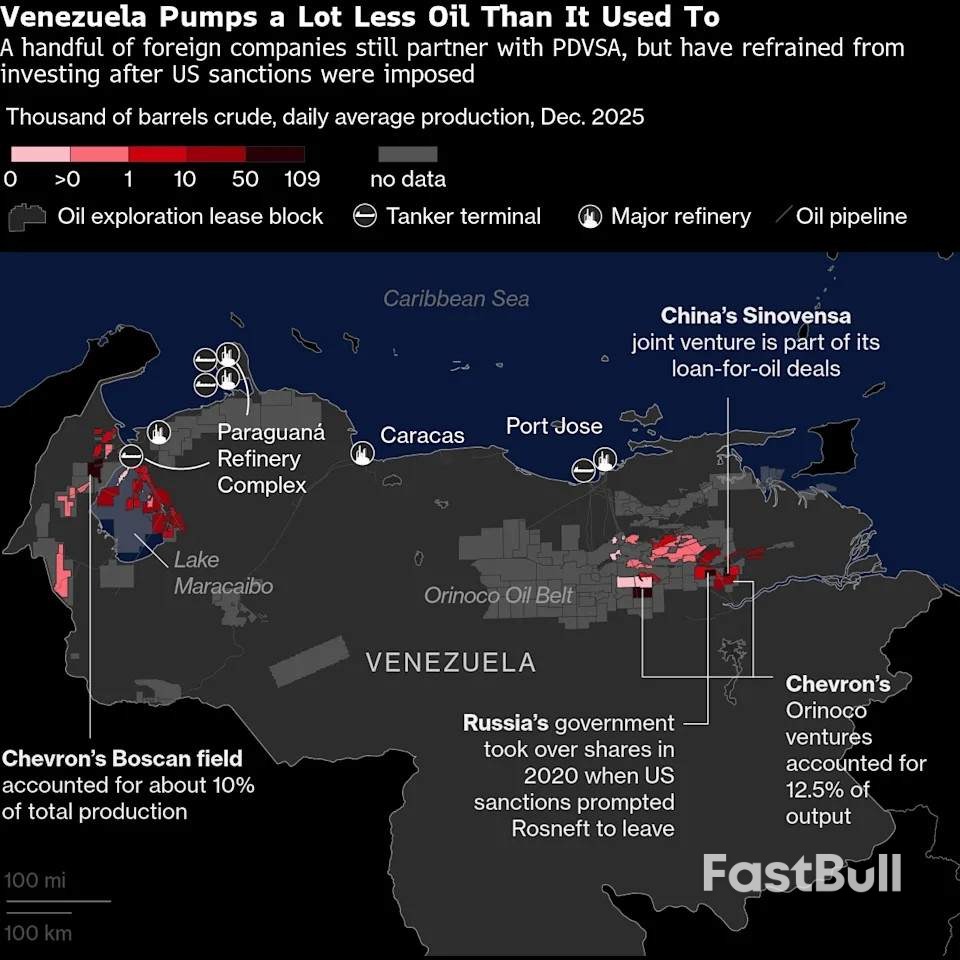

เหตุการณ์เริ่มต้นขึ้นเมื่อสหรัฐอเมริกาได้สกัดกั้นเรือบรรทุกน้ำมันมาริเนรา ที่ติดธงรัสเซีย ในมหาสมุทรแอตแลนติกเหนือ เรือลำนี้ถูกกล่าวหาว่าเป็นส่วนหนึ่งของ "กองเรือลับ" ที่ใช้ขนส่งน้ำมันให้กับประเทศที่ถูกคว่ำบาตร เช่น เวเนซุเอลา รัสเซีย และอิหร่าน

การยึดเรือครั้งนี้เป็นการเคลื่อนไหวที่กล้าหาญเป็นพิเศษซึ่งสั่งการโดยรัฐบาลทรัมป์ เนื่องจาก มีรายงานว่า เรือมาริเนราได้รับการคุ้มกันโดยกองทัพเรือรัสเซีย รวมถึงเรือดำน้ำด้วย การกระทำโดยตรงนี้ทำให้เกิดความกังวลเกี่ยวกับการปะทะกันทางอาวุธระหว่างกองทัพเรือสหรัฐฯ และรัสเซีย ซึ่งก่อให้เกิดสถานการณ์ตึงเครียดในทะเลหลวง เรือลำนี้ซึ่งก่อนหน้านี้มีชื่อว่าเบลลา 1มีรายงานว่าได้เปลี่ยนธงจากกายอานาเป็นรัสเซียก่อนการเดินทางข้ามมหาสมุทรแอตแลนติก

แทนที่จะลุกลามไปสู่ความขัดแย้งทางทหาร วิกฤตการณ์นี้กลับคลี่คลายลงด้วยการเจรจาโดยตรง มาเรีย ซาคาโรวา โฆษกกระทรวงการต่างประเทศรัสเซีย ยืนยันว่าเครมลินได้ติดต่อกับทำเนียบขาวเพื่อขอให้ปล่อยตัวพลเมืองรัสเซีย

ซาคาโรวา กล่าวว่า "ตามคำขอของเรา ประธานาธิบดีโดนัลด์ ทรัมป์ แห่งสหรัฐฯ ได้ตัดสินใจปล่อยตัวพลเมืองรัสเซีย 2 คนที่อยู่บนเรือบรรทุกน้ำมันมาริเนรา ซึ่งก่อนหน้านี้ถูกสหรัฐฯ ควบคุมตัวไว้"

คิริลล์ ดมิทรีฟ ทูตพิเศษของประธานาธิบดีปูติน กล่าวใน Telegram ว่าทรัมป์สั่งให้ปล่อยตัว "ชาวรัสเซียทั้งหมด" จากเรือลำดังกล่าว

รัฐบาลรัสเซียแสดงความชื่นชมต่อการตัดสินใจดังกล่าว โดยซาคาโรวาเสริมว่า "เรายินดีกับการตัดสินใจนี้และขอแสดงความขอบคุณต่อผู้นำสหรัฐฯ"

การปล่อยตัวครั้งนี้ช่วยป้องกันไม่ให้เกิดเหตุการณ์ระหว่างประเทศที่ร้ายแรงขึ้น มอสโกเคยเตือนไว้ก่อนหน้านี้ว่า การพยายามดำเนินคดีกับพลเมืองรัสเซียเหล่านั้นจะเป็นสิ่งที่ "ยอมรับไม่ได้อย่างเด็ดขาด" และ "จะนำไปสู่ความตึงเครียดทางทหารและการเมืองมากยิ่งขึ้น" เครมลินแสดงความกังวลอย่างยิ่งต่อ "ความเต็มใจของวอชิงตันที่จะสร้างสถานการณ์วิกฤตระหว่างประเทศอย่างรุนแรง"

ด้วยการแก้ไขปัญหาด้วยวิธีการทางการทูต ทั้งสองฝ่ายจึงถอยห่างจากการเผชิญหน้าที่มีโอกาสบานปลาย ซึ่งแสดงให้เห็นว่าแม้ในสภาพแวดล้อมที่เป็นปรปักษ์อย่างรุนแรง ช่องทางการสื่อสารและการลดความตึงเครียดระหว่างสหรัฐฯ และรัสเซียก็ยังคงมีอยู่

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน