ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ยูโรโซน PMI อุตสาหกรรมการก่อสร้าง IHS Markit (พ.ย.)

ยูโรโซน PMI อุตสาหกรรมการก่อสร้าง IHS Markit (พ.ย.)ค:--

ค: --

ค: --

อิตาลี PMI อุตสาหกรรมการก่อสร้าง IHS Markit (พ.ย.)

อิตาลี PMI อุตสาหกรรมการก่อสร้าง IHS Markit (พ.ย.)ค:--

ค: --

ค: --

สหราชอาณาจักร PMI อุตสาหกรรมการก่อสร้าง Markit/CIPS (พ.ย.)

สหราชอาณาจักร PMI อุตสาหกรรมการก่อสร้าง Markit/CIPS (พ.ย.)ค:--

ค: --

ค: --

ฝรั่งเศส อัตราผลตอบแทนเฉลี่ยการประมูลหนี้ OAT 10-ปี

ฝรั่งเศส อัตราผลตอบแทนเฉลี่ยการประมูลหนี้ OAT 10-ปีค:--

ค: --

ค: --

ยูโรโซน ดัชนียอดค้าปลีก MoM (ต.ค.)

ยูโรโซน ดัชนียอดค้าปลีก MoM (ต.ค.)ค:--

ค: --

ค: --

ยูโรโซน ดัชนียอดค้าปลีก YoY (ต.ค.)

ยูโรโซน ดัชนียอดค้าปลีก YoY (ต.ค.)ค:--

ค: --

ค: --

บราซิล GDP YoY (ไตรมาส 3)

บราซิล GDP YoY (ไตรมาส 3)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนการปลดพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)

สหรัฐอเมริกา จำนวนการปลดพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส MoM (พ.ย.)

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส MoM (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)

สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)ค:--

ค: --

ค: --

แคนาดา Ivey PMI (SA) (พ.ย.)

แคนาดา Ivey PMI (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา Ivey PMI (Not SA) (พ.ย.)

แคนาดา Ivey PMI (Not SA) (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อสินค้าคงทนนอกกระทรวงกลาโหมที่ได้แก้ไข MoM (ไม่รวมเครื่องบิน)(SA) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อสินค้าคงทนนอกกระทรวงกลาโหมที่ได้แก้ไข MoM (ไม่รวมเครื่องบิน)(SA) (ก.ย.)ค:--

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นการขนส่ง) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นการขนส่ง) (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นภาคกลาโหม) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นภาคกลาโหม) (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกก๊าซธรรมชาติประจำสัปดาห์ของ EIA

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกก๊าซธรรมชาติประจำสัปดาห์ของ EIAค:--

ค: --

ค: --

ซาอุดิอาระเบีย การผลิตน้ำมันดิบ

ซาอุดิอาระเบีย การผลิตน้ำมันดิบค:--

ค: --

ค: --

สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์

สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์ค:--

ค: --

ค: --

ญี่ปุ่น เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)

ญี่ปุ่น เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)ค:--

ค: --

ค: --

อินเดีย อัตราขายคืน

อินเดีย อัตราขายคืนค:--

ค: --

ค: --

อินเดีย ดอกเบี้ยอ้างอิง

อินเดีย ดอกเบี้ยอ้างอิงค:--

ค: --

ค: --

อินเดีย อัตราขายคืน

อินเดีย อัตราขายคืนค:--

ค: --

ค: --

อินเดีย อัตราเงินสดสำรอง

อินเดีย อัตราเงินสดสำรองค:--

ค: --

ค: --

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ต.ค.)

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ต.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax YoY (SA) (พ.ย.)

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax YoY (SA) (พ.ย.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax MoM (SA) (พ.ย.)

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax MoM (SA) (พ.ย.)ค:--

ค: --

ค: --

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ต.ค.)

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ต.ค.)--

ค: --

ค: --

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)--

ค: --

ค: --

ฝรั่งเศส การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)

ฝรั่งเศส การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)--

ค: --

ค: --

อิตาลี ดัชนียอดค้าปลีก MoM (SA) (ต.ค.)

อิตาลี ดัชนียอดค้าปลีก MoM (SA) (ต.ค.)--

ค: --

ค: --

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน GDP Final YoY (ไตรมาส 3)

ยูโรโซน GDP Final YoY (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน GDP Final QoQ (ไตรมาส 3)

ยูโรโซน GDP Final QoQ (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน การจ้างงาน QoQ (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงาน QoQ (SA) (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน การจ้างงานสุดท้าย (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงานสุดท้าย (SA) (ไตรมาส 3)--

ค: --

บราซิล PPI MoM (ต.ค.)

บราซิล PPI MoM (ต.ค.)--

ค: --

ค: --

เม็กซิโก ดัชนีความเชื่อมั่นผู้บริโภค (พ.ย.)

เม็กซิโก ดัชนีความเชื่อมั่นผู้บริโภค (พ.ย.)--

ค: --

ค: --

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงาน (SA) (พ.ย.)

แคนาดา การจ้างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาธนาคารกลางรัฐดัลลาส สหรัฐอเมริกา PCE YoY (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาธนาคารกลางรัฐดัลลาส สหรัฐอเมริกา PCE YoY (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ธ.ค.)

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ธ.ค.)

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ธ.ค.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ธ.ค.)

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ธ.ค.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

ภาคเอกชนของฝรั่งเศสเติบโตขึ้นเป็นครั้งแรกในรอบกว่า 1 ปี โดยได้รับแรงหนุนจากความแข็งแกร่งของอุตสาหกรรมบริการ แม้จะขัดกับการประเมินเบื้องต้นที่ว่าภาคบริการอยู่ในภาวะชะงักงันก็ตาม

การเทขายพันธบัตรหลักที่ได้รับแรงบันดาลใจจากญี่ปุ่นได้ผ่อนคลายลงเมื่อวานนี้ ความพยายามที่ไม่ค่อยน่าเชื่อในการพยายามรักษาระดับราคาให้เพิ่มขึ้นอีกเล็กน้อยในช่วงการซื้อขายของยุโรปกลับถูกยกเลิกไปในการซื้อขายของสหรัฐฯ การเปลี่ยนแปลงสุทธิรายวันของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ในที่สุดก็อยู่ในช่วง -2.1 bps ถึง +0.9 bps ในการซื้อขายทางเทคนิค ส่วนเส้นแนวโน้มของเยอรมนีก็ขยับขึ้นในทิศทางเดียวกัน โดยลดลง 1.4 bps ที่ด้านหน้า

แม้แต่อัตราผลตอบแทนของสหราชอาณาจักรก็แลกกับกำไรที่ลดลงเล็กน้อยตลอดช่วงกราฟ อย่างไรก็ตาม เราคงไม่เรียกวันนี้ว่าวันแห่งปัจจัยพื้นฐาน อัตราผลตอบแทนของญี่ปุ่นเช้านี้กำลังมุ่งหน้าขึ้นอีกครั้ง โดยทำจุดสูงสุดใหม่สำหรับพันธบัตรอายุยาว (พิเศษ) รวมถึงพันธบัตรอายุ 30 ปี ก่อนการประมูลที่ถูกจับตามองอย่างใกล้ชิดในวันพรุ่งนี้ อย่างไรก็ตาม เมื่อวานนี้มีข่าวน้อยมาก และดูเหมือนว่านั่นจะเพียงพอสำหรับสินทรัพย์เสี่ยงที่จะฟื้นตัวได้บ้าง

ตลาดหุ้นยุโรปและสหรัฐฯ ปรับตัวสูงขึ้นเล็กน้อย 0.3-0.6% และตลาดคริปโตฟื้นตัวในมุมมองรายวันหลังจากการเทขายอย่างรุนแรงในช่วงไม่กี่สัปดาห์ที่ผ่านมา สกุลเงินดิจิทัลอย่าง Bitcoin ขยับขึ้นเกือบ 94,000 จุด ซึ่งเป็นระดับที่แข็งแกร่งที่สุดนับตั้งแต่กลางเดือนพฤศจิกายน การประชุมระหว่างผู้แทนสหรัฐฯ วิตคอฟฟ์ และประธานาธิบดีรัสเซีย ปูติน และคณะ ได้รับการยอมรับจากเครมลินว่าเป็นไปอย่างสร้างสรรค์ แต่ยังไม่มีการประนีประนอมใดๆ

การเมืองฝรั่งเศสกลับมาเผชิญความเสี่ยงอีกครั้ง เมื่อหนังสือพิมพ์ท้องถิ่น Le Figaro รายงานว่า Horizons จะไม่สนับสนุนร่างกฎหมายงบประมาณประกันสังคมของนายกรัฐมนตรี Lecornu ในการลงคะแนนเสียงที่จะมีขึ้นในวันที่ 9 ธันวาคมนี้ ในฐานะส่วนหนึ่งของรัฐบาลผสม การขาดการสนับสนุนของ Horizons จึงเป็นเครื่องเตือนใจว่าสถานการณ์ปัจจุบันของฝรั่งเศสนั้นเปราะบางและอาจหลอกลวงเพียงใด OATs มีผลงานต่ำกว่าคู่แข่งในยุโรป

ตอนนี้ยูโรยังไม่สนใจเรื่องนี้ หลังจากเมื่อวานนี้ที่ตลาดซื้อขายไม่น่าประทับใจ EUR/USD มีแนวโน้มอ่อนค่าลงเล็กน้อยในเช้าวันนี้ สู่แนวต้านแรกที่บริเวณ 1.165-1.167 (ระดับสูงสุดในระยะสั้น) ดัชนีดอลลาร์ถ่วงน้ำหนักการค้าอ่อนค่าลงสู่บริเวณ 99 จุด วาระทางเศรษฐกิจมีสิ่งที่รออยู่ซึ่งอาจช่วยกระตุ้นการซื้อขายในวันนี้ ประธานธนาคารกลางยุโรป (ECB) ลาการ์ดปรากฏตัวต่อรัฐสภา รายงานการจ้างงานของ ADP และ ISM ภาคบริการ จะช่วยกำหนดความคาดหวังของเฟดสำหรับเดือนธันวาคมให้ชัดเจนยิ่งขึ้น

การปรับลดอัตราดอกเบี้ยนั้นมีราคาสูงถึง 95% แล้ว ณ จุดนี้ จำเป็นต้องมีตัวเลขที่ชัดเจนเพื่อพลิกสมดุลอีกครั้งภายในวันที่ 10 ธันวาคม ในขณะเดียวกัน ประธานเฟดคนต่อไปก็เริ่มมีความแน่นอนมากขึ้นเรื่อยๆ ฮัสเซ็ตต์กลายเป็นตัวเต็งและสนับสนุนนโยบายที่สนับสนุนการเติบโตทางเศรษฐกิจ ซึ่งอาจเป็นนโยบายที่สนับสนุนมากที่สุดเมื่อเทียบกับคู่แข่งรายอื่นๆ ประธานาธิบดีทรัมป์จะประกาศรายชื่อผู้สืบทอดตำแหน่งจากพาวเวลล์อย่างเป็นทางการในต้นปี 2569

หากไม่มีการหลีกเลี่ยงความเสี่ยงอีกครั้งด้วยเหตุผลใดก็ตาม (เช่น ฝรั่งเศส การเงินสาธารณะ การประเมินมูลค่าหุ้น ฯลฯ) เราคาดว่าค่าเงินดอลลาร์จะยังคงอ่อนค่าลง หาก EUR/USD ทะลุจุดสูงสุดล่าสุดได้ จุดสูงสุดในเดือนตุลาคมที่ 1.1728 คือการฟื้นตัว 61.2% จากการลดลงในช่วงเดือนกันยายนถึงพฤศจิกายน จะเป็นตัวชี้วัดถัดไป แนวโน้มขาขึ้นสามวันของ EUR/GBP พุ่งไปถึงแนวต้านที่ประมาณ 0.88 อย่างไรก็ตาม เรายังคงมีมุมมองเชิงลบต่อเงินปอนด์ และคาดว่าระดับพื้นฐานของ EUR/GBP จะอยู่ที่ 0.90+

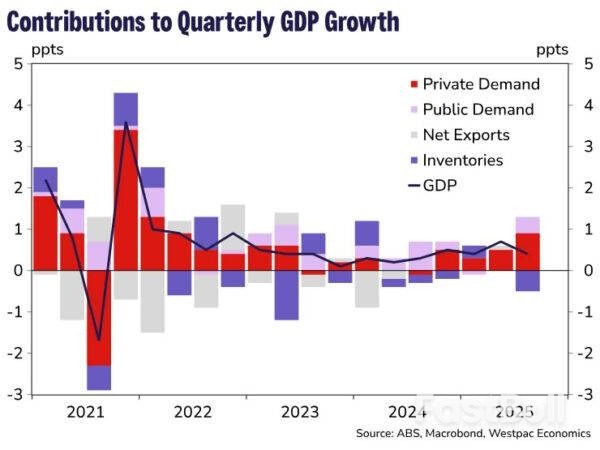

การเติบโตของ GDP ออสเตรเลียชะลอตัวลงจาก 0.7% ในไตรมาสที่ 2 ที่ปรับเพิ่มขึ้นเป็น 0.4% ในไตรมาสที่ 3 (เทียบกับที่คาดการณ์ +0.7%) ซึ่งเป็นอัตราการเติบโตเฉลี่ยรายไตรมาสนับตั้งแต่สิ้นสุดการระบาดของโควิด-19 การเติบโตต่อปีเพิ่มขึ้นจาก 2% เป็น 2.1% รายละเอียดแสดงให้เห็นว่าการบริโภคขั้นสุดท้ายเพิ่มขึ้น 0.6% ในไตรมาสที่ 1 โดยการใช้จ่ายของทั้งครัวเรือน (+0.5%) และรัฐบาล (+0.8%) มีส่วนสนับสนุนการเติบโต อัตราการออมของครัวเรือนเพิ่มขึ้นจาก 6% ในไตรมาสที่ 2 เป็น 6.4% ในไตรมาสที่ 3 โดยรายได้สุทธิที่ใช้จ่ายได้ (+1.7%) เพิ่มขึ้นเร็วกว่าการใช้จ่ายของครัวเรือน (+1.4%)

การสะสมทุนถาวรขั้นต้นเพิ่มขึ้นอย่างแข็งแกร่งที่ 3% เมื่อเทียบกับไตรมาสก่อนหน้า ส่วนใหญ่เป็นผลมาจากการลงทุนภาครัฐที่ฟื้นตัว (+3% เมื่อเทียบกับไตรมาสก่อนหน้า หลังจาก -3.5% เมื่อเทียบกับไตรมาสก่อนหน้าในไตรมาสที่ 2) การค้าสุทธิทำให้ GDP เติบโตลดลง 0.1 จุด โดยการนำเข้าเพิ่มขึ้น 1.5% และการส่งออกเพิ่มขึ้น 1% ตัวเลขในวันนี้ตอกย้ำความเชื่อมั่นของตลาดว่าธนาคารกลางออสเตรเลียจะปรับขึ้นอัตราดอกเบี้ยในปีหน้า AUD/USD ฟื้นตัวจากการฟื้นตัวครั้งล่าสุด โดยมุ่งเป้าไปที่แนวต้านแรกที่ประมาณ 0.66 เส้นอัตราผลตอบแทนพันธบัตรออสเตรเลียทรงตัวในเช้าวันนี้ โดยอัตราผลตอบแทนพันธบัตรเพิ่มขึ้น 5.8 จุดฐาน (พันธบัตรอายุ 2 ปี) เป็น 3.2 จุดฐาน (พันธบัตรอายุ 30 ปี)

สหภาพยุโรปตกลงที่จะทยอยห้ามนำเข้าก๊าซ LNG จากรัสเซียภายในสิ้นปี 2569 ซึ่งเร็วกว่าที่วางแผนไว้เดิมหนึ่งปี รัสเซียยังคงเป็นผู้ให้บริการ LNG รายใหญ่อันดับสอง (คิดเป็น 15% ของทั้งหมด) แก่ยุโรป รองจากสหรัฐอเมริกา ขณะนี้เส้นตายดังกล่าวตรงกับการห้ามขนส่งทางทะเล ซึ่งเป็นส่วนหนึ่งของมาตรการคว่ำบาตรรัสเซียของสหภาพยุโรปอยู่แล้ว

แผน RePowerEU ของสหภาพยุโรปยังมุ่งเป้าที่จะยุติการนำเข้าก๊าซจากท่อภายใต้ข้อตกลงระยะยาวภายในสิ้นไตรมาสที่ 3 ปี 2570 คณะกรรมาธิการยังวางแผนที่จะเสนอข้อเสนอทางกฎหมายเกี่ยวกับการยุติการนำเข้าน้ำมันจากรัสเซียภายในสิ้นปี 2570 อีกด้วย

โปแลนด์ควรให้ความสำคัญกับพลังงานลมบนบกราคาถูกมากกว่าโครงการนอกชายฝั่ง เพื่อให้สามารถแข่งขันได้ในเศรษฐกิจโลก ตามที่หัวหน้าผู้ดำเนินการโครงข่ายไฟฟ้าของประเทศกล่าว

รัฐที่พึ่งพาถ่านหินมากที่สุดของสหภาพยุโรปควรจะดีกว่าถ้าเก็บแผนงานนอกชายฝั่งอันทะเยอทะยานไว้จนกว่าจะสามารถปลดล็อกศักยภาพของกังหันลมบนบกได้อย่างเต็มที่ Grzegorz Onichimowski ประธานเจ้าหน้าที่บริหารของ State Power Grid PSE กล่าวในการสัมภาษณ์

ความคิดเห็นของเขาทำให้โปแลนด์มีทัศนคติที่เย็นชาต่ออุตสาหกรรมนอกชายฝั่งของยุโรป เนื่องมาจากการประมูลที่ล้มเหลวในเยอรมนีและเดนมาร์กภายในปีที่ผ่านมาเนื่องจากต้นทุนที่สูงขึ้น

“ทำไมต้องรีบร้อน? ก่อนอื่นเราต้องปลดล็อกพลังงานลมบนบกเสียก่อน ซึ่งจะแสดงให้เราเห็นว่าเราต้องการพลังงานลมนอกชายฝั่งมากแค่ไหน” เขากล่าว

คำเตือนที่ชัดเจนนี้เกิดขึ้นในขณะที่โปแลนด์กำลังเตรียมพร้อมสำหรับการประมูลในวันที่ 17 ธันวาคม เพื่ออนุมัติสัญญาสำหรับกำลังการผลิตไฟฟ้านอกชายฝั่งอีก 3 กิกะวัตต์ ราคาสูงสุดกำหนดไว้ที่ 486 ซลอตี (134 ดอลลาร์สหรัฐ) ถึง 512 ซลอตีต่อเมกะวัตต์ชั่วโมง ซึ่งสูงกว่าระดับอัตราแลกเปลี่ยนปัจจุบันอย่างมาก โดยผู้เสียภาษีพร้อมที่จะชดเชยส่วนต่างดังกล่าว

“แม้ว่าราคาสุดท้ายจะต่ำกว่าขีดจำกัดสูงสุด แต่ก็ยังคงสูงกว่าตลาดมาก” เขากล่าว “นี่ไม่ใช่สัญญาส่วนต่าง แต่นี่คือกลไกของการอุดหนุนที่มั่นคง”

Onichimowski แนะนำว่าการประมูลควรเลื่อนออกไป แม้ว่าเขาจะยอมรับว่าโครงการต่างๆ อยู่ในขั้นตอนขั้นสูงแล้วก็ตาม

ในยุโรป พลังงานลมนอกชายฝั่งถือเป็นส่วนสำคัญในการเปลี่ยนผ่านจากเชื้อเพลิงฟอสซิลของทวีป แต่ราคาที่สูงขึ้นอย่างรวดเร็วของวัตถุดิบ เช่น เหล็ก รวมถึงต้นทุนการกู้ยืมที่สูงขึ้นในช่วงไม่กี่ปีที่ผ่านมา ทำให้รัฐบาลต้องเพิ่มเงินอุดหนุนเพื่อให้แน่ใจว่าโครงการต่างๆ จะส่งมอบได้

กลยุทธ์เบื้องต้นของโปแลนด์ตั้งเป้าผลิตพลังงานลมจากทะเลบอลติกให้ได้ 18 กิกะวัตต์ และพลังงานลมบนบกให้ได้ 35 กิกะวัตต์ ภายในปี 2040 ขณะที่โปแลนด์กำลังยุติการผลิตไฟฟ้าจากโรงไฟฟ้าถ่านหิน ซึ่งปัจจุบันผลิตไฟฟ้าได้มากกว่าครึ่งหนึ่งของประเทศ การผลิตไฟฟ้าจากพลังงานลมคิดเป็นประมาณ 15% ของสัดส่วนพลังงานทั้งหมด

อย่างไรก็ตาม การขยายตัวบนบกได้หยุดชะงักลงตั้งแต่ปี 2560 เนื่องจากกฎระเบียบระยะทางที่เข้มงวด แม้ว่านายกรัฐมนตรีโดนัลด์ ทัสก์จะให้คำมั่นว่าจะเร่งการพัฒนาบนบก แต่การเปลี่ยนแปลงกฎระเบียบที่จำเป็นยังคงรอการพิจารณา ทัสก์ขึ้นสู่อำนาจเมื่อสองปีก่อนพร้อมกับคำมั่นที่จะเร่งการเปลี่ยนผ่านไปสู่แหล่งพลังงานสีเขียว โดยให้เหตุผลว่าพลังงานราคาประหยัดอาจช่วยกระตุ้นการเติบโตทางเศรษฐกิจของโปแลนด์ในอนาคต

ผู้บุกเบิกในภาคส่วนนอกชายฝั่งของประเทศ รวมถึง Orsted AS และ Northland Power Inc กำลังดำเนินการก่อสร้างฟาร์มที่มีกำลังการผลิตรวมเกิน 4 กิกะวัตต์ โดยมีกำหนดเริ่มดำเนินการในปีหน้า

สำหรับอุตสาหกรรมโปแลนด์ ความเสี่ยงนั้นสูงมาก ผู้ผลิตต่างเรียกร้องให้บรรเทาปัญหาราคาพลังงานที่พุ่งสูงขึ้นอันเนื่องมาจากการพึ่งพาถ่านหินและต้นทุนการจัดจำหน่ายมานานแล้ว

Onichimowski แห่ง PSE เตือนว่าการใช้จ่ายที่ไม่มีประสิทธิภาพในโครงข่ายไฟฟ้าหรือสินทรัพย์การผลิตไฟฟ้าที่ไม่ได้ใช้งานจะส่งผลทางการเงินเป็นสองเท่า ส่งผลให้โปแลนด์เสียเปรียบเมื่อเทียบกับเศรษฐกิจกำลังพัฒนา

“เงินซลอตีทุกบาทที่เราใช้จ่ายโดยไม่จำเป็น ต้นทุนที่ค้างคาทุกบาทที่เราสร้างขึ้นจากการลงทุนที่มากเกินไป จะส่งผลกระทบต่อเราหนักเป็นสองเท่า” ซีอีโอกล่าว “การแข่งขันระดับโลกจะรุนแรง และมันปรากฏให้เห็นแล้วในวันนี้”

บัญชีประชาชาติประจำไตรมาสเดือนกันยายนแสดงให้เห็นการเติบโตที่ชะลอตัวลงเหลือ 0.4% เมื่อเทียบกับไตรมาสก่อนหน้า ขณะที่การปรับปรุงกิจกรรมก่อนหน้านี้ทำให้ผลลัพธ์สิ้นปีเร่งตัวขึ้นเป็น 2.1% ต่อปี ซึ่งสูงกว่าค่าประมาณแนวโน้มที่อัปเดตของ RBA เล็กน้อยที่ +2.0% ต่อปี แต่ต่ำกว่าค่าประมาณแนวโน้มของ Westpac Economics เล็กน้อย

อุปสงค์ภายในประเทศ (การใช้จ่ายของผู้บริโภค ภาคธุรกิจ และรัฐบาล) เติบโตอย่างแข็งแกร่งที่ 1.2% ในไตรมาสเดือนกันยายน และ 2.6% ในไตรมาสสิ้นปี ซึ่งถือเป็นการเติบโตรายไตรมาสที่แข็งแกร่งที่สุดนับตั้งแต่ไตรมาสเดือนมิถุนายน 2555 (นอกเหนือจากช่วงการระบาดใหญ่) ไม่จำเป็นต้องมีการ "ส่งต่อ" เนื่องจากทั้งภาคเอกชนและภาครัฐต่างมีส่วนช่วยให้อุปสงค์ภายในประเทศฟื้นตัว

อุปสงค์ภาคเอกชนใหม่เติบโตอย่างแข็งแกร่งที่ 1.2% ในไตรมาส และ 3.1% ในไตรมาสสิ้นปี ซึ่งถือเป็นอัตราเติบโตรายไตรมาสที่เร็วที่สุดนับตั้งแต่ไตรมาสเดือนมีนาคม 2555 (ไม่รวมช่วงการระบาด) แม้ว่าผู้บริโภคจะมีส่วนสนับสนุน แต่การลงทุนในธุรกิจใหม่ที่โดดเด่นที่สุดกลับเติบโต 3.4% ในไตรมาส และ 3.8% ต่อปี แม้จะมีการเพิ่มขึ้นนี้ แต่ผลลัพธ์กลับอ่อนตัวลงเล็กน้อยกว่าที่เราคาดการณ์ไว้ที่ 5.8% ในไตรมาส เนื่องจากภาคการก่อสร้างวิศวกรรมกลับมีผลประกอบการที่น่าผิดหวัง (-0.7% ในไตรมาส เทียบกับที่คาดการณ์ไว้ที่ 2.0% ในไตรมาส) รัฐวิกตอเรียมีกิจกรรมการก่อสร้างวิศวกรรมลดลงอย่างมากถึง 8.0% ความแตกต่างด้านเวลากับงานก่อสร้างที่ทำเสร็จเพียงบางส่วนอาจเป็นเหตุผลหนึ่งที่ทำให้เกิดความคลาดเคลื่อนนี้

ข่าวดีคือ เราเห็นการลงทุนเพิ่มขึ้นในสินทรัพย์เกือบทุกประเภท รวมถึงเครื่องจักร (7.5% ในไตรมาส และ 6.2% ต่อปี) และอาคารใหม่ (2.0% ในไตรมาส และ 2.1% ต่อปี) และแม้ว่าการตกแต่งศูนย์ข้อมูลและการซื้อเครื่องบินพลเรือนจะเป็นปัจจัยหลักที่ส่งผลให้เครื่องจักรเพิ่มขึ้น แต่ข้อมูลด้านการลงทุน (capex) แสดงให้เห็นว่าการลงทุนเพิ่มขึ้นในวงกว้างขึ้น โดยครอบคลุมอุตสาหกรรมที่เน้นผู้บริโภค (เช่น ที่พักและบริการอาหาร) และอุตสาหกรรมที่เน้นธุรกิจบางประเภท (เช่น บริการด้านบริหารและสนับสนุน)

กิจกรรมการก่อสร้างที่อยู่อาศัยเติบโต 1.8% ในไตรมาส และ 6.5% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ผลประกอบการรายไตรมาสก็อ่อนตัวลงกว่าที่เราคาดการณ์ไว้จากข้อมูลบางส่วน (+1.8% ในไตรมาส เทียบกับ +3.2% ในไตรมาสก่อนหน้า) อย่างไรก็ตาม ผลประกอบการ ณ สิ้นปีสอดคล้องกับการคาดการณ์ของเรา เนื่องจากกิจกรรมในไตรมาสก่อนหน้าถูกปรับเพิ่มขึ้น ผลประกอบการรายไตรมาสได้รับแรงหนุนจากทั้งการก่อสร้างที่อยู่อาศัยใหม่ (2.6% ในไตรมาส) และกิจกรรมการปรับปรุง (0.5% ในไตรมาสก่อนหน้า) ยังคงมีโครงการจำนวนมากที่ต้องดำเนินการ ซึ่งน่าจะช่วยสนับสนุนกิจกรรมการก่อสร้างที่อยู่อาศัยในอนาคต

การใช้จ่ายของผู้บริโภคที่ปรับตัวดีขึ้นต่อเนื่องมาจนถึงไตรมาสที่ 3 โดยการใช้จ่ายภาคครัวเรือนเติบโต 0.5% ในไตรมาสก่อนหน้า และ 2.5% ต่อปี สอดคล้องกับผลประกอบการไตรมาสเดือนมิถุนายนที่ขยายตัว 0.9% ในไตรมาสก่อนหน้า ซึ่งส่วนหนึ่งเป็นผลมาจากกิจกรรมพิเศษ เช่น การลดหย่อนภาษีค่าไฟฟ้าของรัฐ การลดหย่อนภาษีปลายปีงบประมาณที่สูงกว่าปกติ และการใช้จ่ายในช่วงเทศกาลอีสเตอร์และวัน ANZAC

ด้วยการคาดการณ์การเติบโตของประชากรที่ 1.7% ต่อปี แสดงให้เห็นว่าการบริโภคต่อหัวเริ่มเพิ่มขึ้นอย่างมาก ผู้บริโภคชาวออสเตรเลียยังคงได้รับแรงหนุนจากรายได้ที่แท้จริงที่เพิ่มขึ้น ซึ่งเติบโต 0.9% ในไตรมาสและ 3.8% ต่อปี ความไม่แน่นอนที่สำคัญคือรายได้ที่เพิ่มขึ้นนี้จะจางหายไปหรือไม่ หากอัตราดอกเบี้ยยังคงทรงตัวอยู่เป็นเวลานาน และการลดหย่อนภาษีขั้นที่ 3 ถูกกัดกร่อนโดยการเพิ่มขึ้นของอัตราภาษีฐาน (เราพบว่าภาษีเงินได้บุคคลธรรมดาเพิ่มขึ้นคิดเป็นสัดส่วนของรายได้ครัวเรือนในไตรมาสนี้) หากไม่ได้รับแรงกระตุ้นนี้ การบริโภคอาจชะลอตัวลง ซึ่งจะส่งผลกระทบต่อตลาดแรงงาน

ในทางกลับกัน แนวโน้มขาขึ้นมีแนวโน้มที่จะมีโมเมนตัมมากขึ้นเรื่อยๆ ยิ่งดำเนินไปนานเท่าไหร่ ก็ยิ่งเพิ่มโอกาสที่จะสามารถพึ่งพาตนเองได้ ส่งผลให้รายได้เพิ่มขึ้นและสนับสนุนการบริโภคในอนาคต ดัชนีติดตามบัตร Westpac–DataX แสดงให้เห็นว่าการใช้จ่ายเพิ่มขึ้นในเดือนตุลาคม ซึ่งบ่งชี้ว่าโมเมนตัมจะขยายไปถึงไตรมาสเดือนธันวาคม

การส่งออกสุทธิและสินค้าคงคลังโดยรวมสอดคล้องกับที่คาดการณ์ไว้ สินค้าคงคลังของภาคเหมืองแร่ ภาคสาธารณะ และสินค้าอุปโภคบริโภคที่ลดลงทำให้การเติบโตในไตรมาส 3 หดตัวลงประมาณ 0.5 จุด ขณะที่การส่งออกสุทธิยังฉุดรั้งการเติบโตอีก 0.1 จุด

หมายเหตุ ความคลาดเคลื่อนทางสถิติทำให้การเติบโตลดลง 0.1 ppt ในไตรมาสนี้ เมื่อเทียบกับการมีส่วนสนับสนุน 0.2 ppt ในไตรมาสที่แล้ว

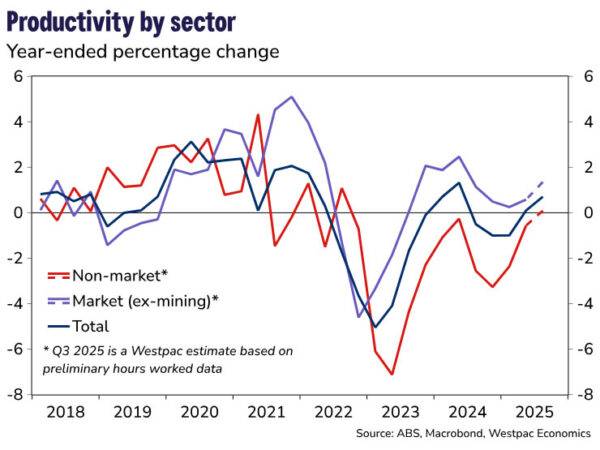

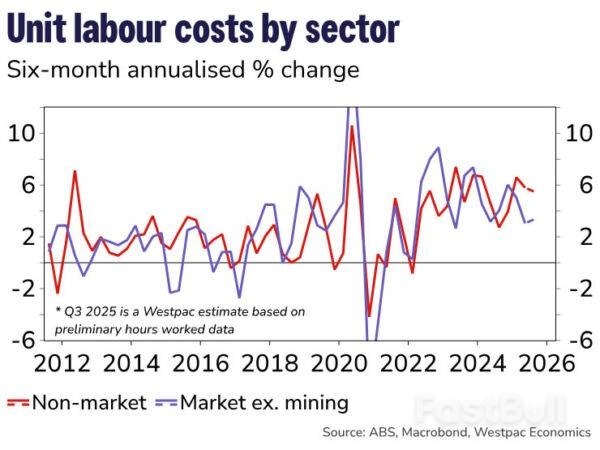

ผลิตภาพแรงงานฟื้นตัวขึ้น 0.8% ต่อปี หากเจาะลึกลงไปอีกเล็กน้อย เราประเมินว่าผลิตภาพในภาคตลาด (ไม่รวมเหมืองแร่) เติบโตประมาณ 1.4% ต่อปีในไตรมาสที่ 3 (การประมาณการจะเสร็จสิ้นหลังรายงานบัญชีแรงงานวันศุกร์)

นอกจากจะชะลอการเติบโตในต้นทุนแรงงานต่อหน่วยของภาคส่วนให้เหลือประมาณ 3.3% ในแง่รายปีหกเดือนแล้ว ยังสนับสนุนมุมมองที่ว่าการเติบโตของผลผลิตโดยรวมของเศรษฐกิจจะฟื้นตัว เนื่องจากปัจจัยเฉพาะภาคส่วนในการทำเหมืองแร่และเศรษฐกิจการดูแลหมดไป

อัตราเงินเฟ้อทั่วไปรายปีของไทยในเดือนพฤศจิกายนติดลบเป็นเดือนที่ 8 ตามข้อมูลเมื่อวันพุธ และกระทรวงพาณิชย์ระบุว่า เป็นผลจากราคาพลังงานที่ลดลงและมาตรการของภาครัฐเพื่อบรรเทาค่าครองชีพ

ดัชนีราคาผู้บริโภคทั่วไปลดลง 0.49% ในเดือนพฤศจิกายนเมื่อเทียบกับช่วงเดียวกันของปีก่อน หลังจากลดลง 0.76% ในเดือนก่อนหน้า นอกจากนี้ยังเป็นเดือนที่เก้าติดต่อกันที่อัตราเงินเฟ้อต่ำกว่าเป้าหมายของธนาคารกลางที่ 1% ถึง 3%

นายนันทพงศ์ จิรเลิศพงษ์ หัวหน้าสำนักงานนโยบายและยุทธศาสตร์การค้า กล่าวในการแถลงข่าวว่า น้ำท่วมหนักในภาคใต้ของประเทศไม่ส่งผลกระทบต่อเงินเฟ้อมากนัก

กระทรวงฯ เผยว่าตัวเลขดัชนี CPI พื้นฐานเพิ่มขึ้น 0.66% จากปีก่อน

ในช่วง 11 เดือนแรกของปี 2568 อัตราเงินเฟ้อทั่วไปลดลง 0.12% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

นายนันทพงศ์ กล่าวว่า คาดว่าอัตราเงินเฟ้อปีหน้าจะอยู่ในช่วง 0.0-1.0%

นักเศรษฐศาสตร์คาดว่าธนาคารกลางจะปรับลดอัตราดอกเบี้ยในการทบทวนนโยบายในวันที่ 17 ธันวาคม หลังจากที่ธนาคารแห่งประเทศไทยคงอัตราดอกเบี้ยหลักไว้ที่ 1.50% ในเดือนตุลาคม

เมื่อวันจันทร์ที่ผ่านมา ผู้ว่าการธนาคารแห่งประเทศไทย วิทัย รัตนากร กล่าวว่า เขาเห็นว่ามีโอกาสที่จะปรับลดอัตราดอกเบี้ยลง แต่เสริมว่า การเคลื่อนไหวดังกล่าวมีผลกระทบเพียงเล็กน้อยต่อเศรษฐกิจที่กำลังเผชิญกับปัญหาเชิงโครงสร้าง

เจ้าหน้าที่อาวุโสด้านความมั่นคงแห่งชาติของญี่ปุ่นได้ยืนยันกับที่ปรึกษาด้านนโยบายต่างประเทศของฝรั่งเศสว่าทั้งสองประเทศจะร่วมมือกันเพื่อให้บรรลุอินโด-แปซิฟิกที่เสรีและเปิดกว้าง ก่อนที่เอ็มมานูเอล มาครงจะเดินทางเยือนจีน ตามรายงานของสื่อญี่ปุ่น

เคอิจิ อิชิกาวะ เลขาธิการกระทรวงความมั่นคงแห่งชาติของญี่ปุ่น ได้สนทนาทางโทรศัพท์กับเอ็มมานูเอล บอนน์ ที่ปรึกษาด้านการทูตของมาครง เมื่อวันอังคารที่ผ่านมา ตามรายงานของสำนักข่าวเกียวโดและหนังสือพิมพ์ซันเคอิเมื่อวันพุธ ทั้งสองยังตกลงที่จะเสริมสร้างความร่วมมือด้านความมั่นคงทวิภาคีอีกด้วย

เจ้าหน้าที่รัฐบาลญี่ปุ่นไม่ได้ชี้แจงว่ามีการหารือประเด็นไต้หวันในระหว่างการโทรหรือไม่ ตามรายงาน

การโทรครั้งนี้เกิดขึ้นหลังจากที่นายหวัง อี้ รัฐมนตรีต่างประเทศจีน กล่าวกับบอนเน่ระหว่างการสนทนาทางโทรศัพท์เมื่อวันที่ 27 พฤศจิกายนว่าทั้งสองฝ่ายจำเป็นต้องสนับสนุนซึ่งกันและกัน พร้อมประณาม "คำพูดยั่วยุ" ของนายกรัฐมนตรีซานาเอะ ทาคาอิจิของญี่ปุ่น เกี่ยวกับไต้หวัน

มาครงเตรียมเริ่มต้นการเยือนจีนเป็นเวลา 3 วันในวันพุธ ขณะที่ปักกิ่งพยายามแสวงหาการสนับสนุนจากฝรั่งเศส ซึ่งเป็น 1 ใน 5 สมาชิกถาวรของคณะมนตรีความมั่นคงแห่งสหประชาชาติ ในข้อพิพาทที่กำลังดำเนินอยู่กับโตเกียว

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน