ตลาด

ข่าวสาร

การวิเคราะห์

ผู้ใช้

24x7

ปฏิทินเศรษฐกิจ

แหล่งเรียนรู้

ข้อมูล

- ชื่อ

- ค่าล่าสุด

- ครั้งก่อน

สัญญาณ VIP

ทั้งหมด

ทั้งหมด

ฝรั่งเศส อัตราผลตอบแทนเฉลี่ยการประมูลหนี้ OAT 10-ปี

ฝรั่งเศส อัตราผลตอบแทนเฉลี่ยการประมูลหนี้ OAT 10-ปีค:--

ค: --

ค: --

ยูโรโซน ดัชนียอดค้าปลีก YoY (ต.ค.)

ยูโรโซน ดัชนียอดค้าปลีก YoY (ต.ค.)ค:--

ค: --

ค: --

บราซิล GDP YoY (ไตรมาส 3)

บราซิล GDP YoY (ไตรมาส 3)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนการปลดพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)

สหรัฐอเมริกา จำนวนการปลดพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส MoM (พ.ย.)

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส MoM (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)

สหรัฐอเมริกา การเลิกจ้างพนักงานบริษัทชาเลนเจอร์ เกรย์ และคริสต์มาส YoY (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)

สหรัฐอเมริกา ค่าเฉลี่ยจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรก4 สัปดาห์ (SA)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกรายสัปดาห์ (SA)ค:--

ค: --

ค: --

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)

สหรัฐอเมริกา จำนวนผู้ขอรับสวัสดิการว่างงานต่อรายสัปดาห์ (SA)ค:--

ค: --

ค: --

แคนาดา Ivey PMI (SA) (พ.ย.)

แคนาดา Ivey PMI (SA) (พ.ย.)ค:--

ค: --

ค: --

แคนาดา Ivey PMI (Not SA) (พ.ย.)

แคนาดา Ivey PMI (Not SA) (พ.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อสินค้าคงทนนอกกระทรวงกลาโหมที่ได้แก้ไข MoM (ไม่รวมเครื่องบิน)(SA) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อสินค้าคงทนนอกกระทรวงกลาโหมที่ได้แก้ไข MoM (ไม่รวมเครื่องบิน)(SA) (ก.ย.)ค:--

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นการขนส่ง) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นการขนส่ง) (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นภาคกลาโหม) (ก.ย.)

สหรัฐอเมริกา คำสั่งซื้อโรงงาน MoM(ยกเว้นภาคกลาโหม) (ก.ย.)ค:--

ค: --

ค: --

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกก๊าซธรรมชาติประจำสัปดาห์ของ EIA

สหรัฐอเมริกา การเปลี่ยนแปลงสต็อกก๊าซธรรมชาติประจำสัปดาห์ของ EIAค:--

ค: --

ค: --

ซาอุดิอาระเบีย การผลิตน้ำมันดิบ

ซาอุดิอาระเบีย การผลิตน้ำมันดิบค:--

ค: --

ค: --

สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์

สหรัฐอเมริกา การถือครองธนารักษ์สหรัฐฯของธนาคารกลางต่างประเทศรายสัปดาห์ค:--

ค: --

ค: --

ญี่ปุ่น เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)

ญี่ปุ่น เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)ค:--

ค: --

ค: --

อินเดีย อัตราขายคืน

อินเดีย อัตราขายคืนค:--

ค: --

ค: --

อินเดีย ดอกเบี้ยอ้างอิง

อินเดีย ดอกเบี้ยอ้างอิงค:--

ค: --

ค: --

อินเดีย อัตราขายคืน

อินเดีย อัตราขายคืนค:--

ค: --

ค: --

อินเดีย อัตราเงินสดสำรอง

อินเดีย อัตราเงินสดสำรองค:--

ค: --

ค: --

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ต.ค.)

ญี่ปุ่น อินดิเคเตอร์ชั้นนำเบื้องต้น (ต.ค.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax YoY (SA) (พ.ย.)

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax YoY (SA) (พ.ย.)ค:--

ค: --

ค: --

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax MoM (SA) (พ.ย.)

สหราชอาณาจักร ดัชนีราคาที่อยู่อาศัย Halifax MoM (SA) (พ.ย.)ค:--

ค: --

ค: --

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ต.ค.)

ฝรั่งเศส บัญชีเดินสะพัด (Not SA) (ต.ค.)ค:--

ค: --

ค: --

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)

ฝรั่งเศส ดุลการค้า (SA) (ต.ค.)ค:--

ค: --

ค: --

ฝรั่งเศส การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)

ฝรั่งเศส การผลิตภาคอุตสาหกรรม MoM(SA) (ต.ค.)ค:--

ค: --

ค: --

อิตาลี ดัชนียอดค้าปลีก MoM (SA) (ต.ค.)

อิตาลี ดัชนียอดค้าปลีก MoM (SA) (ต.ค.)ค:--

ค: --

ค: --

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงาน YoY (SA) (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน GDP Final YoY (ไตรมาส 3)

ยูโรโซน GDP Final YoY (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน GDP Final QoQ (ไตรมาส 3)

ยูโรโซน GDP Final QoQ (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน การจ้างงาน QoQ (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงาน QoQ (SA) (ไตรมาส 3)--

ค: --

ค: --

ยูโรโซน การจ้างงานสุดท้าย (SA) (ไตรมาส 3)

ยูโรโซน การจ้างงานสุดท้าย (SA) (ไตรมาส 3)--

ค: --

บราซิล PPI MoM (ต.ค.)

บราซิล PPI MoM (ต.ค.)--

ค: --

ค: --

เม็กซิโก ดัชนีความเชื่อมั่นผู้บริโภค (พ.ย.)

เม็กซิโก ดัชนีความเชื่อมั่นผู้บริโภค (พ.ย.)--

ค: --

ค: --

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)

แคนาดา อัตราการว่างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)

แคนาดา อัตราการมีส่วนร่วมในการจ้างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงาน (SA) (พ.ย.)

แคนาดา การจ้างงาน (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานนอกเวลา (SA) (พ.ย.)--

ค: --

ค: --

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)

แคนาดา การจ้างงานเต็มเวลา (SA) (พ.ย.)--

ค: --

ค: --

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)

สหรัฐอเมริกา รายได้ส่วนบุคคล MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาธนาคารกลางรัฐดัลลาส สหรัฐอเมริกา PCE YoY (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาธนาคารกลางรัฐดัลลาส สหรัฐอเมริกา PCE YoY (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE YoY (SA) (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคา PCE MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)

สหรัฐอเมริกา รายจ่ายส่วนบุคคล MoM(SA) (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักMoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ธ.ค.)

สหรัฐอเมริกา เงินเฟ้อเบื้องต้น UMich 5-YearYoY (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)

สหรัฐอเมริกา ดัชนีราคาPCEหลักYoY (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)

สหรัฐอเมริกา ค่าใช้จ่ายการบริโภคส่วนบุคคลที่จริง MoM (ก.ย.)--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)

สหรัฐอเมริกา การคาดการณ์เงินเฟ้อ 5-10 ปี (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ธ.ค.)

สหรัฐอเมริกา ดัชนีสถานภาพเบื้องต้น UMich ปัจจุบัน (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ธ.ค.)

สหรัฐอเมริกา ดัชนีความเชื่อมั่นผู้บริโภคเบื้องต้น UMich (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ธ.ค.)

สหรัฐอเมริกา การคาดการณ์อัตราเงินเฟ้อล่วงหน้า 1 ปี UMich (เบื้องต้น) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ดัชนีความคาดหวังผู้บริโภค UMich (เบื้องต้น) (ธ.ค.)

สหรัฐอเมริกา ดัชนีความคาดหวังผู้บริโภค UMich (เบื้องต้น) (ธ.ค.)--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะทั้งหมดรายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์

สหรัฐอเมริกา ปริมาณเครื่องเจาะน้ำมันทั้งหมดรายสัปดาห์--

ค: --

ค: --

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ต.ค.)

สหรัฐอเมริกา สินเชื่ออุปโภคบริโภค (SA) (ต.ค.)--

ค: --

ค: --

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)

จีนแผ่นดินใหญ่ เงินตราที่ใช้เป็นทุนสำรอง (พ.ย.)--

ค: --

ค: --

ไม่มีข้อมูลที่ตรงกัน

ทัศนคติล่าสุด

ทัศนคติล่าสุด

หัวข้อยอดนิยม

คอลัมนิสต์ยอดนิยม

อัปเดตล่าสุด

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

โครงการพันธมิตร

ดูผลการค้นหาทั้งหมด

ไม่มีข้อมูล

สำนักงานสถิติแรงงานของสหรัฐฯ รายงานว่าดัชนีราคาผู้ผลิตเพิ่มขึ้น 0.3% ในเดือนกันยายน พ.ศ. 2568 โดยส่งผลกระทบในภาคเศรษฐกิจต่างๆ

สำนักงานสถิติแรงงานของสหรัฐฯ รายงานว่าดัชนีราคาผู้ผลิตเพิ่มขึ้น 0.3% ในเดือนกันยายน 2568 โดยส่งผลกระทบในภาคเศรษฐกิจต่างๆ

การประชุมของธนาคารกลางสหรัฐฯ ที่กำลังจะมีขึ้นเร็วๆ นี้อาจส่งผลต่อการตัดสินใจด้านนโยบายการเงินท่ามกลางการหารือด้านเศรษฐกิจที่กำลังดำเนินอยู่

การปรับขึ้นของดัชนีราคาผู้ผลิต (PPI) ในเดือนกันยายนสอดคล้องกับการคาดการณ์ทางเศรษฐกิจ สะท้อนถึงแรงกดดันอย่างต่อเนื่องจากราคาพลังงานและอาหารที่สูงขึ้น ข้อมูลนี้มีบทบาทสำคัญในการกำหนดทิศทางการประเมินแนวโน้มเงินเฟ้อของเฟด แม้ดัชนีราคาผู้ผลิต (PPI) พื้นฐาน ซึ่งไม่รวมอาหารและพลังงาน จะปรับตัวเพิ่มขึ้นเพียงเล็กน้อยที่ 2.9% เมื่อเทียบกับปีก่อนหน้า ซึ่งถือเป็นช่วงที่เศรษฐกิจชะลอตัว ซึ่งอาจส่งผลต่อความสมดุลระหว่างการป้องกันเงินเฟ้อและการส่งเสริมการเติบโตทางเศรษฐกิจของเฟด

ปฏิกิริยาของตลาดมีจำกัด โดยดัชนี SP 500 ทรงตัวก่อนเปิดตลาด ไม่พบความเคลื่อนไหวที่สำคัญในตลาดสกุลเงินดิจิทัล โดยบิตคอยน์และอีเธอเรียมยังคงทรงตัว เจ้าหน้าที่ธนาคารกลางสหรัฐฯ ยังไม่ได้ให้ความเห็นใดๆ และการประชุมที่จะมีขึ้นในเดือนธันวาคมนี้เตรียมที่จะพิจารณาข้อมูลนี้ควบคู่ไปกับดัชนี PCE ที่กำลังจะออกมา เพื่อพิจารณาปรับเปลี่ยนนโยบายที่อาจเกิดขึ้น

ดัชนีราคาผู้ผลิตสำหรับอุปสงค์ขั้นสุดท้ายเพิ่มขึ้น 0.3% ในเดือนกันยายน เมื่อปรับฤดูกาลแล้ว ในช่วง 12 เดือนที่ผ่านมา ดัชนีเพิ่มขึ้น 2.7%

คุณรู้หรือไม่? ในปี 2022 การปรับขึ้นของ PPI ที่คล้ายกันนี้ส่งผลให้ราคา Bitcoin เพิ่มขึ้น 75 จุดพื้นฐาน ส่งผลให้ราคา Bitcoin ลดลงประมาณ 20% ในสัปดาห์ถัดมา

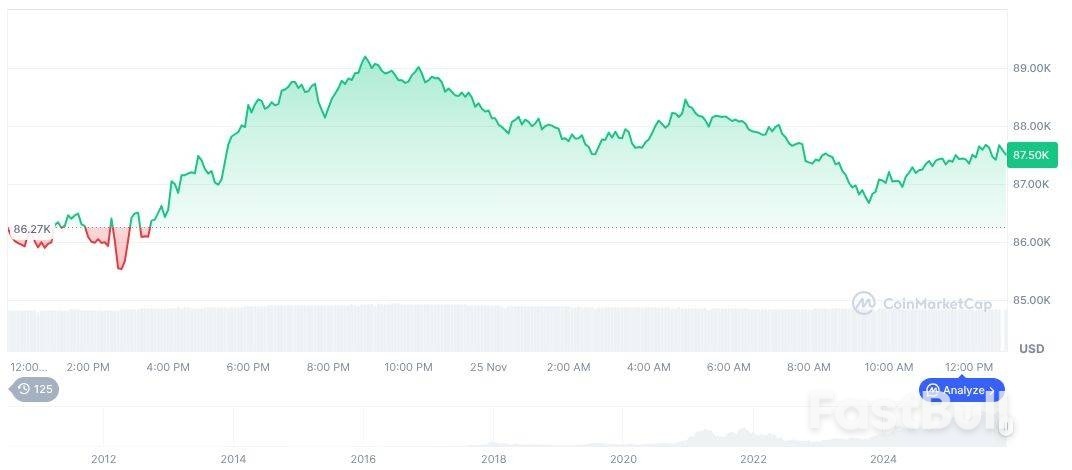

ปัจจุบัน Bitcoin (BTC) มีราคาอยู่ที่ 87,590.66 ดอลลาร์สหรัฐ โดยมีมูลค่าตลาดอยู่ที่ formatNumber(1747735553640, 2) ครองส่วนแบ่งตลาดอยู่ที่ 57.90% และปริมาณการซื้อขายลดลง 12.42% ในช่วง 24 ชั่วโมงที่ผ่านมา ราคา BTC ในช่วง 30 วันลดลง 23.66% ขณะที่ปริมาณหมุนเวียนอยู่ที่ 19,953,446 ตามรายงานของ CoinMarketCap

Bitcoin(BTC), กราฟรายวัน ภาพหน้าจอบน CoinMarketCap เวลา 00:52 UTC ในวันที่ 26 พฤศจิกายน 2025 ที่มา: CoinMarketCap

Bitcoin(BTC), กราฟรายวัน ภาพหน้าจอบน CoinMarketCap เวลา 00:52 UTC ในวันที่ 26 พฤศจิกายน 2025 ที่มา: CoinMarketCapทีมวิจัยของ Coincu เน้นย้ำว่าข้อมูลเงินเฟ้อในอดีตมักบ่งชี้ถึงการปรับอัตราดอกเบี้ยของเฟด แม้ว่าตลาดคริปโตจะยังคงทรงตัว แต่การเปลี่ยนแปลงของดัชนีราคาผู้ผลิต (PPI) อย่างมีนัยสำคัญอาจก่อให้เกิดความผันผวนได้ หากเกิดการดำเนินการที่ไม่คาดคิดของเฟดตามมา ภาคส่วนนี้ยังคงจับตาดูผลการควบคุมกฎระเบียบในอนาคต อย่างใกล้ ชิด

เมื่อวันที่ 25 พฤศจิกายน HP ผู้ผลิตคอมพิวเตอร์และเครื่องพิมพ์ประกาศแผนการปรับโครงสร้างใหม่ครั้งใหญ่ โดยจะเลิกจ้างพนักงานประมาณร้อยละ 10 ทั่วโลก เนื่องจากบริษัทกำลังหันไปใช้ปัญญาประดิษฐ์เพื่อเพิ่มประสิทธิภาพ

ตามรายงานผลประกอบการล่าสุด บริษัทเทคโนโลยียักษ์ใหญ่แห่งนี้คาดว่าจะลดจำนวนพนักงานทั่วโลกลงระหว่าง 4,000 ถึง 6,000 คน เพื่อมุ่งเน้นไปที่การนำ AI มาใช้เพื่อเพิ่มนวัตกรรมและความพึงพอใจของลูกค้า

การเคลื่อนไหวของ HP สะท้อนให้เห็นถึงแนวโน้มที่เพิ่มขึ้นในภาคเทคโนโลยี ซึ่งบริษัทต่างๆ ลงทุนอย่างหนักในการพัฒนา AI ขณะใช้เทคโนโลยีเพื่อลดต้นทุนการดำเนินงาน

บริษัทเทคโนโลยีรายใหญ่หลายแห่ง อาทิ Google, Microsoft และ Amazon ได้ประกาศลดจำนวนพนักงานในช่วงสองปีที่ผ่านมา โดยหลายบริษัทอ้างถึงความจำเป็นในการจัดสรรทรัพยากรใหม่ รวมถึงการจ้างงาน ให้กับโครงการด้าน AI

นักวิเคราะห์อุตสาหกรรมกล่าวว่าการทำงานอัตโนมัติของ AI ส่งผลต่อบทบาทต่างๆ ในด้านการสนับสนุนลูกค้า การควบคุมเนื้อหา การป้อนข้อมูล และงานการเขียนโปรแกรมคอมพิวเตอร์บางประเภทโดยเฉพาะ

HP กล่าวว่าแผน AI ของบริษัทมีเป้าหมายที่จะสร้างการประหยัดได้ประมาณ 1 พันล้านเหรียญสหรัฐต่อปีภายในสิ้นปีงบประมาณ 2028

บริษัทกำลังดำเนินการเปลี่ยนแปลงรูปแบบธุรกิจท่ามกลางรูปแบบความต้องการที่เปลี่ยนแปลงไปในตลาดพีซีและการพิมพ์

Enrique Lores ประธานเจ้าหน้าที่บริหารของ HP บอกกับ Wall Street Journal ว่าบริษัทมีแผนที่จะขึ้นราคาคอมพิวเตอร์และทำงานร่วมกับซัพพลายเออร์รายใหม่เพื่อช่วยชดเชยต้นทุนการประมวลผล AI ที่สูงขึ้น

ในไตรมาสล่าสุด HP รายงานกำไร 795 ล้านเหรียญสหรัฐ เมื่อเทียบกับ 906 ล้านเหรียญสหรัฐเมื่อปีก่อน

รายได้เพิ่มขึ้น 4.2 เปอร์เซ็นต์เป็น 14,640 ล้านดอลลาร์สหรัฐ สูงกว่าที่นักวิเคราะห์คาดการณ์ไว้ โดยยอดขายพีซีช่วยชดเชยยอดขายเครื่องพิมพ์ที่ลดลงได้ สำนักข่าวเอเอฟพี

ปีนี้เป็นปีที่ดีสำหรับตลาดหุ้นต่างประเทศในช่วงไม่กี่ปีที่ผ่านมา ยุโรปและตลาดเกิดใหม่หลายแห่งมีผลประกอบการดีกว่าตลาดหุ้นสหรัฐฯ ในปี 2568 การอ่อนค่าของเงินดอลลาร์สหรัฐฯส่งผลให้นักลงทุนสหรัฐฯ ที่ลงทุนในต่างประเทศมีกำไรเพิ่มขึ้นอย่างมาก

นักลงทุนสหรัฐฯ มีความเสี่ยงในการลงทุนทั่วโลกมากน้อยเพียงใดยังคงเป็นคำถามที่ยังไม่มีคำตอบ ความแข็งแกร่งของตลาดหุ้นสหรัฐฯ ในระยะยาวส่งผล ให้ส่วนแบ่งทางการตลาดของกองทุนรวมหุ้นระหว่างประเทศลดลง การเติบโตของปัญญาประดิษฐ์ (AI) เป็นเพียงเทรนด์เทคโนโลยีล่าสุดที่ส่งผลดีต่อบริษัทสหรัฐฯ อย่างไม่สมส่วน ส่งผลให้ส่วนแบ่งของสหรัฐฯ ในมูลค่าตลาดหุ้นโลกเพิ่มขึ้นอย่างน่าเหลือเชื่อถึง 20 เปอร์เซ็นต์นับตั้งแต่ปี 2010 แม้ว่าตลาดหุ้นสหรัฐฯ จะคิดเป็นสัดส่วนประมาณหนึ่งในสี่ของเศรษฐกิจโลก แต่กลับมีมูลค่าเกินกว่า 62% ของมูลค่าตลาดหุ้นโลก เมื่อวัดโดยน้ำหนักของสหรัฐฯ ในดัชนี Morningstar Global Marketsนับเป็นความไม่สมดุลที่น่าตกใจ

เนื่องจาก AI มีบทบาทสำคัญต่อบทสนทนาการลงทุนและมีส่วนช่วยให้หุ้นสหรัฐฯ เติบโตอย่างแข็งแกร่งในปี 2568 ผมจึงขอแบ่งปันบทสนทนาที่ผมได้คุยกับ Mike Pyle จาก BlackRock เมื่อเร็วๆ นี้ในพอดแคสต์ The Long View ของ Morningstar Pyle พูดถึงศักยภาพในการกระจายการลงทุนของการลงทุนทั้งแบบ long และ short ในหุ้นทั่วโลก ผมจึงติดตามผลเพื่อรับฟังมุมมองของเขาเกี่ยวกับการลงทุนทั่วโลกในพอร์ตโฟ ลิโอ

แดน เลฟโควิตซ์: ผมอยากเจาะลึกถึงมุมมองระดับโลกของกลยุทธ์นี้ เห็นได้ชัดว่าการลงทุนในหุ้นทั่วโลกได้ผลดีในปีนี้ แต่ย้อนกลับไป 10-15 ปี ตลาดสหรัฐฯ ถือเป็นตลาดที่น่าลงทุนจริงๆ ผมอยากรู้ว่าคุณคิดอย่างไรเกี่ยวกับการจัดสรรหุ้นให้กับหุ้นต่างประเทศครับ

ไมค์ ไพล์: ผมอยากจะบอกว่านี่เป็นหนึ่งในประเด็นที่ความเป็นกลางของตลาดมีความสำคัญอย่างมาก ดังนั้น ใช่ ถูกต้อง 100% ว่าในระดับหนึ่ง การเทรดในช่วงที่ผ่านมา ไม่ใช่แค่สองสามปี แต่ 15 ปีที่ผ่านมา มีน้ำหนักเกินตลาดสหรัฐฯ เมื่อเทียบกับตลาดอื่นๆ ทั่วโลก แต่นั่นต่างจากการบอกว่าไม่มีอัลฟ่าในตลาดอื่นๆ ทั่วโลก เมื่อคุณเทรดแบบ Long และ Short ในลักษณะเป็นกลางของตลาด ดังนั้น นักลงทุนจึงไม่ได้สัมผัสกับเบต้าของตลาดอื่นๆ ทั่วโลก แต่สิ่งที่พวกเขาสามารถเข้าถึงได้คือข้อมูลเชิงลึกของอัลฟ่า ซึ่งทำให้การคาดการณ์ที่แม่นยำเกี่ยวกับบริษัทที่จะให้ผลตอบแทนดีกว่า บริษัทที่จะให้ผลตอบแทนต่ำกว่า และสร้างผลตอบแทนจากส่วนต่างระหว่างสองสิ่งนี้ และที่สำคัญ อย่างที่ผมได้กล่าวไปก่อนหน้านี้ การมีโอกาสลงทุนที่มากขึ้น การเข้าถึงตลาดทั่วโลก ไม่ใช่แค่ตลาดสหรัฐฯ จะช่วยขยายขอบเขตของกลยุทธ์ที่ทีมงานระบบได้พัฒนาขึ้นตลอดเวลา และขยายจำนวนโอกาสการลงทุนแบบอัลฟ่า (alpha) ที่มีอยู่เพื่อสร้างผลตอบแทนให้กับลูกค้า ในลักษณะที่เป็นกลางต่อตลาดอีกครั้ง ดังนั้น ถูกต้อง 100% ว่าสหรัฐฯ มีผลงานดีกว่า เราสามารถพูดคุยเกี่ยวกับแนวโน้มได้ แต่กลยุทธ์นี้ได้รับประโยชน์จากการเป็นกลางต่อตลาด แต่ใช้ประโยชน์จากโอกาสที่เพิ่มขึ้นจากการลงทุนทั่วโลก ไม่ใช่แค่ในสหรัฐอเมริกา

เลฟโควิตซ์: ผมจะรับข้อเสนอของคุณที่จะแบ่งปันมุมมองนะครับ หลายคนสงสัยว่านี่เป็นเวลาที่ควรเพิ่มการจัดสรรงบประมาณให้กับต่างประเทศหรือยัง

ไพล์: ปัจจัยขับเคลื่อนหลักของตลาดหุ้นสหรัฐฯ นับตั้งแต่จุดต่ำสุดในเดือนเมษายน เช่นเดียวกับในช่วงสองสามปีที่ผ่านมา ผลประกอบการที่แข็งแกร่งอย่างแท้จริง คือ การลงทุนที่เปิดโอกาสให้เข้าถึงประเด็นเกี่ยวกับการเปลี่ยนแปลงของ AI หรือเมกะเทรนด์เกี่ยวกับการเปลี่ยนแปลงของ AI และที่สำคัญ เรื่องนี้ยังเกี่ยวข้องกับสภาพแวดล้อมมหภาคที่มีความไม่แน่นอนและผันผวนมากขึ้น ในบางแง่มุม เราคิดว่าการกระจายความเสี่ยงนั้นมีความสำคัญไม่แพ้กัน แต่การกระจายความเสี่ยง ไม่เพียงแต่ครอบคลุมทุกภูมิภาค แต่ยังรวมถึงเมกะเทรนด์อย่างการเปลี่ยนแปลงของ AI ด้วย มีความสำคัญอย่างยิ่งต่อการสร้างพอร์ตการลงทุนที่จะสร้างผลลัพธ์ที่นักลงทุนต้องการ

นั่นหมายความว่าอย่างไร? สรุปก็คือ การที่ยังคงเปิดรับตลาดหุ้นสหรัฐฯ อย่างต่อเนื่อง เนื่องจากตลาดหุ้นสหรัฐฯ กำลังเปิดรับแนวคิดพื้นฐานของการเปลี่ยนแปลงทางปัญญาประดิษฐ์ (AI) ซึ่งตลาดหุ้นอื่นๆ ทั่วโลกไม่สามารถทำได้ ยังคงจำเป็นต้องเป็นส่วนสำคัญของพอร์ตการลงทุน แต่ไม่ว่าคุณจะพิจารณาการกระจายการลงทุนตามภูมิศาสตร์หรือตามธีม การพิจารณาอย่างรอบคอบว่าคุณต้องการลงทุนในสหรัฐฯ มากแค่ไหน ต้องการ AI มากแค่ไหน ก็เป็นคำถามสำคัญเช่นกัน การสร้างสมดุลให้กับสิ่งเหล่านี้จะเป็นแนวคิดที่ถูกต้องในการสร้างพอร์ตการลงทุนที่สามารถสร้างผลตอบแทนและความยืดหยุ่นได้

เลฟโควิตซ์: แล้วเรื่องการกระจายความเสี่ยงด้านสกุลเงินล่ะครับ คุณได้พูดถึงเรื่องค่าเงินดอลลาร์ที่อ่อนค่าลงในการสนทนาของเราก่อนหน้านี้แล้ว คุณคิดว่าการกระจายความเสี่ยงด้านสกุลเงินเป็นสิ่งสำคัญสำหรับนักลงทุนหรือไม่

ไพล์: ผมคิดว่านี่เป็นประเด็นสำคัญอย่างยิ่งสำหรับนักลงทุนทั่วโลก และเป็นบทสนทนาที่ผมมักจะพูดคุยกันอยู่เสมอเมื่อผมอยู่ต่างประเทศ ไม่ว่าจะเป็นในยุโรป แคนาดา หรือเอเชีย นักลงทุนทั่วโลกจำนวนมากยอมให้อัตราส่วนการป้องกันความเสี่ยงลดลงอย่างมากในช่วงสองสามปีที่ผ่านมา เนื่องจากสหรัฐฯ มีผลการดำเนินงานที่ดีกว่า ดังนั้น พวกเขาจึงลงทุนในหุ้นสหรัฐฯ มากขึ้นเรื่อยๆ โดยไม่ป้องกันความเสี่ยง และในปีนี้ ถือเป็นจุดที่ยากลำบาก แม้ว่าค่าเงินดอลลาร์สหรัฐฯ จะแข็งค่าขึ้นเล็กน้อยกว่า 13% แต่ค่าเงินดอลลาร์สหรัฐฯ กลับอ่อนค่าลงเล็กน้อยกว่า 10% ดังนั้น ประสบการณ์ในปีนี้สำหรับนักลงทุนในยุโรป เช่น จากการลงทุนในสหรัฐฯ จึงไม่ใช่สิ่งที่ดีนัก ดังนั้นผมคิดว่าสิ่งที่ทำให้นักลงทุนทำคือการพูดว่า นี่จะเป็นจุดจบของดอลลาร์ฯ หรือไม่? ไม่สิ ผมกำลังจะทิ้งดอลลาร์ฯ หรือเปล่า? แต่ฉันอยากจะย้ายออกไปจากระดับความเสี่ยงที่ขยายออกไปที่ฉันมีต่อสหรัฐฯ กลับไปเป็นสิ่งที่ดูปกติมากกว่าในเชิงประวัติศาสตร์ในแง่ของอัตราส่วนการป้องกันความเสี่ยงหรือไม่ ซึ่งเป็นความสมดุลระหว่างการมีการเปิดรับความเสี่ยงจากสหรัฐฯ แต่การป้องกันความเสี่ยงบางส่วนของสกุลเงิน?

รายงานประจำเดือนฉบับใหม่เมื่อวันพุธเผยให้เห็นว่า ดัชนีราคาผู้บริโภคของออสเตรเลียพุ่งสูงขึ้นเร็วกว่าที่คาดไว้ในเดือนตุลาคม ซึ่งบ่งชี้ว่าอัตราเงินเฟ้อปรับตัวสูงขึ้น ซึ่งตอกย้ำการเดิมพันว่าวงจรการผ่อนคลายนโยบายในปัจจุบันอาจจะสิ้นสุดลงแล้ว

ดอลลาร์ออสเตรเลียแข็งค่าขึ้น 0.2% มาอยู่ที่ 0.6480 ดอลลาร์ ขณะที่สัญญาซื้อขายล่วงหน้าพันธบัตรรัฐบาลอายุ 3 ปี ร่วงลง 7 จุด มาอยู่ที่ 96.17 นักลงทุนลดการคาดการณ์ที่ว่าธนาคารกลางออสเตรเลียอาจลดอัตราดอกเบี้ยครั้งสุดท้ายในเดือนพฤษภาคมปีหน้าลงเหลือ 27% จากเดิมที่ 40%

ข้อมูลจากสำนักงานสถิติออสเตรเลียระบุว่า ดัชนีราคาผู้บริโภค (CPI) รายเดือนเพิ่มขึ้น 3.8% ในเดือนตุลาคม เมื่อเทียบกับปีก่อน เพิ่มขึ้นจาก 3.6% ในเดือนกันยายน และสูงกว่าการคาดการณ์เฉลี่ยที่ 3.6%

ค่าเฉลี่ยที่ปรับลดของอัตราเงินเฟ้อพื้นฐานอยู่ที่ 3.3% ต่อปีในเดือนตุลาคม เพิ่มขึ้นจาก 3.2% ในเดือนกันยายน ซึ่งไม่เป็นไปตามทิศทางที่ RBA ต้องการ

นี่เป็นรายงานดัชนีราคาผู้บริโภค (CPI) รายเดือนฉบับสมบูรณ์ฉบับแรกที่ ABS เผยแพร่ แทนที่รายงานรายเดือนฉบับเก่าที่เผยแพร่เพียงบางส่วน อย่างไรก็ตาม ธนาคารกลางออสเตรเลีย (RBA) ระบุว่ายังคงชอบรายงานแบบรายไตรมาสมากกว่า เนื่องจากข้อมูลใหม่อาจมีความผันผวน

อัตราเงินเฟ้อทั่วไปในไตรมาสสุดท้ายพุ่งสูงขึ้นแตะระดับ 3.2% สูงกว่ากรอบเป้าหมายที่ 2-3% อีกครั้ง ส่งผลให้เกิดความกังวลว่านโยบายการเงินอาจไม่เข้มงวดมากขึ้นหลังจากการปรับลดอัตราดอกเบี้ยสามครั้งในปีนี้ สินเชื่อที่อยู่อาศัยพุ่งสูงขึ้น และผู้บริโภคมีทัศนคติเชิงบวกเป็นครั้งแรกในรอบสี่ปี

รายละเอียดของรายงานชี้ให้เห็นถึงแรงกดดันด้านราคาที่เพิ่มสูงขึ้นในภาคบริการ ซึ่งขยายตัวในอัตรา 3.9% ต่อปีในเดือนที่แล้ว เพิ่มขึ้นจาก 3.5% ในเดือนกันยายน

อัตราเงินเฟ้อด้านที่อยู่อาศัยเพิ่มขึ้นเป็น 5.9% ในช่วง 12 เดือนที่สิ้นสุดในเดือนตุลาคม เพิ่มขึ้นจาก 5.7% ก่อนหน้านี้

ธนาคารกลางนิวซีแลนด์ลดอัตราดอกเบี้ยเงินสดอย่างเป็นทางการลง 25 จุดพื้นฐานเหลือ 2.25% เมื่อวันพุธ ซึ่งเป็นระดับต่ำสุดนับตั้งแต่กลางปี 2565 เนื่องจากผู้กำหนดนโยบายขยายความพยายามในการฟื้นฟูเศรษฐกิจที่กำลังตกต่ำและบรรเทาอุปสรรคทั่วโลก

การตัดสินใจดังกล่าวสอดคล้องกับการสำรวจของ Reuters ซึ่งนักเศรษฐศาสตร์ 36 คนจากกลุ่มที่ตอบแบบสอบถาม ยกเว้น 4 คน คาดการณ์ว่าธนาคารกลางนิวซีแลนด์จะลดอัตราดอกเบี้ยเงินสดลง 0.25 จุด

ธนาคารกลางซึ่งสร้างความประหลาดใจให้กับตลาดด้วยการปรับลดอัตราดอกเบี้ยลงมากกว่าที่คาดไว้ 50 จุดพื้นฐานในเดือนตุลาคม ได้ดำเนินการผ่อนคลายนโยบายการเงินไปแล้ว 325 จุดพื้นฐานนับตั้งแต่เดือนสิงหาคม 2567 เพื่อพยุงเศรษฐกิจที่หดตัวในสามไตรมาสจากห้าไตรมาสที่ผ่านมา

ประเด็นสำคัญ:

ผู้ค้า USD/JPYเตรียมพร้อมสำหรับการซื้อขายกลางสัปดาห์ที่สำคัญในวันพุธที่ 26 พฤศจิกายน เนื่องจากตลาดปรับการเดิมพันเกี่ยวกับจุดยืนนโยบายการเงินของธนาคารกลางญี่ปุ่น (BoJ) และธนาคารกลางสหรัฐ (Fed)

ความคืบหน้าเบื้องต้นจากการเจรจาค่าจ้างประจำปีของญี่ปุ่นสำหรับปี 2569 ชี้ให้เห็นถึงการขึ้นค่าจ้างครั้งใหญ่อีกครั้ง ซึ่งสนับสนุนการขึ้นอัตราดอกเบี้ยของธนาคารกลางญี่ปุ่นในเดือนธันวาคม คาซูโอะ อุเอดะ ผู้ว่าการธนาคารกลางญี่ปุ่น ได้เน้นย้ำถึงความสำคัญของการเจรจาค่าจ้างประจำปี หรือที่รู้จักกันทั่วไปในชื่อชุนโตะ เขากล่าวว่าจำเป็นต้องมีข้อมูลเพิ่มเติมจากการเจรจาค่าจ้าง เพื่อประเมินว่าภาษีศุลกากรของสหรัฐฯ จะบังคับให้บริษัทต่างๆ จำกัดการขึ้นค่าจ้างหรือไม่

ขณะเดียวกัน ข้อมูลเศรษฐกิจสหรัฐฯ และสมาชิกคณะกรรมการกำหนดนโยบายการเงิน (FOMC) ได้กระตุ้นการคาดการณ์การปรับลดอัตราดอกเบี้ยของเฟดในเดือนธันวาคม ซึ่งส่งสัญญาณว่าส่วนต่างอัตราดอกเบี้ยระหว่างสหรัฐฯ และญี่ปุ่นอาจแคบลง และเอื้อต่อค่าเงินเยน ความแตกต่างด้านนโยบายการเงินอาจเปลี่ยนแปลงแนวโน้มขาขึ้นของ USD/JPY อย่างมีนัยสำคัญ ส่งผลให้ข้อมูลขาเข้าถูกเน้นย้ำมากขึ้น

ในวันพุธที่ 26 พฤศจิกายน ดัชนีชี้นำเศรษฐกิจญี่ปุ่น (LEI) จะให้ข้อมูลเชิงลึกเกี่ยวกับความเชื่อมั่นของภาคธุรกิจและผู้บริโภค ณ สิ้นไตรมาสที่สาม นักเศรษฐศาสตร์คาดการณ์ว่าดัชนี LEI จะเพิ่มขึ้นจาก 107.0 ในเดือนสิงหาคมเป็น 108.0 ในเดือนกันยายน

ดัชนี LEI ที่สูงขึ้นอาจบ่งชี้ถึงการลงทุนภาคธุรกิจที่เพิ่มขึ้นและค่าแรงที่สูงขึ้น ซึ่งสอดคล้องกับความคืบหน้าจากการเจรจาต่อรองเรื่องค่าแรง ที่สำคัญคือ ค่าแรงที่สูงขึ้นอาจช่วยกระตุ้นกำลังซื้อของครัวเรือน นำไปสู่การใช้จ่ายที่สูงขึ้นและอัตราเงินเฟ้อที่ขับเคลื่อนด้วยอุปสงค์ที่สูงขึ้น นอกจากนี้ ความเชื่อมั่นของผู้บริโภคที่ปรับตัวดีขึ้นอาจส่งผลให้การบริโภคภาคเอกชนปรับตัวดีขึ้นด้วยเช่นกัน

ดัชนี LEI ลดลงมาอยู่ที่ 104.2 ในเดือนเมษายน ซึ่งเป็นระดับต่ำสุดในรอบสองปีก่อนที่จะขยับขึ้นเล็กน้อย แนวโน้ม LEI สะท้อนถึงพัฒนาการทางการค้า แนวโน้มเหล่านี้บ่งชี้ว่าจะมีการฟื้นตัวในเดือนกันยายน เนื่องจากสหรัฐฯ ได้ลดภาษีนำเข้าสินค้าญี่ปุ่นลงเหลือ 15% ในเดือนกันยายน เงินเยนที่อ่อนค่าลงอาจช่วยหนุนความเชื่อมั่น เนื่องจากค่าเงินดอลลาร์สหรัฐฯ/เยนแข็งค่าขึ้น ซึ่งจะชดเชยผลกระทบของภาษีต่ออัตรากำไรของบริษัท

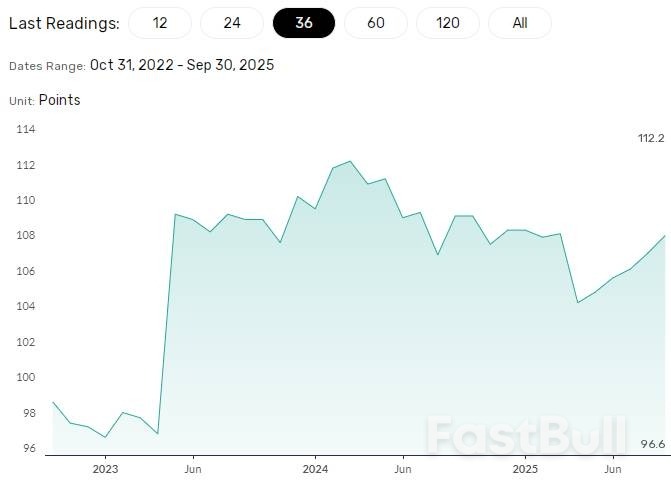

FX Empire – ดัชนีเศรษฐกิจชั้นนำของญี่ปุ่น

FX Empire – ดัชนีเศรษฐกิจชั้นนำของญี่ปุ่นการที่ธนาคารกลางญี่ปุ่น (BoJ) ให้ความสำคัญกับค่าจ้างและอัตราเงินเฟ้อ จะทำให้ความเชื่อมั่นที่ปรับตัวดีขึ้นสนับสนุนนโยบายอัตราดอกเบี้ยที่เข้มงวดขึ้นของ BoJ และค่าเงินเยนที่แข็งค่าขึ้น ที่น่าสังเกตคือ USD/JPY ร่วงลงต่ำกว่า 156 จุดในช่วงสั้นๆ ในสัปดาห์นี้ นักลงทุนมีปฏิกิริยาต่อความคืบหน้าจากการเจรจาค่าจ้างของญี่ปุ่นและข้อมูลเศรษฐกิจสหรัฐฯ ที่อ่อนตัวลง

USDJPY – กราฟรายวัน – 261125 – มาตรการกระตุ้นเศรษฐกิจและเฟดในเชิงผ่อนปรน

USDJPY – กราฟรายวัน – 261125 – มาตรการกระตุ้นเศรษฐกิจและเฟดในเชิงผ่อนปรนท่ามกลางการเดิมพันที่เพิ่มขึ้นสำหรับการขึ้นอัตราดอกเบี้ยของธนาคารกลางญี่ปุ่นในเดือนธันวาคม ข้อมูลการจ้างงานของสหรัฐฯ อาจส่งเสริมการเดิมพันสำหรับการลดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ ในเดือนธันวาคม ซึ่งอาจส่งผลให้ USD/JPY ลดลงอย่างรวดเร็ว

นักเศรษฐศาสตร์คาดการณ์ว่าจำนวนผู้ขอรับสวัสดิการว่างงานครั้งแรกจะเพิ่มขึ้นจาก 220,000 ราย (สัปดาห์สิ้นสุดวันที่ 15 พฤศจิกายน) เป็น 227,000 ราย (สัปดาห์สิ้นสุดวันที่ 22 พฤศจิกายน) การเพิ่มขึ้นที่มากกว่าที่คาดการณ์ไว้อาจช่วยหนุนการคาดการณ์การปรับลดอัตราดอกเบี้ยในเดือนธันวาคม ซึ่งจะส่งผลกระทบต่ออุปสงค์ของดอลลาร์สหรัฐฯ ส่วนต่างอัตราดอกเบี้ยระหว่างสหรัฐฯ และญี่ปุ่นที่อาจแคบลงอาจผลักดันให้ USD/JPY พุ่งแตะระดับ 155

เพื่อเป็นข้อมูลประกอบ ADP รายงานอัตราการจ้างงานเฉลี่ย 4 สัปดาห์ลดลง 13,500 ราย ซึ่งบ่งชี้ถึงภาวะตลาดแรงงานที่ซบเซา การลดลงติดต่อกันเป็นครั้งที่สามของค่าเฉลี่ย 4 สัปดาห์ส่งผลให้ USD/JPY อ่อนค่าลง ซึ่งสะท้อนถึงแนวโน้มการตอบสนองต่อจำนวนผู้ขอรับสวัสดิการว่างงานที่เพิ่มขึ้น

นอกเหนือจากข้อมูลแล้ว นักลงทุนควรติดตามคำกล่าวของสมาชิกคณะกรรมการกำหนดนโยบายการเงิน (FOMC) ปฏิกิริยาต่อข้อมูลเศรษฐกิจสหรัฐฯ และมุมมองเกี่ยวกับกรอบเวลาการลดอัตราดอกเบี้ยจะมีอิทธิพลต่อแนวโน้ม USD/JPY เสียงเรียกร้องให้ลดอัตราดอกเบี้ยในเดือนธันวาคมที่เพิ่มขึ้นอาจเร่งให้ค่าเงินดอลลาร์ร่วงลงสู่ระดับ 150 จุด

USDJPY – กราฟรายวัน – 261125

USDJPY – กราฟรายวัน – 261125อ่าน พยากรณ์ USD/JPY ฉบับเต็มรวมถึงการตั้งค่ากราฟและแนวคิดการซื้อขาย

ปัจจัยขับเคลื่อนตลาดหลักที่ต้องจับตามองในวันนี้:

อัตราเงินเฟ้อพื้นฐานของออสเตรเลียในเดือนตุลาคมแข็งแกร่งกว่าที่คาดการณ์ไว้ ซึ่งบ่งชี้ว่าธนาคารกลางจะยังคงนิ่งเฉยในขณะที่พยายามประเมินว่าเศรษฐกิจกำลังเติบโตเกินขีดจำกัดหรือไม่

ข้อมูลจากสำนักงานสถิติออสเตรเลีย (ABA) เปิดเผยเมื่อวันพุธที่ผ่านมาว่า สกุลเงินแข็งค่าขึ้น เนื่องจากดัชนีราคาผู้บริโภคเฉลี่ยแบบปรับลด ซึ่งเป็นมาตรวัดราคาสินค้าอุปโภคบริโภคที่ถูกจับตามองอย่างใกล้ชิด โดยดัชนีดังกล่าวตัดรายการสินค้าที่มีความผันผวนออกไปแล้ว ปรับตัวเพิ่มขึ้น 3.3% จากปีก่อน ซึ่งสูงกว่าระดับสูงสุดของกรอบเป้าหมายของธนาคารกลางออสเตรเลีย (RBA) และเมื่อเทียบกับการคาดการณ์ว่าจะเพิ่มขึ้น 3%

ตัวเลขพาดหัวข่าวอยู่ที่ 3.8% ซึ่งสูงกว่าที่คาดการณ์ไว้ที่ 3.6% อีกด้วย

ดอลลาร์ออสเตรเลียแข็งค่าขึ้น 0.2% และอัตราผลตอบแทนพันธบัตรรัฐบาลอายุสามปีที่อ่อนไหวต่อนโยบายการเงินเพิ่มขึ้น 6 จุดพื้นฐาน ตลาดเงินมองว่ามีโอกาสน้อยมากที่ RBA จะปรับลดอัตราดอกเบี้ยในปีหน้า ขณะที่นักเศรษฐศาสตร์ส่วนใหญ่คาดการณ์ว่าจะมีการปรับลดอัตราดอกเบี้ยประมาณกลางปี 2569 Goldman Sachs Group Inc. และ Commonwealth Bank of Australia เป็นหนึ่งในธนาคารไม่กี่แห่งที่คาดการณ์ว่าวัฏจักรการผ่อนคลายนโยบายการเงินได้สิ้นสุดลงแล้ว

ข้อมูลดังกล่าวสนับสนุนการประเมินของธนาคารกลางออสเตรเลีย (RBA) ว่าความพยายามในการควบคุมอัตราเงินเฟ้อพื้นฐานได้ประสบภาวะเงินเฟ้อต่ำ (airpocket) ในช่วงเวลาที่เศรษฐกิจกำลังส่งสัญญาณว่ากำลังฟื้นตัว ธนาคารกลางมีเป้าหมายที่จะรักษาอัตราเงินเฟ้อให้อยู่ในระดับกลางระหว่าง 2-3%

นี่คือการเผยแพร่ข้อมูลเงินเฟ้อรายเดือนฉบับแรก ซึ่งมาแทนที่ดัชนี CPI รายเดือนบางส่วนก่อนหน้านี้ อย่างไรก็ตาม รายงานเงินเฟ้อรายไตรมาสยังคงเป็นข้อมูลสำคัญสำหรับผู้กำหนดนโยบาย จนกว่าพวกเขาจะมั่นใจว่าข้อบกพร่องใดๆ ในรายงานรายเดือนฉบับใหม่ได้รับการแก้ไขแล้ว

ไวท์เลเบล

Data API

ปลั๊กอินเว็บไซต์

เครื่องมือออกแบบโปสเตอร์

โครงการพันธมิตร

ความเสี่ยงของการสูญเสียในการซื้อขายสินทรัพย์ทางการเงิน เช่น หุ้น FX สินค้าโภคภัณฑ์ ฟิวเจอร์ส พันธบัตร ETFs หรือเงินดิจิทัลอาจมีมาก คุณอาจสูญเสียเงินทุนทั้งหมดที่คุณฝากไว้กับโบรกเกอร์ของคุณ ดังนั้น คุณควรพิจารณาอย่างรอบคอบว่าการซื้อขายดังกล่าวเหมาะสมกับคุณหรือไม่ในสถานการณ์และทรัพยากรทางการเงินของคุณ

ไม่ควรตัดสินใจลงทุนโดยไม่ได้ดำเนินการตรวจสอบสถานะอย่างละเอียดถี่ถ้วนด้วยตัวเองหรือปรึกษากับที่ปรึกษาทางการเงินของคุณ เนื้อหาเว็บของเราอาจไม่เหมาะกับคุณเนื่องจากเราไม่ทราบเงื่อนไขทางการเงินและความต้องการในการลงทุนของคุณ ข้อมูลทางการเงินของเราอาจมีความล่าช้าหรือมีความไม่ถูกต้อง ดังนั้นคุณควรรับผิดชอบอย่างเต็มที่ต่อการตัดสินใจซื้อขายและการลงทุนของคุณ บริษัทจะไม่รับผิดชอบต่อการสูญเสียเงินทุนของคุณ

หากไม่ได้รับอนุญาตจากเว็บไซต์ คุณจะไม่สามารถคัดลอกกราฟิก ข้อความ หรือเครื่องหมายการค้าของเว็บไซต์ได้ สิทธิ์ในทรัพย์สินทางปัญญาในเนื้อหาหรือข้อมูลที่รวมอยู่ในเว็บไซต์นี้เป็นของผู้ให้บริการและผู้ค้าแลกเปลี่ยน

ไม่ได้ล็อกอิน

เข้าสู่ระบบเพื่อเข้าถึงฟังก์ชั่นเพิ่มเติม

สมาชิก FastBull

ยังไม่ได้เปิด

สมัคร

เข้าสู่ระบบ

ลงทะเบียน