Kutipan

Berita

Analisis

Pengguna

24/7

Kalender Ekonomi

Pendidikan

Data

- Nama

- Nilai Terbaru

- Sblm.

Akun Sinyal untuk Anggota

Semua Akun Sinyal

Semua Kontes

Kanada Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Nov)

Kanada Izin Konstruksi MoM (Penyesuaian Per Kuartal) (Nov)S:--

P: --

Amerika Serikat IHK MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK YoY (Sebelum Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK YoY (Sebelum Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat Pendapatan Riil MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat Pendapatan Riil MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK MoM (Sebelum Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK MoM (Sebelum Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK Inti (Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK Inti (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK Inti YoY (Sebelum Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK Inti YoY (Sebelum Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK Inti MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK Inti MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoY

Amerika Serikat Nilai Penjualan Bisnis Retail Mingguan Redbook YoYS:--

P: --

S: --

Amerika Serikat Penjualan Rumah Baru Tahunan MoM (Okt)

Amerika Serikat Penjualan Rumah Baru Tahunan MoM (Okt)S:--

P: --

Amerika Serikat Total Penjualan Rumah Baru Tahunan (Okt)

Amerika Serikat Total Penjualan Rumah Baru Tahunan (Okt)S:--

P: --

Amerika Serikat IHK Fed Cleveland MoM (Penyesuaian Per Kuartal) (Des)

Amerika Serikat IHK Fed Cleveland MoM (Penyesuaian Per Kuartal) (Des)S:--

P: --

S: --

Amerika Serikat IHK Fed Cleveland MoM (Des)

Amerika Serikat IHK Fed Cleveland MoM (Des)S:--

P: --

S: --

China, Daratan Ekspor (Des)

China, Daratan Ekspor (Des)--

P: --

S: --

China, Daratan Nilai Impor YoY (CNY) (Des)

China, Daratan Nilai Impor YoY (CNY) (Des)--

P: --

S: --

China, Daratan Nilai Impor (CNY) (Des)

China, Daratan Nilai Impor (CNY) (Des)--

P: --

S: --

China, Daratan Akun Perdagangan (CNY) (Des)

China, Daratan Akun Perdagangan (CNY) (Des)--

P: --

S: --

China, Daratan Nilai Impor YoY (USD) (Des)

China, Daratan Nilai Impor YoY (USD) (Des)--

P: --

S: --

China, Daratan Nilai Ekspor YoY (USD) (Des)

China, Daratan Nilai Ekspor YoY (USD) (Des)--

P: --

S: --

China, Daratan Uang Beredar M0 YoY (Des)

China, Daratan Uang Beredar M0 YoY (Des)--

P: --

S: --

China, Daratan Uang Beredar M1 YoY (Des)

China, Daratan Uang Beredar M1 YoY (Des)--

P: --

S: --

China, Daratan Uang Beredar M2 YoY (Des)

China, Daratan Uang Beredar M2 YoY (Des)--

P: --

S: --

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Jan)

Amerika Serikat Perkiraan Produksi Gas Alam EIA Tahun Depan (Jan)S:--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Jan)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Depan (Jan)S:--

P: --

S: --

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Jan)

Amerika Serikat Perkiraan Produksi Minyak Mentah Jangka-Pendek EIA Tahun Tsb. (Jan)S:--

P: --

S: --

Prospek Energi Jangka Pendek Bulanan EIA

Prospek Energi Jangka Pendek Bulanan EIA Amerika Serikat Rata-Rata Yield Lelang Obligasi 30 Tahun

Amerika Serikat Rata-Rata Yield Lelang Obligasi 30 TahunS:--

P: --

S: --

Argentina IHK Per 12 Bulan (Des)

Argentina IHK Per 12 Bulan (Des)--

P: --

S: --

Amerika Serikat Neraca Anggaran (Des)

Amerika Serikat Neraca Anggaran (Des)S:--

P: --

S: --

Argentina IHK MoM (Des)

Argentina IHK MoM (Des)S:--

P: --

S: --

Argentina IHK Nasional YoY (Des)

Argentina IHK Nasional YoY (Des)S:--

P: --

S: --

Presiden Federal Reserve Richmond, Barkin, menyampaikan pidato.

Presiden Federal Reserve Richmond, Barkin, menyampaikan pidato. Amerika Serikat Stok Minyak Mentah Cushing API Mingguan

Amerika Serikat Stok Minyak Mentah Cushing API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Mentah API Mingguan

Amerika Serikat Stok Minyak Mentah API Mingguan--

P: --

S: --

Amerika Serikat Stok Minyak Olahan API Mingguan

Amerika Serikat Stok Minyak Olahan API Mingguan--

P: --

S: --

Amerika Serikat Stok Bensin API Mingguan

Amerika Serikat Stok Bensin API Mingguan--

P: --

S: --

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)

Korea Selatan Tingkat Pengangguran (Penyesuaian Per Kuartal) (Des)--

P: --

S: --

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Jan)

Jepang Indeks Difusi Non-Manufaktur Reuters Tanken (Jan)--

P: --

S: --

Jepang Indeks Difusi Manufaktur Reuters Tanken (Jan)

Jepang Indeks Difusi Manufaktur Reuters Tanken (Jan)--

P: --

S: --

China, Daratan Nilai Ekspor YoY (CNH) (Des)

China, Daratan Nilai Ekspor YoY (CNH) (Des)--

P: --

S: --

China, Daratan Akun Perdagangan (USD) (Des)

China, Daratan Akun Perdagangan (USD) (Des)--

P: --

S: --

China, Daratan Pertumbuhan Kredit Tidak Dibayarkan YoY (Des)

China, Daratan Pertumbuhan Kredit Tidak Dibayarkan YoY (Des)--

P: --

S: --

U.K. Yield Lelang Mata Uang 10-Tahun

U.K. Yield Lelang Mata Uang 10-Tahun--

P: --

S: --

Kanada Indikator Utama MoM (Des)

Kanada Indikator Utama MoM (Des)--

P: --

S: --

Amerika Serikat Indeks Aktivitas Pengajuan KPR MBA per minggu

Amerika Serikat Indeks Aktivitas Pengajuan KPR MBA per minggu--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) Inti YoY (Nov)

Amerika Serikat Indeks Harga Produsen (IHP) Inti YoY (Nov)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) MoM (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Indeks Harga Produsen (IHP) MoM (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Nov)

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Nov)--

P: --

S: --

Amerika Serikat Rekening Koran (Giro) (kuartal 3)

Amerika Serikat Rekening Koran (Giro) (kuartal 3)--

P: --

S: --

Amerika Serikat Penjualan Retail YoY (Nov)

Amerika Serikat Penjualan Retail YoY (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail (Nov)

Amerika Serikat Penjualan Retail (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail Inti MoM (Nov)

Amerika Serikat Penjualan Retail Inti MoM (Nov)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Nov)

Amerika Serikat Indeks Harga Produsen (IHP) YoY (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Nov)--

P: --

S: --

Amerika Serikat Indeks Harga Produsen (IHP) Final MoM (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Indeks Harga Produsen (IHP) Final MoM (Tidak Termasuk Makanan, Energi, Dan Perdagangan) (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail Inti (Nov)

Amerika Serikat Penjualan Retail Inti (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail MoM (Tidak Termasuk Mobil) (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Penjualan Retail MoM (Tidak Termasuk Mobil) (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail MoM (Nov)

Amerika Serikat Penjualan Retail MoM (Nov)--

P: --

S: --

Amerika Serikat Penjualan Retail MoM (Tidak Termasuk Pom Bensin Dan Penjual Mobil) (Penyesuaian Per Kuartal) (Nov)

Amerika Serikat Penjualan Retail MoM (Tidak Termasuk Pom Bensin Dan Penjual Mobil) (Penyesuaian Per Kuartal) (Nov)--

P: --

S: --

Tidak Ada Data Yang Cocok

Opini Terbaru

Opini Terbaru

Topik Populer

Kolumnis Teratas

Terbaru

Label putih

Data API

Web Plug-ins

Program Afiliasi

Lihat Semua

Tidak ada data

Interpretasi data

Keterangan Pejabat

Tren Ekonomi

Tren Kebijakan Bank Sentral

Mata uang kripto

Berita harian

Bank Nasional Ceko memimpin tren global yang hati-hati: bank sentral menambahkan Bitcoin ke cadangan nasional, menandakan era keuangan baru.

Dalam langkah penting bagi keuangan digital, bank sentral mulai menambahkan mata uang kripto ke neraca mereka. Bank Nasional Ceko (CNB) menjadi yang pertama mengambil langkah ini pada akhir tahun 2025, menand signaling potensi pergeseran dalam cara negara-negara mengelola cadangan mereka dalam ekonomi global yang terus berkembang.

Pada pertengahan November 2025, Bank Nasional Ceko mencetak sejarah dengan investasi langsung, meskipun masih bersifat eksperimental, sebesar $1 juta dalam mata uang kripto. Pembelian ini menandai langkah penting dalam adopsi aset digital oleh lembaga-lembaga negara resmi.

Menurut siaran pers, portofolio uji coba baru CNB tidak terbatas hanya pada satu aset. Portofolio tersebut mencakup:

• Bitcoin

• Stablecoin dolar AS

• Deposit yang di tokenisasi pada blockchain

Diversifikasi strategis ini mencerminkan pendekatan yang hati-hati namun berwawasan ke depan. Keputusan CNB ini muncul ketika perusahaan-perusahaan besar dan hedge fund semakin mengintegrasikan Bitcoin ke dalam portofolio mereka sendiri, mendorong bank sentral untuk bersiap menghadapi lanskap keuangan yang berubah dengan cepat.

Pergeseran menuju aset digital tidak terjadi begitu saja. Defisit nasional AS yang terus meningkat telah menimbulkan kekhawatiran di kalangan bank sentral di seluruh dunia. Meskipun dolar AS tetap menjadi mata uang cadangan utama dunia, ketidakstabilannya yang dirasakan mendorong banyak negara untuk melakukan diversifikasi aset mereka.

Secara historis, ini berarti menimbun logam mulia seperti emas dan perak. Sekarang, dengan semakin diakuinya mata uang kripto, aset digital seperti Bitcoin dianggap sebagai jenis pengaman baru terhadap ketidakpastian keuangan.

Meskipun Republik Ceko adalah yang pertama, negara-negara lain sedang menjajaki jalur serupa, meskipun reaksinya sangat beragam di seluruh dunia.

Negara-negara yang Sedang Menjajaki Adopsi Kripto

Beberapa negara telah menunjukkan minat untuk menambahkan Bitcoin ke cadangan mereka. Bank sentral Brasil dan Taiwan dilaporkan telah membahas gagasan tersebut, meskipun belum ada keputusan akhir yang dibuat. Di Filipina, undang-undang baru telah diusulkan yang akan mengarahkan bank sentralnya untuk secara strategis membeli sejumlah Bitcoin tetap selama lima tahun ke depan.

Keraguan Bank Sentral Eropa

Bank Sentral Eropa (ECB) telah menyatakan penentangannya terhadap pembelian aset yang mudah berubah seperti Bitcoin. Namun, mereka tidak mengabaikan teknologi yang mendasarinya. ECB secara kontroversial sedang mengembangkan Mata Uang Digital Bank Sentral (CBDC) sendiri, yang menunjukkan keyakinan yang jelas pada potensi blockchain.

Amerika Serikat yang Terpecah Belah

Di AS, situasinya kompleks. Pemerintahan Trump telah menjadi kekuatan utama dalam melegitimasi mata uang kripto, dengan Gedung Putih memulai rencana untuk Cadangan Bitcoin Strategis AS dan Persediaan Aset Digital.

Meskipun demikian, Federal Reserve AS di bawah kepemimpinan Ketua Jerome Powell tetap menentang penambahan Bitcoin ke neraca keuangannya. Hal ini dapat berubah setelah masa jabatan Powell berakhir pada Mei 2026. Mengingat sikap pro-kripto pemerintahan tersebut, penggantinya kemungkinan besar akan lebih selaras dengan posisinya terhadap aset digital.

Dorongan agar bank sentral mengadopsi Bitcoin didukung oleh analisis institusional yang semakin berkembang. Sebuah laporan September 2025 dari Deutsche Bank memproyeksikan masa depan di mana emas dan Bitcoin dapat hidup berdampingan sebagai aset cadangan fundamental pada tahun 2030.

Laporan tersebut menyoroti beberapa karakteristik utama yang membuat kedua aset tersebut menarik:

• Kelangkaan: Pasokan yang terbatas menyediakan penyimpanan nilai.

• Likuiditas Tinggi: Keduanya dapat diperdagangkan dengan mudah.

• Korelasi Rendah: Harga mereka memiliki hubungan yang terbatas dengan aset tradisional.

Laporan tersebut juga mencatat bahwa "de-dolarisasi" menghadirkan peluang yang kuat bagi Bitcoin, karena melemahnya dolar secara historis telah mendorong investasi pada aset alternatif.

Per Januari 2026, data dari Coingecko menunjukkan bahwa 35 negara telah menyimpan Bitcoin di kas negara mereka. Adopsi yang terus meningkat ini, dikombinasikan dengan regulasi yang lebih jelas, membuat pemerintah lebih nyaman dengan potensi ekonomi aset tersebut. Selain itu, volatilitas harga Bitcoin per tahun telah menurun dari sekitar 80% pada tahun 2020 menjadi 50% pada akhir tahun 2025. Jika tren ini berlanjut, lebih banyak bank sentral mungkin akan menganggap risiko tersebut dapat diterima, sehingga membuka jalan bagi adopsi yang lebih luas.

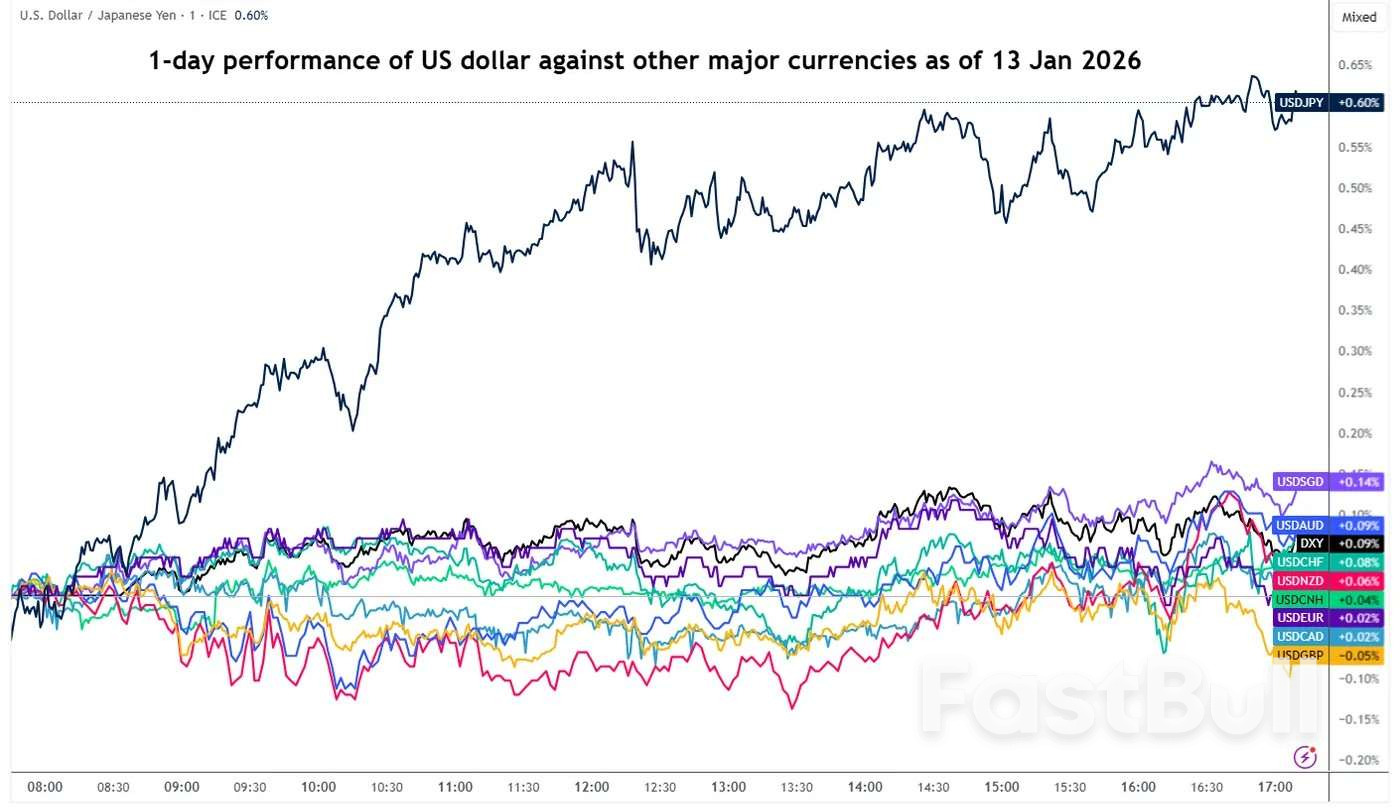

Gambar 1: Kinerja pergerakan 1 hari dolar AS terhadap mata uang utama per 13 Januari 2026

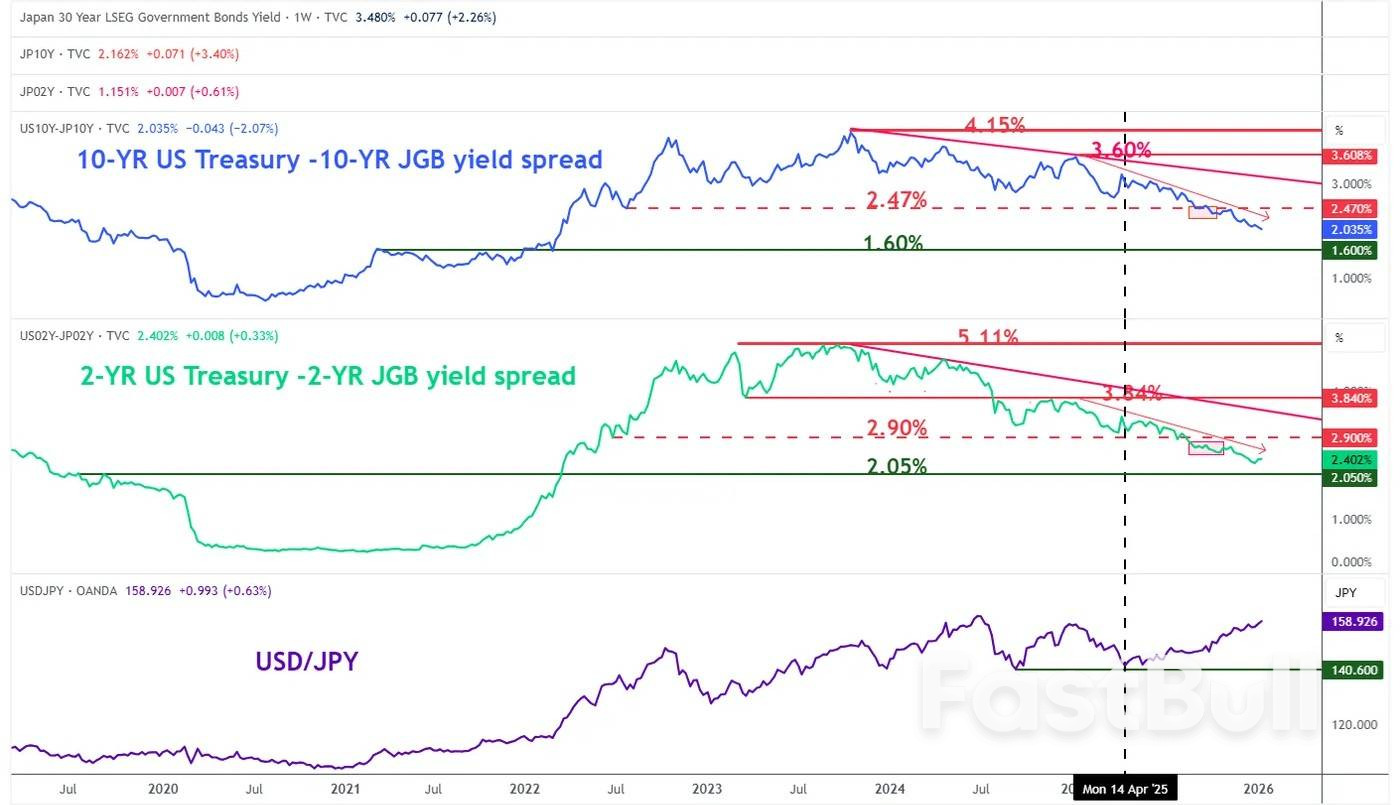

Gambar 1: Kinerja pergerakan 1 hari dolar AS terhadap mata uang utama per 13 Januari 2026 Tren utama selisih imbal hasil obligasi pemerintah AS 2 tahun dan 10 tahun/obligasi pemerintah Jepang terhadap USD/JPY per 13 Januari 2026.

Tren utama selisih imbal hasil obligasi pemerintah AS 2 tahun dan 10 tahun/obligasi pemerintah Jepang terhadap USD/JPY per 13 Januari 2026. Gambar 3: Tren utama jangka menengah USD/JPY per 13 Januari 2026

Gambar 3: Tren utama jangka menengah USD/JPY per 13 Januari 2026 Gambar 4: Tren minor USD/JPY per 13 Januari 2026

Gambar 4: Tren minor USD/JPY per 13 Januari 2026

Interpretasi data

Pasar Obligasi Global

Fokus Politik

Pasar Valas

Keterangan Pejabat

Tren Ekonomi

Tren Kebijakan Bank Sentral

Technical Analysis

Opini Trader

Pasar Saham Global

Berita harian

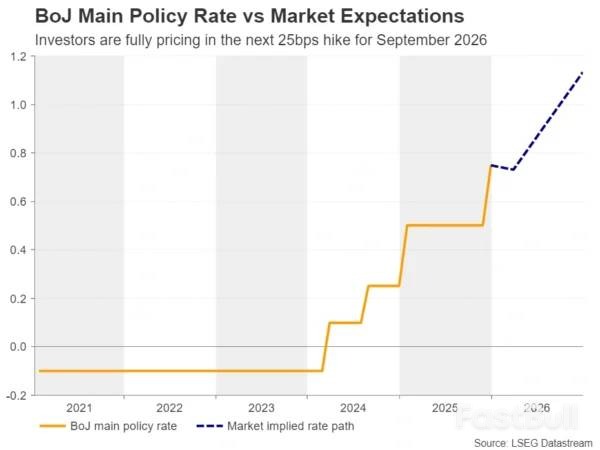

Bank Sentral Jepang (BoJ) memulai tahun 2025 dengan sikap hawkish, menaikkan suku bunga ke level tertinggi dalam tiga dekade dan memberi sinyal bahwa kenaikan lebih lanjut mungkin akan menyusul. Namun, hal ini gagal mengangkat nilai yen Jepang, karena para pelaku pasar menginginkan waktu yang lebih spesifik untuk langkah kebijakan selanjutnya.

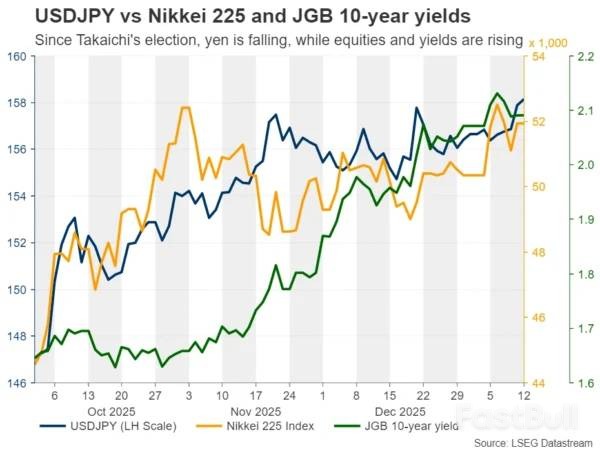

Situasi yen memburuk secara dramatis setelah Kyodo News melaporkan bahwa Perdana Menteri Sanae Takaichi sedang mempertimbangkan pemilihan umum sela pada bulan Februari. Berita tersebut menyebabkan mata uang itu mengalami penurunan tajam, mencapai titik terendah yang belum pernah terjadi sejak Juli 2024.

Dengan tingkat persetujuan 70%, Takaichi mungkin sedang memposisikan diri untuk meraih kemenangan telak guna mendorong rencana pengeluaran pemerintahnya, yang akan semakin meningkatkan utang pemerintah Jepang yang sudah besar. Prospek ini telah memicu apa yang oleh para analis disebut sebagai "perdagangan Takaichi": penurunan yen yang disertai dengan kenaikan harga saham dan imbal hasil Obligasi Pemerintah Jepang (JGB). Tren ini dapat semakin intensif jika Partai Demokrat Liberal yang berkuasa tampaknya akan mengamankan mayoritas satu partai.

Tekanan terhadap yen semakin diperparah oleh ekspektasi pasar bahwa Bank Sentral Jepang (BoJ) akan enggan memperketat kebijakan moneter menjelang pemilihan umum. Hal ini menunjukkan bahwa kenaikan suku bunga berikutnya mungkin tidak akan terjadi hingga setelah negosiasi upah musim semi, dan hanya jika negosiasi tersebut menghasilkan kenaikan gaji yang substansial.

Saat nilai tukar USD/JPY kembali mendekati level psikologis 160,00, pembicaraan tentang intervensi pemerintah kembali mencuat. Menteri Keuangan Satsuki Katayama menyatakan keprihatinannya atas "pelemahan yen yang searah" selama pertemuan dengan Menteri Keuangan AS Scott Bessent, yang juga memiliki kekhawatiran yang sama dan menyerukan agar Bank Sentral Jepang (BoJ) menaikkan suku bunga.

Hal ini menyusul peringatan Katayama pada bulan Desember, ketika USD/JPY melewati 157,00, bahwa Jepang memiliki "kebebasan bertindak" untuk melakukan tindakan. Pertemuannya baru-baru ini dengan Bessent mungkin bertujuan untuk mendapatkan persetujuan diam-diam dari AS, sehingga intervensi langsung di dekat zona 160,00 menjadi ancaman yang lebih kredibel.

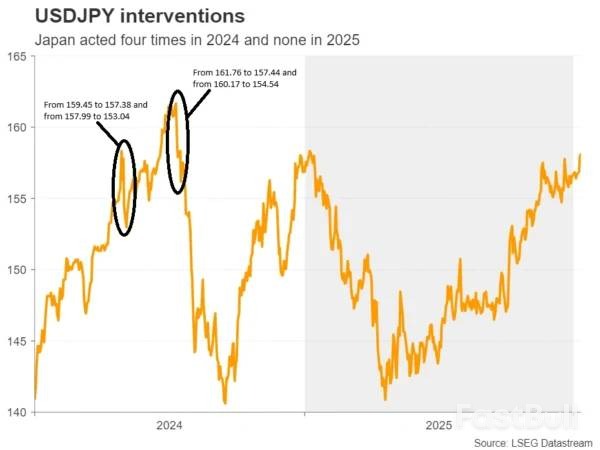

Terlepas dari peringatan-peringatan ini, yen terus mengalami penurunan, menimbulkan pertanyaan tentang potensi efektivitas intervensi. Pada tahun 2024, otoritas Jepang melakukan intervensi sebanyak empat kali untuk mendukung mata uang tersebut.

• April 2024: Dua intervensi hanya memberikan bantuan sementara sebelum yen kembali melemah.

• Juli 2024: Dua intervensi lagi memberikan dampak yang lebih bertahan lama, mendorong USD/JPY dari sekitar 162,00 ke bawah 140,00 pada bulan September. Keberhasilan ini dikaitkan dengan intervensi yang diikuti oleh kenaikan suku bunga BoJ.

Mengingat agenda Takaichi untuk meningkatkan pengeluaran, intervensi mata uang saja mungkin hanya memiliki efek terbatas dan berumur pendek. Pembalikan yang berkelanjutan untuk yen kemungkinan membutuhkan kenaikan suku bunga pendukung dari Bank Sentral Jepang (BoJ), terutama karena mata uang yang lebih lemah dapat memicu inflasi melalui biaya ekspor yang lebih tinggi dan pada akhirnya merugikan pertumbuhan ekonomi.

Namun, pasar keuangan tidak yakin kenaikan suku bunga akan segera terjadi. Menurut pasar Overnight Index Swaps (OIS) Jepang, kenaikan 25 basis poin belum sepenuhnya diperhitungkan hingga September. Jika Bank Sentral Jepang (BoJ) menunda pengetatan kebijakan, intervensi saja mungkin tidak cukup untuk menghentikan penurunan yen.

Tanpa perubahan kebijakan, imbal hasil obligasi Jepang kemungkinan akan terus meningkat karena semakin sedikit investor yang bersedia membiayai utang negara yang terus bertambah. Meskipun saham Jepang telah menguat karena prospek stimulus fiskal, hal ini mungkin tidak akan bertahan lama. Pada akhirnya, kekhawatiran tentang inflasi dan perlambatan ekonomi dapat menyebabkan investor menjual aset Jepang dalam peristiwa "Jual Jepang".

Pada akhirnya, kecuali Kementerian Keuangan turun tangan dan Bank Sentral Jepang menaikkan suku bunga, yen kemungkinan akan melanjutkan tren penurunannya, dengan USD/JPY berpotensi diperdagangkan di atas 160,00 dalam waktu dekat.

Dari perspektif teknis, pasangan USD/JPY saat ini sedang menguji level resistensi 158,90, yang menandai puncak dari tanggal 10 Januari 2025. Penutupan yang menentukan di atas level ini dapat membuka peluang untuk menguji level 160,00.

Tren naik yang lebih luas, yang didefinisikan oleh garis tren yang ditarik dari titik terendah 17 September, tetap kokoh. Jika pasangan mata uang ini menembus di atas 160,00, target utama berikutnya adalah titik tertinggi 3 Juli 2024 di sekitar 162,00. Agar tren bullish dipertanyakan, para penjual perlu memaksa penembusan yang menentukan di bawah zona support 154,55.

Tokoh-tokoh terkemuka dari bank sentral global dan Wall Street telah bersatu mendukung Ketua Federal Reserve Jerome Powell setelah pemerintahan Trump mengancamnya dengan dakwaan pidana. Powell menyebut langkah itu sebagai bentuk intimidasi, yang memicu pembelaan dari para pemimpin keuangan yang menggarisbawahi pentingnya independensi Fed.

Gelombang dukungan ini menyoroti hubungan yang telah dibina Powell dan peran vital bank sentral dalam pasar keuangan global. Hal ini menyusul penolakan dari anggota parlemen Partai Republik, termasuk anggota Komite Perbankan Senat, yang dapat memblokir pencalonan pengganti Powell ketika masa jabatannya berakhir pada bulan Mei.

Kontroversi tersebut meningkat setelah Powell mengungkapkan pada hari Minggu bahwa Departemen Kehakiman AS telah mengeluarkan surat panggilan terkait kesaksiannya kepada Kongres tentang renovasi kantor pusat Federal Reserve di Washington senilai $2,5 miliar. Powell menyatakan bahwa penyelidikan tersebut hanyalah dalih yang dirancang untuk menekan bank sentral agar memangkas suku bunga, sebuah tuntutan lama dari Presiden Trump.

Dalam pernyataan bersama yang jarang terjadi, para kepala dari 11 bank sentral paling berpengaruh di dunia menyatakan dukungan mereka kepada kepala Fed. "Kami sepenuhnya bersolidaritas dengan Sistem Federal Reserve dan Ketuanya, Jerome H. Powell," demikian bunyi pernyataan tersebut.

Para penandatangan termasuk para pemimpin dari Bank Sentral Eropa, Bank of England, dan Bank of Canada, bersama dengan bank sentral Swedia, Denmark, Swiss, Australia, Korea Selatan, Brasil, dan Prancis. Para pejabat dari Bank for International Settlements juga ikut menandatangani.

Kelompok tersebut menegaskan bahwa Powell telah bertindak dengan integritas dan menekankan bahwa independensi bank sentral adalah landasan stabilitas ekonomi. "Independensi bank sentral adalah landasan stabilitas harga, keuangan, dan ekonomi demi kepentingan warga negara yang kami layani," tulis mereka.

Para eksekutif Wall Street terkemuka juga menyuarakan kekhawatiran mereka, memperingatkan bahwa tekanan politik terhadap The Fed dapat menjadi bumerang.

CEO JPMorgan, Jamie Dimon, mengatakan kepada wartawan bahwa penyelidikan tersebut "mungkin bukan ide yang bagus," dan memperkirakan hal itu dapat memiliki "konsekuensi sebaliknya, yaitu meningkatkan ekspektasi inflasi dan mungkin menaikkan suku bunga dari waktu ke waktu."

CEO BNY Robin Vince menggemakan sentimen ini. "Bank sentral independen dengan kemampuan untuk menetapkan kebijakan moneter secara independen demi kepentingan jangka panjang negara adalah hal yang cukup mapan," katanya. Vince memperingatkan terhadap tindakan yang dapat mengguncang kepercayaan pada independensi Fed, yang pada akhirnya dapat mendorong suku bunga lebih tinggi.

Independensi dari pemerintah telah lama menjadi prinsip dasar perbankan sentral modern. Namun, Presiden Trump telah berulang kali melanggar tradisi ini, secara terbuka menuntut suku bunga yang lebih rendah dan menekan para pembuat kebijakan.

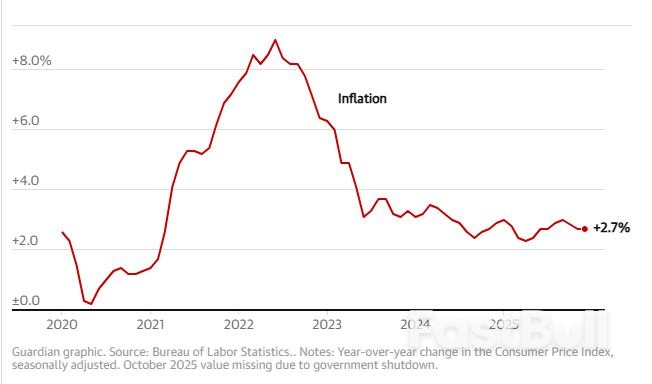

Pada hari Selasa, Trump sekali lagi meminta Powell untuk menurunkan suku bunga "secara signifikan," menyusul laporan pemerintah yang menunjukkan harga konsumen naik 2,7% pada bulan Desember dibandingkan tahun sebelumnya.

Para bankir sentral dan analis khawatir bahwa pengaruh politik terhadap The Fed dapat mengikis kepercayaan terhadap komitmennya pada target inflasi, yang berpotensi menyebabkan inflasi yang lebih tinggi dan volatilitas di pasar keuangan global. Ada juga kekhawatiran bahwa The Fed yang dipolitisasi mungkin enggan untuk memberikan dukungan dolar yang sangat penting yang membantu menenangkan pasar internasional selama periode tekanan. Skenario seperti itu kemungkinan akan mengguncang pasar AS dan mengekspor ketidakstabilan ke seluruh dunia, sehingga menyulitkan bank sentral lain untuk menjaga stabilitas harga.

Terlepas dari drama politik, para pedagang sebagian besar masih bertaruh bahwa inflasi yang terus-menerus akan membuat The Fed mempertahankan suku bunga saat ini setidaknya hingga Juni.

Menjelang musim pajak, banyak wajib pajak berpotensi menerima pengembalian pajak yang lebih besar tahun ini karena perubahan pajak yang signifikan pada tahun 2025. Keuntungan tak terduga ini bukan hanya kabar baik bagi rumah tangga individu; para ahli mengatakan hal ini dapat berdampak nyata pada perekonomian secara keseluruhan.

IRS akan mulai memproses pengembalian pajak individu pada tanggal 26 Januari. Peningkatan pengembalian pajak yang diharapkan berasal dari "RUU besar dan indah" Presiden Donald Trump, yang memperkenalkan beberapa ketentuan pemotongan pajak untuk tahun 2025. Karena IRS tidak memperbarui tabel pemotongan pajak untuk mencerminkan perubahan ini, gaji banyak pekerja tetap sama sepanjang tahun. Akibatnya, manfaat dari pemotongan pajak sebagian besar akan dirasakan saat mengajukan pengembalian pajak pada tahun 2026.

Presiden Trump memperkirakan bahwa tahun 2026 akan menjadi "musim pengembalian pajak terbesar sepanjang masa," dan banyak pakar serta analis pajak setuju bahwa pengembalian pajak yang lebih besar kemungkinan akan terjadi. Namun, jumlah akhir yang harus dibayar atau dikembalikan akan bergantung pada situasi keuangan spesifik individu dan berapa banyak pajak yang mereka bayarkan selama tahun tersebut.

Undang-undang yang ditandatangani oleh Trump mengurangi pajak penghasilan individu sekitar $144 miliar pada tahun 2025, menurut Tax Foundation. Beberapa ketentuan utama mendasari perubahan ini:

• Pengurangan standar yang lebih besar

• Batas maksimal kredit pajak anak yang lebih besar

• Batas yang lebih tinggi untuk pengurangan pajak negara bagian dan lokal (SALT)

• Insentif pajak baru sebesar $6.000 untuk para lansia

• Potongan baru untuk bunga pinjaman mobil, pendapatan tip, dan pembayaran lembur

Heather Berger, seorang ekonom AS di Morgan Stanley, menyatakan dalam sebuah podcast pada 2 Januari bahwa perubahan ini diperkirakan akan "meningkatkan pengembalian pajak rata-rata sebesar 15% hingga 20%." Sebagai konteks, pengembalian pajak rata-rata untuk wajib pajak perorangan adalah $3.052 per 17 Oktober 2025, dengan IRS mengeluarkan sekitar 102 juta pengembalian pajak hingga tanggal tersebut.

Para ahli mengamati dengan cermat apa yang akan dilakukan warga Amerika dengan uang tambahan ini, karena hal itu dapat meningkatkan pengeluaran konsumen untuk sementara waktu.

"Harapan kami adalah hal itu akan berdampak positif bagi konsumsi," kata Direktur Dewan Ekonomi Nasional Kevin Hassett kepada CNBC pada 9 Januari.

Namun, perilaku pengeluaran seringkali bergantung pada tingkat pendapatan. Sebuah catatan dari Piper Sandler pada 31 Oktober menunjukkan bahwa rumah tangga yang berpenghasilan antara $30.000 dan $60.000 biasanya menghabiskan sekitar 30% dari pengembalian pajak mereka untuk pembelian barang-barang yang tidak wajib. Sebaliknya, rumah tangga yang berpenghasilan $100.000 atau lebih hanya menghabiskan sekitar 15%.

Selain itu, survei National Retail Federation terhadap sekitar 8.600 orang dewasa pada tahun 2025 menemukan bahwa 82% wajib pajak yang mengharapkan pengembalian pajak berencana menggunakan uang tersebut untuk melunasi utang atau untuk tabungan. Heather Berger dari Morgan Stanley juga mencatat bahwa faktor ekonomi lainnya, seperti inflasi akibat tarif atau premi asuransi kesehatan yang lebih tinggi di bawah Affordable Care Act, dapat memengaruhi kebiasaan pengeluaran.

Meskipun peningkatan pengeluaran dapat merangsang perekonomian, beberapa analis khawatir bahwa lonjakan permintaan konsumen juga dapat menciptakan tekanan inflasi.

Jonathan Parker, seorang ekonom di Massachusetts Institute of Technology yang telah meneliti pengeluaran konsumen selama siklus stimulus, mengatakan bahwa pengembalian dana yang lebih besar "dapat dengan mudah menyebabkan inflasi." Ia mengatakan kepada CNBC bahwa cek stimulus yang dikeluarkan selama pandemi Covid-19 "tentu berkorelasi" dengan inflasi yang lebih tinggi dan merupakan "faktor yang berkontribusi" terhadap lonjakan harga berikutnya. Indeks harga konsumen mencapai puncaknya pada peningkatan tahunan sebesar 9,1% pada Juni 2022, laju tercepat sejak 1981.

Mantan Menteri Keuangan Janet Yellen mengakui pada Januari 2025 bahwa pengeluaran stimulus mungkin telah berkontribusi "sedikit" terhadap inflasi, tetapi juga menunjuk pada "masalah rantai pasokan yang besar" sebagai penyebab utama.

Ketika ditanya tentang potensi dampak inflasi dari pengembalian pajak yang lebih besar pada tahun 2026, Kevin Hassett menyatakan sedikit kekhawatiran. "Kami sebenarnya tidak khawatir tentang dampak inflasi tersebut karena kami memiliki begitu banyak pasokan yang akan kembali tersedia," katanya.

Nasdaq - harian

Nasdaq - harian Nasdaq - 4 jam

Nasdaq - 4 jam Nasdaq - 1 jam

Nasdaq - 1 jamLabel putih

Data API

Web Plug-ins

Pembuat Poster

Program Afiliasi

Berdagang Instrumen Keuangan Seperti Saham, Mata Uang, Komoditas, Kontrak Berjangka, Obligasi, Dana, Atau Mata Uang Kripto Adalah Perilaku Berisiko Tinggi, Termasuk Kehilangan Sebagian Atau Seluruh Jumlah Investasi Anda, Sehingga Perdagangan Tidak Cocok Untuk Semua Investor.

Anda Harus Melakukan Uji Tuntas Anda Sendiri, Menggunakan Penilaian Anda Sendiri, Dan Berkonsultasi Dengan Penasihat Yang Memenuhi Syarat Saat Membuat Keputusan Keuangan Apa Pun. Konten Situs Web Ini Tidak Ditujukan Kepada Anda, Situasi Keuangan Atau Kebutuhan Anda Juga Tidak Diperhitungkan. Informasi Yang Terdapat Di Situs Web Ini Belum Tentu Tersedia Secara Waktu Nyata, Juga Belum Tentu Akurat. Setiap Pesanan Atau Keputusan Keuangan Lainnya Yang Anda Buat Sepenuhnya Menjadi Tanggung Jawab Anda Dan Anda Tidak Boleh Bergantung Pada Informasi Apa Pun Yang Disediakan Melalui Situs Web. Kami Tidak Memberikan Jaminan Apa Pun Untuk Informasi Apa Pun Di Situs Web Dan Tidak Bertanggung Jawab Atas Kerugian Transaksi Apa Pun Yang Mungkin Timbul Dari Penggunaan Informasi Apa Pun Di Situs Web.

Dilarang Menggunakan, Menyimpan, Menggandakan, Menampilkan, Memodifikasi, Menyebarluaskan Atau Mendistribusikan Data Yang Terdapat Dalam Situs Web Ini Tanpa Izin Tertulis Dari Situs Web Ini. Semua Hak Kekayaan Intelektual Dilindungi Oleh Pemasok Dan Bursa Yang Menyediakan Data Yang Terdapat Di Situs Web Ini.

Tidak Masuk

Masuk untuk mengakses lebih banyak fitur

Anggota FastBull

Belum

Pembelian

Masuk

Daftar