Cotizaciones

Noticias

Análisis

Usuario

24/7

Calendario económico

Educación

Datos

- Nombres

- Último

- Anterior

Cuentas de Señal para Miembros

Todas las Cuentas de Señal

Todos los Concursos

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)

Estados Unidos Índice de nuevos pedidos de la Fed de Dallas (Enero)A:--

P: --

A: --

Estados Unidos Tasa promedio de la subasta de Notas a 2 años

Estados Unidos Tasa promedio de la subasta de Notas a 2 añosA:--

P: --

A: --

Reino Unido Índice de precios de consumo BRC Interanual (Enero)

Reino Unido Índice de precios de consumo BRC Interanual (Enero)A:--

P: --

A: --

China continental Beneficio industrial interanual (A la fecha) (Diciembre)

China continental Beneficio industrial interanual (A la fecha) (Diciembre)A:--

P: --

A: --

Alemania Tasa promedio de la subasta de Schatz a 2 años

Alemania Tasa promedio de la subasta de Schatz a 2 añosA:--

P: --

A: --

México Balanza comercial (Diciembre)

México Balanza comercial (Diciembre)A:--

P: --

A: --

Estados Unidos Ventas semanales al por menor en el sector comercial Interanual

Estados Unidos Ventas semanales al por menor en el sector comercial InteranualA:--

P: --

A: --

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (SA) (Noviembre)A:--

P: --

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA Intermensual (Noviembre)A:--

P: --

A: --

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)

Estados Unidos Índice de precios de la vivienda FHFA (Noviembre)A:--

P: --

A: --

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)

Estados Unidos Ïndice de precios de las viviendas FHFA Interanual (Noviembre)A:--

P: --

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)

Estados Unidos Índice interanual de precios de la vivienda en las 10 ciudades de S&P/CS (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 10 ciudades S&P/CS (NO SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)

Estados Unidos Índice S&P/CS de precios de la vivienda en 20 ciudades (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)

Estados Unidos Índice intermensual de precios de la vivienda en 20 ciudades S&P/CS (no SA) (Noviembre)A:--

P: --

A: --

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)

Estados Unidos Índice compuesto manufacturero de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de situación actual del Conference Board (Enero)

Estados Unidos Índice de situación actual del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)

Estados Unidos Índice de expectativas de los consumidores del Conference Board (Enero)A:--

P: --

A: --

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)

Estados Unidos Índice de envíos manufactureros de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)

Estados Unidos Índice de ingresos por servicios de la Fed de Richmond (Enero)A:--

P: --

A: --

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)

Estados Unidos Índice de confianza del consumidor del Conference Board (Enero)A:--

P: --

Estados Unidos Tasa promedio de la subasta de Notas a 5 años

Estados Unidos Tasa promedio de la subasta de Notas a 5 añosA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo refinado API

Estados Unidos Existencias semanales de petróleo refinado APIA:--

P: --

A: --

Estados Unidos Existencias semanales de crudo API

Estados Unidos Existencias semanales de crudo APIA:--

P: --

A: --

Estados Unidos Existencias semanales de gasolina API

Estados Unidos Existencias semanales de gasolina APIA:--

P: --

A: --

Estados Unidos Existencias semanales de petróleo API Cushing

Estados Unidos Existencias semanales de petróleo API CushingA:--

P: --

A: --

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)

Australia Media recortada del IPC interanual del RBA (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Interanual (Cuarto trimestre)

Australia IPC Interanual (Cuarto trimestre)A:--

P: --

A: --

Australia IPC Intertrimestral (Cuarto trimestre)

Australia IPC Intertrimestral (Cuarto trimestre)A:--

P: --

A: --

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)

Alemania Ïndice de confianza del consumir GfK (SA) (Febrero)--

P: --

A: --

Alemania Tasa promedio de la subasta Bund a 10 años

Alemania Tasa promedio de la subasta Bund a 10 años--

P: --

A: --

India Índice de producción industrial interanual (Diciembre)

India Índice de producción industrial interanual (Diciembre)--

P: --

A: --

India Producción manufacturera intermensual (Diciembre)

India Producción manufacturera intermensual (Diciembre)--

P: --

A: --

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT

Estados Unidos Índice de actividad de solicitudes hipotecarias de la MBA MDT--

P: --

A: --

Canada Tipo objetivo a un día

Canada Tipo objetivo a un día--

P: --

A: --

Informe de política monetaria del BOC

Informe de política monetaria del BOC Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma

Estados Unidos Variación semanal de las existencias de crudo de la EIA en Cushing, Oklahoma--

P: --

A: --

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción

Estados Unidos Proyección de la demanda semanal de crudo de la EIA en función de la producción--

P: --

A: --

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA

Estados Unidos Cambios en las importaciones semanales de crudo de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA

Estados Unidos Variación semanal de las existencias de gasóleo de calefacción de la EIA--

P: --

A: --

Estados Unidos Variación semanal de las existencias de gasolina de la EIA

Estados Unidos Variación semanal de las existencias de gasolina de la EIA--

P: --

A: --

Conferencia de prensa del BOC

Conferencia de prensa del BOC Rusia IPP Intermensual (Diciembre)

Rusia IPP Intermensual (Diciembre)--

P: --

A: --

Rusia IPP interanual (Diciembre)

Rusia IPP interanual (Diciembre)--

P: --

A: --

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)

Estados Unidos Tipo mínimo de tipos del FOMC (tipo de repo inverso a un día)--

P: --

A: --

Estados Unidos Tasa efectiva de exceso de reservas

Estados Unidos Tasa efectiva de exceso de reservas--

P: --

A: --

Estados Unidos Objetivo del tipo de los fondos federales

Estados Unidos Objetivo del tipo de los fondos federales--

P: --

A: --

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)

Estados Unidos Límite de tipos del FOMC (índice de exceso de reservas)--

P: --

A: --

Declaración del FOMC

Declaración del FOMC Conferencia de prensa del FOMC

Conferencia de prensa del FOMC Brasil Tipo de interes Selic

Brasil Tipo de interes Selic--

P: --

A: --

Australia Índice de precios de importación interanual (Cuarto trimestre)

Australia Índice de precios de importación interanual (Cuarto trimestre)--

P: --

A: --

Japón Ïndice de confianza del consumo domestico (Enero)

Japón Ïndice de confianza del consumo domestico (Enero)--

P: --

A: --

Turquia Índice de Confianza Económica (Enero)

Turquia Índice de Confianza Económica (Enero)--

P: --

A: --

Zona Euro Oferta monetaria M3(SA) (Diciembre)

Zona Euro Oferta monetaria M3(SA) (Diciembre)--

P: --

A: --

Zona Euro Crédito al sector privado Interanual (Diciembre)

Zona Euro Crédito al sector privado Interanual (Diciembre)--

P: --

A: --

Zona Euro Crecimiento anual del dinero M3 (Diciembre)

Zona Euro Crecimiento anual del dinero M3 (Diciembre)--

P: --

A: --

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)

Zona Euro Oferta monetaria M3 a 3 meses Interanual (Diciembre)--

P: --

A: --

Sudáfrica IPP interanual (Diciembre)

Sudáfrica IPP interanual (Diciembre)--

P: --

A: --

Sin datos que coincidan

Gráficos Gratis para siempre

Charlar P&R con expertos Filtros Calendario económico Datos HerramientaMembresía CaracterísticasTendencias del mercado

Indicadores populares

Últimas perspecivas

Últimas perspecivas

Temas en Tendencia

Columnistas Principales

Última actualización

Etiqueta blanca

API de datos

Complementos web

Programa de afiliados

Ver todo

Sin datos

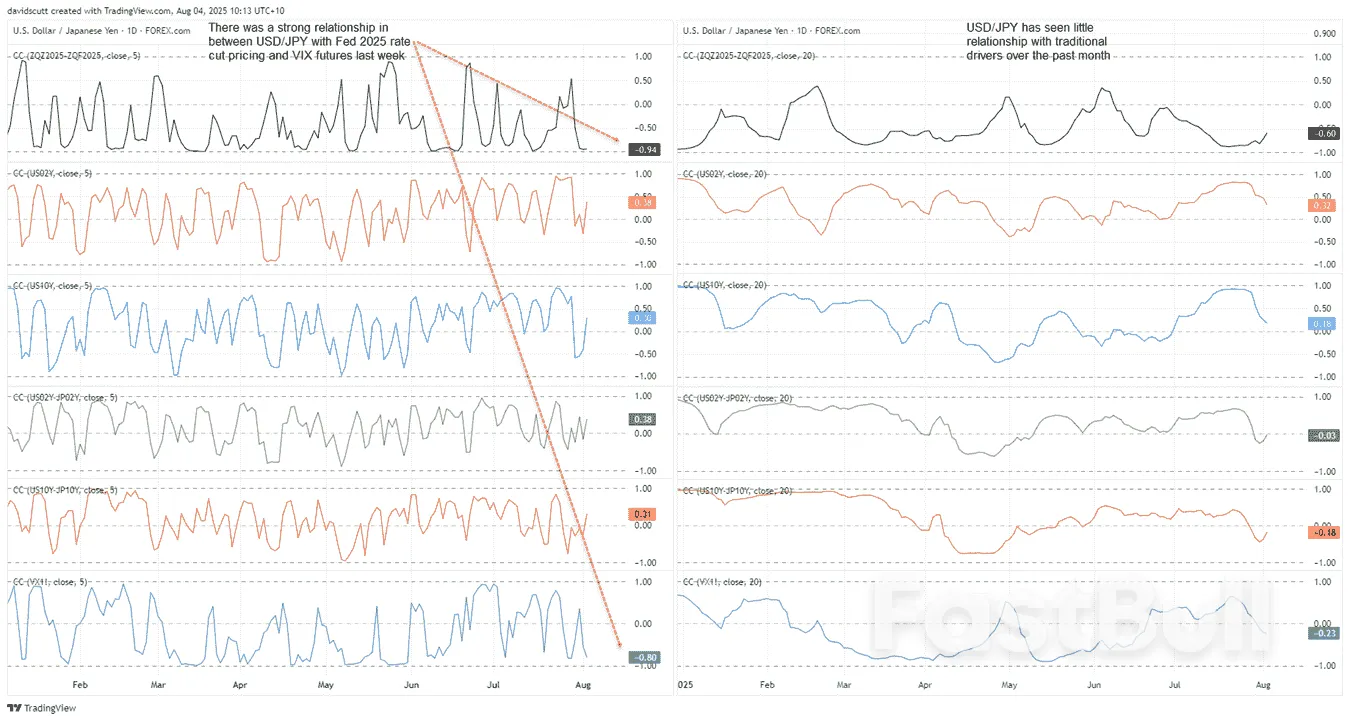

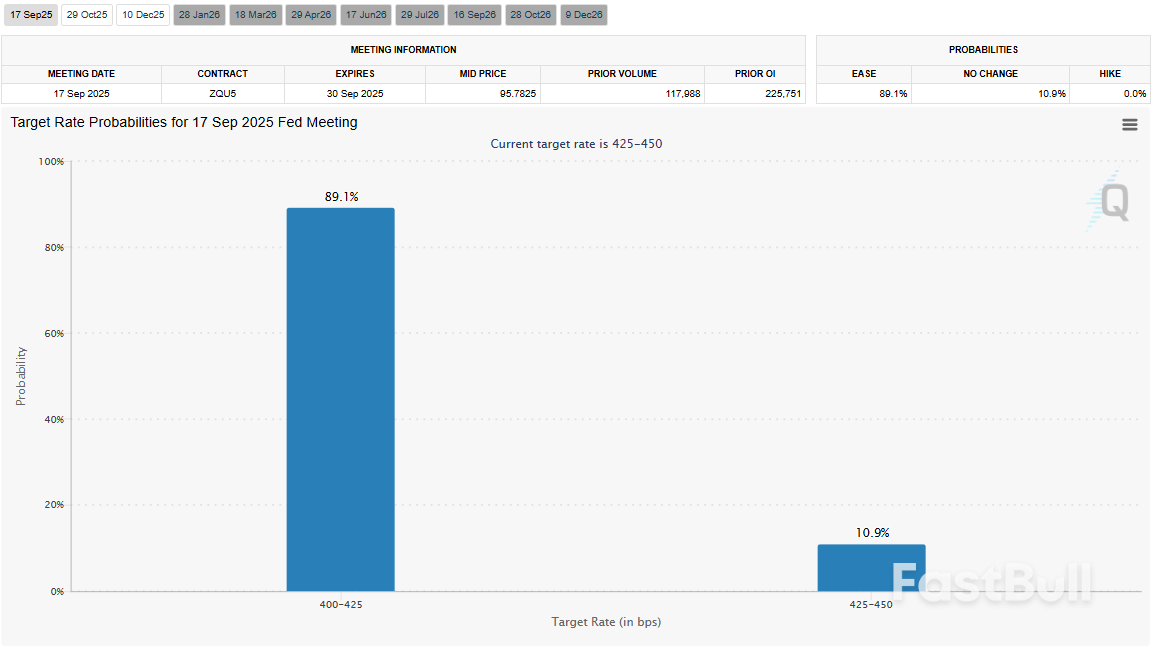

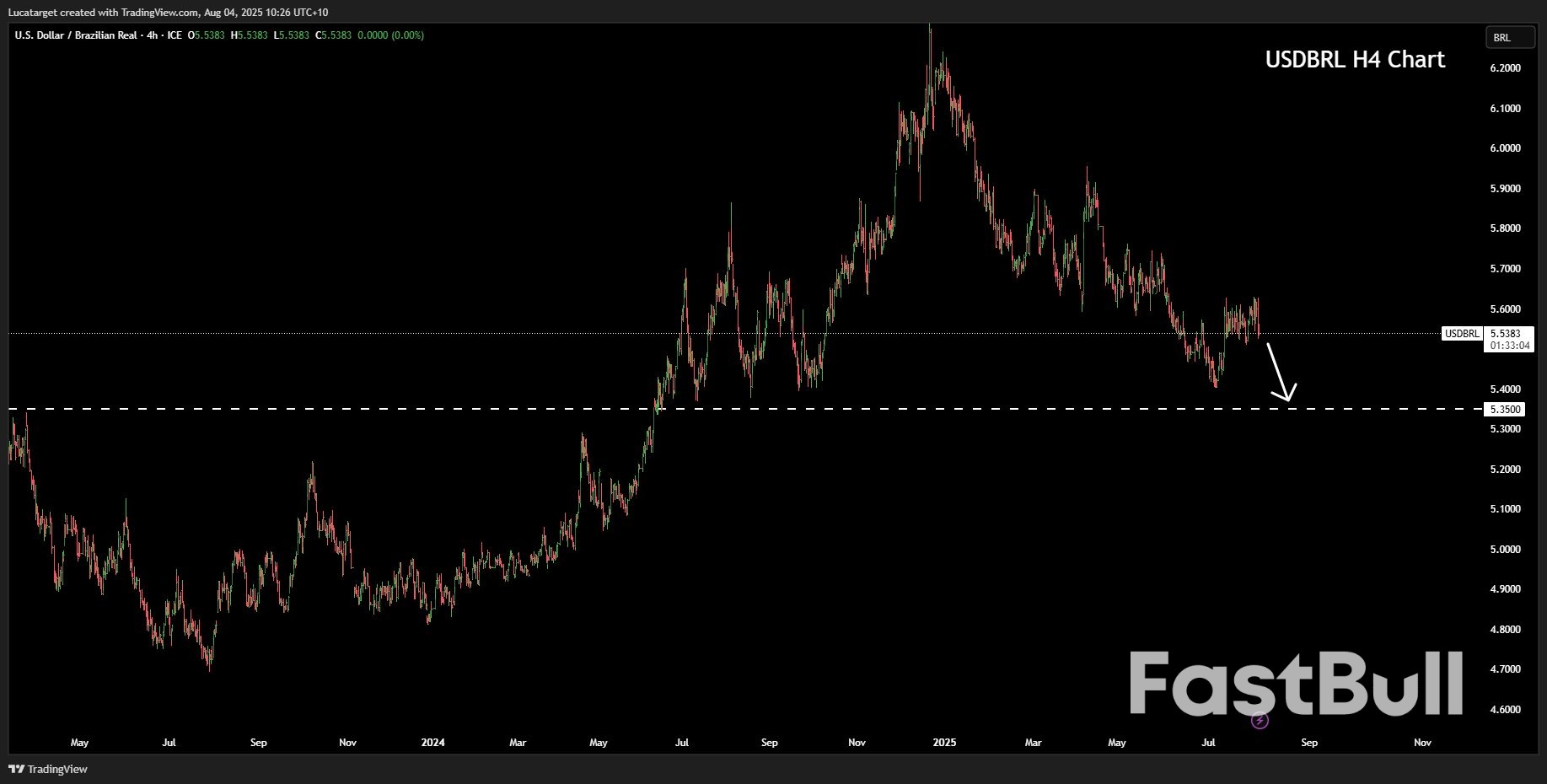

Con las apuestas de recorte de la Fed afirmándose y los titulares políticos inquietando a los inversores, el USD/JPY puede depender menos de los datos de corto plazo y más de si los rendimientos de largo plazo se mantienen.

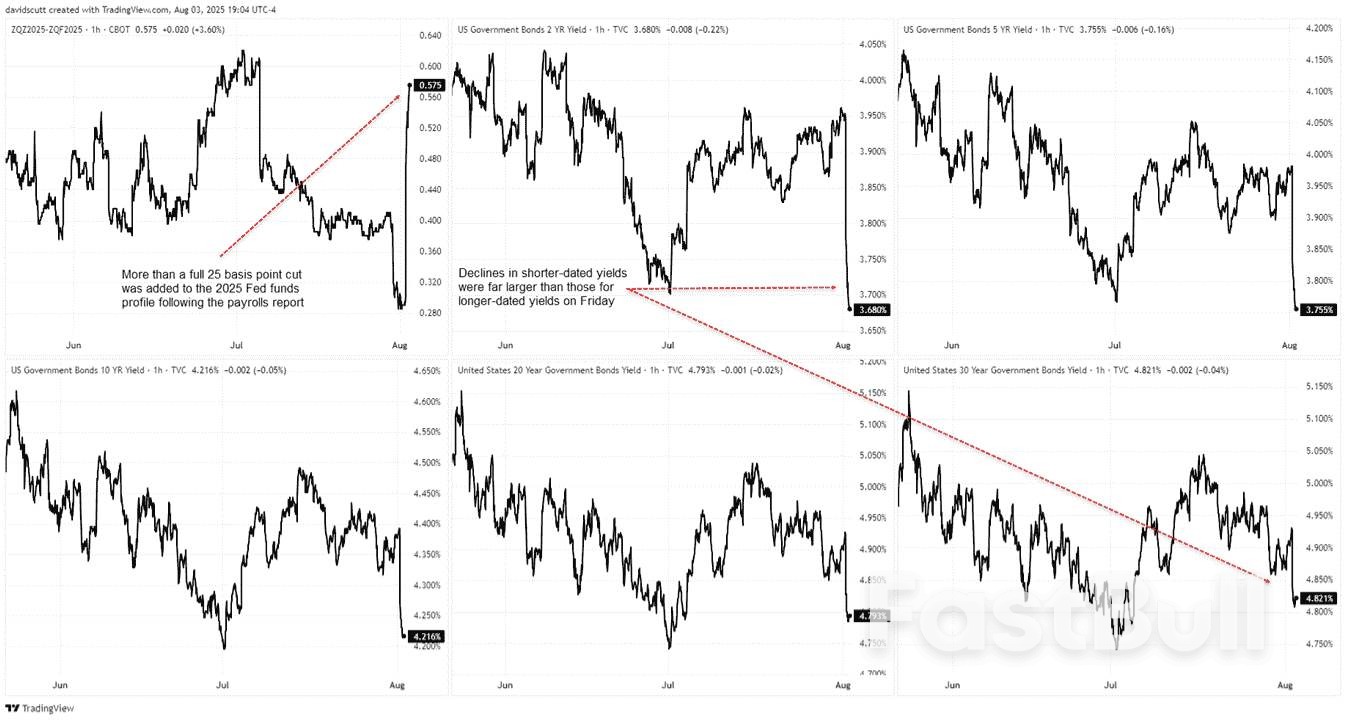

El crecimiento del empleo en Estados Unidos fue más débil de lo esperado en julio, mientras que el recuento de nóminas no agrícolas para los dos meses anteriores fue revisado a la baja en unos enormes 258.000 puestos de trabajo, lo que sugiere un marcado deterioro en las condiciones del mercado laboral que pone nuevamente sobre la mesa un recorte de la tasa de interés por parte de la Reserva Federal en septiembre.

El informe de empleo del Departamento de Trabajo, muy seguido de cerca por el gobierno, publicado el viernes, también mostró que la tasa de desempleo aumentó al 4,2% el mes pasado, debido a la disminución del empleo doméstico. La resiliencia del mercado laboral ha apuntalado la economía en medio de las dificultades derivadas de las agresivas políticas comerciales y de inmigración del presidente Donald Trump. Los aranceles de importación están empezando a impulsar la inflación, lo que aumenta el riesgo de que la economía experimente un período de crecimiento débil y precios altos, conocido como estanflación, lo que pondría al banco central estadounidense en una situación difícil. La demanda interna aumentó a su ritmo más lento en dos años y medio en el segundo trimestre.

"La agenda económica y las políticas poco ortodoxas del presidente podrían estar empezando a hacer mella en el mercado laboral", declaró Christopher Rupkey, economista jefe de FWDBONDS. "La puerta a un recorte de tipos de la Fed en septiembre se ha abierto aún más. El mercado laboral no se está desmoronando, pero está gravemente herido y podría provocar un cambio de rumbo en la economía estadounidense".

Las nóminas no agrícolas aumentaron en 73.000 empleos el mes pasado, tras un aumento revisado a la baja de 14.000 en junio, la cifra más baja en casi cinco años, según la Oficina de Estadísticas Laborales del Departamento de Trabajo. Economistas encuestados por Reuters habían pronosticado que las nóminas aumentarían en 110.000 empleos, tras un aumento de 147.000 en junio, según se informó previamente. Las estimaciones oscilaban entre la ausencia de empleos y un aumento de 176.000. Las nóminas de mayo se redujeron drásticamente en 125.000 puestos, con un aumento de tan solo 19.000. La Oficina de Estadísticas Laborales (BLS) describió las revisiones de los datos de nóminas de mayo y junio como "mayores de lo normal".

No se dieron razones para los datos revisados, pero se señaló que "las revisiones mensuales son resultado de informes adicionales recibidos de empresas y agencias gubernamentales desde las últimas estimaciones publicadas y del recálculo de factores estacionales".

Los economistas han expresado su preocupación por la calidad de los datos a raíz de los despidos masivos de trabajadores federales por parte de la administración Trump.

El aumento del empleo promedió 35.000 puestos de trabajo mensuales durante los últimos tres meses, en comparación con los 123.000 del año anterior. La incertidumbre sobre el nivel de estabilización de los aranceles ha dificultado la planificación a largo plazo de las empresas, según los economistas.

Aunque ha surgido más claridad a medida que la Casa Blanca anunció acuerdos comerciales, los economistas dijeron que la tasa arancelaria efectiva sigue siendo la más alta desde la década de 1930. El jueves, Trump impuso aranceles elevados a docenas de socios comerciales, incluido un arancel del 35% sobre muchos productos de Canadá.

Trump, who has demanded the U.S. central bank lower borrowing costs, stepped up his insults aimed at Fed Chair Jerome Powell, posting on the Truth Social media platform, "Too Little, Too Late. Jerome "Too Late" Powell is a disaster."

The Fed on Wednesday left its benchmark interest rate in the 4.25%-4.50% range. Powell's comments after the decision undercut confidence the central bank would resume its policy easing in September as had been widely anticipated by financial markets and some economists.

Powell is focused on the unemployment rate. Financial markets now expect the Fed to resume its monetary policy easing next month after pushing back rate-cut expectations to October in the wake of Wednesday's policy decision.

The case for a September rate cut could be reinforced by the BLS' preliminary payrolls benchmark revision next month, which is expected to project a steep drop in the employment level from April 2024 through March of this year.

The Quarterly Census of Employment and Wages data, derived from reports by employers to the state unemployment insurance programs, has indicated a much slower pace of job growth between April 2024 and December 2024 than payrolls have suggested.

Stocks on Wall Street were trading lower on the data and latest round of tariffs. The dollar fell against a basket of currencies. U.S. Treasury yields dropped.

Job gains in July continued to be concentrated in the healthcare and social assistance sector, which added a combined 73,300 jobs. Retail employment increased by 15,700 jobs and financial activities payrolls rose by 15,000.

There were small job gains in the construction and leisure and hospitality industries, which economists attributed to ongoing immigration raids. Several industries, including manufacturing, professional services and wholesale trade shed jobs.

The share of industries reporting job growth, however, rose to 51.2% from 47.2% in June. Federal government employment dropped by another 12,000 positions and is down 84,000 since peaking in January. More job losses are likely after the Supreme Court gave the White House the green light for mass firings as Trump seeks to slash spending and headcount. But the administration has also said several agencies were not planning to proceed with layoffs.The unemployment rate increased to 4.248% before rounding last month. It declined to 4.1% in June also as people dropped out of the labor force, and remains in the narrow 4.0%-4.2% range that has prevailed since May 2024.

The government's immigration crackdown has reduced labor supply, as has an acceleration of baby boomer retirements. Economists estimated the economy now needs to create less than 100,000 jobs per month to keep up with growth in the working-age population.

Aproximadamente 38.000 personas abandonaron la fuerza laboral, lo que se vio compensado por una caída de 260.000 en el empleo doméstico. La tasa de participación laboral descendió del 62,3% en junio al 62,2%, acumulando tres meses consecutivos de descenso y frenando el aumento de la tasa de desempleo.

"Sin la caída de la tasa de participación, la tasa de desempleo habría aumentado una décima más, hasta alcanzar un sólido 4,3%", afirmó Michael Gapen, economista jefe para Estados Unidos de Morgan Stanley. "Las restricciones migratorias han tenido y seguirán teniendo un efecto disuasorio en la participación y seguirán presionando a la baja la tasa de desempleo".

El número de trabajadores extranjeros se redujo en 341.000. Los economistas afirmaron que esta disminución, junto con la caída de la fuerza laboral, mantuvo el crecimiento salarial anual en un elevado 3,9 %. Hubo más trabajadores a tiempo parcial y un aumento en el número de personas con largos periodos de desempleo. La duración media del desempleo aumentó de 10,1 semanas en junio a 10,2 semanas.

"Uno tiene la sensación de que, debido a las políticas comerciales e migratorias, la economía nacional y el mercado laboral están pagando un precio", declaró Joseph Brusuelas, economista jefe de RSM US. "La estanflación es la mejor descripción de la economía nacional al entrar en la segunda mitad del año".

Los precios del petróleo extendieron sus caídas el lunes después de que la OPEP+ acordara otro gran aumento de producción en septiembre, con preocupaciones sobre una desaceleración de la economía en los EE. UU., el mayor consumidor de petróleo del mundo, sumándose a la presión. Los futuros del crudo Brent cayeron 40 centavos, o 0,57%, a 69,27 dólares el barril a las 0115 GMT, mientras que el crudo estadounidense West Texas Intermediate estaba a 66,96 dólares el barril, una baja de 37 centavos, o 0,55%, después de que ambos contratos cerraron alrededor de 2 dólares el barril más bajos el viernes.

La Organización de Países Exportadores de Petróleo y sus aliados, conocidos como OPEP+, acordaron el domingo aumentar la producción de petróleo en 547.000 barriles por día para septiembre, el último de una serie de aumentos acelerados de producción para recuperar participación de mercado, citando una economía saludable y bajas existencias como razones detrás de su decisión.

La medida, en línea con las expectativas del mercado, marca una reversión completa y temprana del mayor tramo de recortes de producción de la OPEP+, además de un aumento separado en la producción de los Emiratos Árabes Unidos, que asciende a alrededor de 2,5 millones de bpd, o alrededor del 2,4% de la demanda mundial. Los analistas de Goldman Sachs esperan que el aumento real en la oferta de los ocho países de la OPEP+ que han aumentado la producción desde marzo sea de 1,7 millones de bpd, o alrededor de 2/3 de lo que se ha anunciado, porque otros miembros del grupo han recortado la producción después de haber producido en exceso anteriormente.

"Si bien la política de la OPEP+ se mantiene flexible y el panorama geopolítico incierto, asumimos que la OPEP+ mantendrá la producción requerida sin cambios después de septiembre", indicaron en una nota, añadiendo que un sólido crecimiento de la producción fuera de la OPEP probablemente dejaría poco margen para barriles adicionales de la OPEP+. La analista de RBC Capital Markets, Helima Croft, afirmó: "La apuesta a que el mercado podría absorber los barriles adicionales parece haber dado sus frutos para quienes poseen capacidad sobrante este verano, con precios no muy alejados de los niveles previos a los aranceles del Día de la Liberación".

Aun así, los inversores se muestran recelosos ante nuevas sanciones estadounidenses contra Irán y Rusia que podrían interrumpir el suministro. El presidente estadounidense, Trump, ha amenazado con imponer aranceles secundarios del 100 % a los compradores de crudo ruso, en su intento de presionar a Rusia para que detenga su guerra en Ucrania. Al menos dos buques cargados con petróleo ruso con destino a refinerías en la India se han desviado a otros destinos tras las nuevas sanciones estadounidenses, según informaron fuentes comerciales el viernes, y los flujos comerciales de LSEG lo mostraron.

Sin embargo, dos fuentes del gobierno indio dijeron a Reuters el sábado que el país seguirá comprando petróleo de Rusia a pesar de las amenazas de Trump. Las preocupaciones sobre los aranceles estadounidenses que afectan el crecimiento económico mundial y el consumo de combustible también se ciernen sobre el mercado, especialmente después de que los datos económicos estadounidenses sobre el crecimiento del empleo del viernes estuvieran por debajo de las expectativas. El representante comercial de Estados Unidos, Jamieson Greer, dijo el domingo que los aranceles impuestos la semana pasada a decenas de países probablemente se mantendrán en su lugar en lugar de reducirse como parte de las negociaciones continuas.

Canadá afirma que Estados Unidos no se ha retirado de las negociaciones comerciales, incluso después de que se aplicaron nuevos aranceles a las exportaciones canadienses.

Esto provino directamente de Dominic LeBlanc, ministro de Comercio de Canadá, durante una entrevista en Face the Nation de CBS el domingo.

Según CBS, Dominic afirmó que el presidente Donald Trump sigue "negociando de buena fe" y que las conversaciones no han terminado. Dominic espera que Trump y el primer ministro Mark Carney hablen en los próximos días.

Los aranceles entraron en vigor el jueves pasado. Afectan a productos no cubiertos por el Tratado entre Estados Unidos, México y Canadá. Este acuerdo, negociado por Trump durante su primer mandato, aún protege gran parte de la economía canadiense.

Pero no todo está libre de riesgos. Los nuevos gravámenes están ejerciendo una presión considerable sobre las industrias canadienses del acero y el aluminio , a medida que la administración Trump sigue impulsando una mayor producción nacional.

Dominic no negó el impacto. Afirmó que ambos países deberían poder seguir abasteciéndose mutuamente de forma fiable y rentable, lo que permitirá mantener el empleo en ambas economías.

Dominic voló a Washington la semana pasada y permaneció allí varios días para reunirse con altos funcionarios de la Casa Blanca. Comentó que las reuniones fueron productivas, a pesar de que los aranceles ya estaban en vigor.

Señaló la relación económica que se ha prolongado durante décadas entre ambos países, haciendo referencia al tratado de libre comercio original de la era Reagan. Afirmó que Estados Unidos y Canadá "construyen juntos".

Esa declaración surgió mientras Dominic intentaba argumentar que ambas economías están profundamente conectadas. Dijo: «Por eso es difícil en esta relación cuando tanto está integrado». Dominic añadió que las cadenas de suministro compartidas dificultan la separación completa de ambas partes, y esa es una de las razones por las que Canadá sigue dialogando.

También dijo que Canadá entiende por qué Trump quiere proteger la seguridad nacional, pero aún así quiere encontrar una manera de lograr un acuerdo comercial que funcione para ambos países.

Dijo: «Entendemos y respetamos totalmente la postura del presidente en cuanto a la seguridad nacional. De hecho, la compartimos». Pero también señaló que cualquier acuerdo debe preservar los empleos en ambos lados de la frontera. Dominic enmarcó la conversación como la búsqueda de una estructura que proteja a las industrias críticas en ambos países sin interrumpir el flujo comercial.

A finales de la semana pasada, Trump publicó en su plataforma que el apoyo de Mark Carney al reconocimiento del Estado palestino podría obstaculizar un acuerdo. Trump escribió que la promesa dificulta enormemente la firma de un acuerdo comercial con ellos. Esta publicación añadió un giro político a lo que habían sido principalmente conversaciones económicas.

Dominic no respondió directamente al comentario durante su aparición en CBS. Pero tampoco cambió su tono. Insistió en que aún hay margen de mejora y reiteró que Canadá quiere seguir avanzando.

En la Casa Blanca, Kevin Hassett, quien preside el Consejo Económico Nacional, ofreció su propia actualización. El domingo, en la NBC, declaró que las nuevas tasas arancelarias están prácticamente consolidadas, aunque añadió que aún podría haber algunas evasivas en cuanto a la letra pequeña. Hassett confirmó que las tasas recíprocas entrarían en vigor la semana siguiente para cualquier país que no tuviera un acuerdo, incluido Canadá.

También afirmó que ninguna reacción negativa del mercado obligaría a Trump a cambiar su postura, a diferencia de lo ocurrido en abril, cuando los aranceles del "Día de la Liberación" generaron una reacción violenta. Esta vez, Hassett declaró: "Los mercados han visto lo que estamos haciendo y lo han celebrado. Por lo tanto, no veo cómo podría suceder eso. Lo descartaría. Porque estos son los acuerdos finales".

Hasta el momento, Canadá no ha amenazado con represalias. Dominic se centra en la cooperación económica, y Carney no ha abordado públicamente el comentario sobre Palestina. Las conversaciones siguen tensas, pero activas.

Ambas partes saben que cortar esta relación podría causar daños reales, especialmente a las industrias que ahora están atrapadas en el fuego cruzado.

Hace un par de meses habría sido un audaz decir que la OPEP+ sería capaz de recuperar 2,5 millones de barriles por día de producción de crudo y aun así mantener los precios del petróleo anclados alrededor de los 70 dólares por barril.

Pero esto es exactamente lo que ha ocurrido, con los ocho miembros del grupo de productores reduciendo el último de sus 2,2 millones de bpd de recortes voluntarios para septiembre, además de permitir un aumento separado para los Emiratos Árabes Unidos.

Los ocho miembros de la OPEP+ se reunieron virtualmente el domingo y acordaron aumentar la producción en 547.000 bpd para septiembre, lo que se suma a los aumentos de 548.000 bpd para agosto, 411.000 bpd para cada uno de mayo, junio y julio, así como los 138.000 bpd para abril que iniciaron el desmantelamiento de sus recortes voluntarios.

La OPEP+ se mantuvo firme en su postura reciente de que la reducción de los recortes de producción estaba justificada por una economía mundial fuerte y unos inventarios bajos de petróleo.

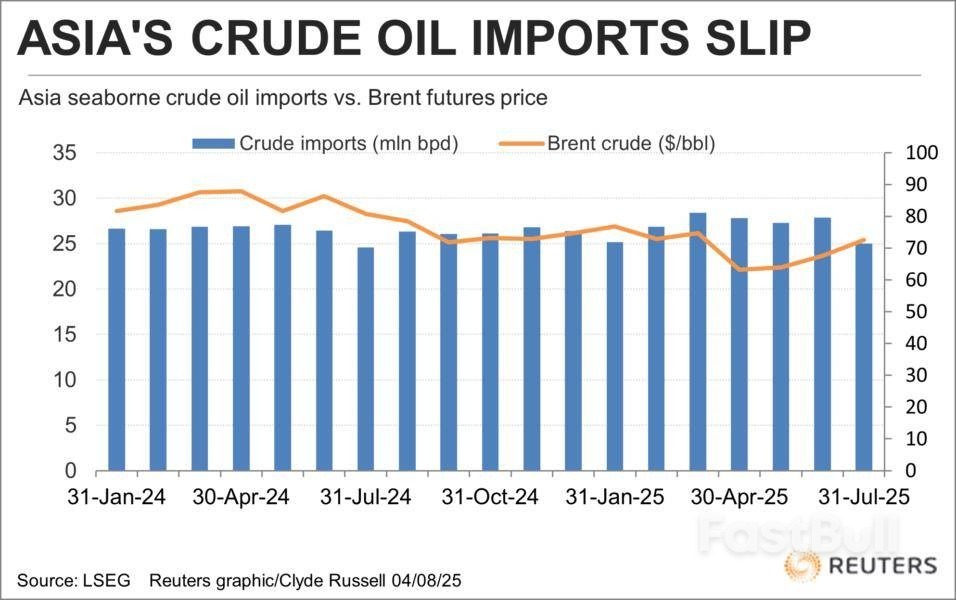

Es discutible si esto es realmente así. Ciertamente, el crecimiento de la demanda en la principal región importadora de Asia ha sido flojo.

Las importaciones de petróleo de Asia fueron de aproximadamente 25,0 millones de bpd en julio, frente a los 27,88 millones de bpd de junio y el total mensual más bajo desde julio del año pasado, según datos compilados por LSEG Oil Research.

Si bien China, el mayor importador de crudo del mundo, ha estado aumentando sus compras en los últimos meses, es probable que esto se deba en gran parte a los precios más bajos que prevalecieron cuando se organizaron los cargamentos que llegarían en junio y julio.

También es probable que China haya estado aumentando sus reservas a un ritmo rápido y, si bien no revela los inventarios, el excedente de crudo una vez que se resta el procesamiento de refinería del total disponible de la producción nacional y las importaciones fue de 1,06 millones de bpd durante el primer semestre de 2025.

Parece más probable que la OPEP+ haya tenido suerte en gran medida al aumentar la producción en un momento en que los riesgos en el mercado del petróleo crudo aumentan, en gran medida debido a las tensiones geopolíticas.

El breve conflicto entre Israel e Irán en junio, al que luego se sumó Estados Unidos, provocó un aumento igualmente breve en los precios del crudo, y los futuros del petróleo Brent de referencia alcanzaron un máximo de seis meses de 81,40 dólares por barril el 23 de junio.

Desde entonces, el precio ha bajado y se ha negociado cerca de los 70 dólares, con cierta debilidad inicial en Asia el lunes, lo que hizo que el Brent cayera a alrededor de los 69,35 dólares.

Pero el punto es que el conflicto entre Israel e Irán frenó una tendencia a la baja en los precios del petróleo que se había mantenido durante gran parte de la primera mitad del año.

Los precios del crudo también se han visto respaldados en los últimos días por las amenazas del presidente estadounidense Donald Trump de imponer amplias sanciones contra los compradores de petróleo ruso a menos que Moscú acepte un alto el fuego en su guerra con Ucrania .

Como con todo lo relacionado con Trump, conviene ser cauteloso respecto a si sus acciones serán, en última instancia, tan drásticas como sus amenazas. Pero también sería temerario asumir que no habrá impacto en el suministro de crudo, incluso si las eventuales medidas impuestas por Estados Unidos no son tan drásticas como se teme.

En realidad, sólo hay dos grandes compradores de crudo ruso: India y China.

De estos dos, India es el que está mucho más expuesto, dado que sus refinerías exportan millones de barriles de productos refinados, muchos de ellos elaborados con petróleo ruso.

India importó 2,1 millones de bpd de petróleo ruso en junio, según datos compilados por los analistas de materias primas Kpler, lo que supone el segundo total mensual más alto, detrás de sólo 2,15 millones de bpd en mayo de 2023.

En los últimos meses, India ha estado comprando alrededor del 40% de su crudo a Rusia y si lo reemplazara con otros proveedores, tendría un impacto severo en los flujos de petróleo, al menos inicialmente.

Es probable que una combinación de exportadores de Medio Oriente, África y América pueda compensar la pérdida de barriles rusos de la India, pero esto restringiría considerablemente los suministros y probablemente mantendría los precios más altos.

Queda por ver si Rusia y su red de comerciantes y transportistas oscuros podrían volver a eludir las sanciones, pero incluso si pudieran, todavía les llevaría algún tiempo hacer llegar el crudo ruso a los compradores.

Por ahora, todavía hay mucho en el aire y los miembros de la OPEP+ están siguiendo una estrategia inteligente para aprovechar la incertidumbre para recuperar su producción y reconstruir su participación de mercado.

La pregunta es cuánto tiempo podrá funcionar esta obra.

Incluso si los barriles rusos abandonan el mercado, también es posible que el crecimiento de la demanda desilusione en el segundo semestre a medida que el impacto de la guerra comercial de Trump se hace más evidente, reduciendo el comercio global y disminuyendo el crecimiento económico.

Etiqueta blanca

API de datos

Complementos web

Creador de carteles

Programa de afiliados

El riesgo de pérdida en el comercio de activos financieros como acciones, divisas, materias primas, futuros, bonos, ETF o criptomonedas puede ser considerable. Puede sufrir una pérdida total de los fondos que deposita con su corredor. Por lo tanto, debe considerar cuidadosamente si dicha negociación es adecuada para usted tomando en cuenta sus circunstancias y recursos financieros.

No se debe considerar invertir sin llevar a cabo, su propia diligencia de manera minuciosa o consultar con sus asesores financieros. Nuestro contenido web puede no ser adecuado para usted, ya que no conocemos su situación financiera ni sus necesidades de inversión. Es posible que nuestra información financiera tenga latencia o contenga inexactitudes, por lo que usted debe ser completamente responsable de cualquiera de sus transacciones y decisiones de inversión. La empresa no se hará responsable de su capital perdido.

Sin obtener el permiso del sitio web, no se le permite copiar los gráficos, textos o marcas comerciales del sitio web. Los derechos de propiedad intelectual sobre los contenidos o datos incorporados a este sitio web pertenecen a sus proveedores y comerciantes de intercambio.

No conectado

Inicia sesión para acceder a más funciones

Iniciar sesión

Registrarse