行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

意大利零售銷售月增率 (季調後) (10月)

意大利零售銷售月增率 (季調後) (10月)公:--

預: --

前: --

歐元區就業人數年增率 (季調後) (第三季度)

歐元區就業人數年增率 (季調後) (第三季度)公:--

預: --

前: --

歐元區GDP年增率終值 (第三季度)

歐元區GDP年增率終值 (第三季度)公:--

預: --

前: --

歐元區GDP季增率終值 (第三季度)

歐元區GDP季增率終值 (第三季度)公:--

預: --

前: --

歐元區就業人數季增率終值 (季調後) (第三季度)

歐元區就業人數季增率終值 (季調後) (第三季度)公:--

預: --

前: --

歐元區就業人數終值 (季調後) (第三季度)

歐元區就業人數終值 (季調後) (第三季度)公:--

預: --

巴西PPI月增率 (10月)

巴西PPI月增率 (10月)公:--

預: --

前: --

墨西哥消費者信心指數 (11月)

墨西哥消費者信心指數 (11月)公:--

預: --

前: --

加拿大失業率 (季調後) (11月)

加拿大失業率 (季調後) (11月)公:--

預: --

前: --

加拿大就業參與率 (季調後) (11月)

加拿大就業參與率 (季調後) (11月)公:--

預: --

前: --

加拿大就業人數 (季調後) (11月)

加拿大就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大兼職就業人數 (季調後) (11月)

加拿大兼職就業人數 (季調後) (11月)公:--

預: --

前: --

加拿大全職就業人數 (季調後) (11月)

加拿大全職就業人數 (季調後) (11月)公:--

預: --

前: --

美國個人收入月增率 (9月)

美國個人收入月增率 (9月)公:--

預: --

前: --

美國PCE物價指數年增率 (季調後) (9月)

美國PCE物價指數年增率 (季調後) (9月)公:--

預: --

前: --

美國PCE物價指數月增率 (9月)

美國PCE物價指數月增率 (9月)公:--

預: --

前: --

美國個人支出月增率 (季調後) (9月)

美國個人支出月增率 (季調後) (9月)公:--

預: --

前: --

美國核心PCE物價指數月增率 (9月)

美國核心PCE物價指數月增率 (9月)公:--

預: --

前: --

美國核心PCE物價指數年增率 (9月)

美國核心PCE物價指數年增率 (9月)公:--

預: --

前: --

美國密西根大學五年通膨年增率初值 (12月)

美國密西根大學五年通膨年增率初值 (12月)公:--

預: --

前: --

美國實際個人消費支出月增率 (9月)

美國實際個人消費支出月增率 (9月)公:--

預: --

前: --

美國五至十年期通膨率預期 (12月)

美國五至十年期通膨率預期 (12月)公:--

預: --

前: --

美國密西根大學現況指數初值 (12月)

美國密西根大學現況指數初值 (12月)公:--

預: --

前: --

美國密西根大學消費者信心指數初值 (12月)

美國密西根大學消費者信心指數初值 (12月)公:--

預: --

前: --

美國密歇根大學一年期通膨率預期初值 (12月)

美國密歇根大學一年期通膨率預期初值 (12月)公:--

預: --

前: --

美國密西根大學消費者預期指數初值 (12月)

美國密西根大學消費者預期指數初值 (12月)公:--

預: --

前: --

美國當週鑽井總數

美國當週鑽井總數公:--

預: --

前: --

美國當周石油鑽井總數

美國當周石油鑽井總數公:--

預: --

前: --

美國單位勞動力成本初值 (季調後) (第三季度)

美國單位勞動力成本初值 (季調後) (第三季度)--

預: --

前: --

美國消費信貸 (季調後) (10月)

美國消費信貸 (季調後) (10月)公:--

預: --

前: --

中國大陸外匯存底 (11月)

中國大陸外匯存底 (11月)--

預: --

前: --

中國大陸出口額年增率 (美元) (11月)

中國大陸出口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額年增率 (人民幣) (11月)

中國大陸進口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸進口額年增率 (美元) (11月)

中國大陸進口額年增率 (美元) (11月)--

預: --

前: --

中國大陸進口額 (人民幣) (11月)

中國大陸進口額 (人民幣) (11月)--

預: --

前: --

中國大陸貿易帳 (人民幣) (11月)

中國大陸貿易帳 (人民幣) (11月)--

預: --

前: --

中國大陸出口額 (11月)

中國大陸出口額 (11月)--

預: --

前: --

日本工資月增率 (10月)

日本工資月增率 (10月)--

預: --

前: --

日本貿易帳 (10月)

日本貿易帳 (10月)--

預: --

前: --

日本名義GDP季增率修正值 (第三季度)

日本名義GDP季增率修正值 (第三季度)--

預: --

前: --

日本貿易帳 (季調後 ) (海關數據) (10月)

日本貿易帳 (季調後 ) (海關數據) (10月)--

預: --

前: --

日本年度GDP季增率修正值 (第三季度)

日本年度GDP季增率修正值 (第三季度)--

預: --

中國大陸出口額年增率 (人民幣) (11月)

中國大陸出口額年增率 (人民幣) (11月)--

預: --

前: --

中國大陸貿易帳 (美元) (11月)

中國大陸貿易帳 (美元) (11月)--

預: --

前: --

德國工業產出月增率 (季調後) (10月)

德國工業產出月增率 (季調後) (10月)--

預: --

前: --

歐元區Sentix投資者信心指數 (12月)

歐元區Sentix投資者信心指數 (12月)--

預: --

前: --

加拿大領先指標月增率 (11月)

加拿大領先指標月增率 (11月)--

預: --

前: --

加拿大全國經濟信心指數

加拿大全國經濟信心指數--

預: --

前: --

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)

美國達拉斯聯邦儲備銀行PCE物價指數年增率 (9月)--

預: --

前: --

美國3年期公債拍賣殖利率

美國3年期公債拍賣殖利率--

預: --

前: --

英國BRC總體零售銷售年增率 (11月)

英國BRC總體零售銷售年增率 (11月)--

預: --

前: --

英國BRC同店零售銷售年增率 (11月)

英國BRC同店零售銷售年增率 (11月)--

預: --

前: --

澳洲隔夜拆借利率

澳洲隔夜拆借利率--

預: --

前: --

澳洲央行利率決議

澳洲央行利率決議 澳洲聯儲主席布洛克召開貨幣政策記者會

澳洲聯儲主席布洛克召開貨幣政策記者會 德國出口月率 (季調後) (10月)

德國出口月率 (季調後) (10月)--

預: --

前: --

美國NFIB小型企業信心指數 (季調後) (11月)

美國NFIB小型企業信心指數 (季調後) (11月)--

預: --

前: --

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)

墨西哥核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

墨西哥12個月通膨年增率 (CPI) (11月)

墨西哥12個月通膨年增率 (CPI) (11月)--

預: --

前: --

墨西哥PPI年增率 (11月)

墨西哥PPI年增率 (11月)--

預: --

前: --

墨西哥CPI年增率 (11月)

墨西哥CPI年增率 (11月)--

預: --

前: --

無匹配數據

* 中港股市地產股周四拉升,恆生中國內地地產指數 H和滬深300地產指數 分別一度升3.3%和3.7%,媒體報中國政府正考慮採取新樓市刺激措施。

* 保利發展 、萬科A 、招商蛇口 、華潤置地 、貝殼 漲幅介於3-5.2%。

* 彭博新聞援引消息人士報導稱,中國正在考慮採取新措施以扭轉疲軟的房地產市場,因為人們越來越擔心該行業進一步走弱將威脅金融體系的穩定。

彭博報導稱,這些人士表示,包括住房和城鄉建設部在內的政策制定者正在研究一系列選項,例如首次在全國範圍內為新購房者提供房貸補貼。另一位知情人士稱,其他正在討論的措施包括提高房貸借款人的所得稅抵扣額度以及降低房屋交易成本。(完)

更多股市簡訊請點選

中國房企萬科 周二表示,第一大股東深鐵集團向其提供不超過16.66億元人民幣的借款,用於償還公司在公開市場發行的債券本金與利息。

萬科在深交所的公告稱,此次借款期限不超過三年;分次提款的,自首次提款日起算,貸款的最後可提取日期為2025年11月13日;定價基準為每筆借款提款日前一工作日一年期貸款市場報價利率(LPR),浮動點數為減66個基點,目前為2.34%。

不含本次借款,深鐵集團已累計向萬科提供借款291.3億元。

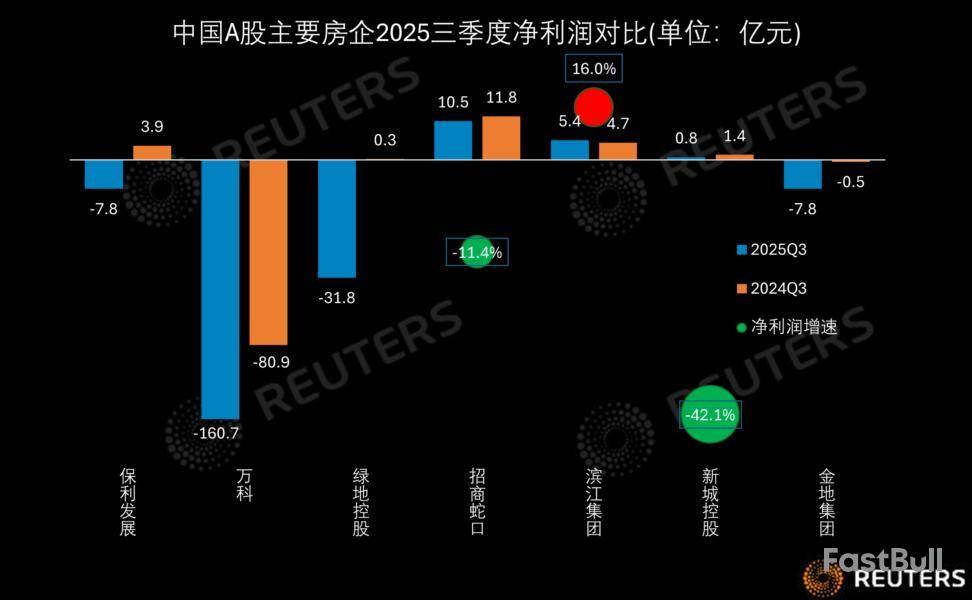

萬科此前財報顯示,三季度凈虧急擴至逾160億元人民幣,營收同比降幅近三成,貨幣資金水位則進一步落至不足700億元,公司稱“整體經營形勢依然十分嚴峻”。(完)

作者 宿泱韞

中國樓市止跌回穩路漫漫,A股上市房企三季報多數仍是慘字當頭,銷售同比繼續下探,疊加開發毛利率磨底,諸多房企難以實現盈利增長、甚至虧損幅度進一步加深。

行業仍在繼續化解風險,部分槓桿指標有好轉跡象,分析人士預計除少數優質企業外,房企整體業績今年料仍偏弱,但這也許是房地產邁向“高質量發展”黎明前的黑暗。

路透統計的A股主要房企財報顯示,前三季銷售額普遍雙位數下滑,僅有招商蛇口 和綠地控股 跌幅在個位,金地集團 、新城控股 和萬科 均腰斬或接近腰斬。

據中國指數研究院最新數據,前10月百強房企銷售額均有下降,其中前十房企銷售額均值同比降15%,11-30位的房企均值降幅為17.8%。

“目前房地產板塊報表仍在走弱,這是對房地產舊發展模式的告別,”申萬宏源分析師袁豪在報告中稱,預計“好房子”等新發展模式也將賦予優質企業孕育著新發展機遇。

其並稱,展望後續,儘管2022-2024年行業業績大幅下降形成低基數,但綜合考慮房企竣工結算仍將走弱,毛利率繼續磨底,三項費用率走高,存貨仍有減值壓力等因素,預計今年板塊業績仍偏弱,但少數優質企業將有改善。

房企三季度營收表現分化,保利發展 、招商蛇口和濱江集團 均錄得雙位數同比增長,其他幾家則雙位數下跌。

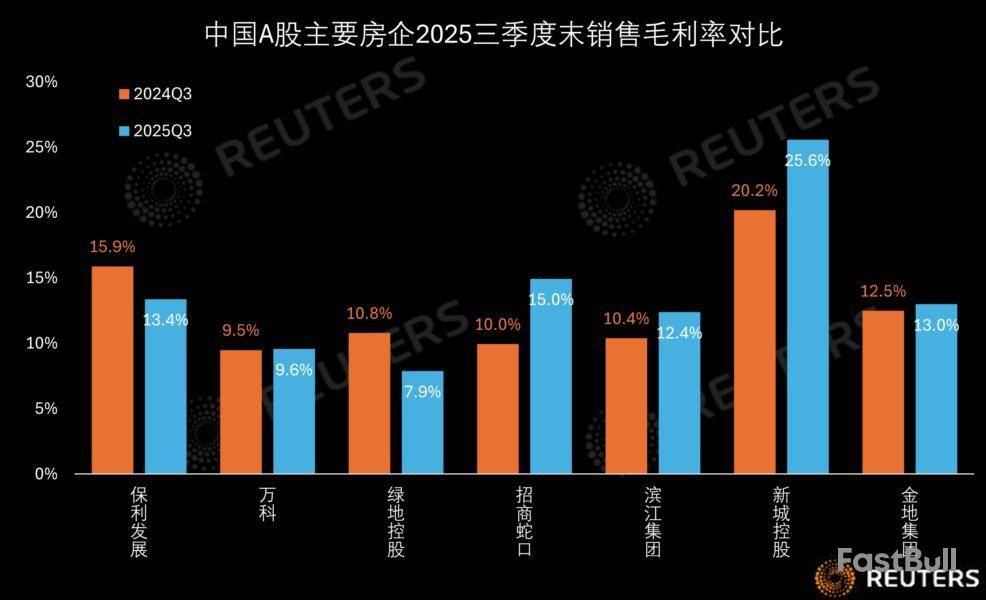

然而,銷售規模收縮以及開發業務毛利率持續下滑,令房企盈利能力普遍承壓。除深耕浙江本地的濱江集團外,其他統計的上市房企三季度盈利能力均進一步減弱,保利、綠地同比由盈轉虧,萬科、金地虧損擴大,招商蛇口和新城控股淨利亦下滑。

統計的房企除保利和綠地,9月末整體銷售毛利率同比均有所上升,部分得益於商業地產等多元化業務,開發業務仍是盈利的拖累項。萬科、綠地、新城、金地均在財報中提及開發業務毛利率下降/處於低位,或房地產交付毛利減少;只有濱江逆流而上,稱交付樓盤體量及項目整體毛利水平增加推高了淨利。

**控風險**

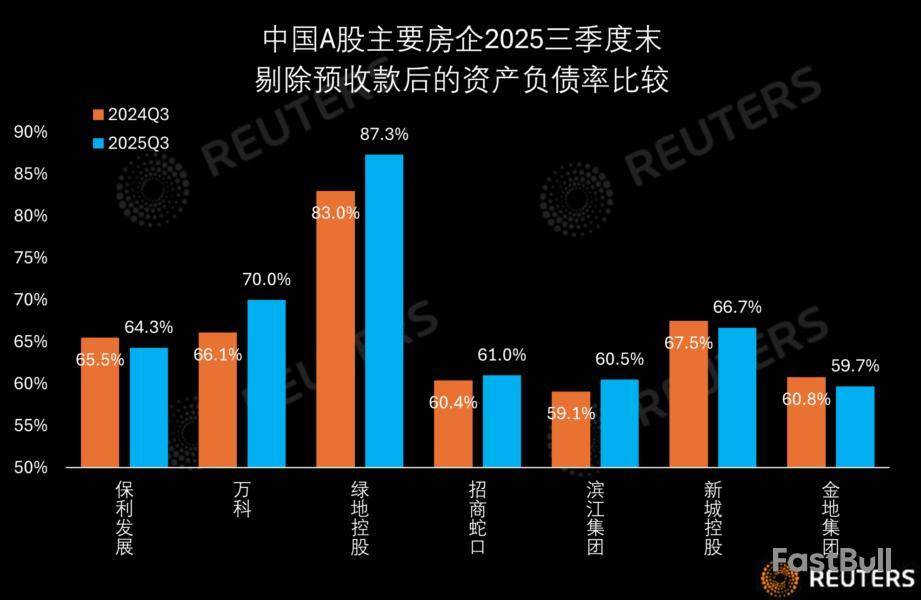

在控風險方面,行業整體有一定進展,但尚未擺脫困境,凈負債率繼續攀升;一些優質房企修復資產負債表已初見成效,開始持續布局土地市場。

三道紅線之一的“剔除預售款後資產負債率”,統計的各房企表現不一,部分資產負債表趨於良性健康發展,比率控制在70%以下,而另一些,如萬科和綠城仍在債務泥潭中掙扎。

萬科財報稱,公司銷售持續下滑,整體經營形勢依然十分嚴峻,資金緊張局面進一步加劇,債務償還面臨較大壓力。大股東深鐵集團年內已10次輸血,迄今已累計提供291.3億元的股東借款。

申萬宏源的袁豪統計,三季度末A股房地產板塊剔除預收款後的資產負債率為70%,相比去年末下降0.1個百分點,但衡量槓桿水平和償債能力的另一道紅線--凈負債率升至89.4%,較去年末上升5.8個百分點。

他稱,這源於業績持續虧損推動的淨資產下降,但預計後續隨著供給側端防風險政策持續推出,預計房企後續將管控槓桿水平、從而有望逐步趨於穩定。

部分房企收縮戰線,另一部分資產負債表已修復的房企則積極擴張。中指院數據顯示,百強房企前10月拿地總額7,838億元,同比增長26.4%,增幅較前九月收窄。拿地企業仍以央國企為主,拿地金額前十企業中八家為央國企,部分民企亦有一定投資強度,比如浙江、四川的多家民企拿地較為積極。

中指研究院研究主管陶淑茹周一表示,多地10月在供給端針對“好房子”建設落地優化政策,短期來看,隨著年末房企進入業績衝刺階段,重點城市供應或有所改善,對市場形成一定支撐。

“當前形勢下,漸進式政策放鬆難以打破當前房地產市場負向循環,需要中央多措並舉、系統發力,推動市場止跌回穩。”(完)

(路透上海張金棟對本文亦有貢獻。)

* 中國房企萬科A股 周五早盤一度跌1.1%,其H股 挫1.8%;三季度凈虧急擴至逾160億元人民幣,營收同比降幅近三成。

* 滬深300地產指數 盤中漲0.9%,恆生中國內地地產指數 H則跌0.3%。

* 萬科上日公布,三季度凈虧急擴至逾160億元人民幣,營收同比降幅近三成,貨幣資金水位則進一步落至不足700億元,公司稱“整體經營形勢依然十分嚴峻”。

同時,大股東深鐵集團再伸援手,向萬科提供不超過22億元借款,用於償還公開市場發行的債券本金與利息。(完)

更多股市簡訊請點選

中國股市滬綜指周三略回調收低,終結此前連兩日漲勢;香港恆生指數亦收挫,結束兩連漲。市場繼續關注四中全會與中美關係,指數暫時缺乏明確的方向。

滬綜指 收跌0.1%至3,913.76點,滬深300指數 3收低0.3%;深圳創業板指數 3收跌0.8%,上證科創板50成份指數 0收低0.1%。

香港恆生指數<.HSI>收跌0.9%,報25,781.77點。

東亞證券高級投資策略師陳偉聰稱,中港股市在反彈兩日後有所調整,市場關注四中全會閉幕後公布的十五五規劃初稿建議,預期規劃會繼續涉及提振科創產業(如人工智能、芯片自主)、綠色低碳、反內卷、刺激服務消費等範疇。

不過他同時指出,這些板塊過去兩個月的整體累積升幅都不小,所謂的預期可能已初步反映在估值上;所以即使規劃真的提到這些範疇,市場也未必馬上會有很大的反應。

陳偉聰還認為,中美關係方面,中美元首有機會在月底的APEC(亞太經合組織)峰會會面,若雙方能落實談判方向,或者美國威脅的100%關稅沒有那麼快實行,對中港股市都是利好;但變數還是比較大,特別是牽涉到稀土出口、大豆買賣等複雜議題。

美國總統特朗普周二表示,與中國國家主席習近平的會面也可能不會舉行。“我認為我們的會面將會是非常成功的,肯定有很多人在等待。”但他補充稱,“或許不會發生,有可能會發生這樣的情況,比如某人會說:‘我不想見面,太難堪了。’但其實並不難堪。這只是生意而已。”

荷蘭經濟部長周二表示,他已就荷蘭政府上月出手控制中資控股芯片商安世半導體一事與中國商務部長進行了溝通。

A股地產板塊領跌,滬深300地產指數 收挫1.8%,萬科A股 收低0.3%。

港股方面,恆生生物科技板塊 (.HSBIO)領跌,收挫2%。

中國股市滬綜指周三略回調收低,終結此前連兩日漲勢;香港恆生指數亦收挫,結束兩連漲。市場繼續關注四中全會與中美關係,指數暫時缺乏明確的方向。

滬綜指 收跌0.1%至3,913.76點,滬深300指數 3收低0.3%;深圳創業板指數 3收跌0.8%,上證科創板50成份指數 0收低0.1%。

香港恆生指數<.HSI>收跌0.9%,報25,781.77點。

東亞證券高級投資策略師陳偉聰稱,中港股市在反彈兩日後有所調整,市場關注四中全會閉幕後公布的十五五規劃初稿建議,預期規劃會繼續涉及提振科創產業(如人工智能、芯片自主)、綠色低碳、反內卷、刺激服務消費等範疇。

不過他同時指出,這些板塊過去兩個月的整體累積升幅都不小,所謂的預期可能已初步反映在估值上;所以即使規劃真的提到這些範疇,市場也未必馬上會有很大的反應。

陳偉聰還認為,中美關係方面,中美元首有機會在月底的APEC(亞太經合組織)峰會會面,若雙方能落實談判方向,或者美國威脅的100%關稅沒有那麼快實行,對中港股市都是利好;但變數還是比較大,特別是牽涉到稀土出口、大豆買賣等複雜議題。

美國總統特朗普周二表示,與中國國家主席習近平的會面也可能不會舉行。“我認為我們的會面將會是非常成功的,肯定有很多人在等待。”但他補充稱,“或許不會發生,有可能會發生這樣的情況,比如某人會說:‘我不想見面,太難堪了。’但其實並不難堪。這只是生意而已。”

荷蘭經濟部長周二表示,他已就荷蘭政府上月出手控制中資控股芯片商安世半導體一事與中國商務部長進行了溝通。

A股地產板塊領跌,滬深300地產指數 收挫1.8%,萬科A股 收低0.3%。

港股方面,恆生生物科技板塊 (.HSBIO)領跌,收挫2%。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。