行情

新聞

分析

使用者

快訊

財經日曆

學習

數據

- 名稱

- 最新值

- 前值

VIP跟單

所有跟單

所有比賽

美國IHS Markit 服務業PMI初值 (季調後) (12月)

美國IHS Markit 服務業PMI初值 (季調後) (12月)公:--

預: --

前: --

美國商業庫存月增率 (9月)

美國商業庫存月增率 (9月)公:--

預: --

前: --

加拿大央行行長麥克勒姆發表演說

加拿大央行行長麥克勒姆發表演說 阿根廷GDP年增率 (不變價) (第三季度)

阿根廷GDP年增率 (不變價) (第三季度)公:--

預: --

前: --

美國當週API汽油庫存

美國當週API汽油庫存公:--

預: --

前: --

美國當週API庫欣原油庫存

美國當週API庫欣原油庫存公:--

預: --

前: --

美國當週API精煉油庫存

美國當週API精煉油庫存公:--

預: --

前: --

美國當週API原油庫存

美國當週API原油庫存公:--

預: --

前: --

澳洲西太平洋領先指標月增率 (11月)

澳洲西太平洋領先指標月增率 (11月)公:--

預: --

日本貿易帳 (未季調) (11月)

日本貿易帳 (未季調) (11月)公:--

預: --

前: --

日本商品貿易差額 (季調後) (11月)

日本商品貿易差額 (季調後) (11月)公:--

預: --

前: --

日本進口年增率 (11月)

日本進口年增率 (11月)公:--

預: --

前: --

日本出口年增率 (11月)

日本出口年增率 (11月)公:--

預: --

前: --

日本核心機械訂單年增率 (10月)

日本核心機械訂單年增率 (10月)公:--

預: --

前: --

日本核心機械訂單月增率 (10月)

日本核心機械訂單月增率 (10月)公:--

預: --

前: --

英國核心消費者物價指數 (CPI) 月增率 (11月)

英國核心消費者物價指數 (CPI) 月增率 (11月)公:--

預: --

前: --

英國通膨預期

英國通膨預期公:--

預: --

前: --

英國核心零售價格指數年增率 (11月)

英國核心零售價格指數年增率 (11月)公:--

預: --

前: --

英國核心消費者物價指數 (CPI) 年增率 (11月)

英國核心消費者物價指數 (CPI) 年增率 (11月)公:--

預: --

前: --

英國輸出PPI月增率 (未季調) (11月)

英國輸出PPI月增率 (未季調) (11月)公:--

預: --

英國輸出PPI年增率 (未季調) (11月)

英國輸出PPI年增率 (未季調) (11月)公:--

預: --

前: --

英國輸入PPI年增率 (未季調) (11月)

英國輸入PPI年增率 (未季調) (11月)公:--

預: --

英國CPI年增率 (11月)

英國CPI年增率 (11月)公:--

預: --

前: --

英國零售物價指數月增率 (11月)

英國零售物價指數月增率 (11月)公:--

預: --

前: --

英國CPI月增率 (11月)

英國CPI月增率 (11月)公:--

預: --

前: --

英國輸入PPI月增率 (未季調) (11月)

英國輸入PPI月增率 (未季調) (11月)公:--

預: --

英國零售物價指數年增率 (11月)

英國零售物價指數年增率 (11月)公:--

預: --

前: --

印尼7天期逆回購利率

印尼7天期逆回購利率公:--

預: --

前: --

印尼存款工具利率 (12月)

印尼存款工具利率 (12月)公:--

預: --

前: --

印尼借貸便利利率 (12月)

印尼借貸便利利率 (12月)公:--

預: --

前: --

印尼貸款年增率 (11月)

印尼貸款年增率 (11月)公:--

預: --

前: --

南非核心消費者物價指數 (CPI) 年增率 (11月)

南非核心消費者物價指數 (CPI) 年增率 (11月)--

預: --

前: --

南非CPI年增率 (11月)

南非CPI年增率 (11月)--

預: --

前: --

德國IFO商業預期指數 (季調後) (12月)

德國IFO商業預期指數 (季調後) (12月)--

預: --

前: --

德國IFO商業現況指數 (季調後) (12月)

德國IFO商業現況指數 (季調後) (12月)--

預: --

前: --

德國IFO商業景氣指數 (季調後) (12月)

德國IFO商業景氣指數 (季調後) (12月)--

預: --

前: --

歐元區核心消費者物價指數 (CPI) 月增率終值 (11月)

歐元區核心消費者物價指數 (CPI) 月增率終值 (11月)--

預: --

前: --

歐元區人工成本年增率 (第三季度)

歐元區人工成本年增率 (第三季度)--

預: --

前: --

歐元區核心HICP年增率終值 (11月)

歐元區核心HICP年增率終值 (11月)--

預: --

前: --

歐元區核心HICP月增率終值 (11月)

歐元區核心HICP月增率終值 (11月)公:--

預: --

前: --

歐元區核心消費者物價指數 (CPI) 年增率終值 (11月)

歐元區核心消費者物價指數 (CPI) 年增率終值 (11月)--

預: --

前: --

歐元區HICP月增率 (不含食品和能源) (11月)

歐元區HICP月增率 (不含食品和能源) (11月)--

預: --

前: --

歐元區CPI年增率 (不含菸草) (11月)

歐元區CPI年增率 (不含菸草) (11月)--

預: --

前: --

歐元區HICP年增率終值 (11月)

歐元區HICP年增率終值 (11月)--

預: --

前: --

歐元區薪資年增率 (第三季度)

歐元區薪資年增率 (第三季度)--

預: --

前: --

歐元區HICP月增率終值 (11月)

歐元區HICP月增率終值 (11月)--

預: --

前: --

英國CBI工業物價預期差值 (12月)

英國CBI工業物價預期差值 (12月)--

預: --

前: --

英國CBI工業訂單差值 (12月)

英國CBI工業訂單差值 (12月)--

預: --

前: --

歐元區儲備資產總額 (11月)

歐元區儲備資產總額 (11月)--

預: --

前: --

美國MBA抵押貸款申請活動指數周環比

美國MBA抵押貸款申請活動指數周環比--

預: --

前: --

美國當週EIA原油進口變動

美國當週EIA原油進口變動--

預: --

前: --

美國當週EIA俄克拉荷馬州庫欣原油庫存變動

美國當週EIA俄克拉荷馬州庫欣原油庫存變動--

預: --

前: --

美國當週EIA原油庫存變動

美國當週EIA原油庫存變動--

預: --

前: --

美國當週EIA取暖油庫存變動

美國當週EIA取暖油庫存變動--

預: --

前: --

美國當週EIA汽油庫存變動

美國當週EIA汽油庫存變動--

預: --

前: --

美國EIA原油產量預測當週需求數據

美國EIA原油產量預測當週需求數據--

預: --

前: --

俄羅斯PPI年增率 (11月)

俄羅斯PPI年增率 (11月)--

預: --

前: --

俄羅斯PPI月增率 (11月)

俄羅斯PPI月增率 (11月)--

預: --

前: --

澳洲消費者通膨預期

澳洲消費者通膨預期--

預: --

前: --

無匹配數據

* 中國股市中證全指半導體產品與設備指數 H周二高開1%,不過隨後漲幅逐漸回落,並一度轉跌。投行花旗表示,本次關稅暫緩對半導體行業整體影響有限。

* 成分股中,德明利 領漲5%,納芯微 、思瑞浦 分別升3.3%和2.5%。華虹半導體A股 則跌1.3%。

* 花旗報告指出,中國和美國之間達成的90天關稅暫緩對大中華半導體行業構成溫和利好。美國關稅對半導體行業的衝擊主要通過終端需求傳導,關稅降低可緩解消費電子領域下半年的需求不確定性,間接利好以消費電子為核心的半導體企業。

* 不過該行也表示,本次關稅暫緩對半導體行業整體影響有限,因美國已經對半導體行業暫行關稅豁免,而中國也對一些半導體產品免除關稅。

* 經過在瑞士日內瓦的兩日會談,中美之間“對等關稅”下調115%(含24%暫緩),大超市場預期。(完)

更多股市簡訊請點選

* 中國股市中證全指半導體產品與設備指數 H周二高開1%,不過隨後漲幅逐漸回落,並一度轉跌。投行花旗表示,本次關稅暫緩對半導體行業整體影響有限。

* 成分股中,德明利 領漲5%,納芯微 、思瑞浦 分別升3.3%和2.5%。華虹半導體A股 則跌1.3%。

* 花旗報告指出,中國和美國之間達成的90天關稅暫緩對大中華半導體行業構成溫和利好。美國關稅對半導體行業的衝擊主要通過終端需求傳導,關稅降低可緩解消費電子領域下半年的需求不確定性,間接利好以消費電子為核心的半導體企業。

* 不過該行也表示,本次關稅暫緩對半導體行業整體影響有限,因美國已經對半導體行業暫行關稅豁免,而中國也對一些半導體產品免除關稅。

* 經過在瑞士日內瓦的兩日會談,中美之間“對等關稅”下調115%(含24%暫緩),大超市場預期。(完)

更多股市簡訊請點選

* 中國股市半導體板塊周五早盤走弱,中證全指半導體產品與設備指數 H一度挫1.8%,投資者消化龍頭公司的業績。

* 中芯國際 周四公布,一季度淨利潤在低基數下同比增長1.6倍,惟遜於市場預期。在美國對中國等亞洲主要經濟體施加“對等關稅”之際,公司預計二季度收入將出現環比下滑。

* 華虹半導體 周四公布,得益於付運晶圓數量上升,一季度銷售收入同比增約18%,但研發投入增加、匯兌損失上升等拖累淨利同比大跌近九成;公司並預計二季度收入環比有所增長。

* 華虹半導體A股 早盤重挫12%,中芯國際H股則一度瀉10.5%。(完)

更多股市簡訊請點選

* 中國晶圓代工龍頭--華虹半導體A股 周五早盤一度大跌9%,其港股 則至多挫11.6%,研發投入和匯兌損失拖累首季淨利降約九成。

* 中證全指半導體產品與設備指數 H一度跌0.6%。

* 華虹半導體周四公布,得益於付運晶圓數量上升,一季度銷售收入同比增約18%,但研發投入增加、匯兌損失上升等拖累淨利同比大跌近九成;公司並預計二季度收入環比有所增長。(完)

更多股市簡訊請點選

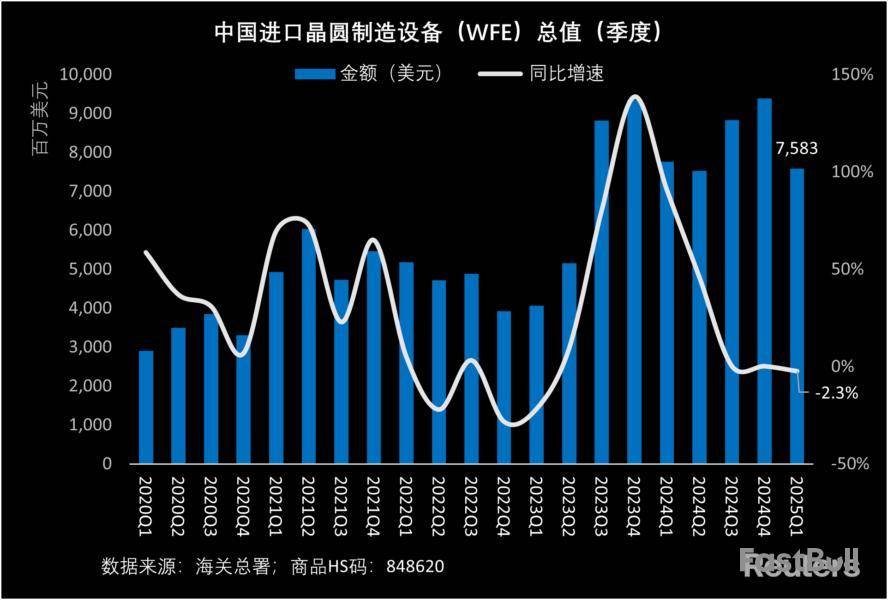

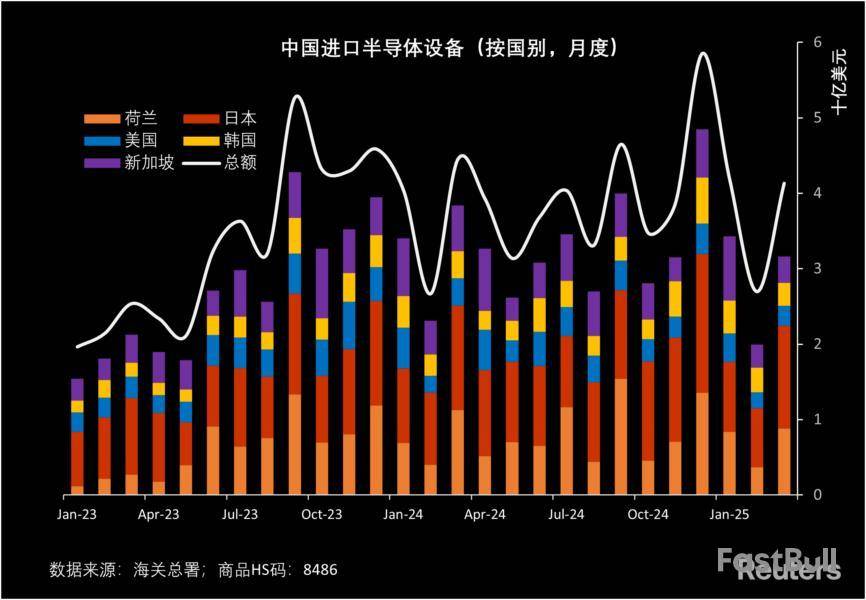

中國海關總署最新數據顯示,一季度,中國進口半導體設備和晶圓製造設備金額無意外同比雙雙下滑,後者則結束了此前連續七個季度的增長。分析人士指出,在潛在出口管制加碼、行業整合、關稅等多重因素影響下,中國今年內的設備進口料將持續下降。

路透根據海關總署公布的數據進行統計,中國2025年一季度進口半導體製造設備(SPE)總值110億美元,較去年四季度的紀錄高位下滑16.6%,同比則降1.4%。

其中,一季度晶圓製造設備(WFE)進口總值75.8億美元,同比降2.3%,環比亦降19.2%。

按月計算,在去年12月的激增之後,1-2月合併後的WFE進口額同比增速回落至3%,3月則同比下滑9.6%。

富瑞分析師在一份報告中表示,自12月以來,沉積、刻蝕、離子注入和光刻這四大類設備進口的增長趨勢一直在惡化。該行認為,12-1月期間WFE進口增長是由長鑫存儲等企業提前拉貨導致的,不過鑒於西方設備供應商自2月中旬以來已無法再向長鑫出貨,這一進程已經結束。

中國DRAM存儲芯片製造巨頭--長鑫存儲在去年12月並未被列入美國商務部新一批140家公司的實體清單,不過前任拜登政府在1月收緊了對於DRAM芯片的管控要求,並對可能在D:5組國別內先進製程半導體生產的晶圓廠採取了更嚴格的管制措施,這實際上擴大了部分設備對中國的禁運。

富瑞續稱,在晶圓代工行業的整合,以及更多企業被列入美國實體清單的影響下,中國2025年晶圓製造設備進口將加速下降。

Needham分析師Charles Shi在報告中表示,全球半導體銷售額正經歷增速放緩,這種趨勢在歷史上往往預示著周期性衰退的到來。對於半導體設備行業而言,當前半導體產業的整體環境正逐步轉向負面。

根據行業組織SEMI最新一期全球晶圓廠預測報告,中國2025年半導體設備支出總值約380億美元,較前一年減少24%,但仍將穩居全球半導體設備支出龍頭。

近期陡然升溫的中美關稅戰對半導體設備進口的影響仍不十分明朗。分析師們認為,儘管美國4月中旬暫時豁免了對包括WFE在內的科技產品的部分對等關稅,但中國對美國產品加徵的關稅大概率無法豁免WFE,這在短期對本土芯片製造商和美系設備商均不利,但長期利好中國本土設備商。

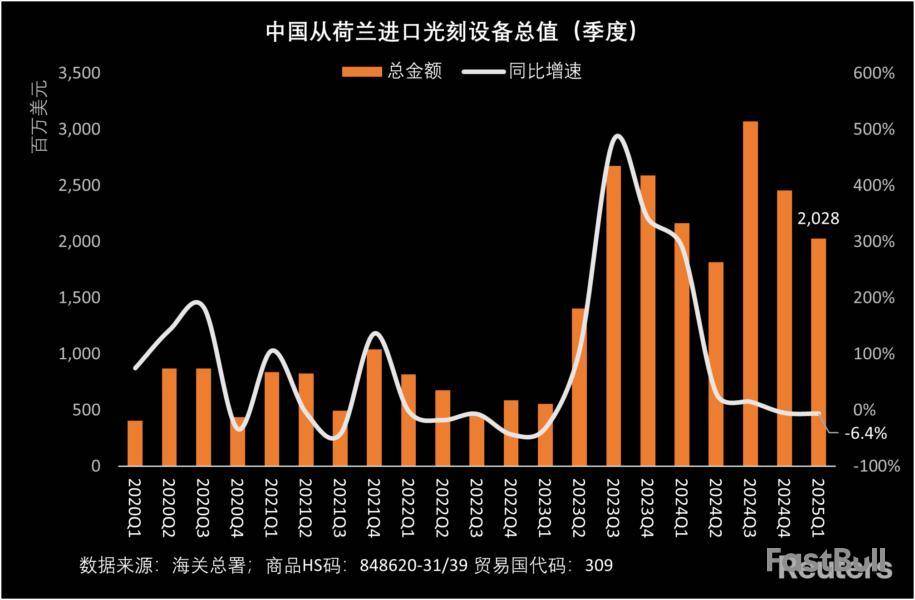

**光刻設備進口連續兩季度下滑**

路透根據海關數據計算,今年一季度,中國進口光刻設備總值約21.7億美元,同比下滑10.8%,為連續第二個季度下滑。

其中,一季度從荷蘭進口光刻設備總值20.3億美元,同比降6.4%。

荷蘭光刻巨頭--ASML(阿斯麥) 首席財務官Roger Dassen上周三表示,2025年中國對ASML芯片製造工具的需求強於預期。ASML此前預計中國市場的系統凈銷售額占比今年降下滑至20%,不過現在的預測為高於25%。

按國別計算,一季度半導體製造設備進口總值排名前五(從大到小)的國家分別為日本、荷蘭、新加坡、韓國和美國。美國的排名較2024全年下降一名。

美國商務部3月中旬將浪潮集團的六家子公司和其他數十家中國實體列入實體清單。這是新一屆特朗普政府對華科技領域發起的首輪打擊,劍指人工智能、服務器和量子計算。

而在特朗普大舉推行“對等關稅”之際,中國時隔11年再開“周邊工作會議”,強調與周邊國家加強產業鏈供應鏈合作。國家主席習近平上周則先後訪問了越南、馬來西亞、柬埔寨三個周邊國家。(完)

* 中國晶圓代工龍頭--中芯國際 和華虹半導體 港股齊升,分別一度漲4.5%和6.6%,分析人士稱英偉達H20芯片限制令利好本土芯片商。

* 恆生科技指數 H漲1.8%。

* Nvidia周二表示,在美國政府表示該公司需要獲得許可才能向中國出口H20人工智能芯片後,公司將計提55億美元費用,該芯片一直是Nvidia最受歡迎的芯片之一。

* 投行花旗稱,儘管新規並非徹底禁售,但許可證要求加劇了H20供應不確定性,同時對中國本土AI芯片及供應鏈構成溫和利好。(完)

更多股市簡訊請點選

亞洲股市周三下跌,人工智能寵兒Nvidia(輝達/英偉達) 因美國抑制對華芯片銷售而受到衝擊,凸顯出針鋒相對的全球貿易戰所帶來的損害。黃金創下紀錄高位,美元繼續承壓。

數據顯示,中國一季度GDP同比超預期增5.4%,不過與美國的貿易緊張局勢給前景蒙上陰影。

美國總統特朗普隔夜下令對美國所有重要礦產品進口展開關稅調查,此外還對藥品和芯片進口進行了審查。中國政府繼續採取強硬措施,據報導已下令國內航空公司停止接收波音飛機 。

白宮發言人萊維特(Karoline Leavitt)周二表示,美國總統特朗普對與中國達成貿易協議持開放態度,但北京應首先採取行動。

美聯儲主席鮑威爾日內晚些時候將發表講話。美聯儲理事沃勒已經發出了鴿派的聲音,預計鮑威爾將在關稅亂局中呼應其同僚近期的言論。

標普 500 指數期貨 下跌 0.8%,納斯達克指數期貨 下跌 1.4%。這主要是由於Nvidia股價在盤後交易中暴跌6%,市值總計縮水1,600億美元。

在美國政府表示該公司需要獲得許可才能向中國出口H20人工智能芯片後,Nvidia計提55億美元費用。Wedbush Securities分析師Daniel Ives說:"華爾街對這一消息將明顯感到緊張,擔心這是中美科技戰打響的第一槍,北京/習近平不會對此消息置之不理。"

MSCI明晟亞太地區(除日本)指數 (.MIAPJ0000PUS)周三下跌0.9%,結束了四日連漲。日本股市日經指數 下跌 0.5%。中國股市滬深300指數 3 跌 0.6%,香港恆生指數 跌 1.6%。然而中國半導體公司股價出現反彈,華虹半導體 漲4%,中芯國際 漲1%。

金價 上漲1.2%,再創紀錄新高,達到每盎司3,266.65美元。

交易股票、貨幣、商品、期貨、債券、基金等金融工具或加密貨幣屬高風險行為,這些風險包括損失您的部分或全部投資金額,所以交易並非適合所有投資者。

做出任何財務決定時,應該進行自己的盡職調查,運用自己的判斷力,並諮詢合格的顧問。本網站的內容並非直接針對您,我們也未考慮您的財務狀況或需求。本網站所含資訊不一定是即時提供的,也不一定是準確的。本站提供的價格可能由造市商而非交易所提供。您做出的任何交易或其他財務決定均應完全由您負責,並且您不得依賴通過網站提供的任何資訊。我們不對網站中的任何資訊提供任何保證,並且對因使用網站中的任何資訊而可能造成的任何交易損失不承擔任何責任。

未經本站書面許可,禁止使用、儲存、複製、展現、修改、傳播或分發本網站所含數據。提供本網站所含數據的供應商及交易所保留其所有知識產權。